少ない収入でお金を貯める方法|たった3年で500万円を貯める3つのコツ

∨【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

AFP資格を保有するファイナンシャルプランナー。銀行・生命保険会社に計8年間勤務し、営業として資産運用相談を中心とした顧客窓口を担当。生命保険、損害保険、個人年金保険、預金商品、投資信託、債券などを取り扱った、金融商品のプロ。

ファイナンシャルプランナー

ファイナンシャルプランナー・社会福祉士

日本社会事業大学で社会福祉を学んだ後、外資系保険会社、マンションディベロッパーに在籍後、FPとして独立。現在は、株式会社ラフデッサン代表取締役として、個人向けライフプラン相談、中小企業の顧問業務をお受けする他、コラム執筆、セミナー講師、山陰放送ラジオパーソナリティとしても活躍中。

>公式ウェブサイト

>ブログ

ファイナンシャルプランナー

借金の返済を自動化させるファイナンシャルプランナー。2012年、老後資金相談、家計相談、借金返済サポート、家計再生、ローン相談を基軸に相談者が自分らしく生き、笑顔でいられるようサポートしている。借金返済で貧国生活から抜け出せないで苦しんでいる方の支えになれるファイナンシャルプランナーを心がけている。

>公式ウェブサイト

ファイナンシャルプランナー

CFP®認定者(日本FP協会)宅地建物取引主任者 住宅ローンアドバイザー

1級ファイナンシャル・プランニング技能士。関西大学を卒業後金融機関を経て2002年独立系FP会社を設立。独立系FP会社のパイオニアとして、従来のFP概念にとらわれない事業へ果敢にチャレンジし、業界発展そして社会に貢献すべく邁進中。その活動はテレビや新聞、雑誌などの各種マスコミなどにて多数取り上げられている。

>公式ウェブサイト

マネット編集担当/キャッシングガイド

奥山 裕基

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

低収入だから貯金ができない。

そんな言い訳をしていませんか。収入が高いか低いかということは貯金ができるかどうかには全く関係ありません。

貯金ができるかどうかはちょっとしたコツを掴んでいるかどうかです。今回の記事では、みんなの年収の現状と貯金のコツについて記載していきたいと思います。

まずは年収から貯金の目標を決めよう!

3年で500万円貯金するのは、人それぞれ難易度が違います。一人暮らししている人は、家賃・光熱費など雑費を支払わなければなりません。対して実家暮らしはそういった費用を考える必要がありません。

どうしても、実家暮らし、一人暮らしと比較すると一人暮らしの方が、お金は貯まりづらいでしょう。

特に低収入の人で、一人暮らしの方はお金が貯まらないというのが実情でしょう。

実際に低収入の年代別の平均資産保有額は以下の様になっています。

■20歳代:101万円

■30歳代:165万円

■40歳代:299万円

■50歳代:689万円

■60歳代:1258万円

▶出典:家計の金融行動に関する世論調査[単身世帯調査] 平成26年調査結果

資産の為、車・家なども含まれますが、現時点で資産はいくらありますか?もし、平均よりも低い場合は下記を参考に行動をしてください。

ファイナンシャルプランナー|岡崎 謙二

家賃以外にも生活費などが必要です

一般的に家賃は給与の1/3以内といわれていますが、できれば給与の額面ではなく手取りの1/3以内が理想的です。家賃以外にも生活費がかかります。電気、ガス、水道、電話などの光熱費・通信費、食費、交際費、衛生費などの費用がさまざま必要です。手取り収入から家賃を差し引いた残りで生活しなければなりませんから、できるだけ家賃は手取り収入の1/3以内に抑えるのが理想的です。

貯金のコツ1|給料から別口座に引き落とし

昔から貯金のコツについては、「最初から貯金したい金額を別口座に引き落としにしておいて、残ったお金の中で生活することだ」と言われています。

このような考え方から、昔から会社は社員の給与から天引きで貯金することを勧めてきました。

月々3万程度でも貯金していれば、結婚する時の結婚費用やマンションを買うときの頭金くらいはすぐに貯まると言われています。

低収入でも貯金ができる人はこの最初から貯金したい金額を給料から差っ引いて、お金貯めているのです。

会社にあれば使いたい給与天引き制度

もし、入社した会社に給与天引き制度がある場合には積極的に利用しましょう。

給与天引き制度とは、ある一定額を会社が自動で差っ引いて積み立ててくれるというものです。積み立てた給与をおろしたいと思っても、会社で手続きが必要になるため、なかなか下すことができません。

そのため、給与天引き制度は貯金するうえで非常に役に立つ制度と言えるのです。

自動積立定期預金を活用する

他にも、このような「給料をもらった段階で、はじめから貯金したい金額を差っ引いてしまう」という状況を作り出すのに効果的なのが、自動積立定期預金を使うことです。

自動積立定期預金とは?毎月一定額を普通預金から振り替えることにより積み立てし、まとまった資金を計画的に貯めることを目的とした定期預金をいいます。

これは、通常の定期預金が預入時に元金を一括して払込むのに対して、毎月一定額の元金を振り替えることにより、自動的に積み立てることができます。

そのため、結婚資金や教育資金、住宅資金、老後資金、旅行資金などの目標額を設定した貯蓄をする際にとても便利です。

▶参考:iFinance『積立定期預金』

簡単に言うと、自動積立定期預金とは、自分の給料が振込される口座から自動でお金を引き落として積み立ててくれるというものです。

自動積立定期預金を使うと簡単にATMなどで引き落ろすことはできないため、お金がたまりやすくなります。

このように、はじめから貯金したい金額を差っ引いてしまう環境を作ることが、低収入でも貯金ができるようにするコツです。

貯金のコツ2|固定費を切り詰める

低収入でも貯金ができるコツの2つ目は、徹底的に固定費を切り詰めることです。

貯金ができるかどうかという重要なポイントは、この固定費を切り詰めることが出来るかどうかにかかっているといっても過言ではありません。

ちなみに、生活費に占める固定費において大きな割合を占めることになりがちなのが、住居費になります。

そして、最も厄介な固定費は「借金の返済」です。

住居費を切り詰める

毎月の生活費として、かなりの割合を占めることになる住居費。これを切り詰めることが出来るかどうかというのは、3年間で500万円の貯金という目標を達成するうえで、とても重要なポイントになります。

住居費を切り詰めるためのポイントは、都内であるなら「極力郊外の物件を選ぶようにする」ということです。

例えば、山手線沿線に住むのではなく、山手線の駅まで一本で来ることが出来る沿線でより遠くの駅を選ぶなどすると、確実に今よりも安く住むことが出来るでしょう。

一般的に住居費は、給与の1/3に抑えるようにと言われています。しかし低収入の人が貯金する場合には、この住居費を手取り給与の1/4くらいに抑えられると理想的です。

借金を減らす

固定費という点ではもっとも厄介なのが、借金の返済です。

借金の厄介なところは、利息という形でどんどんお金がとられていく事です。この借金をなくしておかないと、いくら貯金の努力をしても効果を十分に得られません。

まず、借金が無い状態になって、返済という固定費が存在しない状態から、改めて貯金について考えていきましょう。

ファイナンシャルプランナー|キムラミキ

借金完済のためにまずは家計収支を把握しよう

借金を早期で完済するためには、収入の範囲に支出を納めて借金を重ねないことが重要。足りなければ借りればいいという思考から脱却しましょう。そのためには、家計収支の把握が不可欠。まずはスマホアプリなどを活用し、毎月の支出記録をつけてみましょう。そして、優先順位の低いものや減額が図れるものがないか検討し、支出の予算建てを行い、予算を意識した生活に少しずつシフトしていきましょう。

貯金のコツ3|変動費を切り詰める

低収入の人が貯金できるコツの3つ目のポイントは、食費や光熱費を削るということです。

特に食費は、自分の努力でコントロール出来る割合が大きい出費です。

自炊をするなどの努力を重ねて食費を抑えるようにするのが、低収入の人が貯金をできるようになるためのコツと言えるでしょう。

例えば職場での昼食などはお金がかかるので、弁当を持っていくなどして節約してみてください。

また、食費ほどの効果はありませんが、光熱費も同様に自分でコントロールしやすい支出と言えます。

食費を切り詰める際のポイント

低収入の人が貯金する際のポイントは食費を抑えることであるとわかっていたとしても、たまには友達との付き合いもあるでしょうし、毎日食費を削り続けるというのは難しいかもしれません。

このような場合は、1週間単位で食費を計算するようにしてみてはいかがでしょうか。

1週間単位でみていくと、たまには友達と外食したとしても、その週の他の日に食費を削ることで帳尻を合わせられます。

光熱費を切り詰める際のポイント

光熱費を切り詰めるためのポイントは色々ありますが、まず電気の時間帯割引という制度について理解しましょう。

通常、電気代は時間帯に関わらず使った分に比例してとられていきます。しかし時間帯割引という制度を使う事により、昼間の電気代を高くして、夜の電気代を安くするプランなどが使えるようになるのです。

昼間は家にいない場合などは、非常に効果的な対策です。

また、食器をまとめ洗いするというのも、水道代を節約する上で効果的といえます。これだけでも、水道代が年間で約15,000円の節約になるともいわれているのです。

500万円貯めるコツはお金に動いてもらうことが重要

お金を貯めるコツを把握したら、次はお金に働いてもらいましょう。

お金に働いてもらうという言葉だけでは、よくわからないと感じる方がいますが、簡単に言うと「資産運用」です。

資産運用とは、投資をすることでリターンを得るということです。これは計画的かつ戦略的な行動であり、ギャンブルではありません。

最初は貯金のコツを覚える。次にお金に働いてもらうことを覚えましょう。

資産運用の見極めのコツはリスクとリターンの把握

資産運用をするということは、必ずリスクが伴います。しかし、ギャンブルとは異なり、仮に失敗をしたとしてもお金がゼロになるという訳ではありません。

ギャンブルの場合は、極論「お金がゼロになるのか・増えるのか」の2択ですが、資産運用の場合は、「増えるか・減るか」の2択になります。

もちろん資産がゼロになることもありますが、可能性としては限りなく低いです。そのため、資産を創造する確率が高いと言えます。

貯金に向けたおすすめの資産運用法はこちら!

資産運用の方法として、人によりタイプが異なります。ハイリスクかつハイリターンを好む方もいれば、ローリスクでローリターンの資産運用を好む方がいます。

運用方法は人により異なるため、選択するのは自分次第です。

本当に、「500万円を何としても貯金したい」と思うのであれば、ハイリスクハイリターンを選択するべきだと思いますし、逆に、「500万円近く貯金したい」と思うのであればローリスク・ローリターンの方法がいいと思います。

どこまでのリスクを把握することができるのかが重要です。

それでは、どんな資産運用方法があるのかを紹介していきます。

ファイナンシャルプランナー|若菜真実子

投資信託や株式やFXで賢く運用

500万円という金額は、積立していくだけでも実現しやすい目標金額です。さらに資産運用をすれば、より早く到達しやすくなります。運用が苦手だったり、初心者の方には、投資信託から始めるのがおすすめです。手数料は高めですが、その分、細かい投資先についてはプロがしてくれますので、大まかな種類だけを選び投資すればいいようになっています。自分で情報収集などを好んでするというような方ならFXや株式投資の方がむいているでしょう。国内だけではなく外国株なども併せて投資すると利益率が高くなります。もちろん投資信託も株式もその時の市場によって価額が上下します。元本割れする可能性のあることは含んでおきましょう。

資産運用法1|投資信託

■リスク:小

■リターン:小

投資信託の場合は、自分のお金を資産運用のプロフェッショナルに任せて運用してもらいます。今まで貯金していたお金を運用してもらい更に、お金を増やすことができます。

運用してもらうということで、手数料はかかります。自分で資産運用すればコストはゼロ円で済みますが、お願いするということで手数料を取られてしまいます。

資産運用法2|株式投資

■リスク:中

■リターン:中

テレビなどで日経平均株価と耳を挟んだことがある方が多いと思います。そのため、株式投資は意外と身近に感じる方が多いと思います。

株式投資とは、企業が発行する発券を購入し、購入した分のお金を企業は利用し株価に反映させるというものです。

勿論、メリット・デメリットあるので把握した上で利用してください。

株を購入した企業から、配当金などをもらえたり、金券・株主優待券をもらえます。

例えば、チェーン牛丼企業の株を購入すると、牛丼1杯無料券をもらえたりします。お金に換算すると、自分が投資した1%以上の利息がもらえる可能性があるのです。

定期預金などに、預けておくと0.2%などの金利しかないので、お金を預けたと思って株式投資をするのも非常に便利な活用方法になります。

非常に可能性が低いですが、企業が倒産してしまうかもしれないというリスクです。こうなると株券はただの紙切れになってしまいます。

なので、紙切れになったら0円になってしまうので、リスクといえばリスクですが可能性としては非常に低いです。

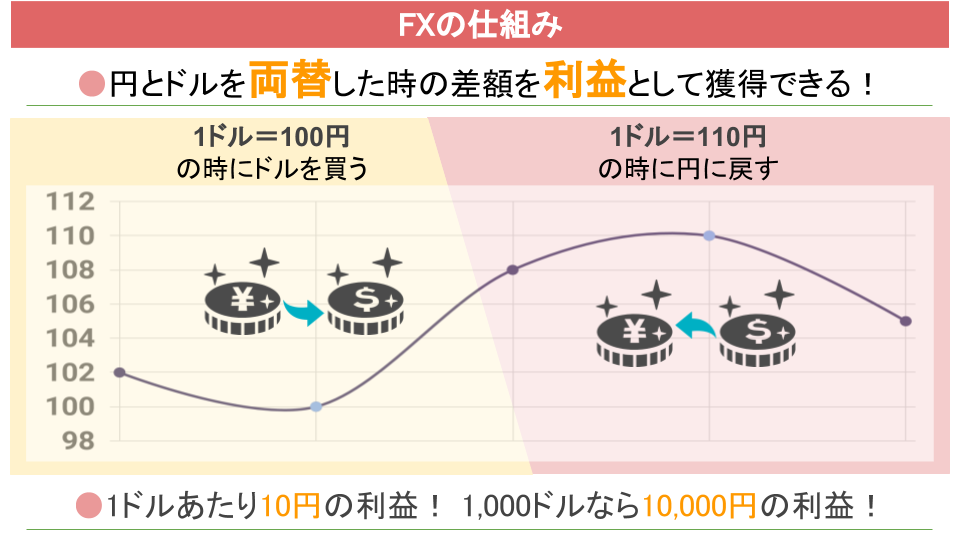

資産運用法3|FX

■リスク:大

■リターン:大

FXとは「Foreign Exchange」の英略で、 正式には「外国為替証拠金取引」といいます。

FXの仕組みは想像以上にシンプルで、日本円とアメリカドル・日本円とユーロなどを両替することにより、その差額を利益として獲得する投資方法です。

5000円などの少ない金額から始められることができます。そのため、専業主婦の人でもお金を入手しすぎて、税金を払うことが出来なかったなどのニュースを良く耳にします。

為替変動リスクは何よりも、FXで大きな損失になります。先日あったのが、スイスフランが急騰して大きなリターンを得た人もいれば、大きな損失を出した人がいます。

両替するだけなので難しくない

相場は基本的に24時間動いているので、昼でも夜でもコツコツお小遣いを稼げます。最近はスマホ1つでFXができるので、通勤中のサラリーマンや、家事の合間の主婦など、誰でも手軽にお小遣いを稼げます。

初期投資資金は5,000円もあれば充分。もちろん損してしまう可能性もありますので、最初は少額から始めましょう。「SBI FXトレード」や「外為どっとコム」なら、無料でFXを始められるので、ぜひ挑戦してみてください。

Q.その他の資産運用法である確定拠出型年金とは?

ファイナンシャルプランナー|岡崎 謙二

運用する商品を自分で決めることができる年金制度です

積立額や運用する商品を自分で決めることができる年金のことです。企業型確定拠出年金(企業型DC)と個人型確定拠出年金「通称:iDeCo(イデコ)」があります。給付額は運用実績によって変動し、受取方法は年金・一時金、もしくは両方の組み合わせが可能になっています。メリットは、掛金が所得控除になり、運用益は非課税、受取時の税制優遇があります。デメリットは60歳まで資金の引き出しができないことです。

ファイナンシャルプランナー|村井一則

節税効果が極めて高い年金制度

確定拠出年金には、掛金を勤め先が拠出する企業型年金と加入者個人が拠出する個人型年金(iDeCo)があります。毎月の拠出は運用型なので運用先次第で元本割れリスクがありますが、加入者個人が拠出した掛金は全額所得控除(小規模企業共済等掛金控除)となり、所得税を減らす効果があります。ただし、個人年金制度のため拠出金は60歳を過ぎるまで引き出せない仕組みになっていますので無理な運用は控えましょう。

低収入で貯金する際によくある質問

まとめ|3年で500万円を貯めるためのコツをおさらい!

このように貯金と資産運用を上手に活用することで、3年で500万円を貯める事が可能なのです。

自分でコントロールしやすい支出を徹底的に下げる。

そして、貯金から金融リテラシーを付けて、資産運用になります。是非、貯金の癖を付けてからお金に働いてもらう、資産運用に切り替えてみてください。

お金を動かして、お金を生む方法が確立することができれば、それまでとは違ったマネーライフを送ることができます。

Q.一般的に500万円貯めるにはどのくらいの期間が必要?

ファイナンシャルプランナー|若菜真実子

方法によってはかなりかかります

人によって手段が異なるので、「一般的に何年かかる」と断言することはできません。ただ資産運用で有名な「72の法則」というものがあります。72を金利で割ると、元手が2倍になるには、どのくらいの期間が必要かがわかる、というものです。例えば、年利1%で運用する場合、「72÷1=72年」かかります。もし10年で2倍に増やしたいと思ったら年利で約7%は必要ということになります。運用などせずに、給与所得から定額を毎月貯めていこうとした場合、毎月10万円貯蓄していくと、4年と2ヶ月で500万円になります。毎月5万円であれば、その倍の8年と4ヶ月です。運用をするか、しないか、もしくは組み合わせるかで期間が変わってきます。

今すぐお金が必要な方へ

貯金にはどうしても時間がかかるもの。どうしても今すぐにお金が必要という事情がある場合は、カードローンに目を向けてみても良いかもしれません。

カードローンとは、「お金を借りるサービス」です。要は「借金」ですが、いま用意できないお金を「利息」という利用代金を払って用意するサービスでもあります。

もちろん、無計画な利用は決してしてはいけませんが、目的をもって賢く使えばとても便利なものです。

マネット編集担当/キャッシングガイド

奥山 裕基

貯蓄は目標を明確にしてから始めたほうが効果が高いです。明確に500万円を溜めたいのであれば、あとは期間の設定をおこない、逆算して月にいくら貯蓄に回すかが算出できます。とはいえ、貯蓄のみでは利子も低いため、心もとないです。一部の金額は投資に回しましょう。手軽なところからだとポイント投資も効果的です。

代表的なカードローンを紹介するので、良ければ利用を検討してみてください。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

Q.どうして家賃は給与の1/3までと言われているのか?

ファイナンシャルプランナー|村井一則

生活を維持するための目安

家賃の目安としてお給料(手取り)の1/3が目安といわれます。これは無理のない家計費を統計で示したものなので年代、家族構成によって一概には言えませんが、家賃の負担1/3を超えてくると家賃と生活費の負担が大きくなり預貯金に回すお金が不足します。預貯金はケガ、病気、休業などにより無収入になったときの生活費にもなりますので、貯蓄ができないような賃料は控えたほうが賢明です。