経済不況の中で家計を立て直し。安定させるためにできること

∨【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

ファイナンシャルプランナー(AFP)。

神奈川県出身、東京都在住。2014年に事務所開設。“人生を楽しむために、お金の使い方を考える”をモットーに、家計の見えない無駄を抑えつつ、生活を楽しむ余裕を持てるような提案を行なう。経済・金融の知識や投資経験を生かしながら資金設計やバランスシートの作成・提案も行ない、収入と支出両方向からサポートを行なう。

>公式ウェブサイト

コロナ不況のみならず、景気の波による不況は私たちの家計を脅かしてきました。

この記事では、経済不況によるダメージを受けた家計を立て直す方法について解説します。また、不況から家計を守る方法についてもあわせて解説しています。

ダメージを受けた家計を立て直すために

生活費を見直しましょう

収入減により貯蓄が大幅に減ってしまったり、借入が必要になったりするケースがあります。そのようなときにはまず生活費を見直すことが必要です。

出費を見直す2つのポイントを紹介します。

家計簿を見直してみる

家計簿をつけている家庭なら、一度見直しをしてみましょう。予算内に収める視点ではなく、無駄な出費がないかを探すという視点です。

衝動買いをしていないでしょうか。

それほど使用していないサービスに、お金を払い続けていないでしょうか。お金を使った形跡はあるけど、何に使ったか思い出せない、ということもあるでしょう。

見直してみて、お金を払う価値があると思うものだけに厳選してみましょう。いうまでもなく、生活を豊かにするための無駄は残し、無理のない範囲で出費を抑えてみましょう。

電子マネーの使用履歴を見直す

いまでは電子マネーが普及し、自分がいつどこでお金を使ったかが分かりやすくなっています。残高だけを気にするのではなく、過去の履歴を振り返ってみましょう。

自販機やコンビニなどで、意外とお金を使っているものです。使用履歴を見返してみて、本当に必要な出費だったか振り返りましょう。

ついで買いなどで、なんとなくお金を使ってしまっているかもしれません。必要だけどそれだけのお金を払う価値はない、と思えるものも出てくるでしょう。

毎日買っている160円のペットボトル1本も、20日で3,200円にもなります。水筒にお気に入りの飲み物を入れて持ち歩くほうが、安上がりで満足度も高いかもしれません。

そのような視点で履歴を見直し、無駄に思えた習慣は変えてみましょう。

固定費を見直しましょう

現在加入している保険を見直してみる

保険は人生で2番目に高い買い物であると言われています。

とくに生命保険や医療保険は、ライフスタイルやライフステージの変化にあわせて変えていく必要があります。それぞれ保障する分野や金額が適切か確認してみましょう。

子供がまだいない時、子育て中、子供が巣立ってからで必要な補償範囲と金額は大きく変わります。子供にお金がかかる時期には、手厚い保険が必要になるでしょう。そのような状況にない場合、保障範囲も金額も最小限でいいかもしれません。

また、貯蓄額によって入るべき保険も変わります。ある程度貯蓄がありリスクへの備えができている場合、事実上掛け捨てで終わる保険に多額の費用を払う必要はありません。保険がなくてもある程度の支払い能力があるなら、保険は最小限で十分なのです。

余剰分は貯蓄や投資に回してしまいましょう。

通信費を見直してみる

一度キャリアから格安スマホに変えるシミュレーションをしてみるといいかもしれません。使い方によってはかなり安く抑えられるかもしれません。

課金サービスもあわせて確認したいものです。ほとんど使っていない定額サービスはないでしょうか。重複したサービスを集約することはできないでしょうか。

スマホの支払い明細を見て、無駄と思える箇所は削っていきましょう。

貯蓄を回復しましょう

見直しをして浮いた分で、借入の早期返済と貯蓄額の回復を目指しましょう。家計に余裕ができたからと言って無駄遣いをしてはいけません。

ここでは自然と貯蓄ができる方法を紹介します。

積立式定期預金を始める

積立式定期預金とは、毎月決まった日に普通預金口座から定期預金口座に振り替えてくれるサービスです。給料日に振替日を設定することで、お金を使いすぎて貯蓄に回せない、などの事態を避けられます。

銀行にもよりますが、積立額が1,000円以上1,000円単位など、少額から始められるのも魅力です。家計の貯蓄額回復に役立つでしょう。

ただし、解約手続きなどが必要になるため、急な出費があったときの使用は困難です。家計を見直したうえで貯蓄可能額を算出し、少し余裕をもった積立額を設定しましょう。

不況から家計を守るために

生活防衛資金を確保しましょう

生活防衛資金とは、休業・失業・死亡・病気・災害などによる収入の減少・停止に備える資金のことです。今回の不況の際にこの資金があって助かった、という方も少なくありません。

生活防衛資金は保険とは違い預金そのものとなりますので、用途や条件は指定されません。保険より汎用性に優れたものといえるでしょう。

生活防衛資金はどのくらい必要か

年齢によって違いますが、基本的に6か月分の生活費+使途確定資金となっています。

突然の失業を経験した場合、次の仕事が決まり収入があるまでに3か月程度かかります。地震や水害などの被害に遭った場合も様々な保険が適用されますが、すぐにお金がおりるわけではありません。

当面のものは自分で賄う必要があります。直面しうる様々なリスクを考えると、生活費6か月分は決して多いものとは言えないでしょう。

また、生活費のほかに使途確定資金の確保をしておきたいものです。そのなかには、自動車や住宅購入、子供の入学金や教育費など、費用が大きく生活費に該当しない一時的な支出が含まれます。

金額をそろえるのが遅くなれば遅くなるほど、外的要因の影響を受けやすくなります。何かがあったときに困らないように、6か月前には資金を確保するようにしておきましょう。

ローンの繰り上げ返済をしておきましょう

資産運用と合わせて、いまの借入額を最小化することは重要です。ローンは家計の固定支出を引き上げ、家計のコントロールを困難にさせます。

今回のような非常事態が発生した場合、限られた資金をなるべく長期にわたって使用する必要が生じます。それで、ローンを組んでいるなら早いうちに完済しましょう。

それが難しい場合は繰り上げ返済をして、家計の固定支出率を引き下げておきましょう。

資産を分散させましょう

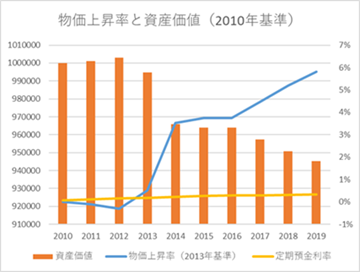

現預金偏重の家計はインフレに弱く、資産を効率的に増やすことも困難です。普通預金の利率が著しく低下し、物価上昇率に追い付いていないため資金は目減りを余儀なくされています。

たとえば2010年に100万円を持っていたとします。それは今、どれだけの価値があるでしょうか。

消費者物価指数は2010年から2019年までの間に5.8%上昇しました。2010年に100万だった商品が、いまや105万8,000円になっているということです。

【参照】消費者物価指数

物価が上がっているという実感はあまりないかもしれません。しかし内容量や品質を落とすことにより、目に見えない値上げがなされています。今までと同じ金額でやりくりしようとするのは厳しいでしょう。しかし同じ水準を保つなら、家計の余力部分を圧迫していくでしょう。

それで、以下の商品に分散投資することをお勧めします。そうすることで資産の目減りを避けつつ、家計のリスクを最低限にとどめることができます。

定期預金(中長期)

一番身近な資産分散の方法かもしれません。普通預金より高い利回りで運用でき、1,000万円までは元本が保証されます。

ただし利回りは驚くほど低く、2010年から2019年にかけて預けても資産は0.3%程度しか増えません。物価上昇率が5.8%に達したことを考えると、それには到底及びません。

資産価値としては目減りしてしまうため、ほかの金融商品とあわせて運用しましょう。

株式

自分の周りにある企業で株主優待があり、かつ業績が好調な企業を探してみましょう。

配当金のほかに株主優待などで還元され、家計に余裕ができます。また、直近の相場を確認しておき、相対的に安いときに購入しましょう。

配当は物価上昇率を上回る場合がほとんどですが、株式は購入した会社に依存しています。リスクがあることを忘れず、投資が株式に偏ることがないようも注意しましょう。

投資信託

投資信託のなかにもハイリスク商品とローリスク商品があります。自分のリスク許容度に応じて購入しましょう。

また、投資信託は株式と同じように価格が変動します。今の価格が直近の相場と比べて相対的に安いか確認してから購入しましょう。買い場が分からない場合、積立投信なども活用できるかもしれません。

いずれにしても信託報酬が別途かかりますので、注意が必要です。

貴金属

代表的なものとして、金・プラチナ・銀などが挙げられます。

“有事の金”ともいわれるように、世界情勢が不安定になったり不況になったりした場合にその効果を発揮します。また、ある程度のインフレにも対応します。

ただし金利や分配金がないため、資産を増加させるというよりは安定資産としてポートフォリオに組み込むのがよいでしょう。

これらは現物だけでなく投資信託や積み立てなど、様々な方法で購入することができます。保管する場所があるか、予算はどうかなどを考慮し、自分にあった購入方法を選びましょう。

まとめ

一度ダメージを被ってしまった家計はなかなか回復しないものです。

家計を回復するためにできることは、なんでもしましょう。

家計を回復したら、再び訪れる不況に備えましょう。

固定支出を抑え、資産を分散させておきましょう。

そうすることで好調なときはよりよいパフォーマンスを、悪い時には資産の防衛をすることができるでしょう。

固定支出の節約方法については、「固定費の節約術を徹底解説!家計の見直しで生活費を下げる方法とは?│工具男子」で詳しく解説されていますので、ぜひ併せてご覧ください。