クレジットカードのリボ払いがローン審査に影響する理由と対処法

∨【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

FP技能士2級を保有する、不動産仲介・管理業務を中心としたライフプラン設計・資産運用のプロ。その他、宅地建物取引士・管理業務主任者・損害保険募集人といった多数の資格を保有し、ファイナンスに関する幅広い知識でお客様をサポート。

マネット編集担当/キャッシングガイド

奥山 裕基

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

この記事はこんな人向け |

- 住宅ローンやカーローンを検討中

- 現在クレカのリボ払いを利用している

- 各種ローンを組む際に影響はある?

日常生活の中で、マイホームの購入に住宅ローン、マイカーの購入に自動車ローン(マイカーローン)など、様々な借入サービスを検討する機会があるでしょう。

そんな時に気になるのが、現在利用しているクレジットカードのリボ払いサービス。

住宅ローンやカーローンを組む際にどのような影響があるのか、記事内でさっそく確認していきましょう。

まずはローンの種類を理解しよう

ローンとは目的(担保)を限定することで、お金の借入ができるサービスになります。

その場で支払うのが難しい場合、銀行や消費者金融から融資を受けることで、現金を持たずに買い物やサービスを利用可能です。

返済についても、月々に少額ずつ支払っていけるので、お金が手元にないときの決済方法として大変重宝します。

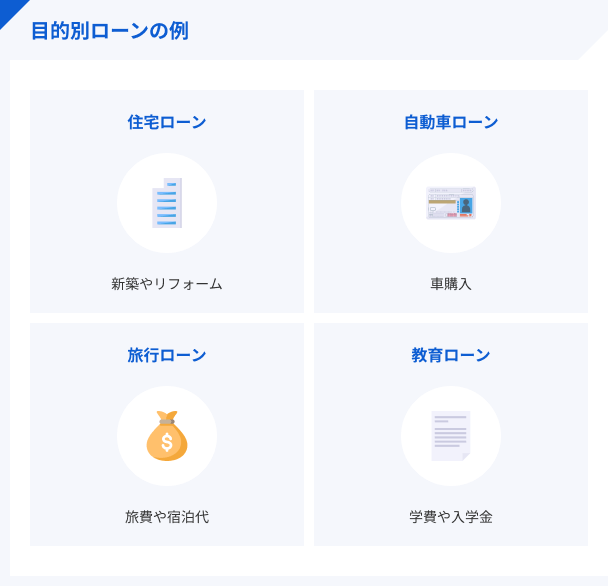

住宅ローンやカーローンは「目的型ローン」

一言でローンといっても多くの種類があり、利用目的によって、様々な金融商品が用意されています。よく耳にするローンは以下の通りです。

これらのローンは、特定の目的だけに使える「目的型ローン」と呼ばれています。

他にもローンがある

前述した住宅ローンやカーローンは、利用目的が固定されていますが、どんな用途でも借入できるローンサービスもあります。それが、フリーローンやカードローンと呼ばれる商品です。

日常的な買い物から旅行、冠婚葬祭、引っ越しなどの費用、さらには借金の返済まで、事業性資金以外であればどんな用途でも問題ありません。

このように、ローンと言っても様々な種類があることを理解して、記事を読み進めていきましょう。

各種ローンを組む際にリボ払いは影響する?

例えば、将来住宅ローンやマイカーローンを組みたいと考える人が、クレジットカードのリボ払いで残高が残っていると仮定しましょう。

ショッピング代金の未払い分が残っている状態で、住宅ローンやマイカーローンなどのローン審査を受けた場合、結果に影響はあるのでしょうか?

返済残高が残っていると影響あり

クレジットカードのリボ払い自体には問題ありませんが、利用履歴は各種ローン審査に多少なりとも影響があります。もちろん、借入先によって判断が分かれるので一概には言えません。

しかし、過去に長期滞納や債務整理をしていた場合、審査通過はかなり厳しくなるでしょう。

今後何らかのローン審査を受ける予定があるのなら、クレジットカードでリボ払いしている分はきちんと完済してから申込してください。

完済していても過去にトラブルがあった人は要注意

仮にクレジットカードのリボ払いを完済していたとしても、過去5年間に長期滞納などのトラブルがあった人は、審査に落ちる可能性が非常に高いです。

クレジットカードの利用履歴は、全て信用情報機関に保管されています。金融事故の内容にもよりますが、5~10年は信用情報から記録が消えません。

出典: JICC 指定信用情報機関 株式会社 日本信用情報機構「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

現在リボ払いをご利用中の人は、審査に悪い影響を与えないようにトラブルなく完済するよう心掛けましょう。

ファイナンシャルプランナー|隅倉広樹

リボ払いは審査時に履歴があれば影響あり

各種ローンの申込では、必ず信用情報機関への照会がなされます。機関ごとに記載情報は異なる部分はありますが、クレジットカードの利用履歴等はどこの機関においても登録されていますし、リボ払いは特に負債だと見られます。審査が完了するまではなるべくクレジットカード等の利用は控えるか、利用後の完済を経てからローンを申込するべきです。

クレジットカードのリボ払い自体は便利な返済方法

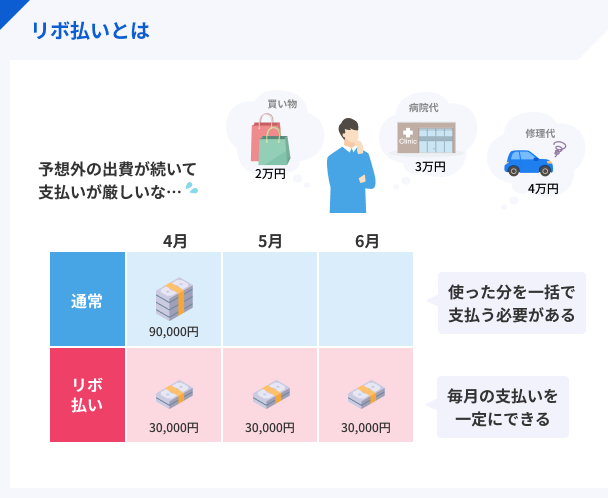

リボ払いとは、利用金額や件数にかかわらず、あらかじめ設定した一定額を毎月支払う方式です。

「リボ払い」はリボルビング払いの略称で、クレジットカードのご利用代金を返済する方法のひとつです。

リボ払い

リボ払い具体的な返済額は信販会社によって異なりますが、毎月設定された最低返済額を少額ずつ支払っていけます。高額な商品を購入したとしても、一括払いできない場合はリボ払いで月々無理なく返済していけるのです。

つい使いすぎてしまうケースも多い…

クレジットカードのリボ払いは非常に利便性の高いサービスですが、金銭感覚が麻痺しやすい傾向もあります。

どんなに高額な買い物をしても、リボ払いに設定しておけば負担のかからない金額での支払いだけで済むからです。

数十万円のテレビを購入しても、友達と旅行に行っても、返済額は数千円程度なのでつい使いすぎてしまうケースも少なくありません。

無計画に使うと返済トラブルに繋がる

毎月の返済は確かに少額で済みますが、返済残高は膨れていく一方となる人は非常に多いです。

使いすぎてしまった結果、毎月返済しても利息の負担が大きくなり、最終的には支払いが困難な状況に陥ってしまい、滞納などの金融事故につながってしまいます。

クレジットカードやリボ払いは非常に便利なサービスですが、無計画に利用してしまうと返済トラブルに発展してしまう可能性もあるのです。

クレジットカードのリボ払いに不安を感じたら…

リボ払いは、本来自分のペースで無理なく支払いを続けるための仕組みです。

とはいえ、利用額に応じて月々の支払い金額が決まる以上、一度「負担が大きい」と感じたら簡単には改善できないリスクもあります。

「最近支払い負担が大きいと感じ始めている…」そんな状況にある人は、今のうちに手を打っておくのが賢明と言えるでしょう。

まずはクレジットカード会社に相談する

リボ払いに不安を感じたら、まずはクレジットカード会社に「支払い負担が重くなっている」という旨を伝えてください。

根本的な解決ができるわけではありませんが、信販会社によっては月々の支払額を一時的に少なくするなどの軽減措置を行ってくれる可能性はあります。

無理せず身内の助けも借りよう

こちらも一時的な対処方ですが、両親や兄弟といった身内で金銭的な援助をしてくれる人がいないか探してみてください。

手助けしてもらえる保証はありませんが、素直に頼る方法は選択肢として決して間違いではありません。

信頼できる人に相談して、ある程度工面してもらえるかどうか検討してみましょう。

カードローンの利用を検討してみては?

具体的な借入方法のひとつに、カードローンがあります。カードローンとは、ローン専用カードを利用してATMから現金を直接借入できる商品です。

大手コンビニに設置されているATMでも利用できるので、人目を気にせず手軽に借入と家賃支払いができるでしょう。

消費者金融では無利息で借入れできるところもある

無利息期間とは、一定の期間無利息で借入れができるというものです。大手の消費者金融には、無利息期間を設けているところが多いです。

例えば、アコムでは初めての契約で、アコムが指定した返済方法を設定すれば、契約日から30日間無利息で借入れができます。

消費者金融業者によって、無利息期間の利用条件は異なります。

リボ払いに困っている場合であれば、無利息で借入れをして無利息期間内に返済をするということも可能です。

おすすめのカードローン1|プロミス

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

|

プロミスの成約率は37.9% |

|

成約率とは、新規申込者の中で実際に借入できた人数の割合を示す数値です。 2023年4月~2024年3月の成約率(審査通過率)は平均37.9%となっており、たくさんの方に利用されていることがわかります。 |

|

|

3項目を入力すれば借入できるかすぐ判断! |

|

プロミスの「1秒パパっと診断」を使えば、生年月日・年収・他社借入金額を入力するだけで簡易診断してくれます。 「お借入可能と思われます。」という表示が出れば、借入できる可能性はあるでしょう。 |

|

|

スマホユーザーにはアプリローンがおすすめ |

|

プロミスの「アプリローン」は、手持ちのスマホひとつあればキャッシングできるサービスです。 お急ぎの方でも、ネット申込後にアプリをDLすれば、セブン銀行ATMですぐ借入できます。 |

|

おすすめのカードローン2|アコム

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

|

3秒診断で借入できるかすぐ分かる |

|

審査の前に、借入可能か分かる「3秒診断」を受けられます。入力項目は、年齢・年収・他社借入額のたった3つだけ! 「お借入できる可能性が高いです」と出た方は、審査に通過する可能性があります。 |

|

|

年収の3分の1までなら借りられます |

|

キャッシングの借入額合計が、年収の3分の1を超えない範囲であれば、借りられる可能性あり! すでに他社で借入経験のある方でも、2社目、3社目としてアコムをご利用しているケースもあります。 |

|

|

2024年9月時点で185万人以上が利用している |

|

アコムの利用者数は、2024年9月時点で185万人以上となっています。 利用できるATMも幅広く、24時間365日借入ができるため、非常に人気の高いサービスです。 |

|

おすすめのカードローン3|アイフル

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

|

4項目を入力すれば借入できるか1秒で分かる |

|

申込前に、借入可能か分かる「1秒診断」を受けられます。入力項目は、年齢・年収・雇用形態・他社借入の金額だけ! 「ご融資可能かと思われます」が出た方は、そのまま申込可能。審査結果と融資金額を算出してもらえます。 |

|

|

年収の3分の1までは借りられます |

|

他社借入を含む金額が「年収の1/3」に達していなければ、新規借入できる可能性はあります。例えば、年収300万円なら100万円まで借入できるイメージです。 現在、他社借入がある方は融資してもらえるのか目安にしてみてください。 |

|

|

アイフル独自のピッタリ診断もおすすめ |

|

他社ではあまり目にしないサービスですが、申込者の状況に応じて「自分にピッタリのお借入方法」を提示してくれます。 1秒診断で借入できる可能性があれば、ぜひ活用してみてください。 |

|

まとめ

ローンとクレジットカードには、どちらも審査があり、よく似た側面があります。審査において、両者の利用履歴をみることから、相互干渉しやすいのです。

特にリボ払いは、買い物やサービスを利用した際の金額を全て負債として、そこから返せる金額を返済するという方法になります。

そのため、ローンを組む際には審査時に影響が出やすいのです。将来的に大きな金額のローンを組むこともあるでしょう。そんな時はきちんとクレジットカードのリボ払い分を完済して、審査を受けましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

各種ローンにおいて有効な返済は随時返済の活用です。随時返済は約定金額にプラスして返済をする方法で、完済までの期間や利息金額を軽減できるメリットがあります。臨時収入や余裕のある月などにつき1,000円でも多く返済するだけでも効果的です。ぜひ実践しましょう。

ファイナンシャルプランナー|隅倉広樹

都市銀行が審査する目的型ローンは難易度は高い

用途に限って言えば、やはり金額が大きい住宅や車に対してのローンは比較的厳しい傾向にあります(不動産投資などの事業に対するローンは別です)。そして、大手の銀行からのローンであれば、それだけ審査が厳しくなります。その代わり、低金利・即日融資・手数料がほとんどなし等メリットは大きいでしょう。