教育ローンの審査に落ちた6つの理由|対処法と次の借入手段を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者

地方銀行に8年勤務し、住宅ローン・カードローン・フリーローンなど個人ローンの他、事業性融資・創業融資など幅広い業務を担当。貸金業務取扱主任者の資格を有する、100件あまりのフリーローン、住宅ローン数十件、その他に投資信託・個人年金・国債販売も取り扱った金融商品のプロ。

ファイナンシャルプランナー

慶応義塾大学卒業後、大手金融機関にて、営業・企画・総務・クレジット業務などを経験。また、自身のライフプランを見直して1億円資産の捻出方法を確立。現在、執筆、監修、セミナー・研修講師などで、金融商品、ライフプラン、資産運用の観点からアドバイスを行っている。著書「50代から老後の2000万円を貯める方法」がある。

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 教育ローンの審査に落ちる主な理由は申込条件や他社借入額にある

- 融資対象の学校範囲や教育関連費用の範囲は金融機関によって異なる

- より幅広い用途に利用したい場合はカードローンの検討が有効

学費や入学金の支払い期限が迫る中、教育ローンの審査に落ちてしまい、困惑している人もいるでしょう。

教育ローンの審査に落ちた場合、主に信用情報に問題があることや他社借入の多さが理由として挙げられます。

一つの教育ローンの審査に落ちたとしても、金融機関によって審査基準は異なるため、ほかの教育ローンに申込することで審査に通過する可能性があります。

「一刻も早く融資を受けたい」「申込条件を満たせる教育ローンがほかに見つからない」といった場合は、審査が迅速で幅広い用途で利用可能なカードローンなども選択肢に含め、適切な解決策を見つけましょう。

この記事では、教育ローンの審査に落ちる主な理由や、ほかの資金調達の手段を解説しますので、ぜひ参考にしてください。

| 公式サイト | 審査時間 | 融資時間 | 借入限度額 | |

|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 最短3分 | 最大 800万円 |

|

詳細は こちらへ |

10秒簡易審査 | 最短15分※1 | 最大 800万円 |

|

詳細は こちらへ |

最短18分 | 最短18分 | 最大 800万円 |

|

詳細は こちらへ |

最短20分※1 | 最短20分※1 | 1万円 ~ 800万円 |

|

詳細は こちらへ |

お申込み完了後、最短15秒で審査結果を表示※ | Webで最短15分融資も可能!※ | 最大 500万円 |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

教育ローンは国と民間で審査に落ちる理由が異なる場合がある

教育ローンは、日本政策金融公庫が扱う国の教育ローンと、銀行などが提供する民間の教育ローンに大別されます。

両者は審査で重視するポイントが異なるため、審査に落ちる理由も一概には同じではありません。

そのため、もし国の教育ローンに落ちた場合でも、民間の教育ローンには通過する可能性があり、逆のケースも考えられます。

まずは、自身が申込した教育ローンとの審査の違いを把握し、状況によっては他方の教育ローンへの申込を検討しましょう。

国と民間の教育ローンにおける審査の違い |

- 国の教育ローンは支援の必要性を重視

- 民間の教育ローンは幅広い世帯が融資対象

国の教育ローンは支援の必要性を重視

国の教育ローンは、「家計が支援を必要としているか」が重視されます。

国の教育ローンの目的は利益を出すことではなく、教育機会の均等を図ることにあるためです。

対象となる世帯年収の下限の基準は明確ではありませんが、上限は設けられています。

このことから、年収が一定額を超えている世帯は「支援の必要性が低い」と判断され、審査に落ちた可能性も考えられます。

さらに、母子・父子家庭や所得の低い世帯の金利を引き下げる優遇制度も用意されています。

この点からも、経済的に困難な家庭を支えるという公的な役割が反映されています。

民間の教育ローンは幅広い世帯が融資対象

主に銀行などが提供する民間の教育ローンには、国の教育ローンに設けられているような世帯年収の上限がないため、より幅広い層が融資対象となるのが特徴です。

ただし、各金融機関が独自の基準で審査をおこなうため、限られた条件でしか融資をおこなっていない機関も少なくありません。

また、借入限度額も金融機関によって異なり、500万円程度を上限とするところから、1,000万円以上の高額な借入に対応している場合もあります。

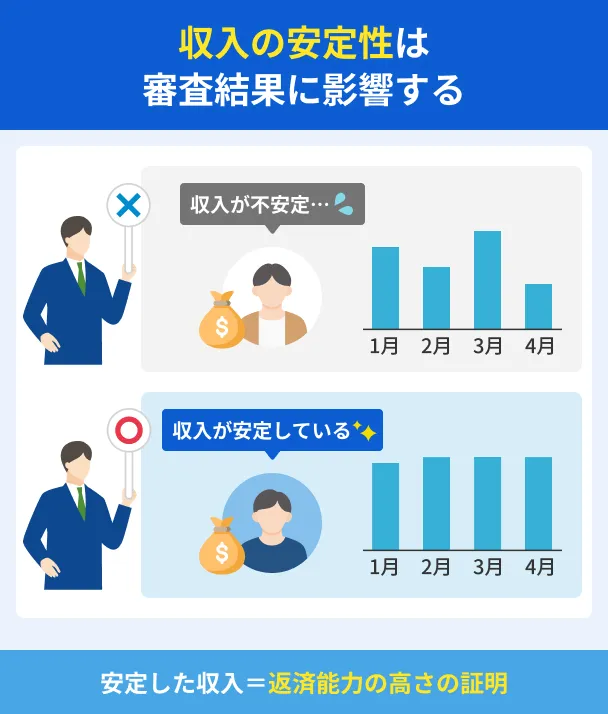

国の教育ローンと比較して、申込者の返済能力をより厳格に審査する傾向があるため、審査に落ちた場合は、「収入が不安定」「信用情報に問題がある」などが主な理由として挙げられます。

教育ローンの審査に落ちる理由

教育ローンの審査に落ちる理由は一つとは限りません。

審査では主に、申込者または世帯の返済能力や信用情報、現在の借入状況などを総合的に審査のうえ、融資可否を判断します。

ここでは、審査に落ちる理由として考えられる6つの項目について解説します。

自身の状況と照らし合わせ、何が理由となっているのかを分析するための参考にしてください。

教育ローンの審査に落ちる6つの主な理由 |

- 世帯年収が上限額を上回っている

- 融資対象外の学校に通っている

- 申込内容が事実と異なっている

- 信用情報に問題がある

- 他社借入が多すぎる

- 過去に教育ローンで目的外利用をした経験がある

理由1|世帯年収が上限額を上回っている

国の教育ローンの審査に落ちた場合、世帯年収が上限額を超えていた可能性があります。

国の教育ローンは公的な融資制度のため、より支援を必要とする層へ資金を提供することを目的としています。

そのため、扶養している子供の人数に応じて、利用できる世帯年収に上限が設けられているのが特徴です。

| 子供の人数 | 世帯年収(所得)の上限 |

|---|---|

| 1人 | 790万円(600万円) |

| 2人 | 890万円(690万円) |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

もし、世帯年収がこの基準を上回っていた場合、申込条件を満たしていないと判断された可能性が高いでしょう。

世帯年収の上限には緩和措置がある

ただし、この年収上限には緩和措置が設けられています。

以下のいずれかの要件に該当する場合、子供が2人までの世帯では年収(所得)の上限が990万円(790万円)まで引き上げられます。

緩和措置の条件 |

- 勤続年数が3年未満

- 居住年数が1年未満

- 世帯のいずれかの人が自宅外通学者

- 借入申込人、またはその配偶者が単身赴任

- 海外留学の資金として申込している

- 借入申込者の年収に占める借入金返済の負担率が30%を超える

- 親族に「要介護(支援)認定」を受けている人がいて、その介護に関する費用を負担している

もし、この緩和措置の対象であるにもかかわらず、審査に通らなかったのであれば、証明する書類に不備があった可能性が考えられます。

審査に落ちた理由が世帯年収の上限額にある場合は、年収上限が設けられていない民間の教育ローンに申込するなど、ほかの選択肢を検討しましょう。

理由2|融資対象外の学校に通っている

教育ローンは、商品ごとに融資対象となる学校の範囲が定められています。

たとえば国の教育ローンは、中学校卒業以上の人を対象とする、以下のような幅広い教育機関を融資の対象としています。

| 学校区分 | 詳細 |

|---|---|

| 高等学校以上の教育機関 | 高等学校、高等専門学校、大学、短期大学、大学院など |

| 専修学校 | 専門学校、予備校、デザイン学校など |

| 教育施設 | 職業能力開発校など |

| 外国の教育機関 | 高等学校、大学、短期大学、語学学校など |

ただし、修業年限が3カ月未満の教育施設や、学費がかからない企業内学校などは融資の対象外です。

民間の教育ローンの場合は、金融機関によって対象とする学校の範囲が異なります。

国の教育ローンのように教育機関の種類で幅広く定めているものもあれば、楽天銀行のように提携大学に限定される商品、常陽銀行のように幼稚園や小学校まで幅広く対象とする商品もあります。

審査に落ちてしまった場合、申込した金融機関において、進学先・在学先が対象に含まれているかを確認してみましょう。

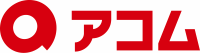

理由3|申込内容が事実と異なっている

審査に落ちた理由として、意外と多いのが申込内容の単純な入力ミスです。

焦りや勘違いから、意図せず間違った情報を入力してしまうことは、誰にでも起こり得ます。

たとえば、勤務先の住所や電話番号に誤りがあれば、在籍確認が取れず、「返済能力が確認できない」と判断され、審査に落ちる要因となりかねません。

一方で、絶対にやってはいけないのが、年収を実際より多く書いたり、他社からの借入額を少なく申告したりする、意図的な虚偽申告です。

虚偽申告は審査に落ちるだけでなく、金融機関からの信用を完全に失うことになるため、次の申込でも絶対にしないでください。

理由4|信用情報に問題がある

教育ローンの審査では、申込者の返済能力を判断するために、信用情報が必ず確認されます。

信用情報

信用情報過去に以下のようなトラブルを起こしていた場合、異動情報として信用情報に登録されている可能性があります。

異動・異動情報

異動・異動情報異動情報として登録されるトラブルの例 |

- クレジットカードの利用料金を長期間滞納した

- スマホの本体代の分割払いを長期間滞納した

- 自己破産や任意整理を数年以内に経験している

- クレジットカードや各種ローンにおいて規約違反で強制解約させられている

信用情報に異動情報があると、金融機関側は「融資してもまた滞納するのでは?」と返済能力を懸念し、審査に落ちやすくなります。

ただし、短期間の滞納であれば異動情報として登録されない場合もあります。

自身の信用情報を知りたい人は、まずは信用情報の開示をしてみましょう。

信用情報に異動情報の記録がないにもかかわらず、審査に落ちた場合は、ほかの理由が考えられます。

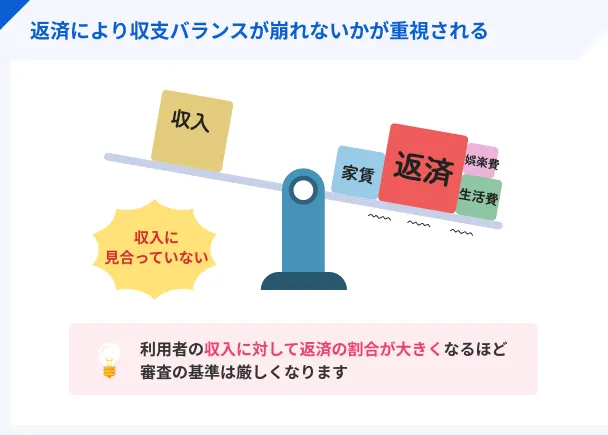

理由5|他社借入が多すぎる

収入に対して他社借入額が多すぎると、貸倒れのリスクが高いと判断され審査に落ちることがあります。

貸倒れ

貸倒れ教育ローンの審査では、返済負担率が一つの大きな基準となっているためです。

返済負担率とは、年収に対して、年間でどのくらいの金額がローン返済に充てられているかを示す割合のことを指します。

たとえば、年収500万円の人が住宅ローンや自動車ローンなどで年間150万円を返済している場合の返済負担率は30%です。

返済負担率が高いほど、返済が滞るリスクが高く、審査に落ちる要因になる場合があります。

一般的に、金融機関が審査で許容する返済負担率の上限は25%~35%が目安とされています。

すでに他社借入がある人は、自身の返済負担率がどの程度か確認してみましょう。

理由6|過去に教育ローンで目的外利用をした経験がある

教育ローンは学費や教材費など、教育に関する出費に用途が限定されているローンです。

申告した目的以外での利用は、金融機関との契約内容に違反する行為にあたります。

一度でも目的外利用をしてしまうと、その事実は金融機関の内部記録に残り、同じ金融機関やグループ会社で共有される可能性があります。

さらに、目的外利用が原因で返済が滞るなどの問題に発展した場合、異動情報として信用情報に登録されることもあります。

異動情報がある場合、以前とは別の金融機関に申込する場合でも、審査の際に「過去にトラブルがあった申込者」とみなされます。

目的外利用は金融機関からの信用を失うだけでなく、信用情報にも影響を及ぼしかねない、非常にリスクの高い行為です。

教育ローンの審査に落ちたときの対処法

教育ローンの審査に落ちた場合でも、すべての選択肢が絶たれたわけではありません。

審査に落ちた理由を突き止めたうえで、次にとるべき行動を順序だてて検討しましょう。

- 申込情報に間違いがなかったか確認する

- 自身の信用情報を照会する

- 年収を安定させる

- 異なる種類の教育ローンに申込する

申込情報に間違いがなかったか確認する

金融機関は提出された申込情報をもとに審査を進めます。

そのため、意図しない単純な入力ミスであっても、適切に審査できず、結果として融資が見送られるというケースは考えられます。

まずは、申込時に送られてきた確認メールや控えなどを見直し、入力ミスがなかったかを確認してみましょう。

特に以下は入力ミスが発生しやすい項目です。

- 年収や他社借入額

- 勤務先の住所や電話番号

- 進学先の学校名

万が一誤りを発見した場合は、申込先の金融機関に一度問い合わせ、情報の訂正や再申込が可能かどうかを確認しましょう。

自身の信用情報を照会する

申込情報に誤りがなく、審査に落ちた理由に心あたりがない人は、自身の信用情報を確認することで、審査落ちの理由を特定できる可能性があります。

信用情報には過去のローンやクレジットカードの利用履歴が記録されているため、自身では忘れている過去の滞納記録などが書かれている可能性もあります。

信用情報は、以下の信用情報機関で開示可能です。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

詳しい開示手順は以下の記事で解説しているので、ぜひ参考にしてください。

年収を安定させる

教育ローンの審査に落ちた理由が収入の安定性にある場合、まずはその状況を改善することが重要です。

転職して間もない時期や、日雇いなどで月々の収入の変動が大きいと、ローンの返済能力に不安があると判断される可能性があります。

これらの状況を改善するために、まずは同じ勤務先での勤続年数を重ね、収入証明書や給与明細をそろえてから申込しましょう。

異なる種類の教育ローンに申込する

一つの教育ローンの審査に通らなかったとしても、別の種類の教育ローンに申込することで、審査に通る可能性があります。

なぜなら、教育ローンは提供する機関によって、審査で重視する基準や申込条件が異なるためです。

ある銀行では対象外とされる学校でも、別の銀行では融資対象となっているケースがあります。

また、利用する保証会社によっても審査基準は異なるため、前回とは審査結果が変わることも考えられます。

ただし、審査に通過したいからと言って、短期間に複数の金融機関へ申込するのは控えましょう。

「複数社に申込するほどお金に困っているのでは」と判断され、かえって審査において不利な印象を与えかねません。

どこも借りれないときは?教育ローン以外で在学費用を用意する方法

学費や教材費などの在学費用を準備する方法は、教育ローンの利用だけではありません。

学生自身が申込をする奨学金制度の活用や、身近で信頼できる人に頼るといった方法も考えられます。

また、緊急的な資金需要に対応するための代替案も存在します。

教育ローンで借りられないときの代替案 |

- 奨学金に申込する

- 新聞奨学生制度を利用する

- 信頼できる親族に相談する

- カードローンでお金を借りる

奨学金に申込する

教育ローンが家計からの支出を前提とするのに対し、奨学金は学生自身が契約の主体となって学費を準備する方法です。

奨学金は、大きく2種類に分類されます。

奨学金の種類 |

- 給付型奨学金:返済が不要な奨学金

- 貸与奨学金:卒業後に返済が必要な奨学金。金利は年2.0%程度と、比較的低い金利で資金を借入できます。

奨学金制度を提供している団体は多岐にわたります。

もっとも代表的なものは、独立行政法人日本学生支援機構(JASSO)が運営する奨学金です。

ほかにも大学が独自に設ける制度、地方自治体が提供するもの、キーエンス財団や似鳥国際奨学財団といった民間団体によるものなど、数多くの選択肢が存在します。

| 日本学生支援機構(JASSO) | 給付型・貸与型 | 国または自治体から給付奨学金の対象校として認められている学校 |

|---|---|---|

| 公益財団法人 キーエンス財団 | 給付型・貸与型 | 大学 |

| あしなが育英会 | 貸与型 | 高校・高等専門学校・大学・短大 |

| 公益財団法人 安田奨学財団 | 給付型 | 大学 |

ただし、提供する団体によって審査で重視される基準は異なります。

たとえば、JASSOの奨学金では主に世帯年収や資産といった家計基準が重視されます。

一方で、大学や民間団体の奨学金では学力基準に重点がおかれていたり、特定の地域に居住していることが申込の条件になっていたりする場合があります。

自身の学力や家庭環境、居住地などの条件と照らし合わせ、どの制度が利用可能か情報収集を進めることが重要です。

新聞奨学生制度を利用する

新聞奨学生制度は、学生が新聞配達などの業務に従事することを条件に、新聞奨学会などが学費を支援する制度です。

出典: 新聞奨学生とは新聞奨学生とは

朝日新聞をはじめとする新聞社などが提供する奨学金制度を利用し、学費を支援してもらいながら新聞配達業務を行う学生のことを指します。

多くの場合、奨学会が学校に対して学費を立て替えて支払い、学生は新聞配達で得た給与から奨学金相当額を差し引かれた金額を給与として受けとる仕組みになっています。

この制度の特徴は、学費の支援を受けながら、同時に生活費も工面できる点です。

提供される奨学金は返済が不要なケースが多く、さらに奨学生になると、新聞販売店の建物内やその周辺に無料の部屋を用意してくれる場合があります。

しかし、業務は早朝など一般的なアルバイトとは異なる時間帯におこなわれるため、学業と両立させながら、空いた時間で課題などをこなす必要があります。

自身の体力や学業計画を十分に考慮したうえで、慎重に検討しましょう。

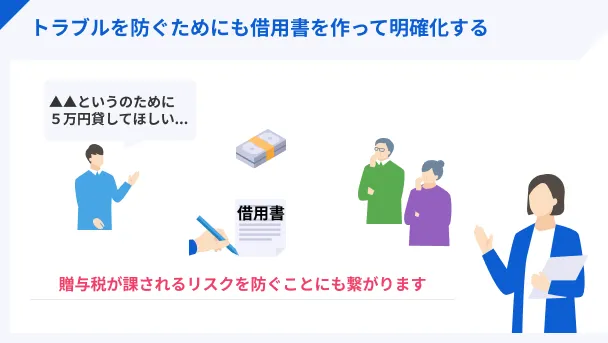

信頼できる親族に相談する

公的な制度や金融機関からの借入が難しい場合、信頼できる親族に相談するのも有効な手段の一つです。

親しい間柄であれば、金融機関を利用する場合と比較して、低い金利での借入や返済期間について柔軟な対応をしてもらえる可能性があります。

しかし、借入額によっては貸主である親族にとって、大きな経済的負担となりかねません。

また、金銭の貸し借りは、その後の信頼関係に影響を及ぼす可能性があることを理解しておく必要があります。

親族からの支援を受ける場合は、信頼関係を維持するためにも、口約束で済ませるのではなく、借用書を作成して返済計画を明確にしておきましょう。

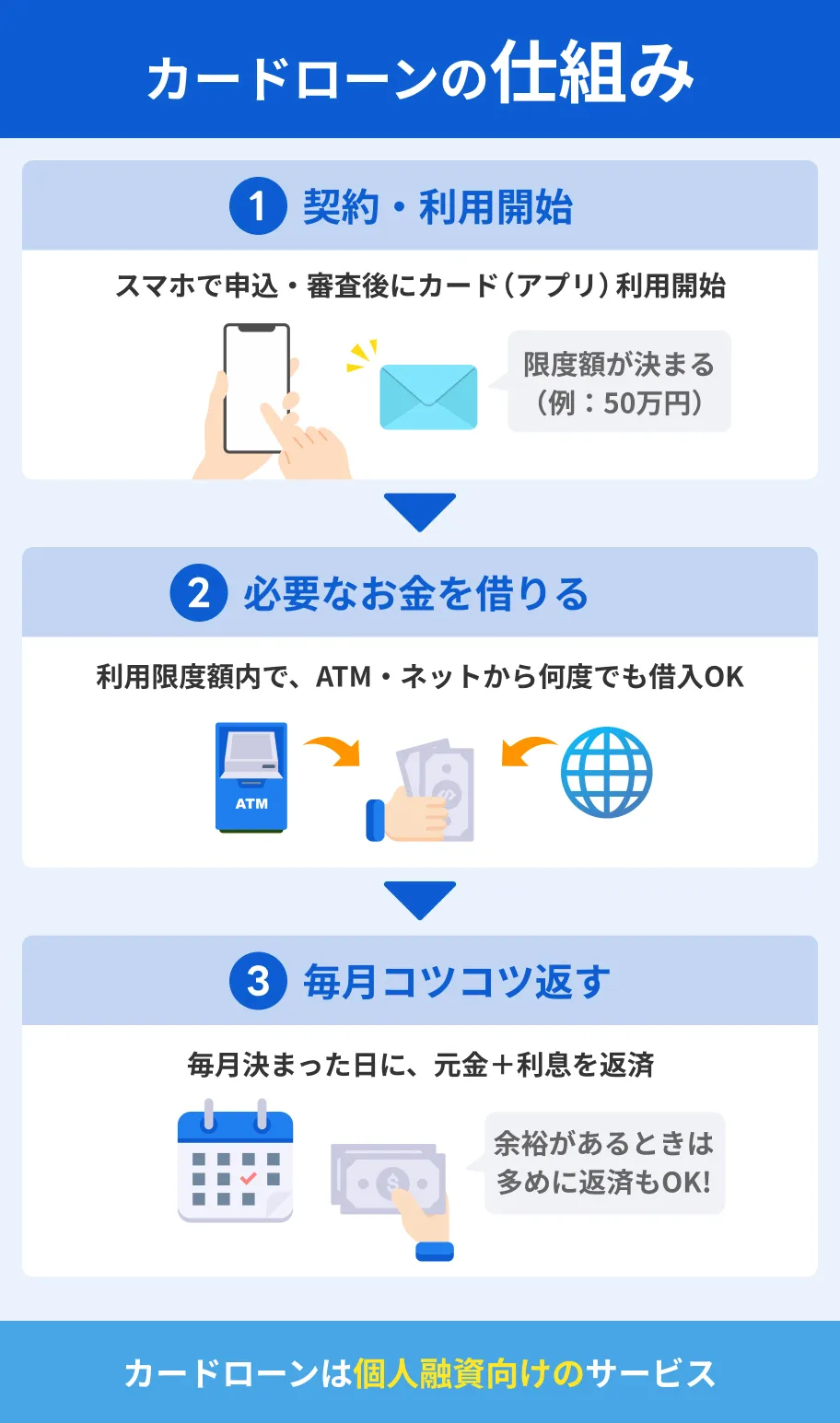

カードローンでお金を借りる

カードローンは教育ローンとは異なり、原則として担保や保証人が不要です。

また、教育ローンのように資金の使い道も制限されません。

学費だけでなく、教材費や生活費の補填など、より幅広い出費に充てることが可能です。

特に、大手消費者金融が提供するカードローンは審査が迅速で、申込当日に融資を受けられる最短即日融資に対応している場合も少なくありません。

| 公式サイト | 審査時間 | 融資時間 | 借入限度額 | |

|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 最短3分 | 最大 800万円 |

|

詳細は こちらへ |

10秒簡易審査 | 最短15分※1 | 最大 800万円 |

|

詳細は こちらへ |

最短18分 | 最短18分 | 最大 800万円 |

|

詳細は こちらへ |

最短20分※1 | 最短20分※1 | 1万円 ~ 800万円 |

|

詳細は こちらへ |

お申込み完了後、最短15秒で審査結果を表示※ | Webで最短15分融資も可能!※ | 最大 500万円 |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

急な出費が発生した際には、有効な手段となり得ます。

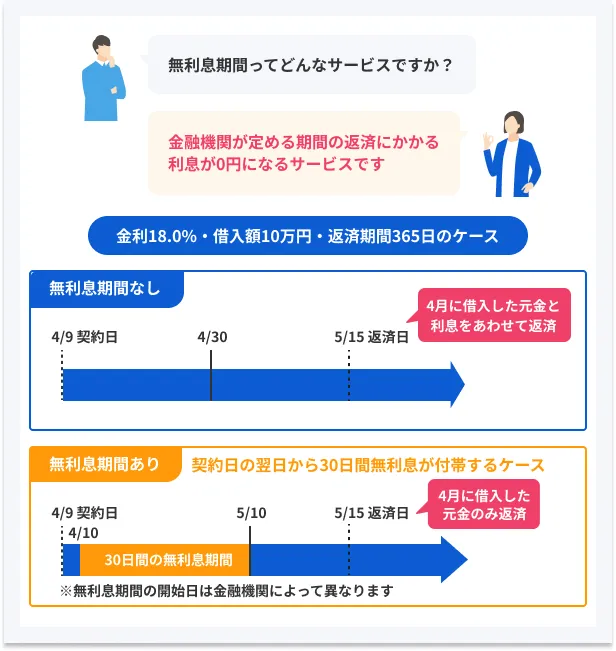

また、消費者金融が提供するカードローンの中には、無利息期間サービスを設けているものも少なくありません。

消費者金融の金利は教育ローンよりも高く設定されている傾向がありますが、無利息期間の活用によっては金利を抑えて利用できます。

| ローンの種類 | 金利 |

|---|---|

| 教育ローン | 年3.15%程度 |

| 銀行カードローン | 年1.5%~年15.0% |

| 消費者金融 | 年3.0%~年18.0% |

教育ローンの融資が実行されるまでの一時的な立て替えなど、短期間で返済できる見込みがある人にとっては、適した選択肢となり得るでしょう。

よくある質問

まとめ

教育ローンの審査に落ちてしまった場合、まずは理由を分析し改善に努めることが重要です。

理由が特定できれば、審査基準の異なるほかの教育ローンを検討したりと、次にとるべき行動が見えてきます。

万が一、納付期限が迫っているなど、時間的な余裕がない場合は、カードローンなどの選択肢も視野に入れることが重要です。

特に大手消費者金融は最短3分での融資に対応しているところもあるなど、急な出費に対応しやすいのが特徴です。

自身の状況や支払いまでの猶予期間に合わせて、適切な資金調達の手段を検討しましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

金融機関が見ているのは雇用形態そのものよりも、収入の安定性です。実際に、アルバイトやパートでも、収入を一定に保ったことで教育ローンの審査に通過した例もあります。なるべく長期間、同じ勤務先で勤務し、毎月一定額の収入を継続して得ている実績があれば、安定性が評価され審査に通過する可能性があります。