dカードの限度額を増額する方法|申請する際の注意点

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者

地方銀行に8年勤務し、住宅ローン・カードローン・フリーローンなど個人ローンの他、事業性融資・創業融資など幅広い業務を担当。貸金業務取扱主任者の資格を有する、100件あまりのフリーローン、住宅ローン数十件、その他に投資信託・個人年金・国債販売も取り扱った金融商品のプロ。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- dカードでは審査に通過しなければ増額することはできない

- dカードでは「一時的」または「継続的」に増額できる方法がある

- 大手消費者金融カードローンなら最短即日でお金を用意できる

dカードは、年会費無料でdポイントを貯められるクレジットカードです。基本のポイント還元率が1.0%と高いため、ドコモユーザーなら日々の買い物をすべてdカードで済ましている人も珍しくありません。

しかし、その分日々の買い物がかさむと、限度額が足りなくなってしまい、増額を検討することもあるでしょう。本記事では、dカードの限度額を増額する方法や増額申請時の注意点・リスクを紹介します。

もし、既にdカードの増額審査に落ちてしまった人は、カードローンでお金を借りることも一つの解決策です。以下のカードローンは申込から最短30分以内で融資をしてくれるため、検討してみてください。

dカードとは

dカードは年会費無料で発行できるドコモが発行しているクレジットカードです

ポイント還元率は1.0%と高く、利用するごとにdポイントが貯まっていくため、特にドコモユーザーに適しています。

還元率の高さから日常の買い物にも使いやすいですが、その分出費がdカードに集中しやすく、場合によっては限度額が足りなくなることもあります。

限度額は審査によって決定される

dカードの限度額は審査によって決定するため、人によって異なります。

現在の限度額は「dカードサイト」もしくは「dカードアプリ」にて確認できます。

なお、利用限度額は自動で変わることもあります。気付かないうちに増額されている可能性もあるため、一度現在の利用限度額をチェックしておきましょう。

dカードの増額方法

dカードの増額方法には、以下の2つがあります。

dカードの増額方法 |

- 一時的に限度額を引き上げる

- 継続的に限度額を引き上げる

旅行や高額な買い物によって突発的に出費が大きくなる場合は、一時的に限度額を引き上げましょう。

収入の上昇や物価の上昇に伴って、日常的な出費が増えている場合は、継続的に限度額を引き上げましょう。

一時的に限度額を引き上げる方法

一時的に限度額を引き上げる場合は、利用予定日の1カ月前から当日までに申込しましょう。

審査は最短即日で終わります。しかし、審査に時間がかかる可能性もあるため、できるだけ早めに申込をしたほうが良いでしょう。

申込は「dカードサイト」もしくは「dカードアプリ」にておこないます。

継続的に限度額を引き上げる方法

継続的に限度額を引き上げる場合は、審査に1~2週間ほどの期間を要します。そのため、できるだけ早めに申込しましょう。

限度額の引き上げは「dカードサイト」もしくは「dカードアプリ」にて申込できます。

ただし、以下に該当人するはWEBから申込できません。

増額の申込ができない人 |

- 入会してから半年未満

- 学生・20歳未満

- 家族会員

上記に該当する人はdカードセンターに電話をかけて、増額申請をしましょう。

dカードセンター |

- ドコモの電話から:*8010

- ドコモ以外の電話から:0570-030-360

※受付時間は10:00〜18:00

増額審査に落ちやすい人の特徴

dカードの限度額を増額するには、審査を通過しなければなりません。

以下の特徴に該当する人は審査に落ちやすいため、事前に確認しておきましょう。

増額審査に落ちやすい人 |

- 支払いに遅れがち

- 限度額が収入に見合っていない

- 信用情報に問題がある

- 増額申込時に虚偽申告をした

- 他社借入件数と金額が増えている

支払いに遅れがち

dカードの支払いに遅れたことがある人は、審査で不利になります。審査というのは端的にいえば、申込者を信用できる人かどうかを確認することです。

dカードの支払いに遅れがちな人は「支払いが遅れることがあるため信用できない」「増額をすると支払いに支障がでるかもしれない」と判断されて審査に落ちる可能性が高くなります。

限度額が収入に見合っていない

増額をする際は申込者の収入も重要な要素の一つとなります。極端な例を挙げるなら、年収100万円の人が1カ月で100万円を使った場合、多くの人は支払いできないでしょう。

この例から分かるように、年収に見合った限度額でなければ、支払いに支障が出る可能性が高くなってしまいます。

dカードは審査の基準を公開していないため具体的な数値は分かりませんが、限度額が収入に見合っていないと審査通過は難しいと考えておきましょう。

信用情報に問題がある

信用情報に問題がある、つまり長期にわたって滞納をしたことがある人は増額審査の通過は難しくなります。

信用情報

信用情報信用情報にはすべてのクレジットカードの履歴が登録されます。そのため、たとえdカードで滞納をしていなくても、別のクレジットカードやローンで長期滞納をすると信用情報に履歴が残ってしまいます。

dカードに限らず、普段からクレジットカードやローンの支払いが遅れないよう、お金の管理を徹底しましょう。

異動・異動情報

異動・異動情報増額申込時に虚偽申告をした

増額申込時に虚偽申告をすると、審査落ちしやすくなります。

年収が高いほうが審査で有利になることは間違いありませんが、年収を偽ってしまうと「虚偽申告をするため信用できない」と判断されて審査に落ちることになります。

カード会社は、審査の際に勤務先の情報や信用情報などを調査するため、申込者の年収は基本的に把握されています。そのため、年収を偽って申告しても嘘であることが判明します。

たとえ記入ミスでも虚偽申告とみなされる可能性はあるため、入力内容は入念に確認しておきましょう。

他社借入件数と金額が増えている

他社借入件数や金額が増えていると、審査に落ちやすくなります。借入額が多いほど「支払いに支障をきたすかもしれない」と判断されるためです。

また、貸金業法によって定められている総量規制というルールでは、年収の3分の1を超えた融資は禁止されています。

ショッピング枠は総量規制の対象外ではあるものの、キャッシング枠は総量規制の範囲内でしか融資されません。

そのため、dカードを増額する際は、他社借入を減らしておくなどの対策を講じましょう。

dカードの増額にともなう注意点

dカードの増額をする際は、以下の注意点を確認しておきましょう。

dカードを増額する際の注意点 |

- 限度額を大きくしすぎない

- 収入証明書の提出を求められる

- 場合によって在籍確認がある

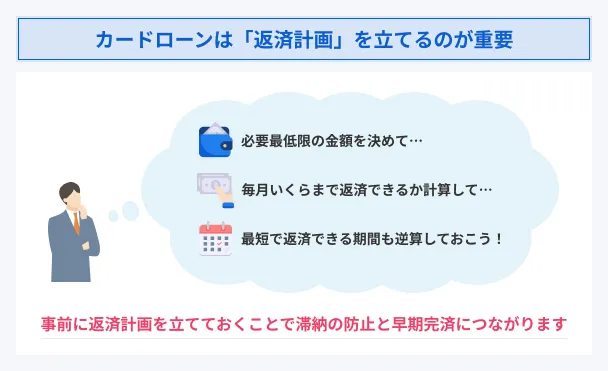

限度額を大きくしすぎない

dカードの増額をする際は、限度額を大きくしすぎないことが大事です。

前述したように、限度額を大きくして申込をしても、年収に見合っていないと判断されてしまえば審査に落ちてしまいます。

そのため、限度額は今後必要になる最低限の金額にしておきましょう。

収入証明書の提出を求められる

dカードの限度額を増額する審査では、収入証明書の提出を求められることがあります。

収入証明書として認められる書類は、以下のとおりです。

収入証明書類として認められる書類 |

- 源泉徴収票

- 給与の支払明細

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 納税通知書

- 所得証明書(税務署発行)

- 所得証明書(地方自治体発行)

- 年金証書

- 年金通知書

※いずれも最新のものである必要があります。

スムーズに審査を進めたい場合は、事前に収入証明書を準備しておきましょう。

場合によって在籍確認がある

増額審査の際に、勤務先へ在籍確認の電話がかかってくる場合があります。

クレジットカードやローンの審査で在籍確認をするときは、個人情報を保護するために要件を伝えず、本人が勤務しているかどうかを確認します。

しかし、クレジットカードの増額審査を受けていることが、勤務先に知られる可能性も否定できません。

勤務先の人にdカードの増額を知られたくない場合は、申込をする前にdカードセンターに問い合わせて相談してみましょう。

dカードセンター |

- ドコモの電話から:*8010

- ドコモ以外の電話から:0570-030-360

※受付時間は10:00〜18:00

増額手続きには3つのリスクがある

増額審査申込時には、以下3つのリスクがあります。

増額手続きのリスク |

- 増額審査には時間がかかる可能性もある

- 審査結果次第では限度額が減る

- 利用停止になる可能性がある

これらを理解していないと思わぬ後悔をしかねません。それぞれ確認しておきましょう。

リスク1|増額審査には時間がかかる可能性もある

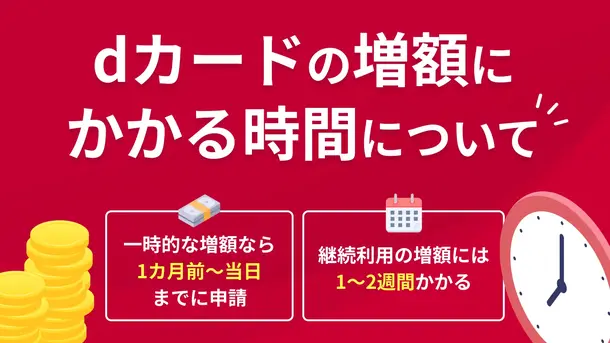

dカードの増額審査にかかる時間は、以下のとおりです。

dカードの増額審査にかかる時間 |

- 一時的に限度額を引き上げる場合:最短即日

- 継続的に限度額を引き上げる場合:1〜2週間

しかし、これらはあくまで目安であり、審査状況によってはさらに時間がかかることもあります。

そのため、買い物の予定が近い場合は、できる限り早く申込をしましょう。

リスク2|審査結果次第では限度額が減る

増額審査の結果次第では、限度額が減る可能性も考えられます。

たとえば頻繁にdカードの支払いが遅れていたり、以前の審査時よりも収入が減っていたりすると限度額が減る可能性は高くなります。

過去に審査したときよりもネガティブな要因が多い場合は、増額審査を避けるのも一つの手です。

リスク3|利用停止になる可能性がある

最悪の場合、増額審査をすることで利用停止になることもあります。

特に退職をして収入がなくなったり、信用情報に滞納の履歴が残っていたりすると、利用停止となる可能性が高くなるでしょう。

たとえdカードの支払いに遅れがなくても、他のクレジットカードやローンで長期の滞納をすると信用情報に履歴が残ります。

心当たりがある人は増額審査は避けて、別の方法でお金を工面しましょう。

どうしてもお金が必要なときはカードローンも検討してみよう

これまで紹介したように、dカードの増額審査にはリスクも存在します。しかし「どうしてもお金が必要」と考えている人は少なくないでしょう。

そんな人は「カードローン」を検討してみてください。

特に消費者金融カードローンは審査スピードが早かったり、無利息期間があったりとサービス面が充実しています。

以下に人気のカードローンをまとめたので、ぜひ参考にしてください。

プロミス│最短3分のスピード融資

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは、申込から最短3分での融資が可能です。

そのため「dカードが限度額いっぱいで使えないけど現金も持っていない」「今すぐに現金を工面しないと生活できない」という場合に重宝するでしょう。

また、三井住友銀行ATMからは手数料無料で借入・返済ができます。

近くに三井住友銀行ATMがある場合は、手数料を抑えられて経済的です。複数回に分けて借入した場合でも出費を抑えられるので、継続的に利用したい人にも適しています。

マネット編集担当/キャッシングガイド

奥山 裕基

プロミスは顧客満足度の高い消費者金融です。申込時からスタッフが丁寧に相談に乗ってくれるため、サポート体制が優れている消費者金融を求めている人に向いています。

アコム│クレジット機能付きのカードローンも提供

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

アコムはクレジット機能付きのカードローン「ACマスターカード」を提供しています。

クレジットカードとカードローンの2つの機能が備わっているため、お金を借りつつクレジット決済にも利用可能です。購入したい商品の決済方法がクレジットカードに限られる場合にも役立つでしょう。

また、ACマスターカードは、利用金額の0.25%が自動でキャッシュバックされます。ポイントの使い道に悩んだり、ポイントの有効期限が切れて無駄になったりすることもありません。

マネット編集担当/キャッシングガイド

奥山 裕基

アコムの利用者数は190万人※となっています。「はじめてのアコム」というCMのとおり、初めて消費者金融を利用する人は、契約者数の多いアコムを選ぶのも良いでしょう。

※営業貸付金残高を有する口座数。DATA BOOK(2026年3月期第1四半期決算)から引用

アイフル│

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

アイフルは、はじめて契約する人に限り、契約日の翌日から「最大30日間利息0円サービス」が適用されます。

わからないことや不安がある場合に問い合わせればスタッフが親身に対応してくれるため、安心して申込できるでしょう。

マネット編集担当/キャッシングガイド

奥山 裕基

アイフルは顧客満足度が高い消費者金融です。難しい操作は必要なく、簡単に申込から借入までできた、という口コミが多いのが印象的でした。

上記で紹介した消費者金融以外のカードローンを知りたい人は、こちらの「カードローンおすすめランキング30選」の記事も併せてご覧ください。

dカードの限度額の増額に関する質問

まとめ

dカードは、ドコモユーザーにとって特に使いやすいクレジットカードです。年会費が無料で基本のポイント還元率も高いため、ドコモユーザーならdカード1枚で幅広く使えるでしょう。

しかし、その分出費がdカードに集中しやすいため、限度額が一杯で増額が必要になることも少なくありません。

増額できればより使いやすくなりますが、審査に落ちたり限度額が下がったりするリスクもある点には注意が必要です。

増額のリスクを避けたい場合は、「カードローン」でお金を借りることも検討してみてください。

プロミス・アコム・アイフルなどであれば、最短3〜20分でお金を借りられます。はじめて利用する人なら「無利息期間」も適用されるため、利息額の軽減も可能です。

マネット編集担当/キャッシングガイド

奥山 裕基

dカードはドコモが提供しているクレジットカードで、携帯代金などいろいろな支払いにあてている方も多です。「利便性が高いため、限度額を上げたい」と考える方の中には増額申請を希望する人も多いでしょう。ただ、審査に落ちるケースがあります。その場合は他の選択肢を検討しましょう。

貸金業務取扱主任者|手塚大輔

61日以上の滞納は「異動情報」として信用情報に登録されます。

異動情報とは、61日以上の滞納や強制解約、債務整理といったお金のトラブルを事故情報として信用情報に記録したものです。これらの記録は完済後5年間は登録されているので、この期間中に申込したローンやクレジットカードは審査に通りません。

将来的に住宅ローンなど高額なローンを組もうとした際に、異動情報が残っていると人生設計に悪影響を与えるので、日頃からお金の管理は徹底しておきましょう。