クレジットカードの審査項目は? 落ちる理由や対処法を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- クレジットカードの審査では属性情報と信用情報が確認される

- 収入が不安定な人や滞納をした人は審査に落ちる可能性がある

- 審査に落ちた場合は再申込やほかの資金調達方法を検討しよう

クレジットカードの発行時には必ず審査がおこなわれ、主に属性情報と信用情報の2点が重視されます。

しかし、現在の状態で申込をして審査に通過できるかわからず、不安に感じている人も多いのではないでしょうか。

本記事では、クレジットカードの具体的な審査項目や、審査の流れを詳しく解説します。

審査に落ちた場合の対処法も紹介するので、クレジットカードの申込を考えている人はぜひ参考にしてください。

クレジットカードの発行時には必ず審査がおこなわれる

「ほかのクレジットの返済に充てたい」などの理由から、審査なしでクレジットカードを作りたいと考えている人もいるのではないでしょうか。

しかし、クレジットカードの申込者は、必ず審査を受けなければいけません。

クレジットカードは後払いのシステムが採用されているため、申込者に十分な支払い能力があるか、信用力に問題はないかなどがチェックされます。

後払いの流れ |

- カードの利用者が店舗やWEBサイトで決済をおこなう

- 金融機関が代金から加盟店手数料を引いた金額を代わりに支払う

- 金融機関が利用者に代金を請求する

- 利用者が自動引き落としやATMなどで代金を支払う

クレジットカードの審査でチェックされるポイント

クレジットカードを提供している金融機関は、具体的な審査基準を公開していません。

しかし、一般的に収入・勤続年数などの属性情報と、ローンやクレジットカードの利用状況に関する信用情報の2点が確認されると言われています。

ここでは、それぞれがどのような情報かを詳しくチェックしてみましょう。

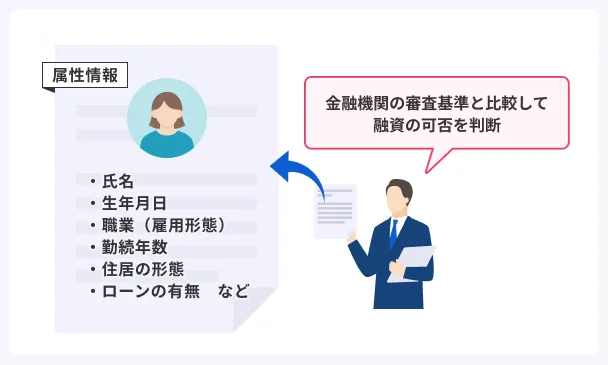

属性情報|申込者の年収や勤務先などの情報

クレジットカードの審査では、申込者が毎月問題なく支払いを続けられるかが重視されます。

金融機関に支払い能力を判断してもらうために申告するのが、申込者の年齢や年収、職業などの属性情報です。

属性情報の例 |

- 年齢

- 年収

- 職業

- 勤務先の名称・企業規模

- 雇用形態(正社員・アルバイト・パートなど)

- 勤続年数

- 家族構成

- 居住形態(持ち家・賃貸)

審査時に必ず確認される情報ですが、「年収〇円以上でないと申込できない」など具体的な基準があるわけではありません。

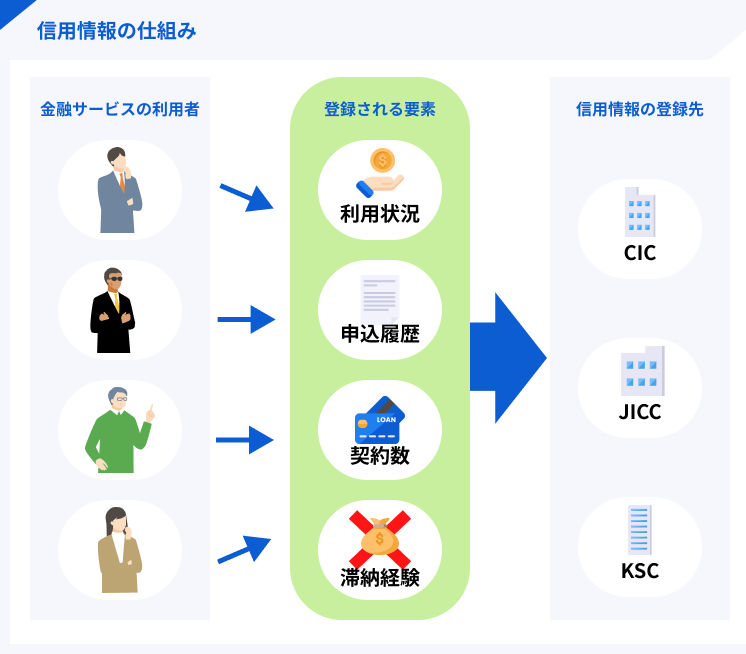

信用情報|クレジットカードやローンの契約・利用状況

クレジットカードを提供している金融機関は、申込者が信用に足る人物かどうかも判断する必要があります。

信用力を判断するために確認されるのが信用情報です。信用情報とは、クレジットカードやローンの申込や契約、借入、返済などに関する情報を指します。

信用情報の例 |

- クレジットカードやローンの新規申込や契約に関する内容

- 支払いの状況

- 他社借入額・件数

- 滞納や債務整理などの履歴

信用情報は、それぞれ株式会社シー・アイ・シー(CIC)・株式会社日本信用情報機構(JICC)・全国銀行個人信用センター(KSC)と呼ばれる3つの信用情報機関に登録されています。

クレジットカードに申込すると、金融機関が各信用情報機関に申込者の情報を照会する仕組みです。

自身の信用情報を知りたい場合、インターネットや郵送で開示請求をすることもできます。

クレジットカードの審査に落ちる理由

クレジットカードを作るためには金融機関の審査基準を満たす必要があり、申込すれば誰でも作れるわけではありません。

審査に通過する可能性を高めるためにも、どのような人が審査で不利になりやすいかを把握しておきましょう。

クレジットカードの審査に落ちる理由の例 |

- 収入が安定していない

- 信用情報に問題がある

- 短期間で複数社へ申込をした

- 他社で多額のキャッシングをしている

- 意図的に虚偽の申告をした

- 申込内容や提出書類に不備があった

- 在籍確認ができなかった

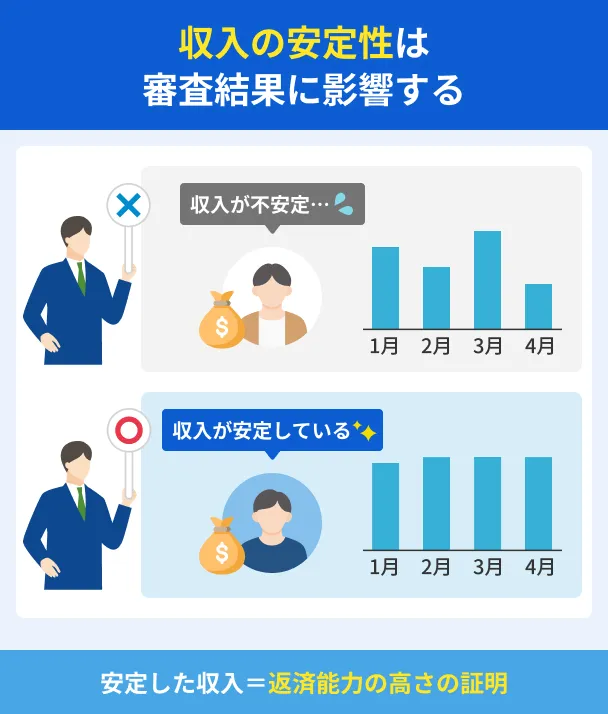

収入が安定していない

クレジットカードを使うと、翌月以降に一括払いやリボ払い、分割払いなどで利用代金の支払いが必要です。

定期的な収入を得ていないと、金融機関側から「十分な支払い能力がない」と判断され、審査落ちの理由になりかねません。

単に収入が多いか少ないかより、毎月滞りなく支払いをおこなえるかどうかが重要なポイントです。

一時的に高い収入を得ていても、月によって収入額に差があると利用できないケースがあります。

短期・単発バイトしかしていない人や、転職活動中で収入がない人なども同様に、審査で不利になりやすいと覚えておきましょう。

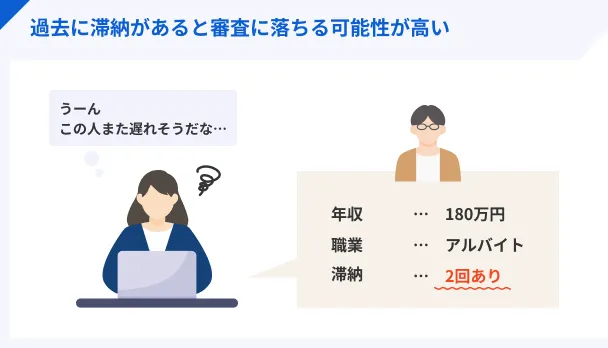

信用情報に問題がある

クレジットカードやローンの返済が遅れると、信用情報機関に異動情報が登録されます。

異動・異動情報

異動・異動情報滞納などの履歴がある人は、「途中で支払いができなくなるのではないか」と疑われ、審査に通過できない可能性があるので注意しましょう。

信用情報に問題があると判断されるのは、たとえば2~3カ月以上の長期にわたって返済が滞った、債務整理をしたなどのケースです。

異動情報は、信用情報機関に最長5年間登録されます。

滞納などの情報が登録されてから5年以内に申込をすると、審査に落ちやすい傾向です。

それぞれの信用情報機関の特徴や取り扱う情報の違いについては。以下の記事で詳しく解説しています。

短期間で複数社へ申込をした

「早めにクレジットカードを作りたい」「審査に通過できるか不安」などの理由で、2社以上への申込を考えている人も多いはずです。

しかし、同時に複数社へ申込をすると、返済能力を疑われて契約できないことがあります。

申込の履歴が信用情報機関に登録される期間は、6カ月です。

申込は1社のみに絞り、6カ月のうちに続けて他社へ申込するのは避けてください。

他社で多額のキャッシングをしている

カードローンなどでお金を借りている人が、必ずクレジットカードの審査に落ちるわけではありません。

しかし、年収に対して借入額が多すぎると、「途中で支払いが困難になる可能性がある」とみなされることがあります。

消費者金融カードローンやクレジットカードのキャッシングは、貸金業法で定められている総量規制の対象です。

現在の借入が収入に対してどのくらい多いか判断できない場合、総量規制を目安にしてみましょう。

また、先述したとおり、クレジットカードの審査では年収や他社借入額のほかにもさまざまな項目がチェックされるため、総量規制に抵触していなくても審査に落ちる可能性はあります。

総量規制について、詳しくは以下の記事で解説しています。

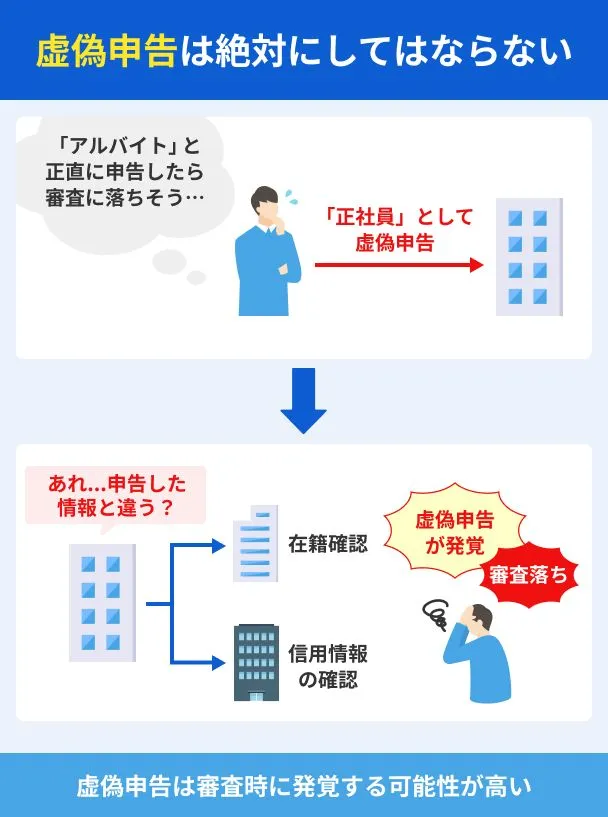

意図的に虚偽の申告をした

クレジットカードの入会を検討しているものの、現在の年収や雇用形態で審査に通過できるのか疑問に感じている人もいるのではないでしょうか。

しかし、申込時に情報を偽ると、入会を認めるだけの信用力がない人物だと判断されて審査に落ちる可能性が高まります。

虚偽申告の例 |

- 実際の年収より高く申告した

- 他社借入があるのに借入件数を「0件」と入力した

- アルバイトの人が雇用形態を正社員と偽った

- 転職・就職したばかりの人が同じ勤務先で数年間働いていると偽った

内容によっては今後の契約が難しくなったり、詐欺罪に問われたりするケースもある点に注意が必要です。

申込内容や提出書類に不備があった

クレジットカードの審査では、氏名や住所、勤務先などの情報を申告するだけでなく、必要書類の提出も求められます。

申込時に申告した内容や書類に不備・誤りがあることも、審査に落ちる原因になりかねません。

特に引っ越しや転勤などで個人情報が変わった場合、申込内容と提出書類の内容が異なっているまま申込をすると、確認や修正に時間がかかります。

本人確認書類の有効期限が切れている、文字が読みにくい部分があるといったケースも、審査結果にマイナスの影響が出やすいでしょう。

在籍確認ができなかった

在籍確認とは、申込者が申告した勤務先で実際に働いているかを確認する手続きのことです。

在籍確認がとれないと、申込者が仕事をして収入を得ているかが判断できないため、クレジットカードの入会を断られることがあります。

在籍確認ができないケース |

- 第三者が「そのような社員はいない」と答えた

- 勤務先の電話番号を入力ミスした

- 在籍していない部署や店舗の電話番号を入力した

- 勤務先が休業日で電話がつながらなかった

在籍確認は電話でおこなわれるのが一般的です。申込者のプライバシー保護は十分に配慮されており、金融機関の名称ではなく担当者の個人名で電話がかかってきます。

クレジットカードの申込に関する情報が第三者に知らされることもありません。

高ランクのクレジットカードは限度額が高いため審査が厳しい傾向

クレジットカードには、一般カードやゴールドカード、プラチナカード、ブラックカードなどのランクが存在します。

ランクが上がるほど利用限度額が高くなるため、申込者の支払い能力や信用力を厳しくチェックされるのが一般的です。

収入があまり多くない人や、はじめてクレジットカードを申込する人は、一般カードから申込を検討してみてください。

基本的に年会費無料で利用できるほか、高校生を除く18歳以上なら申込可能など、より多くの人が利用しやすい点がメリットです。

クレジットカードの審査に落ちた人が現金を用意する方法

買い物や急な出費で現金が必要な場合、クレジットカードを作る以外に、カードローンなどを利用する方法もあります。

審査に落ちた原因が分析できたら、自身に合った資金調達方法がないか探してみましょう。

それぞれメリットや注意すべきポイントは異なるので、複数の方法を比較したうえで選んでください。

クレジットカードの審査に落ちた人が現金を用意する方法 |

- カードローンの利用を検討する

- リサイクルショップで不用品を売却する

- 生命保険の契約者貸付制度を利用する

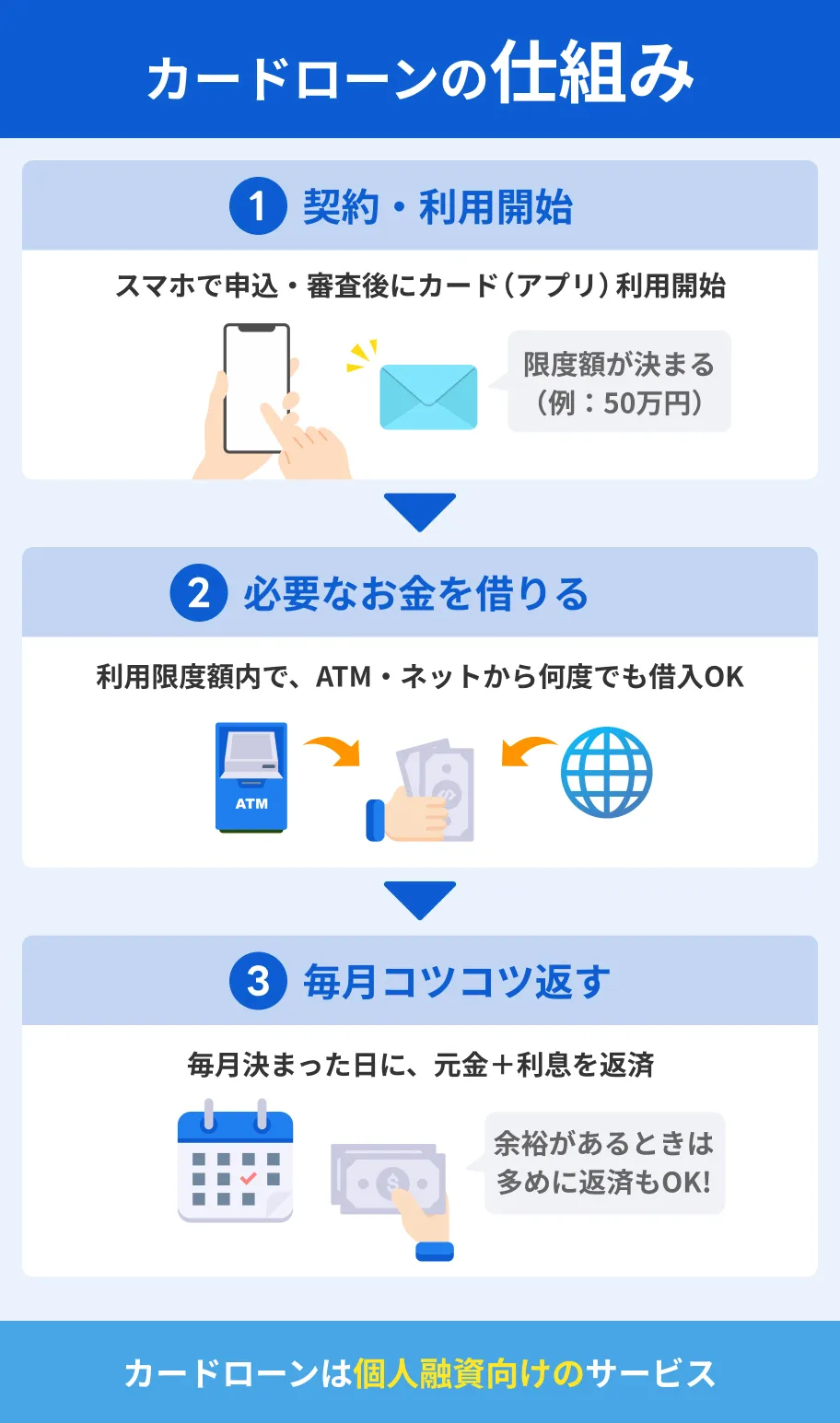

カードローンの利用を検討する

買い物や公共料金などの支払いにお金が必要な場合、カードローンで借入するのもひとつの方法です。

カードローンとは個人向け融資サービスのことで、主に銀行や消費者金融が取り扱っています。

利用代金を金融機関が一時的に立て替えるクレジットカードとは異なり、カードローンはインターネットやATMなどで現金の借入が可能です。

特に消費者金融カードローンは、最短で即日融資を受けられる点や、借入・返済方法の利便性が高い点などさまざまなメリットがあります。

申込時にはクレジットカードと同様に審査がおこなわれますが、金融機関ごとに具体的な審査基準は異なるので、一度審査に落ちた人でも借入できるかもしれません。

すぐに現金が必要な人が検討したいカードローン |

- アイフル|独自の基準で審査をおこなうノンバンク

- プロミス|最短3分で融資を受けられるスピード審査が魅力

- レイク|はじめての契約で所定の条件を満たすと最大365日間利息が0円

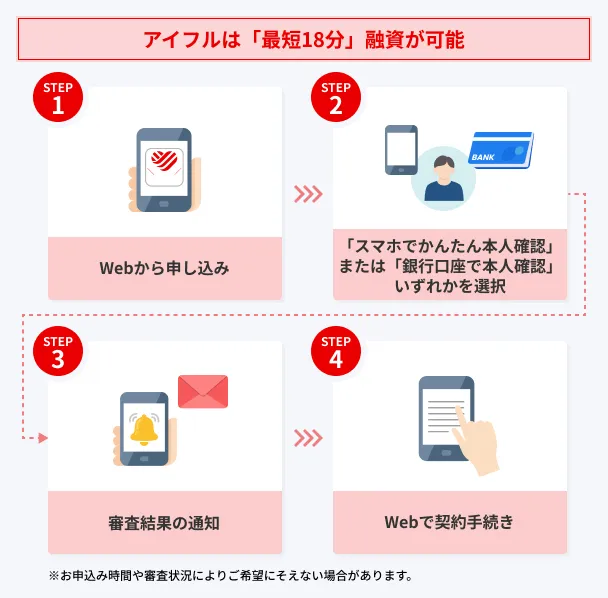

アイフル|独自の基準で審査をおこなうノンバンク

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

クレジットカードやカードローンを取り扱っている金融機関のなかには、銀行のグループに属しているものも多くあります。

一方、アイフルは預金や為替などの業務をおこなわない、いわゆるノンバンクと呼ばれる形態をとっている消費者金融です。そのため、ほかの金融機関とは異なる独自の審査基準を採用していると言われています。

しかし、他社よりも審査が甘いわけではなく、あくまで申込者の返済能力は慎重にチェックされる点を念頭に置いておきましょう。

| 申込条件 | 20~69歳かつ定期的な収入と返済能力があり、アイフルの基準を満たす人 |

|---|---|

| 金利 | 年3.0~18.0% |

| 借入限度額 | 1万~800万円 |

| 返済回数・返済期間 | 1~151回・最後の借入から最長14年6カ月 |

アイフルは、申込から契約、返済までWEB完結が可能です。

カードレス契約にも対応しており、カードを管理する手間を省きたい人や、郵送物が自宅に届くのを避けたい人にも適しています。

申込から最短18分で融資を受けられるので、急な出費に対応しやすい点も強みです。

アイフルの商品概要は、以下の記事でより具体的に解説しています。

プロミス|最短3分で融資を受けられるスピード審査が魅力

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

融資スピードを重視したいなら、SMBCコンシューマーファイナンスが提供するプロミスを選択肢に入れてみましょう。

プロミスは大手消費者金融のなかでも特に審査時間が短く、申込から最短3分で融資を受けることが可能です。

ただし、申込のタイミングによっては審査に時間がかかる可能性もあるため、なるべく早く借りたい場合は平日の午前中など早い時間帯に申込をしてください。

| 申込条件 | 18~74歳かつ定期的な収入と返済能力があり、プロミスの基準を満たす人 |

|---|---|

| 金利 | 年2.5~18.0% |

| 借入限度額 | 1万~800万円 |

| 返済回数・返済期間 | 1~80回・最終の借入から原則最長6年9カ月 |

より詳しくプロミスの概要を知りたい人は、以下の記事も参考にしてください。

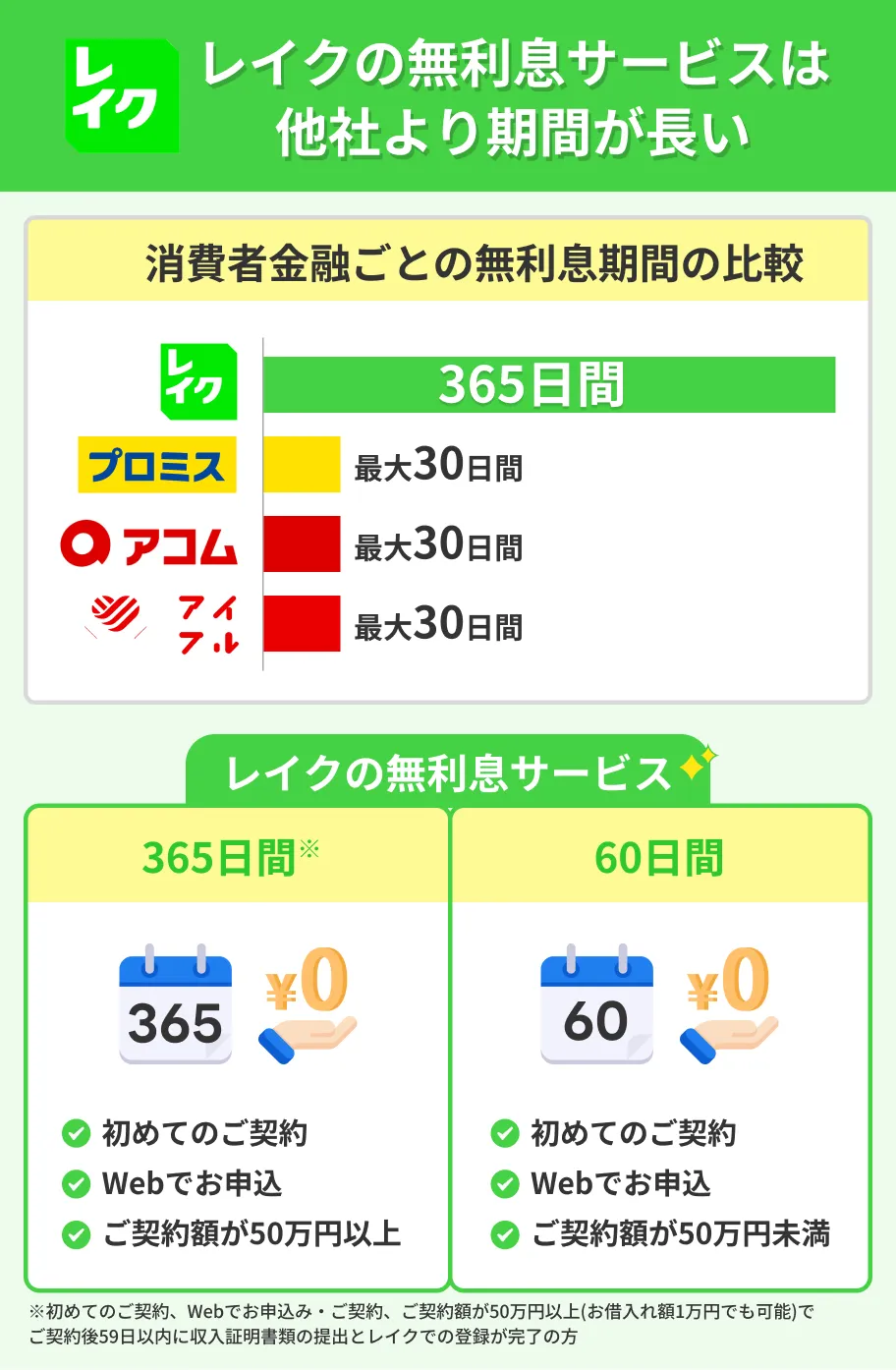

レイク|はじめての契約で所定の条件を満たすと最大365日間利息が0円

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

カードローンの利用を考えている人のなかには、利息を含めた毎月の返済に不安を感じている人も多いのではないでしょうか。

レイクでは、はじめて契約する人を対象に最大365日間の無利息サービスを提供しています。無利息サービスとは、初回契約または初回借入から一定期間、本来発生する利息が0円になるサービスです。

1年以内に完済できれば元本のみの返済で良いため、負担を大幅に抑えられます。

ただし、365日間無利息サービスを利用するには、所定の条件を満たすことが必須です。

また、レイクの公式スマートフォンアプリがあれば、カードがなくても全国のセブン銀行で借入、返済をおこなえます。

「仕事帰りなどにATMで手続きしたいものの、カードは持ち歩きたくない」という人にとっても使い勝手が良いカードローンです。

| 申込条件 | 満20歳~70歳かつ定期的な収入と返済能力があり、レイクの基準を満たす人 |

|---|---|

| 金利 | 年4.5~18.0% |

| 借入限度額 | 1万~500万円 |

| 返済回数・返済期間 | 最大120回・最長10年 |

レイクの申込条件やサービス内容などを知りたい人は、以下の記事もぜひご一読ください。

リサイクルショップで不用品を売却する

審査なしで資金を調達したいなら、リサイクルショップの利用を検討してみてください。

品物の種類や状態にもよりますが、なかには高額で買い取ってもらえるケースもあります。

基本的にその場で査定を受けられるので、急いでお金を用意したい人にも向いている方法です。店舗に行くのが難しい場合、宅配買い取りや出張買い取りを利用しましょう。

リサイクルショップを利用する流れ |

- 店舗や宅配などで品物の査定を依頼する

- 査定見積もり金額の案内を受ける

- 買い取り金額を受け取る

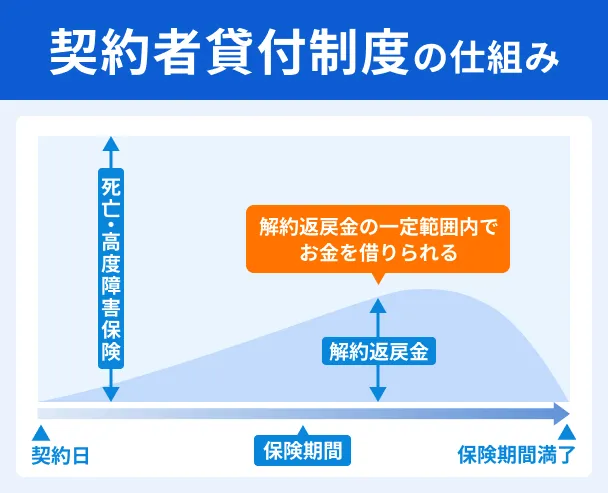

生命保険の契約者貸付制度を利用する

生命保険を契約している人は、契約者貸付制度を利用できないか確認しましょう。

解約返戻金を担保としているので、年収や信用情報などの審査なしで借入できます。

ほかのローンよりも金利が低めに設定されている点や、基本的に返済期限が設けられておらず、余裕をもって返済を進めやすい点などもメリットです。

ただし、借入額が解約返戻金を上回ると契約が失効し、もしものときに補償を受けられなくなるデメリットもあります。

受け取れる保険金が少なくなる可能性もあるため、利用するかどうかは慎重に検討することが重要です。

クレジットカードの審査に落ちた場合は再申込も検討

収入や勤続年数、ローンの利用状況などによっては、クレジットカードを作りたくても審査に通過できない可能性があります。

しかし、審査に落ちた原因を解決したうえで再申込をすれば、審査に通過できるかもしれません。ここでは、クレジットカードを再申込する際のポイントや、適したカードなどを紹介します。

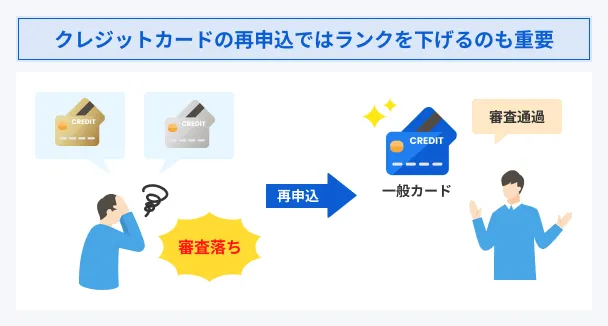

前回の申込より低いランクのクレジットカードを選ぶ

アルバイトなどで毎月の収入が少ない、もしくは安定していない場合や他社借入がある場合、高ランクのカードを作るのは難しい可能性があります。

ゴールドカード、プラチナカードなどに申込をして審査に落ちた人は、ランクを下げて再申込をしてみましょう。

数百万円単位の買い物をする予定がない人や、希望する特典などがない人は、一般カードでも不便さは感じにくいと言えます。

ランクごとの具体的なサービス内容や特典は金融機関によってさまざまなので、詳しくは公式サイトで確認してみてください。

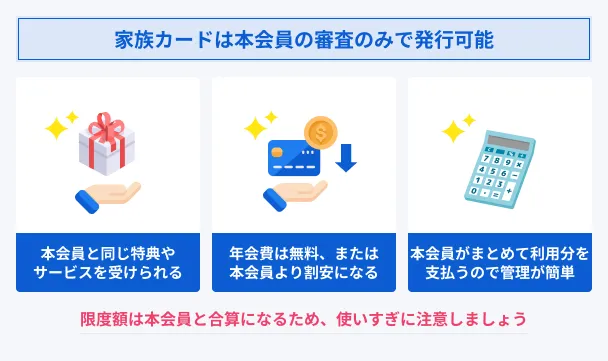

家族カードに申込する

家族カードとは、本会員の家族に対して発行されるクレジットカードのことです。クレジットカードを持っている家族がおり、利用状況などに問題がなければ発行できる可能性があります。

カード発行時の審査は、本会員に対してのみおこなわれるのが一般的です。

そのため、収入が少なく、クレジットカードやローンの審査になかなか通過できない人でもカードを持てる場合があります。

家族カードのメリット |

- 本会員と同様のサービスを受けられる

- 利用金額は本会員の口座から一括で引き落とされるため、家計を管理しやすい

- 本会員のポイントと合算できる

- 年会費を抑えやすい

一方、家族カードの利用枠は本会員の利用枠に含まれるため、本会員・家族のどちらかが高額の買い物などをした場合、支払いに影響が出るデメリットも。

こまめに明細書を確認し、「いくらまで使って良いか」を事前に決めておくことが大切です。

クレジットカードの審査がおこなわれる流れ

クレジットカードの申込や審査、契約の流れは基本的に同じです。前もって流れを把握しておけば、その分スムーズに手続きを進めやすくなります。

ここでは、申込時に必要な書類もあわせて詳しくチェックしてみましょう。

クレジットカードの審査がおこなわれる流れ |

- WEBや店頭などで申込する

- 審査を受ける

- カードを受け取る

WEBや店頭などで申込する

利用したいクレジットカードが決まったら、実際に申込手続きをおこないます。

WEB申込なら、スマホやパソコンから24時間いつでも手続きが可能です。そのほか、郵送や店頭での申込に対応しているケースもあります。

どの金融機関やカードを利用する場合も、必ず氏名・住所など必要事項の申告を求められるので、誤りがないよう慎重に記入してください。

申込時に申告する主な内容 |

- 氏名

- 生年月日

- 住所

- 電話番号

- 職業

- 勤務先の名称・住所・電話番号

- 年収

- 引き落としに利用する口座の情報

必要に応じて、現金を借りられるキャッシング枠の希望額も入力しましょう。

ただし、キャッシング枠を希望することで審査が厳しくなる可能性もあるため、信用情報などに問題がないか慎重に検討することが大切です。

申込時に必要な書類

クレジットカードの申込時には、必要事項を入力するだけでなく、所定の書類を提出する必要があります。

本人確認書類は、申込者全員が必ず提出する書類です。顔や氏名、住所が確認でき、有効期限内のものを提出しましょう。

本人確認書類として提出できる書類の例 |

- 運転免許証

- マイナンバーカード

- パスポート

- 健康保険証

- 住民票の写し

- 公共料金の領収書

申込時にキャッシング枠を希望する場合で、借入希望額が50万円を超えるか、借入希望額と他社借入額の合計が100万円を超える場合は、収入証明書類も用意してください。

収入証明書類として提出できる書類の例 |

- 源泉徴収票

- 給与明細書

- 確定申告書

- 税額通知書

- 所得証明書

そのほか、金融機関によっては通帳やキャッシュカード、届出印などの情報が必要なケースもあります。

再提出など余計な手間を省くためにも、まえもって公式サイトの情報をチェックしましょう。

審査を受ける

申込手続きが完了すると、申込内容や書類の情報などをもとに、カードを発行しても問題ないかどうかの判断がおこなわれます。

信用情報の照会や、勤務先への在籍確認がおこなわれるのもこのタイミングです。

審査にかかる時間は金融機関やカードの種類によっても異なりますが、一般的に即日~2週間程度を要します。

早くカードを作りたい人は、最短で即日発行に対応しているカードを検討してみてください。

審査が完了すると、電話またはメールで結果の連絡がおこなわれます。

カードを受け取る

審査に通過すると、クレジットカードが発行されます。

郵送で受け取る場合、一般的に申込から1~2週間程度で指定した住所に届くので、速やかに受け取りましょう。

カードのほかに、金利や利用限度額などが記載された契約書面も同封されているので、利用前に必ず確認してください。

契約書面に記載されている主な内容 |

- 金利(遅延損害金含む)

- 利用限度額

- カード番号

- 有効期限

- 支払い日

- 支払い方法

デジタルカードなら最短で当日中にカード番号が発行され、インターネットやタッチ決済が可能な店舗での買い物に使えます。金融機関によってはプラスチックカードと同時の申込も可能です。

申込をした店舗で仮カードが発行され、あとから正式なカードが届くケースもあります。仮カードは、カードを発行した店舗が属しているショッピングモールなど、利用できる場所が限られているケースが一般的です。

クレジットカードの審査を受ける際のポイント

クレジットカードへ申込する際は、審査基準や審査の流れだけでなく、適切な利用方法も押さえておくことが大切です。

滞納や使いすぎを避けるためのコツも紹介するので、これから審査を受けようと考えている人は参考にしてみてください。

クレジットカードの審査を受ける際のポイント |

- 年会費や限度額・サービス内容などを確認する

- 借入がある場合は返済を進めておく

- 事前に利用計画を立てて使いすぎを防ぐ

年会費や限度額・サービス内容などを確認する

クレジットカードの年会費や利用限度額は、金融機関やカードの種類ごとにさまざまです。

早くクレジットカードを作りたい場合も焦って申込をせず、具体的なサービス内容や条件を公式サイトで確認し、自身に合っているものを選びましょう。

利用し始めてから後悔しないよう、目的や希望の条件をふまえて慎重に比較することを心掛けてください。

借入がある場合は返済を進めておく

クレジットカードの申込を検討している人のなかには、生活費の補てんや急な出費などで、ローンや他社クレジットカードのキャッシングを利用している人も多いはずです。

クレジットカードの審査に通過しやすくするためにも、少しでも借入残高を減らしてから申込をしましょう。

他社からの借入額を少なくしておくことで、金融機関側から返済能力を疑われにくくなるほか、キャッシング枠を希望しても審査に落ちるリスクを軽減できます。

お金に余裕があるタイミングで、一括返済や随時返済をおこなうのも手です。

ただし、無理に一括返済や随時返済をすると収支のバランスが崩れ、かえって返済の負担が大きくなる可能性もあります。

ボーナスや臨時収入など、お金に余裕があるタイミングでおこないましょう。

事前に利用計画を立てて使いすぎを防ぐ

クレジットカードは手元に現金がなくてもすぐに支払いが可能なので、お金を使っている感覚がつい薄くなってしまう人もいるのではないでしょうか。

しかし、手軽に支払いができるからといって無計画に利用してしまうと、気付かないうちに利用残高が膨らみ、支払いが間に合わなくなる可能性があります。

現在の収支をしっかりと把握し、毎月いくらまでなら使って良いか、毎月どのくらいの金額であれば滞りなく返済を続けられるかなど、利用計画を立てたうえで申込しましょう。

金融機関によっては、公式サイトで利用金額や毎月の支払額など簡単な項目を入力するだけで、支払い総額をシミュレーションできます。

無理なく支払いを続けるためにも、必要以上に使わないよう注意してください。

よくある質問

まとめ

クレジットカードの審査で主に重視されるのは、属性情報と信用情報の2点です。

滞納などの経験があり信用情報に問題がある人や、同時に複数社へ申込をした人は、審査で不利になる可能性があります。

他社からの借入額が多い場合も、審査結果に悪影響を及ぼしかねません。

審査に落ちてしまった場合は、家族カードやカードローンなども視野に入れてみてください。

クレジットカードは手元にお金がなくても手軽に買い物ができるメリットがある一方、つい使いすぎてしまうデメリットもあります。支払い困難に陥らないよう、事前にしっかりと利用計画を立てましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

マネット編集担当/キャッシングガイド

奥山 裕基

クレジットカード契約後に起こりがちなトラブルとして、使った金額に応じて年会費が無料になる、またはポイントが貯まるサービスに目がくらみ、結果的に毎月の返済負担が大きくなることが挙げられます。そもそも年会費が必要なカードを契約する必要があるのか、余計な買い物をしてまでポイントが必要なのか、しっかり考えて利用するのが重要です。