投資初心者が無理なく始められる資産形成の仕方と運用方法について

∨【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

1級ファイナンシャルプランニング技能士・CFPⓇ。

34歳時にファイナンシャルプランナーの国際資格であるCFPⓇを取得する。企業に属しない「独立系ファイナンシャルプランナー」として活動。個人からのライフプラン・資産運用・相続など相談・コンサルティング業務、企業・行政・団体からの講演会・研修会の講師を務め、地元新聞への執筆を行う。

>公式ウェブサイト

新型コロナウイルスの感染拡大は思わぬ株価急落を招きましたが、証券会社の新規開設数は増えるなど、市場ではこれを機に新たに投資を始める人も多くみられます。

この記事では、投資初心者の人でも無理なく始められる資産形成の仕方と、運用方法について解説します。

投資初心者でも無理なく始められる資産形成とは、ずばり、「長期・積み立て・分散」投資になります。

「長期・積み立て・分散」投資

①【長期投資】

長期投資は、短期的に売買を繰り返さず、銘柄の成長を長期間じっくり待ってから売却する投資スタイルです。

長期投資のメリットとしては「複利運用」があげられます。複利とは、元本についた利子や配当を次の投資にも組み入れて運用し、どんどん元本を増やす運用方法のことです。

画像引用:「金融庁HP投資の基本」

このように投資の期間が長ければ長いほど、複利の恩恵を受けることができます。

四六時中変動する相場を気にかける必要がないので、働いている人にとって適した投資スタイルだといえるでしょう。

②【積み立て投資】

積み立て投資のメリットは以下の3つになります。

- 少額からの投資ができる

- 売買タイミングの分散することができる

- 自動積み立てができる

少額からの投資ができる

通常の株式取引では単元株といい、最低でも100株からでないと売買ができないため、ある程度まとまった資金が必要となりますが、近年、積み立てができる金融商品の種類は豊富にあり、通常の積立投信(積立投資信託)や、外貨預金積立、純金積立の他、NISA・つみたてNISA・iDeCo(個人型確定拠出年金)などの運用益非課税制度など、大変充実した内容となっています。

その多くが100円または1,000円などの少額から積み立てができるようになっていますので、投資にお金を回す余裕があまりない人でも無理なく始めることが可能です。

売買のタイミングを分散することができる

売買タイミングの分散とはいわゆる時間分散のことで、毎月1回など、複数回に分けて売買することにより、買値や売値の平均化を図り、高値づかみなどのリスクを避けようとするものです。

一度にまとめて購入する場合と比較して、購入単価を平準化することができるため投資リスクを小さくすることができると言われています。

画像引用:「金融庁HP投資の基本」

このようにすることで、相場が下落しているときに多めに投資することで、価格が上がったときの利益を上乗せできることが、時間分散の大きな利点と言えるでしょう。

自動積立ができる

毎月○日に○万円など、販売会社のホームページなどで自由に設定ができるため、仕事などで忙しい人でも忘れずに積み立てることができます。近年は、フィンテック(金融テクノロジー)の進歩により、ロボアドバイザーなどのAIがユーザーに適合した投資プランで積み立ててくれるサービスも増えてきていますので、状況に応じて利用すると良いでしょう。

なお、投資初心者の方にはロボアドバイザーによる自動積立よりもNISAなどの活用をおすすめします。

詳しくは「投資初心者が比較検討した結果、ロボアドバイザーではなくつみたてNISAを選んだ理由 │ CrowdRealty」で紹介されていますので参考にしてみてください。

【分散投資】

分散投資とは、国内外の株式や債券などの様々な金融商品に分散して投資をすることを言います。

一つの金融商品にのみに集中して投資をして、仮に資産運用がうまくいかない場合は大きく資産を減らしてしまうなどその影響は非常に大きなものになります。分散投資は値動きの異なる金融商品を複数組み合わせることで、価格変動のリスクを抑えることが最大の利点だと言えるでしょう。

※「金融庁HP投資の基本」より引用

このように、株価が下落したときは債券価格が上昇するなど、投資家のリスク許容度に合わせた資産配分(アセットアローケーション)を行い分散投資することが、リスクを分散し理想的なリターンを得るために重要であると言えます。

投資初心者でも無理なく始められる金融商品、投資手法とは

1.つみたてNISA

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための少額投資非課税制度で、2018年1月よりスタートしました。

まず前提として、株式や投資信託など投資で得た利益には20.315%の税金が課されます。約20%も課税されるのであれば、なかなか投資に資産は回りにくいですよね。

そこで「約20%の税金を一定の条件をもとにナシにしてあげましょう」というのが、つみたてNISAの制度になります。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

つみたてNISAメリット・デメリット

つみたてNISAメリット・デメリット

- 非課税期間が最長20年と長い

- 投資可能な商品は一定の投資信託に限られ、株式等リスクの高い商品は対象外

- NISA口座と同じく1人1口座までして持てない

- 翌年の非課税枠に移すロールオーバーは不可

- つみたてNISAとNISAはどちらか一方を選択する必要がある

つみたてNISAは、最寄りの銀行や証券会社(ネット銀行・証券)など、幅広い金融機関で取り扱っています。

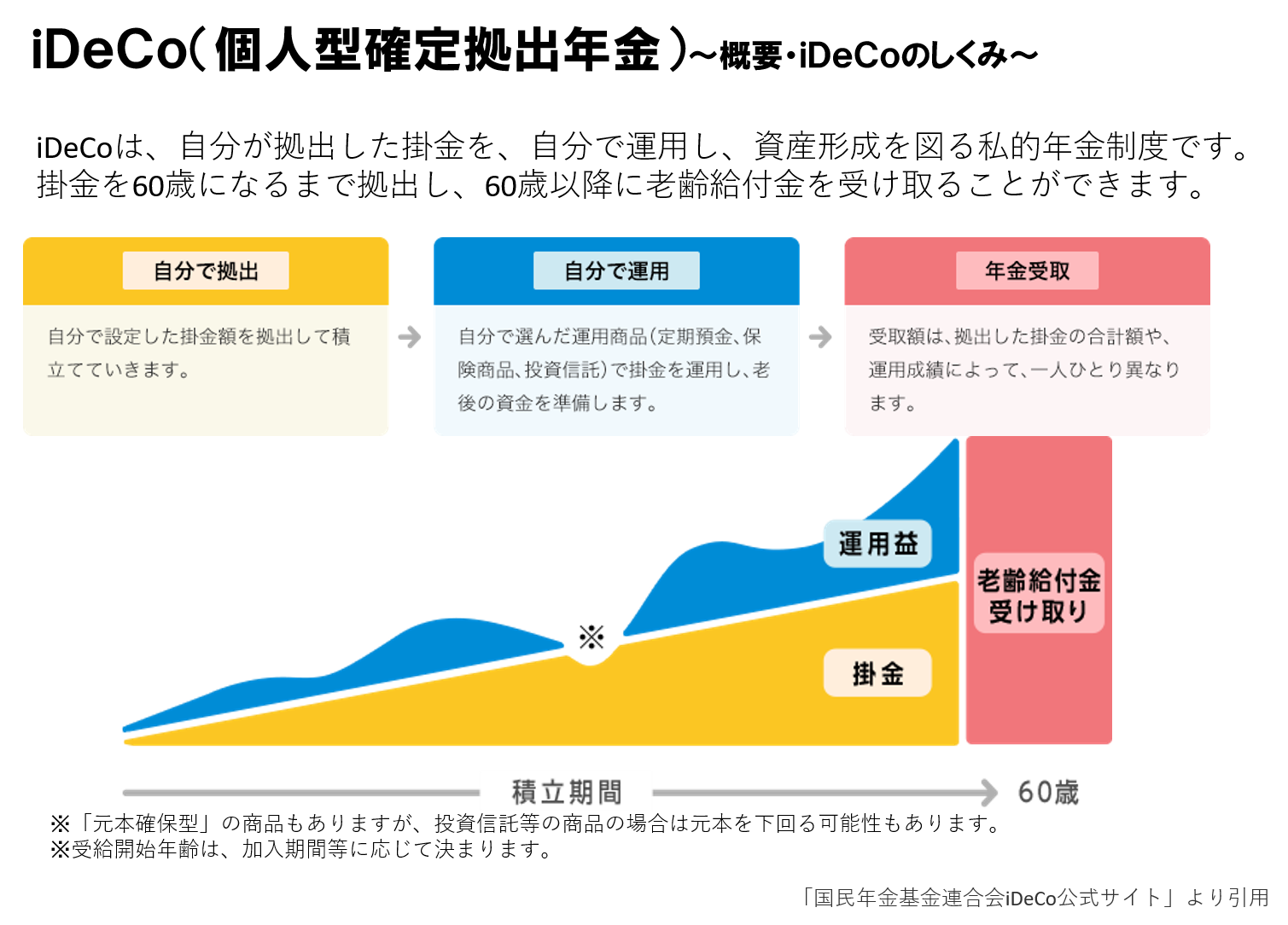

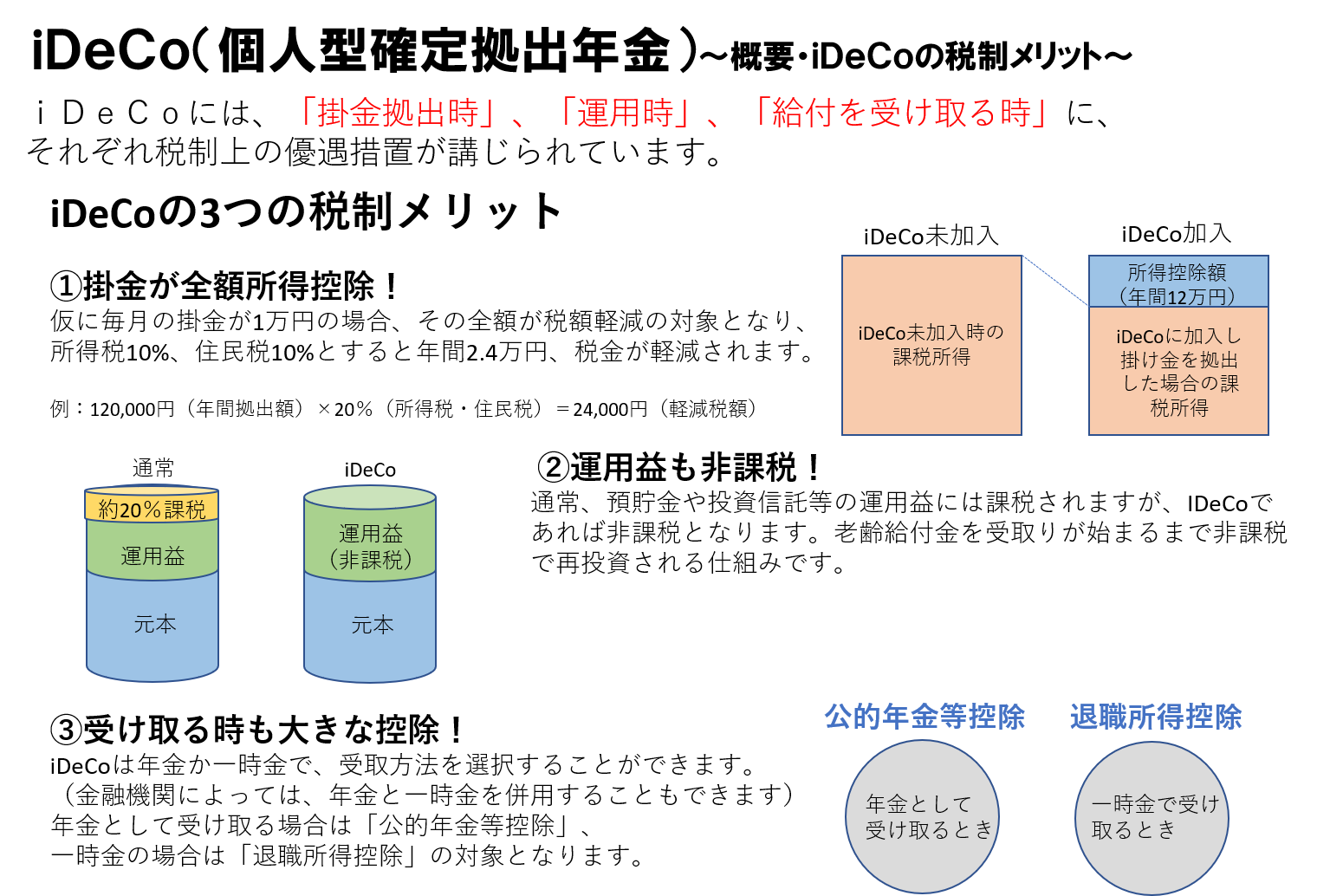

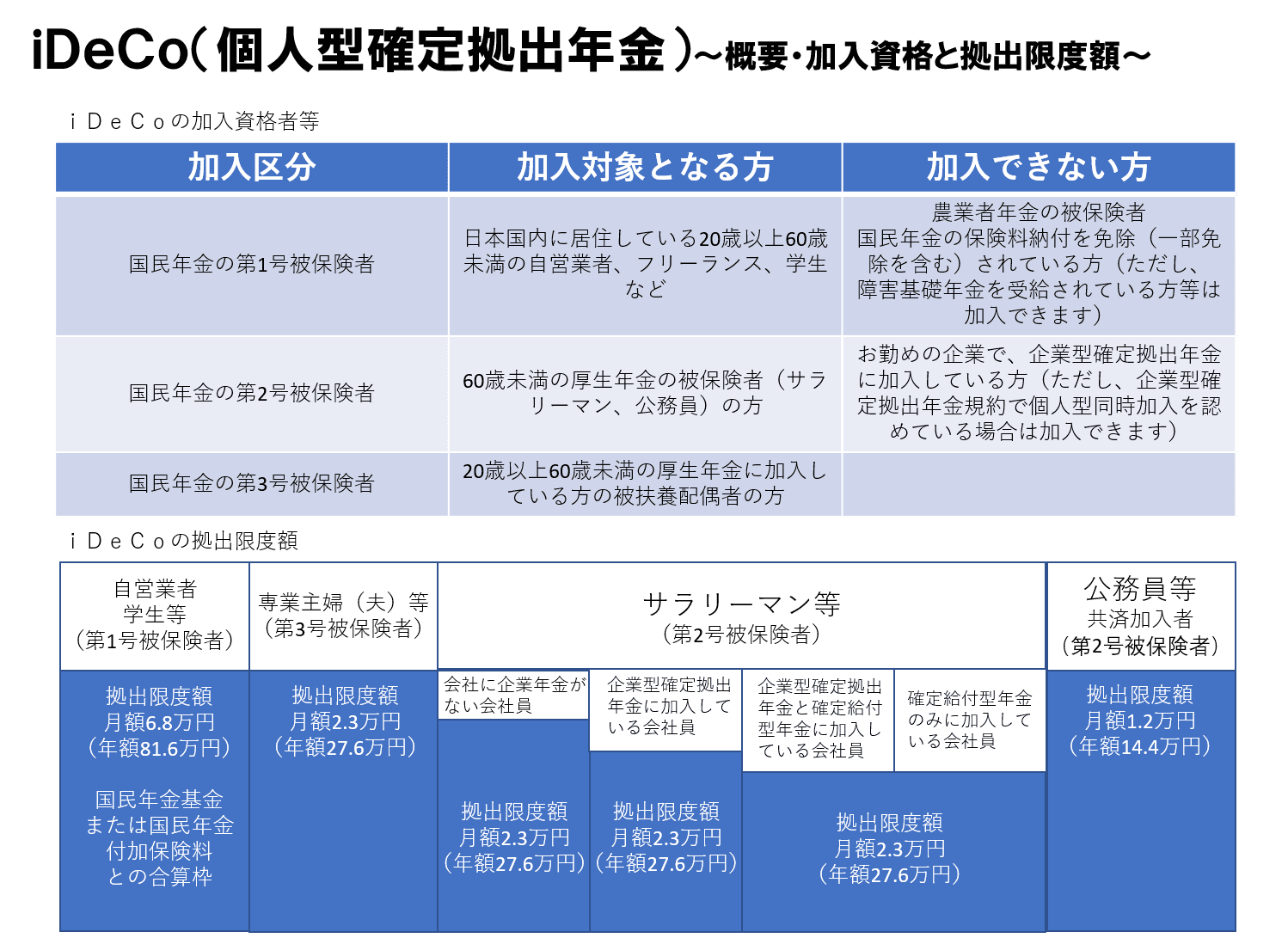

2.iDeCo(個人型確定拠出年金)

iDeCoは、自分が拠出した掛金を、自分で運用し、資産形成を図る私的年金制度です。掛金を60歳になるまで拠出し、60歳以降に老齢給付金を受け取ることができます。

iDeCoには、「掛金拠出時」、「運用時」、「給付を受け取る時」に、それぞれ税制上の優遇措置が講じられています。

画像引用:「国民年金基金連合会iDeCo公式サイト」

iDeCoメリット・デメリット

- 掛金拠出時、運用時、受取時に税制メリットを受けられる

- 月々5,000円と少額からでも拠出可能

- 年金のため、原則60歳まで引き出すことができない

- 個別の株式には投資ができない(預貯金・投資信託・保険商品)

- 口座管理料などのコストがかかる

3.ポイント・Pay投資

投資を始めてみたいけど、やっぱりちょっと怖いという人は、ポイント投資から始めてみるのもありです。

ポイント投資とは?

買い物時などに付与されるポイントを投資することができるサービス。ポイントで株式や投資信託を購入できるものから、ポイントのみの運用に限定されているものなど、多数種類がある。

【代表的なポイント運用・Pay投資サービス】

dポイント(NTTドコモ)

保有するdポイントを100ポイント単位で運用できる(期間限定ポイントは運用不可)。運用はおまかせ運用とテーマごとの投資信託から選択が可能。

運用中の運用ポイントは、1ポイント単位でdポイントへ交換(引き出し)できる。Dポイントにしか交換できない。口座開設は不要。

楽天ポイント(楽天)

保有する楽天ポイントを100ポイント単位で運用できる。増えたポイントで楽天証券のポイント投資も可能。

運用は、アクティブコース(株式重視型)とバランスコース(債券重視型)の2つのコースから選択。口座開設は不要。

LINEスマート投資(株式会社FOLIO)

無料通話アプリLINE上で始められる500円からのワンコイン積立投資サービスですLINEPay残高から自動で引き落とし、投資され、ロボアドバイザーが運用します。

利用するには証券会社FOLIOへ口座開設が必要です。

まとめ

長期・積み立て・分散で運用したとはいえ、元本を保証するものではありませんのでご注意ください。まずは投資に慣れ、徐々に投資計画を確立していくようにするとよろしいのではないかと思います。

以上、投資初心者でも無理なく始められる資産形成の仕方と運用方法についてのお話でした。

<<専門家へのインタビューはこちら>>