CICで信用情報を開示する流れ|書類の見方を詳しく解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

事前に借入できるかが分かる

今回はクレジットカードの滞納でブラックになったどうかを調べる手段、信用機関の情報開示についてご紹介していきます。

「自分はブラックかも…」と不安な人はぜひ参考にしてください。

クレジットカードの滞納はブラックになるのか?

クレジットカードやカードローンの返済に遅れてしまった経験がある場合、自分がブラックになってしまっているか、不安に感じる人もいるでしょう。ブラックとは、自分の信用情報に問題がある状態を言います。

ブラックになってしまうと、クレジットカードの申込やキャッシングの審査が通らなくなります。また将来的には必要になるであろう、住宅ローンや自動車ローンにも影響が発生してしまいます。

ではクレジットカードの滞納で、ブラックになったかどうかを調べる方法について、解説します。

ブラックになったかどうかは信用情報機関で分かる

クレジットカードの滞納で、自分がブラックになったかどうかは、信用情報機関と呼ばれるところで調べることが可能です。

信用情報機関

信用情報機関通常クレジットカードの利用やキャッシングの際に、「審査」という形で金融機関が信用情報機関に信用情報の確認をとります。信用情報は返済の滞納情報の他にも、利用者の個人情報なども含まれますが、審査で重要視されているのは返済情報です。

そもそも個人信用情報とは?

信用情報とは具体的に以下のような情報を指します。

出典: JICC 指定信用情報機関 株式会社 日本信用情報機構「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

この信用情報を使って、クレジット会社や金融機関が審査をおこないます。

個人信用情報はCIC・JICC・KSCで管理

クレジットカードやキャッシングをおこなった時に必要になる個人信用情報ですが、日本では3つの機関で管理をおこないます。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

3つの機関にはそれぞれ役割が存在しています。「CICはクレジットカード会社」「JICCは消費者金融や銀行・保証会社」「KSCは信用金庫や信用組合・農協」です。

自分がブラックかどうかを判断する為には、必要に応じて3つの機関へ情報開示の依頼をすることになります。どこで借入をおこなったかによって、情報の開示請求をする先が変わることを覚えておきましょう。

3つの機関は情報交流CRINで情報共有できる

信用情報機関について、もう1点理解しておきたいポイントがあります。それは「情報交流CRIN」です。

CRINとは、CIC、JICC、KSCの3機関が相互に信用情報のやりとりができるシステムの事を指します。またここでいう信用情報とは、ブラックかどうかの判断に必要な滞納に関する情報です。

クレジットカードやキャッシングをどの機関でおこなっていようと、ブラックとされる履歴があった場合は、情報を共有されてしまいます。今回はクレジットカードの滞納があった場合の情報開示先であるCICに着目していきます。

実際どうやってCICに情報開示をもとめるのか?

実際に、CICへ個人信用情報の開示をもとめる方法を解説します。

クレジットカードの滞納が重なり、自分はブラックかもと不安な人はぜひ参考にしてみてください。

CICの情報開示方法①|インターネット

インターネット開示では、全国どこでも自宅のパソコンやスマートフォン、携帯電話で情報開示を即座におこなうことができます。インターネット開示にした場合のポイントを以下となります。

インターネット開示 |

- サービス日時:毎日8:00~21:45

- 用意するもの:パソコン、スマホ、携帯電話

- 手数料 :500円(PayPay、楽天ペイ、クレジットカードまたはキャリア決済)

CICの情報開示方法②|郵送開示

郵送開示では、申込書や本人確認証明書を用意して、CICに送付する形式になります。

郵送期間がかかりますので、約10日程度で開示結果が手元に届きます。郵送開示のポイントは以下の通りです。

郵送開示 |

- サービス日時:10日程度で情報開示が到着

- 用意するもの:開示申込書、本人確認書類

- 手数料 :1,500円(コンビニエンスストアで購入する開示利用券(コンビニチケット)またはゆうちょ銀行で発行の定額小為替証書)

すぐに情報開示をしたいならインターネット開示

今すぐにでも、CICが管理しているクレジットカードに関する信用情報の開示をおこないたい場合は、インターネット開示が利用しやすいといえます。

時間に余裕がある人は、手数料が安い窓口開示を検討しても良いでしょう。ただし、インターネット開示はCICの公式ホームページ上でも即時に確認できるとされているため、利用時間や本人確認書類などの手間や時間を考えても、インターネット開示が利用しやすいといえます。

【体験談】実際にパソコンで開示をおこないました

実際にCICのインターネット開示をおこないましたので、画像付きでご紹介します。利用を検討している人は、ぜひ参考にしてみてください。

CIC:パソコン開示の流れ |

- HPの「インターネットで開示する」をクリック

- インターネットでの開示の手順確認

- 利用規約をチェック

- 受付番号の取得

- 利用前の最終確認

- お客様情報の入力

- 必要なパスワードを控える

- 個人信用情報を取得する

HPの「インターネットで開示する」をクリック

まずはCICの公式ホームページを開きます。その後、「インターネットで開示する」を選択します。

インターネットでの開示の手順確認

インターネット開示(パソコンで開示)する場合の手順の案内を見る事ができます。「ご利用環境・お支払い方法の確認」を確認しましょう。

利用規約をチェック

次に情報開示に関する利用規約を確認します。注意事項などの記載もあるので、しっかり目を通しましょう。

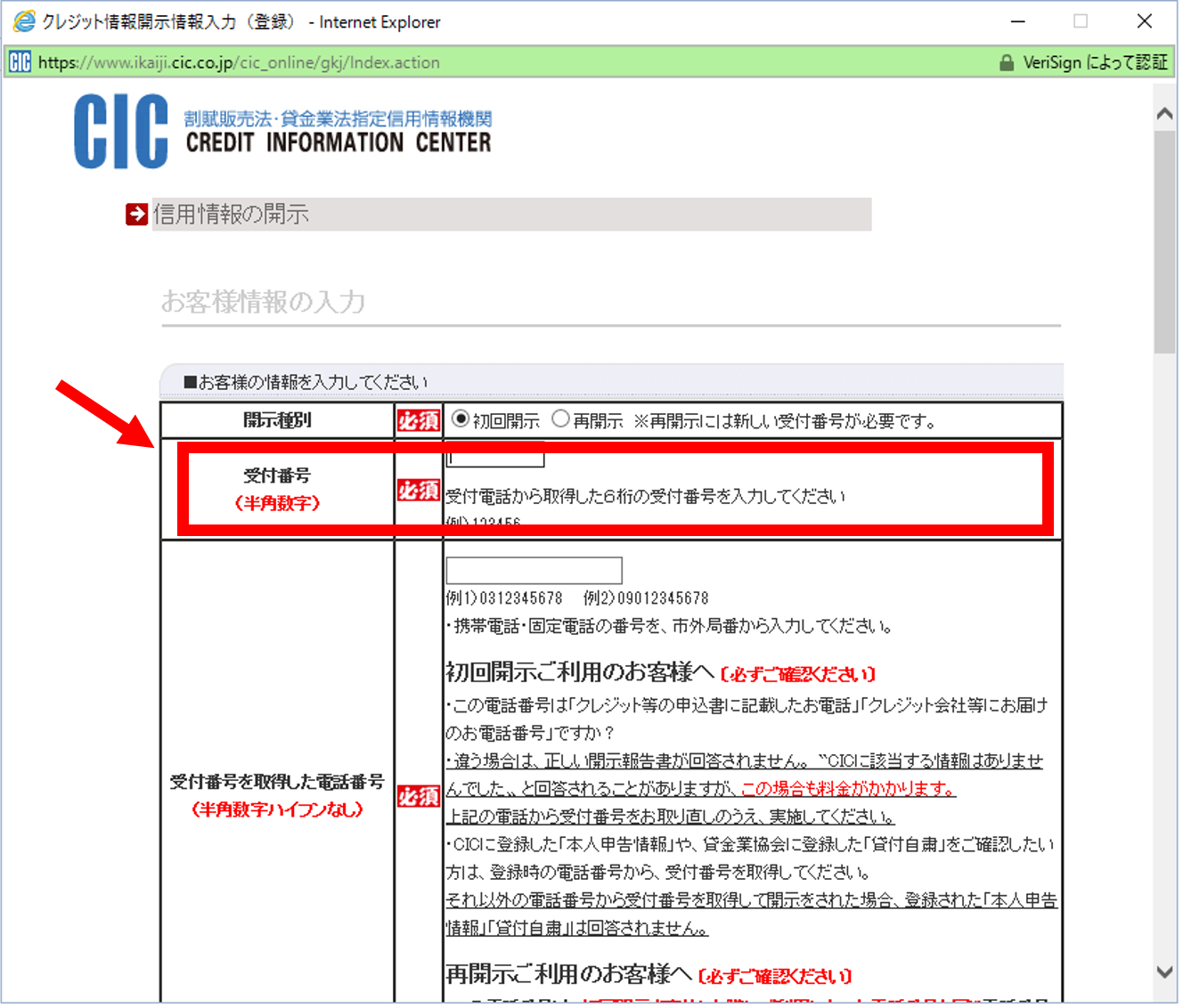

受付番号の取得

インターネット開示をおこなう為には、受付番号を事前に取得する必要があります。受付番号は、後ほど個人情報を入力する際に必要になります。

受付番号を所得するには、「受付番号取得はこちらから」と案内表示がある番号(0570-021-717)に、電話を掛けます。電話はナビダイヤルとなりますので、会話をする必要はありません。電話をする前には、以下を用意しておきましょう。

- クレジットカード:利用手数料の支払いにクレジットカードを利用するなら有効期限を入力する

- メモ:受付番号を記載する

利用前の最終確認

受付番号を控えたら、ページ下部「開示専用ページへの移動」より、パソコンでの開示操作の流れを確認してください。

その後、「ご利用前の最終確認」をおこない、全てのチェックを終えたら、「パソコンで開示をする」を選択します。

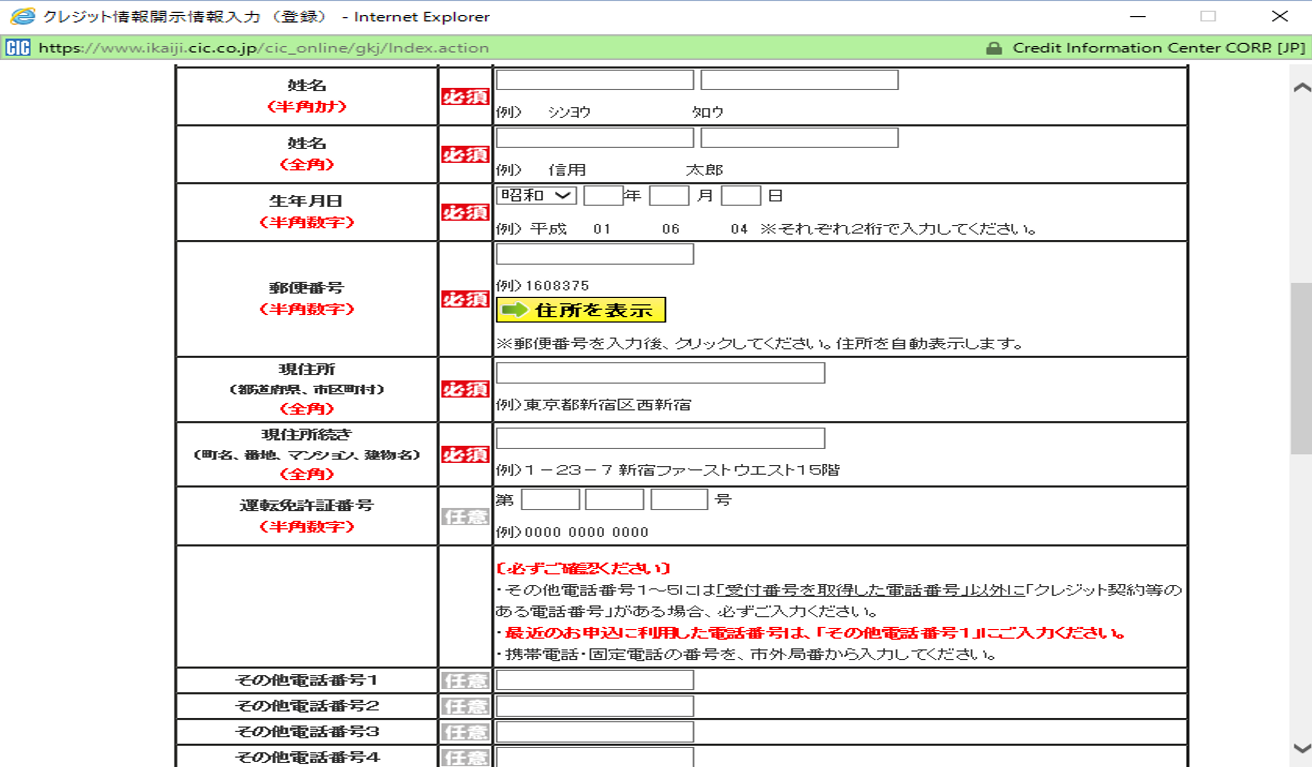

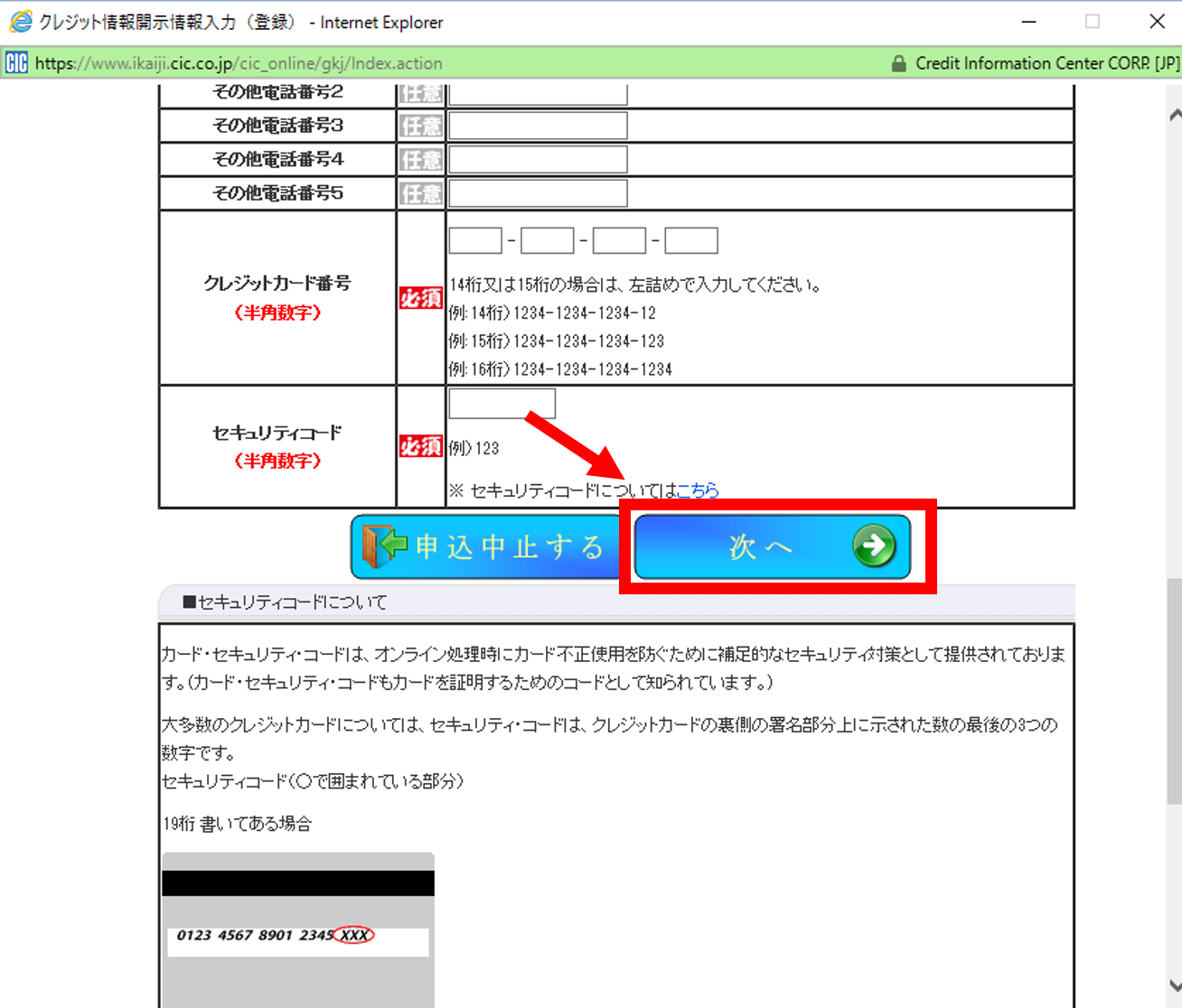

お客様情報の入力

電話で取得した受付番号を最初に入力し、案内にしたがって操作をしてください。この時に必要になるのは、以下となります。

- 自分の住所が確認できるもの

- クレジットカード

- 運転免許証

誤入力があると、情報開示ができないので気を付けましょう。

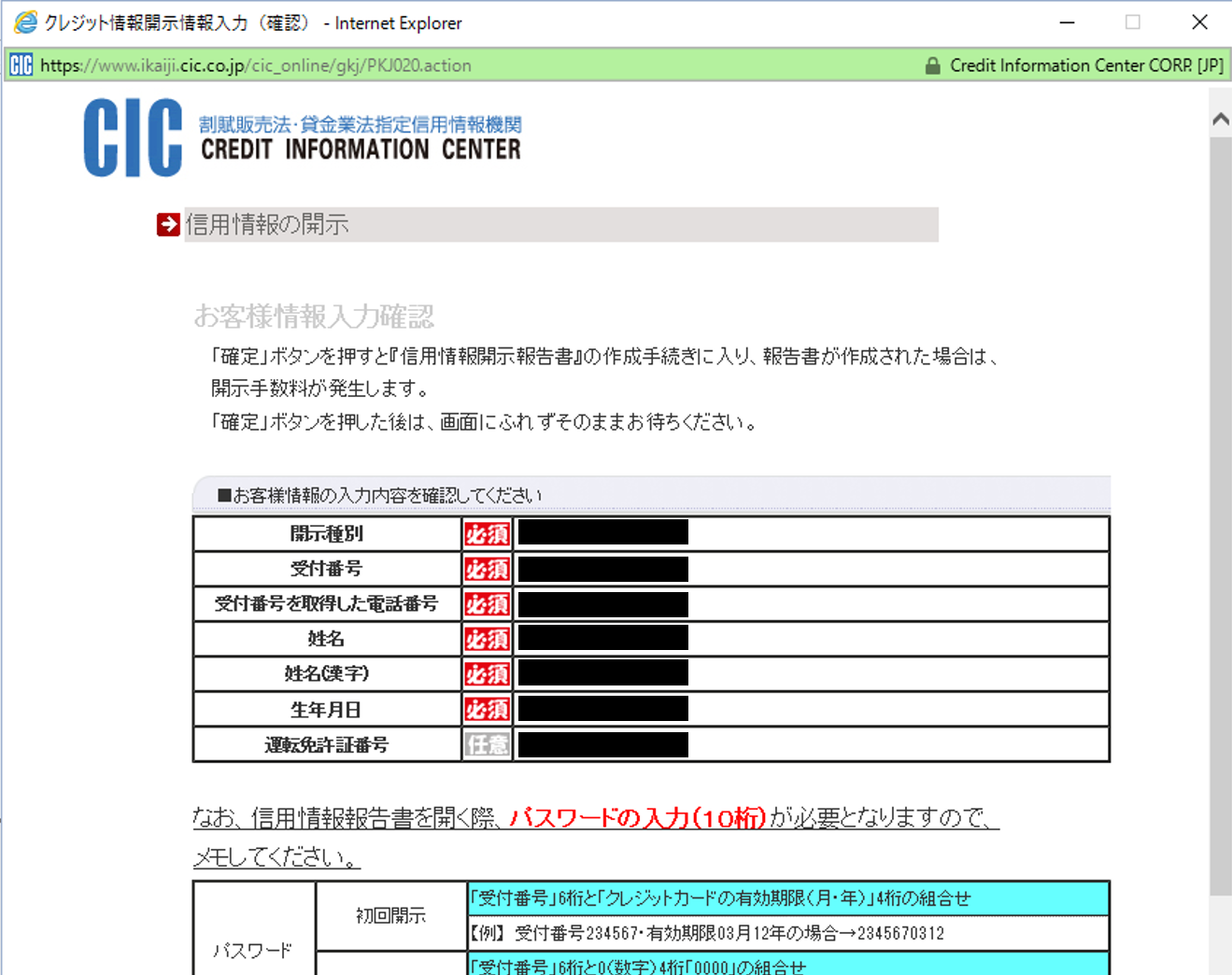

必要なパスワードを控える

最後にお客様情報の確認の画面に進みます。情報開示に必要なパスワードは必ず控えるようにしましょう。

このパスワードを控え忘れると、信用情報のデータを開くことができません。このパスワードについては以下の組み合わせで構成されています。

- 初回開示:受付番号6ケタ+クレジットカードの有効期限

- 再開示 :受付番号6ケタ+「0000」

個人信用情報を取得する

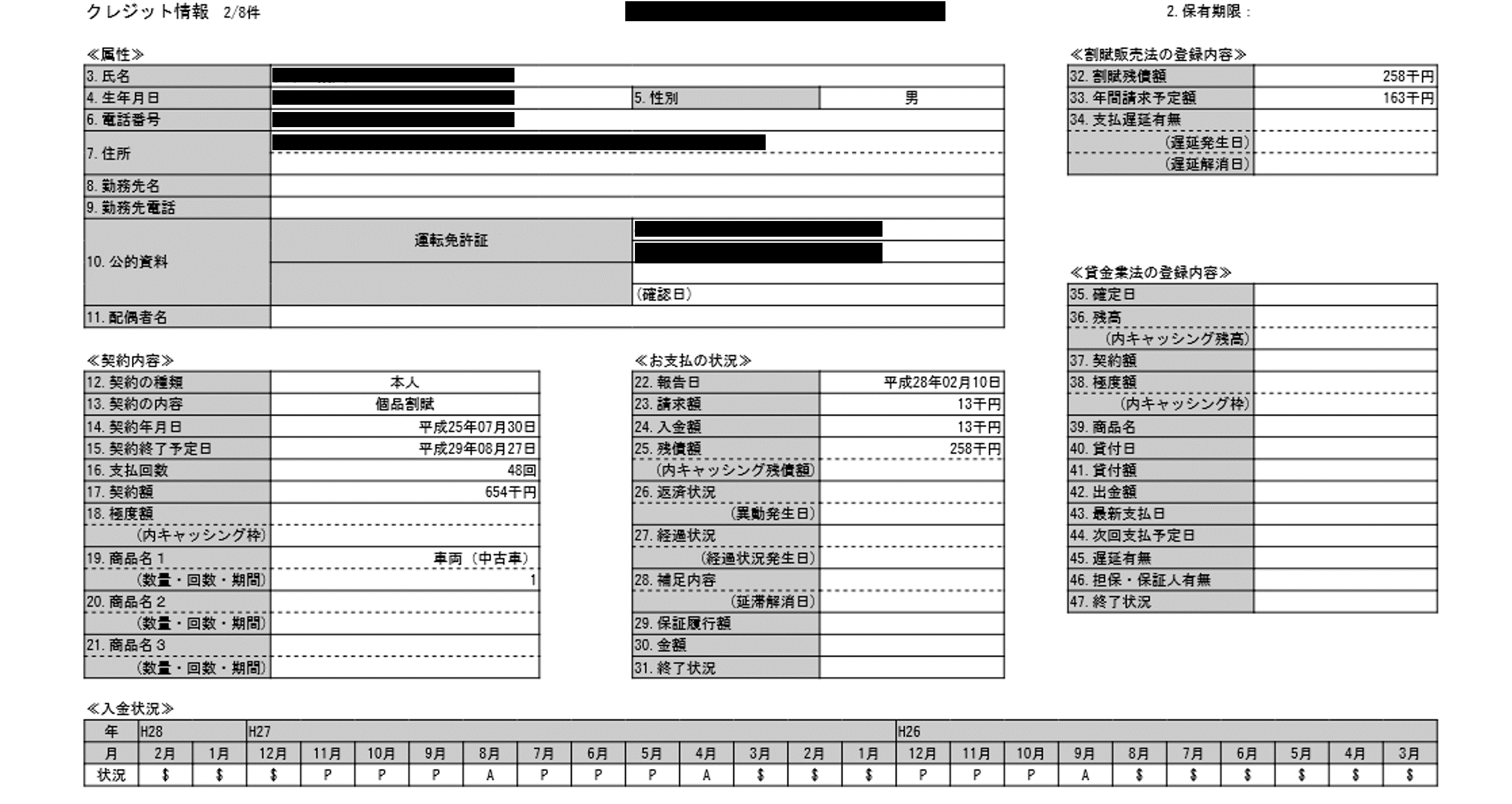

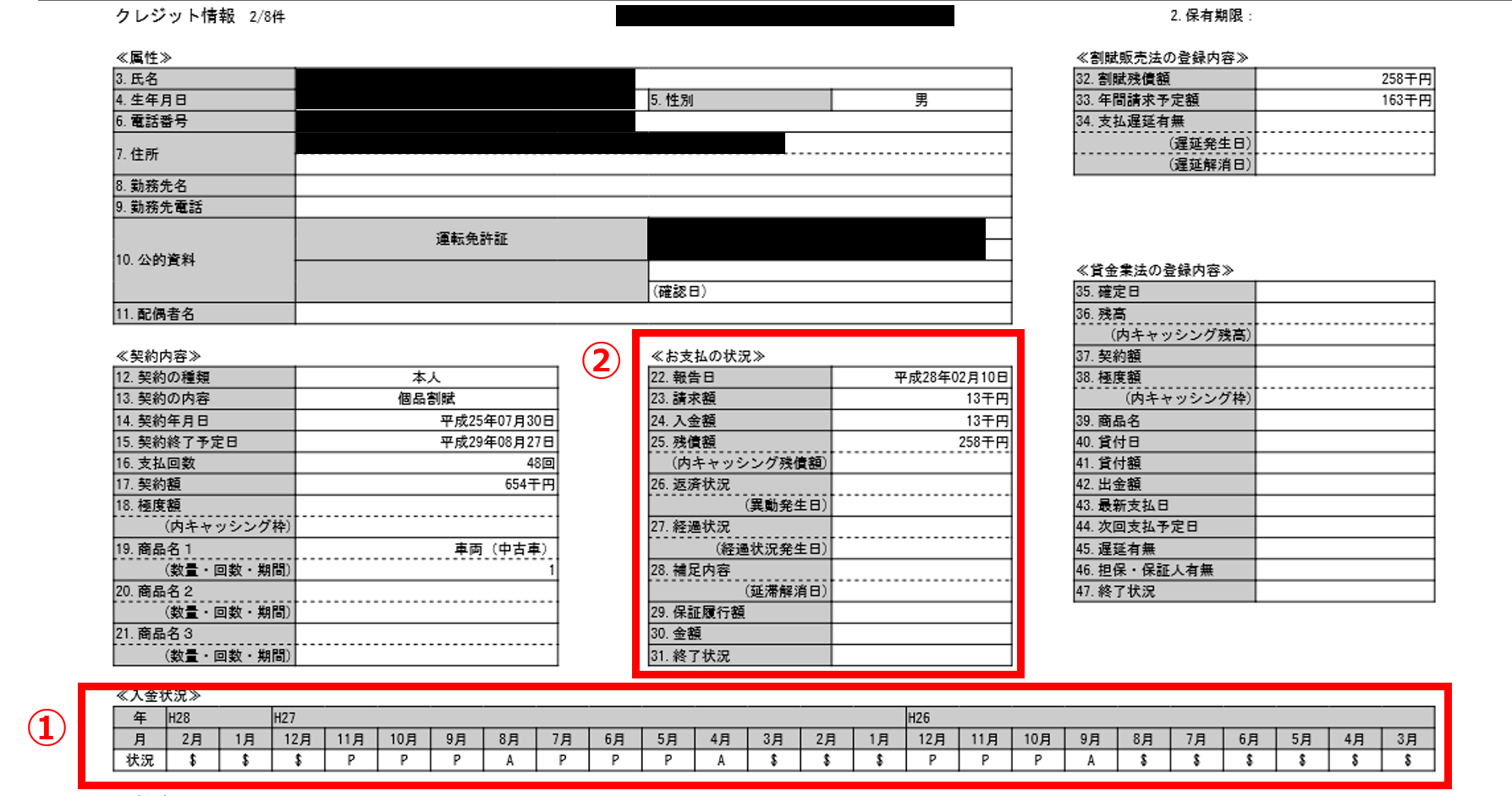

信用情報書類の見方を確認しよう

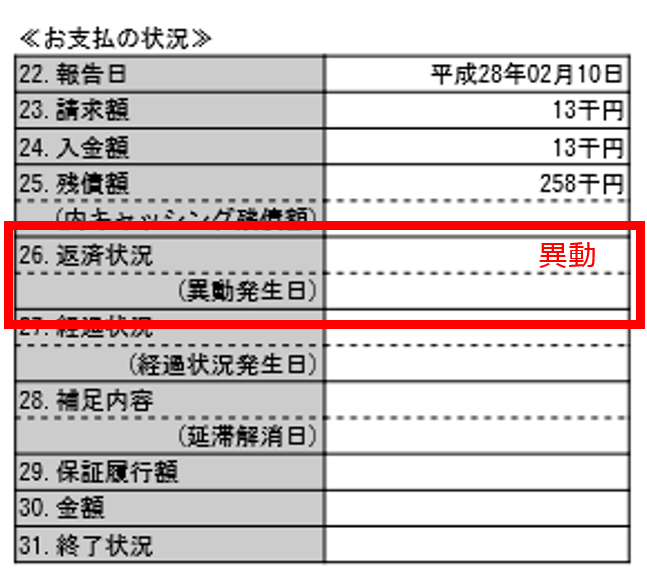

上記がCICに情報開示請求をした際に取得できる書類になります。

ここで注目すべて点は赤で囲まれた①と②の部分です。この部分がブラックかどうか、また過去にクレジットカードやキャッシングで滞納した内容になります。

①は入金状況を示し、②は支払状況をあらわしています。まずは①の入金状況を確認していきましょう。入金状況はアルファベットの表記となります。

①入金状況部分の確認ポイント

| 表示 | 内容 |

|---|---|

| $ | 請求通り(もしくは請求額以上)の入金があった |

| P | 請求額の一部が入金された |

| R | お客様以外からの入金があった |

| A | お客様の事情でお約束の日に入金がなかった(未入金) |

| B | お客様の事情とは無関係の理由で入金がなかった |

| C | 入金されていないが、その原因がわからない |

| ー | 請求もなく入金もなかった |

CICの情報開示請求で取得できる書類は、上図に照らし合わせて確認しましょう。

$マークについては、しっかりと入金がなされたという事になりますので、確認する必要はありません。

また、基本的には、P、R、Aの記号が表示されていればあまり問題はありません。しかし、金融機関によっては、あまりにもP、R、Aが繰り返し履歴に残っていると、審査を通さないという事もあります。

重要なのはB、Cの部分です。この履歴が残っていると、審査に通る可能性が極めて低くなります。入金自体がなされていないので、審査が厳しくなる可能性があります。入金部分では、必ずB、Cと登録されていないかをチェックされます。

②支払い状況の確認ポイント

支払い状況に関しては、上図で赤く囲まれた返済状況を確認する必要があります。「異動」と登録されていた場合は、ブラックである、ということになります。

異動・異動情報

異動・異動情報いつまでブラックになるのか?

ブラックと判断される、異動情報はどのタイミングまで残るのかを解説します。

CICが管理するブラックの情報が残り続ける限り、クレジットカードやキャッシングはもちろん、自動車ローンや住宅ローンの審査も通らない状況となります。

事前に借入できるかが分かる

ブラックの履歴は5年~10年残る

このCICで管理された信用情報ですが、下図の通りの期間保管されます。

▼全国銀行個人信用情報センター(KSC)

| 延滞 | 代位弁済 | 任意整理 | 自己破産 | |

|---|---|---|---|---|

| 年数 | 5年 | 5年 | 5年 | 10年 |

▼CIC

| 延滞 | 任意整理 | 自己破産 | |

|---|---|---|---|

| 年数 | 5年 | 5年 | 5年 |

▼日本信用情報機構(JICC)

| 延滞 | 代位弁済 | 自己破産 | 強制解約 | |

|---|---|---|---|---|

| 年数 | 1年 | 5年 | 5年 | 5年 |

この図のとおり、5年~10年は信用情報の登録は残り続けます。情報開示請求をしてブラックだった場合は、ある程度期間をおいてから、クレジットカードやキャッシングを検討する必要があります。

体験した際に大変だった点を紹介

実際に、CICでインターネット開示をおこなった際の体験談を紹介します。いざ、信用情報を請求しようと考えている人は、ぜひ参考にしてください。以下はパスワードを控えなかった時に、実際に体験した内容になります。

1.パスワードの説明を見落とした

マネット

編集者

確かに注意書きはありますが、受付番号の取得、個人情報の入力をおこなったにもかかわらず、パスワードまでかけられているとは、思いませんでした。

2. 再開示用の受付番号をもう一度取得

初回開示をおこなった手順と同じなので、比較的簡単にできました。

3.再開示でエラーメッセージの表示された

利用した時間帯は営業時間内の平日14:00だったため、CICに問い合わせをすることになりました。

4.お問合せ番号に電話した

お問合せ番号に電話した際は以下のナビダイヤルを案内されます。

CICのナビダイヤル |

- クレジット契約の否決理由

- 信用情報の確認をおこなう開示手続きについて

- CICに登録される情報

- 営業時間の案内

- 免許証明書や健康保険証の紛失・盗難についてコメントの登録手続き

- インターネットの開示について

- 開示報告書の見方

- その他のお問合せ

- もう一度お聞きになりたい方は

最終的に、「8番」を選択することでオペレーターにつなぐことができました。

5.オペレーターでは正確な情報が得られなかった

「調べたうえで、折り返しの電話をします」との回答だったため、折り返し電話を待つことになりました。

6.折り返し電話の待ち時間は1時間程度

エラーメッセージが出た件に関しての回答は得られませんでしたが、これで次のステップに進むことができるようになりました。

7.初回開示をもう一度してください

初回開示の時点で、インターネットから請求した場合は、すでにクレジットカードに手数料1,000円の請求が発生しています。そのため、初回開示請求をキャンセルしてもらうことで、再度1,000円を払わずに済みました。

CICのインターネット開示は便利だが手間も多い

実際、インターネット開示は情報の入力を済ませれば、すぐに確認することができます。しかし、初回開示で手順を誤ってしまうと、受付番号をもう一度取得し、個人情報も再度入力をおこなわなければなりません。

また体験談のように、エラーメッセージやオペレーターとの会話など段階を踏んでしまうと、初回開示をしてから1時間以上かけて、ようやく信用情報を閲覧できるようになります。

裏を返せばそれだけ個人信用情報は厳重とも

確認の手間はありますが、一方で、それだけ信用機関が個人信用情報を慎重に扱っているともいえます。

確かに開示される情報は、本来であればクレジットカードやキャッシングの審査のために扱われます。ですので、個人が開示するためにはそれ相応の時間や手間がかかると考えられます。

ご自身がブラックかどうか簡易セルフチェック

まずは、以下のチェックリストを参考にしてください。

✓ 過去5年間にスマホ・携帯が利用停止になった

✓ 奨学金の一括請求がきた

✓ 借金問題を法的に解決した

1つも心当たりがないなら、信用情報は問題ない可能性が高いです。ちなみに、公共料金の支払いは信用情報と無関係なので、光熱費などを滞納していても信用情報に影響はありません。

利用者が多い=満足度の高いサービスを選ぶ

お金を借りる場合に「どこに申込をすればいいのか」という不安を感じる人も多いでしょうが、基本的には利用者数の多いカードローンを選びましょう。

人気が高いカードローンは、それだけ多くの人が「満足のいく借入に成功している」という実績の裏付けでもあります。

もしお金を借りるのに消費者金融のカードローンを検討しているのであれば、テレビCMなどで知名度の高い以下のようなカードローンから選んでみてください。

| 公式サイト | 融資時間 | 無利息期間 | 金利 | 在籍確認の電話 | 郵送物 | 契約可能年齢 | |

|---|---|---|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 初回契約日の翌日から30日間 | 年2.4 ~ 17.9% | 原則、お勤め先へ在籍確認の電話なし | なし | 満20歳以上 |

|

詳細は こちらへ |

Webで最短15分融資も可能!※ | ①50万円以上なら365日間無利息※3 ②60日間無利息※4 |

年4.5 ~ 18.0% | 電話による在籍確認なし※2 | なし | 満20歳~70歳 |

|

詳細は こちらへ |

最短18分 | 初回契約日の翌日から30日間 | 年3.0 ~ 18.0% | 原則として電話での連絡なし | なし | 満20歳~69歳 |

|

詳細は こちらへ |

最短3分 | 初回借入日の翌日から30日間 | 年2.5 ~ 18.0% | 原則として電話での連絡なし | なし | 満18歳~74歳(※) |

|

詳細は こちらへ |

最短15分※1 | 無し | 年3.0 ~ 18.0% | 原則として電話での連絡なし | なし | 満20歳~74歳 |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

CICで信用情報を開示する際に関するよくある質問

まとめ

今回は実際にCICの信用情報の開示をパソコンからおこなった体験談を、ご紹介しました。クレジットカードの滞納があった場合、CICの情報開示をおこなえば、自身がブラックであるか否かを調べられます。

しかし、手順が面倒な点や、初回開示に失敗した時に意外と時間をとられてしまう事など、大変な面も多いようです。個人で信用情報を開示するためには、ある程度時間に余裕を依頼をしたほうが良いでしょう。

貸金業務取扱主任者・FP|村上敬

信用情報の開示は公式ページ確認を

CICの信用情報開示請求では、本人確認書類の不備や入力ミスに注意が必要です。特に氏名・住所・生年月日・電話番号が申込時と一致していることが重要で、不一致があると開示不可となることがあります。また、過去に使っていた携帯番号や契約名義が異なる場合は補足情報の記載が必要です。情報は個人の信用力に大きく影響するため、正確な手続きと内容確認が不可欠です。不明点は事前に公式サイトで確認しましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

今までの利用履歴は信用情報機関に登録されているため、開示請求をおこなえばすぐに確認が可能です。クレジットカードだけでなく、割賦払いや各種ローンの返済状況も一緒に確認できます。もしも「A」のマークが登録されていた場合は期限に間に合わなかった事実なので、今後の審査に影響する可能性があります。

貸金業務取扱主任者・FP|村上敬

「過去に延滞や債務整理をした人」は開示請求を

過去に延滞や債務整理をした記憶がある人、または複数社に申し込み履歴がある人は、カードローン申請前に信用情報を開示すべきです。信用情報に金融事故情報や申込情報が残っていると審査落ちの原因になるため、事前確認によりリスク回避や対策が可能になります。特に、心当たりがないのに審査に通らない人も、誤情報が登録されている場合があるため、開示請求が有効です。