CIC・JICC・JBAといった信用情報機関の違いを解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

カードローンやクレジットカードの審査の時には、利用者の返済能力の調査をする必要があります。

その時に確認が必要になるのが「信用情報」です。国には指定信用情報機関という仕組みがあり、そこで利用者の返済能力に関する情報を管理しています。

今回は、株式会社シー・アイ・シー(CIC)・株式会社日本信用情報機構(JICC)といった信用情報機関の特徴と信用情報を開示する方法について解説します。

審査が不安だから信用情報を確認したい

カードローンやクレジットカードに申込をする前に、誰しもが不安に感じるのが審査の結果です。

利用者の不安 |

- 延滞や遅延の経験があるので審査が不安

- ローンやクレジットカードで審査落ちした

上記のような経験がある人は、自分の信用情報に問題があり、これからローンに申込をしても落ちてしまうのでは?と感じている人もいるでしょう。

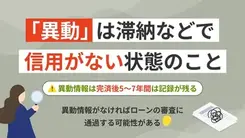

基本的に異動情報があると審査に通らない

異動情報とは、ネガティブ情報とも呼ばれており、主に延滞といった返済でのトラブルがあると、信用情報に「異動」の文字が記載されます。

異動・異動情報

異動・異動情報この異動情報は、金融機関に対して、返済能力に問題がある人へ融資をしないように注意喚起をする役割を果たしています。

異動と記録されるケース |

- 支払いに61日以上、もしくは3カ月以上の遅延した

- 支払いを滞納して保証会社が代わりに支払いをした

- 長期延滞による強制解約をされた

- 返済困難になり債務整理で借金を減らした

異動情報がついてしまうと、今後クレジットカードの発行やローンの申込をする際に、審査に落ちてしまい利用ができません。

CIC・JICC・JBAで取り扱う情報が違う

信用情報機関は、CIC・JICC・JBAと全国に3箇所あります。どれも似たような機関で、結局何が違うのかと疑問に思う人もいるでしょう。

各信用情報機関ごとに加盟する金融機関も違い、取り扱う情報も異なります。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

各信用情報機関、信用情報を保有する期間が異なります。自分が返済の際にどのようなトラブルを起こしたのか、トラブルを起こしてからどれくらいの月日が経過したか振り返りましょう。

加盟している金融機関が違う

信用情報機関ごとに、加盟している金融機関は異なります。

| 金融機関 | CIC | JICC | JBA |

|---|---|---|---|

| アコム | ◯ | ◯ | × |

| プロミス | ◯ | ◯ | × |

| アイフル | ◯ | ◯ | × |

| JCB | ◯ | ◯ | × |

| オリエントコーポレーション | ◯ | ◯ | × |

| クレディセゾン | ◯ | ◯ | × |

| セディナ | ◯ | ◯ | × |

| 三井住友銀行 | × | × | ◯ |

| 三菱UFJ銀行 | × | × | ◯ |

| みずほ銀行 | × | × | ◯ |

| 横浜銀行 | × | ◯ | ◯ |

| 千葉銀行 | × | ◯ | ◯ |

| 楽天銀行 | × | ◯ | ◯ |

| auじぶん銀行 | × | ◯ | ◯ |

| オリックス銀行 | × | ◯ | ◯ |

| レイク | 〇 | ◯ | × |

注意していただきたいのが、申込をする金融機関が別に保証会社を立てている場合です。

このような場合、信用情報はカードローンを取り扱う金融機関と、審査を担当する保証会社により情報が登録されます。

この金融機関と保証会社の加盟する信用情報機関が異なる場合、2つの信用情報機関から信用情報を開示しないと正確な情報は得られないと言えるでしょう。

※信用情報開示の際は、各金融機関の公式サイトを確認して保証会社を確認してください。

信用情報の開示する方法とは?

信用情報を開示する方法は、信用情報機関によって様々ですが、主に以下の方法があります。

信用情報を開示する方法 |

- 窓口で開示する

- 郵送で開示する

- インターネットで開示する

信用情報機関と聞くと、しっかりとした機関だから手続きも信用情報機関まで足を運ばないといけないのではと感じるかもしれません。

しかし、パソコンやスマホを使い、インターネットで簡単に開示をすることができます。

信用情報を開示する手順と手数料

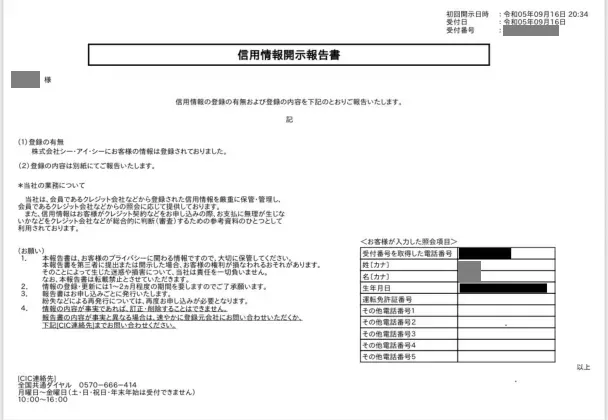

信用情報の開示方法は様々ありますが、WEB上やアプリといったインターネットでの開示方法が最も早く、場所を選ばずに開示が可能です。ここでは、CICに着目して、信用情報の開示手順を解説します。

- 1.利用前に環境をチェック

- 2.受付番号の取得

- 3.WEB上で受付番号を入力

- 4.信用情報の開示

1.利用前に環境をチェック

自身のインターネット環境が、開示に必要な環境を満たしているか確認しましょう。また、クレジットカードの番号や申込時に記載した電話番号を確認してください。

2.受付番号の取得

契約時に登録した電話番号(携帯電話・固定電話)から、連絡をして受付番号を取得してください。

3.WEB上で受付番号を入力

CICに電話をして取得した受付番号を入力します。「スマートフォンでの開示を行なう」というボタンを押し受付番号を入力してください。この際に、使用したクレジットカードの番号も入力する必要があります。

4.信用情報の開示

以上の手続きをおこなうと、信用情報の開示ができます。パスワードを入力して信用情報を開示しましょう。

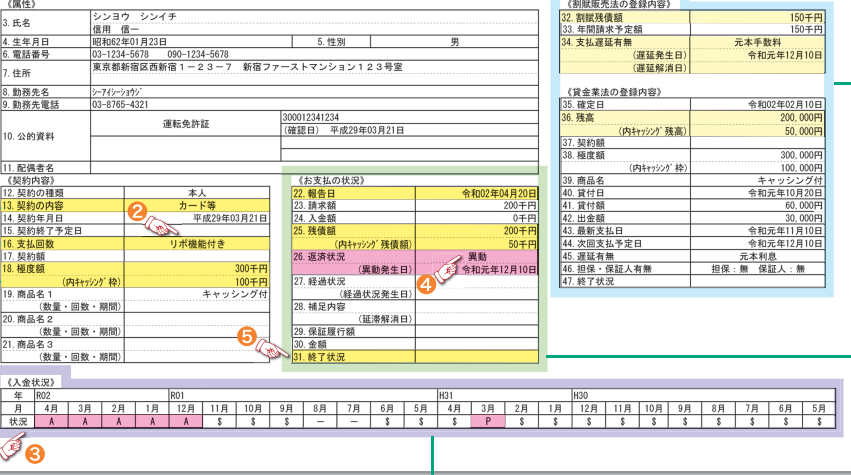

CICの信用情報の見方

画像引用:CIC|信用情報開示報告書の見方

CICの信用情報を確認する際は、主に「入金状況」の欄を確認しましょう

| 表示 | 内容 |

|---|---|

| $ | 請求どおり(もしくは請求額以上)の入金があった |

| P | 請求額の一部が入金された |

| R | お客様以外から入金があった |

| A | お客様の事情で、お約束の日に入金がなかった(未入金) |

| B | お客様の事情とは無関係の理由で入金がなかった |

| C | 入金されていないが、その原因が分からない |

| ー | 請求もなく入金もなかった |

| 空欄 | クレジットカード会社から情報の更新がなかった※ |

この入金状況が悪いと、「返済状況」の欄に異動と記載されます。各金融期間によって、明確な基準は決まっていませんが、A・B・Cといった返済の遅延に関する情報があると異動となってしまうでしょう。

情報開示のメリットは誤情報の修正ができること

情報開示するメリット |

- 信用情報を確認できる

- 誤った情報があれば修正してもらえる

収入が安定していて、申込条件は満たしているのに、なぜか審査落ちしてしまう。そのような人は、もしかしたら信用情報に誤った情報が残っているのかもしれません。

延滞・滞納していない場合は開示の必要はない

過去にクレジットカードの支払いを延滞・滞納した記憶がない人は、クレヒスを開示する必要性は全くありません。

審査落ちの原因の多くは、支払いの延滞・滞納による信用情報の問題点だからです。

一方で、過去にクレジットカードの支払いを長期にわたって滞納していたという覚えがある人は、信用情報を確認すべきといえます。

過去の滞納の状況次第では「信用情報に問題あり」という扱いを受けているかもしれません。

誤った情報を修正してもらえる

過去に支払いを滞納して「異動」と記載された人も、完済から5年間でその情報は消えます。

しかし、完済から5年以上経過しているのにも関わらず、審査落ちしてしまった。

このような場合は信用情報に誤った情報が残っている可能性があります。

誤情報が残っているということは極めて稀なことですが、もし誤情報があれば修正を求めることができるので、情報開示をするメリットは十分にあるといえます。

情報開示のデメリットは手数料がかかること

クレヒスの確認方法 |

- インターネットで開示

- 郵送で開示

- 窓口で開示

インターネットもしくは郵送でクレヒスを開示すると500円~1,500円の手数料がかかります。

しかし、高くても1,500円程度で自分の審査落ちの可能性を測れると考えれば、この手数料を払う価値はあるでしょう。

信用情報の開示は本人でないと請求することができない

個人の信用情報はプライバシー配慮のため、本人でないと開示請求をすることができません。

たとえ配偶者であっても本人の委任状がないと開示請求をすることができないため注意しましょう。

窓口やインターネットを利用しての開示請求なら家族に知られる心配もない

開示請求をする際、家族や身近な人に開示請求をしていることが知られたくない場合には、信用情報機関からの郵送物が自宅に届いて怪しまれることがないように、インターネットでの開示請求をすると良いでしょう。

体験談を紹介|CICに信用情報の開示請求をおこなった鈴木さんにインタビュー

信用情報は、クレジットカードやカードローンの利用歴などを確認することができます。審査に落ちてしまう理由がわからない人は、信用情報の開示をおこなうことも有効な手段の1つといえるでしょう。

実体験として、信用情報の開示請求をおこなった鈴木さん(仮名)のインタビューを紹介します。

〇インタビュー当時の鈴木さんのプロフィール

鈴木さんは、大学4年生のときにクレジットカードの審査に通過できず、信用情報に問題があるのではないかと考え、CICに信用情報の開示をしています。

クレジットカードの審査に落ちたため信用情報を確認した

マネット

編集者

鈴木さん

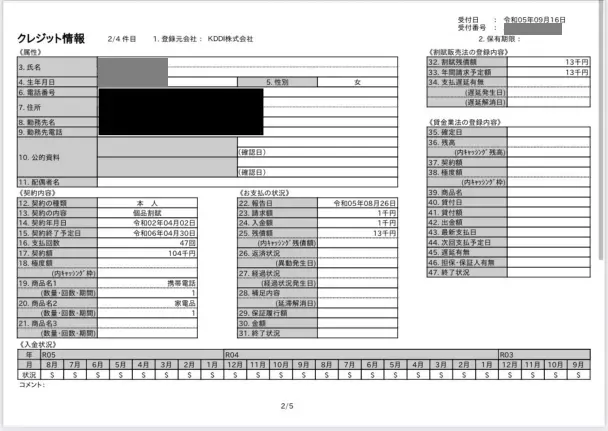

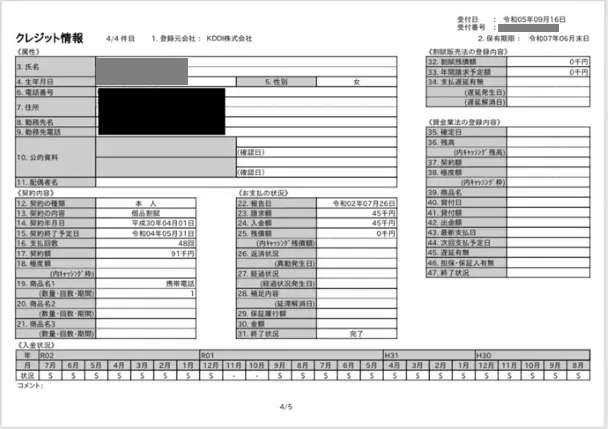

鈴木さんの実際の信用情報

鈴木さんが開示したCICの信用情報を紹介します。

先に紹介したレイクやクレジットカードの情報以外には、携帯電話の割賦払いの情報が記載されていました。いわゆるスマホ本体の分割払いの履歴です。

鈴木さんの場合は、au(KDDI株式会社)の契約があり、毎月期限内に支払いをしている事実が記載されていました。(2枚目、3枚目)

また、信用情報を開示したタイミングから過去半年以内にはクレジットカードや各種ローンの申込履歴がないことが確認できます。(4枚目)

詳しいインタビュー内容は以下の記事で紹介しています。

信用情報に問題があるかどうかセルフチェックしてみてください

まずは、以下のチェックリストをご覧ください。

審査前のセルフチェック |

- 過去5年間にクレカが強制解約になった

- 過去5年間にスマホ・携帯が利用停止になった

- 奨学金の一括請求がきた

- 借金問題を法的に解決した

いかがでしょうか?1つも心当たりがないなら、信用情報は問題ない可能性が高いです。

ちなみに、公共料金の支払いは信用情報と無関係なので、光熱費等を滞納していても信用情報に影響ありません。

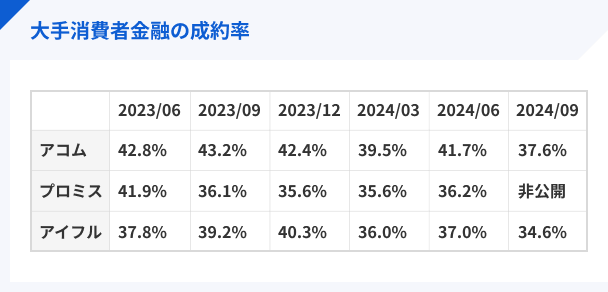

審査が不安な人は「成約率」に注目

審査に通るか不安な人が注目すべきは「成約率」です。

成約率とは、新規で申込をした人で、実際にお金を借りられた人の割合を表した数字です。

この数字が高ければ高いほど、審査に通った割合が高くチャンスがあると考えてください。

業界では成約率が「40%」を超える成約率を誇る金融機関は、非常に優れていると言われています。

審査が不安な人は、実際に通過している人の多いカードローンを選びましょう!

| 公式サイト | 審査時間 | 金利 | 申込方法 | 無利息期間 | 土日の審査対応 | |

|---|---|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 年2.5 ~ 18.0% | ・WEB ・自動契約機 ・電話 |

初回借入日の翌日から30日間 | |

|

詳細は こちらへ |

最短18分 | 年3.0 ~ 18.0% | ・WEB ・自動契約機 ・電話 |

初回契約日の翌日から30日間 | |

|

詳細は こちらへ |

最短20分※1 | 年2.4 ~ 17.9% | ・WEB ・自動契約機 ・電話 ・郵送 |

初回契約日の翌日から30日間 |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

CIC・JICC・JBAに関するよくある質問

信用情報に問題がなかった方へ

信用情報に問題がなかった人は、改めてカードローンやクレジットカードに申込することを検討しましょう。

ただ、実際に申込をするとなると審査への不安は残っているでしょう。

審査が不安な人は、マネットの「簡易診断」をご利用ください。

マネット編集担当/キャッシングガイド

奥山 裕基

CIC・JICC・JBAといった信用情報機関は、個人の信用情報を取り扱っています。自分の信用情報に不安のある人は開示請求をしてみましょう。審査が不安な人は、事前に「簡易診断」を受けることをおすすめします。