銀行からお金を借りる方法|ローンの種類や申込先の選び方を解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 銀行からお金を借りるための審査では返済能力が確認される

- 審査に落ちる理由を理解し対策をとれば通過の可能性を高められる

- 銀行でお金を借りられなくてもほかの金融機関で借入できる可能性がある

銀行からお金を借りることを検討する際、「審査が厳しいのではないか」「具体的に何を基準に審査をするのだろう」といった不安を抱く人は少なくありません。

この記事では、銀行の審査に対する不安や悩みを解消できるよう、銀行の個人向けローンの審査基準や審査で確認される項目について詳しく解説します。

審査に通らない理由や審査を通過するための対策、銀行からお金を借りられないときの対処法も紹介しているので参考にしてください。

| 商品 |

|

|

|

|

|---|---|---|---|---|

| 金利 | 年1.4~14.6% | 年2.0~14.0% | 年1.9~14.5% | 年1.48~17.5%金利優遇とコースは |

| 審査時間 | 最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短1時間 ※お申込み時間や審査状況によりご希望に添えない場合があります |

| 限度額 | 10万円~800万円 | 10万円~800万円 | 10万円~800万円 | 10万円~800万円 |

銀行からお金を借りる方法|個人向けローンの種類と特徴

銀行からお金を借りるというと、「事業者が融資を受ける」イメージがあるかもしれません。

しかし、銀行は個人の生活や特定のニーズを満たすために設計された個人向けローン商品も提供しています。

代表的な個人向けローンには「カードローン」「目的別ローン」「フリーローン」の3つがあり、それぞれ金利や審査基準、利用目的などが異なります。

銀行からお金を借りる際は個人向けローンの種類と特徴を理解し、「お金を借りる目的(資金使途)」と「返済能力」に見合ったローンを選択することが大切です。

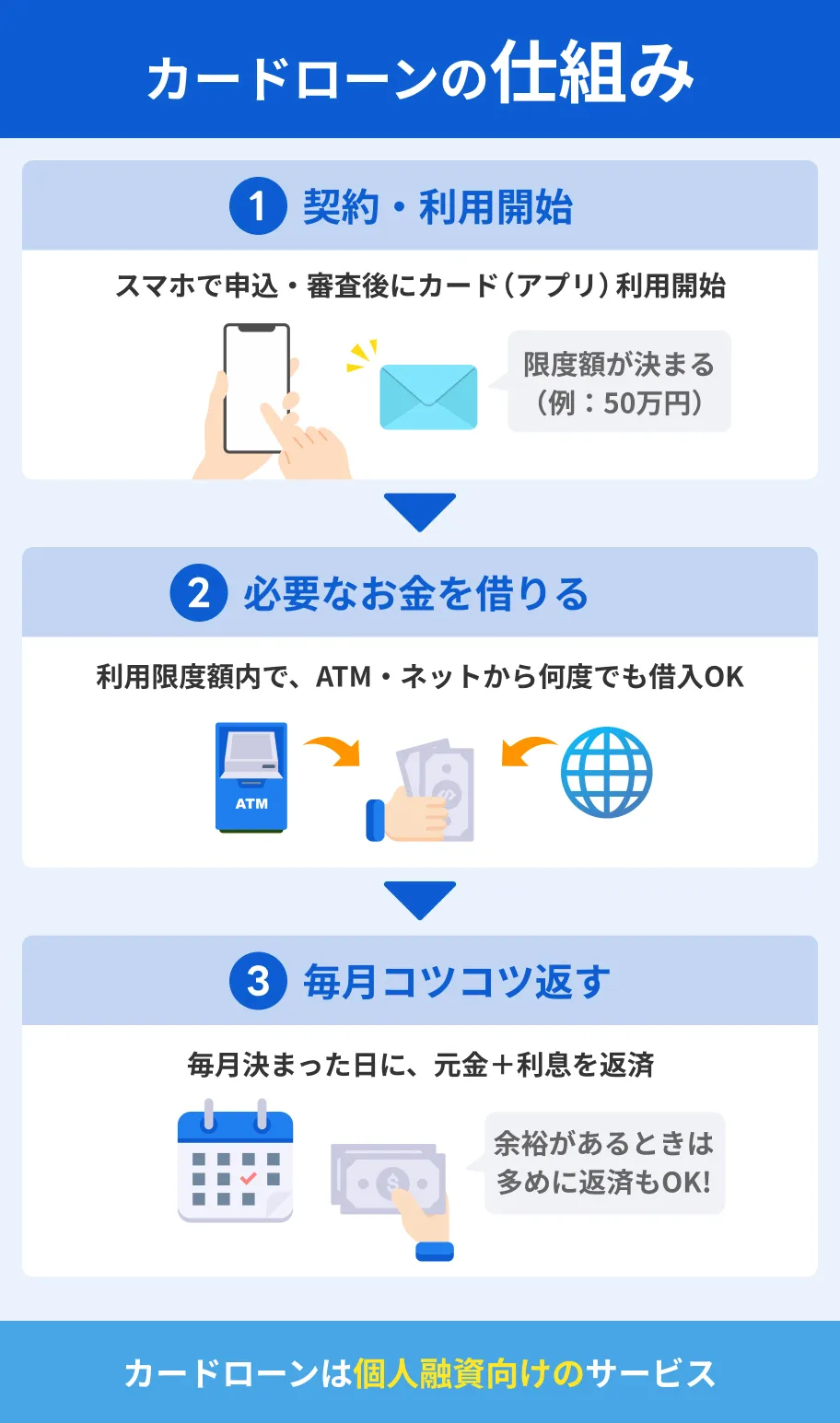

カードローン|利用限度額の範囲内で何度も借入・返済できるローン

カードローンは銀行と個人が契約を結び、審査の際に設定された利用限度額の範囲内で何度でも借入・返済を繰り返すことができるローンです。

カードローンの大きな特徴は資金使途の自由さと利便性の高さにあり、生活費の補填や趣味、資格取得や教育資金などとして幅広く利用できます。

申込から借入までの期間が数日程度と短いため、病気やケガ、冠婚葬祭といった予測が難しい急な資金需要に対応できる点も大きなメリットです。

目的別ローン|資金使途が特定の目的に限定されているローン

目的別ローンは住宅ローンやマイカーローンなど、資金使途が限定されているローンです。

カードローンやフリーローンと比較して低金利で多額の資金を借入できることから、住宅や自家用車など、人生における大きな買い物をする際に有効な資金調達手段となります。

注意点として、目的別ローン申込や契約時に資金使途が証明できる見積書や請求書の提出が求められ、契約時に定められた資金使途以外の利用はできないことが挙げられます。

原則として一括で融資され返済期間も長期にわたるケースが多いので、利便性や自由度の高さよりも金利の低さや高額借入を重視する人に適しています。

資金使途が明確に定まっている場合は、カードローンやフリーローンより低金利で利用できる目的別ローンを検討しましょう。

フリーローン|資金使途が原則として自由なローン

フリーローンは、カードローンと同様に、資金使途が原則として自由な個人向けのローン商品です。

カードローンと異なり、契約時に決定した金額を一括借入し、返済期間を定めて返済する仕組みとなっているため、返済計画が立てやすく比較的低金利で利用できるといったメリットがあります。

なお、契約時に決められた金額が一度に全額融資されるので、追加で資金が必要になった際は改めて審査を受け、別の契約を結ばなくてはなりません。

まとまった資金が必要だが目的別ローンが利用できない場合や、追加借入の予定がなく計画的な返済を重視する人は、フリーローンの利用を検討しましょう。

銀行の審査基準は公開されていない

銀行のローン審査について「どのような基準で実施されているのか」「具体的に何が調べられているのか」といった疑問や不安を持つ人は少なくありません。

結論、銀行は審査基準を公開していないため、具体的な内容を知ることはできません。

個人向けローンの審査基準が公開されない理由 |

- 審査基準をかいくぐる不正申込を防ぐため

- 金融機関ごとの審査ノウハウを守るため

審査基準の詳細な内容が公開された場合、基準の穴をついた不正申込がおこなわれる可能性があり、銀行側は大きなリスクを負うこととなります。

また、審査基準を公表してしまうと、その金融機関独自に積み重ねた審査のノウハウや経験を他社に知られる可能性もあります。

いずれにしても、審査基準の公開は金融機関側にとってデメリットが大きいため、今後も広く一般に公開されることはないと考えられます。

銀行でお金を借りたいのに審査に通らない9つの理由

銀行は審査基準の具体的な内容を公開していませんが、ローンの申込条件や融資対象者に関する記載から審査に通らない理由を推測することは可能です。

銀行の個人向けローンの審査に通過できない9つの理由 |

- 年齢など申込条件を満たしていない

- 年収に対する借入希望額が大きすぎる

- 長期滞納などの経験があり信用情報に問題がある

- 借入件数が多いなど他社借入状況に懸念点がある

- 転職して間もないなどの理由で勤続年数が短い

- 短期間に複数のローンに申込をしている

- 申告した勤務先への在籍確認がとれなかった

- 申込内容に誤りや虚偽記載がある

- 本人確認書類などの提出物に不備があった

銀行のローン審査に落ちる理由に関する理解を深め、審査通過対策の参考にしてください。

理由1|年齢など申込条件を満たしていない

銀行の個人向けローンには、年齢や安定収入の有無など明確な申込条件が定められています。

申込条件は銀行やローン商品によって異なりますが、複数ある条件のうち一つでも満たせないものがある場合、返済能力の有無や属性に関係なく審査を通過できません。

また、同じ銀行でもローン商品によって申込条件が異なるため、申込の際はローン商品ごとの条件確認が重要です。

▼ 参考|三井住友銀行のカードローンとマイカーローンの申込条件の違い

出典: カードローンのお申込方法・審査について|三井住友銀行お申込時満20歳以上満69歳以下の方。

原則安定したご収入のある方。(年金収入のみの方はご利用いただけません)

当行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。

お使いみちが事業性資金以外の方。

出典: マイカーローン|三井住友銀行お申込時満20歳以上、満65歳以下の方

前年度税込年収が200万円以上(個人事業主の方は所得金額)で、現在安定した収入のある方(年金収入のみの方はご利用いただけません)

当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方

ご契約時に当行(ローン契約機)にご来店いただける方

日本国内在住の方

個人向けローンの主な申込条件は「年齢」「安定した収入の有無」ですが、ローン商品によっては年収や職業などに制限があるケースもあります。

特に、銀行は長期間安定した収入があるかどうかを重視する傾向にあるので、申込条件に雇用形態や勤続年数、収入に関する記載がないか十分確認しましょう。

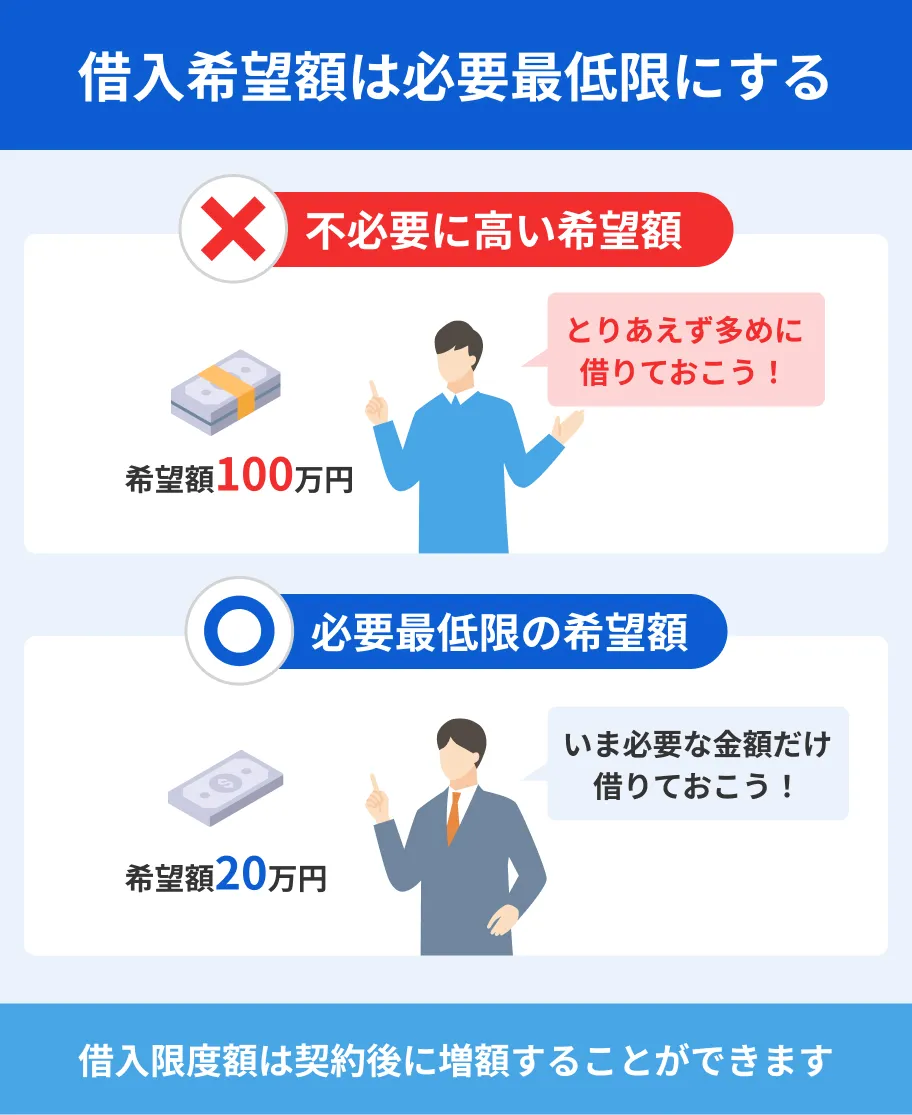

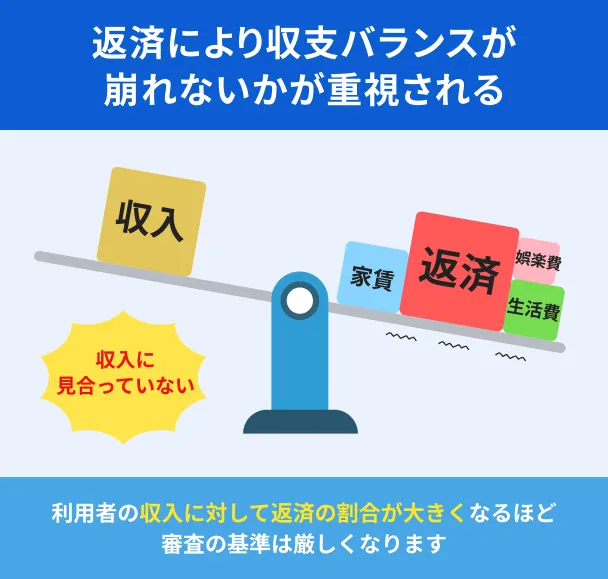

理由2|年収に対する借入希望額が高すぎる

銀行のローン審査では、「借入希望額に見合った返済能力があるかどうか」が重視されるため、申込時に申告する希望額が高いほど審査のハードルが上がる傾向にあります。

借入希望額が高くなると審査ハードルが高くなる理由 |

- 滞納や返済不能に陥るリスクが上がるため

- 貸倒れの際に銀行が負う損失が大きくなるため

- 申込者の収入の安定性や信用力がより重視されるため

貸倒れ

貸倒れまた、銀行は「返済負担率」を基準・指標とした審査を実施しています。

返済負担率は「収入に占める年間の返済額の割合」を指し、返済負担率が高すぎると判断されると審査を通過できません。

借入希望額が高い場合、上記計算式の「年間すべての返済額」にあたる金額が上がるため、返済負担率が高くなり審査のハードルも上がります。

なお、返済負担率の基準は原則として非公開とされていますが、一般的に25~35%を超えると「無理のない返済は難しい」と判断され、審査通過が難しくなる傾向にあります。

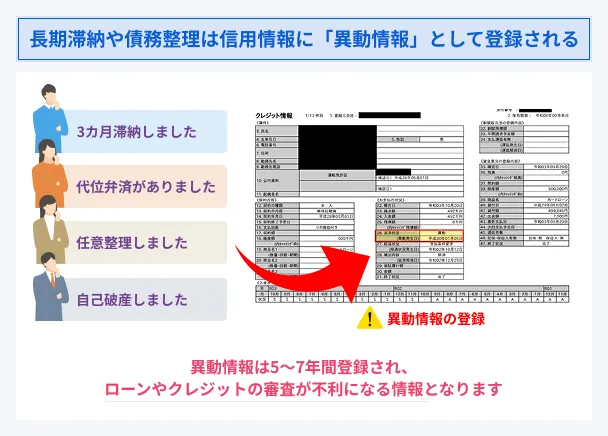

理由3|長期滞納などの経験があり信用情報に問題がある

銀行のローン審査では、信用情報機関で信用情報を照会し、過去に長期滞納や債務整理などの異動情報が登録されていないかチェックされます。

異動情報が登録されていた場合、返済能力や信用力に問題がある人物と見なされ、銀行のローン審査に通過できる可能性は低いとされます。

信用情報

信用情報 異動・異動情報

異動・異動情報信用情報機関に登録される異動情報の一覧 |

- 返済日より61日以上または3ガ月以上の支払遅延(長期滞納)

- 債務整理(任意整理、特定調停、個人再生、自己破産など)

- 代位弁済

- 強制解約

異動情報が審査落ちの原因となる理由は、銀行が貸倒れリスクを極力抑えるため、信用情報の健全性を重視するからです。

なお、異動情報は各情報ごとに設定された保管期間が経過すると、信用情報機関から抹消されます。

異動情報が信用情報機関に保管される期間は、起こしたトラブルや借入先などによって5年や7年など異なります。

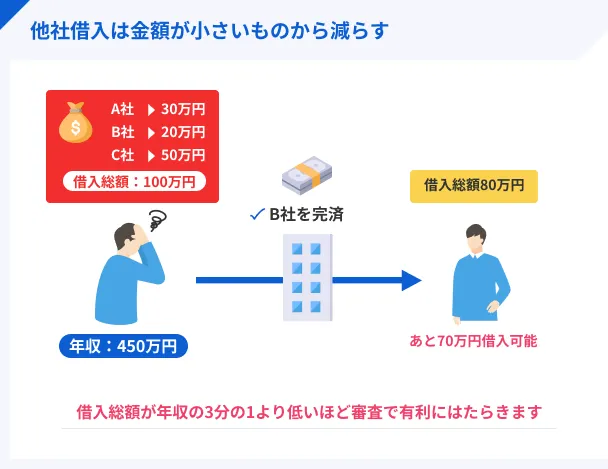

理由4|借入件数が多いなど他社借入状況に懸念点がある

銀行のローン審査で他社借入件数や借入残高が多いと判断された場合、返済能力や信用力が十分ではないと見なされ、審査通過が難しくなります。

| 他社借入 | 審査通過が難しくなる理由 |

|---|---|

| 他社借入件数が多い | ・返済管理が煩雑になりやすく、滞納リスクが高いと判断される ・返済のための借入を繰り返していると見なされやすい(自転車操業) ・多重債務に陥るリスクが高いと判断される |

| 他社借入残高が多い | ・返済負担が重く、返済不能に陥る可能性が高いと判断される ・滞納や債務整理を起こすリスクが高いと見なされる ・失業や急病などの緊急時、返済不能になるリスクが高いと判断される |

なお、銀行のローンは貸金業法の総量規制の対象外のため、「年収の3分の1を超える貸付を原則として禁止する」といった規制は受けません。

ただし、銀行はローン利用者が過度な借入をしないよう、独自の融資上限額を設けています。

銀行の個人向けローンに総量規制は適用されませんが、他社借入残高が多い場合、審査で不利になるので注意しましょう。

理由5|転職して間もないなどの理由で勤続年数が短い

銀行のローン審査では「収入や返済能力の安定性・継続性」が重視されるため、勤続期間が短いと審査通過が難しくなる傾向にあります。

勤続期間が短いと審査通過が難しくなる理由 |

- 収入の安定性や継続性の判断が難しい

- 勤務先に長期定着する意欲を判断しづらく、リスクが高いと見なされる

- 収入増加や昇進の見込みが比較的低いと見なされやすい

また、住宅ローンなど融資金額が大きくなるローンの場合、勤続年数が重要な審査項目の一つとなります。

ローン商品によっては、申込条件に勤続年数が含まれているケースもあるので注意が必要です。

出典: 住宅ローン金利 | 三菱UFJ銀行原則、以下のすべての条件を満たす個人のお客さま

年齢が借入時に18歳以上70歳の誕生日まで、完済時に80歳の誕生日までの方

団体信用生命保険にご加入が認められる方

日本国籍の方、または永住許可を受けている外国籍の方

同一勤務先に満1年以上勤務されている方で、当行にて給与振込(当行規定による)をご利用中の方

転職して間もないなどの理由で勤続年数が短い場合は、現在の勤務先で最低でも1年程度の勤務実績を積んでから、銀行のローンに申込するのが望ましいといえます。

理由6|短期間に複数のローンに申込をしている

短期間のうちに複数のローンに申込をすると多重申込と判断され、審査通過が難しくなる可能性があります。

多重申込をすると審査で不利になる理由 |

- 複数の借入が必要なほど金銭に困っていると見なされる

- 審査落ちの可能性が高いと考えて多重申込をしていると判断される

- 将来的に多重債務に陥る可能性があると判断される

- 生活に困窮して資金調達を急いでいるのではと疑われる

多重債務

多重債務銀行のローン審査では信用情報の照会が実施されますが、この際にローンの申込履歴も確認されます。

ローンに申込をした情報は信用情報期間におおよそ6カ月間登録されるため、6カ月以内の再申込は審査落ちの原因になる可能性があります。

| 信用情報機関 | ローン申込情報の登録期間 |

|---|---|

| CIC(株式会社シー・アイ・シー) | 照会日より6カ月以内 |

| JICC(株式会社日本信用情報機構) | 照会日より6カ月以内 |

| KSC(全国銀行個人信用情報センター) | 照会日から6カ月を超えない期間 |

審査落ち後に再申込を検討する際は、6カ月間は新たなローンの申込はせず、信用情報機関からローンの申込情報が削除されるのを待つことが望ましいといえます。

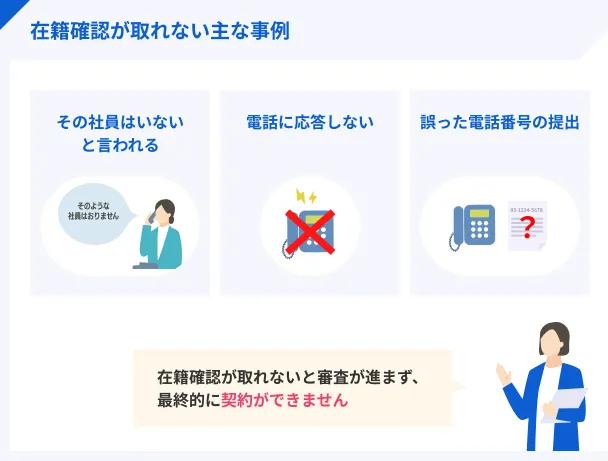

理由7|申告した勤務先への在籍確認がとれなかった

銀行のローン審査では勤務実態を確認するため、電話による在籍確認が実施する場合が多くあります。

出典: 申込みや、契約時に勤務先に電話連絡が入ることはありますか|auじぶん銀行Q.【じぶんローン】申込みや、契約時に勤務先に電話連絡が入ることはありますか?

A.お勤めされていることを確認するため、ご登録いただいた勤務先へご連絡させていただきます。

電話による在籍確認がとれなかった場合、「勤務実態が確認できない」「審査が完了できない」との理由から審査通過が難しくなる可能性があります。

在籍確認を成功させて審査落ちを回避するためにも、申込から在籍確認の実施までの間に以下の対策を取っておきましょう。

電話による在籍確認を成功させる対策 |

- 事前に職場の同僚などに自分あての電話がかかってくることを知らせておく

- 申込の際に連絡先として社用携帯や内線番号を申告する

- 金融機関に自分が電話を取りやすい時間帯を指定しておく

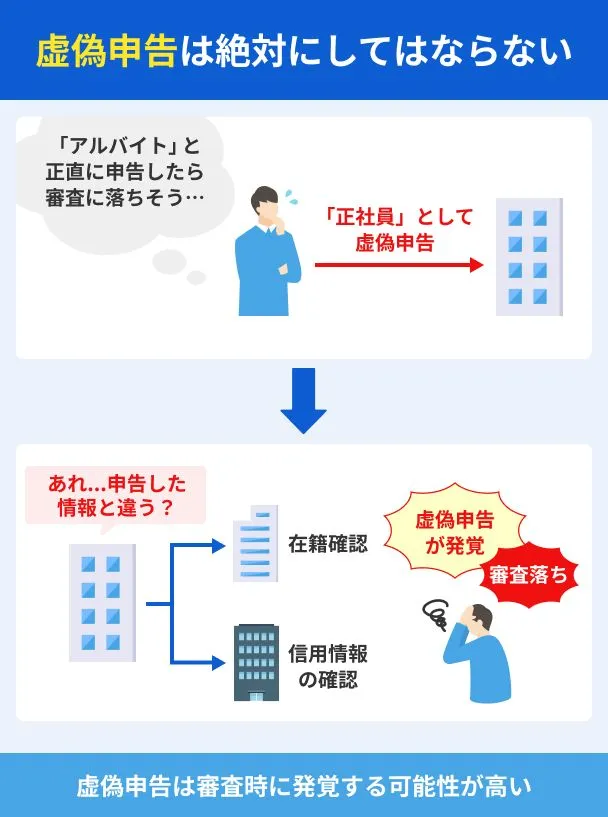

理由8|申込内容に誤りや虚偽記載がある

申込時に申告した内容に誤りがあったり、事実と異なる情報を意図的に記載する「虚偽申告」をおこなったりした場合、審査通過は難しいと考えられます。

ふりがなの誤字脱字などの軽微な誤りであれば、基本的に再確認や訂正のみで審査は進みます。

しかし、申込の際に虚偽申告を疑われるような誤った記載をした場合、以下のような理由から審査通過は困難です。

虚偽申告が審査落ちの原因となる理由 |

- 返済能力や信用力を隠す意図があると疑われる

- 不正をする申込者であり、信頼関係が築けないと判断される

- 詐欺未遂などの違法行為と見なされる

ローンの申込にあたり、「年収や勤続年数などは、少し盛ってもバレないだろう」と軽く考える人がいますが、意図的に偽ることは虚偽申告にあたります。

ローン審査では、提出された申込書や本人確認書類の確認、信用情報照会、在籍確認などが実施されるので、虚偽申告はほぼ確実に発覚します。

虚偽申告は審査通過の可能性を下げるだけでなく、発覚後に大きな問題が生じる可能性もあるので、絶対にしてはいけません。

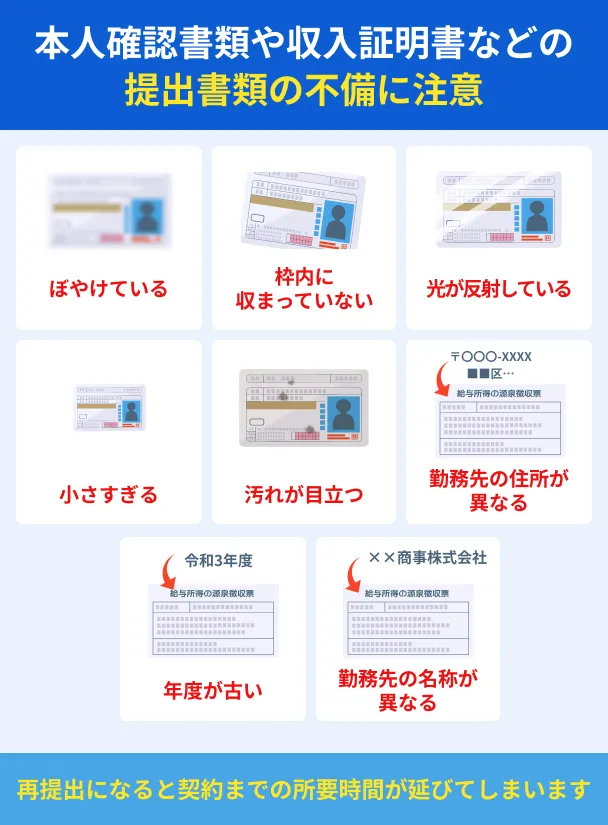

理由9|本人確認書類などの提出物に不備があった

銀行のローンに申込する際に提出した書類に不備があると、審査が進まないだけでなく、「ルーズで信用性が低い申込者」と判断されて審査に落ちる原因となる可能性があります。

| 書類不備の具体例 | 内容 |

|---|---|

| 有効期限切れ | 書類ごとに設定された有効期限が切れている |

| 住所の不一致 | 申込時に申告した住所と書類に記載された住所が異なっている |

| 裏面の提出漏れ | 運転免許証など裏面の提出が必要なケースで提出をしていなかった |

| 提出書類の不足 | 収入証明書類など必要な書類の提出を忘れていた 提出が求められた書類とは異なる書類を提出した |

| 画像が不鮮明 | 書類をオンラインで提出する際、画像が不鮮明で判読できなかった |

書類の不備による審査落ちを防ぐには、申込前に金融機関が求める必要書類の条件や具体例を確認し、条件に合った書類を事前に準備することが大切です。

なお、必要書類に不備があった場合、基本的に金融機関から確認と修正・再提出の連絡が入るので、適切な状態にして再提出をすれば審査に落ちる可能性は低いと考えられます。

金融機関から書類の再提出を求められた際は、可能な限り早急に必要書類を準備して提出の手続きを取りましょう。

銀行の審査に落ちないための事前準備と対策

銀行のローン審査は、申込者の返済能力や信用力を総合的に判断することを目的とするため、厳格な基準で実施されます。

審査通過の可能性を高めるには、以下のような事前準備と審査対策を徹底することが大切です。

銀行のローン審査に落ちないための事前準備と対策 |

- 他社借入状況の確認と借入の整理をする

- 安定した収入があることを証明できる書類を揃える

- 返済計画を立てて適正な借入希望額を設定する

- 銀行ごとの審査の特徴や傾向を理解する

審査通過の可能性を上げるために、それぞれのポイントを踏まえた事前準備と審査対策を講じましょう。

ポイント1|他社借入状況の確認と借入の整理をする

銀行のローン審査時には、他社借入状況を聞かれる場合があるため、あらかじめ把握しておくことで審査がスムーズに進みやすくなります。

クレジットカードやカードローン、携帯端末の割賦契約の残債などもすべて影響する可能性があるので、少額でも完済できるものは優先的に返済することが大切です。

また、高金利の借入残高がある場合は優先的に追加返済をすることで、総返済額を効率的に減らせます。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)

貸金業務取扱主任者・FP|村上敬

追加返済で元金を減らすことで支払う利息総額を節約できます

金融機関によって異なりますが、追加返済は全額元金に充当されることもあります。

ただし、手元の現金を減らしすぎて生活費が不足し、再度借入をしてしまうと本末転倒ですので、あくまで家計の余剰資金の範囲内でおこなうことが重要です。

ポイント2|安定した収入があることを証明できる書類を揃える

銀行のローン審査では安定した収入の有無が重視されるため、申込の際に収入の「継続性」「確実性」を証明できる書類の提出が有効となるケースがあります。

ローンの種類によっては申込時に収入証明書類が求められますが、この際、収入が安定していることをアピールできる追加書類を添えることで、審査時の評価が向上する可能性があります。

以下のような書類が用意できる人は事前に準備をしておき、必要に応じて提出すると良いでしょう。

安定した収入があることをアピールできる書類の例 |

- 賞与が継続的に支給されていることを証明できる書類

- 勤続年数の長さを証明できる書類

- 副業収入を証明できる書類

また、過去に病気やケガなどで休職期間・空白期間がある場合は、収入の継続性に疑義を持たれた際に適切な説明ができるよう、理由を証明する書類や記録を準備しておくと安心です。

マネット編集担当/キャッシングガイド

奥山 裕基

銀行カードローンの審査に通った人の中に、源泉徴収票と併せて最新の労働条件通知書を提出して、審査に通過した人がいました。

提出した労働条件通知書では、最新の昇給を経ての給料が確認できたため、審査においてプラスに影響した可能性が高いと考えられます。

ポイント3|返済計画を立てて適正な借入希望額を設定する

銀行のローン審査では、滞納や貸倒れリスクを回避するため「申込者が長期にわたり、無理なく返済を続けられるか」という点が厳しくチェックされます。

そのため、銀行のローンに申込をする際は、事前に毎月の収入と支出を洗い出して返済計画を立て、無理なく返済を続けられる借入額を算出することが大切です。

借入希望額に無理なく返済できる金額を設定すれば、審査担当者も申込者に対し「返済能力に見合った借入額を理解している」「返済を長期間、継続的におこなえる可能性が高い」と良い印象を抱きます。

銀行のローンに申込をする際は、審査通過の可能性を高められるよう「必要最低限の金額に抑える」「無理のない返済ができる金額にする」という点に留意して、借入希望額を設定しましょう。

ポイント4|銀行ごとの審査の特徴や傾向を理解する

銀行のローン審査というと、一律的に「審査基準が厳しい」「ハードルが高い」というイメージを持つ人が少なくありません。

しかし、実際には「メガバンク」「地方銀行・信用金庫」「ネット銀行」など、銀行のタイプごとに異なる審査傾向や特徴があります。

以下の表に銀行ごとの審査の特徴と傾向をまとめたので、ぜひ参考にしてください。

| 銀行のタイプ | 審査の特徴と傾向 |

|---|---|

| メガバンク | ・審査基準が厳格で属性や安定性を重視する傾向にある ・審査の難易度やハードルは高いが低金利設定のローン商品が多い ・属性に自信がある人や信用力が高い人に適している |

| 地方銀行・信用金庫 | ・地域密着型で、地域の顧客との関係性を重視する ・申込者の状況を細かく考慮した柔軟な審査を実施する傾向にある ・信用金庫は事業内容や担保、保証人を重視するケースが多い |

| ネット銀行 | ・対面申込がないため、人間による柔軟な判断は入りにくい傾向 ・属性情報と信用情報重視の審査が実施される ・審査はシステム化されているのでスピーディーに進む |

銀行タイプ別の審査の特徴や傾向が理解できれば、自分の属性や状況に適した申込先も見つけやすくなります。

たとえば、メガバンクよりも柔軟な審査をおこなっている銀行を選びたいのであれば「地方銀行」、信用情報や属性に自信がありスピーディーな審査を受けたい場合は「ネット銀行」を選択するといった方法があります。

属性や信用力に自信があり、審査基準が厳格でも低金利のローンを利用したいという人は、メガバンクを選択するのも良いでしょう。

銀行からお金を借りるときの申込から審査・契約までの流れ

銀行からお金を借りる流れは、ローン商品の種類(カードローン・目的別ローン・フリーローンなど)によって多少の違いはありますが、基本的なプロセスは以下の通り共通しています。

- 申込前の事前準備

- 申込手続きをとる

- 本人確認書類などを提出する

- 本審査通過後に契約手続き

申込前に審査・契約までの流れを理解しておくと、必要な準備を適切におこなえるため、審査をスムーズに進められます。

銀行のローンの申込から契約完了までの具体的な手順を正しく把握し、最短の時間で融資を受けられるよう適切な申込手続きを取りましょう。

申込方法の種類

銀行のローンへの申込方法には、主に以下の4つの方法があります。

自分の状況やライフスタイルに合わせて、適した方法を選択しましょう。

| 申込方法 | 手続きの方法と特徴 |

|---|---|

| インターネット(Web) | ・カードローンやフリーローンなどで主流の申込方法 ・24時間365日、いつでも好きな時間に申込可能 ・4つの申込方法の中で、もっともスピーディーに手続きが進む |

| 来店(窓口) | ・担当者と直接対話しながら手続きを進める申込方法 ・疑問や不安に関する相談に、その場で対応してもらえる ・複雑な手続きや確認が必要な融資に適している |

| 電話 | ・電話でオペレーターと対話しながら手続きを進める申込方法 ・担当者に相談しながら手続きしたい人に適している |

| 郵送 | ・申込書を取り寄せて記入し、必要書類と併せて返送する申込方法 ・インターネットや対人対応に不慣れな人に適している ・郵送で書類のやりとりをするため、手続きに時間がかかる |

金融機関やローン商品によっては、申込手続き完了後に仮審査が実施され、最短即日で結果が通知されます。

仮審査通過後は金融機関から必要書類の提出が求められますが、仮審査に落ちた場合は書類提出は不要です。

銀行からお金を借りるときの審査で必要となる書類

銀行からお金を借りる際に必要となる主な書類は、「本人確認書類」と「収入証明書類」の2種類です。

本人確認書類と収入証明書類は、金融機関が審査において、申込者の返済能力や信用力を判断するための重要な材料です。

必要書類の提出に不備や不足があった場合、審査が遅延する、審査落ちの原因になるなどの問題が生じる可能性があります。

審査遅延や審査落ちの原因を事前に取り除くためにも、本人確認書類と収入証明書類が具体的にどの書類を指すのか、提出の際に気を付けるべき点はどこか、しっかり確認しましょう。

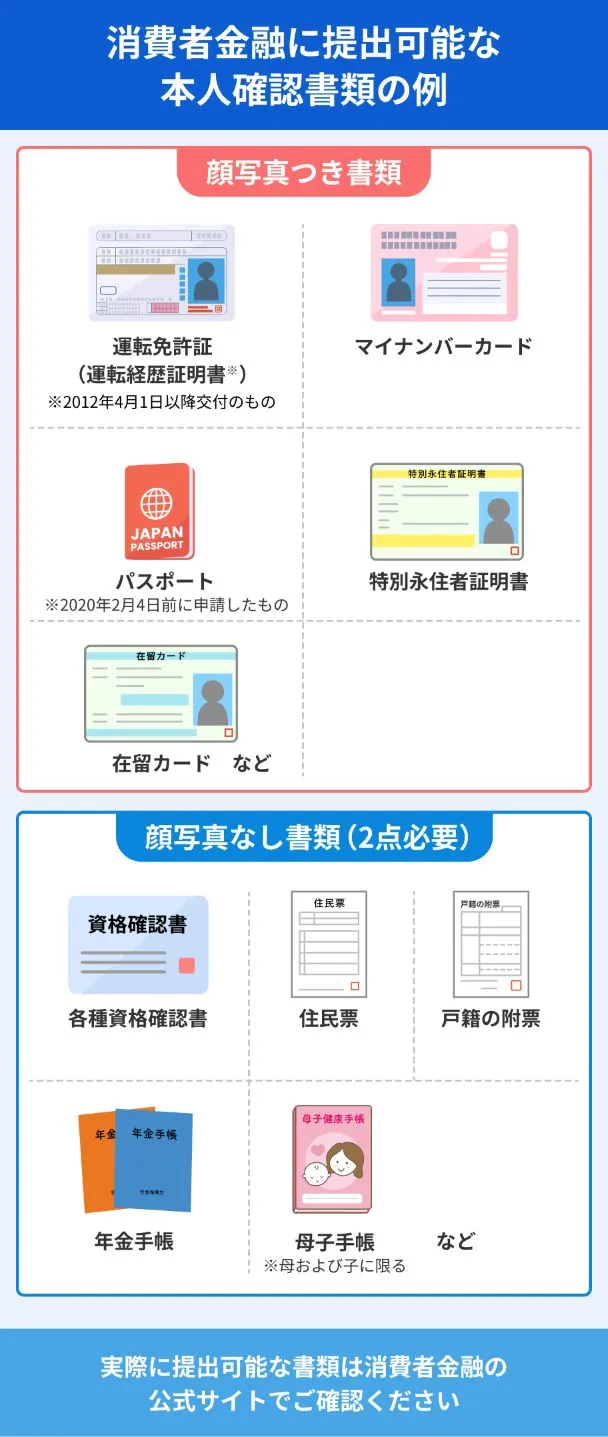

本人確認書類|運転免許証やマイナンバーカード

銀行のローンに申込する際は、申込者が他人の名義や架空の人物名義で申込をするのを防ぐため、申込者の氏名や住所、生年月日が確認できる公的な書類である「本人確認書類」の提出が必須となっています。

ここで注意したいのが、申込先の銀行やローン商品によって、本人確認書類と認められる書類が異なるという点です。

公的には本人確認書類と認められている書類でも、金融機関によっては提出が認められないケースがあるので注意しましょう。

| 商品名 | 本人確認書類 |

|---|---|

| 三井住友銀行のカードローン(※2) | ・運転免許証 ・個人番号カード ・パスポート(※1) ・住民基本台帳カード(顔写真付き) |

| 楽天銀行スーパーローン(※3) | ・運転免許証 ・個人番号カード ・パスポート(現住所の記載があるもの) ・住民基本台帳カード(顔写真付き) ・健康保険証または資格確認書 ・年金手帳 ・年金福祉手帳 ・在留カード ・特別永住者証明書 |

※1.2020年2月4日以降に申請されたパスポートには所持人記入欄が存在しないため、併せて現住所が記載されている本人確認書類などの提出が必要

※2.参考:お申し込み条件|三井住友銀行

※3.参考:カードローン必要書類提出の流れ|楽天銀行

本人確認書類を準備する際は、申込先のローン商品の公式サイトなどで「具体的にどの書類が本人確認書類として認められるか」を必ず確認することが大切です。

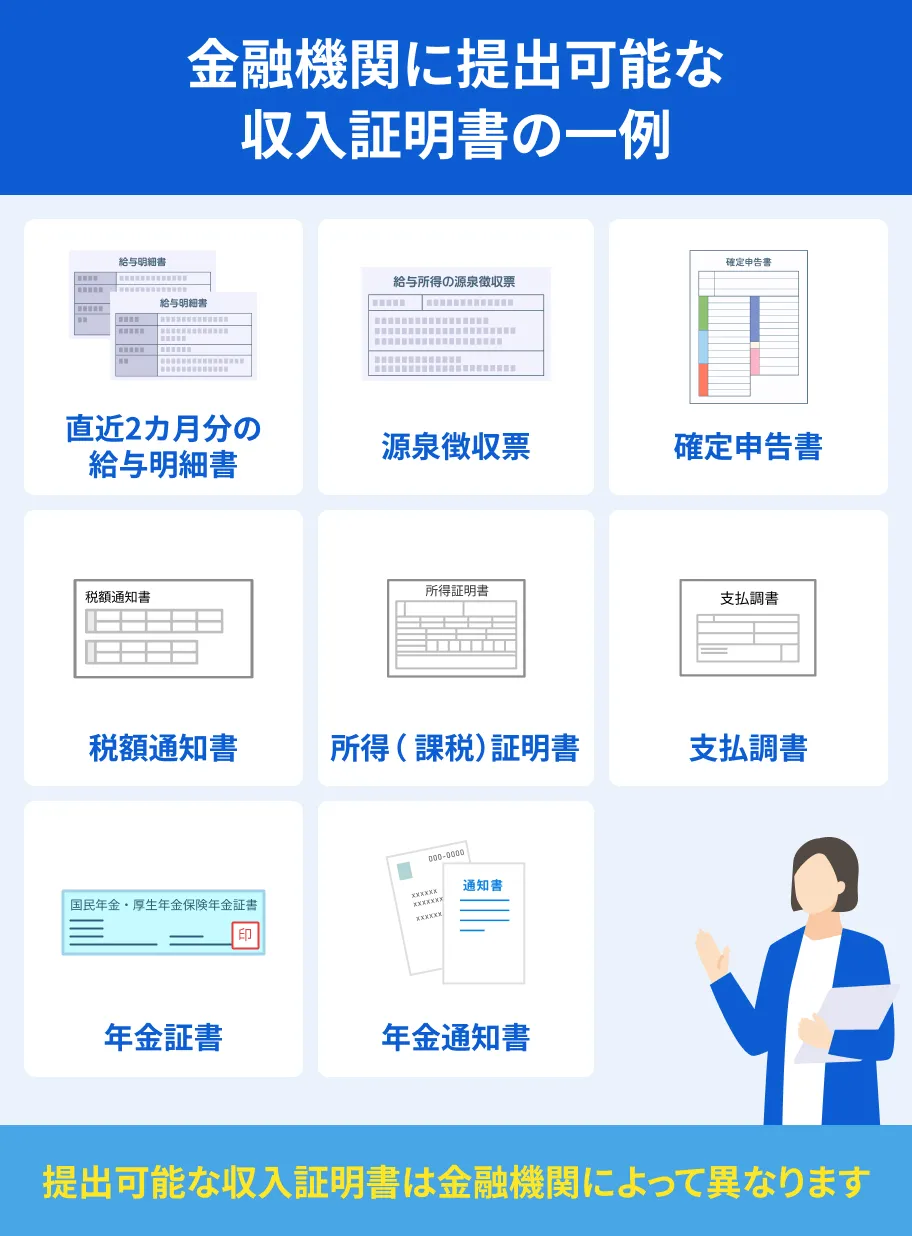

収入証明書類|源泉徴収票や給与明細書

収入証明書類は個人の収入を証明する書類の総称です。

ローン申込にあたり、金融機関から収入証明書が求められた際は、以下のような公的に発行された証明書の提出が必要となります。

銀行のローン申込の際に収入証明書類の提出が必要となるのは、主に以下のようなケースです。

銀行のローン申込の際、収入証明書の提出が求められるケース(一例) |

- 銀行カードローンの申込で借入希望額が50万円を超える場合(※)

- 収入によって融資可能額が決まるローン(住宅ローンなど)に申込する場合

- 住宅ローンやマイカーローンなど借入金額の大きなローンに申込する場合

※申込先のローン商品や金融機関によっては、収入証明書類の提出が不要なケースもあります。

銀行のローン申込にあたり、事前に収入証明書類が必要とわかっている場合は、申込手続きで慌てることにないようあらかじめ準備しておきましょう。

なお、申込の際に収入証明書類が不要とされていても、審査の過程で収入のより詳しい調査が必要と判断され、追加で収入証明書類の提出を求められる事例もあります。

銀行のローンに申込する場合は、収入証明書の提出が不要とされていても、直近2~3カ月分の給与明細書や源泉徴収票を用意しておくと安心です。

銀行の審査に落ちてお金を借りられないときの対処法

審査に落ちてお金が借りられないときは、銀行以外の金融機関からの借入や公的融資制度の利用を検討したり、再申込に向けた対策を練ったりするのも有効な手段です。

銀行の審査に落ちてお金を借りられないときの対処法 |

- 消費者金融など銀行以外の金融機関からの借入を検討する

- 公的融資制度が利用できないか確認する

- ブランド品や時計などを担保にして質屋で融資を受ける

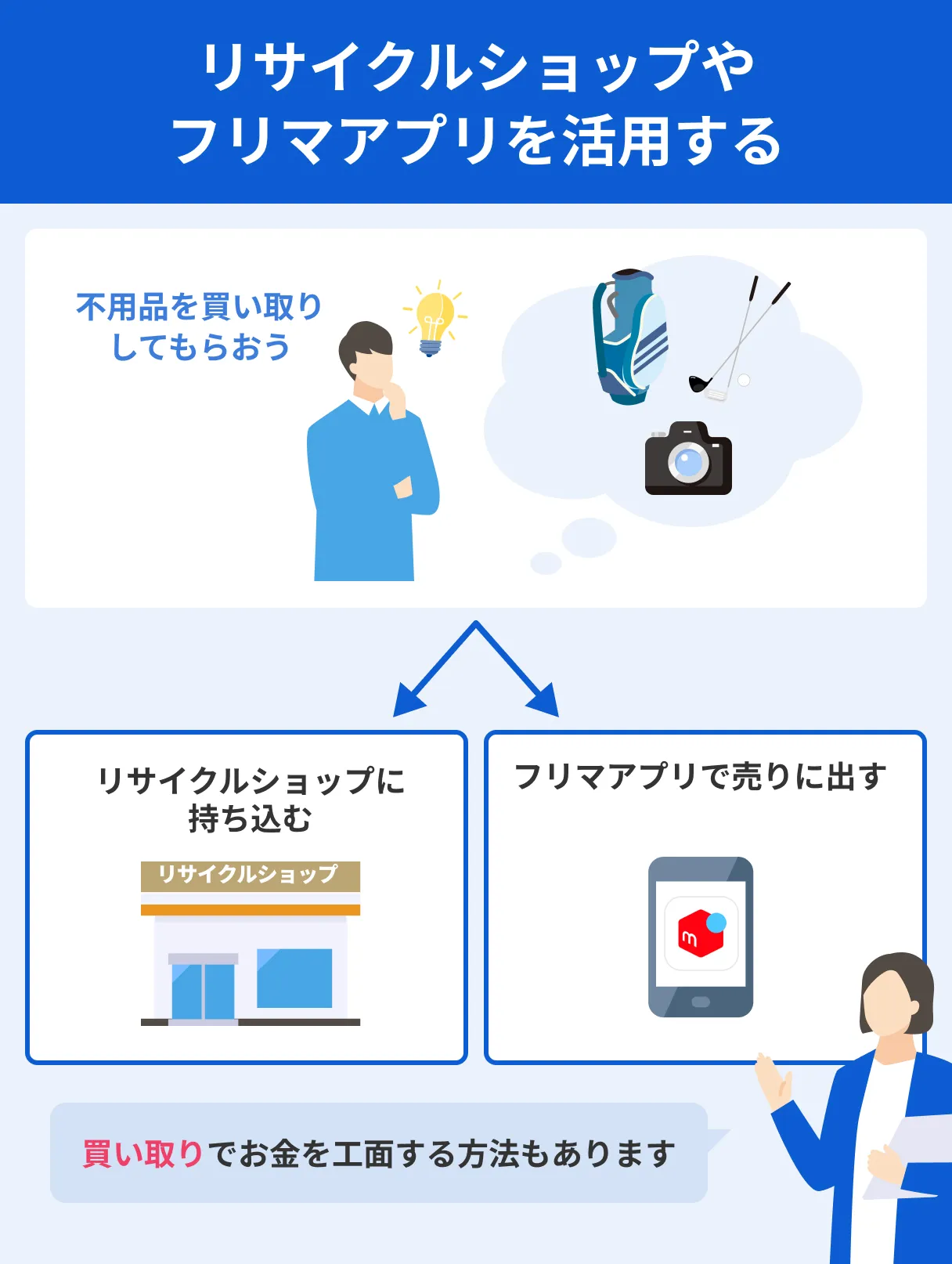

- リサイクルショップやフリマアプリで不要品を処分する

- 審査に落ちた理由を分析して再申込に挑戦する

銀行のローン審査に落ちたとしても、必要な資金を確保する方法はほかにも存在します。

また、銀行の審査に通過できなくても、審査落ちの原因や理由を分析し、再申込に向けた対策を練れば審査を突破できる可能性が向上します。

審査に落ちたときの具体的な対処法を理解し、ほかの借入方法に目を向ける、銀行のローンへの再申込に挑戦するなど前向きな行動を起こしましょう。

消費者金融など銀行以外の金融機関からの借入を検討する

銀行のローン審査に通過できなかったときは、すぐに再申込に挑戦するのではなく、ほかの金融機関のローン商品にも目を向けてみましょう。

たとえば、消費者金融のカードローンへの申込を検討するのも一つの選択肢です。

消費者金融のカードローンも貸金業法に則った厳正な審査を実施していますが、銀行カードローンとは審査基準が異なります。

そのため、少額でも安定した収入があり、信用情報や他社借入状況に問題がない人であれば、消費者金融カードローンの審査に通過できる可能性があります。

また、消費者金融カードローンは、申込条件に雇用形態や勤続年数、収入の制限がなく、審査の間口が広いのも特徴です。

銀行のローン商品への申込を検討する際、「申込条件を満たせなかった」という人も、消費者金融カードローンであれば申込できるケースがあります。

自分の属性や状況に適した金融機関を選択することも大切です。

公的融資制度が利用できないか確認する

銀行などの民間の金融機関からの借入が難しい場合は、個人向けの公的融資制度の利用を検討するのも一つの方法です。

公的融資制度の中で代表的なものには、「生活福祉資金貸付制度」があります。

生活福祉資金貸付制度

生活福祉資金貸付制度生活福祉資金貸付制度は、低所得者世帯・高齢者世帯・障害者世帯を対象としており、対象者の生活の安定や再建を目的として設計された融資制度です。

そのため、銀行のローン審査に落ちた人や、低所得などの理由で民間の金融機関から融資が受けられない人でも利用できる可能性があります。

生活福祉資金貸付制度の貸付対象となるのは、以下の条件のいずれかを満たす人です。

出典: 生活にお困りで一時的に資金が必要なかたへ「生活福祉資金貸付制度」があります。|政府広報オンライン生活福祉資金貸付制度の対象

必要な資金を他から借りることが困難な「低所得者世帯」

障害者手帳などの交付を受けた人が属する「障害者世帯」

65歳以上の高齢者が属する「高齢者世帯」

生活福祉資金貸付制度の相談や利用に関しては、最寄りの社会福祉協議会が対応窓口です。

銀行の審査に落ちてお金が借りられず生活に困っているときは、一人で悩まず社会福祉協議会に相談しましょう。

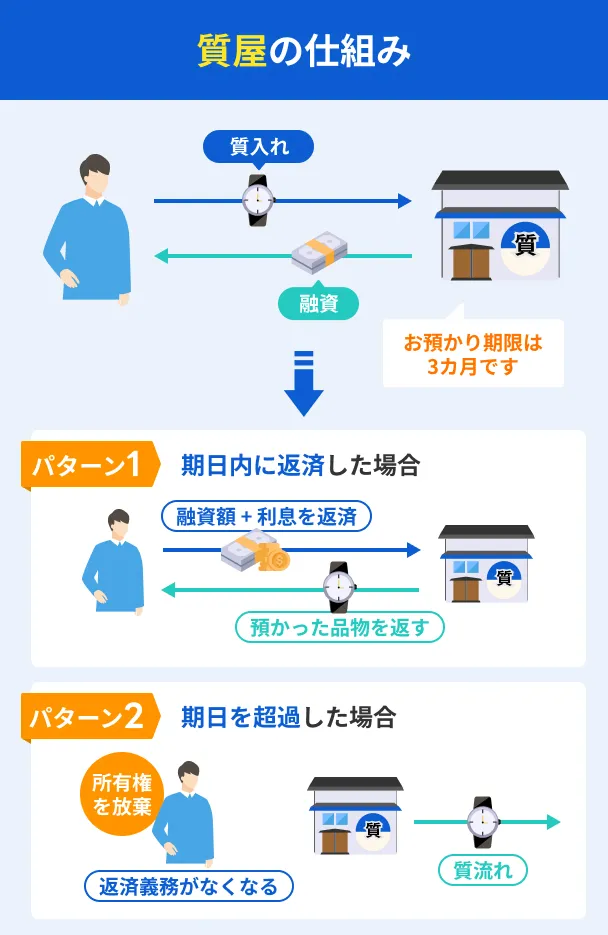

ブランド品や時計などを担保にして質屋で融資を受ける

換金価値のあるブランド品や時計、貴金属などをもっている場合は、それらの物品を担保にして質屋から融資を受けるという方法もあります。

質屋は審査不要で即日融資が受けられるのが特徴で、安定した収入がない人や過去に滞納や債務整理の経験がある人でも利用可能です。

注意点として、質屋の金利(質料)は一般的なカードローンなどと比較して高い傾向にあり、長期借入には向きません。

また、融資額は預ける担保の価値に応じて設定されるため、銀行のローンのように大きな金額を借りるのが難しい点にも気を付ける必要があります。

質屋は緊急時に必要最低限の資金を用意したいときなど、少額かつ短期返済に適した借入方法だと言えるでしょう。

リサイクルショップやフリマアプリで不要品を処分する

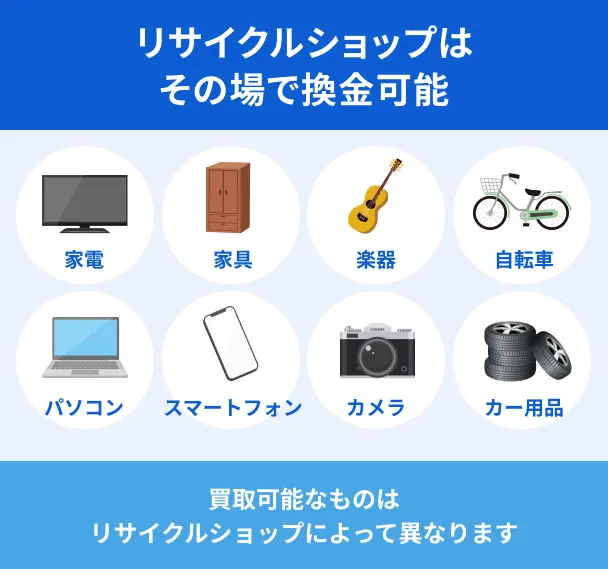

銀行からの融資にこだわらず、手持ちの不要品をリサイクルショップやフリマアプリで売却して現金化するという方法もあります。

リサイクルショップの買い取りは、不要品を持ち込んで査定を依頼すれば即日現金化できるので、急いで現金が必要なときに有効な資金調達方法となります。

一方、メルカリやラクマなどのフリマアプリは、不要品の価格を自分で決めて販売できるので、リサイクルショップよりも高値で品物を売却できる点がメリットです。

特に以下のような家電や家具、通信端末、ホビー商品などの品物は、フリマアプリや専門のリサイクルショップを利用することで、想像以上の資金を手にできるケースがあります。

リサイクルショップやフリマアプリを活用した資金調達方法の最大の特徴は、手持ちの不要品を整理しながら現金を確保できる点にあります。

不要品の売却は、銀行のローン審査に通らなかった人や新たな借入を増やしたくない人にとって、リスクが少なく現実的な資金調達方法だといえるでしょう。

審査に落ちた理由を分析して再申込に挑戦する

銀行のローン審査に落ちた場合でも、再申込は可能です。

ただし、前回の申込時と同じ状態で再申込をしても、審査結果が変わる可能性はほぼありません。

再申込を検討する際は、前回の審査に落ちた理由を冷静に分析し、適切な審査対策を講じる必要があります。

| 審査落ちの主な理由 | 対処・改善方法 |

|---|---|

| 他社借入額・借入件数が多い | ・随時返済を活用して借入残高を減らす ・金額の少ない借入から完済し、借入件数を減らす ・おまとめローンで借入を一本化する |

| 信用情報に異動情報が登録されている | ・情報開示をして信用情報の状態を確認する ・信用情報から異動情報が抹消されるまで待つ |

| 勤務年数が短い | ・最低1年以上の勤務実績を積んでから申込をする |

| 短期間に複数の申込をした | ・ローンの申込は1度につき1社に限定する ・多重申込をしない ・再申込は6カ月以上の期間を空けておこなう |

| 申込手続きに不備があった | ・必要書類の準備を万全にする ・申込書の記入は慎重におこないミスを防ぐ ・虚偽申告は絶対にしない |

審査に落ちた原因を把握して取り除ければ、再申込後の審査を通過できる可能性を高められます。

また、再申込をする際は、以下の2つの条件を満たしたタイミングで手続きを取りましょう。

再申込に適したタイミング |

- 審査に落ちた原因を解消できた

- 審査に落ちてから6カ月以上が経過している

銀行のローンに申込をすると、信用情報機関におおよそ6カ月間、申込情報が登録されます。

申込情報が信用情報に登録されている期間は、再申込をしても審査に落ちる可能性があるので注意が必要です。

銀行からお金を借りる前に確認しておくべきデメリットと注意点

銀行の個人向けローンには、限度額が大きく金利が低いといったメリットがありますが、申込前に確認が必要なデメリットや注意点も存在します。

銀行のローンに申込する前に確認しておくべきデメリットと注意点 |

- 審査は最短即日~数週間の時間がかかる

- 審査のハードルが比較的高い傾向にある

- ローンの種類によっては保証人や担保が必要になる

申込前に注意点に関する理解を深めておけば、デメリットを踏まえたうえで、申込をするかどうか的確な判断ができるようになります。

銀行のローンを契約した後に、「こんなはずではなかった」という後悔をしないためにも、申込前にデメリットや注意点をしっかり確認しましょう。

銀行のローン審査は最短即日~数週間の時間がかかる

銀行の審査は、消費者金融や信販会社と比較して時間がかかる傾向にあります。

銀行カードローンの場合は最短即日で審査結果が出る商品があるものの、ほかのローン商品は結果通知まで数日~1週間程度、審査状況によっては数週間かかることも少なくありません。

銀行のローンは「緊急事態なので、当日中にお金を借りたい」といった急を要する資金需要には対応しづらい点に注意が必要です。

| ローンの種類 | 目安時間 |

|---|---|

| カードローン | 最短即日~1週間程度 |

| フリーローン | 数日~2週間程度 |

| 目的別ローン | 1週間~3週間程度 |

銀行からお金を借りることを検討する際は、資金が必要となる時期を明確にしたうえで、スケジュールに余裕を持たせて申込手続きを取るようにしましょう。

緊急時など急いでお金が必要となった際は、審査時間が最短3分~20分で審査が完了する、大手消費者金融カードローンの利用を検討するのも一つの選択肢です。

審査のハードルが比較的高い傾向にある

銀行のローン審査のハードルが高い理由は、ほかの金融機関よりも低金利のローン商品を提供している関係上、貸倒れリスクを極力抑えるため、厳格な審査基準を設けているためです。

特に、銀行は収入の安定性だけでなく継続性の有無を重視する傾向にあり、勤続年数が短い場合は審査で不利になります。

実際、銀行のローンの中には申込条件に「勤続年数が○年以上」といった制限が設けられているものがあり、勤続年数が規定の年数に達していないと申込できません。

出典: 住宅ローン(新規)|りそな銀行・埼玉りそな銀行給与所得者の場合は、勤続年数1年以上の方、給与所得者以外の場合は、勤続または営業年数が3年以上の方

また、収入に対する返済額の割合や収支のバランスも細かく調査され、返済能力に少しでも懸念がある場合は、審査に落ちたり、借入希望額が減額されたりするケースがあります。

銀行のローンへの申込を検討する際は、審査のハードルが高い傾向にある点を理解し、納得のうえで申込をしましょう。

審査に不安がある人は、事前に信用情報に問題がないか、勤続年数が十分か確認したり、借入希望額を必要最低限に抑えて申込するといった対策を取ることが大切です。

マネット編集担当/キャッシングガイド

奥山 裕基

実際に銀行のカードローンの審査に厳しさを感じる人は少なくありません。特に、他社借入件数が多い人や長期滞納などの経験がある人は審査に落ちることが多くあります。

一方で、「正社員でない」「収入が平均より少ない」など、審査に不安を感じる方でも安定収入を得ていれば、通過できている人が多数います。

ローンの種類によっては保証人や担保が必要になる

銀行からお金を借りる場合、ローン商品の種類によっては保証人や担保が必要になるケースがあります。

担保

担保たとえば、借入額が高額になる住宅ローンや開業資金や事業資金の融資が受けられる事業ローンなどでは、貸倒れリスクの管理を目的として担保が求められるのが一般的です。

担保が必要なローンを利用する場合、手続きや評価額の査定に時間がかかる傾向にあり、返済不能状態に陥ると担保を失うリスクがあります。

担保が必要なローンを利用する場合の注意点 |

- 返済が滞ると担保が失われるリスクがある

- 担保の査定や審査に時間がかかる

- 担保の設定に手数料などの費用が必要

また、保証人が必要なローンは、申込者本人だけでなく保証人も審査対象となるため、審査や手続きに時間がかかる傾向にあります。

家族や親戚、友人などに保証人を依頼する場合、金銭トラブルから人間関係が悪化するケースが発生しやすく、人間関係が悪化するリスクがある点にも留意しましょう。

保証人が必要なローンを利用する場合の注意点 |

- 申込者だけでなく保証人も審査対象となる

- 契約者が返済不能になると保証人が返済義務を負う

- 保証人との信頼関係が悪化するリスクがある

担保や保証人が必要なローンの利用を検討する場合、発生する可能性がある問題やリスクを正しく理解し、回避のための対策を講じることが大変重要です。

貸金業務取扱主任者・FP|村上敬

保証人と連帯保証人で、責任範囲と債権者に対して主張できる権利の有無が異なります。

通常の保証人は、債権者から請求を受けた際に「まずは主債務者に請求してほしい」と主張する催告の抗弁権や、主債務者の財産への執行を求める検索の抗弁権が民法で認められています。しかし、連帯保証人にはこれらの権利がいっさいありません。

そのため、借入をした本人が返済不能になれば、連帯保証人はたとえ主債務者に返済能力が残っていたとしても、直ちに借金全額の返済義務を負うことになります。

住宅ローンをはじめ銀行が保証人を求める場合は連帯保証人であることが一般的であり、その責任は非常に重いものです。

よくある質問

まとめ

本記事では、銀行からお金を借りる際の審査について、審査基準から審査に落ちる理由、通過対策まで詳しく解説しました 。

銀行は審査基準を非公開としているため、多くの人が「審査に通過できるか不安」「審査に落ちたが理由がわからない」といった悩みを抱いています。

しかし、申込条件や申込時に申告する情報などから審査で重視される項目を推測し、審査落ちの原因を分析したり、審査対策を講じたりすることが可能です。

また、審査に落ちた場合も、信用情報の開示などをおこなって原因を特定・改善すれば、再申込のチャンスはあります。

「銀行でお金を借りたいが、審査が不安で申込に一歩踏み出せない」という人は、本記事の内容をぜひ参考にしてください。

貸金業務取扱主任者・FP|村上敬

虚偽申告が発覚すると、強制解約や一括返済を求められる重大なリスクがあります。

もし年収や他社借入状況などで嘘をついて契約できたとしても、途上与信などで事実と異なることが発覚すれば、銀行取引約定書に基づく契約違反となります。その結果、期限の利益を喪失し、直ちに残債の一括返済を求められる可能性が高いです。

また、悪質と判断されればその事実は信用情報に登録される恐れがあり、今後長期間にわたり住宅ローンなど、あらゆる金融取引ができなくなるリスクも抱えることになります。