銀行おまとめローン審査基準|通りやすくするコツや借入先15選

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- おまとめローン審査の基準と通過のコツを解説

- 審査に通らない人の特徴と注意点を紹介

- おすすめの銀行のおまとめローンを紹介

銀行のおまとめローンへの申込を検討している人は、審査に通過できるか不安になるのではないでしょうか。

銀行のおまとめローンの審査は通りやすいわけではありません。そのため、審査の内容や通過のための対策を理解しておくことが重要です。

この記事では、銀行のおまとめローンの審査基準や通過のコツを紹介するほか、審査に通らない人の特徴も解説します。

銀行のおまとめローンの審査基準

銀行のおまとめローンに関する審査基準は公表されていませんが、それぞれの銀行が独自の審査体制を整えています。具体的には、おまとめローンの融資上限枠の設定のほか、年収証明書の取得基準です。

出典: 金融庁「銀行カードローンのフォローアップ調査結果について」① 過剰な貸付けを防止するための融資審査態勢(年収証明書の取得、融資上限枠の設定など)が構築されているか

② 保証会社の審査に過度に依存していないか

③融資実行後も、定期的に顧客の状況変化を把握しているか

④ 配慮に欠けた広告宣伝をしていないか

⑤ 支店や行員に対する業績評価体系

⑥ 若年層顧客への対応

申込時に必要な書類や手続きから、おまとめローンの審査で重視されるポイントは以下の2点です。

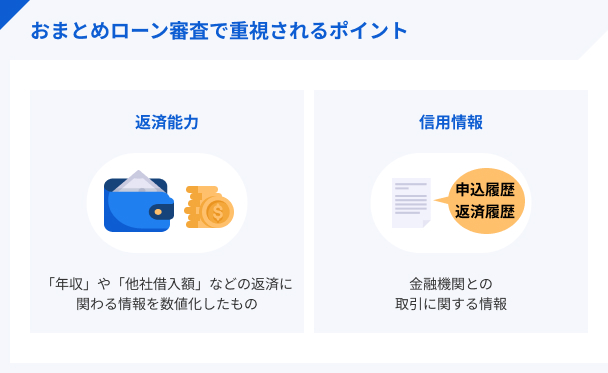

返済能力

審査では、返済能力の有無が重視されます。返済能力とは、借入を返済するための資力を数値で表したものです。

主に以下の情報を参考にして、返済能力の有無が総合的に判断されます。

返済能力の有無を判断する情報 |

- 勤務先情報

- 雇用形態

- 勤続年数

- 収入状況

- 他社からの借入

なお、審査基準は、各銀行で独自に設定されています。たとえば、同じ内容で審査に出し、A銀行では通ったがB銀行では落ちたというケースもあるため、審査に1度落ちても諦める必要はありません。

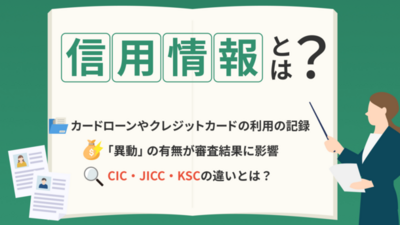

信用情報

審査の際に、申込者の信用情報が確認されます。信用情報とは、各種ローンやクレジットカードの利用履歴など金融機関などとの取引に関する情報です。

出典: JICC 指定信用情報機関 株式会社 日本信用情報機構「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

それらは、国が指定する信用情報機関で保管されており、審査の際に照会されます。

| 登録情報 | 内容 |

|---|---|

| 本人情報 | 氏名、生年月日、住所、勤務先など |

| 取引情報 | ローンなどの借入金額、借入日、 返済状況(延滞、代位弁済、完済などの事実) |

| 照会記録情報 | 会員のセンター利用日、 ローンなどの契約または申込内容など |

| 官報情報 | 官報によって公開された破産手続きの情報 |

| 苦情受付コード | 登録情報に関する苦情の受付に関する情報 |

| 本人申告情報 | 本人確認資料の紛失・盗難などにより、 自分と間違えられるおそれがあるなどの 本人からの申告情報 |

| 貸付自粛情報 | 自らを貸付の自粛対象者とする 本人からの申告情報 |

これらの情報に問題がなければ、審査に通過しやすくなります。

おまとめローンの審査に通らない人の7つの特徴

おまとめローンの審査は厳正におこなわれ、審査に通過できなかった場合は何かしらの原因があります。以下のいずれかの理由に該当する項目がないか改めて確認してみましょう。

おまとめローンの審査に通らない人の特徴 |

- 収入が不安定

- 年収に対して他社の借入金額が大きい

- 借入件数が多い

- 勤続年数が短い

- 信用情報に問題がある

- 申込情報が事実と異なる

- 短期間で複数のローンへの申込がある

①収入が不安定

申込者の返済能力を見極めるうえで、安定した収入を得ているかどうかは重要な要素です。そのため、毎月の収入に変動がある場合は審査に通過しづらくなります。

金融機関によっては、アルバイトやパートを申込対象外としたり、前年度の年収に制限を設けていたりする場合があります。ご自身が申込条件に合致しているかどうか事前に確認しましょう。

②年収に対して他社の借入金額が大きい

年収に対して他社の借入金額が大きい場合は、審査に通過できません。金融庁が過剰融資の防止を求めたのに応じて、銀行が自主規制を設けているからです。

ただし、消費者金融の場合は年収の3分の1を超えても、以下に該当する場合には契約できる可能性があります。

出典: 日本貸金業協会「2総量規制にかかわらず、お借入れできる貸付けの契約があります」①顧客に一方的に有利となる借り換え

②借入残高を段階的に減少させるための借り換え

大きな額の借金をまとめたい場合は、消費者金融のおまとめローンを検討しましょう。

③借入件数が多い

借入件数が多い場合、審査の通過が難しくなります。金融庁の資料によると「3件以上の借入」から多重債務者とされているため、多数の金融機関などから借金がある人は注意が必要です。

おまとめローンを利用する前に、借入残高の少ないローンを完済して、件数を少しでも減らしておきましょう。

④勤続年数が短い

転職直後など勤続年数が短い場合、審査を通過できない可能性が高まります。短期間で転職を繰り返すケースもあり、継続して収入が得られるとはいえないと判断されるためです。

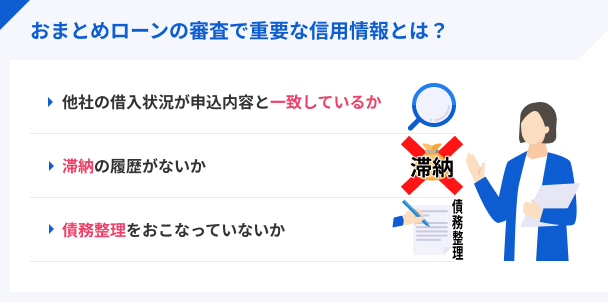

⑤信用情報に問題がある

信用情報に問題があると、審査に通りにくくなります。

問題となるのは、主に以下の事故情報です。

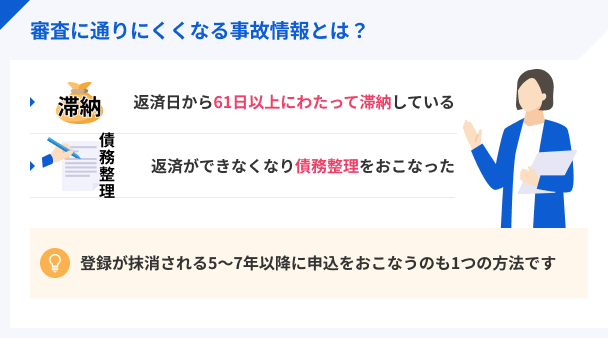

信用情報機関に事故情報が登録される期間を以下で確認しましょう。

| 信用情報機関 | 61日以上 の延滞 |

債務整理 |

|---|---|---|

| 株式会社日本信用情報機構 (JICC) |

延滞解消 から5年 |

債務完済から5年 |

| 株式会社シー・アイ・シー (CIC) |

延滞解消 から5年 |

債務完済から5年 |

| 全国銀行個人信用情報センター (KSC) |

延滞解消 から5年 |

債務完済または 手続き開始から 5〜7年 |

過去5〜7年以内に滞納や債務整理をした人は、登録が抹消されてから申込をおこなうのも1つの方法です。

⑥申込情報が事実と異なる

申込情報が事実と異なる場合は、審査を通過できません。特に、年収、勤務先情報、他社からの借入件数や金額に誤りがあると、申込情報の信頼性を疑われてしまいます。

申込情報は、本人確認書類や収入証明書で内容の整合性を確認することができます。そのうえで、借入状況は信用情報などから確認できるため、事実が明らかになります。

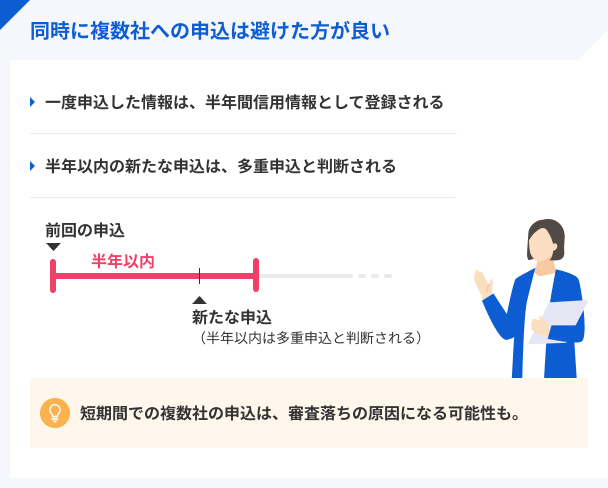

⑦短期間で複数のローンへの申込がある

ローンやクレジットカードへの申込に関する情報は、信用情報機関に6カ月間登録されています。

その期間中に、短期間に複数のローンへ申込をすると、「経済的に困窮している人」と判断される可能性があるため注意しましょう。

おまとめローンを利用する際に注意する4つのポイント

おまとめローンは通常のローンとは異なるため、手続きや利用の際につまずく人が多くいます。スムーズに利用できるようにあらかじめ注意点を押さえておきましょう。

おまとめローンを利用する際の注意点 |

- 収入証明書の提出が求められる

- 追加借入はできない

- 返済総額が増える可能性がある

- ローンによってはおまとめ対象が異なる

①収入証明書の提出が求められる

おまとめローンを利用する際に、借入金額にかかわらず「収入証明書」の提出が求められます。収入証明書とは、申込者の年収を把握するための書類です。

収入証明書として認められる書類は、以下の通りです。

収入証明書として認められる書類 |

- 源泉徴収票

- 給与明細書

- 納税証明書

- 所得証明書

- 確定申告書

いずれも、最新年度や直近の書類を用意します。なお、借入先によって提出できる収入証明書は異なるので、公式サイトで確認しましょう。

②追加借入はできない

おまとめローンは返済専用のサービスのため、追加の借入はできません。また、おまとめローンで借り換えした既存ローンの解約が必要です。

おまとめローンの返済中に追加の借入が生じた場合は、新たなローンを申込まなければなりません。ただし、おまとめローンの利用状況が新たな借入の審査に影響を及ぼす可能性があります。

③返済総額が増える可能性がある

おまとめローンを利用することで、複数社から借入していたときよりも、返済総額が大きくなる可能性があります。

返済総額が増えるのは、以下のケースに該当した場合です。

返済総額が増えるケース |

- おまとめローンの適用金利が高い

- おまとめローンの返済期間が長い

おまとめローンの適用金利が高い

おまとめローンの適用金利は、審査によって決定されます。借入先によっては、これまでよりも高い金利が設定され、おまとめローンの利用によって返済総額が増える可能性は否定できません。

おまとめローンを利用する際には、適用金利が高くなる可能性があるということを認識しておきましょう。

おまとめローンの返済期間が長い

おまとめローンの返済期間が長くなる場合も、返済総額が増加する可能性があります。借入総額が大きくなるため、返済期間の設定には注意が必要です。

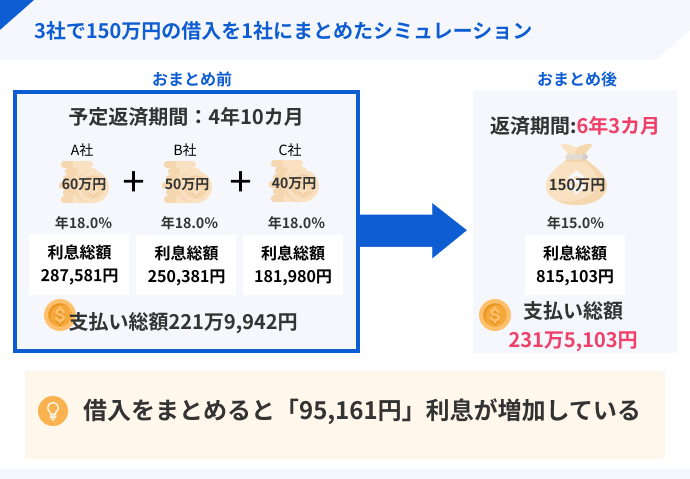

3社の借入150万円を1社にまとめた場合で、シミュレーションしてみましょう。

おまとめローン利用前の利息総額は719,942円です。対して、おまとめローンの場合は利息総額が815,103円となり、当初から95,161円も増加してしまいます。

おまとめローンを利用する際には、返済期間から返済総額を計算して、今ある借金の額を超えないように設定することが大切です。

④ローンによっておまとめ対象が異なる

ローンによっておまとめ対象が異なり、全ての借入金をまとめられるわけではありません。

以下のいずれかは、おまとめ対象外となっている場合があります。

おまとめ対象外となっている場合があるローン |

- 消費者金融カードローン

- 銀行カードローン

- クレジットカードのリボルビング払い(ショッピング利用)

- クレジットカードのキャッシング

おまとめローンを利用する際は、まず借入状況を整理しその内容を確認しましょう。そうすることで、1つにまとめられると思っていたのに、一部の借入が対象外となってしまったなどという事態を回避できます。

おまとめローンの審査を通りやすくするポイント

おまとめローンの審査に通るために今からできることは限られます。ただ、少しでも通過する可能性を高めたい場合、以下の4つのポイントを意識してください。

おまとめローンの審査に通りやすくするポイント |

- 金融事故を起こさない

- 短期間に複数のローンに申込をしない

- 信用情報を確認しておく

- 正確な情報を申告する

①金融事故を起こさない

前述の通り、信用情報に問題が生じると審査を通過できないため、金融事故をおこさないよう心掛けることが大切です。

事故情報は信用情報機関に登録され、3つの機関で共有されます。

| 信用情報機関 | 主な会員 |

|---|---|

| 株式会社日本信用情報機構 (JICC) |

消費者金融、信販会社、保証会社など |

| 株式会社シー・アイ・シー (CIC) |

消費者金融、信販会社、 携帯電話会社など |

| 全国銀行個人信用情報センター (KSC) |

銀行、銀行持株会社、銀行協会など |

おまとめローンの借入先に、銀行や消費者金融のどちらを利用しても、事故情報の事実が確認されます。今ある借金は、期日に返済しましょう。

②短期間に複数のローンへの申込をしない

審査に不安があったとしても、短期間に複数ローンへの申込を避けましょう。

特に、100万円以上を借入する場合、1社にまとめるほうが金利を抑えられます。なぜなら利息制限法により、100万円以上の融資に対する上限金利は15.0%と定められているためです。

おまとめローンの方が返済の管理をしやすく、複数のローンへの申込による審査落ちのリスクも減少します。

③信用情報を確認しておく

おまとめローンを利用したいけれど、審査に不安があって現在の信用情報が気になる人は、事前に確認しておくと安心です。

信用情報機関に開示請求をおこなうと、「信用情報開示報告書」を受け取ることができます。

各信用情報機関の請求方法と手数料は、以下の通りです。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

④正確な情報を申告する

申込の際は、記入ミスがないよう正確に申告しましょう。

メールアドレスや電話番号は、間違いやすい項目です。必要な書類をすべて準備して、申告内容と相違が無いかチェックしながら進めてください。

申込完了後に間違いを発見した場合は、申込先のコールセンターへすみやかに連絡しましょう。

おまとめローンを取り扱う金融機関15選

おまとめローンは、以下のような会社で取り扱われています。

おまとめローンを取り扱う金融機関 |

- 銀行

- 消費者金融

それぞれ異なる特徴があるため、現在の借入状況と照らし合わせて、ご自身に合うおまとめローンを選択しましょう。

銀行のおまとめローン8選

銀行が扱うおまとめローンは適用金利が15.0%以下に設定されており、低金利での借入が可能です。

現在の借入で適用されている金利が15.0%以上の場合は、銀行おまとめローンを利用すると利息総額の軽減が期待できます。

ここでは、銀行のおまとめローン8選を紹介します。

| 商品名 | 金利 | 限度額 | 対象 |

|---|---|---|---|

| 東京スター銀行 「スターワン 乗り換えローン」 |

年9.8〜 14.6% |

30万円~ 1,000万円 |

ローン全般 |

| 西日本シティ銀行 「NCBおまとめローン」 |

年4.5~ 15.0% |

10万円~ 500万円 |

ローン、 クレジット カード |

| 栃木銀行 「とちぎおまとめ ローンスッキリ」 |

年6.8~ 14.6% |

10万円~ 500万円 |

ローン |

| 百十四銀行 「114おまとめローン」 |

年4.8~ 14.5% |

1万円〜 |

ローン、 リボ払い |

| auじぶん銀行 カードローン 「借り換えコース」 |

年0.98~ 12.5% |

100万円~ 800万円 |

ローン、 リボ払い |

| りそな銀行 「りそなフリーローン」 |

年1.7~ 14.0% |

10万円~ 1,000万円 |

自由 |

| みずほ銀行 「多目的ローン」 |

変動金利5.875% 固定金利6.85% |

10万円~ 300万円 |

自由 |

| イオン銀行 「フリーローン」 |

年3.8~ 13.5% |

10万円~ 700万円 |

自由 |

※金利は2024年2月現在のものです。

①東京スター銀行「スターワン乗り換えローン」勤続1年未満でも申込できる

東京スター銀行「スターワン乗り換えローン」において注目すべき点は、勤続年数が1年未満でも審査に通過する可能性があることです。

出典: 東京スター銀行「よくある質問」Q.会社勤続年数が1年未満でも利用できますか?

A.はい。お申し込みいただけます。

銀行の審査では、一般的に勤続年数が重視されます。一方、「スターワン乗り換えローン」は、契約社員や派遣社員も含めて、勤続1年未満の人も利用できます。

ただし、スターワン乗り換えローンの利用には、以下の申込条件を満たさなければなりません。

スターワン乗り換えローンの条件 |

- 申込時の年齢が満20歳~65歳

- 前年度の税込年収が200万円以上

- 給与所得者で、正社員・契約社員・派遣社員

- 現在の勤務先での収入を確認できる書類が提出できる

- 過去に債務整理や自己破産をしていない

- 利用中のローンを延滞していない

- 過去6カ月以内に東京スター銀行のローン審査で否決されていない

- 借入申込の金額が、30万円~1,000万円

- 保証会社の保証が受けられる

パートやアルバイト勤務の人は利用できないので注意しましょう。

おまとめローン(スターワン乗り換えローン)

本気で返済したい人向け!毎月の返済額を減らせる!

ひとつにまとめて毎月の返済額を軽減。返済日をまとめてスッキリ!

※東京スター銀行所定の審査により決定いたします。

②西日本シティ銀行「NCBおまとめローン」専業主婦も利用可能

西日本シティ銀行の「NCBおまとめローン(無担保型)」は、配偶者に収入があれば専業主婦(主夫)でも利用可能です。

専業主婦の場合は「50万円まで」と借入金額の上限がありますが、家事や育児に忙しくて外出ができない人も、公式サイトから申込可能です。

また、配偶者や親、子名義の借り換えにも対応しています。さらに、借入額におまとめのための資金に加えて、旅行や家電購入などを上乗せできるのもポイントです。

専業主婦でおまとめローンを利用したい人や、家族の借金も一本化したい人に向いています。

③栃木銀行「とちぎんおまとめローンスッキリ」最短当日の審査が可能

栃木銀行「とちぎんおまとめローンスッキリ」は、最短当日に審査結果を得られる点が強みです。審査が最短当日で電話連絡があるのは、銀行のなかでもスピーディといえます。

審査の結果「仮承認」となった場合、本人確認や勤務先を確認できる書類、収入証明書を持参して来店し、指定口座に振込される流れとなっています。

そのため、居住地または勤務先が栃木銀行の営業区域内の人でなければ利用できません。

栃木銀行の営業区域は、栃木県、茨城県、群馬県、埼玉県、東京都です。居住地や勤務先が営業区域内にあるか確認する場合は、「店舗・ATM検索」を利用しましょう。

とちぎんおまとめローンスッキリ

栃木銀行の支店に来店できれば最短当日に借り換え可能!

④百十四銀行「114おまとめローン」パート・アルバイトも利用可能

百十四銀行「114おまとめローン」は、継続的に安定した収入がある場合に、パートやアルバイトでも利用可能です。

また、勤続年数が1年未満の人も受け付けているので、職業や勤続年数が原因で申込条件を満たせない場合でも、百十四銀行であれば審査に通過できるかもしれません。

300万円までの契約では、収入証明書の提出が原則として不要な点もポイントです。申込の際には、顔写真付きの本人確認書類も必要です。

ただし、百十四銀行の普通口座がない場合は、契約までに開設する必要があります。

できるだけ提出書類を少なくしたい人、百十四銀行「114おまとめローン」を検討しましょう。

⑤auじぶん銀行カードローン「借り換えコース」au限定割で金利が優遇

auじぶん銀行カードローン「借り換えコース」は、au IDを持っている人を対象に、通常金利が年0.5%優遇されます。

auじぶん銀行じぶんローンの金利 |

- 通常金利:年1.48~17.5%

- 誰でもコース:年1.38~17.4%

- 借り換えコース:年0.98~12.5%

年12.5%の金利が適用されると、他社より低くなる可能性が高く、返済総額を大きく軽減可能です。また、利用可能額がおまとめしたい借金の総額より大きいときは、追加融資できます。

ただし、「借り換えコース」の申込で審査の結果、利用可能額が100万円未満となった場合は、「誰でもコース」の金利が適用されるので注意しましょう。

借り換えを利用して他社の借入金を完済のうえ、契約自体を解約するよう依頼される場合があります。

その際には、借入先へ振込されるので、解約を証明する書類(解約証明書または解約契約書の写し)を提出しましょう。

auじぶん銀行じぶんローン

はじめての人でも安心!すぐに借りられて使い道は自由!

自己投資から急な入院費まで、自由な使いみちで、あなたのライフスタイルをサポートします!

※金利はコースによって異なります。

■通常:年1.48%~年17.5%

■カードローンau限定割 誰でもコース:年1.38%~年17.4%

■カードローンau限定割 借り換えコース:年0.98%~年12.5%

※申し込みの時間帯によっては翌日以降の対応になります。

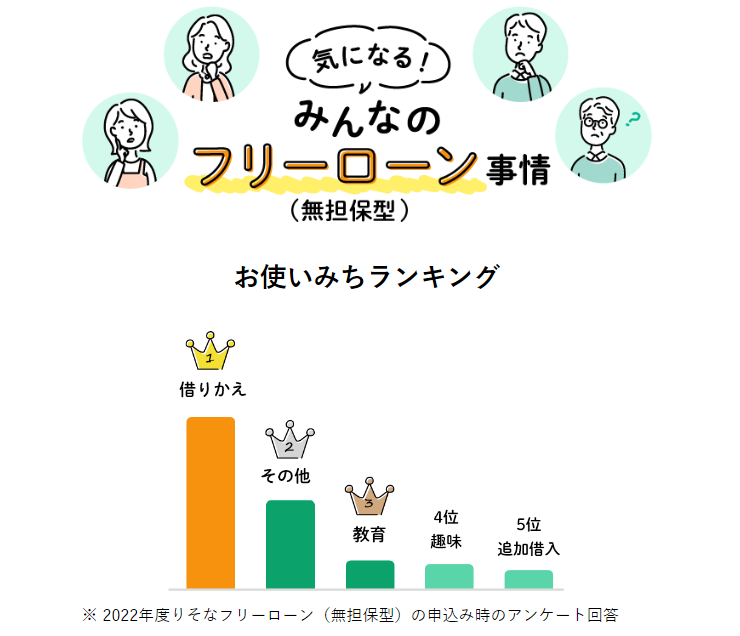

⑥りそな銀行「りそなフリーローン」他社ローンのおまとめが可能

りそな銀行「りそなフリーローン」は、資金使途が自由なうえに、まとまったお金を一括で受け取れるため、他社の借入を一本化する際に利用されています。

画像引用:りそな銀行「りそなフリーローン(無担保型)」

継続的に安定した収入があれば、パートやアルバイトも申込可能です。

りそな銀行の住宅ローンを契約している人は、0.5%の金利優遇を受けられるので、最大13.5%でフリーローンを利用できます。

また、おまとめ以外の目的にも融資を受けられることから、必要に応じて借入希望額を設定しても良いでしょう。

ただし、公式サイトに設置してある「りそなプレミアムフリーローンシミュレーション」を活用して、無理のない返済が可能であるか確認しましょう。

⑦みずほ銀行「多目的ローン」固定金利と変動金利を選択可能

みずほ銀行「多目的ローン」の金利は、固定金利と変動金利から選択可能です。

| 金利のタイプ | 適用金利 | 特徴 |

|---|---|---|

| 変動金利 | 5.875% | ・年2回(4月・10月) 借入期間中の金利を見直し ・金利の上昇、下落により返済額が変わる |

| 固定金利 | 6.85% | ・借入期間中の金利が変わらない ・返済額が一定で返済計画が立てやすい |

ほかのローンは、あらかじめ固定金利と変動金利のどちらかに決められています。借入金額と返済期間を考慮して、ご自身に合った金利のタイプを選択しましょう。

借入金額が100万円を超える場合、ローンの返済が確認できる書類(領収書など)の提出が求められます。100万円以下の借入でも必要と判断される場合もあります。

事前に、他社からの借入をおまとめする旨を伝え、具体的な必要書類を確認すると良いでしょう。

⑧イオン銀行「イオンアシストプラン」申込時に書類の提出が不要

イオン銀行「イオンアシストプラン」は、インターネット申込の際に必要書類の提出が不要です。近くにイオン銀行の店舗がない人も手軽に申込できます。

「イオンアシストプラン」融資までの流れは、以下の通りです。

「イオンアシストプラン」の融資までの流れ |

- インターネット申込

- 仮審査

- 仮審査結果・ローン契約書の送付(郵送)

- 契約書類の返送(郵送)

- 本審査

- 融資実行

仮審査の手続きまでWEB上で完結しますが、その後は郵送でのやり取りになります。仮審査の結果は郵送で通知され、仮承認の場合にローン契約書が送付される流れです。

仮承認の際に、本審査で必要な書類の案内があるので確認しましょう。

本審査で必要な書類 |

- 本人確認書類

- 年収確認書類(審査によって提出が必要な場合があります)※

※個人事業主は、年収確認書類の提出が必須です。

郵送でのやり取りがある分、ローンの融資実行まで、2~3週間程度かかります。

急ぎの場合は、融資までの時間が早い消費者金融のおまとめローンを検討しましょう。

銀行以外のおまとめローン7選

前述の通り、消費者金融が扱う「おまとめローン」や「借り換えローン」は、年収の3分の1を超える融資が可能です。

少額からある程度まとまった額までを一本化したい場合は、消費者金融を視野に入れましょう。

おまとめローンや借り換えローンを取り扱う消費者金融7社を厳選して紹介します。

| 商品名 | 金利 | 限度額 | 対象 |

|---|---|---|---|

| アイフル 「かりかえMAX」 |

年3.0~ 17.5% |

1万円~ 800万円 |

消費者金融、 銀行ローン、 リボ払い |

| アコム 「借換え専用ローン」 |

年7.7~ 18.0% |

1万円~ 300万円 |

貸金業者の借入 |

| レイク 「レイクdeおまとめ」 |

年6.0~ 17.5% |

10万円~ 500万円 |

貸金業者の借入 |

| プロミス 「おまとめローン」 |

年6.3~ 17.8% |

300万円 | 貸金業者の借入 |

| SMBCモビット 「おまとめローン」 |

年3.0~ 18.0% |

800万円 | 貸金業者の借入 |

| ORIX MONEY おまとめローン |

年3.0~ 17.8% |

50万円~ 800万円 |

消費者金融、 銀行ローン、 リボ払い、 キャッシング |

※金利は2025年7月現在のものです。

①アイフル「かりかえMAX」銀行・消費者金融の借入をおまとめ可能

アイフルの「かりかえMAX」の対象となる借入は、銀行や消費者金融からの借入などになります。

アイフル「かりかえMAX」の対象 |

- 銀行カードローン・無担保ローン

- 消費者金融からの借入

- クレジットカードのショッピング(リボ払い含む)

他社では、おまとめの対象となるのが、消費者金融やクレジットカードのキャッシングといった、貸金業者の借入に限定される場合が一般的です。

貸金業者以外から借入をしている人は、アイフルを選択しましょう。

また、アイフル利用中または、過去に利用したことがある人は「おまとめMAX」を検討しましょう。こちらは、最短即日融資が可能です。

②アコム「借換え専用ローン」は返済額が一定になる

アコム「借換え専用ローン」は、毎月の返済額が一定となる元利均等返済方式です。借入金額に対する割合が決まっているため、返済額が常に一定となり、完済まで金額が増えることはありません。

「借換え専用ローン」は、借入日から最長12年3カ月(146回)と長めに設定できるため、毎月の返済額を軽減したい人に向いています。

その反面、返済当初は返済額に占める利息の割合が大きく、元金が減りにくいといえます。

総返済額が増えてしまう可能性があるので、資金に余裕ができた時には随時返済を検討しましょう。

貸金業務取扱主任者・FP|村上敬

随時返済とは、毎月の返済とは別に、任意の金額を返済する方法です。

返済額は「元金+利息分」で構成されており、利息額が大きいと元金部分がなかなか減りません。随時返済は、元金に充てられるため、効率的に返済することが可能です。臨時収入があったときなど、ご自身のタイミングで無理のない範囲でおこないましょう。

③レイク「レイク de おまとめ」上限金利が低めなので負担軽減が可能

レイク「レイク de おまとめ」は、上限金利が年17.5%と消費者金融のなかで低めの水準です。他社の借入で金利が年18.0~20.0%が適用されている場合は、利息負担を抑えることもできます。

中小消費者金融など、金利が高めのカードローンを複数借りている人は、「レイク de おまとめ」が向いています。

100万円(年17.5%)で契約した場合の返済額は、以下の通りです。

| 返済期間(回数) | 毎月の返済額 |

|---|---|

| 3年(35回) | 36,000円 |

| 5年(57回) | 25,000円 |

| 8年(89回) | 19,000円 |

複数社から100万円を借入している場合は、毎月の返済額は上記の金額より多くなり、毎月の返済負担が大きくなります。

借入数が多い人は、「レイク de おまとめ」で一本化して、完済を目指しましょう。

なお、申込は電話でおこなうため、心配事を解消しながら手続きが進められます。

| 電話申込 | 内容 |

|---|---|

| 専用フリーコール | 0120-176-500 |

| 受付時間 | 10:30~19:30(日曜日は19:00まで) |

申込時間に限りがあるため、時間に余裕をもって申込をおこないましょう。

④プロミス「おまとめローン」年収の3分の1を超える場合も契約が可能

プロミス「おまとめローン」は、公式サイトにて「年収3分の1を超える借入がある人におすすめ」と記載されています。

出典: プロミス「おまとめローン」こんな方におすすめ

・貸金業者からの複数ローンをお借入のお客さま

・総量規制における年収3分の1を超えるお借入があるお客さま

他社から借入があり、審査に不安がある人に向いているといえるでしょう。

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

「おまとめローン」の返済期間について、相談のうえ決定できます。

プロミス「おまとめローン」の申込は、電話や自動契約機でおこないます。電話で申込すれば、わからないことがある場合でもすぐに質問が可能です。

| 電話申込 | 内容 |

|---|---|

| 専用フリーコール | 0120-24-0365 |

| 受付時間 | 平日9:00~21:00 |

⑤SMBCモビット「おまとめローン」は契約手続きまでWEB完結で完了

SMBCモビット「おまとめローン」は、申込から契約手続きまでWEB完結で完了できます。

申込方法は、すでにモビット会員であればコールセンターへ電話でおこないます。新規でおまとめローンを利用する場合は、公式サイトの「おまとめローン申込」で手続きを開始しましょう。

申込後に電話で他社の借入情報(元本、金利、毎月の返済額、振込返済先の金融機関口座)に関する確認がおこなわれます。

審査通過後の手続きはWEB上でおこなわれ、問題なければ借入先へ振込が実行される流れです。

SMBCモビット「おまとめローン」を利用する場合は、事前に他社の借入状況をすべて分かるようにしておくと安心です。

ORIX MONEY「おまとめローン」は銀行カードローンもおまとめ可能

ORIX MONEY「おまとめローン」は、消費者金融だけでなく銀行カードローン、クレジットカードのショッピングとキャッシングのリボ払いもおまとめ対象です。

オリックス株式会社のグループ企業に属する貸金業者のため安心感があります。

申込から審査、必要書類の提出、契約手続きまでWEB上で完結します。審査時間は、最短翌営業日です。

また、他社への返済は、融資後にご自身でおこなうか、もしくはオリックス・クレジットから振込を依頼するかを選択できます。

ご自身で返済する場合は、融資日から10日以内に返済完了が確認できる書類をアップロードすることになります。いずれかの方法を選択してください。

おまとめローンの審査に通らなかった場合の対処法

おまとめローンの審査は通りやすいとはいえないため、希望の借入先に通らない可能性があります。

その場合は、以下の対処法を検討しましょう。

おまとめローンの審査に通らなかった場合の対処法 |

- 現在の借入先で増額申請をおこなう

- 借入先に返済額の変更を相談する

- 債務整理を検討する

現在の借入先で増額申請をおこなう

現在の借入先に増額申請をおこないましょう。増額によって、適用金利が引き下げられる可能性があるためです。

適用される金利は、「利息制限法」によって上限金利が定められています。

借入金額ごとに設定されている上限金利は、以下の通りです。

| 限度額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

原則として、利用限度額が上がっていけば金利は下がっていきます。

たとえば、現在の借入限度額が80万円で金利を年18.0%とした場合、100万円に増額することで金利が年15.0%に引き下がることになります。金利が下がれば利息額は減り、その分返済の負担は軽くなります。

ただし、新たに審査に通過する必要があり、必ずしも増額できるとは限らない点に注意しましょう。

借入先に返済額の変更を相談する

毎月の返済を負担に感じる人は、借入先に返済額の変更を相談をしてみましょう。一般的に、契約中に相談がある場合は、フリーコールやメールで対応しています。

ただし、毎月の返済額が小さくなると完済までの期間が長くなり、返済総額が増える可能性があるため注意が必要です。

マネット編集担当/キャッシングガイド

奥山 裕基

大手消費者金融には、利用者専用の相談窓口があり、返済に関する相談ができます。「生活が苦しくて返済について相談したら、現実的に可能な返済計画を提案してくれた」というケースもあるようです。まずは借入先に相談してみましょう。

債務整理を検討する

どうしても返済を続けていくことが困難であれば、弁護士などの専門家に相談して、債務整理を検討しましょう。

債務整理とは、任意整理、個人再生、自己破産といった借入の減額や免除をする方法です。

借入の負担を大きく軽減する可能性がある一方で、債務整理をおこなうと信用情報に金融事故として登録されてしまいます。

借入状況や保有資産によって、選ぶべき債務整理の手続きは異なるため、まずは専門家に相談して、アドバイスを受けるのが良いでしょう。

おまとめローンに関する「よくある質問」

お金を借り始めた当初は、仕事に就いていたものの、何らかの事情で無職になる場合もあるでしょう。そのような場合でも、まずは仕事を見つける必要があります。アルバイトやパート勤務でも審査に通過できる可能性はあるので、まずは就職先を見つけてから、おまとめローンを検討しましょう。

まとめ

銀行におけるおまとめローンの審査では、返済能力や信用情報が重視されるポイントです。それらに問題があると、審査に通過するのは難しくなります。

そのため、日頃から期日に滞りなく返済して金融事故を起こさないよう心掛けましょう。

信用情報に不安があれば、開示請求するのもひとつの方法です。審査に通りやすくするには、この記事で紹介したポイントを意識しましょう。

銀行と消費者金融のおまとめローンのなかから、借入状況にあった商品を検討しましょう。ただし、借入額が多すぎる場合は審査に通過できない可能性があります。

年収の3分の1を超える借入がある人は、アイフルやアコムなどの消費者金融のおまとめローンであれば利用可能です。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

プロミス

プロミス

マネット編集担当/キャッシングガイド

奥山 裕基

審査に通過するために意図的に年収を多めに申告したり、虚偽の勤務先情報を書いてしまう人もいますが、審査の過程で高確率で事実が発覚します。虚偽の申告は絶対にやめましょう。