消費者金融で借りたら終わり? 利用のコツや選び方を解説

【コンテンツの広告表記に関して】

>提携企業一覧

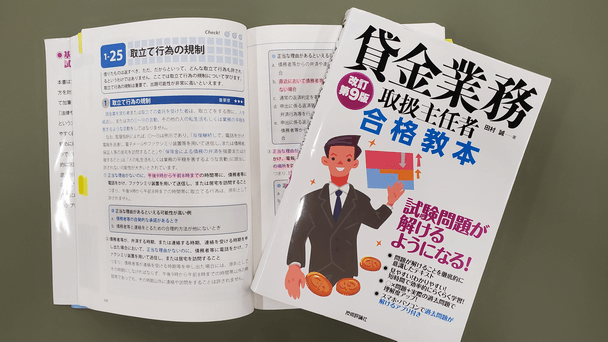

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融は法律に基づき運営される正規の金融機関である

- 適正に利用していればその後のクレジットカードなどの契約に影響を与えない

- 消費者金融を利用する際はあらかじめ返済計画を立てておくことが大切

消費者金融に対して「借りたら終わり?」と不安に感じる人は少なくないでしょう。

実際の消費者金融は「貸金業法」に基づいて運営されているため、借りただけでやばいことはありません。

ただし、返済計画を立てずに利用すると、借金という意識が薄れて使い過ぎてしまい、返済が困難になるケースは少なくありません。

この記事では、消費者金融が借りたら終わりといわれる要因や、利用するメリット・デメリットを解説します。

安心して利用するポイントのほか、実際の利用者の体験談も紹介しているので、借入を検討している人は参考にしてみてください。

消費者金融で借りても終わりではない理由

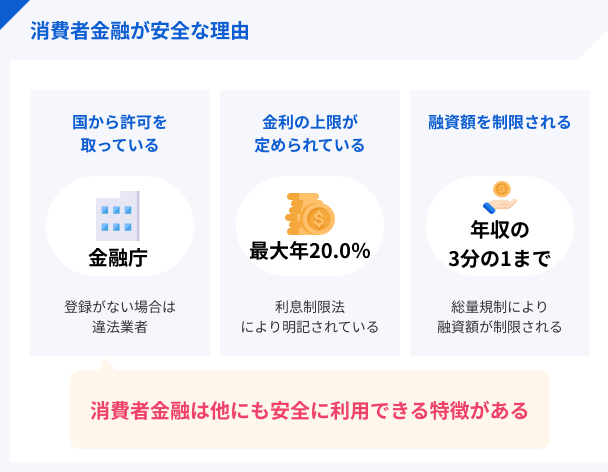

消費者金融は財務局長または都道府県知事の認可を受けている正規の金融業者です。

金利や利用限度額を適切に制限する貸金業法を遵守しており、「借りたら終わり」といわれるような違法な営業はおこないません。

財務局または都道府県に登録されている正規の金融業者のため

消費者金融は、財務局または都道府県から認可を受けた正規の貸金業者で、貸金業法により行政への登録が義務付けられています(貸金業法第三条一項)。

貸金業者

貸金業者消費者金融は、登録時に付与された番号を公式サイトや広告などに記載しているので、確認してみましょう。

金融庁への登録の有無を調べる方法

貸金業としての登録の有無を調べる際には、金融庁の公式サイトで公開されている「登録貸金業者情報検索入力ページ」を利用しましょう。

登録番号もしくは商号・名称・代表者名・電話番号のいずれかを入力すると、登録情報を閲覧できます。

このサービスで検索されない業者は違法業者の可能性が高いので、利用を避けましょう。

利息制限法によって金利の上限が決められているため

消費者金融は貸金業法の利息制限法によって、金利の上限が決まっています。

| 借入限度額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

消費者金融は利用者に対して、これらの上限を超える金利での融資はおこないません。

万が一上限金利を超える金利を提示された場合は、違法業者である可能性が高いため注意してください。

借入限度額と適用金利は利用者ごとに異なる

消費者金融では、申込者の年収や他社からの借入状況、希望借入額などを総合的に判断し、契約者ごとに借入限度額に応じた適用金利を決定します。

したがって、実際の借入限度額と適用金利は、審査を受けてからでなければわからないといえます。

借入限度額の上限は各消費者金融によって異なるものの、500万~800万円程度で、適用金利の上限は年18.0%程度です。

総量規制により過剰な融資が禁止されているため

消費者金融では、申込者の年収の3分の1を超える融資を制限する「総量規制」により、過剰な融資が禁止されています。

過剰な融資がおこなわれると、収入に対して毎月の返済額が占める割合が大きくなり、滞納などのリスクが発生するためです。

具体的な内容は、以下の記事で詳しく解説しているので参考にしてください。

消費者金融で一度でも借りると終わりと言われる要因

消費者金融と聞くと脅迫のような取り立てに遭うなどのイメージがあり、「借りたら終わり」と思う人もいますが、必ずしも事実ではありません。

消費者金融は国からの許可を得て貸金業を営んでいる正規の金融機関で、消費者保護のためにさまざまな法律を遵守しています。

消費者金融が「借りたら終わり」と言われる要因を理解し、正しい知識をもって利用しましょう。

消費者金融で借りたら終わりと言われる要因 |

- 借りたことが周囲に知られるイメージがある

- 取り立てが怖いイメージがある

- 返済が終わらない誤解がある

- 「ほかのローンが組めない」という誤解がある

- 借金する癖がつくイメージがある

借りたことが周囲に知られるイメージがある

消費者金融を使うことで、お金を借りたことが周囲に知られることを心配をする人もいます。

しかし、消費者金融の従業員は利用者に関する情報への守秘義務が課せられており、業務上入手した情報を拡散することを禁止されています。

実際に、大手消費者金融では利用者のプライバシーに配慮し、原則として郵送物の送付や電話連絡をおこないません。

自らカードローンの利用を話さなければ、周囲に知られる可能性は極めて低いでしょう。

取り立てが怖いイメージがある

以前は厳しい方法で督促がおこなわれていた時期もあるものの、現在の消費者金融は貸金業法による厳格な規制に従っているため、過剰な取り立てはおこなわれません。

貸金業法によって禁止されている行為の例 |

- 早朝・深夜の取り立て

- 家族への取り立て

- 他社から借入して返済するように要求すること

ただし、返済が滞れば電話や郵送物で督促がおこなわれる可能性があります。

消費者金融の利用が家族や周囲に知られるなど、日常生活に支障が出るネガティブな影響が生じかねないため注意しましょう。

返済が終わらない誤解がある

消費者金融で借りると返済がなかなか終わらないイメージを持っている人もいますが、事実ではありません。

必要最低限の金額のみ借りて毎月期日までに返済していけば、問題なく完済できます。

一方で、カードローンは契約時に決められた借入限度額の範囲であれば何度でも借入ができるため、完済せず追加の借入をすると返済が長引く原因になります。

したがって、返済中は追加借入を極力せず、一度借りたら返済に集中しましょう。

「ほかのローンが組めない」という誤解がある

消費者金融で借入するとほかのローンが組めないと言われることもありますが、適正に利用していれば影響は少ないといえます。

ローン審査を通過できない可能性が高くなるのは、以下のような状況に該当した場合です。

審査を通過できない滞納の内容 |

- ほかの消費者金融で多額の借入がある

- 約定返済日から61日以上の滞納がある

これらの状況は信用情報に異動情報が登録され、審査を受ける金融機関から貸倒れのリスクがあると判断される原因になります。

信用情報

信用情報 異動・異動情報

異動・異動情報一方、適正な返済をしていれば信用情報に影響が出ることはないため、ほかのローン審査に影響は低いでしょう。

借金する癖がつくイメージがある

「消費者金融を使うと、借金する癖がつきやすいのでは」という理由から借入を警戒する人もいます。

たしかに、消費者金融を利用することで借金が癖になってしまう人もいるのが実情です。

消費者金融でお金を借りてしまいがちになる仕組み |

- 借入限度額の範囲内なら何度でも借入できる

- 契約が済めば難しい手続きなしで借入できる

- 毎月の返済負担が少ないので借入への抵抗が少なくなる

借金をする癖がついてしまうと、人間関係のトラブルや多重債務などほかの問題も引き起こす可能性が高くなるので注意が必要です。

本当に消費者金融で借りたら終わり?利用者の体験談を紹介

上述のとおり、消費者金融に対するマイナスなイメージはありますが、誤解だったり計画的に利用すれば問題がなかったりする場合がほとんどです。

ここからは、消費者金融の利用後もローンの審査に通過できた事例、および無計画な利用で返済が困難になった事例を紹介します。

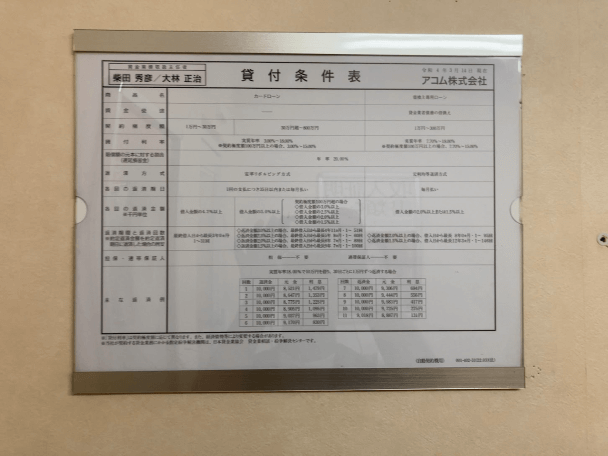

アコム利用後も住宅ローン審査に問題なく通過した沢口さんの体験談

沢口さんはクレジットカードの支払いが増加し、150万円の請求に対応するためにアコムの利用を決められました。

30日間の無利息期間内に完済予定だったものの、期間を超過したため1万円の利息を支払っています。

完済から1年半には住宅ローンに申込していますが、アコムを滞納していないため、無事に審査に通過しています。

| 項目 | 詳細 |

|---|---|

| 借入時の職業 | 住宅設備会社の営業 |

| 借入時の年収 | 932万円 |

| 借入限度額 | 200万円 |

| 適用金利 | 年15.0% |

アコムは「必要最低限しか使わない」と決めて利用した

マネット

編集者

沢口さん

住宅ローンの審査にアコムの利用は影響していない

- 3,000万円の住宅ローンを組む

- アコムの審査に通過後利用する

- アコムで完済後、解約

- 4,100万円の住宅ローンの審査に2社落ちる

- 3社目で4,100万円の住宅ローンの審査に通過する

マネット編集担当/キャッシングガイド

奥山 裕基

沢口さんはアコムを滞納することなくボーナスで一括返済しているため、住宅ローンの審査に2件落ちたのは、おっしゃる通り住宅2件の同時契約が返済能力に影響すると懸念されたと推測できます。消費者金融のカードローンも返済能力を立てて利用すれば、ほかのローンの審査に影響しません。

借りすぎで借金が100万円を超え債務整理をした有村さんの体験談

有村さんがキャッシングを利用したきっかけは、3つのアイドルグループのライブに参加するための交通費やグッズ代をまかなうためです。

その後、当時住んでいた三重県から引っ越す際に無職になってから返済が困難になり、最終的に任意整理をしたと語っています。

| 項目 | 詳細 |

|---|---|

| 借入時の職業 | 会社員 |

| 借入時の年収 | 300万円 |

| 借入総額 | 100万円以上 |

| 利用経験のある キャッシング |

・エポスカード ・ジャックス ・SMBCモビット ・プロミス ・アイフル |

返済が間に合わなくなるたびに新規でローンに申込した

マネット

編集者

有村さん

多重債務に陥ったため最終的に任意整理をおこなった

【有村さんの申込の順番と審査結果】

- SMBCモビット→通過

- プロミス→通過

- レイク→融資不可

- LINEポケットマネー→融資不可

- アイフル→通過

マネット編集担当/キャッシングガイド

奥山 裕基

有村さんが多重債務に陥った最大の要因は「返済計画を立てずに借入を繰り返し、借金を借金で返済するようになった」点にあります。キャッシングやカードローンは必ず利息をつけて返済するものであることを忘れず、借りる前は完済までの計画を立てて利用するのが賢い使い方です。

消費者金融で借入するメリット4つ

消費者金融は正しく使えば必要なときにすぐに借入でき、周囲に知られにくいなどのメリットがあります。

メリットを知ることで、自分が借入先として消費者金融を選ぶべきかどうかを判断しましょう。

消費者金融でお金を借りるメリット |

- 最短即日融資を受けられる

- 安定した収入があれば申込が可能

- 周囲に借入を気づかれにくい仕組みになっている

- はじめての人は一定期間の利息が0円になる

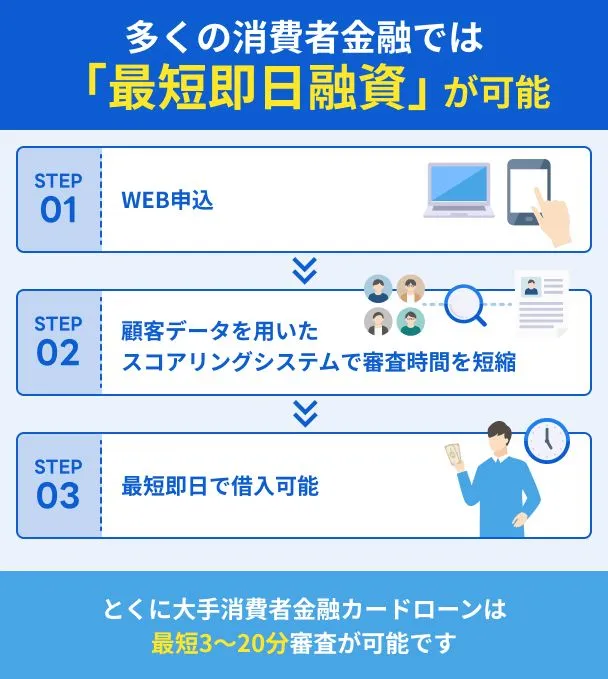

最短即日融資を受けられる

消費者金融は審査スピードが早く、最短3~20分での借入が可能です。

そのため、冠婚葬祭の費用や治療費、商品の購入費など、急にお金が必要な状況で役立つ可能性があります。

ただし、審査時間は「最短」即日融資なので、申込時間や審査状況によっては、当日中に審査結果が出ないケースもあります。

即日での借入を希望する場合は午前中のうちに手続きを済ませるなど、時間に余裕を持って申込しましょう。

ちなみに、消費者金融のなかでも特に審査時間が早いのは、プロミス・SMBCモビット・レイクの3社です。

| 商品 |

|

|

|

|---|---|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15秒※1 |

| 融資時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分※1 |

| 無利息期間 | 最大30日間※初回借入日の翌日から |

なし | 365日※2 |

| カードレス | 対応 | 対応 | 対応 |

| 申込 | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ |

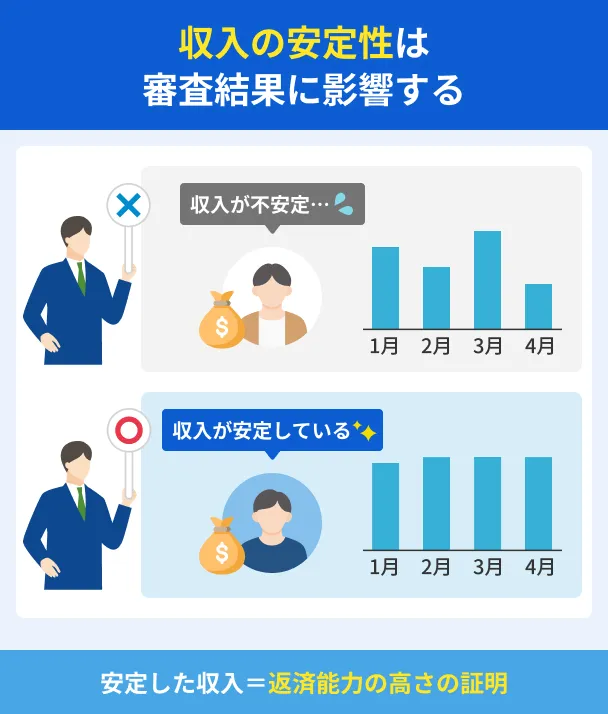

安定した収入があれば申込が可能

消費者金融では、申込者本人に「安定した収入」があれば申込が可能です。

「安定した収入」は、必ずしもフルタイムで正社員並の収入を毎月得ている必要はなく、アルバイトやパート勤務などで収入を得ている場合も含まれます。

現在収入がないもののカードローンを利用したい人は、まずは毎月数万円でも収入を得るために継続して働きましょう。

ただし、申込自体は可能であっても、実際に借入できるかどうかは審査の結果次第です。

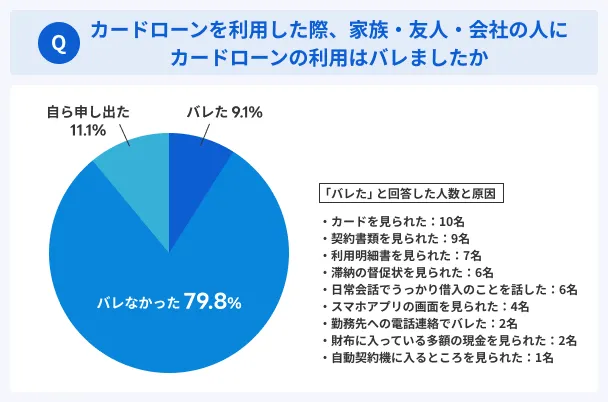

周囲に借入を気づかれにくい仕組みになっている

消費者金融では、ローンの利用が周囲に気づかれないよう、プライバシーにも配慮されています。

特にWEB申込なら、申込から借入までWEB上で完結するため、誰にも知られることなく手続きが可能です。

例として、マネットが独自に実施した大手消費者金融利用者513名を対象としたアンケート調査では、「バレなかった」と回答した人が79.8%にのぼりました。

在籍確認

在籍確認審査状況により電話確認が必要となる場合でも、申込者の同意を得てから実施し、担当者の個人名で電話をかけるなど消費者金融からの連絡とわからないよう配慮されています。

在籍確認の方法は消費者金融によって異なるので、気になる人は事前に確認しておきましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

周囲に借入がバレたケースを見てみると、「利用者の不注意による発覚」が大半を占めているのが分かります。サービス自体は周囲に知られにくくなっていても、うっかりカードや書類を見られると怪しまれるケースもあるという点は覚えておきましょう。

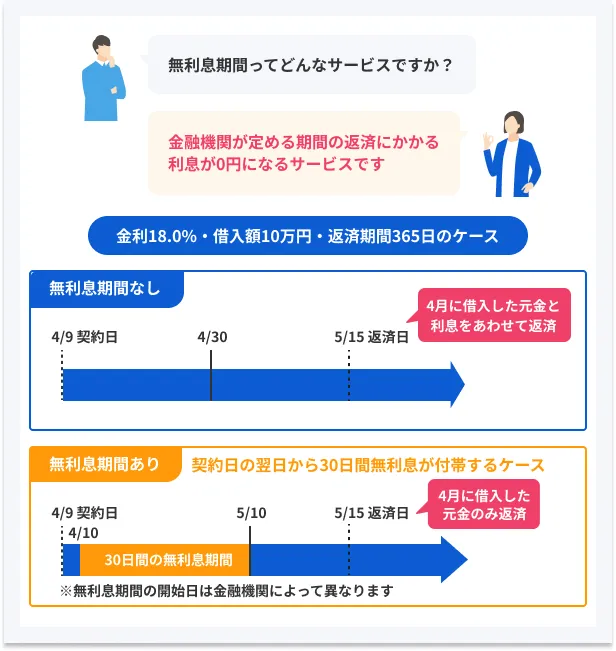

はじめての人は一定期間の利息が0円になる

はじめて借入を利用する人に対して、大手消費者金融の中には無利息期間を提供しているところもあります。

一時的にお金が足りない、借入しても短期間で返済できる人なら、無利息期間を活用することで利息負担が軽減されます。

たとえば、30日間の無利息が適用されている間に返済すれば、通常4,438円かかる利息が0円になります。

ただし、無利息が適用される期間を終了すると、翌日から通常の利息が発生する点には注意が必要です。

また、無利息期間が適用されるタイミングは「契約日の翌日から」「借入日の翌日から」などと金融機関ごとに異なるため、確認してから申込しましょう。

無利息期間を提供するカードローンを具体的に知りたい人は、以下の記事を参考にしてください。

消費者金融で借入するデメリット4つ

消費者金融の利用にはメリットがある一方で、いくつかデメリットも存在します。

メリットと併せて確認し、消費者金融が借入先として適しているのか判断する材料にしましょう。

消費者金融でお金を借りるデメリット |

- 銀行カードローンに比べると上限金利が高め

- 年収の3分の1を超える借入ができない

- 返済が滞るとほかのローンを利用しにくくなる

- 提携ATMの利用時に手数料がかかる

銀行カードローンに比べると上限金利が高め

消費者金融の上限金利は、銀行カードローンに比べると高めに設定されています。

| 消費者金融 | 上限金利 |

|---|---|

| プロミス | 年18.0% |

| アコム | 年18.0% |

| アイフル | 年18.0% |

| レイク | 年18.0% |

| SMBCモビット | 年18.0% |

| 銀行 | 上限金利 |

|---|---|

| りそなプレミアム カードローン | 年13.90% |

| みずほ銀行カードローン | 年14.0% |

| 三井住友銀行カードローン | 年14.5% |

| 三菱UFJ銀行カードローン 「バンクイック」 |

年14.6% |

| スターカードローンα | 年14.6% |

※2025年12月時点の金利です。

特に、大きな金額を長期間にわたって借入する際には、金利の差の影響が大きくなります。

年収の3分の1を超える借入ができない

消費者金融は貸金業法の総量規制の対象となるため、他社の借入額を含めて年収の3分の1を超える借入ができません。

たとえば年収300万円の場合、借入できる上限の金額は以下のようになります。

| ほかの貸金業者の 借入がない |

すでに貸金業者A社から 50万円の借入がある |

|---|---|

| 300万円×1/3=100万円まで 借入可能 |

300万円×1/3ー50万円=50万円まで 借入可能 |

ただし、必ずしも総量規制の上限金額まで借入できるわけではありません。

実際の借入限度額は、申込者の返済能力に応じて審査で決定されます。

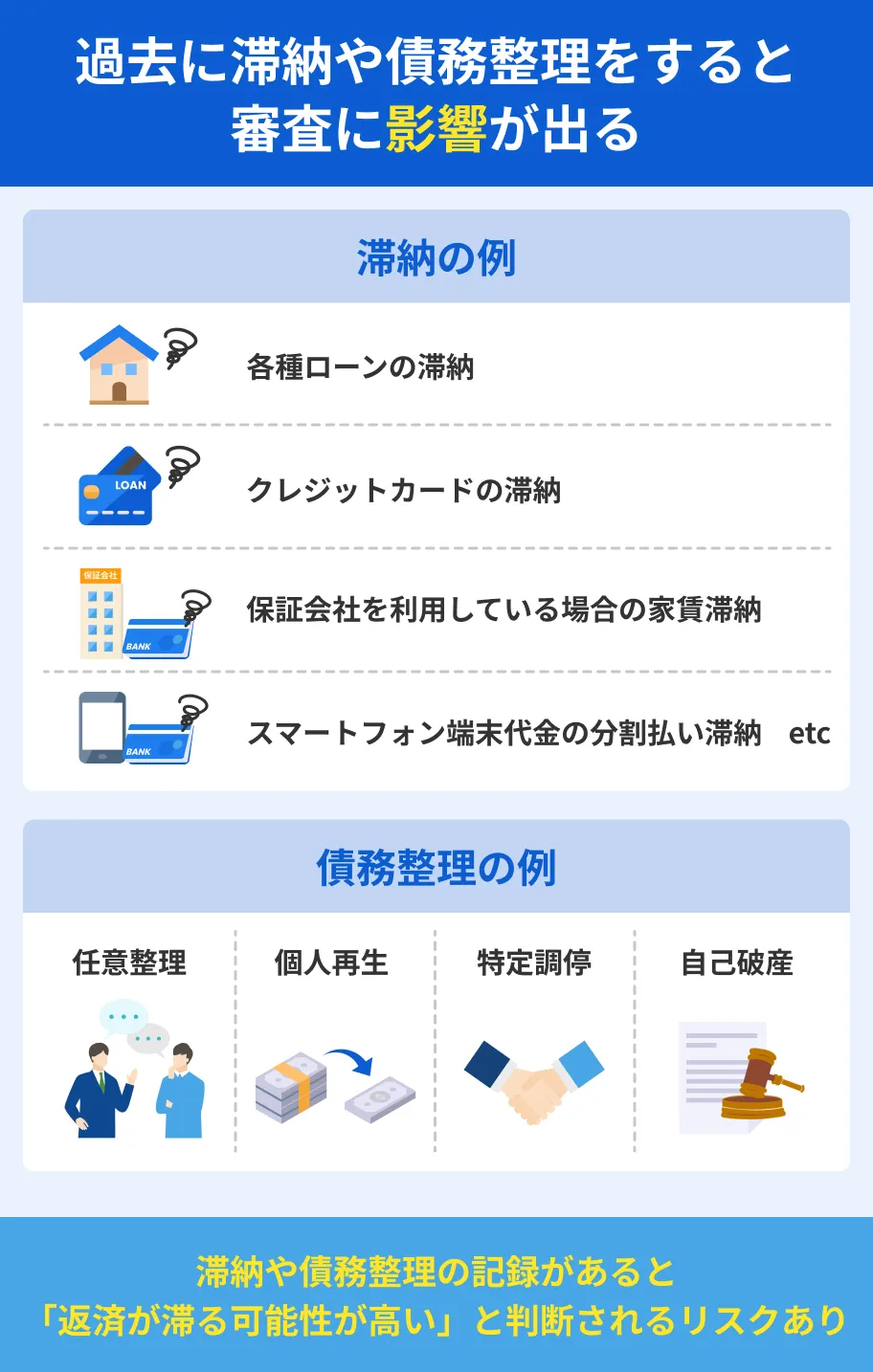

返済が滞るとほかのローンを利用しにくくなる

消費者金融の返済が滞ると、ほかのローンなどを申込した際にネガティブな影響を与える可能性があります。

特に約定返済日から61日以上経過した滞納は異動情報として信用情報に登録されるため、ローンの審査に通りにくくなります。

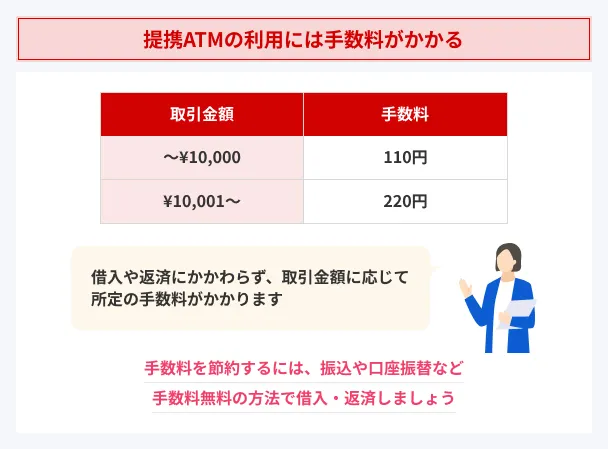

提携ATMの利用時に手数料がかかる

消費者金融が提携するコンビニや金融機関のATMは、利用時に取引額に応じた手数料がかかります。

1回あたりの手数料はわずかでも、利用回数が多くなるほど負担になります。

提携ATMの手数料が気になる人は、消費者金融の自社ATMや振込融資を利用しましょう。

消費者金融によっては、提携ATMも手数料がかからない場合もあるので、利用しやすいATMの利用手数料が無料の消費者金融を選択するのも選択肢の一つです。

自分に合った消費者金融の選び方

消費者金融のカードローンはそれぞれにメリットがあるものの、何を重視するかによって自分に合った商品は異なります。

選び方に迷った際には、以下の4つのポイントを参考に自分の使い方に合ったものを選んでみてください。

消費者金融を選ぶ4つのポイント |

- 融資時間と利用したいタイミングが合致するか

- 利息の支払いが可能な金利か

- 申込方法に不便はないか

- 借入方法は使い方に合っているか

融資時間と利用したいタイミングが合致するか

急ぎで借入をする場合は、できる限り融資スピードが早い消費者金融を選ぶのがポイントです。

消費者金融は最短即日融資が可能な場合が多く、当日中にお金を用意したい人に選ばれています。

ただし、最短即日融資を受けるためには、受付時間内のできるだけ早い時間帯に申込を済ませることが重要です。

大手消費者金融5社の融資時間、および審査対応時間は以下の表の通りです。

| 消費者金融 | 融資時間※ | 審査対応時間 |

|---|---|---|

| プロミス | 最短3分 | 9:00~21:00 |

| SMBCモビット | 最短15分 | 9:00~21:00 ※営業時間は店舗により異なります |

| アイフル | 最短18分 | 9:00~21:00 |

| アコム | 最短20分 | 9:00~21:00 |

| レイク | 最短15分(WEB) | 9:00~21:00 ※日曜は9:00~18:00 |

※申込状況や審査状況によっては翌日以降の融資になります。

ただし、午前中などの早い時間帯に申込すれば必ず即日で借入できるわけではありません。

利息の支払いが可能な金利か

カードローンをはじめ、金融機関でお金を借りると実際に借入した元金に加えて利息も返済する必要があります。

したがって、自分が支払い可能な程度の金利であることも重要です。

契約時点では上限金利が適用されることが多いため、利息負担が大きくなり過ぎないかを確認してから利用しましょう。

申込方法に不便はないか

消費者金融では一般的に以下のような申込方法がありますが、選択する申込方法によって特徴や使い勝手が異なります。

自分が想定する借入までにかかる時間や手間と大きな相違がないか、確認してから申込しましょう。

カードローンの申込方法とその特徴 |

- WEB:接続環境があれば時間や場所に制限がない

- 電話:相談しながら手続きができる

- 自動契約機:申込からカード発行まで一度にできる

- 郵送:インターネット接続がない場合にも利用できるが、即日融資に対応していない

電話や自動契約機はオペレーターに相談しながら手続きを進められますが、利用時間の制限や来店などの手間が発生します。

郵送も申込書類が到着するまでに2〜3日かかるため、借入までにはさらに時間がかかります。

その点、WEB申込であれば都合の良い時間帯に、どこにいても申込できます。

| 大手消費者金融 | 申込方法と受付時間 |

|---|---|

| プロミス | インターネット:24時間 自動契約機:9:00~21:00 ※契約機により営業時間が異なります。 電話:9:00~21:00 |

| SMBCモビット | インターネット:24時間 自動契約機:9:00~21:00 ※営業時間は店舗により異なります。 電話:9:00~21:00 |

| アイフル | インターネット:24時間 自動契約機:9:00~21:00 (カード発行希望の場合は10:00〜19:00) 電話:9:00~18:00 |

| アコム | インターネット:24時間 店舗:9:30~18:00 自動契約機:9:00~21:00 電話:9:00〜18:00(自動音声は24時間) ※郵送も可 |

| レイク | インターネット:24時間 自動契約機:9:00~21:00 ※日曜は9:00~19:00 電話:9:00〜19:00 ※日曜は9:00~19:00 |

借入方法は使い方に合っているか

消費者金融を選ぶ際は、借入方法が自分の想定する使い方に合っているかも確認しましょう。

現金で借入したい場合は、自社ATMやコンビニなどの提携ATMが近くにあると、急ぎのときにも借りやすくなります。

スマホアプリを使ったスマホATM取引で借入するときは、対応しているコンビニATMを事前に確認してください。

たとえば大手消費者金融では、以下の借入方法が利用できます。

| 大手消費者金融 | 借入方法 |

|---|---|

| プロミス | 振込 プロミスATM スマホATM取引(セブン銀行ATM・ローソン銀行ATM) 提携ATM 電話 |

| SMBCモビット | 振込 提携ATM スマホATM取引(セブン銀行ATM・ローソン銀行ATM) PayPayマネーチャージ |

| アイフル | 振込 提携ATM スマホATM取引(セブン銀行ATM・ローソン銀行ATM) |

| アコム | 振込 アコムATM 提携ATM スマホATM取引(セブン銀行ATM・ローソン銀行ATM) |

| レイク | 振込 提携ATM スマホATM取引(セブン銀行ATM) Payチャージ |

※スマホATM取引を利用する場合は、各社の公式アプリのインストールが必要です。

消費者金融を安全に利用する4つのポイント

「借りたら終わり」と言われることもある消費者金融のカードローンを安全に使えるかどうかは、当人の使い方次第です。

返済が滞ったり、必要以上に返済が長引いたりしないよう、以下のポイントを守って利用してください。

返済シミュレーションで返済計画を立てる

安全に利用するためには、毎月の支出と借入額を把握し、無理のない返済計画を立てることが大切です。

そこで役立つのが、各公式サイトに設置されている「返済シミュレーション」です。

借入希望額と毎月の返済額などを入力すると、完済までに必要な期間や返済総額のシミュレーションを算出できます。

どの程度の借入をしたいのか、おおよその金額が決まっていればぜひ試してみてください。

また、追加での借入時にも返済シミュレーションを活用して、計画的に利用するよう心掛けましょう。

なお、マネットでも借入前の返済シミュレーションの利用が可能です。

毎月の返済金額を知りたい場合は借入金額・金利・返済期間を、返済期間を知りたい場合は借入金額・金利・毎月の返済額の3項目を入力するだけでシミュレーション結果が表示されます。

借入額を最低限にとどめる

消費者金融の申込時には、借入希望額を必要最低限にとどめるようにしましょう。

必要としている金額よりも多めの借入限度額で契約できた場合、つい借りすぎる可能性があるためです。

借入額が大きくなるほど毎月の返済額が増え、返済が滞る可能性が高まります。

安易な借入は控え、必要最低限の金額だけ借り、できるだけ早めに返済することを意識しましょう。

なお、消費者金融は総量規制の対象となるため、年収の3分の1を超える借入はできません。

返済日を管理する

返済に遅れると滞納翌日から遅延損害金が加算され、電話や書面での督促を受けることになるため、返済日の管理には細心の注意が必要です。

遅延損害金

遅延損害金返済日の2〜3日前にスマホのリマインダーの通知が届くように設定するなど、返済日を忘れない工夫をしましょう。

消費者金融によっては、アプリで返済日を通知してくれるサービスも利用できるので、滞納の防止に積極的に活用しましょう。

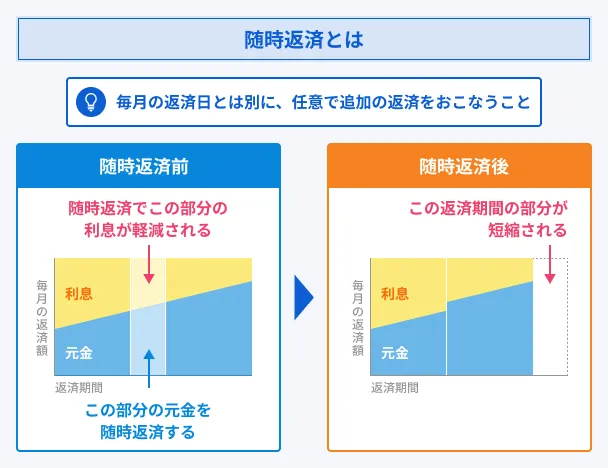

余裕がある際は多めに返済する

経済的に余裕があれば、毎月の返済とは別に追加で返済しましょう。

これは「随時返済」と呼ばれ、毎月の返済額よりも大きな金額を返済することで、追加で返済した金額のすべてを元金に充てる方法です。

基本的に毎月の返済は、その金額が「元金+利息分」に充てられるので、利息が大きいと元金が減るスピードが遅くなります。

随時返済をこまめにおこなうことで返済期間が短縮され、当初の返済総額よりも少ない金額で完済が可能です。

貸金業務取扱主任者・FP|村上敬

随時返済をしても毎月の返済は通常通りおこなう必要があります

随時返済をおこなっても、翌月の返済が必要なくなるわけではありません。

翌月の返済は通常通りの返済額が引き落とされるので、必ず返済額以上の金額を口座に残しておきましょう。

消費者金融で返済できない場合の対処法

消費者金融をめぐるトラブルの大半は「予定通りに返済ができなくなること」に起因していることがほとんどです。

万が一予定通りに返済ができなくなった場合は、適切な方法で迅速に対処しましょう。

消費者金融で返済できない場合の対処法 |

- まずは借入先に相談する

- 公的機関に相談する

- 専門家に相談する

- どうしても返済できない場合は債務整理を検討する

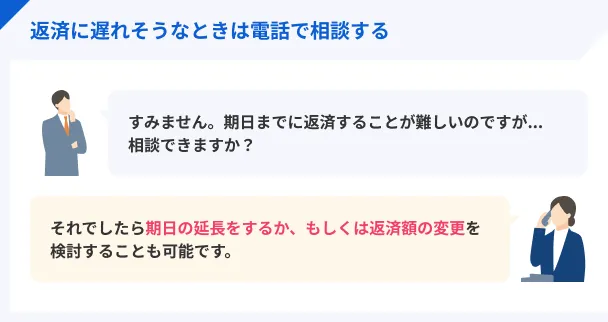

まずは借入先に相談する

返済が難しくなった場合、最初にすべきことは借入先に相談することです。

毎月の返済額を減らす代わりに返済期間を長くするなど、返済条件の変更に向けて交渉ができる可能性があります。

なお、相談先への連絡方法については、各消費者金融ごとに定めがあるためそれに従いましょう。

| 消費者金融 | 連絡先 |

|---|---|

| アイフル | 会員専用ダイヤル (0120-109-437/平日9:00~18:00)へ連絡 ※オペレーターチャットもしくは 「お問い合わせ」も利用可能 |

| アコム | アコム総合カードローンデスク (0120-629-215、平日9:00~18:00)へ連絡 |

| プロミス | アプリもしくは専用ダイヤル (プロミスコール、0120-24-0365、平日9:00~18:00) へ連絡 |

| SMBC モビット |

モビットコールセンター ( 0120-03-5000、平日9:00~18:00)へ連絡 |

| レイク | フリーコール (0120-090-909、平日9:00~18:00)へ連絡 |

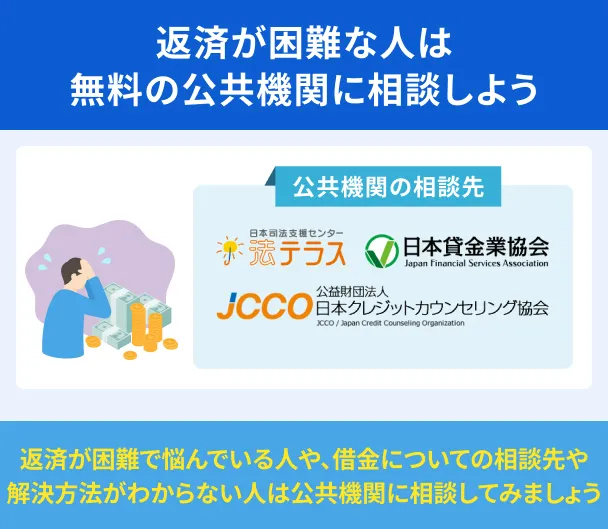

公的機関に相談する

消費者金融を利用したことによるトラブルの相談は、業界団体である日本貸金業協会をはじめ、さまざまな公的機関で受け付けています。

無料で相談できるので、情報収集の一環としても利用しましょう。

相談を受け付けている公的機関の例 |

- 日本貸金業協会の「貸金業相談・紛争解決センター」

- 日本クレジットカウンセリング協会

- 財務局や地方自治体設置の専門機関

日本貸金業協会の「貸金業相談・紛争解決センター」に相談する

消費者金融などの貸金業者が加盟する業界団体の日本貸金業協会でも「貸金業相談・紛争解決センター」という相談窓口が設けられています。

返済できなくなりそうな場合だけでなく、以下のように消費者金融を利用している際に起こりがちな疑問・トラブルの相談が可能です。

貸金業相談・紛争解決センターに相談できる疑問・トラブルの例 |

- 使おうとしている貸金業者の登録があるか確かめたい

- 契約内容に疑問点があるので解決したい

- 違法金融業者への対処法を教えてほしい

- 債務が大きく返済に行き詰まった

- 債務整理をしたいけど何から始めればいいかわからない

- 契約をめぐって消費者金融とトラブルを起こした

電話・WEB・FAX・郵送・来所などの方法が選択できます。

| 相談方法 | |

|---|---|

| 電話 | 0570-051-951 (受付時間:9:00~17:00 ) 土・日・祝休日・12月29日~1月4日を除く ※上記の番号が使えない場合、03-5739-3861 |

| WEB | 公式WEBサイトの所定ページから必要情報を入力。 後日、電話にて担当者から回答がある。 |

| FAX | 03-5739-3024に送付 |

| 郵送 | 以下の住所に送付 〒108-0074 東京都港区高輪3-19-15 二葉高輪ビル2階 日本貸金業協会 貸金業相談・紛争解決センター |

| 来所 | 事前に03-5739-3861に電話連絡して予約 |

日本クレジットカウンセリング協会に相談する

公益財団法人日本クレジットカウンセリング協会(JCCO)は、クレジットカードや消費者金融のカードローン、キャッシングなどを利用し多重債務に陥った消費者の支援をおこなう公益機関です。

電話相談やカウンセリングは無料で利用できるので、一度連絡してみましょう。

また、希望する場合は家計管理に関するアドバイスや任意整理の手続きの支援を受けることができるので、0570-31-640に電話しましょう。

なお、地域によっては対面での相談も受け付けています。

希望する場合は、一度電話にて連絡し、日時・場所の調整をしましょう。

財務局や地方自治体設置の専門機関に相談する

各地の財務局や、地方自治体(地方自治体と協力している弁護士会、司法書士会、支援団体も含む)でも、多重債務に関する相談を受け付けています。

受付時間や相談方法はそれぞれの財務局、地方自治体によって異なるため、WEBサイトや電話で確認しましょう。

一例として、財務省関東財務局多重債務相談窓口では、以下のように相談を受け付けています。

財務省関東財務局多重債務相談窓口の概要 |

- 多重債務にかかる電話相談を無料でおこなう

- 048-600-1113に電話連絡

- 受付時間は月曜日~金曜日(8:30または9:00~12:00、13:00~17:00)

市役所や区役所などの担当窓口で直接聞いてみるのも一つの方法です。

専門家に相談する

消費者金融をめぐるトラブルは、内容によっては専門的な知識・経験がないと解決できないかもしれません。

十分な知識・経験を持つ専門家の協力を得たい場合は、以下の先に相談してみましょう。

相談を受け付けてくれる専門家の例 |

- 国民生活センター(消費生活センター)

- 日本司法支援センター(法テラス)

- 地域の弁護士会・司法書士会

国民生活センター(消費生活センター)に相談する

独立行政法人国民生活センターや各都道府県、市区町村の消費生活センターでも、多重債務をはじめとした消費者金融をめぐるトラブルの相談を受け付けています。

借入過多による債務整理や、違法金融業者を使ったことによるトラブルまで、さまざまな事例について相談可能です。

なお、相談を希望する場合、まずは最寄りの消費生活相談窓口を案内してもらうために「188」に電話をかけましょう。

日本司法支援センター(法テラス)に相談する

独立行政法人日本司法支援センターとは、法務省が管轄する公益機関です。

通称として「法テラス」という名称が広く使われています。

消費者金融をめぐるトラブルを含めたさまざまな紛争を解決するための情報提供や、経済的に余裕がない人のための無料法律相談、弁護士・司法書士費用の立替などをおこなう機関です。

法テラスを利用する場合、相談者の状況に応じてどのような支援が受けられるかを確認する必要があります。

専用ダイヤル(法テラス・サポートダイヤル、0570-078-374、平日9:00~21:00、土曜日9:00~17:00)に連絡しましょう。

地域の弁護士会・司法書士会に相談する

電話での相談であれば無料で対応してくれる場合が多いので、まずは連絡してみると良いでしょう。

個別に弁護士・司法書士との対面相談を希望する場合は、有料(30分5,500円程度)になります。

ただし、多重債務の相談の場合は「3回までなら無料」など、相談料の優遇が受けられることもあります。

債務整理を検討している場合は対面相談で依頼する弁護士・司法書士を選定するのが重要ですが、すでに依頼したい弁護士・司法書士が決まっている場合は直接連絡しても構いません。

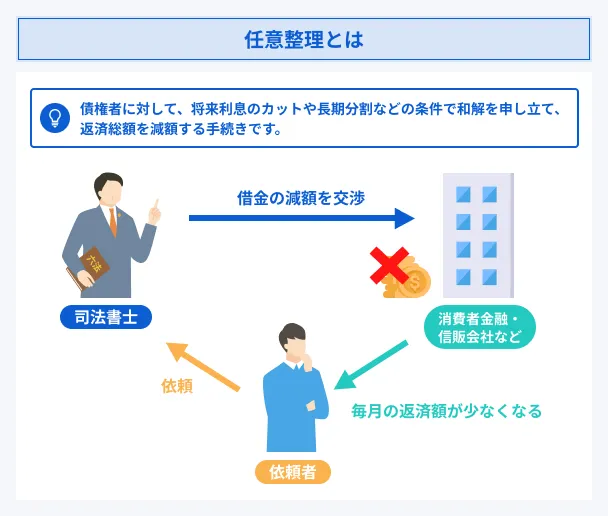

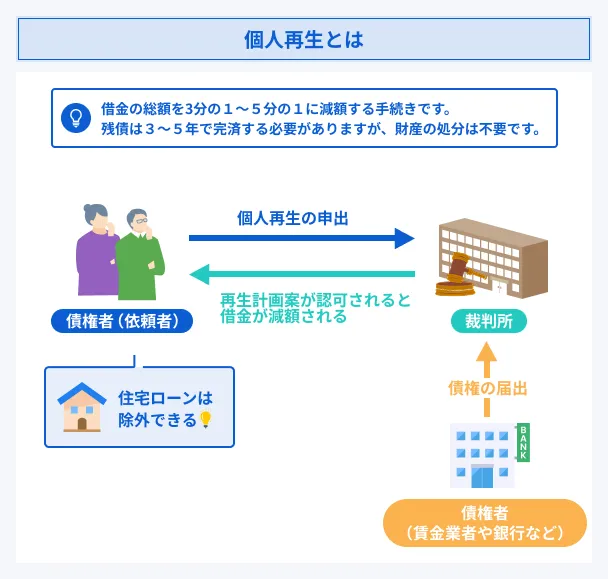

どうしても返済できない場合は債務整理を検討する

どうしても返済できない場合は、債務整理も視野に入れましょう。

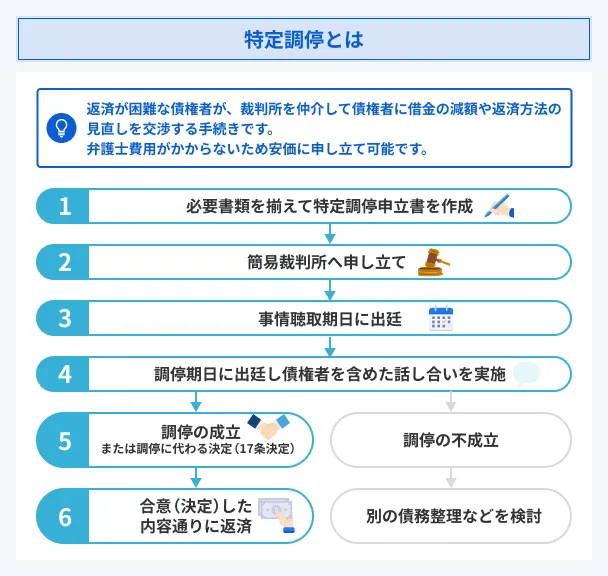

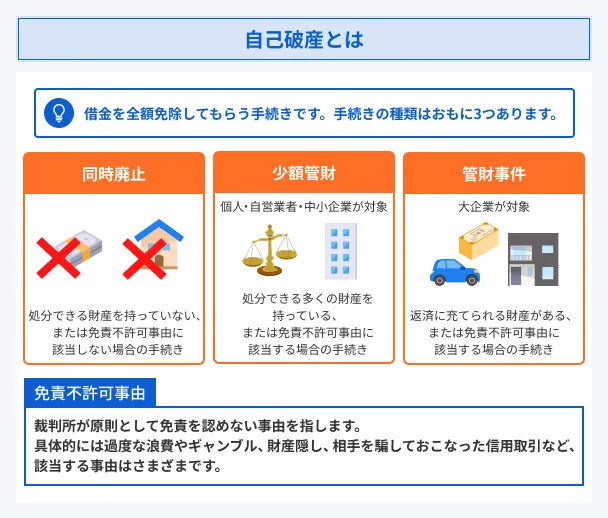

債務整理には、任意整理・個人再生・特定調停・自己破産の4種類があります。

どの方法を選んでも、手続きをしてから数年間はローンやクレジットカードの新規契約は困難になります。

また、自分でも交渉や手続きはできるものの、手続きをトラブルなく迅速に進めるためには相応の知識が必要になるため、弁護士や司法書士のサポートを受けるのが現実的です。

専門家への相談を検討される際は、以下の記事の内容も参考にしてみてください。

よくある質問

まとめ

消費者金融は正規の貸金業として財務局や都道府県に登録されており、上限金利や借入可能額にルールが定められています。

無計画な借入をすれば滞納などのリスクがありますが、事前に無理のない返済計画を立て、返済日を忘れない工夫をすれば安全に活用できます。

申込の際は、審査スピードや借入方法などそれぞれのカードローンの特徴を理解し、自分の使い方に合ったものを選択しましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

違法業者と関わりを持つと、違法性のある取り立てに遭う可能性があります。

違法業者は、自宅や勤務先を問わずに脅迫めいた取り立てをおこなうため、利用者のみならず家族や会社の人にも多大な影響を及ぼします。

また、こうした脅迫は長期的に実施されるケースも少なくないため、決して違法業者を利用してはいけません。