アコムのサービス内容は?特徴や利用者の口コミ体験談を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融の中での利用者数はTOPクラス

- 法令遵守の金融機関なので安心

- サービス内容や満足度の面では申し分なし

テレビCMなどで有名な消費者金融の「アコム」は、いわゆるお金を借りるところとして知られており、190万人(※)の利用者がいます。

※営業貸付金残高を有する口座数。DATA BOOK(2026年3月期第1四半期決算)から引用

多くの人から高い評価を得ており、三菱UFJフィナンシャル・グループにも属しているため、知名度や安心感の面では申し分ないでしょう。

しかし、利息や返済の仕組みを正しく理解して使う必要があります。また、ほかのカードローンとの違いが気になる人も多いことでしょう。

そこで本記事では、実際にアコムを利用した経験を元に、ほかのサービスとの違い、具体的な申込方法や借り方、アコムを利用する際の注意点を解説しています。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

アコムとは「お金を借りられるサービス」を提供している会社

アコムは、個人顧客向けの融資サービスを提供する貸金業者です。

1978年にアコム株式会社として設立され、近代的な消費者金融業としての体制を確立。翌年12月には、業界初の年中無休・24時間稼働のATMを導入しました。

1993年には日本初となる自動契約機(むじんくん)のサービスを開始するなど、常に業界を牽引する存在として広く認知されています。

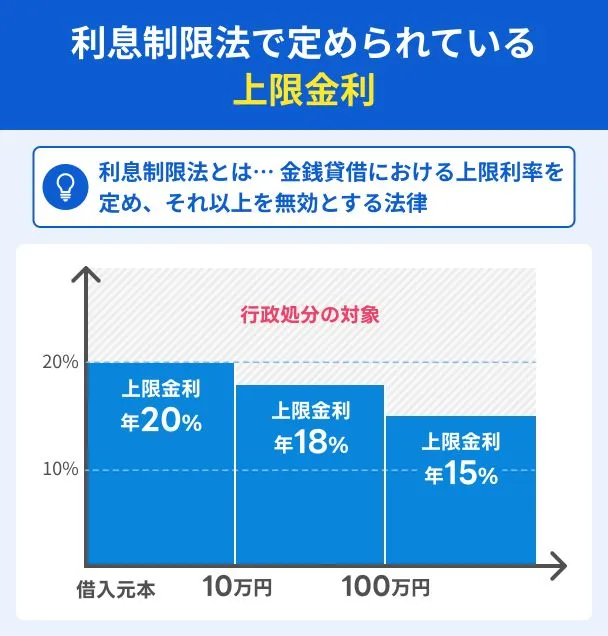

法律を守って運営しているので安心して利用できる

消費者金融と聞くと「高い利息を請求されそう…」「怖い人が取り立てに来そう…」と思われる人は少なくありません。

アコムも含め、昨今の消費者金融は「貸金業法」という法律を守って事業を運営しているので、利用者に迷惑をかける行為は一切おこないません。

利息も「利息制限法」という法律にのっとり、借入金額によって上限金利が決まっています。

担保・保証人は必要なし

アコムが取り扱う個人向けカードローンは「信用取引」に該当します。

申込する際、勤務先や年収、家族構成、他社借入の有無などを細かく申告し、その情報をもとに審査がおこなわれます。

つまり、「審査に通過する = 融資しても問題ない人だと判断」したことになるので、この信用力が担保の代わりになるのです。

アコムの審査があっという間で驚いた鈴木さんの体験談

当初は消費者金融を怖いと思っていたものの、いざ申込したらなんの問題もなく、審査のスムーズさに驚いたという鈴木さんの体験談をご紹介します。

| お名前 | 鈴木一郎(仮名) |

| 年齢 | 26歳(利用時) |

| 職業 | 会社員 |

| 住まい | 東京都 |

| 年収 | 300万円 |

鈴木さんは給与の支払日が変更となり、約1カ月給料なしの状態となってしまったそうです。

鈴木さんは6月、7月と2カ月は何とか耐え忍びましたが、8月の家賃を支払うのが難しかったため、ついに消費者金融でのキャッシングに踏み切りました。

「怖いお兄さんが来る」と思っていたが何ともなかった

マネット

編集者

鈴木さん

借りるまでは15~20分程度で「こんな簡単でいいの」と思った

毎月の返済負担は軽い

より詳しいインタビューの内容については、以下の記事をご覧ください。

アコムを利用する4つのメリット

アコム以外の消費者金融も、基本的に提供しているサービスはよく似ています。

しかし、アコムは「はじめて利用する人でも安心してお金を借りられる」サービスが特徴的で、消費者金融らしい利便性に優れています。

アコムの便利なメリット |

- 申込から最短20分で借りられる(※)

- 銀行が休みの土日・祝日も借りられる

- 全国に自動契約機(むじんくん)がある

- 契約日翌日から最大30日間は金利がゼロ

※お申込時間や審査によりご希望に添えない場合がございます。

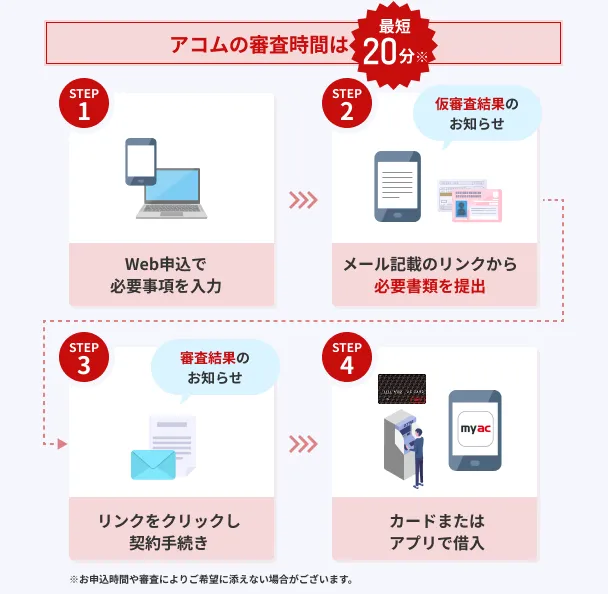

申込から最短20分で借りられる

アコムは審査時間が最短20分と早く、最短即日でお金を借りられる可能性があります。

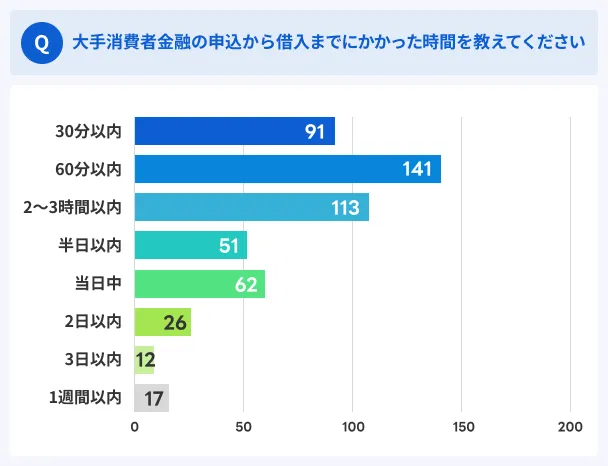

実際、大手消費者金融利用者を対象に、マネットが申込から契約までにかかった時間をヒアリングしたところ、60分以内に借りられたと回答した人が最も多くなりました。

受付時間は9:00~21:00ですが、21:00間近に申込すると審査対応が翌日になるケースもあるため、遅くても20:00までには申込手続きを済ませておきましょう。

契約手続きが完了すると、スマホATMで提携ATMからお金を引き出せるほか、アプリや会員ページからの手続きで銀行口座への振込も可能です。

なお、WEBで契約手続きまで終わらせてから自動契約機(むじんくん)に来店することで、リアルカードの発行もできます。

リアルカードがあると自動契約機(むじんくん)に併設されたアコムATMを24時間手数料無料で利用できるので、利息以外の負担を抑えたい人に向いています。

銀行が休みの土日・祝日も借りられる

おもに銀行カードローンは土日祝日の審査に対応していませんが、アコムは曜日を問わず借入可能です。

審査も土日祝日に対応しているので、営業時間中に申込して審査に通過すればお金を借りられます。

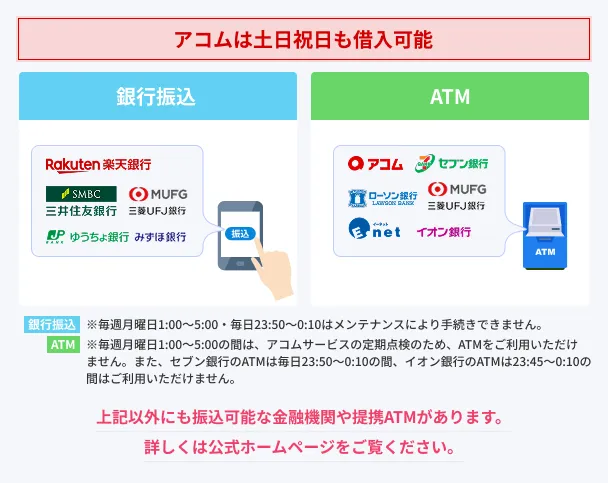

アコムの借入方法は「銀行振込」と「ATM」の2種類です。

コンビニATMはセブン銀行ATMとローソン銀行ATMが対応しているので、スマホで申込し、契約と同時にコンビニでお金を借りることも可能です。

全国に自動契約機(むじんくん)がある

街中にあるアコムの自動契約機(むじんくん)には、アコムATMが併設されています。

※併設されていないケースもあります。

自動契約機(むじんくん)でカード発行後、アコムATMを操作してすぐにお金を借りられるのは便利です。

「カードがあると安心だけど、郵送で届くと家族にバレそう…」と心配している人でも、スマホで契約後に本人確認書類を持参して自動契約機(むじんくん)に来店すると、その場でカードを発行してもらえます。

自動契約機(むじんくん)の設置場所は以下のバナーから検索可能です。

アコムATMは24時間営業しているので、夜勤明けの人も手数料無料で利用できます。

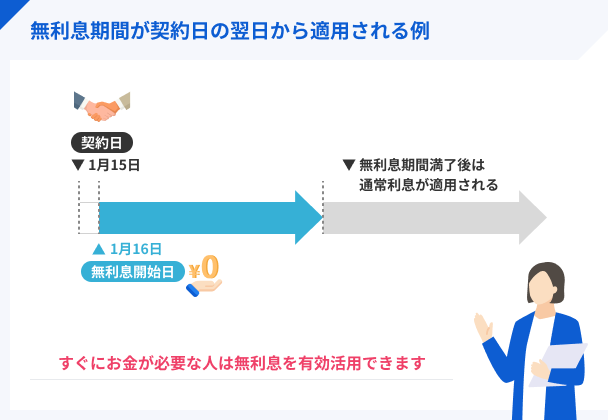

契約日翌日から最大30日間は金利がゼロ

新規のお客様に限りますが、アコムは、契約した翌日から30日間は無利息でお金を借りられます。

少額だけ借入して、次月の給料日には完済する、といった返済計画であれば、返済金額に利息がかかりません。

もし30日以内に完済できなくても、無利息期間がないカードローンと比べると、利息負担は軽減できます。

必要最低限のお金を借りてすぐに返したい人ほど、無利息期間を有効活用できるでしょう。

アコムの利用で気を付けたい2つのデメリット

アコムは「お金を借りられるサービス」なので、利用の仕方によってはデメリットが発生することもあります。

アコムの利用で生じる可能性のあるデメリット |

- ほかのローンと比べて金利が高め

- 提携ATMの利用手数料がかかる

ほかのローンと比べて金利が高め

アコムのカードローンは銀行カードローンやフリーローンと比較すると、金利が高い傾向にあります。

| アコム | 年2.4~17.9% |

|---|---|

| 銀行カードローン | 年14.0~15.0%程度 |

| フリーローン | 年6.0~15.0%程度 |

その理由はカードローンが「信用取引」である点が関係します。

信用取引は無担保のため、もしも顧客が返済不応になると差し押さえできる資産がありません。そこで、金利を高くして収支のバランスを取っているのです。

なお、初回利用の場合は個人の信用度が未知数であるため、上限金利が設定されるケースがほとんどです。

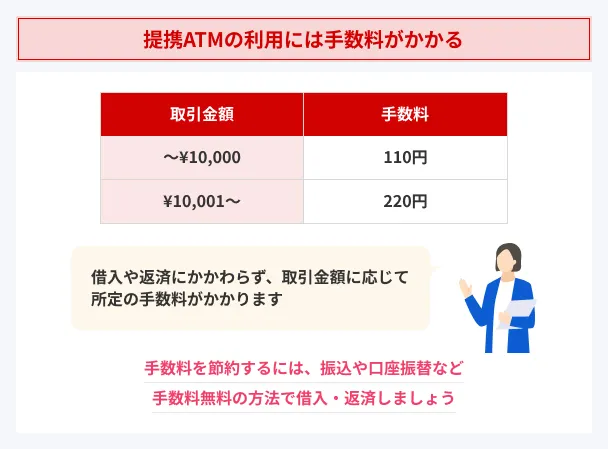

提携ATMの利用手数料がかかる

コンビニなどに設置されている提携ATMで借入・返済する場合、以下の取引手数料がかかります。

これは借入と返済にかかわらず、一回の取引金額に応じて都度支払う必要があります。

取引回数が多いほど、余計な費用が生じてしまう点には注意しておいてください。

ファイナンシャルプランナー|飯田道子

アコム専用ATMがあれば節約できる

アコムだけでなく、どんなカードローンにもデメリットがありますが、最大のデメリットと言えるのが、自動車ローンや住宅ローンに比べて金利が高いということ。金利が高ければ、必然と支払わなくてはならない手数料も増えていくからです。そのため、カードローンを利用する際は余計なコストを抑えることが必須。提携ATMの利用はできるだけ控え、できるだけアコム専用ATMを使うほうがいいでしょう。

アコムなどの消費者金融と銀行カードローンのスペック比較

カードローンの利便性の高さは、申込から借入までのスピードや、無利息期間などから総合的に判断されます。融資条件は、金利・借入限度額といった基本的なスペックのことです。

項目ごとに細かく比較すると、以下のようになります。

| 公式サイト | 金利 | 審査時間 | 必要書類 | 借入限度額 | 無利息期間 | |

|---|---|---|---|---|---|---|

|

詳細は こちらへ |

年2.4 ~ 17.9% | 最短20分※1 | 身分証明書※2 | 1万円 ~ 800万円 | 初回契約日の翌日から30日間 |

|

詳細は こちらへ |

年2.5 ~ 18.0% | 最短3分 | 身分証明書 | 最大 800万円 | 初回借入日の翌日から30日間 |

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短18分 | 身分証明書 | 最大 800万円 | 初回契約日の翌日から30日間 |

|

詳細は こちらへ |

年3.0 ~ 18.0% | 10秒簡易審査 | 身分証と 収入証明書 |

最大 800万円 | 無し |

|

詳細は こちらへ |

年4.5 ~ 18.0% | お申込み完了後、最短15秒で審査結果を表示※ | 身分証明書 | 最大 500万円 | ①50万円以上なら365日間無利息※3 ②60日間無利息※4 |

|

詳細は こちらへ |

年1.5 ~ 14.5% | 最短当日※ | 身分証明書 収入証明書 |

10万円 ~ 800万円 | なし |

|

詳細は こちらへ |

年1.4 ~ 14.6% | 最短即日 | 身分証明書 収入証明書 |

最大 800万円 | なし |

|

詳細は こちらへ |

年2.0 ~ 14.0% | 数日 | 身分証明書 収入証明書 |

最大 800万円 | 無し |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

※1.契約が50万円を超える場合収入証明書必須

金利を比較してみると、総じて銀行カードローンが消費者金融カードローンと比べて低めに設定されているのが分かります。

銀行は預金者から預金をあずかることで低コストでの資金調達が可能なほか、カードローンにも保証会社が債権者の債務を保証する仕組みなので、金利を低く抑えられます。

もし中長期的にカードローンを利用したい場合は、消費者金融カードローンよりも銀行カードローンの方が返済負担を軽減できるでしょう。

一方で、アコムはほかの消費者金融カードローンとさほど商品内容に大差はありません。

その代わり、その代わり、原則として勤務先へ電話による在籍確認がなかったり、最短20分で審査完了になったりなど、知られるリスクや緊急時の資金需要のニーズを満たしています。

※お申し込み時間や審査によりご希望に添えない場合がございます。

アコムは電話応対の品質で高評価を得ている

消費者金融という枠組みの中で比較すると、アコムは利便性・貸付条件ともに標準的です。

そのため「カードローンを使ったことがなく、お金の借り方がよく分からない初心者」に向いています。

なぜなら、アコムは他カードローンと比較して電話対応の良さが秀でているからです。

マネット編集担当/キャッシングガイド

奥山 裕基

これは筆者の体験談ですが、仕事の昼休憩を利用してカードを発行しようと外出した際、自動契約機の場所がわからず焦っていました。時間も無いのでアコムのオペレーターに電話したところ、私の現在地から最寄りの店舗を即座に検索して、丁寧に道案内をしてくれたのです。ほかのカードローンを利用したとき、同じような状況で電話した際は、最寄りの店舗の住所を伝えるのみで道案内まではしてくれませんでした。

筆者自身もオペレーター対応の良さを実感しましたが、この点については実際の利用者からも高い評価を得ています。

ユーザー評価

他の会社で借りた事がないので比較できないですが、電話でお問い合わせをした際に対応していただいたオペレーターの対応が非常に良かった。

| 利用したカードローン | アコム | ||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年18.0% |

| 審査時間 | 即日 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

一部、プロミスやアイフルといった消費者金融と比較して利便性が劣る部分はありますが、「お金を借りること自体に不安がある人」にはアコムをおすすめします。

アコムの審査に通るには「安定収入」と「信用情報」が重要

実際にお金を借りるとなると、どうしても気になるのが「審査」です。

審査は簡単に言うと、ローン会社が申込客を細かくチェックして、「お金を貸しても良いか・いくらまでならお金を貸せるのかを判断する手続き」です。

審査において、まずアコムは顧客の属性情報(収入に関する情報や家族構成などの基本情報)をもとに、「申込客が信用できるかどうか」をチェックします。

前述の通り、確実に返済できる人であるかどうかを確認しているのです。

不安になる人もいるかもしれませんが、働いていて毎月収入があり、クレジットカードなどで支払滞納を起こしたことが無いような人であれば、基本的に問題無いと考えて良いでしょう。

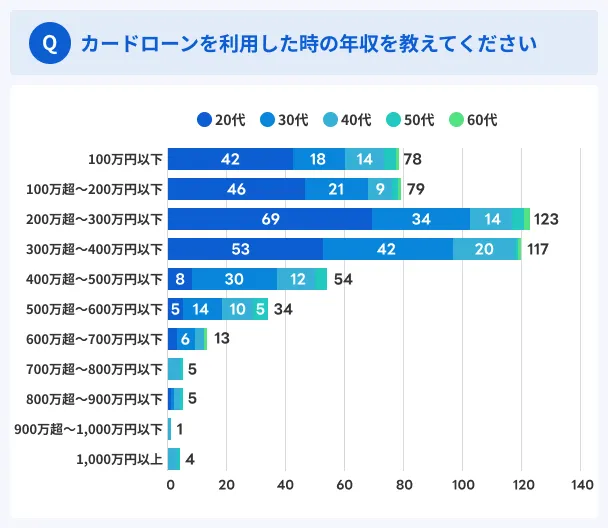

マネットが実施したアンケート調査でも、年収が100万円以下の人でもカードローンを利用できた人は少なくないため、収入が少なくても安定収入があれば審査に通る可能性があると言えます。

また、他カードローンやクレジットカードの審査に落ちたという人でも、アコムを利用できる可能性はあります。

実際、クレジットカードの審査に通らなかったがアコムは利用できたという人もいます。

ユーザー評価

クレジットカードが必要だったが、カード審査に通らず、インターネットで検索してカードを作れそうなところを探していました。そのとき、クレカの機能がついたカードローンもあるとしって申し込んだところ、審査が通って安心しました。

| 利用したカードローン | アコム | ||

|---|---|---|---|

| 借入金額 | 44万円 | 金利 | 年18.0% |

| 審査時間 | 即日 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

信用情報をもとに融資金額を決定する

最終的な融資金額の上限は、信用情報に登録されているクレジットカードや他ローンの利用状況などを参考に決定づけられます。

信用情報

信用情報アコムは審査の際に必ず顧客の信用情報をチェックしており、その内容次第で融資金額の上限が変わります。

たとえば、クレジットカードの支払いが滞りがちな人だと、返済が遅れる可能性があるため貸付金額の上限も少なめに設定されるわけです。

とはいえ、信用情報に問題がある=絶対に借りられないというわけではありません。

金額こそ制限される可能性は高いものの、他社への支払い・返済が遅れているだけなら、10~30万円ほどは借りられる可能性申込フォームの入力を正確にするがあります。

実際、他社ローンの返済が滞納している状況でも、アコムの審査に通った人もいます。

なお、アコムを初めて利用する人の場合、一般的には、50万円程度が上限の目安となります。

ファイナンシャルプランナー|飯田道子

取引実績がない新規顧客は50万円程度が上限になる

初めての借入の場合、最高でも50万円の融資が一般的。なぜなら、実際の取引実績がないため、アコムから顧客に対する信用度は、ある程度は低く見積もられてしまうからです。反対に言えば、取引実績を積んで「優良顧客である」と言える判断材料がそろえば、それ以上の借入も可能となります。

借入可能額の決まり方

「信用できる(ちゃんと返済できる)」と判断された人に対して、アコムの審査は「いくらまでならお金を貸せるのかを判断する工程」に移ります。

まず、アコムは申込客の年収と他社からの借入金額から、融資時の上限金額を算出します。

アコムが融資できるのは、この計算式で算出される金額までです。

なぜなら、総量規制という法律で、それ以上の融資が禁止されているからです。

総量規制

総量規制たとえば、年収が300万円で他社から40万円借りている人に対しては、60万円を超えて融資することができません。

金利は限度額に応じて決まる

限度額が決まったら、それに応じて金利が設定されます。

「最終的に何%の金利が適用されるのか」は、信用情報や収入状況などから総合的に判断されるので、個人差があります。

金利に幅を持たせてありますが、必ずしも低い金利が設定されるわけではないので注意しておいてください。

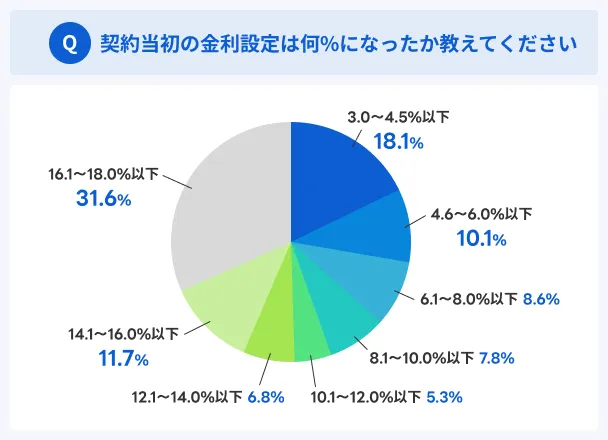

大手消費者金融の利用者を対象としたマネットのアンケートによると、契約当初の金利は年16.1~18.0%の間と回答した割合が31.6%と最も多くなっています。

あくまで一般論ですが、初回契約の段階では上限金利もしくはそれに近い金利が適用される傾向にあるようです。

貸付金額の上限と金利が決まったら、「審査結果」として申込客に通知されます。

最短20分審査を実現させる方法

アコムで最短20分審査から借入までをおこなうには、事前準備や申込・借入方法を一工夫すると実現の可能性が高くなります。

最短20分でお金を借りるコツ |

- 必要な書類を用意しておく

- 申込フォームには正確な情報を入力する

- 電話・メールの受信設定を確認する

- WEB完結申込をおこなう

- 会員ページから振込融資の手続きをおこなう

※お申し込み時間や審査によりご希望に添えない場合がございます。

必要な書類を用意しておく

アコムの申込には本人確認書類1点が必要です。有効期間が切れていないか確認しておくと手続きがスムーズになります。

本人確認書類については、運転免許証、マイナンバーカード、パスポートの交付を受けていない人は資格確認書でも問題ありません。

審査で定められた契約金額が50万円を超える、またはアコムの契約額と他社借入の合計が100万円を超えるときは、別途収入証明書が必要です。

アコムに提出可能な収入証明書 |

- 源泉徴収票

- 給与明細書

- 納税通知書/住民税決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

なお、マイナンバーカードをお持ちの場合は、マイナポータルに接続して収入情報を提出できるので、収入証明書の準備は不要です。

貸金業務取扱主任者・FP|村上敬

現住所と書類の住所が異なるときは更に書類が必要です。

現住所と本人確認書類に記載された住所が異なるときは、追加で公共料金の領収書か住民票の写しが必要になります。書類の準備に手間がかかるので、引っ越しが済んだらすぐに住所変更をしておきましょう。

申込フォームには正確な情報を入力する

アコムの申込フォームは、大きく分けて以下5つの入力項目で構成されています。

アコムの申込フォーム |

- 基本情報

- 連絡先

- 自宅情報

- 勤め先

- その他

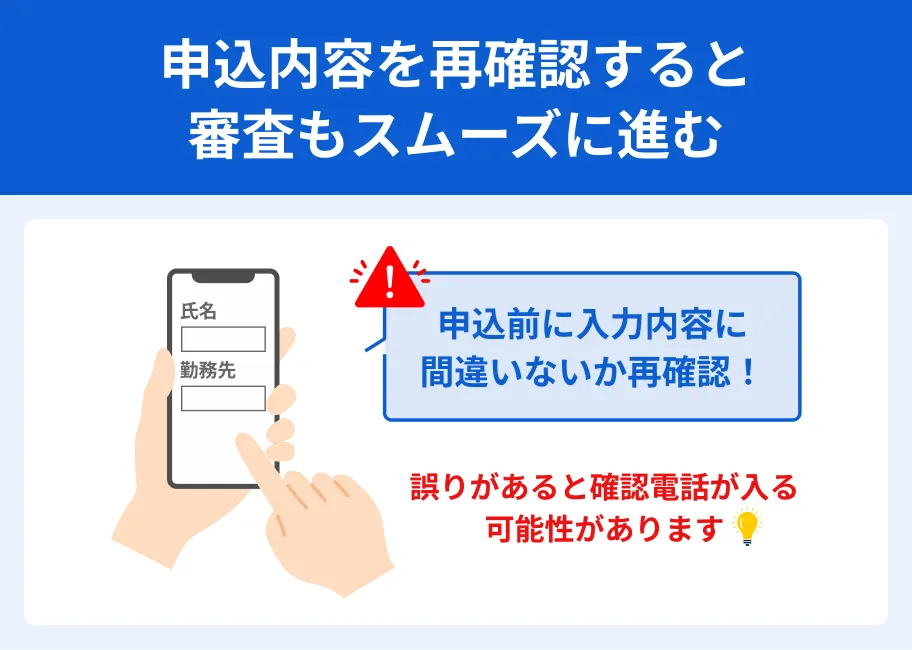

申込フォームに入力する内容に誤りがあると、審査担当者は内容確認のために電話やメールで連絡します。

この間は審査が止まっているので、借入までに時間を要します。最後まで入力したら再確認し、誤りがないことを確認してから申込しましょう。

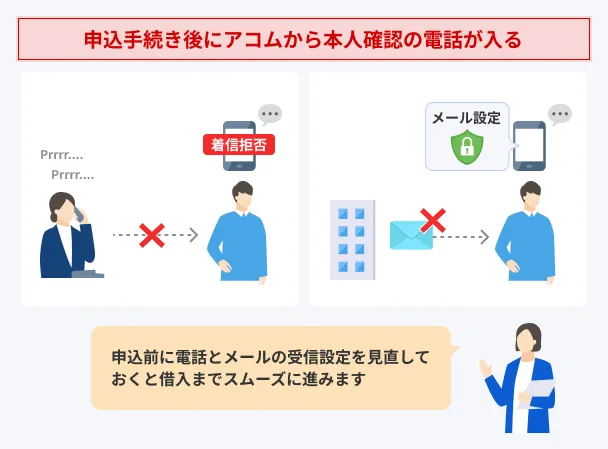

電話・メールの受信設定を確認する

申込フォームへの入力が終わると、本人確認のためにアコムの担当者から電話が入ります。

着信拒否設定にしていると本人確認が完了しないので、必ず設定を見直しておきましょう。

なお、アコムの審査結果はメールで届きます。あわせて受信設定を確認しておくと安心です。

WEB完結申込をおこなう

アコムの申込方法はWEB・自動契約機(むじんくん)・電話・郵送の4種類ですが、もっとも早く手続きが完了するのはWEB申込です。

WEB申込は当サイトから可能なので、お急ぎの人は以下から公式サイトをご確認ください。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

自動契約機(むじんくん)で申込する場合、ほかに手続き中の人が入室していると待ち時間が発生します。

アコムカードを発行したい人も、事前にWEB申込から契約まで済ませたうえで自動契約機(むじんくん)で手続きすると時間を短縮できます。

会員ページから振込融資の手続きをおこなう

審査に通過して契約手続きまで完了したら、専用アプリまたは公式サイトの会員ページからマイページにログインし、振込融資の手続きをおこないましょう。

振込したい銀行口座を登録し、借入金額を入力すると最短10秒~1分程度で入金されます。

| 銀行名 | 日時 | 受付時間 | 振込時間の目安 |

|---|---|---|---|

| 楽天銀行 | 毎日 | 0:10~23:49 | 受付完了から約10秒 |

|

三菱UFJ銀行 三井住友銀行 ゆうちょ銀行 みずほ銀行 |

月曜日 |

0:10~8:59 9:00~23:49 |

当日9:30頃 受付完了から約1分 |

| 〃 | 火曜日~金曜日 | 0:10~23:49 | 受付完了から約1分 |

| 〃 | 土日祝日 |

0:10~8:59 9:00~19:59 20:00~23:49 |

当日9:30頃 受付完了から約1分 翌日9:30頃 |

引用:銀行振込(口座振込)で借りる(お客さまの口座に送金)|アコム

※楽天銀行を除く金融機関を利用する場合、上記の時間外に振込依頼をした場合は当日、または翌営業日の9:30以降に振り込まれます。

ATMが近くにある場合はカードまたはスマホATMで現金を引き出せる

提携ATMやアコムATMがすぐ近くにある場合、ATMからお金を引き出すほうが早く借入できることもあります。

スマホATM取引の場合は、セブン銀行ATMとローソン銀行ATMの利用可能です。他方で、自動契約機(むじんくん)でカードを発行すると以下の提携ATMで取引できます。

カードで取引可能な提携ATM |

- セブン銀行

- ローソン銀行

- E-net

- 三菱UFJ銀行

- イオン銀行

- 北海道銀行

- 北陸銀行

- 三十三銀行

- 広島銀行

- 西日本シティ銀行

- 福岡銀行

- 十八親和銀行

- 熊本銀行

- 八十二銀行(借入のみ可能)

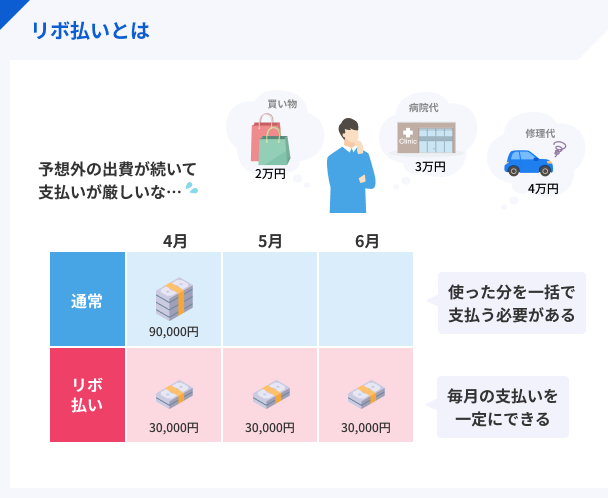

アコムの返済方法はリボ払い(リボルビング払い)

アコムは毎月一定の金額を返済するリボ払い(リボルビング払い)方式を採用しています。

リボ払いは1カ月あたりの返済負担が軽くなるほか、返済額が一定なので返済計画を立てやすいのがメリットです。

一方、返済が長引きやすく完済までに支払う利息が増える可能性があります。加えて、借りすぎると返済しても元金が減らなくなるリスクもあるのです。

そのため「必要な金額だけ借りて、余裕があるときは随時返済する」ことを意識すれば、早めに元金を減らして利息負担を抑えられます。

返済日は「35日ごと」と「毎月指定日」から選べる

アコムの返済日の決まり方には、以下2つのパターンがあります。

「35日ごとに返済」は、最初の返済日は借りた日から35日後までに、その後は返済した日から35日以内に返済していくパターンです。

返済日と次回返済日との間が1カ月以上空くので、時間的な余裕をもてる一方、「次回の返済日がいつなのか」を自己管理する必要があります。

スケジュール管理が不安な人は、「毎月の指定日に返済」にするのが良いでしょう。

指定日自体も自由に設定できるため、「自分にあった返済ペースを作れる」というのも特徴的です。

ただし、返済期日の15日以上前に返済した場合は、その月の返済として扱われないので注意が必要です。

返済方法のうち「インターネット・アコムATM・口座振替」は手数料無料

アコムの返済方法は以下の5つで、このうち返済に手数料がかからないものはインターネット・アコムATM・口座振替の3つになります。

| 返済方法 | 特徴 |

|---|---|

| インターネット | 利用している金融機関の口座から直接返済 |

| アコムATM | アコムのATMに来店して返済 |

| 提携ATM | コンビニやショッピングセンターにある提携ATMから返済。セブン銀行ATM、ローソン銀行ATMではスマホATM返済も可能 |

| 振込 | アコム指定の銀行口座へ、金融機関の窓口やATMから振込 |

| 口座振替 | 利用している金融機関から毎月6日に自動引き落とし |

インターネットとアコムATMは手続きを自らおこなう必要がありますが、任意のタイミングでお金を返せるので随時返済に向いています。

口座振替は毎月6日に自動で銀行口座から引き落とされるため、期日管理が不安な人に向いています。

ただし、口座振替は返済日を「35日ごとに返済」にすると利用できない点は注意しましょう。

滞納すると日数に応じて措置が講じられる

お金を借りるなら、誰でも「万が一返済に遅れたらどうなるの?」という点が気になるでしょう。

数日遅れる程度なら、遅延損害金を徴収される程度で済みます。

ただし、日が経つごとに滞納による措置は重くなっていくため、返済が間に合わないと判明した時点でアコム総合カードローンデスクに相談するのが最良の手段です。

短期間の滞納だと追加借入が停止になり滞納損害金が発生する

短期間の滞納によるリスク |

- 返済するまでお金を借りられなくなる

- 損害滞納金が発生

期日を過ぎても返済がされないと、日数に応じて遅延損害金が発生するほか、追加でお金を借りられなくなります。

遅延損害金

遅延損害金アコムの場合、滞納している人には「年率20.0%」の割合で滞納損害金が請求されます。

長期間滞納すると信用情報に問題が生じ強制解約される

61日以上または3カ月以上滞納すると、信用情報に「異動情報」として掲載されます。

異動・異動情報

異動・異動情報滞納の異動情報は「完済後5年間」は登録され、この期間中に新しいローンに申込しても、信用度が低い状態のため審査に通りにくくなります。

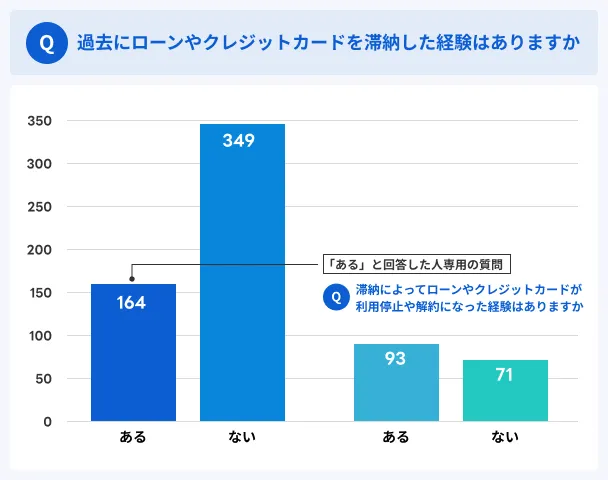

マネットが実施したアンケート調査でも、過去の滞納によって利用停止や解約になった経験がある人が93名おりました。(有効回答数513名中)

さらに滞納し続けると、最終的にアコムから一方的に契約を解除されます。

利用停止となったアコムの契約は復活しないので、継続的に利用したい人は滞納に気を付けましょう。

ファイナンシャルプランナー|飯田道子

信用情報に問題がある人は法律の専門家に相談

信用情報に問題がある状態とは、いわゆる信用が失われた状態を意味します。このままでは、アコムとの契約は解除されることになり、さらには他カードローンやクレジットカードの利用が制限されることになります。万が一信用情報に問題がある状態になってしまったら、弁護士や行政書士など、法律の専門家に相談することをおすすめします。

よくある質問

まとめ

アコムはCMでおなじみの「はじめてのアコム」と言われるように、はじめてのカードローンとして選ぶ人が多いカードローンです。

初心者向けの分かりやすい説明や対応をしてくれるため、顧客満足度も高いのが特徴です。

利用に関して不安がある場合はコールセンターやチャットにて対応してくれるため、相談してみてください。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

アコムは金融庁に認可された正規の貸金業者です。

お金を貸す業務をおこなう事業者、つまり「貸金業者」は、国や都道府県の認可がないと運営をしてはいけない決まりがあります。アコムは、関東財務局に登録されている正規の貸金業者なので、安心してご利用いただけます。