カードローンの返済方法|それぞれの特徴や仕組みを徹底解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- カードローンの返済方法や種類は状況に合わせて選択する

- カードローンの返済に関するポイントや注意点

- カードローンの返済が間に合ないときの対処法と連絡先

カードローンでお金を借りると、毎月一定金額以上の返済が求められます。

しかし、どのような方法で返済できるのかわからないという人もいるのではないでしょうか。

カードローンの返済はATMや口座振替だけでなく、さまざまな方法が利用可能なため便利です。

| 公式サイト | 融資時間 | 金利 | カードレス | 在籍確認の電話 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 年2.4 ~ 17.9% | 原則、お勤め先へ在籍確認の電話なし | |

|

詳細は こちらへ |

最短18分 | 年3.0 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

最短3分 | 年2.5 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

最短15分※1 | 年3.0 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

Webで最短15分融資も可能!※ | 年4.5 ~ 18.0% | 電話による在籍確認なし※2 | |

|

詳細は こちらへ |

最短翌営業日 | 年1.4 ~ 14.6% | あり | |

|

詳細は こちらへ |

最短翌日 | 年1.9 ~ 14.5% | あり |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

今回の記事ではカードローンの返済方法や、返済時の注意点について解説します。

カードローンの返済方法

カードローンの返済方法は、大きく分けて5つあります。

返済方法によっては手数料が発生するものや、時間が限られているものがあります。

それぞれの方法を比較しながら、自分に適した返済方法を利用することが望ましいでしょう。

口座振替

口座振替とは、あらかじめ返済用口座を登録しておくことで、期日が来たら自動で引き落とししてくれる方法です。

随時返済や一括返済では利用できず、約定返済のみ利用できます。

約定返済を口座振替にすることで、手間がかからないことがメリットです。

事前に口座を入金しておけば自動で返済してくれるため、返済日を管理する必要がありません。

また、給料が入金される口座を、返済用口座に設定しておくことで、別途入金をする必要がなくなります。

一方で、残高が足りなければ返済をすることができないため、入金忘れによる延滞のリスクがあります。

インターネット返済

インターネット返済とは、金融機関のネットバンキングを利用して返済する方法です。

手数料がかからず、スマートフォンやパソコンからいつでも手続きできます。金融機関の公式アプリを経由しての振込にも対応しています。

また、手続きしてからすぐに返済が反映されるため、返済期日が迫っている場合でも安心です。

さらに、一部の金融機関では振込手数料がかかりません。

ただし、カードローン会社や返済口座の金融機関のシステムメンテナンス時間は手続きできない可能性があるため注意しましょう。

ATMから返済

ATM返済は、銀行ATMから現金で返済する方法で、返済できるATMは以下の2種類が挙げられます。

返済可能なATM |

- 自社ATM

- 提携ATM

自社ATMとは、カードローン会社のATMのことで、返済手数料が無料なケースが多いです。

たとえば、大手消費者金融であるアコムの場合、アコムATMが自社ATMにあたります。

一方で、提携ATMとは自社以外に返済可能なATMのことで、カードローン会社によって提携先が異なります。

大手消費者金融やメガバンクが提供するカードローンは、基本的にセブン銀行ATMやローソン銀行ATMなどのコンビニATMと提供しているため、24時間営業しているコンビニが近くにあれば、好きな時間に返済することができます。

ただ、提携ATMで返済した場合、手数料が発生するケースがあるため、注意しましょう。

銀行振込

銀行振込とは、カードローン会社の返済専用口座に振込をすることで返済する方法です。

もしも、利用している銀行口座がインターネット返済に対応しておらず、返済できるATMが近くにない場合に役立ちます。

ただし、銀行振込の場合、手数料や返済可能な時間に注意が必要です。

返済自体に手数料はかかりませんが、振込をした金融機関の振込手数料が発生します。

また、振込をする時間によっては翌日扱いとなるケースもあるため、返済日当日に振込をする場合は気をつけましょう。

金融機関窓口で返済

カードローンは金融機関窓口で直接返済が可能です。

現金もしくは銀行カードローンの場合は、通帳と銀行印があれば返済できます。

金融機関窓口で返済する場合は手数料がかかりません。

ただし、窓口の営業時間までに来店しなければ返済できないため、営業時間内に行く必要があります。

金融機関の窓口は土日に営業していないところが多いため、注意が必要です。

カードローン返済の種類

カードローンの返済には、以下の3種類があります。

それぞれの特徴を理解すれば、賢く返済することに繋げられるので、事前に理解しておきましょう。

約定返済

約定返済とは、決められた日に、決められた金額を返済する方法です。

約定返済の日にちについては、毎月所定の日もしくは、一定の日数ごとに返済する方法の2通りがあります。

また、約定返済の金額はカードローンの残高によって変動することが一般的です。

そのため、カードローンの借入残高が多いほど、約定返済額は増える傾向にあります。

また、約定返済は決められた期間内に必ず返済する必要があり、期限を過ぎると「延滞」となるため注意しましょう。

随時返済

随時返済とは、約定返済とは別に追加で返済をおこなうことです。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)約定返済のように、金額や日にちは決まっていません。

「随時」という言葉のとおり、いつでも返済可能で、任意の金額を返済できます。

随時返済をすることで、借入残高を早く減らせるだけでなく、支払う利息額を抑えることが可能です。

利息は借入日数に応じて発生するため、早く返済すればするほど金額を抑えられます。

ボーナスなどの臨時収入が入り、生活に余裕ができた時に随時返済を使うのが、一般的です。

随時返済を定期的にすることで、最終的な返済負担額を抑えることにつながるでしょう。

一括返済

一括返済とは、カードローンの残高全てを返済する方法のことです。

借入残高が無くなるため、新たに借入をおこなわない限り約定返済の必要はありません。

一括返済も随時返済と同じく、返済期間が短くなるため、利息を抑えられるというメリットがあります。

完済日以降の利息はかからないため、返済できる余裕がある場合は、積極的に一括返済をすると支払う金額を抑えられるでしょう。

ただし、元金の他に利息分が加算されるため、借入金額のみの返済では完済にならない点に注意しましょう。

カードローンの返済方式

カードローンには「返済方式」というものがあります。

返済方式とは、約定返済の金額を決める計算式のことです。

カードローンで用いられる返済方式には、以下の3種類があります。

返済方式では、最低返済額がいくらかを決定しています。

一般的には、借入残高に応じて返済金額が決まることが特徴で、借入残高が多いほど返済額が多くなります。

残高スライドリボルビング方式

残高スライドリボルビング方式とは、返済金額を借入残高に応じてスライドさせる方式です。

たとえば、10万円以下の残高の場合返済額が1万円、30万円以下の残高の場合2万円の返済額というように、借入額が一定ラインを超えると返済額が上がります。

上記の場合では、10万円の残高でも20万円の残高でも返済金額は1万円と変わりませんが、31万円の場合は2万円となります。

そのため、借入金額によって返済額が急に変動することもあるため、追加で借入した際には返済額を確認しておくことが望ましいでしょう。

定率リボルビング方式

定率リボルビング方式とは、借入残高を一定の割合で返済額が決定する方式です。

たとえば、上記のように「借入残高の5%が約定返済額」というようにあらかじめ決まった割合で、返済額が変動します。

残高スライドリボルビング方式とは異なり、少しでも借入残高が増えると返済額が上がることが特徴です。

定額リボルビング方式

定額リボルビング方式とは、借入残高に関わらず返済金額が固定されている方式です。

たとえば「返済額は一律8,000円」と定められている場合、約定返済額は8,000円となります。

ただし、定額リボルビング方式には元利金を含めたものと含めないものがあるため、注意が必要です。

元利金が含まれている場合は返済額が変わりませんが、元利金が含まれない場合は利息を別途支払う必要がでてきます。

たとえば、元利金が含まれない場合「返済額は一律1万円」でも「1万円+利息額」が返済額となります。

主なカードローンの返済方式

カードローンの返済方式は3種類ありますが、カードローンごとに異なります。

主なカードローンの返済方式は、以下の表の通りです。

| カードローン名 | 返済方式 |

|---|---|

| アイフル | 残高スライドリボルビング方式 |

| プロミス | 残高スライドリボルビング方式 |

| アコム | 定率リボルビング方式 |

| 三井住友銀行カードローン | 残高スライドリボルビング方式 |

| 三菱UFJ銀行カードローン バンクイック | 残高スライドリボルビング方式 |

| 楽天銀行スーパーローン | 残高スライドリボルビング方式 |

上記の表からもわかる通り、主要カードローン会社のほとんどは残高スライドリボルビング方式を採用しています。

ただし、同じ返済方式を採用していても具体的な返済金額は異なるため、事前に確認しておくようにしましょう。

まずは、それぞれの金融機関の返済方式や返済額を理解し、無理なく返済できる金融機関を選ぶことが重要です。

アイフル

アイフルでは、残高スライドリボルビング方式が採用されています。

具体的な返済金額については以下の表の通りです。

| 借入残高 | 毎月返済の最低返済額 | 35日ごとの最低返済額 |

|---|---|---|

| 1円〜100,000円 | 4,000円 | 5,000円 |

| 100,001円〜200,000円 | 8,000円 | 9,000円 |

| 200,001円〜300,000円 | 11,000円 | 13,000円 |

| 300,001円〜400,000円 | 11,000円 | 13,000円 |

| 400,001円〜500,000円 | 13,000円 | 15,000円 |

| 500,001円〜600,000円 | 16,000円 | 18,000円 |

| 600,001円〜700,000円 | 18,000円 | 21,000円 |

| 700,001円〜800,000円 | 21,000円 | 24,000円 |

| 800,001円〜900,000円 | 23,000円 | 27,000円 |

| 900,001円〜1,000,000円 | 26,000円 | 30,000円 |

アイフルでは、返済日を「毎月」もしくは「35日ごと」の2種類から選択でき、それぞれ返済額が異なります。

35日ごとの返済の場合、毎月返済に比べて返済額が多くなるため注意が必要です。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

プロミス

プロミスでは、残高スライドリボルビング方式が採用されています。

具体的な返済金額・返済回数については以下の表の通りです。

| 借入後残高 | 返済金額 | 返済回数 |

|---|---|---|

| 30万円以下 | 借入後残高 × 3.61% (1,000円未満切り上げ) |

最大36回 |

| 30万円超過~100万円以下 | 借入後残高 × 2.53% (1,000円未満切り上げ) |

最大60回 |

| 100万円超過 | 借入後残高 × 1.99% (1,000円未満切り上げ) |

最大80回 |

引用:SMBCコンシューマーファイナンス株式会社「プロミス│ご返済金額」

プロミスの場合、残高スライドリボルビング方式ではありますが、残高ごとに割合が設定されていることが特徴です。

そのため、定率リボルビング方式と残高スライドリボルビング方式の両方の性質があります。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

アコム

アコムでは、定率リボルビング方式が採用されています。

以下のように、借入限度額に応じて割合が変化するようになっているのが特徴です。

| 借入限度額 | 返済金額 |

|---|---|

| 30万円以下の場合 | 借入金額の4.2% |

| 30万円超、100万円以下の場合 | 借入金額の3.0% |

| 100万円超の場合 | 借入金額の3.0% 借入金額の2.5% 借入金額の2.0% 借入金額の1.5% |

アコムでは、借入限度額が高いほど、返済金額の割合は下がります。

そのため、借入限度額の高い方が少額を借入する場合に、他社より返済額が抑えられるでしょう。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

三井住友銀行カードローン

三井住友銀行カードローンでは、残高スライドリボルビング方式が採用されています。

具体的な返済金額については以下の表の通りです。

| 借入残高 | 返済金額 |

|---|---|

| 1円~1,999円 | 約定返済時における借入残高全額 (ただし、2千円を上限とします。) |

| 2,000円~100,000円 | 2,000円 |

| 100,001円~200,000円 | 4,000円 |

| 200,001円~300,000円 | 6,000円 |

| 300,001円~400,000円 | 8,000円 |

| 400,001円~500,000円 | 10,000円 |

三井住友銀行カードローンは10万円以下の残高であれば返済額を2,000円に抑えることが可能です。

また、50万円超〜300万円以内の場合、10万円ごとに1,000円ずつ加算される方式のため、他社に比べて返済額が少ない傾向にあります。

三菱UFJ銀行カードローン バンクイック

三菱UFJ銀行カードローンバンクイックでは、残高スライドリボルビング方式が採用されています。

借入利率に応じて返済額は異なり、以下の表の通りです。

| 借入残高 | 借入年率8.1%超の返済額 | 借入年率8.1%以下の返済額 |

|---|---|---|

| 〜10万円 | 2,000円 | 1,000円 |

| 10万円超 | 4,000円〜 ※10万円ごとに2,000円加算 |

2,000円〜 ※10万円ごとに1,000円加算 |

バンクイックの借入利率は利用限度額に応じて決定します。

そのため、利用限度額が高くなるほど、借入利率は低くなっていきます。

借入利率が8.1%以下の場合、最低1,000円から返済可能であり、他の金融機関に比べて毎月の返済額を抑えられるでしょう。

また、他の金融機関とは異なり、10万円ごとにスライドしているため、返済額がわかりやすいという特徴があります。

三菱UFJ銀行カードローン バンクイック

WEB完結で24時間いつでも申込可能

まずは4つの質問に答えるだけの「お借入診断」をお試しください!

※1.金利が年率8.1%以下の方の場合

※2.カードの発行は即日で可能ですが、借入は審査終了後となります。

楽天銀行スーパーローン

楽天銀行スーパーローンでは、残高スライドリボルビング方式が採用されています。

具体的な返済金額については以下の表の通りです。

| 借入残高 | 返済金額 |

|---|---|

| 〜10万円 | 2,000円 |

| 〜30万円 | 5,000円 |

| 〜50万円 | 10,000円 |

| 〜500万円 | 15,000円〜50,000円 ※50万円ごとに5,000円加算 |

| 〜600万円 | 60,000円 |

| 〜800万円 | 80,000円〜100,000円 ※100万円ごとに20,000円加算 |

楽天銀行は10万円以下の場合、最低返済額が2,000円と返済しやすいです。

また、50万円超〜500万円の範囲では残高50万円ごとに返済額が加算されるという特徴があります。

たとえば、51万円の残高でも100万円の残高でも変わらず、15,000円が返済額です。

楽天銀行スーパーローン

期間限定で2,000円分プレゼント中!

楽天会員ランクに応じて審査優遇!お申込はスマホで完結24時間OK!

カードローンの返済日

カードローンの約定返済では、定められた期間に返済をする必要があります。

具体的な返済日については、利用する金融機関ごとに異なるため注意が必要です。

主なカードローン会社の返済日については、以下の表を参照してください。

| 金融機関 | 返済日 |

|---|---|

| アイフル | ・毎月所定の日(契約の際自由に設定できる) ・35日ごと |

| プロミス | 5日・15日・25日・末日のいずれか ※契約時に設定 |

| アコム | ・毎月所定の日(契約の際自由に設定できる) ※口座振替の場合は毎月6日 ・35日ごと |

| 三井住友銀行カードローン | 毎月5日、15日、25日、月末のいずれか ※契約時に設定 |

| 三菱UFJ銀行カードローン バンクイック | 5日・15日・25日・末日のいずれか ※契約時に設定 |

| 楽天銀行スーパーローン | 1日、12日、20日、27日のいずれか ※契約時に設定 ※27日は楽天銀行口座から口座振替する場合のみ利用可能 |

※契約時に設定 ※27日は楽天銀行口座から口座振替する場合のみ利用可能

金融機関によっては毎月の返済日を自由に決められるパターンと、いくつかの返済日から選ぶパターンがあります。

給料などの収入が入るタイミングに合わせて返済日を設定すると返済しやすいため、希望する返済日が利用できるカードローンを選びましょう。

また、一部カードローンでは35日ごとの返済が利用可能です。

35日ごとの返済は、毎月返済に比べて返済までの期間が長いことがメリットなため、毎月返済が困難な場合は検討しましょう。

なお、カードローンの返済日が土日祝日の場合、次の営業日に繰り越しとなります。

たとえば、毎月5日返済のカードローンで5日が土曜日だった場合、7日(月)が返済日となることを覚えておきましょう。

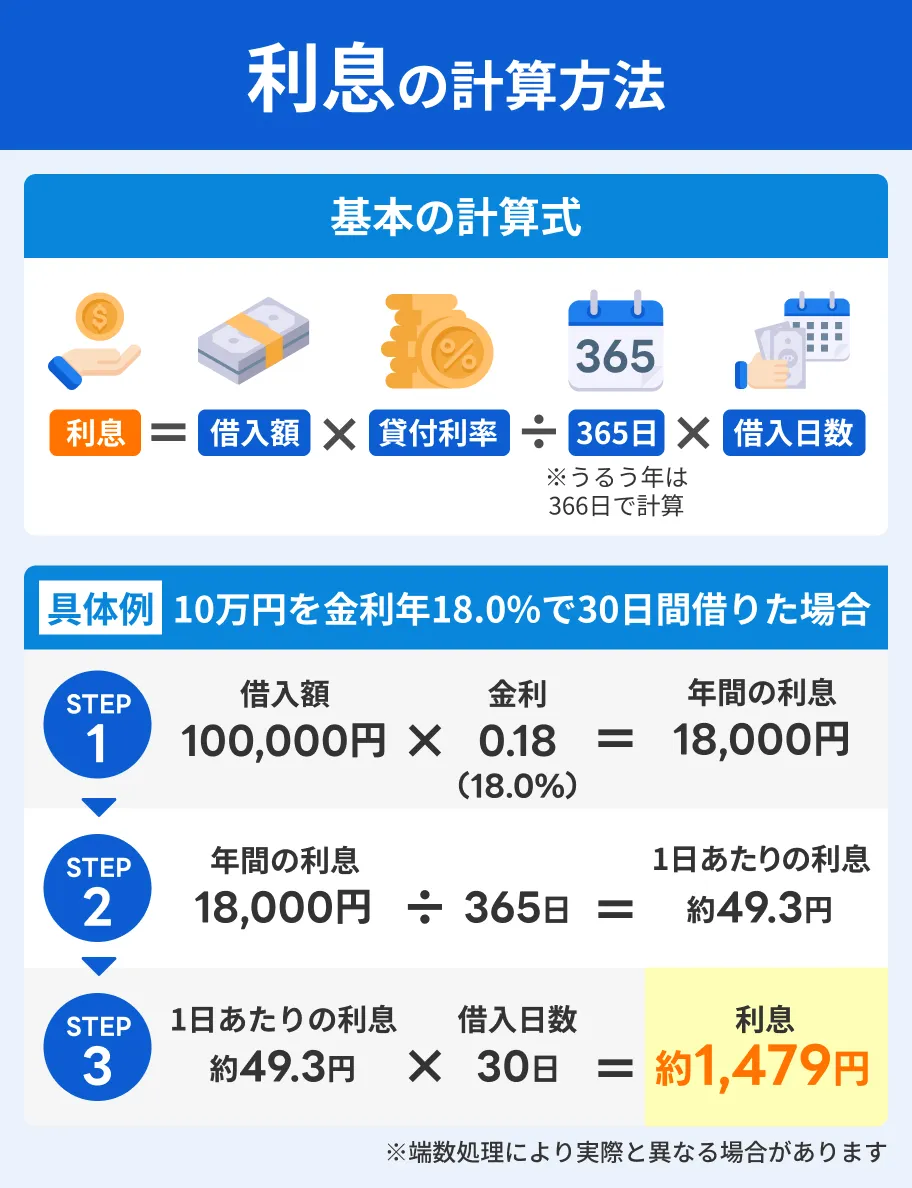

カードローンの利息計算方法

カードローンの返済では、借入残高(元本)に加えて、利息も支払わなければいけません。

支払う利息については、以下の計算式で求められます。

※うるう年の場合は366日

たとえば、借入金額が100,000円で利率が年18.0%、30日間の借入の場合、利息額は以下の通りです。

上記からもわかる通り、借入期間や借入残高が増加するにつれて利息が高くなります。

そのため、随時返済や一括返済を活用し、利息を抑えることが望ましいです。

返済シミュレーションを使うと簡単に計算ができる

カードローンの返済金額や利息額を知りたい場合は、返済シミュレーションを利用するのが便利です。

返済シミュレーションは、一部を除いたカードローン会社の公式サイトに用意されています。

| アイフル | ご返済シミュレーション |

|---|---|

| プロミス | ご返済シミュレーション(お借入返済) |

| アコム | ご返済シミュレーション(借入金額・利息計算) |

| 三井住友銀行カードローン | カードローン 返済シミュレーション |

| 三菱UFJ銀行カードローン バンクイック |

カードローン「バンクイック」の返済シミュレーション |

| 楽天銀行スーパーローン | カードローン返済シミュレーション |

ほとんどの貸金業者で、同じ手順で返済シミュレーションを使えますので、気軽に利用してみてください。

無理のない返済計画を立てるためにも、カードローン申込前にはシミュレーションを活用しましょう。

なお、マネットでも独自でシミュレーションを用意していますので、活用してください。

カードローンを無理なく返済するためのポイント

カードローンを利用する方の中には、途中で返済が困難になるケースも見受けられます。これは、自分の返済能力以上に返済額が大きくなっていることが原因です。

そのため、途中で支払いが困難にならないよう、無理のない返済を心がける必要があるでしょう。

カードローンを無理なく返済するためのポイントとしては、以下の4つが挙げられます。

必要以上に借りすぎない

カードローンは必要以上に借りすぎず、最低限にとどめておくことが望ましいです。

ほとんどのカードローン会社では、残高スライドリボルビング方式・定率リボルビング方式のどちらかを採用しています。

上記の返済方式では、借入残高が増加するほど、返済額が大きくなります。

つまり、多くのお金を借りるほど、月々の返済額が多くなってしまい、生活を圧迫することに繋がってしまいます。

逆に、借入金額を減らすことで、早く完済できるだけでなく、利息を減らせるというメリットがあります。

利息が抑えられるカードローンを利用する

なるべく利息が抑えられるカードローンを利用することで、返済負担額を抑えることが可能です。

カードローンの返済には、元本と利息が含まれます。

金利利率が高いと支払う利息が増えていき、返済期間・総返済額が増えるため、返済が困難になるケースが考えられるでしょう。

主なカードローンの金利については以下の表の通りです。

| 金利 | 公式サイト | |

|---|---|---|

|

年2.0 ~ 14.0% | 詳細は こちらへ |

|

年1.4 ~ 14.6% | 詳細は こちらへ |

|

年2.4 ~ 17.9% | 詳細は こちらへ |

|

年3.0 ~ 18.0% | 詳細は こちらへ |

|

年2.5 ~ 18.0% | 詳細は こちらへ |

|

年3.0 ~ 18.0% | 詳細は こちらへ |

|

年4.5 ~ 18.0% | 詳細は こちらへ |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

上記の表からもわかるとおり、カードローンには上限金利と下限金利が設定されています。

一般的には契約限度額が高いほど適用金利は低くなります。

しかし、下限金利については、借入限度額が500万円や800万円などの場合にのみ適用されるケースであり、実際に適用されることはほとんどありません。

そのため、上限金利に注目しておくと利率の目安を判断できるでしょう。

一部カードローンは無利息期間が利用可能

カードローンには「無利息期間」が設定されている場合があります。

無利息期間

無利息期間主なカードローンの無利息期間については、以下の表を参照してください。

| カードローン | 無利息期間 |

|---|---|

| レイク | 最大365日※ |

| プロミス | 最大30日 |

| アコム | 最大30日 |

| プロミス | 最大30日 |

※初めてのご契約、Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

無利息期間は30日程度ある場合が多く、短期間の借入であれば利息を抑えられます。

そのため、無利息期間が用意されているカードローンを活用すると無理なく返済できるでしょう。

すでにカードローンを借りている場合でも、無利息期間のある他社のカードローンに借り換えが可能です。

無利息期間のあるカードローンへ借り換えをすることで、総返済額を抑えられるでしょう。

複数社利用している場合は1社にまとめる

カードローンを複数社利用している場合、それぞれの金融機関に返済する必要があります。

そのため、1社の場合と比べて毎月の返済が大きくなりやすいです。

月々の返済額を抑えるためにも、借入をする金融機関はなるべく1社にしましょう。

すでに複数社のカードローンを利用している場合でも「おまとめローン」を活用し、1社にまとめられる場合があります。

借入先を1つにまとめられれば、返済日の管理も楽になりますし、適用金利が下がり、利息を抑えることにも繋げられます。また、おまとめローンはカードローン以外の借入をまとめることも可能です。

たとえば、クレジットカードのリボ払いや分割払い残高とカードローンをまとめられるため無理なく返済しやすいでしょう。

随時返済も活用する

カードローンを無理なく返済するためには、随時返済も活用しましょう。

随時返済をことで、借入の残高を減らすことができます。

借入残高が減るメリットは以下の3点です。

メリット |

- 利息を減らせる

- 返済期間が短くなる

- 約定返済の金額が下がる場合がある

つまり、随時返済をすることで結果的に総返済額を減らせます。

返済に余裕がある場合は随時返済を積極的に活用しましょう。

カードローン返済時の注意点

カードローンは様々な返済方法が利用可能ですが、以下の3点に注意が必要です。

返済方法によってはデメリットとなる場合が考えられるため、注意点を理解しておきましょう。

返済に遅れるとペナルティが発生する

カードローンの返済に遅れると、以下のペナルティが発生します。

ペナルティの例 |

- 延滞日数ごとに遅延損害金(延滞利息)がかかる

- 信用情報に延滞の記録が残る

- カードローンを利用できなくなる

- 長期間延滞すると強制的に解約となる

金銭的なペナルティや、カードローンそのものが利用できなくなるといった様々なペナルティがあるため注意が必要です。

1日延滞するだけでもデメリットがあるため、返済日を忘れないようにしましょう。

随時返済は余裕がある時にだけにすること

随時返済をすることで利息や総返済額を抑えられますが、早く返済したいがために、お金に余裕がない状態で返済額を増やしすぎると、その後の延滞リスクが高まります。

無理して返済したことで家計に影響を及ぼし、次の約定返済が困難になってしまうからです。

無理して返済した結果、再度借入をしなければいけないという事態になってしまったら、本末転倒なので、余裕がある時だけ随時返済を活用するようにしてください。

ATM返済の場合は手数料がかかる場合がある

カードローンの返済方法の中でも、ATM返済を利用するケースは多いでしょう。

しかし、ATM返済の中には手数料がかかる場合があります。

基本的に自社ATMで返済する場合は手数料がかかりませんが、提携ATMで返済すると手数料がかかることが多いです。

主なカードローンの提携先ATM利用手数料については、以下の表を参考にしてください。

| 金融機関 | 提携ATMでの返済手数料 |

|---|---|

| アイフル | 1万円以下:110円 1万円超:220円 |

| プロミス | 1万円以下:110円 1万円超:220円 |

| アコム | 1万円以下:110円 1万円超:220円 |

| 三井住友銀行カードローン | 利用する金融機関により異なる |

| 三菱UFJ銀行カードローン バンクイック | 無料 |

| 楽天銀行スーパーローン | 無料 |

上記のように、提携ATMでの返済が無料な場合もあれば有料の場合もあります。

ATMでの返済を頻繁に利用する場合は、手数料が抑えられるカードローンを選ぶことが望ましいでしょう。

カードローンの返済が間に合わない時の対処法

カードローンを利用していく中で、返済が期日に間に合わないケースがでてくるかもしれません。

そんな状況になった際、慌てないためにも、正しい対処法を覚えておきましょう。

カードローンの返済が間に合わない場合は、以下の対処法を検討してください。

カードローン会社に連絡する

カードローンの返済が間に合わないと判明した段階で、すぐにカードローン会社に連絡してください。

各カードローン会社の公式サイトでは、専用ダイヤルへの連絡が推奨されています。

たとえば、プロミスの公式サイトを確認すると、以下のような記載がありました。

出典: プロミス ご返済について(よくある質問)Q:もし返済期日に遅れそうな場合はどうしたらいいですか?

A:返済期日前に、プロミスコール(0120-24-0365)までご連絡いただくか、会員サービスよりご返済希望日をご登録ください。

カードローン会社の公式サイトに連絡先が記載されているため、間に合わない場合はすぐに連絡しましょう。

相談をすれば、返済期限を伸ばすなどの対応をしてくれる可能性があります。

専門家に相談する

自力でカードローンを返済するのが難しい場合、専門家へ相談しましょう。

たとえば、弁護士に相談することで借金問題を解決できる場合があります。

どうしても返済ができない場合は、最終手段として「債務整理」が利用できます。

債務整理とは、法的な手続きに基づいて、借金を精算する行為です。

債務整理をすると信用情報に記録され、長期間借入の申込が困難になりますが、返済の一部や全部を免除できる可能性があります。

ただ、債務整理をすると5~7年ほど金融機関から借入することができなくなりますし、携帯の分割払いも利用できない可能性がでてきます。

債務整理は借金を整理できる代わりに、リスクもあるので、あくまでも最終手段として使うという認識でいてください。

弁護士への依頼は有料なため、相談が難しいという場合は、まず法テラスを検討しましょう。

法テラスでは借金問題に関する相談先を案内してもらえる国の機関で、無料で利用可能です。

カードローン返済に関するよくある質問

ATM返済やインターネット返済の場合、当日中に間に合う口座振替や銀行振込の場合は間に合わない可能性がある

カードローンの約定返済の場合、最低返済額が設定されているため、減額できません。もし、返済金額を増やしたい場合は、約定返済に加えて随時返済をする必要があります。

カードローンの返済額は金融機関ごとに異なります。現在支払っている金額よりも少ないカードローンに借換することで、月々の返済負担額を減らせる可能性があるでしょう。

おまとめローンでは借入先を1つにできるため、返済額の軽減に繋がります。それぞれのカードローン会社の公式サイトには返済シミュレーションが用意されているため、返済額を見直したい人は利用してみましょう。

まとめ

カードローンは定められた期間に返済する「約定返済」だけでなく、好きなタイミングで返済できる「随時返済」や、借入残高を一括で支払う「一括返済」などを活用できます。

また、返済方法もATMや振込、インターネットバンキングなど様々です。

複数の返済方法が活用でき便利な融資商品ではありますが、延滞すると遅延損害金などのペナルティが課せられます。

そのため、必要最低限の借入にとどめておき、無理のない返済を心がけることが重要です。

マネット編集担当/キャッシングガイド

奥山 裕基

カードローンの返済方法は多数ありますが、複数を同時に利用することが完済に向けて重要です。毎月の約定返済に対してのみよりも、随時返済を併用したほうが利息の軽減に繋がります。約定返済のみでは「なかなか元金が減らない」という意見も多くみられます。無理のない範囲で早めの返済を進めましょう。

| 公式サイト | 融資時間 | 金利 | カードレス | 在籍確認の電話 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 年2.4 ~ 17.9% | 原則、お勤め先へ在籍確認の電話なし | |

|

詳細は こちらへ |

最短18分 | 年3.0 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

最短3分 | 年2.5 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

最短15分※1 | 年3.0 ~ 18.0% | 原則として電話での連絡なし | |

|

詳細は こちらへ |

Webで最短15分融資も可能!※ | 年4.5 ~ 18.0% | 電話による在籍確認なし※2 | |

|

詳細は こちらへ |

最短翌営業日 | 年1.4 ~ 14.6% | あり | |

|

詳細は こちらへ |

最短翌日 | 年1.9 ~ 14.5% | あり |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

随時返済は効率的に元金を減らせます。

随時返済をすると、返済額に含まれる利息の割合が減るため、効率的に元金を減らせます。元金が減ると、利息の増加幅が少なくなるため、結果として返済期間も減らすことが可能です。月に1,000円多く返済をするだけでも効果があるため、無理のない範囲で積極的に活用しましょう。