カードローンの借入方法と手順|借りる際の注意点も解説

【コンテンツの広告表記に関して】

>提携企業一覧

- カードローンの借入方法は目的に合わせて選択する

- 借入方法や借入先によっては利用手数料がかかる

- 借入時にアプリを利用するとどこでも借入が可能

何らかの事業で、お金が必要になった場合に役立つのがカードローンです。

カードローンは、利用限度額の範囲であれば、原則として自由に借入できます。

カードローンの借入方法は大きく分けると、ATMと振込の2つに分かれ、それぞれ特徴があります。

今回の記事では、カードローンの借入方法の種類や手順、利用時の注意点について解説していくので、参考にしてください。

カードローンの借入方法は2種類

カードローンの借入方法は以下の2種類あります。

それぞれの方法ごとに特徴や役立つ場面が異なるため、どちらの方法も覚えておくと良いでしょう。

振込で借入

振込借入とは、金融機関に借入の依頼をおこない、利用限度額を利用口座に振込をしてもらう方法です。

申請の方法はカードローンごとに異なりますが、WEBやスマホアプリ、電話などから申込ができます。

振込借入のメリットは、手間がかからないという点です。

ATMに行かなくてもお金を借りることができ、基本的にWEBやスマホアプリでは24時間対応しています。

また、直接口座に振込をしてくれるため、引き落とし残高が不足するという場合の借入が便利です。

振込借入のデメリットは、現金での借入ができないことです。

現金を借入したい場合は振込先の銀行口座からお金を引き出す必要があります。

ATMから借入

ATMからの借入は、契約時に発行されるローンカードを利用して、金融機関ATMやコンビニATMから現金を借りる方法です。

ATMの営業時間内であればいつでも現金を借入できます。

そのため、急に現金が必要になった場合に利用しやすいです。

一方で、利用するATMによっては深夜に利用できないなど、時間が限られる場合があります。

利用できるATMは大きく分けると自社ATMと提携ATMに分かれますので、それぞれの特徴を理解しておきましょう。

自社ATM

自社ATMは、文字通りカードローンを取り扱っている金融機関が自社で運用するATMのことです。

たとえば、アコムの場合はアコムATM、アイフルの場合はアイフルATMが自社ATMとなります。

自社ATMは、基本的に利用手数料がかからないため、近くにある場合は積極的に利用しましょう。

提携ATM

提携ATMは、自社ATM以外で取引ができるATMのことです。

カードローンを提供する金融機関は、多くのATMと提携しており、全国のコンビニATMやメガバンクのATM、地方銀行のATMなどで取引ができます。

ただ、提携ATMを使う場合、利用手数料がかかるケースがあります。

たとえば、消費者金融のプロミスの場合、提携先のセブン銀行ATMで借入すると、引き出す金額が1万円以内で110円、1万円以上だと220円の手数料がかかります。

一方で、三井住友銀行カードローンや、三菱UFJ銀行カードローン バンクイックなどは、提携先のセブン銀行ATMで借入しても、手数料はかかりません。

このように、カードローンによって変わってきますので、利用手数料が気になる人は事前に公式サイトでチェックをしておきましょう。

また、24時間営業しているコンビニATMも多くあるので、夜の遅い時間帯などでもすぐに現金を用意できるのもメリットといえます。

カードローンの借入手順

実際にどのように借入をしていけばいいのか、気になる人も多いと思うので、手順について具体的に説明をしていきます。

事前に理解しておけば、はじめて借入する際に、慌てず操作ができるので参考にしてください。

振込での借入手順

カードローンのWEBサイトから振込借入をする方法を解説します。

ここでは、消費者金融のアコムのWEBページの情報を元に確認していきましょう。

- アコムのマイページにログインし「振込で借りる」を選択

- 振込希望額などの必要情報を入力

- 表示された内容に問題がなければ「送信」を押す

ATMでの借入手順

ATM借入の場合、契約時に発行されたローンカードを持参し、自社ATMや提携ATMに向かいましょう。

使い方はキャッシュカードと同様で、ATMにカードを挿入したあと、画面を操作することで手続きが完了します。

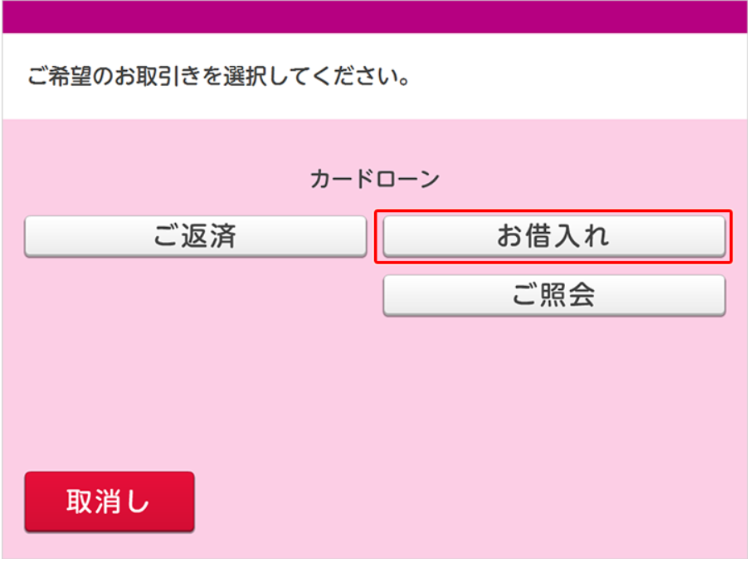

ATMの画面に「お借入」という項目があるので、そちらを選択します。

分かりやすくサンプルを出すと、イオン銀行ATMでは以下のような画面になります。

画像引用:イオン銀行|イオン銀行カードローンのATMでのお借入れ方法

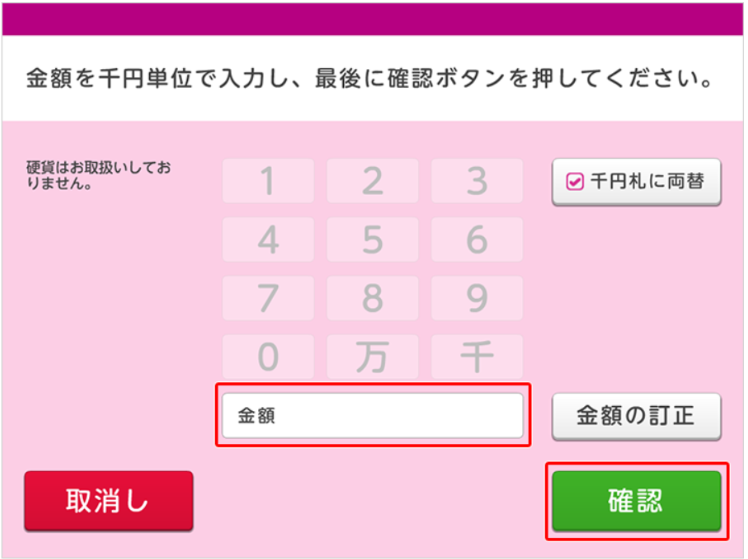

お借入を選択したら、引き出す金額を入れましょう。

画像引用:イオン銀行|イオン銀行カードローンのATMでのお借入れ方法

画面の確認が完了すると、現金が引き出され利用明細が発行されます。

スマホアプリで借入する場合はコンビニATMのみ対応

アイフルやアコムなどの、大手消費者金融カードローンでは、ローンカードを発行しなくても、スマホアプリを使って提携ATMからお金を引き出すことができます。

しかし、スマホアプリで利用できるのは一部のコンビニATMのみとなっており、必ず手数料がかかってしまうデメリットもあります。

スマホアプリで借入可能な大手消費者金融は以下の通りです。

| 金融機関 | 対応する借入方法 |

|---|---|

| アイフル | セブン銀行 ローソン銀行 |

| プロミス | セブン銀行 ローソン銀行 |

| アコム | セブン銀行 |

| SMBCモビット | セブン銀行 ローソン銀行 |

| レイク | セブン銀行 |

カードローンの借入先

カードローンは借入方法だけでなく、借入先も豊富でさまざまな会社が商品を提供しています。

借入先を大きく分けると、「消費者金融」「信販会社」「銀行」の3つです。

それぞれの特徴については、以下の表を参考にしてください。

| 借入先 | 特徴 |

|---|---|

| 消費者金融カードローン | 審査が早く、最短即日融資が可能 無利息期間がある会社も |

| 信販カードローン | 金利や限度額は会社によってさまざま 審査は最短即日融資も可能 クレジットカードのショッピング機能がついた商品もある |

| 銀行カードローン | 金利が消費者金融より低い傾向にある 審査は基本的に数営業日程度かかる キャッシュカードから借入できる商品がある |

消費者金融カードローン

消費者金融カードローンは、CMなどでおなじみのアイフルやアコムなどの消費者金融が提供するカードローンで、最大の特徴は審査スピードが早いことです。

個人向け融資を中心に営業しているため、素早く融資ができ、WEB申込であれば、早いところだと最短3~20分で融資をしてくれます。

ただし、消費者金融カードローンは銀行に比べて、金利が高い傾向にあることがデメリットです。

少額の借入であれば大きな差にはなりませんが、借入期間が長いほど利息額は大きくなっていく傾向にあります。

ただ、消費者金融カードローンは無利息期間が利用可能な会社もあります。

無利息期間

無利息期間

短期間での返済を考えている人は、この無利息期間を利用することで利息を抑えることができるでしょう。

ここからは、利用者が多く、利便性の高い消費者金融カードローンを3つほど紹介していきます。

アプリでの借入が便利なプロミス

消費者金融のプロミスは「アプリローン」が便利なことがメリットです。

専用のアプリから借入・返済まで完結するため、使いやすいでしょう。

また、アプリローンでは、カードを使わずにATMから借入できます。

専用のQRコードをコンビニATMでかざすだけで手軽にATMから借入できるため、カードを管理する必要がありません。

さらに、はじめてプロミスを契約する場合、初回借入日から30日間利息が0円となります。

そのため、プロミスは短期間の借入で返済負担をなるべく抑えたい人に適しているでしょう。

振込依頼をして最短10秒で融資をしてくれるアコム

アコムは口座振込にスピードに優れているカードローンです。

楽天銀行口座を利用している人なら、依頼すると24時間いつでも最短10秒で口座に振込をしてくれます。

三菱UFJ銀行・三井住友銀行・みずほ銀行・ゆうちょ銀行の口座利用の場合でも、依頼してから1分ほどで口座振込をしてくれるため、とても便利です。

また、アコムでは審査スピードが早いこともメリットとして挙げられます。

「WEB完結」申込を利用することで最短20分で審査が完了し、最短即日融資が可能です。

振込で借入を検討している人は、アコムの利用を検討しましょう。

最短18分と審査スピードが早いアイフル

アイフルはWEB完結申込を利用することで、最短18分で審査が完了します。

また、スマホアプリを使えば、セブン銀行ATM・ローソン銀行ATMで借入から返済することもできますし、利用残高の確認などもできるので便利です。

セブン銀行ATM・ローソン銀行ATMをよく使う人はアイフルを検討してみてください。

信販カードローン

信販カードローンとは、クレジットカードやショッピングの分割払いを専門とする信販会社が発行するカードローンです。

金利や融資限度額などの条件が会社によって、異なるという特徴があります。

また、信販カードローン独自のサービスなども用意されていることが多いです。

さらに、クレジットカードと併用できるカードローンも発行されています。

そのため、カードローンとクレジットカードをまとめたいという人に便利なサービスです。

使い勝手の良い信販カードローンを2つほど紹介するので、参考にしてみてください。

1回払いなら金利が5.0%で利用できるJCB CARD LOAN FAITH

JCB CARD LOAN FAITHは、JCBが発行するカードローンです。

コンビニATMで取引する場合、月3回まで手数料がかかりません。

返済方法は「キャッシングリボ払い(毎月返済)」「キャッシング1回払い」の2種類が選べます。

「キャッシング1回払い」の場合金利が5.0%となり、利息の負担が抑えられることがメリットです。

ただし、「キャッシング1回払い」は最大5万円までしか借入できません。

そのため、少額の借入で利息を抑えたい人に向いているでしょう。

返済実績に応じて金利が下がる三井住友カード カードローン

三井住友カードが発行するカードローンでは、「適用利率引き下げサービス」が魅力です。

適用利率引き下げサービスでは、当年度の返済に延滞がない場合、翌年度の利率が0.3%引き下げとなります。

通常の金利は年率1.5%〜15.0%のため、適用利率引き下げサービスを利用すると翌年度の金利が年1.2%〜14.7%に下がります。

また、4年間金利の引き下げが適用されるため、最大で1.2%金利が抑えられることがメリットです。

そのため、長期間カードローンを利用する予定がある人に適しているでしょう。

銀行カードローン

銀行カードローンとは銀行や信用金庫、労働金庫などの金融機関が発行するカードローンです。

最大のメリットは、消費者金融に比べて金利が低い傾向にあるという点です。

特に、長期間の借入や高額な借入をする場合に、金利の低い銀行カードローンが向いています。

また、キャッシュカード一体型のカードローンが便利です。

キャッシュカード一体型カードローンとは、自社普通預金のキャッシュカードからATMで借入ができる商品のことをいいます。

カードローン専用のカードを持たなくても借入できるため、手軽でありカードを管理する手間がかかりません。

ただし、銀行カードローンは、消費者金融と比べると審査スピードが遅く、結果がでるまで数営業日かかるのも珍しくありません。

ここからは、低金利かつ利便性の高い銀行カードローンを3社紹介するので、参考にしてください。

キャッシュカードと一体型が便利な三井住友銀行カードローン

三井住友銀行カードローンでは、同行の普通預金口座を持っている場合、キャッシュカード一体型が利用できます。

キャッシュカードで借入できるため、カードローンを周りに使っていることを知られたくない場合に便利です。

また、金利が年1.5~14.5%(実質年率)と銀行カードローンの中でも使いやすい水準です。

さらに、三井住友銀行ATMはもちろん、ほかにも多くの提携ATMで手数料がかからないため、無駄な出費を抑えたい人にも向いているカードローンです。

手数料がかからない主な提携ATM |

- E-net(イーネット)ATM

- ローソン銀行ATM

- セブン銀行ATM

- ゆうちょATM

- 三菱UFJ銀行ATM

ATM手数料優遇があるみずほ銀行カードローン

みずほ銀行カードローンは、みずほマイレージクラブ会員限定でATM手数料0円のサービスが利用できます。

具体的には、みずほマイレージクラブ会員で、月末時点にカードローンの残高がある場合、翌月以降の利用手数料が一定回数無料となります。

具体的に無料となるATMは、以下を参考にしてください。

手数料がかからない主なATM |

- みずほ銀行ATM(回数制限なし)

- E-net ATM(月3回まで)

イーネットATMとは、ファミリーマートやデイリーヤマザキなどの一部のコンビニエンスストアが提携しているATMです。

みずほマイレージクラブ会員であれば、月3回まで無料となるので利用しやすいでしょう。

また、みずほ銀行カードローンは、金利が年2.0~14.0%と低いことがメリットです。

住宅ローンを契約中の人であれば、上記金利からさらに0.5%引き下げとなるので、なるべく返済負担を抑えたい場合に適しています。

楽天会員ランクに応じて審査優遇が受けられる楽天銀行カードローン

楽天銀行スーパーローンでは、楽天会員のランクに応じて審査が優遇されるという独自のサービスがあります。

そのため、楽天のサービスを普段利用している人にとって使いやすいでしょう。

また、カードローンの新規入会で楽天ポイントがもらえるため、楽天ユーザーにとってメリットがあります。

さらに、楽天銀行カードローンは、コンビニATMなどの一部の提携ATMでATM利用手数料がかかりません。

手数料がかからない主な提携ATM |

- セブン銀行ATM

- ローソン銀行ATM

- E-net ATM

- 三井住友銀行ATM

- みずほ銀行ATM

- イオン銀行ATM

カードローンの借入金額

カードローンでいくらまで借入できるのか気になるという人もいるでしょう。

基本的には、カードローンの借入限度額は審査によって決定します。

そのため、一人ひとりの借入できる金額は異なる点に注意が必要です。

カードローンの借入金額について理解することで、自分がどれくらいの金額を借りられるのか、ある程度予想がつきます。

利用者ごとに借入限度額が異なる

前述の通り、カードローンの借入限度額は審査によって決定します。

そのため利用者によって借入できる金額が異なります。

たとえば、プロミスのカードローンでは最大800万円が融資上限額ではありますが、必ず800万円借りられるわけではありません。

カードローンを提供する金融機関は、審査のときに申込者の職種、雇用形態、収入の高さなどから「返済能力」を確かめた上で、いくら融資をするか決めているからです。

返済能力の調査

返済能力の調査総量規制によって借入できる金額が制限されている

カードローンは、総量規制という法律で融資上限額が制限されています。

具体的には、他社含めた借入額の合計が年収の3分の1を超えてはいけないという法律です。

総量規制

総量規制なお、総量規制が適用されるのは消費者金融・信販のカードローンです。

ちなみに、銀行カードローンは総量規制の対象外ではありますが、年収や他社借入金額の確認によって、年収の3分の1を超えた借入は難しいのが実情です。

ATMごとで1回に引き出せるお金の上限額は変わる

カードローンの融資上限額とは別に、ATMごとの利用上限額についても注意が必要です。

銀行ATMは1度に借入(出金)できる上限が決まっています。

1回ごとの借入上限額は金融機関ごとに異なるため、それぞれの公式サイトを確認してください。

たとえば、アイフルのカードローンの場合、ATMの取り扱い金額に以下のような上限額が設定されています。

| ATM名 | 1回の上限額 |

|---|---|

| アイフル セブン銀行ATM ゆうちょ銀行 |

50万円 |

| ローソンATM イーネットATM |

20万円 |

| イオン銀行ATM 三菱UFJ銀行ATM 福岡銀行ATM 熊本銀行ATM |

99万円 |

| 十八親和銀行ATM 西日本シティ銀行ATM |

100万円 |

上記のように、カードローンの融資上限額とは別に銀行ATMごとの出金上限額があります。

ATMの上限額を超える場合は、複数回に分けて出金する必要があるでしょう。

ただし、提携ATMなど手数料が発生する場合、出金した回数だけATM利用手数料が増える点に注意が必要です。

借入限度額を増やしたい場合は増額申請をする

カードローンを使っていくなかで、「もう少し借入限度額を増やしたい」というケースも出てくるでしょう。

その場合、増額申請をして審査に通れば借入限度額を増やすことができます。

増額の申請方法はカードローンによって違いますが、具体的には以下のような方法があります。

増額申請の方法 |

- インターネットで申請

- 郵送で申請

- 電話で申請

増額申請をしたからといって、必ず審査に通るわけではないので。注意してください。

増額審査では、収入や他社借入額が見られるのはもちろん、これまでの利用実績が加味されます。

カードローンで借入する際の注意点

カードローンの借入は便利ですが、以下の3点に注意が必要です。

借入する際の注意点 |

- 無理のない金額を借りる

- 返済に遅れると信用情報に影響を及ぼす

- 借入期間が長いと支払う利息が増える

安易に借入してしまうと、返済できないリスクや返済負担額が大きくなるリスクが考えられます。

そのため、借入前に注意点を理解しておきましょう。

無理のない金額を借りる

カードローンで借入する場合は「借りすぎ」に注意が必要です。

必要以上にお金を借りてしまうと、毎月の返済額が大きくなっていき、生活に支障がでてしまうケースもあります。

そのため、自分が返済できる金額でお金を借りることが重要です。

借りすぎが不安な人は、申込時に借入希望額をなるべく低く申告するようにしましょう。

借入限度額を必要最低限にしておけば、借りすぎを防げます。

返済に遅れると信用情報に影響を及ぼす

カードローンは手軽に借入ができる反面、返済に遅れないよう注意が必要です。

返済に遅れてしまうと、信用情報に影響を及ぼします。

信用情報とは、クレジットやローンの契約や申込に関する情報のことで、客観的な取引事実を登録した個人の情報のことです。

信用情報

信用情報返済に遅れた情報も、信用情報として取り扱われるため、何度も遅延したり、長期間滞納したりすると、ほかのローン審査に通過するのが難しくなってしまいます。

返済が遅れないようにするため、事前に返済計画を立てておくようにしましょう。

借入期間が長いと支払う利息が増える

カードローンでお金を借りる場合には、返済時の利息についても確認しておきましょう。

一般的に、借入期間が長いほど支払う利息が増えます。

なぜなら、利息は以下の計算式で決められるケースが多いからです。

そのため、長期間の借入をする場合は、なるべく金利の低いカードローンを選ぶなどの工夫をすると良いでしょう。

カードローンで借入する際のよくある質問

ただし、ATMの稼働時間外は利用できません。また、WEBから振込による借入を利用する場合は、メンテナンス時間に注意が必要です。各カードローンのWEB会員ページのメンテナンス時間中は、借入や返済手続きができません。そのため、カードローンを利用する前にあらかじめ公式サイトからメンテナンス時間をチェックしておきましょう。

カードローンの借入や契約に関連した連絡は、本人にします。そのため、家族や知人に直接連絡されることはなく、知られるリスクは低いといえるでしょう。

ただし、カードローンを利用する際は、郵送物が届く可能性がある点に注意が必要です。カードローンによってはWEB明細を利用することで、紙の利用明細が郵送されないため、検討しましょう。

カードローンは当月末の借入残高を参照して翌月の返済金額を決定しています。そのため、借入した翌月から返済がスタートするケースが多いです。

ただし、カードローンによって返済日などが異なるため、一度公式サイトをチェックしておくことが望ましいでしょう。

まとめ

カードローンではATMだけでなく、振込による借入が利用可能です。

ATM借入は現金が必要な場合に便利で、振込借入は外出する時間がない場合に役立ちます。

また、消費者金融や銀行などさまざまな会社がカードローンを提供しており、借入方法や手数料、サービスが異なります。

カードローンでお金を借りたいという人は、特徴を理解しつつ、自分が使いやすい借入先を選ぶことが望ましいです。

また、カードローンでお金を借りた場合、翌月以降に返済する必要があります。

無理のない返済ができるよう、必要以上に借りすぎないことを心がけておきましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

カードローンは計画的に利用しましょう。借入時は口座からお金を引き出しているようにしか見えないため、自分のお金と錯覚しやすいです。しかし、利用者からは「借りすぎて返済が終わらない」という声がよく聞かれます。借入目的と返済計画を明確にして後悔しない利用をしましょう。

| 公式サイト | 審査時間 | 金利 | 申込方法 | 無利息期間 | 土日の審査対応 | |

|---|---|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 年2.5 ~ 18.0% | ・WEB ・自動契約機 ・電話 |

初回借入日の翌日から30日間 | |

|

詳細は こちらへ |

最短18分 | 年3.0 ~ 18.0% | ・WEB ・自動契約機 ・電話 |

初回契約日の翌日から30日間 | |

|

詳細は こちらへ |

最短20分※1 | 年2.4 ~ 17.9% | ・WEB ・自動契約機 ・電話 ・郵送 |

初回契約日の翌日から30日間 |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

アプリローンで完結できる!

アプリローンで完結できる!

貸金業務取扱主任者・FP|村上敬

こまめな利用は手数料が増す結果になります。

こまめに提携ATMで借入をすると、利用手数料がかかってきます。なお、利用手数料は利息とは別に請求されるため、返済時に負担となります。回数を決める、むやみに利用しない、手数料がかからない口座に振込キャッシングをするなどの工夫が必要です。