プロミスのサービス内容は?特徴や利用者の口コミ体験談を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 貸金業法を遵守する正規の金融機関なので安心

- 最短3分と大手のなかでもトップクラスの融資スピード

- 大手のなかでは最も上限金利が低い

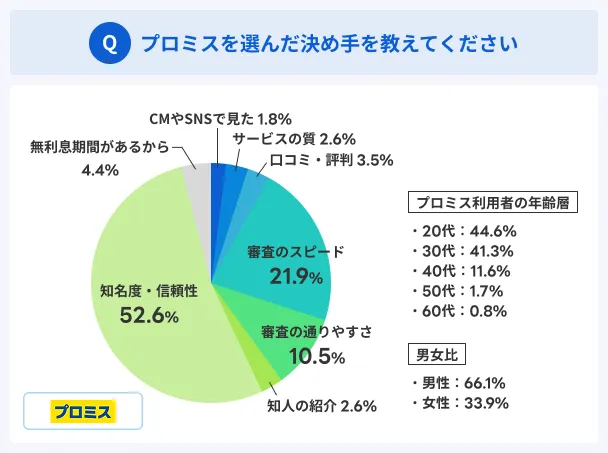

プロミスは、最短3分で融資が可能な大手消費者金融です。SMBCグループに属する会社が運営しており、知名度や信頼性から多くの人に選ばれています。

カードローンは多くの金融機関が提供していますが、「初回借入日の翌日」から適用される無利息期間やVポイントサービスなど、利用者に寄り添ったサービスを展開している点も特徴のひとつです。

本記事ではプロミスのメリット・デメリットから審査、金利、最短で融資を受けるコツまで幅広く解説します。実際にプロミスを利用した人の体験談や口コミもあわせて紹介します。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの特徴

プロミスは「SMBCコンシューマーファイナンス株式会社」が提供する個人向けのローンサービスです。

会員数は2024年3月時点で161万人を超えており、多くの人に選ばれていることが分かります。

顧客の利便性を高めるサービスの提供に力を入れており、近年では「アプリローン」や「Vポイント付与」など、先進的なサービスを次々と導入しています。

ほかにも、プロミスには以下のような特徴があります。

プロミスの主な特徴 |

- WEB完結・最短3分で借りられる

- 契約がはじめてなら無利息期間を利用できる

- 原則として郵送物や勤務先への電話なし

- 借入方法や返済方法が充実している

プロミスは顧客満足度が高い

プロミスは、2024年に12年連続となる「COPC認証」を取得しました(※)。12年連続での取得は、ノンバンク業界でプロミスのみであり、信頼性の証ともいえる実績のひとつです。

さらに、プロミスを運営する「SMBCコンシューマーファイナンス株式会社」は、三井住友銀行と同じ「SMBCグループ」に属する会社です。

大手銀行グループの一員であることは、消費者金融の利用に不安を感じてる人にとっても安心材料となるでしょう。

正式な貸金業者なので安心

消費者金融を利用したことがない人は不安に感じるかもしれませんが、テレビドラマで見かけるような怖い取り立ては一切ありません。

プロミスは、財務局長の登録を受けた正式な貸金業者であり、「貸金業法」に則って適正な融資をおこなうためです。

貸金業法

貸金業法貸金業法では、利用者が過剰な債務を抱えることがないように、さまざまな規制が定められています。

貸金業法上の規制の例 |

- 「返済能力の調査」を義務付け

- 年収の3分の1を超える融資の禁止

- 悪質な取り立ての禁止

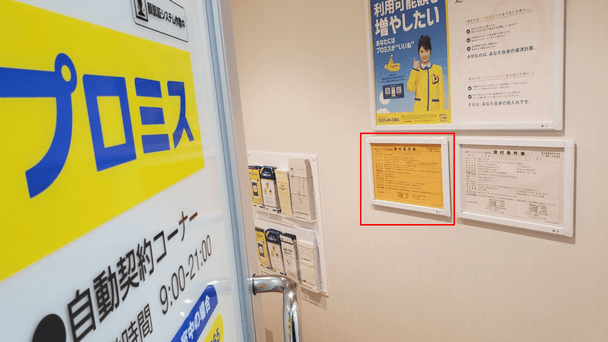

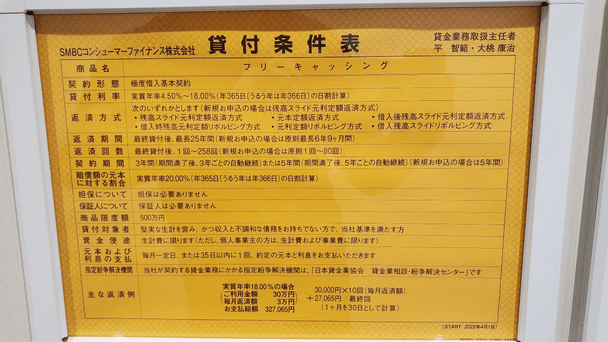

また、貸金業法においては無人店舗を含む営業支店に貸金業務取扱主任者の氏名を掲示することが義務付けられています。

出典: 貸金業者が行うこと|日本貸金業協会営業所または事務所毎に、法令で定める数の貸金業務取扱主任者(資格試験に合格し主任者登録を受けた者) を設置し、その旨を登録行政庁に届け出ること。

実際のプロミスの自動契約機店舗(東京都新宿区)には、以下のように掲示がされてありました。

誰にも知られずにプロミスで借りられた山田さんの体験談

どうしても借入を周囲に知られたくなかったので、プロミスで誰にも知られず借りられた安心したと語る山田さんの体験談を紹介します。

| 項目 | 詳細 |

|---|---|

| 職業 | 学習塾経営 |

| 年収 | 約500万円 |

| 家族構成 | 母・妻・子供2人 |

山田さんは2020年のコロナの影響で、経営していた学習塾の業績が大きく傾き、生活が苦しくなったためプロミスの利用を決めました。

最初は審査や返済、周囲に知られないかが非常に不安だった

マネット

編集者

山田さん

プロミスの在籍確認は時間指定の相談ができた

自身でも周囲に知られない工夫を徹底した

マネット編集担当/キャッシングガイド

奥山 裕基

山田さんは、とにかく家族にバレないようカードや明細表の管理を徹底し、完済後はすみやかに解約しています。山田さんのように徹底してお金を管理できる人ほど、完済も早く滞納する心配もありません。

より詳しいインタビュー内容は、以下の記事から確認できます。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスを利用する7つのメリット

プロミスは、借入を急いでいる人やなるべく返済の負担を抑えたい人に適しています。主なメリットは以下のとおりです。

プロミスを利用するメリット |

- 土日祝日問わず最短3分で借りられる

- 無利息期間は初回借入した翌日から始まる

- 会員専用のサービスが充実している

- 原則として郵送物や電話による在籍確認がない

- 口座振込で借りられる振込サービスが便利

- 女性専用ダイヤルが用意されている

1.土日祝日問わず最短3分で借りられる

プロミスは土日祝日にかかわらず毎日審査をおこなっており、申込から最短3分での融資が可能です。

銀行が提供するカードローンでは、土日祝日に審査を実施していない場合もあり、借入に時間がかかるケースも少なくありません。

最短3分融資は大手消費者金融のなかでもトップクラスの早さで、すぐに借りたい人に適したカードローンといえます。

| 商品名 | 融資スピード | 土日祝日 |

|---|---|---|

| プロミス | 最短3分※1 | 〇 |

| SMBCモビット | 最短15分 | 〇 |

| アコム | 最短20分 | 〇 |

| アイフル | 最短18分 | 〇 |

| レイク | 最短15分※2 | 〇 |

※1.お申込み時間や審査によりご希望にそえない場合がございます。

※2.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

マネット編集担当/キャッシングガイド

奥山 裕基

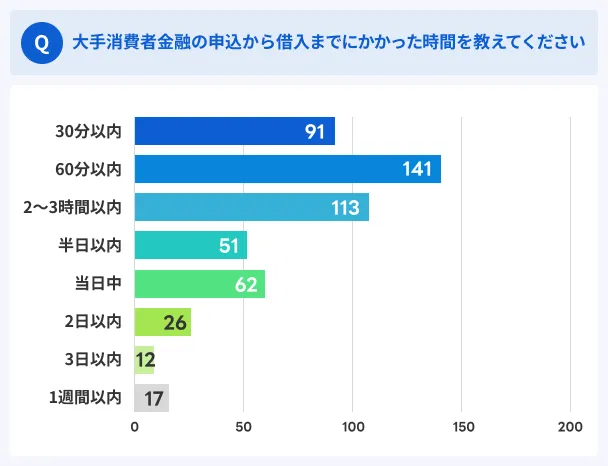

「最短〇〇分」の表記はあくまで目安なので、実際にすぐ借入できるかどうかは分かりません。ただし、マネットが実施したアンケートでは、大手消費者金融を利用したことがある513名のうち、458名が当日中に借入できたと回答しています。

申込の時間帯や不備の有無などによっても異なりますが、比較的短期間で借入できるでしょう。

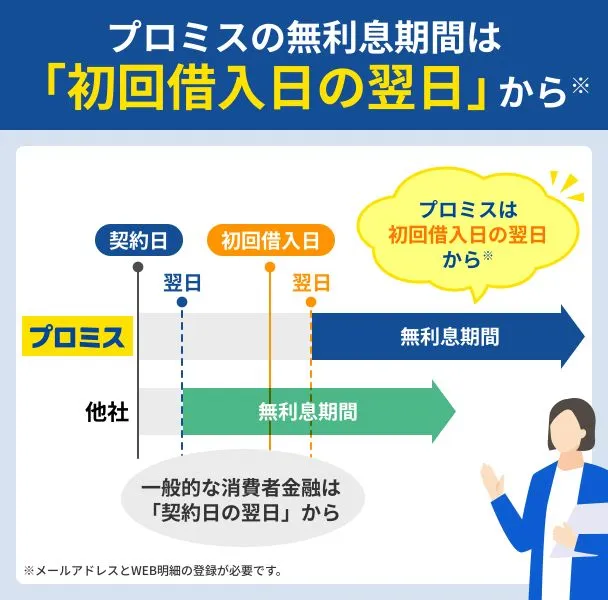

2.無利息期間は初回借入した翌日から始まる

プロミスは契約がはじめての人に無利息期間を設けており、「初回借入日の翌日」から30日間、利息が発生しません。

無利息期間

無利息期間ほかの大手消費者金融でも無利息期間を設けている場合がありますが、多くの場合、「契約日の翌日」から無利息がスタートします。

そのため、契約だけ済ませて後日お金を借りた場合、無利息期間を最大限活用できません。

しかし、プロミスの場合は初回借入の翌日から日数がカウントされるため、お金を借りるまで無利息期間が無駄になりません。契約から日が空いて借入しても、30日間の無利息サービスを活かせます。

3.会員専用のサービスが充実している

会員向けサービスが充実している点もプロミスのメリットのひとつです。たとえば、以下のようなサービスが挙げられます。

プロミスの公式アプリでは、利用状況の確認や登録情報の変更などの各種手続きだけでなく、利便性を高めるさまざまなサービスを提供しています。

なかでも、アプリのログインや毎月の返済でVポイントが貯まるポイントサービスは、プロミスならではの特徴のひとつです。

貯まったVポイントは、1ポイント=1円相当として買い物に利用できるほか、他社ポイントとの交換やプロミスの返済への充当にも対応しており、使い道も豊富です。

さらに、返済日前にメールが届くサービスも用意されているため、返済のしやすさを重視する人にも適したカードローンだといえます。

4.原則として郵送物や電話による在籍確認がない

プロミスでは、申込から借入・返済まで、すべての手続きをインターネット上で完結できます。カードレスでの契約に対応しており、原則として自宅への郵送物がありません。

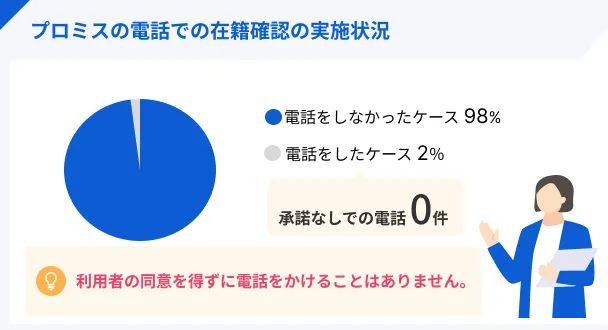

また、プロミスは原則として電話による在籍確認を実施しないカードローンのひとつです。

在籍確認

在籍確認

公式サイトでは、98%の利用者に対し、電話による在籍確認をおこなわなかったとのデータを公表しています。

審査で必要だと判断されれば、実施される可能性がありますが、その場合も事前に同意を得てくれるため安心です。

実際にマネットには、「在籍確認の電話がないことが決め手になった」「勤務先への電話がなかった」などの口コミが寄せられています。

ユーザー評価

プロミスのカードローンを決めた理由は、在籍確認なしで、審査も厳しくなく、最短即日で借りれる点に惹かれたからです。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年17.4% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入の容易さ | ||

ユーザー評価

即日融資でインターネット上で簡単に返済や借入が出来るのがいい。在籍確認の電話が無いことは借入をする際の決め手になった。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年17.8% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

5.最短10秒のインターネット振込が便利

プロミスの借入方法には「インターネット振込」があります。メンテナンス時間や年末年始を除けば、いつでも手続きでき、最短10秒程度で融資が受けられます。

多くの金融機関が原則として24時間、最短10秒程度での振込に対応しているため、土日祝日や夜間にお金が必要となってもスムーズに借入できるでしょう。また、借入時の振込手数料もかかりません。

24時間振込に対応している金融機関の例 |

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- りそな銀行

- ゆうちょ銀行

- 楽天銀行

- PayPay銀行

- イオン銀行

6.女性専用ダイヤルが用意されている

プロミスでは、女性専用ダイヤルが用意されています。

女性オペレーターが対応してくれるので、申込の手続きや返済方法など、さまざまな疑問や不安を相談できるでしょう。

受付時間:平日9:00~18:00

マネット編集担当/キャッシングガイド

奥山 裕基

実際に、マネットが実施したアンケートでは、プロミス利用者の33.9%が女性という結果になりました。借入について不安を抱きやすい女性の人でも、安心して利用できる体制が整っていることが分かります。

また、プロミス利用者からは、「女性専用コール窓口が設置してあり安心できた」との口コミも届いています。

ユーザー評価

初月の金利0だったのと、CMや街中でよく見かける名前だった為。また、女性専用コール窓口が設置してあり安心できたから。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年17.8% |

| 審査時間 | 30分以内 | 借入事実の把握 | 家族 |

| 重視した点 | 借入の容易さ | ||

プロミスでは、チャットや電話での問い合わせも受け付けているため、受付時間内の電話が難しい人は活用すると良いでしょう。

プロミスを利用する2つのデメリット

プロミスは、融資スピードやWEB完結など、利便性が高いサービスを提供していますが、デメリットも存在します。

借入を検討している人は、以下の2点を理解しておきましょう。

プロミスを利用するデメリット |

- 銀行のカードローンと比べて金利は高め

- 一部の提携ATMは利用手数料がかかる

1.銀行のカードローンと比べて金利が高め

プロミスの金利は、銀行が取り扱うカードローンと比べると高めに設定されています。

| 区分 | 金利 |

|---|---|

| プロミス | 年2.5~18.0% |

| 銀行カードローン | 年1.5~15.0程度(一般的な目安) |

プロミスを含む大手消費者金融は、急ぎでお金が必要な人のニーズを満たすサービスを提供しており、貸し倒れリスクが高くなる傾向があるためです。

また、保証会社を利用せずに自社でリスクを負う点や、主に無担保ローンに特化している点も、リスクの高さにつながる要因のひとつです。

こうしたリスクを考慮して金利を設定するため、銀行カードローンと比べて高くなる傾向があります。

ただし、プロミスでは無利息期間が設けられているため、必ずしも銀行カードローンのほうが利息負担が軽くなるとは限りません。

2.提携ATMは利用手数料がかかる

プロミスは、プロミスATMに加え、全国のコンビニ・提携金融機関のATMでも借入・返済が可能です。ただし、提携ATMを利用する際にはATM利用手数料が発生します。

| 取引額 | ATM利用手数料 |

|---|---|

| 1万円以下 | 110円 |

| 1万円超 | 220円 |

提携ATMでは、借入・返済のたびにATM利用手数料が発生するため、実質的な返済の負担が重くなる可能性があります。

ただし、プロミスATMまたは三井住友銀行ATMでは、いつでも手数料が無料です。また、インターネット振込やインターネット返済も一切手数料はかかりません。

なるべく手数料無料の方法で借入・返済し、返済の負担を抑えましょう。

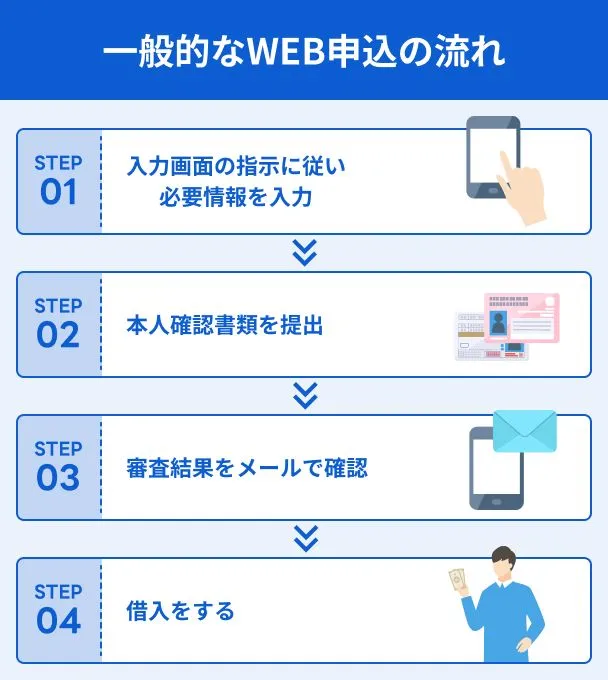

プロミスで最短3分融資を受けるまでの流れ

プロミスでは、WEB・電話・自動契約機の申込方法が用意されています。なかでもWEB申込は24時間手続きでき、来店も不要なため、借入までがスムーズです。

WEB申込を例に、最短3分で融資を受けるまでの流れを紹介します(※)。

- WEB申込する

- 必要書類をアップロードする

- 審査結果を確認する

- WEB上で契約する

- 借入する

プロミスでは、必要書類の提出や契約手続きもWEBで完結でき、カードレスでの契約なら自宅への郵送物もありません。

なお、カードを発行したい人は、お近くの自動契約機に出向いて契約すればその場で受け取れます。

自動契約機の営業時間は9:00~21:00ですが、一部の店舗では異なる場合があるため、確認したうえで来店しましょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスで最短3分融資を受けるコツ

プロミスは、最短3分融資に対応しています。ただし、申込の時間帯や内容によっては審査に時間がかかることもあり、必ずしも即日で借入できるとは限りません。

また、スムーズに契約できたとしても、借入方法によってはお金を受け取るまでに時間を要する場合があります。借入を急ぐ人は、最短で借りるコツを押さえましょう。

最短3分で融資を受けるコツ |

- あらかじめ申込条件を確認しておく

- 必要書類を準備しておく

- 早めの時間帯にWEB完結で申込する

- 正確な情報を申告する

- 振込融資やスマホATM取引で借入する

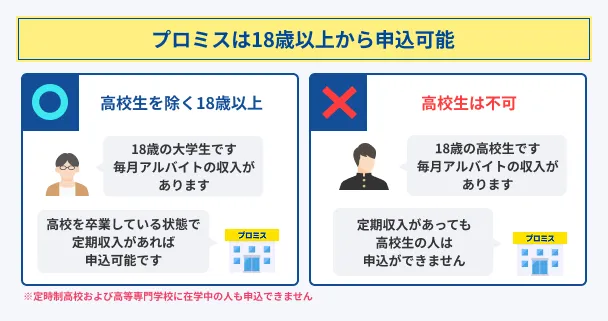

あらかじめ申込条件を確認しておく

そもそもプロミスの申込条件を満たしていなければ、借入ができません。あらかじめ年齢や収入の条件を満たしているかどうかを確認しましょう。

プロミスに申込できるのは、以下2つの条件を満たす人です。

プロミスの申込条件(※) |

- 年齢18歳~74歳の人

- 本人に安定した収入のある人

主婦(主夫)や学生でも、アルバイトやパートなどで安定した収入があれば申込が可能です。

プロミスによると、利用者の約2割はアルバイト・パートであり、決して少なくないことが分かります。

| 属性 | 割合 |

|---|---|

| 正社員・公務員 | 59% |

| アルバイト・パート | 24% |

| 派遣社員・契約社員 | 9% |

| 個人事業主 | 8% |

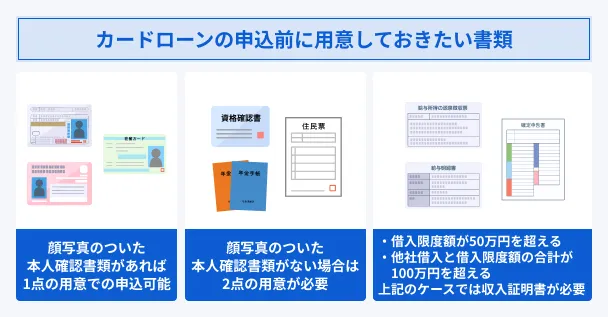

必要書類を準備しておく

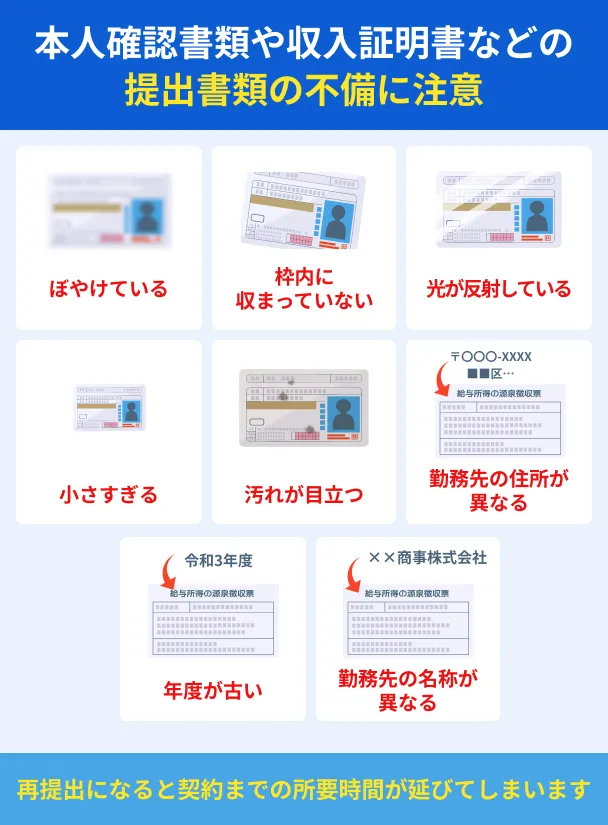

必要書類の提出が遅れると、審査を進められないため、借入までの時間が長くなります。

また、書類に不備があると審査が長引いたり、結果に影響する可能性があるため、スムーズに提出できるようにあらかじめ用意しておきましょう。

プロミスで借入するには、 本人確認書類の提出が必要です。

| 提出できる 本人確認書類 |

・運転免許証(または運転経歴証明書) ・マイナンバーカード ・パスポート(※) ・在留カード ・特別永住者証明書 |

|---|---|

| 書類に記載の住所が 現住所と異なる場合 の追加書類 |

現住所が記載された書類を追加で1点提出(発行日から6カ月以内のもの) ・公共料金の領収書 ・住民票の写し・記載事項証明書 ・国税・地方税の領収書、納税証明書 ・社会保険料の領収書 |

また、以下のいずれかに該当する人は、追加で「収入証明書」が必要です。

プロミスで収入証明書類が必要なケース |

- 希望借入額が50万円を超える

- 希望借入額と他社での借入残高の合計が100万円を超える

- 申込時の年齢が19歳以下である

収入証明書類が必要な人は、以下のいずれか1点を準備しましょう。

プロミスに提出可能な収入証明書の種類 |

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書(最新のもの)

- 所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

- 給与明細書(直近2カ月分)+賞与明細書(直近1年分)

直近1年分の賞与明細書が手元にない人は、直近2カ月分の給与明細書を用意すれば問題ありません。

必要なものがそろっているか、画像が不鮮明でないかなどを確認し、不備がないように提出しましょう。

また、書類に個人番号(マイナンバー)が記載されている場合は、その箇所を見えないようにマスキングして提出します。

早めの時間帯にWEB完結で申込する

借入を急ぐ人は、なるべく早めの時間帯にWEBから申込しましょう。

プロミスは24時間365日申込できますが、審査対応時間は9:00~21:00(土日祝日を含む)の間です。

申込完了が21:00を過ぎた場合は翌営業日の受付となるため、即日融資は受けられません。

審査対応時間内に申込した場合でも、申込が立て込んでいる場合や不備の状況などによっては審査に時間がかかることも想定されます。

その日のうちに借入したい場合は、遅くとも19:00~20:00ごろまでに申込を済ませましょう。

正確な情報を申告する

申告内容にミスや不自然な点があると、審査に時間がかかる原因となります。

申込フォームに入力した内容に不備がないかどうかをしっかり確認したうえで申込をおこないましょう。

また、「収入が少ない」「他社で借入がある」などの理由で審査が不安でも、虚偽の申告をしてはいけません。

虚偽申告の例 |

- 年収を実際よりも多く申告する

- 他社借入があるのに0円と入力する

- 勤続年数を長めに申告する

- 勤務先を偽る

プロミスを含む金融機関は、提出書類や在籍確認などをもとに申込者のさまざまな情報を把握するため、虚偽の申告をすれば審査の過程で発覚してしまいます。必ず正しい内容で申込しましょう。

貸金業務取扱主任者・FP|村上敬

虚偽の申告は、金融機関からの信頼を大きく損ねる行為です。

今後のクレジットカードやローンの契約に影響を与える場合があるだけでなく、借入するうえで重要な情報を偽れば、詐欺罪に問われる可能性もあります。審査の段階でほぼ確実に虚偽は発覚するため、正しい情報の入力を心掛けましょう。

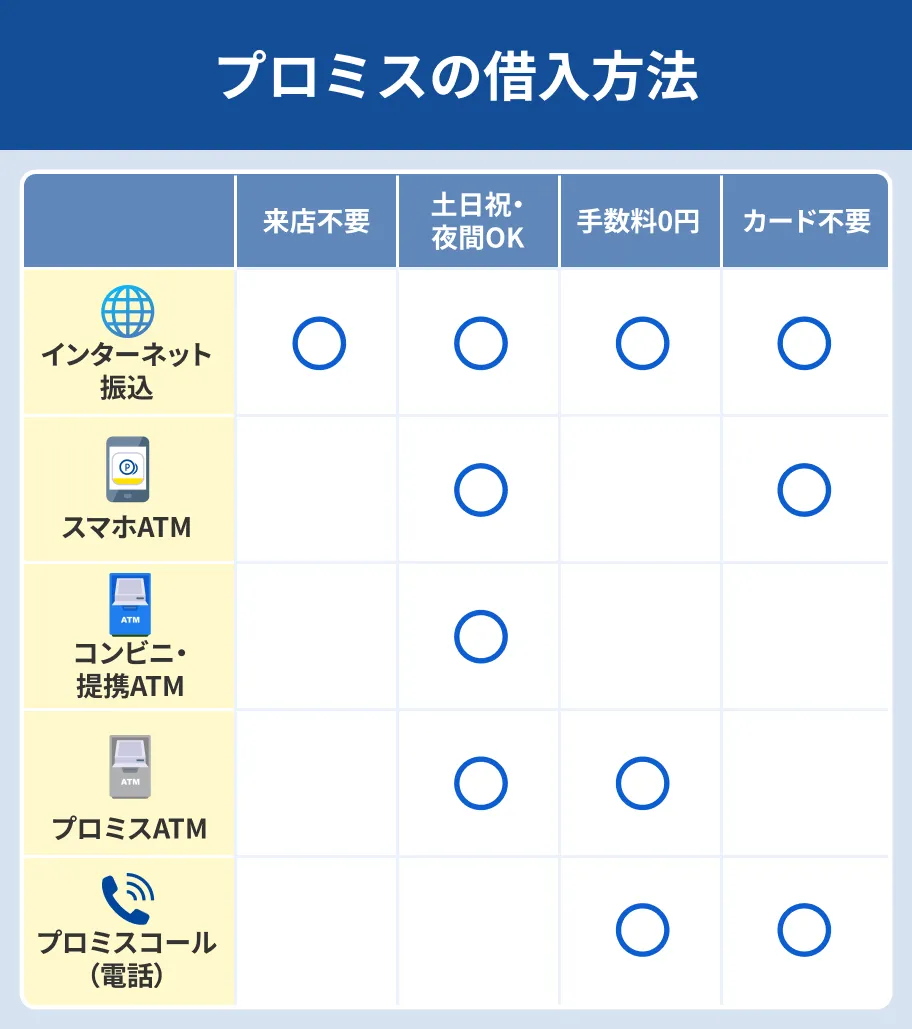

振込融資やスマホATM取引で借入する

最短で借りたい人は、契約後、振込融資またはスマホATM取引で借入しましょう。

プロミスでは、5種類の借入方法が用意されており、都合に応じて選択できます。

このうち、インターネット振込はスマホで手続きでき、最短10秒で口座に入金されるため、契約後すぐに借入ができます。

また、すぐに現金を用意したい人は、スマホATM取引が便利です。全国に設置されているセブン銀行またはローソン銀行にて、カードレスで借入できるため、カードが届くのを待ったり、自動契約機に出向いたりする必要がありません。

ただし、スマホATM取引は、ATM利用手数料がかかる点を踏まえたうえで利用しましょう。

なお、自動契約機が自宅の近くにある人は、その場でカードを受け取り、借入することも可能です。

プロミスを利用するには審査がある

プロミスからお金を借りるには、所定の審査で「融資しても問題ない」と判断してもらう必要があります。

なぜなら、借り手が何らかの理由で返済できない状態に陥ってしまった場合、プロミスは貸したお金を回収できず、損失が生じてしまうためです。

また、プロミスなどの貸金業者には、「返済能力の調査」が義務付けられているため、審査なしで融資をおこなうことはできません。

通過基準は公表されていないため審査の難易度は把握できませんが、各金融機関が重視する項目はおおむね共通しています。

プロミスの審査が不安な人は、事前に以下の「お借入診断」を利用しましょう。3項目(年齢・年収・他社借入額)の入力だけで、借入の可能性を簡易的に診断できます。

事前に借入できるかが分かる

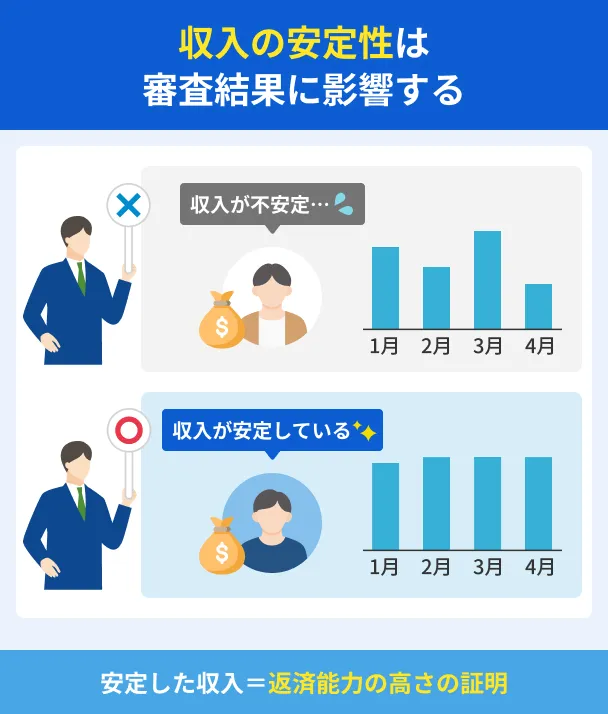

借入するためには「安定した収入」が必要

カードローンを利用するためには、基本的に申込者本人の「安定した収入」が必要です。

「収入が少ないから審査に通過できないのでは」と不安な人もいるかもしれませんが、審査では収入の多さ自体よりも、安定性が重視される傾向があります。

したがって、年収が低いからといって借入できないとは限りません。

実際に、プロミスが公表しているデータによると、年収400万円未満の人が約6割にのぼり、年収200万円未満の利用者も約2割を占めています。

| 年収 | 割合 |

|---|---|

| 100万円未満 | 5% |

| 100万円以上200万円未満 | 13% |

| 200万円以上300万円未満 | 22% |

| 300万円以上400万円未満 | 27% |

| 400万円以上500万円未満 | 17% |

| 500万円以上600万円未満 | 7% |

| 600万円以上 | 9% |

実際に借入できるかどうかは審査を受けてみなければ分からないものの、「年収が低い」という理由だけで諦める必要はないといえるでしょう。

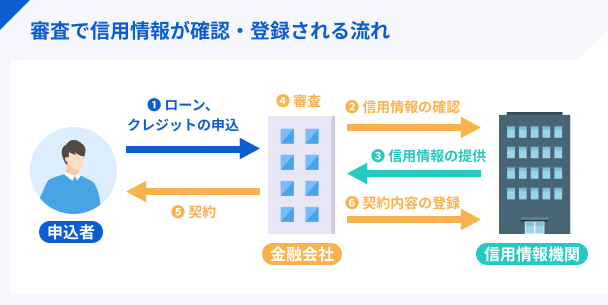

「信用情報」は審査で必ず見られる

プロミスに限らず、カードローンの審査では、必ず信用情報が照会されます。

信用情報

信用情報たとえば、ローンの返済に何度も遅れていたり、異動情報が登録されていたりすると、プロミスの返済も遅れるリスクが高いことから、審査に通過できないケースがあります。

異動・異動情報

異動・異動情報信用情報にどのような情報が登録されているか不安な人は、信用情報の開示制度を利用しましょう。WEBや郵送で開示を請求すれば、自身の信用情報を確かめられます。

請求先は、利用中の金融機関、あるいは過去に利用していた金融機関が加盟する信用情報機関です。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

総量規制により借入できるのは年収の3分の1まで

カードローンの審査では、総量規制に抵触しないかどうかもチェックされます。

プロミスは総量規制の対象となるため、原則として年収の3分の1を超える借入ができません。

たとえば、年収300万円で他社からすでに50万円を借りている場合、プロミスから借入できるのは最大で50万円までです。

なお、総量規制はあくまでも法律上の上限であり、実際の利用限度額(借入が可能な上限金額)はプロミスが審査で総合的に判断します。したがって、必ずしも年収の3分の1まで借入できるとは限りません。

貸金業務取扱主任者・FP|村上敬

貸金業者からの融資は、総量規制の対象となる場合がほとんどです。

総量規制の対象となるのは、プロミスなどの消費者金融や信販会社のカードローン、クレジットカードのキャッシングなどです。銀行カードローンや銀行が扱う各種ローンには、総量規制が適用されません。ただし、銀行も金融庁の監視などを受けて貸金業法に準じた独自の基準を設けるなど、過剰な融資を防止する取り組みをおこなっています。

プロミスで借りた場合の金利と利息額をチェック

プロミスの金利は年2.5~18.0%の範囲内で、審査によって決定されます。支払う利息の額に直接影響するため、契約前に適用金利をしっかり把握しておくことが重要です。

また、金利を確認したうえで、返済シミュレーションをおこない、どれくらいの利息がかかるかどうかも把握しておきましょう。

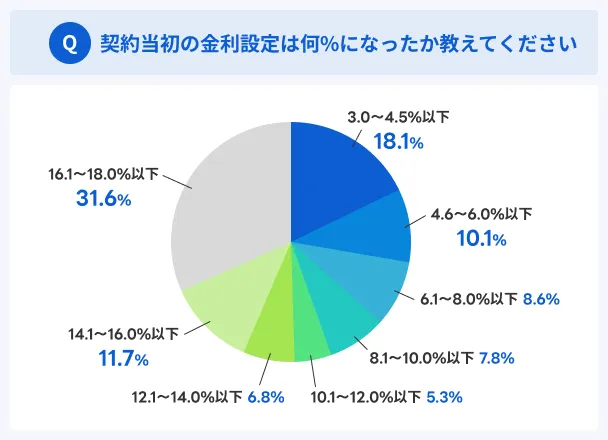

初回契約時は上限金利が適用されやすい

はじめてプロミスを利用する人は、年18.0%でシミュレーションしましょう。はじめての契約では、上限金利またはそれに近い金利が適用されるケースが多いためです。

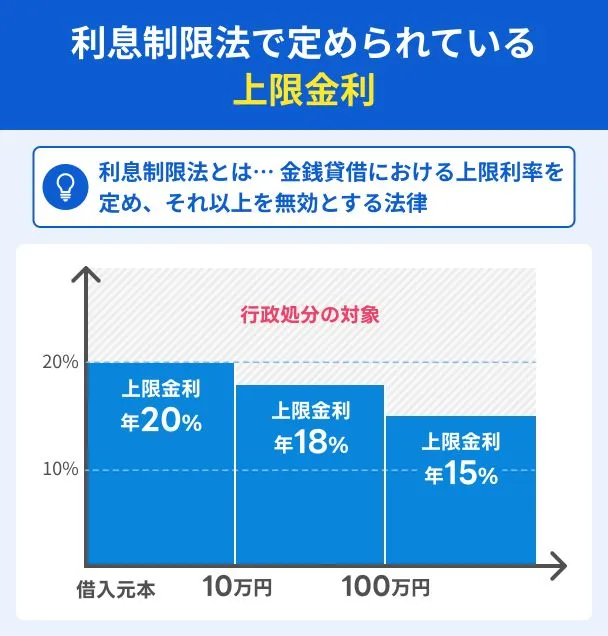

また、金利は「利息制限法」によって以下のとおり定められているため、少額の借入では金利が高くなる傾向があります。

マネット編集担当/キャッシングガイド

奥山 裕基

実際に、マネットが大手消費者金融の利用者に「契約当初の金利」を尋ねると、約3割の人が「16.1~18.0%以下」と回答しています。初回契約では実際の申込者の返済能力が分からないため、リスクヘッジとして上限金利を設定される傾向にあります。

利息の計算例

カードローンの利息は、金利・借入額・借入日数に応じて決まります。

たとえば、10万円を金利年18.0%で30日間借りた場合、利息は1,479円と求められます。

ほかの条件が同じ場合、金利が高いほど支払う利息の額も大きくなります。

また、追加借入を繰り返して想定以上に借入残高が増えたり、返済が長引いたりすると、利息の負担が大きくなる可能性があります。

一方で、早く返済すればそれだけ元金が早く減り、利息の軽減が可能です。

計算が面倒な人は返済シミュレーションを活用

利息は金利や借入額、借入期間を当てはめれば計算できますが、毎月の返済や追加借入のたびに借入残高が変わるため、自身で計算し続けるのは容易ではありません。

利息の把握には、「返済シミュレーション」が便利です。

返済シミュレーションでは、金利や借入額などを入力すると、利息の額や完済時期などを試算できます。

トータルで支払う利息はいくらか、いつ完済できるか、毎月無理なく返済できるかなどを確認したうえで、無理のない借入をおこないましょう。

返済シミュレーションはプロミス公式サイトに設置されていますが、以下のものもご利用いただけます。

プロミスは無理なく返済していきやすい

プロミスは借入の利便性が高いカードローンですが、計画的に返済するための仕組みやサービスも充実しています。

返済に関するプロミスの主な特徴 |

- 7種類の返済方法から選べる

- 返済日は4つの選択肢から選べる

- 毎月の返済額は借入残高によって変化する

- 随時返済を活用すれば利息を減らせる

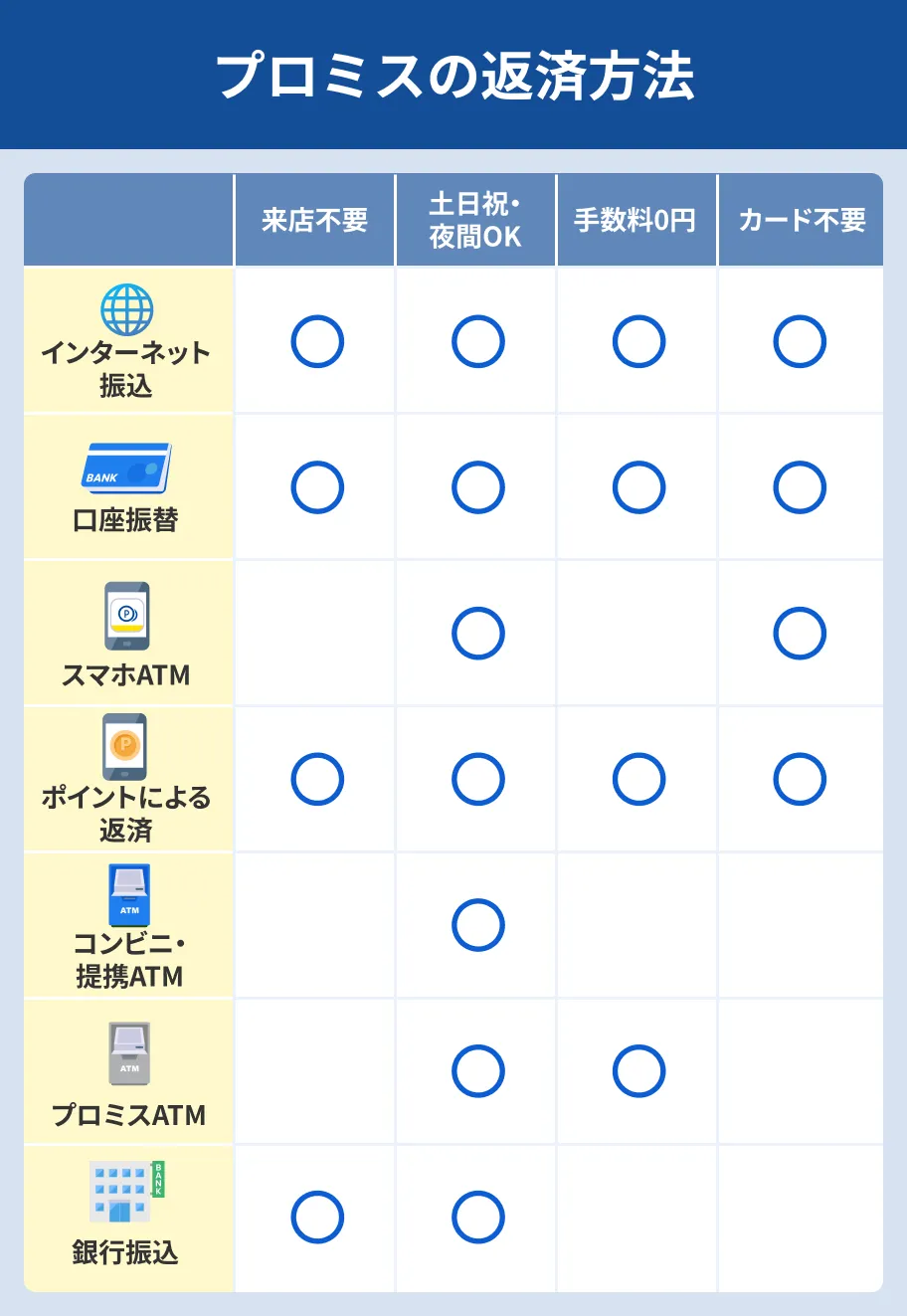

7種類の返済方法から選べる

プロミスの返済方法は7種類あり、自身が返済しやすい方法を選択できます。

たとえば、口座振替で返済すれば、返済を自動化できるため、返済忘れによる滞納するリスクを防ぎやすくなります。ただし、口座残高が不足すると返済ができないため、こまめな確認が必要です。

インターネット返済は24時間365日手続きでき、手数料もかかりません。スマホひとつで返済できるため、積極的に活用しましょう。

また、ATMから返済したい人は、プロミスATMや三井住友銀行ATMを利用すれば手数料の負担がありません。

返済日は4つの選択肢から選べる

プロミスでは、5日、15日、25日、末日のいずれかから、都合にあわせて返済日を選択できます。

確実に返済できるか不安な人は、返済日を給料日の数日後に設定するのが良いでしょう。返済のための資金を使ってしまい、滞納となるリスクを防ぎやすくなります。

なお、返済日が土・日・祝日・年末年始となる場合、翌営業日が返済日となります。

毎月の返済額は借入残高によって変化する

プロミスでは、「残高スライド元利定額返済方式」が採用されており、最終借入後の借入残高に応じて毎月の返済額が変動します。具体的な算出方法は以下のとおりです。

| 借入後残高 | 一定割合 |

|---|---|

| 30万円以下 | 3.61% |

| 30万円超過~100万円以下 | 2.53% |

| 100万円超過 | 1.99% |

たとえば、最終借入後の借入残高が10万円の場合は10万円×3.61%=3,610円となり、1,000円未満は切り上げるため、返済額は4,000円です。

借入残高が増えると毎月の返済額も上がるため、家計の負担は大きくなりますが、その分元金の減りが早くなり、結果的に利息の総額を抑えられる可能性があります。

また、返済が進んで借入残高が減っても毎月の返済額が変わらないため、返済額に占める元金の割合が高くなり、効率良く残高を減らせます。

随時返済を活用すれば利息を減らせる

プロミスでは、毎月の決められた返済額以上であれば、いつでも随時返済が可能です。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)毎月の決められた返済額に追加で返済した分には、利息がかからないため、利息の負担を軽減できます。

また、借入残高を効率的に減らせるので完済が早まり、トータルの利息軽減にもつながります。

なお、口座振替(毎月一定額を口座引き落としする返済方法)では、随時返済ができません。ATMやインターネット返済で随時返済をおこないましょう。

実際どれくらい効果があるのかシミュレーション

毎月の返済額の違いで、利息がどれくらい変わるかをシミュレーションしてみましょう。

金利年18.0%で10万円を借入し、毎月4,000円・5,000円・10,000円ずつ返済した場合の利息は、それぞれ以下のとおりです。

| 毎月の返済額 | 利息総額 | 返済回数 |

|---|---|---|

| 4,000円 (最低返済額のみ) |

26,260円 | 32回 |

| 5,000円 (毎月+1,000円ずつ随時返済) |

19,772円 | 24回 |

| 10,000円 (毎月+6,000円ずつ随時返済) |

9,158円 | 11回 |

上記はあくまでも毎月一定額を多めに返済したと仮定した結果であり、実際の利息とは異なる場合があるものの、多く返済するほど利息の負担を軽減できることが分かります。

なお、上記のシミュレーションは、30日間無利息を加味していません。無利息サービスが適用された場合は、さらに利息が減るため返済回数も減少します。

「今月は支出が少なく済んだ」「今月はいつもより収入が多かった」などの状況に応じて、無理のない範囲で随時返済を活用しましょう。

よくある質問

まとめ

プロミスは貸金業法に則って融資をおこなう正規の金融機関であり、SMBCグループとしての信頼感も備えています。

最短3分融資に対応しており、借入を急ぐ人にとって有力な選択肢のひとつです。

また、「初回借入日の翌日から30日間」の無利息期間、Vポイントサービスなど、大手消費者金融のなかでも独自のサービスを提供しています。

銀行に比べると金利が高めである点や、提携ATMを利用する際にATM利用手数料がかかる点を踏まえ、手数料がかからない借入・返済方法を選ぶなどの対策をおこなって計画的に利用しましょう。

貸金業務取扱主任者・FP|村上敬

なかには貸金業の登録を受けない違法な業者も存在します。

「審査なし」「誰でも借りられる」など、甘い文句で宣伝する業者は、貸金業の登録を受けていない違法業者(闇金)だと覚えておきましょう。借入を検討している先が正規の貸金業者かどうか判断できない場合は、金融庁「登録貸金業者情報検索サービス」で確認してください。