アイフルのサービス内容は?特徴や利用者の口コミ体験談を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 法律を遵守する大手消費者金融なので安心

- 大手のなかでも顧客満足度・知名度の高さで知られる

- 最短18分融資・無利息期間などの利便性の高いサービスが魅力

「愛がいちばん」などのCMで知られる消費者金融のアイフルは、カードローン業界の中では大手として知られており、利用者数や知名度などもトップクラスです。

サービスの内容も充実しており、融資スピードや利便性などの面でもアコムやプロミスといったカードローンと比べて遜色ありません。

さらに、周囲に知られないための配慮が充実しており、顧客満足度も高いカードローンです。

本記事では、アイフルのメリット・デメリットから流れや借入・返済方法、審査まで、体験談や口コミを交えながら詳しく解説します。

アイフルの利用を検討しており、実際の利用者の声が気になる人は、ぜひ参考にしてください。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

アイフルはどのようなサービス?

アイフルは、銀行グループに属さない独立系企業として幅広いサービスを提供する大手消費者金融です。

利用者の多様なニーズに応えるため、「キャッシングローン(カードローン)」のほかにも複数の金融サービスを提供しています。

アイフルの主なサービス |

- キャッシングローン

- おまとめMAX・かりかえMAX(借り換えローン)

また、「最短18分融資」や自宅への郵送物がない「スマホローン」、24時間対応のチャット相談など、利用者目線のサービスを展開していることが特徴です。

貸金業法を遵守しているので安心してお金を借りられる

大手消費者金融を利用したことがない人のなかには、「アイフルでお金を借りても大丈夫?」「怖い取り立てがあるのでは」などと不安な人もいるでしょう。

アイフルは、貸金業者として財務局長の登録を受け、貸金業法に基づいて健全な事業運営をおこなう正規の金融機関です。

貸金業者

貸金業者貸金業法では、利用者を守るためのさまざまな規制が設けられています。そのため、アイフルが不当な方法で取り立てをおこなったり、法外な高金利を提示したりする心配はありません。

アイフルの会員数は2025年5月時点で136万人を超えている

アイフルは、大手のなかでも知名度が高い消費者金融です。会員数(残高あり)は2025年5月時点で136万人を超えており、多くの人から選ばれていることが分かります(※)。

(※)出典:アイフル「アイフル月次推移」

また、顧客満足度向上に力を入れていることも強みのひとつです。

「お客様の声」を社内で共有して改善に向けた取り組みをおこなっており、2025年には「「オリコン顧客満足度®調査 ノンバンクカードローン」」において、総合1位を獲得しました。

利用頻度別「初回利用」では2年連続1位に輝いており、はじめて利用する人からも高い評価を得ていることが分かります。

アイフルを便利に活用できた渡辺さんの体験談

〇渡辺さんのプロフィール

※(左)渡辺さん(右)インタビュアー

| 項目 | 詳細 |

|---|---|

| 年齢 | 32歳(インタビュー当時) |

| 居住地 | 熊本 |

| 職業 | 接客業(飲食) |

| 年収 | 240万円 |

| 住居 | 賃貸マンション |

| 家賃 | 4万5000円 |

アイフルは融資までのスピードが早く、知名度の高いカードローンです。しかし、利用したことがない人からすると、具体的にどんな特徴があるのかわからない部分もあるでしょう。

今回は交通事故や友人の結婚式など、急な支出が重なったことがきっかけでアイフルを利用した渡辺さん(仮名)にインタビューを実施しました。

| 項目 | 詳細 |

|---|---|

| 借入限度額 | 50万円 |

| 総借入額 | 50万円 |

| 適用金利 | 年18.0% |

| 月の返済額 | 1万3,000円 |

アイフルを選んだ理由は口コミの評価が高かったから

マネット編集者

渡辺さん

勤務先に電話がかかってこないのも嬉しかった

カードを発行しなくてよいのも便利

アイフルを検討している人に渡辺さんからアドバイス

より詳しいインタビュー内容は、以下の記事から確認できます。

アイフルを利用する4つのメリット

アイフルは、利用者の声を反映したサービス展開をおこなっており、「早く借入したい」「周囲に知られたくない」などのニーズにも応えてくれます。

主なメリットとして、以下の4つが挙げられます。

アイフルを利用する4つのメリット |

- 最短18分で借入ができる

- 最大30日間の利息が0円

- 電話での在籍確認は原則なし

- 周囲に知られにくいサービスが充実している

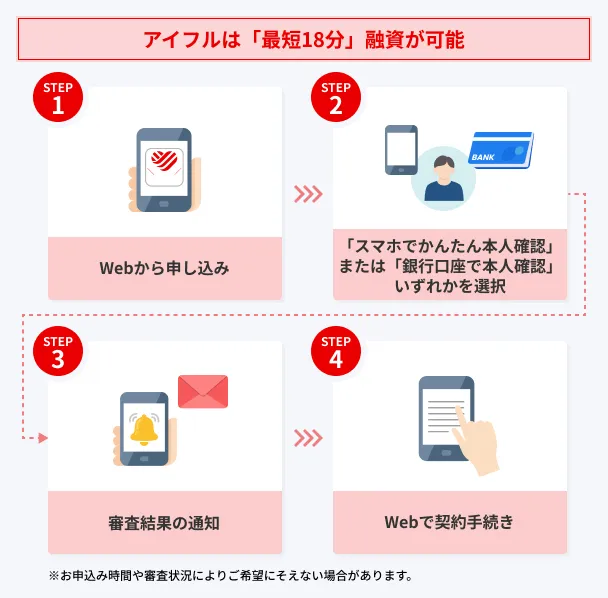

最短18分で借入ができる

アイフルは最短即日融資に対応しており、申込から最短18分での融資が可能です※。

※お申込み時間や審査状況によりご希望にそえない場合があります。

24時間365日いつでも申込の手続きを進められ、必要書類の提出や契約もWEB上で完結するため、手間がかかりません。

また、契約後は振込やスマホアプリを利用すれば、すぐに借入できるため、「今日中に支払わなければならない」「急な出費でお金が必要」などの場面でも迅速に対応できる可能性があります。

マネット編集担当/キャッシングガイド

奥山 裕基

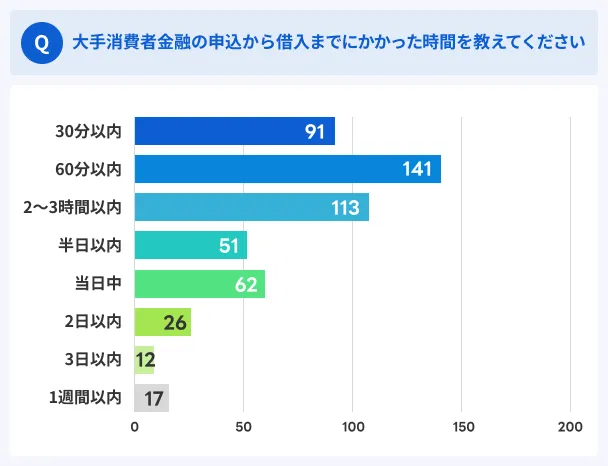

マネットがおこなったアンケートでは、大手消費者金融の利用者513名のうち、458名が当日中に借入できたと回答しました。

一般的に、審査に落ちる人は収入が不安定・過去に滞納したことがあるなど、何らかの原因を持っていますが、問題なければ大手消費者金融で最短即日融資を受けられることが分かります。

さらに、マネットの口コミでは、「アイフルで素早く借入できた」との声が多く見られます。

ユーザー評価

入金までがはやくて、処理が簡単。スマホ一台で完結するし、郵送物も基本なく、面倒な作業が割愛されてる部分も良かった。

| 利用したカードローン | アイフル | ||

|---|---|---|---|

| 借入金額 | 20万円 | 金利 | 年18.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

ユーザー評価

知名度が高く、安心感が強いです。申し込みから利用開始までがスムーズですごく早いです。アプリのマイページで状況が見やすいのも助かります。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年18.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

最大30日間の利息が0円

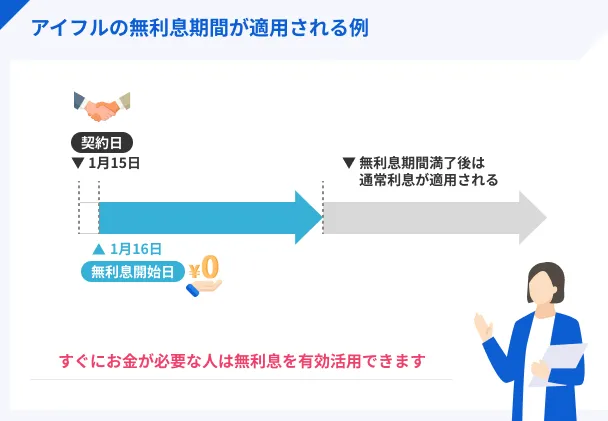

アイフルには無利息期間が設けられており、はじめて利用する人は、「契約した翌日から30日間」利息が発生しません。

無利息期間

無利息期間たとえば、10万円を金利年18.0%で借入し、毎月10,000円ずつ返済した場合、30日間無利息になる場合と無利息期間がない場合では、利息に以下の差が生じます。

| 無利息期間 | 返済期間 | 利息額 | 総返済額 |

|---|---|---|---|

| なし | 32回 | 26,319円 | 126,319円 |

| 30日間 | 31回 | 23,448円 | 123,448円 |

借入金額や返済期間次第では、利息の軽減効果が上記より大きくなる場合もあります。

ただし、アイフルの無利息期間は「契約日の翌日」からスタートするため、契約後、数日経ってから借入すると無利息を最大限活用できない点には注意しましょう。

電話での在籍確認は原則なし

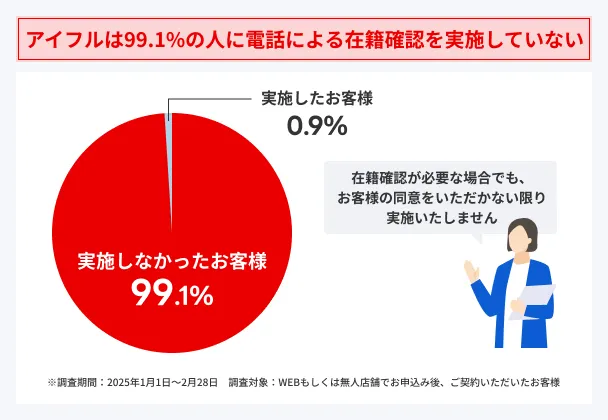

アイフルは、原則として電話による在籍確認を実施しないカードローンです。

在籍確認

在籍確認在籍確認は、申込者に返済能力があるかどうかを確かめるための重要な手続きのひとつであり、審査の際に必ず実施されます。

一般的に、勤務先に電話をかける方法で在籍確認が実施されるため、「勤務先の人に怪しまれそう」「確認が取れるか不安」などと考える人もいるでしょう。

しかし、アイフルは公式サイトにて、電話による在籍確認を実施しない旨を明記しています。

出典: 申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

実際、99.1%のお客様には、電話での在籍確認を実施しておりません。※

※調査期間: 2025年1月1日~2月28日 調査対象: WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様

実際に、99.1%の人が電話なしで借入できている点から、勤務先への連絡が不安な人も申込しやすいカードローンといえるでしょう。

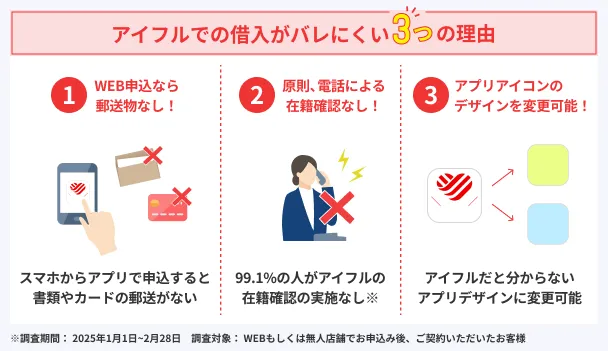

周囲に知られにくいサービスが充実している

アイフルでは、在籍確認のほかにも、周囲に知られたくない人のニーズに応えるサービスが充実しています。

アイフルのサービス例 |

- 申込から契約・借入までWEBで完結する

- カードレス契約に対応している

- WEB明細の利用で郵送物をなくせる

- スマホアプリのアイコンは6種類から選べる

- 「AIセンター」の名義で振り込んでもらえる

申込から契約・借入までスマートフォンひとつで手続きが完結し、原則として来店や郵送物がありません。

WEB明細を利用すれば、利用明細もWEB上で確認できるため、家族に知られたくない人も安心です。

また、アイフルならではの特徴として、スマホアプリのアイコンが6種類用意されている点が挙げられます。

大手消費者金融では、スマホアプリでの借入・返済にも対応しており、周囲に知られにくい反面、アプリのアイコンを見られて気付かれるリスクには注意が必要です。

アイフルでは、アプリのアイコンを着せ替えられるため、目立ちにくいものを選べばリスクをさらに低減できるでしょう。

マネットには、プライバシーに配慮したサービスを評価する口コミが複数寄せられています。

ユーザー評価

登録から借入がスムーズで電話対応がとても丁寧なところです。また、ネットからすぐに申込ができて職場にもバレることが無いので、こちら側の配慮ができているところも良いです。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年18.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 配偶者、友人 |

| 重視した点 | 借入スピード | ||

ユーザー評価

本当に素早く、誰にも知られることなく借りることが出来て、支払いの予定に間に合ったのでとても助かりました。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 8万円 | 金利 | 年18.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

アイフルを利用する2つのデメリット

消費者金融ならではの利便性の高いサービスを提供するアイフルですが、以下のデメリットがあります。返済の負担に影響するため、申込前に理解しておきましょう。

アイフルのデメリット |

- 銀行カードローンと比べて金利が高め

- 提携ATMでは利用手数料がかかる

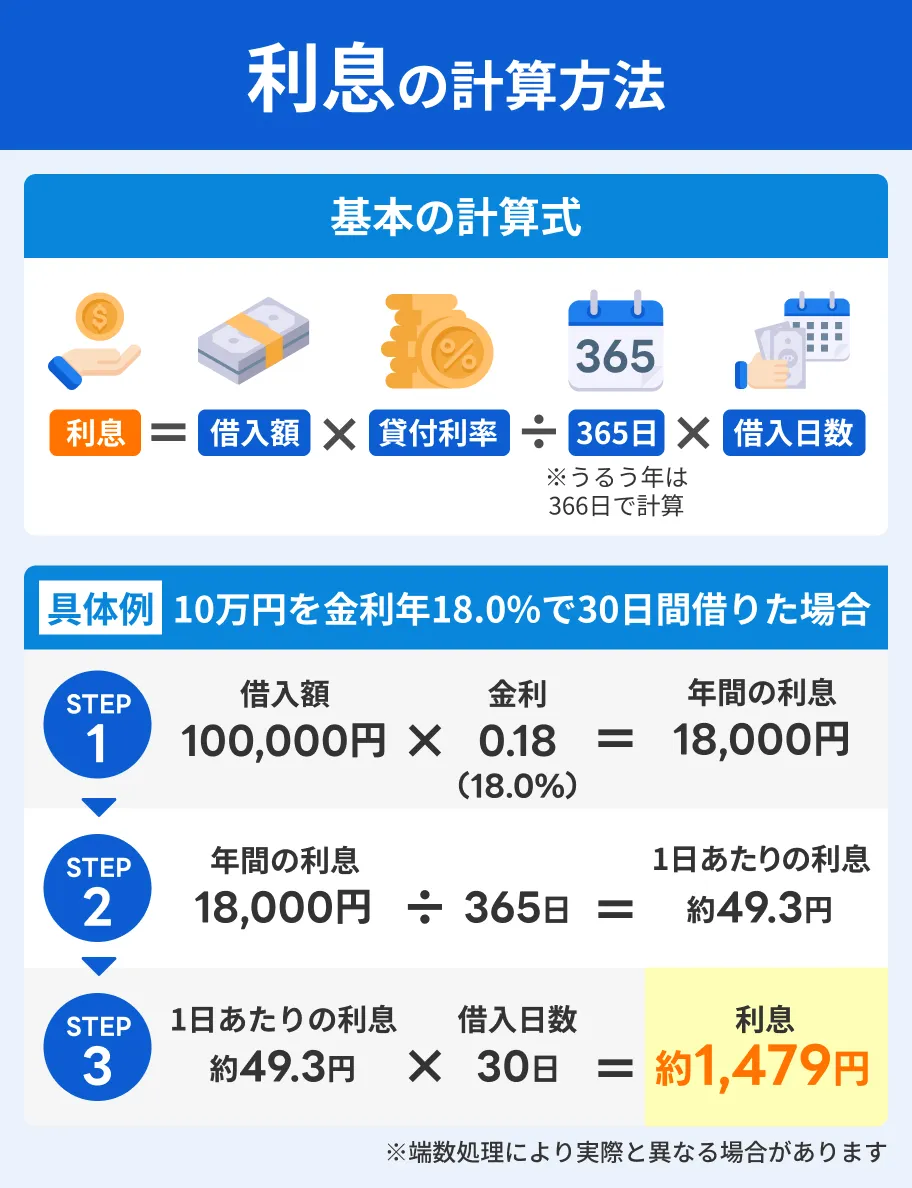

銀行カードローンと比べて金利が高め

アイフルの金利は年3.0~18.0%であり、銀行カードローンと比べて高めです。

| 区分 | 金利 |

|---|---|

| アイフル | 年3.0~18.0% |

| 銀行カードローン | 年1.5~15.0%程度(相場) |

金利が高いと、それだけ利息の負担が増え、最終的な総返済額が大きくなる可能性があります。

※うるう年の場合は366日

そのため、高額や長期間の借入を検討している場合には、銀行カードローンを検討したほうが良いケースもあります。

ただし、アイフルには無利息期間が設けられており、必ずしも銀行カードローンより利息負担が大きくなるとは限りません。

借入金額・期間によっては、金利が低いカードローンよりも利息が少なくなるケースもあるため、返済シミュレーションを利用し、計画を立てたうえで借入しましょう。

貸金業務取扱主任者・FP|村上敬

カードローンの金利は、ほかのローンと比べて高めに設定されている傾向があります。

その理由として、担保や保証人が不要である点や、使い道が自由である点などが挙げられます。使い道が明確な場合など、目的によってはほかのローンも検討しましょう。一方で、少額を借りたい場合や短期間で返済できる場合には、カードローンが役立ちます。

提携ATMでは利用手数料がかかる

アイフルはコンビニや銀行などのATMでも借入ができますが、これらの提携ATMを利用する際には、以下の利用手数料が発生します。

| 取引額 | ATM利用手数料 |

|---|---|

| 1万円以下 | 110円 |

| 1万円超 | 220円 |

借入のたびに手数料が発生すると、それだけ実質的な返済負担が大きくなってしまいます。借入・返済の際は、なるべく手数料無料の方法を選びましょう。

なお、借入時は「振込融資」、返済時は「インターネット返済」または「口座振替」を選べば、手数料がかかりません。

アイフルとほかのカードローンを比較

アイフルとほかの大手消費者金融を比較すると、サービス自体に大きな差はありません。いずれも最短即日融資に対応しており、WEBで手続きが完結するなど、利便性が高いサービスを提供しています。

ただし、最短融資時間や無利息期間など、細かい部分で違いがあり、アイフル以外の大手消費者金融が役立つ場合もあります。また、銀行カードローンは、大手消費者金融と比べて金利が低い傾向があります。

状況やニーズに応じて、ほかのカードローンも検討すると良いでしょう。

| 公式サイト | 金利 | 審査時間 | 必要書類 | 借入限度額 | 無利息期間 | |

|---|---|---|---|---|---|---|

|

詳細は こちらへ |

年2.4 ~ 17.9% | 最短20分※1 | 身分証明書※2 | 1万円 ~ 800万円 | 初回契約日の翌日から30日間 |

|

詳細は こちらへ |

年2.5 ~ 18.0% | 最短3分 | 身分証明書 | 最大 800万円 | 初回借入日の翌日から30日間 |

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短18分 | 身分証明書 | 最大 800万円 | 初回契約日の翌日から30日間 |

|

詳細は こちらへ |

年3.0 ~ 18.0% | 10秒簡易審査 | 身分証と 収入証明書 |

最大 800万円 | 無し |

|

詳細は こちらへ |

年4.5 ~ 18.0% | お申込み完了後、最短15秒で審査結果を表示※ | 身分証明書 | 最大 500万円 | ①50万円以上なら365日間無利息※3 ②60日間無利息※4 |

|

詳細は こちらへ |

年1.5 ~ 14.5% | 最短当日※ | 身分証明書 収入証明書 |

10万円 ~ 800万円 | なし |

|

詳細は こちらへ |

年1.4 ~ 14.6% | 最短即日 | 身分証明書 収入証明書 |

最大 800万円 | なし |

|

詳細は こちらへ |

年2.0 ~ 14.0% | 数日 | 身分証明書 収入証明書 |

最大 800万円 | 無し |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

※1.WEB申込の場合に限ります

※2.2020年3月現在。

※3.借入条件によって日数が異なります。

※4.申込状況によってはご希望に添いかねます。

銀行カードローンと比べて利便性が高い

前述のとおり、銀行カードローンはアイフルなどの消費者金融と比べて金利が低めです。

一方で、消費者金融は利便性の面で優れており、銀行カードローンより使いやすいと感じるケースがあります。たとえば、大手消費者金融はスピーディーな審査が特徴で、申込から最短3~25分程度での融資が可能です。

したがって、少しでも利息の負担を抑えたい人は銀行カードローンが有効な選択肢となる一方で、借入を急ぐ人や利便性を重視したい人は、アイフルなどの消費者金融が役立ちます。

貸金業務取扱主任者・FP|村上敬

銀行カードローンの審査は保証会社が担当します。

銀行カードローンの審査は、提携している保証会社に委託しているケースがほとんどです。そのため、受付時間にも制限が生じ、土日祝祭日や17:00以降などは委託そのものが翌営業日以降になります。また、信用情報の確認も実施されるため、融資までに時間がかかる傾向があります。

アイフルで借入するためには審査が必要

アイフルからお金を借りるためには、ほかの金融機関と同様に、必ず審査を受けなければなりません。

審査とは、申込者の収入状況や借入状況、金融機関との取引履歴などをチェックして、貸しても大丈夫かどうかを判断したうえで、貸せる金額・金利などの条件を決定する手続きのことです。

お金を融資するかどうかの判断とは、要するにきちんと返済できる人物かどうかを見極めるということです。

簡単に言うと、「借りたお金を返済できるだけの金銭的な余裕があり、なおかつ返済を怠らない人」が、お金を貸しても大丈夫だと判断されます。

審査と聞くと不安に感じる人もいるかもしれませんが、申込条件を満たしており、安定した収入があれば、通過できる可能性は十分にあります。

アイフルの審査について、詳しく知りたい人は以下の記事を参考にしてください。

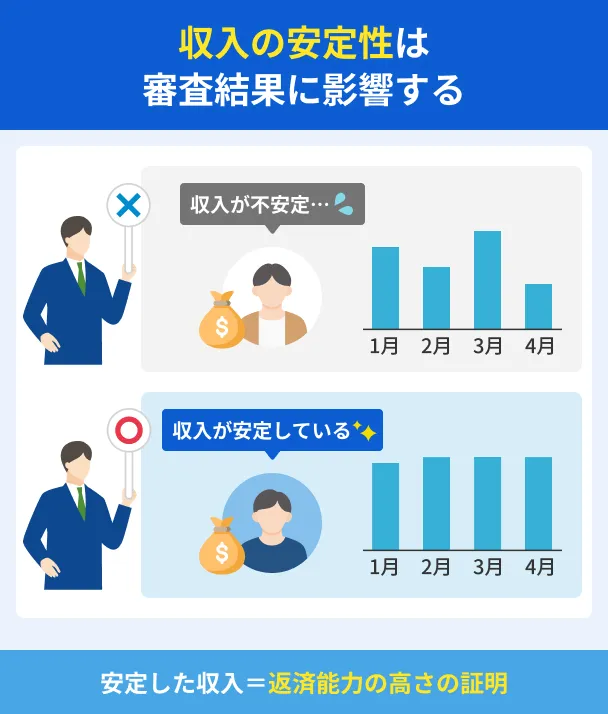

収入の安定性が重視される

アイフルを含め、カードローンを利用する際には、「安定した収入を継続的に得ていること」が求められます。

カードローンは借りたお金を分割で返済していく仕組みであり、金融機関側からすると「利用者が毎月きちんと返済できるかどうか」が重要であるためです。

ただし、収入の多さよりも安定性が重視される傾向があるため、年収が低いからといって審査に通過できないとは限りません。

アイフルが公表している利用者の内訳を見てみると、正社員が最も多いものの、アルバイト・パートも22.4%を占めており、さまざまな人が借入できていることが分かります。

| 職種 | 割合 |

|---|---|

| 正社員 | 61.8% |

| パート・アルバイト | 22.4% |

| 社長・代表者 | 7.6% |

| 嘱託 | 5.2% |

| 期周契約・派遣 | 3.0% |

引用:アイフル株式会社「こんなお客様にご利用いただいています」

マネット編集担当/キャッシングガイド

奥山 裕基

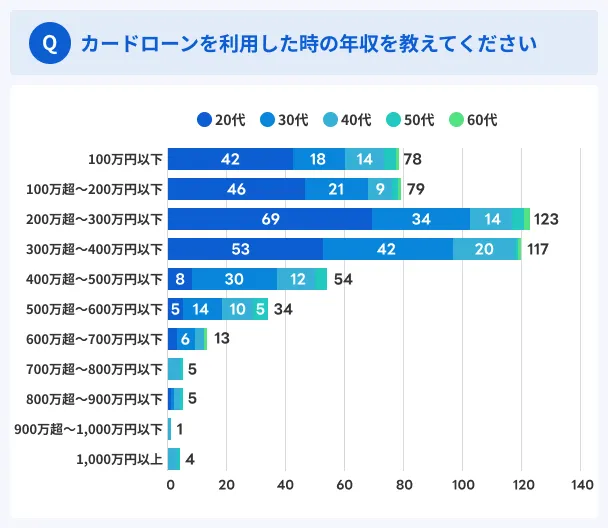

マネットが大手消費者金融の利用者513名に実施したアンケートでは、280名が申込時点で「年収300万円未満」だったことも分かりました。

このうち年収100万円以下と回答した人は78名いたことから、アルバイトやパートの人でも、毎月の収入が安定していれば審査に通過する可能性があると分かります。

信用情報は必ず確認される項目のひとつ

アイフルに限らず、カードローンの審査では、必ず信用情報が確認されます。

信用情報

信用情報そのため、ほかのローンの返済が遅れている場合や異動情報が登録されていると、審査に通過できない場合があります。

異動・異動情報

異動・異動情報クレジットカードやスマホの本体代(分割払い)、奨学金などを長期間滞納している場合なども審査に影響する可能性があるため、日頃から遅れないように意識しましょう。

借入できる金額は年収の3分の1まで

カードローンの審査では、申込者の年収や他社借入額などをもとに、利用限度額(借入可能な上限額)などの条件も決定づけられます。

貸金業法では、「返済能力を超える貸付」が禁止されており、その具体的な基準のひとつとして「総量規制」が設けられています。

そのため、アイフルなどの貸金業者は、原則として年収の3分の1を超える融資ができません。

総量規制

総量規制他社からもお金を借りている人については、その他社借入金額を差し引いた金額までしか貸せないようになっています。

貸金業務取扱主任者・FP|村上敬

銀行カードローンには、「貸金業法」ではなく「銀行法」が適用されます。

銀行法には総量規制のように「年収3分の1以上の融資を禁止する」規制はありません。ただし、銀行も消費者金融と同様に、返済能力を超える融資はおこないません。また、金融庁指導のもとで貸金業法に準じた独自の基準を取り入れています。

金利は利用限度額に応じて決まる

アイフルの金利は「年3.0~18.0%」と幅があり、実際の適用金利は利用限度額に応じて設定されます。

具体的な金利は人によって差があるため、審査を受けてみないとわかりません。

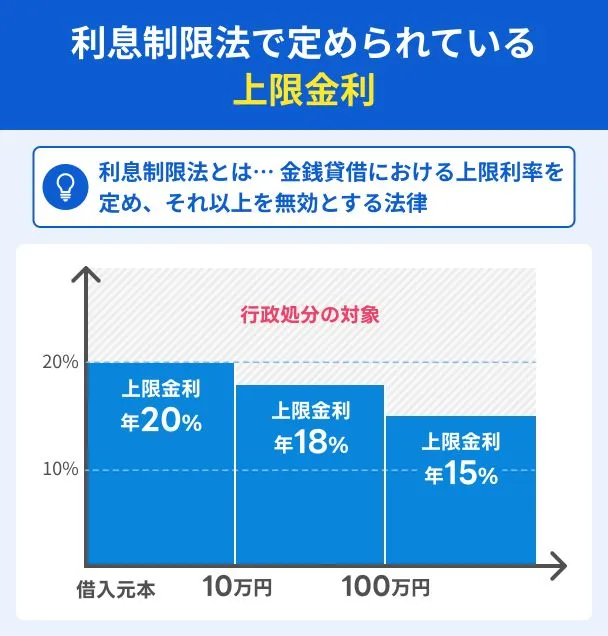

一般的には、利用限度額が高くなるほど金利は低くなります。利息制限法により、以下のとおり金利の上限が定められているためです。

また、はじめての借入では、信用力を判断する材料に欠けることなどから、上限金利またはそれに近い金利が設定されることが一般的です。

貸金業務取扱主任者・FP|村上敬

適用金利にも法律で上限が定められています。

利息制限法に加えて、出資法では、借入金額にかかわらず年20.0%を超える金利が認められていません。利息制限法の上限を超えた金利は無効となり、出資法の上限を超える金利は、刑事罰の対象となります。アイフル以外の消費者金融も検討する際は、法律の上限金利を超えていないか十分に確認しましょう。

アイフルで最短18分融資を受ける流れ

アイフルの申込方法は全部で4つあり、なかでもWEB申込(スマホアプリを含む)は、夜間やスキマ時間でも場所を問わずに手続きを進められ、スムーズに借入できる可能性があります。

| 申込方法 | 申込可能時間 |

|---|---|

| WEB | 24時間 |

| スマホアプリ | 24時間 |

| 電話 | 9:00~18:00 |

| 無人店舗 | 9:00~21:00 (カードを発行する場合は10:00~19:00) ※店舗によって異なる場合あり |

WEB申込で最短18分融資を受けるまでの流れは、以下のとおりです。

申込~借入までの流れ |

- WEB申込する

- 必要書類を提出する

- 審査結果を確認のうえ契約する

- 借入する

なお、無人店舗が近くにあり、受付時間内に出向ける人は、その場で審査を受けて契約・カード発行まで手続きすることも可能です。

①WEB申込する

WEB申込は、パソコンまたはスマホから24時間365日いつでも手続きできます。

入力内容にミスがあると審査に時間がかかる原因となるため、よく確認したうえで申込することが大切です。

また、アイフルの最短融資時間は18分ですが、申込の混雑状況や審査状況などによっては、時間がかかるケースもあります。最短で融資を受けたい人は、なるべく早めの時間帯に申込しましょう。

なお、アイフルの審査受付時間は毎日9:00~21:00(土日祝日を含む)です。申込完了が21:00を過ぎると、翌営業日扱いとなります。

②必要書類を提出する

審査を受けるにあたり、本人確認書類と収入証明書類(不要な場合もあり)の提出が必要です。

スマホアプリやWEB上でのアップロードのほか、マイナンバーカードを使ったセブン銀行ATMでの提出やFAX、無人店舗への持参など、複数の提出方法が用意されています。

スマホアプリやWEBで提出すれば、場所を問わずに手続きできるため、最短での借入につながるでしょう。

なお、収入証明書類の提出が必要となるのは、以下のいずれかに該当する人です。

収入証明書が求められるケース |

- アイフルの利用限度額が50万円を超える場合

- アイフルとほかの貸金業者からの借入が合計100万円を超える場合

- 審査の過程でアイフルが就業状況の確認のため求めた場合

③審査結果を確認のうえ契約する

審査が完了すると、メールで結果が届きます。金利や利用限度額などの条件を確認し、問題がなければ契約手続きに進みましょう。

なお、契約の際にカード発行の有無を選択できます。カードレスを選べば、自宅にカードが郵送されないため、家族に知られたくない人も安心です。

アイフルでお金を借りる方法は3種類

アイフルの借入方法は3つあり、状況に応じて使い分けられます。

| 借入方法 | 24時間※ | 手数料 | カード |

|---|---|---|---|

| 提携ATM (コンビニ・銀行) |

○ | 110円~220円 | 必要 |

| スマホアプリ (セブ銀行ATM・ローソン銀行ATM) |

○ | 110円~220円 | 不要 |

| 銀行振込 | ○ | 無料 | 不要 |

※メンテナンスなどによる休止時間を除く

返済の負担を抑えたい場合は、銀行振込を利用しましょう。契約後すぐに現金を用意したい場合は、スマホアプリでの借入が便利です。

①提携ATM(コンビニ・銀行)

アイフルカードを発行している人は、コンビニや銀行などの提携ATMでお金を借りられます。

利用可能時間はATMによって異なりますが、コンビニATMの場合ではメンテナンス時間や深夜の一部時間帯を除いて、ほぼ24時間借入可能です。

なお、提携ATMの場合は、1万円以下の借入で110円、1万円超えの借入をする場合に220円の手数料がかかるので注意しましょう。

| 借入・返済が可能なATM | ・セブン銀行 ・ローソン銀行 ・イーネットATM ・イオン銀行 ・三菱UFJ銀行 ・西日本シティ銀行t ・十八親和銀行 ・ゆうちょ銀行 |

|---|---|

| 借入のみ可能なATM | ・福岡銀行 ・熊本銀行 |

※セブン銀行とローソン銀行のみ1,000円単位での借入が可能です。それ以外は1万円単位となります。

②スマホアプリ(セブン銀行・ローソン銀行)

アイフルの公式スマホアプリを利用すれば、全国のセブン銀行ATMまたはローソン銀行ATMにて、カードなしで借入ができます。

セブン銀行ATMは28,000台以上(2025年4月末時点)、ローソン銀行ATMは13,000台以上(2024年3月末時点)設置されているので、外出先で現金が必要になった場合もスムーズに借入できるでしょう。

スマホアプリでの借入手順(セブン銀行の場合) |

- スマホアプリを起動して「スマホATMで借りる」を選択

- セブン銀行ATMで「引出し・預入れ・クレジット取引など」を選択

- 「スマートフォン」を選択

- ATMに表示されたQRコードをアプリで読み取ると企業番号が表示

- ATMに企業番号・暗証番号を入力

- 取引金額を入力して完了

原則24時間借入ができますが、手数料がかかるので、急ぐ場面でのみ利用するなどの工夫をしましょう。

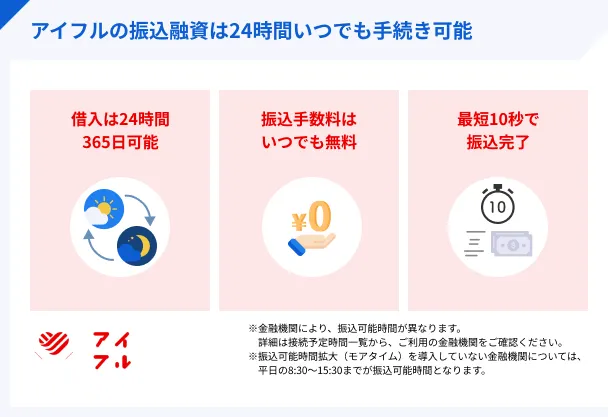

③銀行振込

銀行振込は、指定した銀行口座へお金を振り込んでもらう方法です。振込手数料はアイフルが負担してくれるため、コストが発生しません。

また、WEBからいつでも振込申請ができ、全国約1,200の金融機関で24時間365日振込が可能です。

たとえば、以下の金融機関では、24時間365日振込に対応しています。

24時間365日振込に対応している金融機関の例 |

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行ほか

振込可能時間は金融機関によって異なるため、公式サイトの「振込可能時間について」で確認しておきましょう。

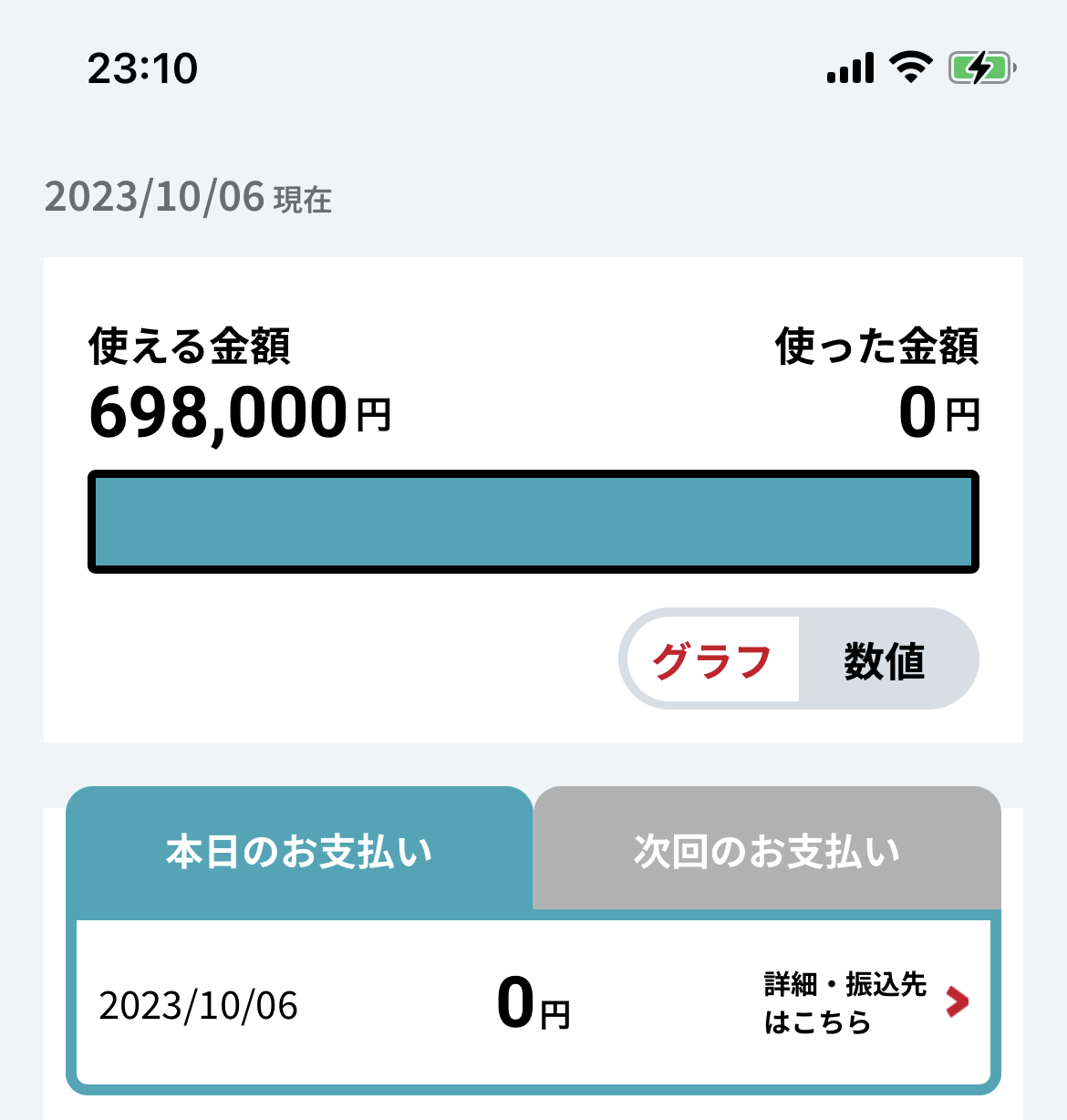

アイフルの返済はリボ払い

アイフルの返済方式は「リボ払い」であり、借入残高に応じた金額を毎月返済していきます。

リボ払い

リボ払い具体的には「借入後残高スライド元利定額リボルビング返済」が採用されており、「借入直後残高」に応じて、10万円なら5,000円、20万円なら9,000円というように返済金額が決まる仕組みです。

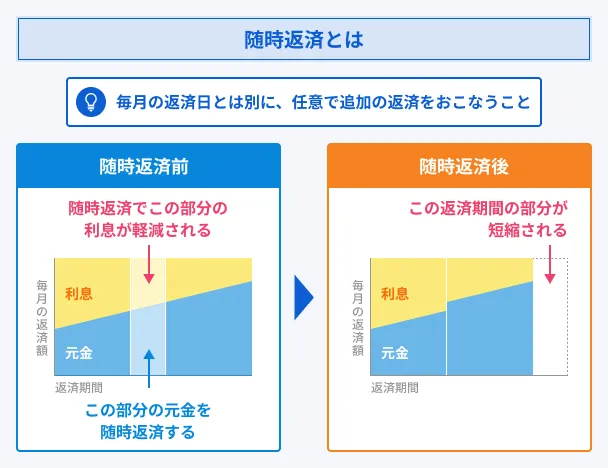

また、決められた返済金額以上であれば、いつでも追加で返済できます。追加返済をした金額はすべて元金に充てられるため、借入残高が効率良く減り、早期完済や総返済額を抑えることにつながります。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)返済日は「35日ごと」と「毎月1回」から選べる

契約で決められた返済(約定返済)の返済日は、以下2つのパターンから選択できます。

| 返済日 | 内容 |

|---|---|

| 35日ごと(サイクル制) | 前回返済日の翌日から35日後が返済日となる |

| 毎月1回(約定日制) | 毎月一定の返済日を指定する方式 |

35日ごと(サイクル制)は、毎月1回(約定日制)と比べて返済までの間隔がやや長いため、比較的ゆとりをもって返済しやすい点が特徴です。ただし、その分利息が発生する期間も長くなるため、支払う利息額が大きくなる傾向があります。

また、毎月1回(約定日制)と比べて次回返済日を把握しにくいため、より計画的な返済管理が求められます。

毎月の返済金額は4,000円~

前述のとおり、毎月の返済金額は「借入直後残高」に応じて決まる仕組みです。

たとえば、借入直後残高が10万円以内であれば、毎月の返済額は5,000円もしくは4,000円になります。

具体的な返済金額は、返済日を「毎月1回」と「35日ごと」のどちらかにしているかで変わってきます。

| 借入直後残高 | 毎月決まった日 での返済額 |

35日ごと返済 の返済額 |

|---|---|---|

| 1円~100,000円 | 5,000円 | 4,000円 |

| 100,001円~200,000円 | 9,000円 | 8,000円 |

| 200,001円~300,000円 | 13,000円 | 11,000円 |

| 300,001円~400,000円 | 13,000円 | 11,000円 |

| 400,001円~500,000円 | 15,000円 | 13,000円 |

| 500,001円~600,000円 | 18,000円 | 16,000円 |

| 600,001円~700,000円 | 21,000円 | 18,000円 |

| 700,001円~800,000円 | 24,000円 | 21,000円 |

| 800,001円~900,000円 | 27,000円 | 23,000円 |

| 900,001円~1000,000円 | 30,000円 | 26,000円 |

※100万円超は、10万円ごとに1,000円ずつ加算

引用:アイフル株式会社「ご返済一覧表」

「借入直後」の残高であるため、20万円を借入して10万円を返済した場合の返済金額は、5,000円ではなく9,000円です(約定日制の場合)。

返済しても毎月の返済金額が下がらないため、負担に感じるかもしれませんが、その分元金が早く減り、結果的に総返済額を抑えられる可能性があります。

一方、20万円を借入し、追加で10万円を借りた場合は借入直後残高が30万円となるため、毎月の返済金額は13,000円となります。

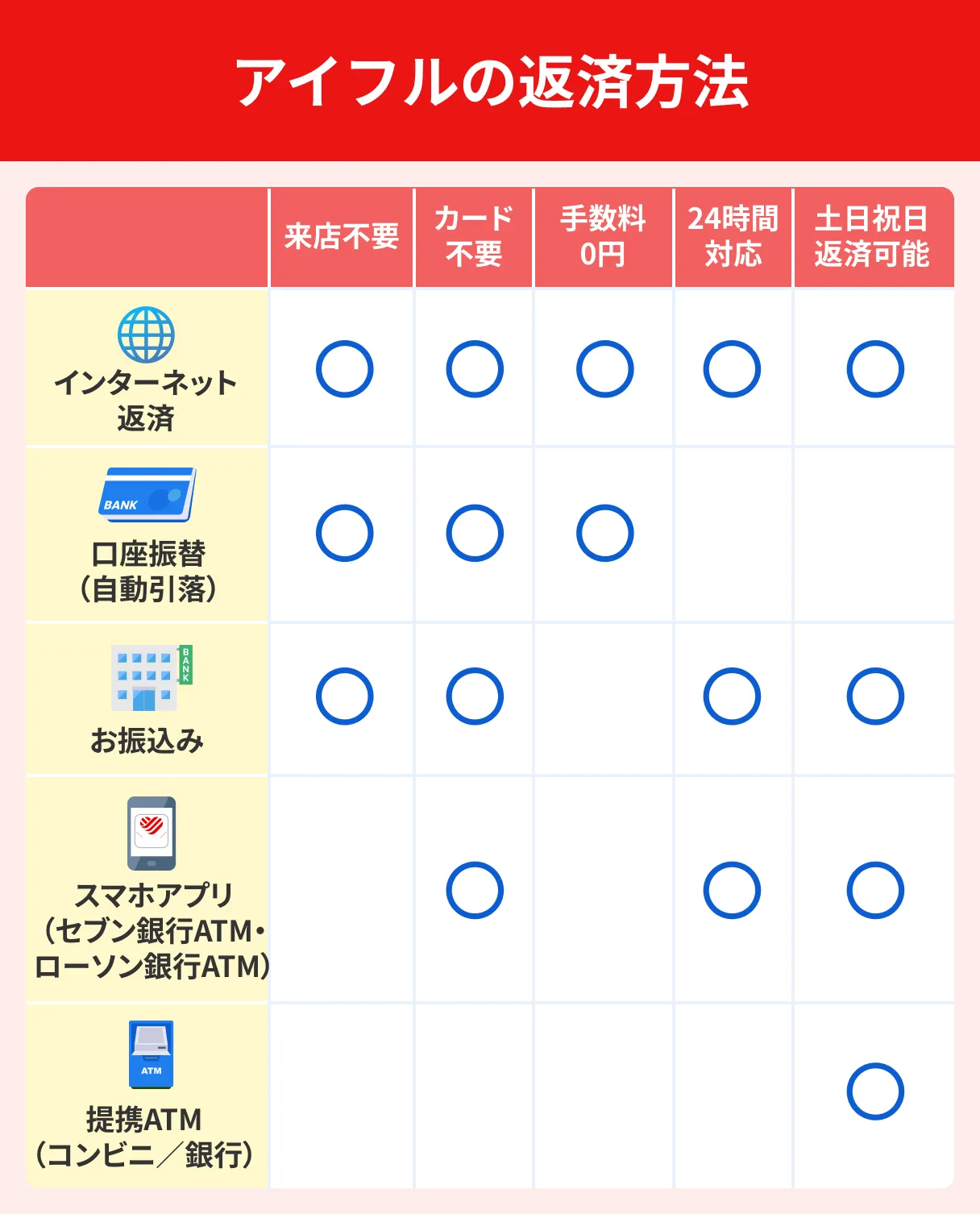

返済方法は5種類から選べる

アイフルは5つの返済方法があり、都合に応じて選択できます。

5種類のうち、インターネット返済もしくは口座振替なら手数料が一切かかりません。

インターネット返済は、パソコンやスマホから時間や場所を選ばずに手続きできる点がメリットです。

また、口座振替は、毎月決まった日に返済額が引き落とされる仕組みのため、返済を自動化できます。

ただし、返済用口座の残高が不足していると滞納となってしまうため、こまめに口座残高を確認するなどの対策が必要です。

よくある質問

まとめ

アイフルは大手消費者金融のなかでも、知名度や顧客満足度の高さで知られるカードローンです。

最短18分融資や無利息期間など、利用者の声を反映したサービスが充実しており、借入を急ぐ人や利便性を重視する人にとっても有効な選択肢となります。また、原則として電話や郵送物なしでも利用できるため、周囲に知られたくない人も検討できます。

銀行と比べて金利が高めな点や、借入・返済方法によっては手数料がかかる点を理解し、返済の負担を抑えながら計画的に利用しましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

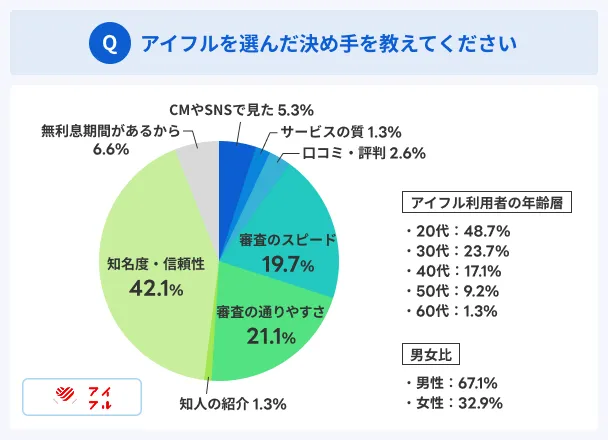

アイフルは大手消費者金融のなかでも知名度が高く、マネットがおこなったアンケートでも「知名度・信頼性」が選ぶきっかけになったと回答した人が42.1%にのぼりました。

近年では「愛がいちばん」というインパクトの強い広告を打ち出している点も、知名度向上につながっているものと考えられます。