FFGカードローンの増額はすぐお金が必要な人に向いてない理由

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 滞納で強制解約や信用情報に影響

- 督促状や裁判所からの訴状も届く可能性

- カードローンで一時的に立て替え可能

FFGカードローンを持っていて、急にお金が必要になったものの、限度額が足りなくて焦っている人もいると思います。

そんなときに、「増額」という選択肢が挙がるのではないでしょうか。

すぐにお金が必要な人は、増額以外の方法も検討できます。本記事で解説する増額の注意点や、お金をすぐに用意する方法を確認し、出費に備えましょう。

「FFGカードローン」とは

FFGカードローン

カードローンシェア九州No.1

福岡・熊本・十八親和銀⾏などやコンビニATMで借⼊・返済できるので、出張先など遠⽅でも⼤活躍。

「FFGカードローン」は、福岡銀行や熊本銀行、十八親和銀行に口座を持っている人にとっては身近な存在です。

もし限度額を使い切った場合は、増額という選択肢があります。増額できると、限度額の増加や金利引き下げなどのメリットがある可能性もあるのです。

FFGカードローンの金利は、限度額(極度額)によって決まります。

たとえば、現在12.0%の金利が適用されている人は、増額で限度額が200万円を超えると10.0%に引き下げられます。

| ご利用限度額 | ご融資利率 |

|---|---|

| 10万円 ~ 100万円 | 14.5% |

| 100万円超 ~ 200万円 | 12.0% |

| 200万円超 ~ 300万円 | 10.0% |

| 300万円超 ~ 400万円 | 8.0% |

| 400万円超 ~ 500万円 | 7.0% |

| 500万円超 ~ 600万円 | 6.0% |

| 600万円超 ~ 700万円 | 5.0% |

| 700万円超 ~ 800万円 | 4.0% |

| 800万円超 ~ 1000万円 | 1.9% |

FFGカードローンを増額する方法

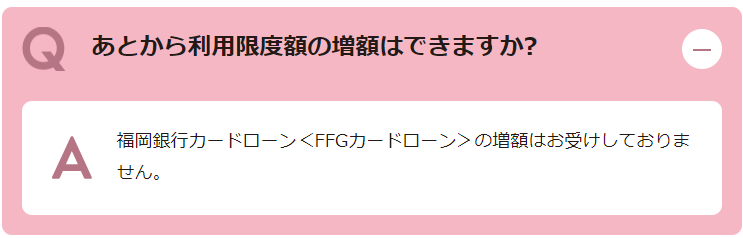

福岡銀行公式サイトでは、契約後の増額は受け付けていないと明記されています。

画像引用:株式会社福岡銀行「FFGカードローン「FFGカードローン」」

ただし、FFGカードローンプラザに問い合わせすることで、増額手続きをしてくれる可能性があります。

FFGカードローンプラザの電話番号は0120-608-292(携帯・PHSからもOK)です。受付時間は、銀行営業日の9:00~20:00となっています。

ただし、原則として増額を受け付けていない金融機関のため、一般的なカードローンの増額審査よりも基準が厳しいと考えられるでしょう。

FFGカードローンの増額審査の特徴

限度額は、必ず審査によって決定されます。そのため、FFGカードローンに増額を申請すると、改めて審査を受けることになるのです。

いわゆる増額審査というもので、初回申込時とは異なる情報をもとにおこなわれます。初回利用時に審査に通過しても、増額審査で落とされることも珍しくありません。

貸金業務取扱主任者|手塚大輔

入会審査と増額審査は、時間や審査の厳しさに違いがあります。

入会時の審査は、どの金融機関も審査結果を迅速に連絡できるようにしています。しかし、増額審査はそうもいきません。増額すればより高額の融資をおこなううので、入会時よりも比較的慎重な審査が実施われます。

返済が遅れていると審査に落ちやすい

増額審査では、FFGカードローンの利用状況も判断材料になっています。

つまり、どの程度お金を借りているか、期日どおりに返済しているかが重視されるのです。

審査の目的は、しっかり返済できる人物であるかの確認です。当然、滞納しがちな利用者は増額審査で不利になります。

特に、現在返済が遅れている人は、増額審査で落とされると考えておきましょう。

貸金業務取扱主任者|手塚大輔

原則3カ月以上の滞納が続くと、「信用情報機関」に「異動」の信用情報が登録されます。

異動とはすなわち事故情報を指しており、契約終了から5年以内は滞納の情報が登録されるため、この期間中は新しいローンに申込しても、審査に通過できません。

最新の収入証明書の提出が必要

FFGカードローンを増額するにあたって、最新の収入証明書を提出する必要があります。

安定した収入を得ている証拠を提出できなければ、限度額を増やすことはできないのです。

なお、収入証明書としては、以下の書類を提出できます。

収入証明書の種類 |

- 直近2カ月分の給与明細

- 源泉徴収票の写し

- 確定申告書類の写し

必要に応じて在籍確認が発生する

初回審査を通っていても、増額審査で再び在籍確認の電話がかかってくることがあります。

異動や転職で勤務先が変わっていたり、年収額に大きな変化があったりすると、在籍確認がおこなわれる可能性が高くなります。

もちろん、電話内容から会社の人に借入を知られる心配はありませんが、事前連絡なく突然電話が掛かってくるケースもあるので注意しましょう。

FFGカードローンの増額審査で起こるリスク

増額する際はかならず審査が必要になります。また、いわゆる増額審査は、必ずしも希望通りの結果になるとは限りません。

場合によっては、予定通りに借りられなかったり、借入限度額が少なくなったりするリスクもあるのです。

申込する前に以下のリスクを把握し、増額するかどうかを判断しましょう。

1.お金が必要なタイミングに間に合わない可能性がある

カードローンの増額審査は、一般的に入会時よりも長引きやすいと言われています。

特に、銀行カードローンは審査において警察庁データベースへの照会をする工程があるため、最低でも2営業日以上はかかります。

当日〜翌日にお金が必要な状況では、たとえ増額が出来たとしても、お金が必要なタイミングに間に合わない可能性があるのです。

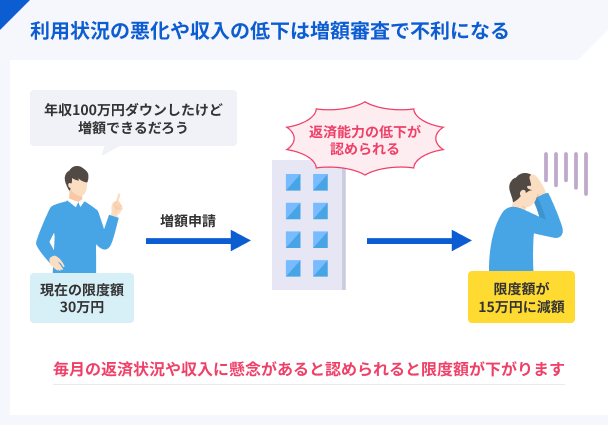

2.審査結果によっては減額される

増額手続きには、審査の結果次第で限度額が減少することがあります。

そもそも、増額とは限度額を見直す手続きであり、審査で「現状もっとも適切と考えられる金額」が設定されます。

審査の結果「現状の限度額は多すぎる」と判断されると、減額の対応となるのです。

過去にFFGカードローンで、滞納などのトラブルがあった人は、減額になる可能性が高いと言えるでしょう。

3.場合によっては利用停止になる

特に重要なのは、審査の結果としてカードローンの利用そのものが完全停止する可能性があることです。

それまでの利用実績が良くなかったり、他社借入・収入状況が極端に悪化していたりすると、取引自体がなくなることもあります。

場合によっては借入金額の一括返済を求められるため、利用実績がよくない人は要注意です。

すぐにお金が必要な人は他社カードローンを検討してみよう

ここまでの内容で、増額が自身のニーズに合わないと感じた人もいるのではないでしょうか。

どうしても早めにお金が必要なときは、他社カードローンへの新規申込を検討してみましょう。

もちろん審査が必要ですが、その確認項目は増額審査とは異なります。

また、カードローンの審査基準というものは各社で独自に設定されているので、「増額審査に落ちた」という人であっても借入できる可能性は十分にあるのです。

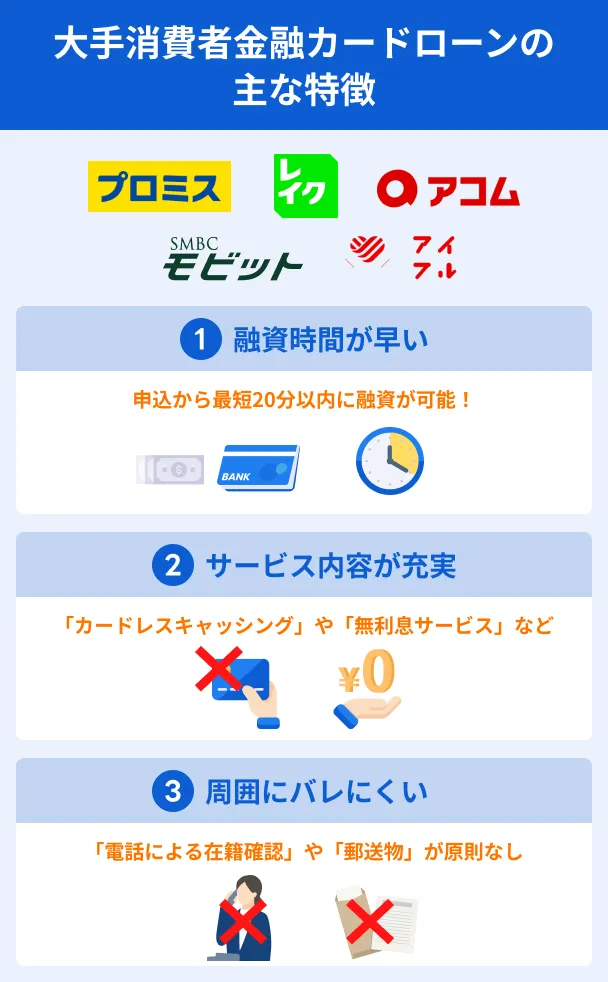

特に、大手消費者金融のカードローンには、以下のようなメリットがあります。

なお、他カードローンに新規申込するには、FFGカードローンの借入金額をフォームに記入する必要があります。

マネット編集担当/キャッシングガイド

奥山 裕基

総量規制とは、他社も含めた借入総額が年収の3分の1を超えないように規制するものです。もしFFGカードローン、および他社も含めて年収の3分の1を借入している人は、あらたに借入できないので注意しましょう。

確認ができた方は、以下に挙げた3つのカードローンを検討してみてください。

プロミス│最短3分でお金を借りられる

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは大手消費者金融のなかでも、最短3分で借入できる利便性の高さが特徴です。

申込内容の不備や信用情報に問題がなければ、即日で借りられる可能性があります。

また、プロミスの運営会社はSMBCグループの「SMBCコンシューマーファイナンス」です。大手金融業者が運営しているため、安心して利用できるでしょう。

アコム│楽天銀行口座があれば最短10秒で振込融資

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

アコムの審査に通過し、振込融資の手続きをすると、楽天銀行口座なら約10秒でお金を受け取れます。

三菱UFJ銀行・三井住友銀行・ゆうちょ銀行・みずほ銀行の口座も、振込融資の受付時間によっては約1分でお金が振り込まれます。

また、アコムは三菱UFJフィナンシャル・グループが運営しており、2024年9月末現在のカードローン利用者は185万5,000件。多くの人に選ばれている消費者金融です。

アイフル│提携ATMが多くコンビニで借入可能

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

アイフルは提携ATMが多く、契約当日に急ぎで借りたいときは、スマホアプリでセブン銀行ATM・ローソン銀行ATMからお借入可能です。

その他のATMは、公式サイトの「提携ATM一覧」からご確認いただけます。別途ATM手数料も発生しますが、緊急時には頼りになる借入方法と言えるでしょう。

なお、アイフルは親会社を持たない独立系の消費者金融であり、審査基準も独自のものとなっています。FFGカードローンの審査に落ちた人でも、アイフルの審査に通過する可能性はあるでしょう。

上記で紹介した消費者金融以外のカードローンを知りたい人は、こちらの「カードローンおすすめランキング30選」の記事も併せてご覧ください。

FFGカードローンの増額に関するよくある質問

まとめ

FFGカードローンは低金利で利便性の高いカードローンです。しかし、限度額不足になると、必要十分な借入ができません。

その際は増額を考える人も多いでしょう。しかし、増額審査に時間がかかったり、希望する結果にならなかったりする可能性もあります。

もしお急ぎなら、他社カードローンへの新規申込も検討してみてはいかがでしょうか。

審査が早いプロミスや振込が早いアコム、提携ATMが多いアイフルなど、希望する条件と一致する消費者金融を検討してみてください。

マネット編集担当/キャッシングガイド

奥山 裕基

増額に成功すると金利が引き下げられるメリットもあります。一方で、審査結果によっては減額や利用停止になる可能性もあるのはご存じでしょうか。