消費者金融で借りるとクレジットカードが作れない理由と対処法

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

ファイナンシャルプランナー

CFP®、証券外務員2種。専修大経営学部卒業後、16年間パソコン業界の営業の職業に携わる。2004年6月、札幌にて「オンダFP事務所」を開業。初心者向け資産運用に関するセミナーと投資信託など資産運用を中心としたコラムの執筆やローン関連を中心に記事の監修などを中心に活動中。

弁護士

2014年に弁護士登録。都内で事務所を開設した後、2019年に現在の弁護士法人J&Tパートナーズへ移籍。個人や法人の破産、インターネット問題、不貞や離婚、相続の他、企業法務や訴訟案件全般もオールラウンドに多数取り扱う。インターネットの記事監修等の依頼にも対応中。

弁護士

市ヶ谷東法律事務所。弁護士・弁理士。

YouTube上で債務整理チャンネルに出演し、債務整理に関する様々な情報を発信している。債務整理に関する記事についてこれまで多数の執筆や監修の実績がある。

ファイナンシャルプランナー

筑波大学大学院修了後、自治体職員として税金、健康保険や年金相談を経験。リタイア後の収入相談を含めた年金相談は1,300件を超える。2級FP技能士、AFPを取得。相談業務をはじめ、記事執筆や年金講座講師をおこなう。お客様が「自分にとって理想のライフプラン」を実現できるよう、中立的な立場でサポートするFPとして活動中。

弁護士

ゆら総合法律事務所代表弁護士。不動産・金融・中小企業向けをはじめとした契約法務を得意としており、その他、一般民事から企業法務まで幅広く取り扱う。弁護士業務と並行して、法律に関する解説記事を各種メディアに寄稿もおこなう。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融を問題なく利用していればクレジットカードは作れる

- 信用情報に滞納情報などの登録があれば、クレジットカードの審査に落ちるこ

- 消費者金融クレジットカードなら最短即日で利用を開始できる

消費者金融とクレジットカードのサービスを両方利用したい人には、キャッシング/ショッピング一体型カードが適しています。

以下のような消費者金融が提供しているクレジットカードは、カードローンとしても利用でき、最短即日で発行されます。

また、すでに消費者金融を利用中の人や過去に利用したことがある人も、トラブルなく利用していればクレジットカードの審査に影響しない可能性が高いとされます。ただし、利用状況によってはクレジットカードの審査に影響する場合があります。

今回は、借入によって審査に落ちるケースを紹介したうえで、借入がある状態でクレジットカードを作るコツを解説します。

消費者金融で借りてもクレジットカードが作れないとは限らない

クレジットカードを作るには、審査に通る必要があります。消費者金融の利用歴があっても、計画的に借入して滞りなく返済していれば、クレジットカードの審査に大きな影響はないでしょう。

クレジットカードの審査基準は公表されていませんが、一般的に、以下のような要素に基づいて判断されます。

審査で見られる主な要素 |

- 年齢

- 収入

- 勤務先・雇用形態

- 家族構成

- 今までのクレジットカードやローンの利用歴

さまざまな要素から総合的に判断するため、「消費者金融で借りている」または「借入経験がある」という理由だけで審査落ちする可能性は低いといえます。

ただし、消費者金融での借入額や返済状況によっては、クレジットカードの審査に影響が生じる可能性があります。

消費者金融の利用がクレジットカードの審査に影響するケース

「消費者金融で借りている」または「借入経験がある」場合で、クレジットカードの審査に影響が生じるケースを説明します。

以下の内容に気を付けることで、クレジットカードの審査に通過する可能性を高められるため、ぜひ参考にしてください。

クレジットカードの審査に影響する主なケース |

- 消費者金融での借入残高・件数が多い

- 返済を滞納している

- 信用情報機関に異動情報が登録されている

消費者金融での借入残高・件数が多い

消費者金融を利用している人のうち、次のケースに該当する場合は、クレジットカードの審査において「お金に困っている」と見なされる可能性があります。

クレジットカードの審査に影響すると考えられるケース |

- 高額な借入をしていて多額の返済が残っている

- 多数の消費者金融を利用している

そして、上記のような利用状況から「返済能力がない」と判断されると、クレジットカードの審査に通過するのは難しくなります。

また、消費者金融からの借入額が年収の3分の1に近い場合、クレジットカード自体は作れても、「キャッシング枠」の利用は難しいでしょう。クレジットカードのキャッシング枠は「総量規制」の対象であるためです。

消費者金融を利用する際、必要な金額だけを借入し、計画的に返済することが大切です。

総量規制とは消費者を守るための法律

貸金業法の「総量規制」では、「年収の3分の1を超える貸付」が原則として禁止されています。たとえば、年収300万円の場合、消費者金融で借入できるのは最大100万円までです。

総量規制では、消費者金融による借入だけでなく、クレジットカードのキャッシング枠も対象です。ただし、銀行や信用金庫などからの融資や、クレジットカードのショッピング枠は総量規制の対象ではありません。

総量規制がなければ、「すでにある借入の返済のために他社から借入する」など、借金が雪だるま式に増えるリスクがあります。消費者の生活を守るために、返済能力を超える貸付が禁止されています。

弁護士|阿部由羅

総量規制に抵触するか否かは貸金業者が判断をおこなう

総量規制は、消費者金融などの貸金業者による貸付けに適用されます。借り過ぎによって返済困難になってしまう事態を防ぐことが、総量規制の目的です。

総量規制に抵触するかどうかは、貸金業者の側で審査をおこないます。仮に総量規制オーバーの借入れができたとしても、利用者側に罰則が課されることはありません。しかし、借り過ぎは返済困難の原因になるので、ご自身で借入額をきちんと管理してください。

なお、貸金業者以外の金融機関(銀行や信用金庫など)による貸付けには、総量規制は適用されません。

返済を滞納している

クレジットカードのショッピング枠は、「信用販売」で成り立っています。「消費者は支払いができる」という信用に基づいて、クレジットカード会社が商品やサービスの購入額を一時的に立て替える仕組みです。

消費者の「信用」の有無を判断するうえで、日頃から返済期日を守っているかどうかは重要なポイントです。そのため、消費者金融の返済を滞納していると、クレジットカードの審査で「返済能力がない」と見なされる可能性があります。

クレジットカード会社との信用を積み上げるためには、消費者金融の借入においても期日を守って健全な利用を心がけることが大切です。

弁護士|村木孝太郎

返済を滞納し続けると法的措置を取られることもある

カードローンの返済を滞納すると、遅延損害金の発生や信用情報への滞納履歴の登録など深刻なリスクが生じます。これにより、将来的なローン契約やクレジットカードの利用が制限される可能性があります。さらに長期間の滞納が続くと、法的措置として給与や預金の差し押さえに発展するケースもあります。返済が困難な場合は、早急に金融機関へ相談し、返済条件の見直しや弁護士への債務整理の相談を検討することが重要です。

信用情報機関に異動情報が登録されている

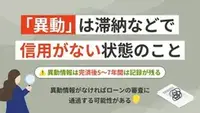

消費者金融などの貸金業者での申込・借入・返済状況に関する情報は、指定信用情報機関で登録・保有されています。「異動情報」とは、返済の滞納や債務整理といった金融取引における問題が生じたことを示します。

異動情報の有無は、クレジットカード会社にとって申込者の返済能力や信用力を把握するために重要な判断材料の一つです。そのため、消費者金融の利用に関してマイナス情報が残っている場合、審査に通りにくくなる可能性があります。

一方、過去の利用状況が優良で問題がない場合は、「返済能力があり信用できる人」と判断され、審査に通る可能性を高められます。

ファイナンシャルプランナー|夏目真弓

61日以上もしくは3カ月滞納すると「異動情報(ブラックリスト)」が登録される

カードローンの返済が「滞納」と見なされるのは、通常は返済期日から1日でも過ぎた場合です。多くの金融機関では、期日翌日から遅延損害金が発生し、61日以上または3カ月以上の滞納が続くと、信用情報機関に「異動情報」として登録され、今後のローンやクレジットカードの審査に大きな影響を及ぼします。たとえ数日の遅れでも信用にかかわるため、返済は期日内におこなうことが非常に重要です。

クレジットカード審査で重視されるポイント

一般的にクレジットカード審査で重視される2つのポイントを説明します。クレジットカード各社の明確な審査基準は示されていませんが、基本的に確認される内容について把握しておきましょう。

属性情報

クレジットカードの審査で重視されるのは、申込者の「返済能力の有無」です。クレジットカードは、信用契約に基づいて消費者が後払いする決済手段であるため、「返済期日を守って利用金額を支払える」と判断された人が審査に通ります。

返済能力の有無は、以下のような申込者の属性情報をもとに総合的に判断されます。

| 属性情報 | 内容 |

|---|---|

| 年齢 | 長期的な返済能力の有無・安定した収入を得られる年齢層かどうかを確認する |

| 収入 | 一般的に収入が多いほど返済能力が高いと見なされる |

| 職歴・雇用形態 | 勤務先の規模・勤続年数・雇用形態から返済能力を判断する |

| 家族構成 | 扶養家族の有無など家族構成によって収支のバランスを判断する |

| 借入状況 | 他社からの借入の有無や返済状況によって返済能力を判断する |

たとえば、社会人1年目の人であれば、申込する時点で収入が少なくても「今後、収入が安定する」という見込みが立てば、審査に通る可能性が高まります。

なお、クレジットカードによっては、学生や専業主婦(主夫)でも家族に収入があれば申込できる場合があります。

ファイナンシャルプランナー|志塚洋介

属性情報では勤続年数なども注視されている

カードローンの審査では、申込者の「属性情報」を通じて返済能力の有無が慎重に審査されます。年収、雇用形態、勤続年数、居住年数、家族構成などの個人情報から、安定した収入の有無や将来的な返済継続の可能性を判断されます。特に正社員で勤続年数が長く、住宅ローンなどの返済実績が良好な場合は、高く評価される傾向にあります。信用情報とあわせて、これらの情報が審査結果に大きな影響を与える点に留意しましょう。

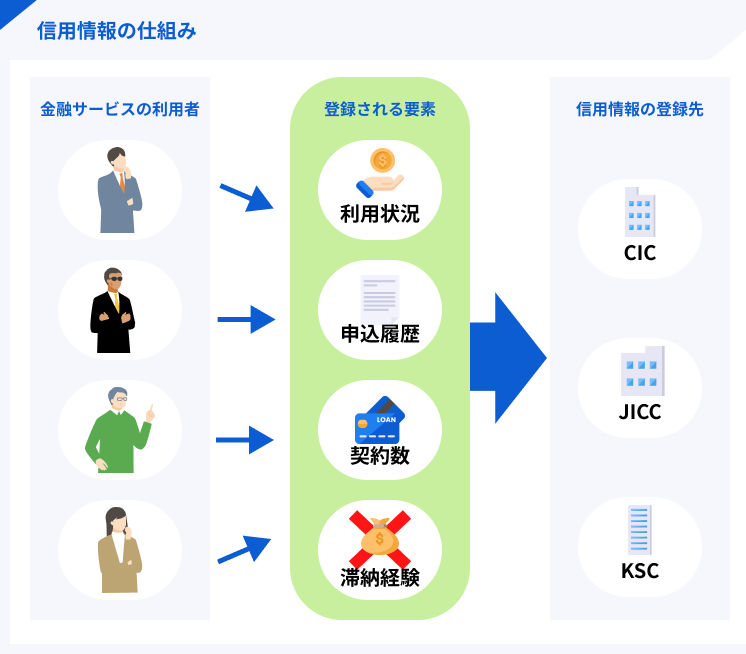

信用情報

貸金業者は、貸金業法に基づいて、申込者に関する情報を「指定信用情報機関」に提供しています。そして、クレジットカードやカードローンの申込に対する審査をおこなう際、指定信用情報機関に登録された信用情報を確認します。

信用情報として登録されている主な内容と保存期間は以下の通りです。

| 主な信用情報 | 登録内容の例 | 保存期間 |

|---|---|---|

| 本人情報・申込情報 |

・氏名 ・生年月日 ・性別 ・住所 ・電話番号 ・勤務先 ・運転免許証等の記号番号 ・クレジットやローンの新規申込に関する情報 (契約予定額・支払予定回数など) |

照会日から6カ月以内 |

| 契約内容・返済状況に関する情報 |

・契約年月日 ・貸付金額 ・貸付残高 ・元本・利息の支払いの 滞納の有無 |

契約期間中および契約終了後5年以内 |

| 異動の有無 |

・長期滞納 ・債権回収 ・債権整理 ・保証履行 ・破産申立などの有無や発生日 |

契約期間中および契約終了後5〜7年以内 |

クレジットカードやカードローンの審査に申込した情報は6カ月経つと登録が消えます。しかし、滞納などの異動情報は、契約を終了した後も5年~7年間は情報として保有されるため注意が必要です。

信用情報に問題があると、クレジットカードの審査に通過することが難しくなります。一方で、優良な利用実績を積み重ねておけば「返済能力がある」ことを示す根拠となるでしょう。

なお、信用情報として登録される内容や期間は、信用情報機関によって異なります。

消費者金融で借りている人がクレジットカードの審査に通るコツ

「消費者金融で借りている=クレジットカードが作れない」というわけではありません。消費者金融で借入している人や借入経験がある人でも、クレジットカードの審査に通る可能性を高めるためのポイントを説明します。

審査に通るコツ |

- 計画的に利用・返済する

- 自分の信用情報を確認する

- 申込時に正確な情報を申告する

計画的に利用・返済する

「消費者金融で借入している」事実自体に問題があるのではなく、計画的に利用し、期日を守って返済ができているかどうかが重要です。

クレジットカードに申込する時点で、消費者金融での借入がある場合は、滞りなく返済を続けましょう。問題なく返済できることをクレジットカード会社に示せます。

また、クレジットカードの審査を受けるタイミングで、新たに多額の借入を申込したり、その他の消費者金融を利用したりするのは控えてください。返済しなければならない借入額が増えると、審査で不利になる可能性があります。

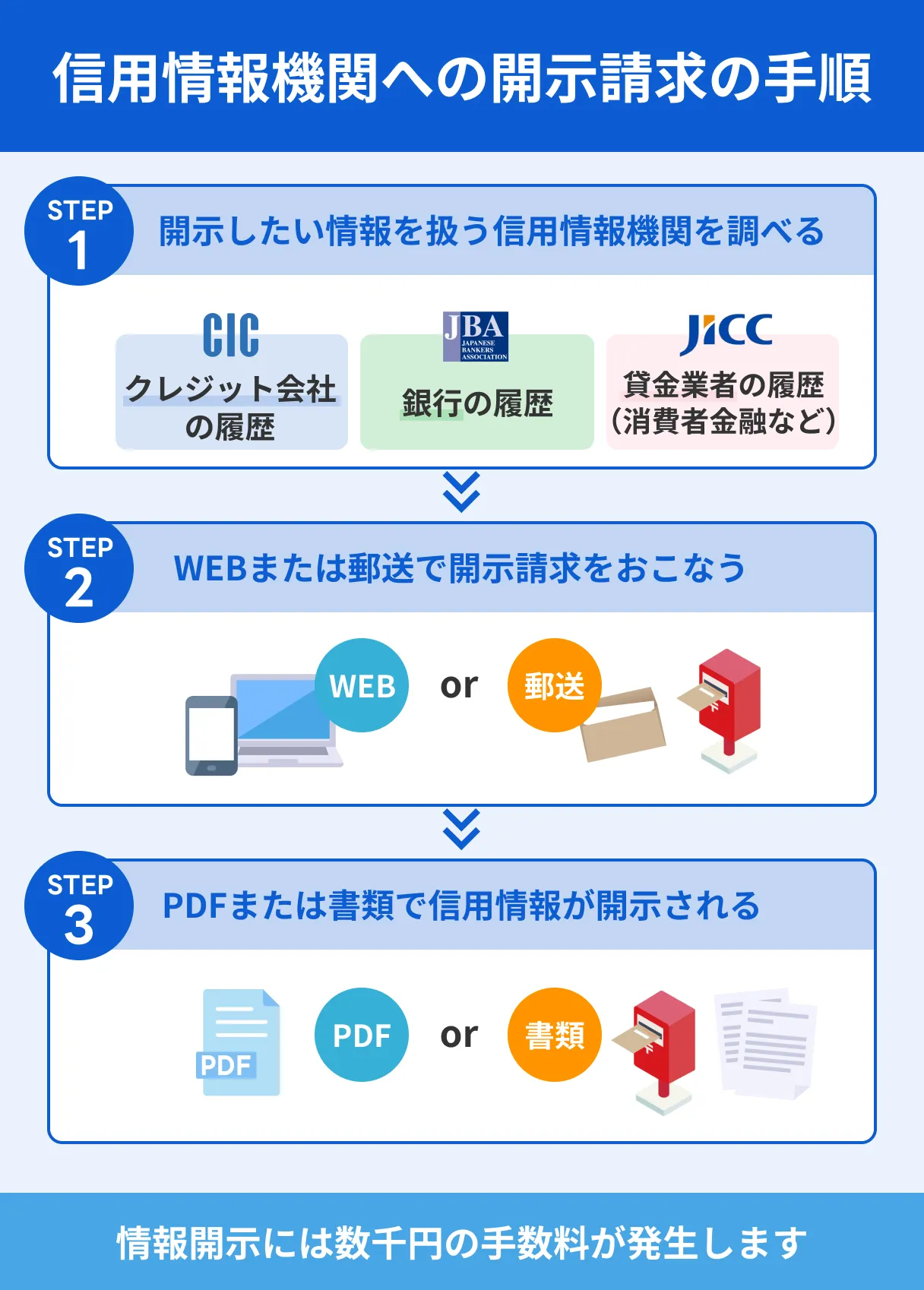

自分の信用情報を確認する

過去に消費者金融を利用した経験がある人は、指定信用情報機関の開示制度を利用して、自分の信用情報を確認しましょう。

返済の滞納や債務整理などの「異動情報」が残っている場合は、その情報が消えるまで、クレジットカードの申込時期を調整するのも有効です。

なお、登録されている信用情報が事実であれば、基本的に訂正・削除はできません。ただし、誤った情報が登録されている場合は調査を申し出ることが可能です。

申込時に正確な情報を申告する

クレジットカードに申込する際、個人情報は正確に申告してください。

クレジットカードの審査に通過したいからといって、収入や勤務先などの虚偽申告をしてはなりません。収入や借入状況などを偽っても、指定信用情報機関に登録されたデータなどから虚偽が発覚します。

また、意図的に偽ったわけではなくても、申告した情報に誤りがあると手続きに時間を要することになります。事前に申告内容をしっかり確認し、誤りがないように気をつけましょう。

弁護士|幸谷泰造

故意に虚偽情報の申告した場合「詐欺罪」に問われることもある

カードローン申込時に故意に虚偽の情報を申告した場合、「詐欺罪」(刑法246条)に問われる可能性があります。特に、年収や勤務先など返済能力に関する重要事項を偽って借入をおこなうと、「他人を欺いて財物を得た」と判断され、10年以下の懲役に処せられることもあります。また、民事上でも契約解除や損害賠償請求を受けるリスクがあるため、正確な情報で申込することが非常に重要です。

消費者金融もクレジットカードも利用したいなら一体型カードを検討しよう

「カードローンも利用したいし、買い物用のクレジットカードも作っておきたい」という希望があるなら、消費者金融が提供しているクレジットカードが適しているかもしれません。

大手消費者金融と称されるアコムとプロミスでは、カードローン機能とクレジットカード機能が一体となっているクレジットカードを発行しています。

2つの機能が使えるだけでなく、さまざまなメリットがあるので、チェックしておきましょう。

ファイナンシャルプランナー|恩田雅之

クレジットカードには利用するメリットがある

クレジットカード(以下:クレカ)を持つメリットとして主に3点が挙げられます。

1つ目は、手元に現金が無くても決済が可能な点です。また、実際のお金の支払いはクレカの引落日までに用意すればいい点もメリットになります。2つ目は、クレカを利用することでポイントがたまる点です。特に提携店ではポイント還元率が高くなり効率的にポイントを取得できます。3つ目は、クレカのアプリを利用することで支出明細の管理が容易になる点となります。

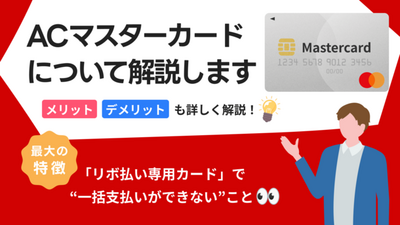

ACマスターカードは最短即日でのカード受取やバーチャルカードの発行が可能

ACマスターカード

最短即日発行が可能なクレジットカード!

土日祝日も最短即日でカード発行可能。これ1枚で国内・海外・ネットで使えて、簡単・便利。しかも年会費0円!パート・アルバイトの方でも一定の収入があればOK。

※お申込時間や審査によりご希望に添えない場合がございます。

※実質金利および限度額はキャッシング枠利用時に適用されます

アコムの「ACマスターカード」は、カードローン機能とショッピング機能の両方を備えたクレジットカードです。アプリ上でバーチャルカードを発行できるため、手元にカードがなくてもオンラインショッピングが利用できます。

また、自動契約機(むじんくん)を利用すれば、最短即日でカードを発行できるため、スピーディーな手続きや使い勝手の良さを重視する人におすすめです。

ただし、支払い回数は「1回のみ」で、自動的にリボ払いになる点には注意が必要です。

プロミスなら借入でもショッピングでもVポイントが貯まる

プロミスVisaカード

借入・買い物のどちらでもVポイント獲得可能!

24時間どこでも申込ができるのでお急ぎの場合でも安心

「プロミスVisaカード」は、プロミスのカードローン機能一体型のクレジットカードです。

「プロミスVisaカード」が1枚あれば、借入も買い物もできるうえ、利用金額に応じてVポイントが貯まります。条件を満たせば、ポイントの還元率がアップするため、ポイントを効率的に貯めたい人に適しています。

なお、プロミスVisaカードは、24時間365日いつでもWEB・アプリから申込可能で、年会費は永年無料です。

支払い方法は、1回払いだけでなく、ボーナス払いや分割払いなどから利用金額に応じて柔軟に選べます。

クレジットカードが作れないときの対処法

クレジットカードの審査に通らなかったけれど、キャッシュレス決済を利用したい方や後払いで支払いたい方もいるでしょう。

クレジットカードの特徴である「キャッシュレス」と「後払い方式」という観点から、代替となる手段を紹介します。

「デビットカード」や「プリペイドカード」はキャッシュレスで支払える

キャッシュレスでの支払い手段を探しているなら、デビットカードやプリペイドカードを検討しましょう。それぞれの特徴は以下の通りです。

| 項目 | デビットカード | プリペイドカード |

|---|---|---|

| 利用方法・条件 |

・銀行口座から即時引き落としされる ・銀行口座が必要 |

・あらかじめチャージされた 金額内で支払いできる |

| 審査の有無 | 原則、審査不要 | 原則、審査不要 |

| メリット |

・使いすぎを防止する ・クレジットカードよりも 年齢制限が少ない ・即時引き落としされるので不正利用を早期発見できる |

・使いすぎを防止する ・銀行口座がなくても利用できる ・クレジットカードよりも 年齢制限が少ない |

| デメリット | ・銀行口座の残高が足りない場合、支払いできない |

・チャージするための 手続きが手間である ・紛失した場合、チャージした金額を不正利用されるリスクが高い |

デビットカード・プリペイドカードのいずれも、店舗とネットショッピングの両方で利用できます。また、カードによってはポイント制度が導入されており、還元されたポイントを支払いやチャージに充当することも可能です。

日常の買い物だけでなく、海外旅行に行く場合など幅広い場面で使えるため、クレジットカードに代わるキャッシュレス決済手段として活用しましょう。

ただし、クレジットカードとは違い、後払いはできません。また、デビットカード・プリペイドカードの支払方法は、いずれも基本的に1回払いに限られます。

「後払い決済サービス」は購入後に支払える

クレジットカードのように商品を購入した後に支払いをする手段を探している人には、「後払い決済サービス」があります。

取引ごとに与信審査はありますが、クレジットカードと比べると厳しい審査ではなく、利用上限額が低い点が特徴です。

サービスごとに詳細は異なりますが、一般的な利用方法は以下の通りです。

後払い決済サービスの一般的な利用方法 |

- 支払い方法を選ぶ際、該当の後払い決済サービスを選択する

- メールアドレスと携帯番号を入力する

- SMSで届く認証コードを入力する

- 購入が完了し、請求金額と支払い期限が通知される

- 通知にしたがって支払う

支払う方法は、コンビニ払い・銀行振込・口座振替などから選べます。「買い物をしたいけれど支出のタイミングは調整したい」という場合などに適しています。

ただし、支払いが遅れると、遅延手数料や利用停止といった対処が生じるので注意が必要です。また、サービスによって、使える店舗やポイント還元の有無が異なるため、自分のライフスタイルに合ったものを選びましょう。

よくある質問

まとめ

「消費者金融で借入している」という理由だけで、クレジットカードの審査に落ちるわけではありません。

しかし、消費者金融での借入額や返済状況によっては、クレジットカードの審査に通りにくくなる可能性があります。

クレジットカードの審査では、返済能力の有無や過去の信用情報が重視されます。消費者金融を利用する際は、計画的な借入と返済を心がけましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

消費者金融、クレジットカードはともに金融商品のため、信用情報機関に取引履歴が登録されています。そのため、クレジットカードの利用状況が悪い人は消費者金融の審査に通過できない可能性が高まります。どちらを利用するにしても返済遅れがないように管理をしましょう。

ファイナンシャルプランナー|大泉稔

カードローンとクレジットカードの審査では注視するポイントが異なる

前提として審査内容は公表されていませんが、カードローンとクレジットカードの審査項目にはいくつかの違いがあるとされています。カードローンの審査では、主に借入希望額や返済能力をまずは重視され、収入や職業、他の借入状況などが細かくチェックされます。クレジットカードの審査では、特に信用情報が重要視され、過去の支払い履歴や延滞の有無が大きなポイントとなります。

とはいえ、どちらの審査でも返済能力や信用情報は必ず確認されます。そのうえで、通過するか否かの審査基準は各金融機関によって異なることは理解しておきましょう。