アコムとレイクのサービス内容はどう違う?比較して正しい選び方の基準を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- アコムとレイクのサービスは似ている

- アコムとレイクは無利息期間が大きく異なる

- 自分に合ったカードローンを選択しよう

アコムもレイクもよく知られた消費者金融ですが、どちらの商品が自分に合うのか気になるという人もいるのではないでしょうか。

最大で借りられる金額や特典の内容、融資までのスピードなど、アコムとレイクには異なる点が複数あります。

そこで、本記事ではアコムとレイクのサービスの違いや、利用が向いている人の特徴を解説します。

アコムとレイクのカードローンの利用に関するよくある質問にも回答しているので、ぜひ参考にしてください。

アコムとレイクの基本情報

アコムは三菱UFJフィナンシャル・グループのアコム株式会社が、レイクはSBI新生銀行グループの新生フィナンシャル株式会社が運営しています。

| アコム | レイク | |

|---|---|---|

| 金利 | 年2.4〜17.9%※ | 年4.5〜18.0%※ |

| 利用 限度額 |

800万円 | 500万円 |

| 申込条件 | 20歳以上 安定した収入と 返済能力がある |

20歳以上70歳以下 安定した収入がある |

| 融資 スピード |

最短20分 | Webで最短15分※ |

※貸付利率はご契約額およびご利用残高に応じて異なります。

いずれの場合も多くのカードローンと同じく、安定した収入があることが申込条件です。

アコムとレイクを項目別に比較

ここでは、以下12の項目からアコムとレイクを比較していくので、自分が重要視しているポイントを確認してみてください。

アコムとレイクの比較ポイント |

- 金利の高さ

- 無利息の内容

- 在籍確認の方法

- 利用限度額

- 利用できる年齢

- 申込方法の種類

- 融資までのスピード

- 返済方法の種類

- 返済日の違い

- 毎月返済する返済額の決まり方

- 提携しているATMの種類

- スマートフォンのアプリ機能

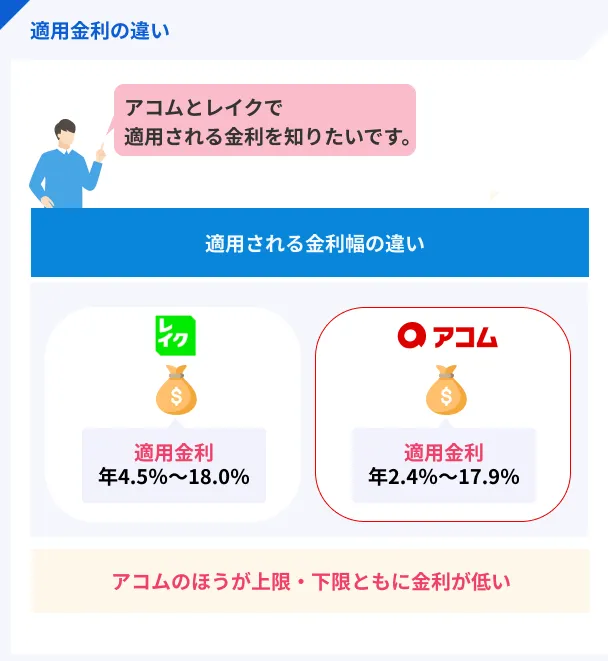

①下限金利が低いのはアコム

アコムとレイクでは、アコムの方が下限金利、上限金利ともに低く設定されています。

| カードローン | 金利 |

|---|---|

| アコム | 年2.4%〜17.9% |

| レイク | 年4.5〜18.0% |

ただし、初回の借入では基本的に上限金利が適用されることが多いので、契約当初は金利差による影響は少ないでしょう。

利息が気になる人は、無利息(利息がかからない期間)の長さが重要になります。

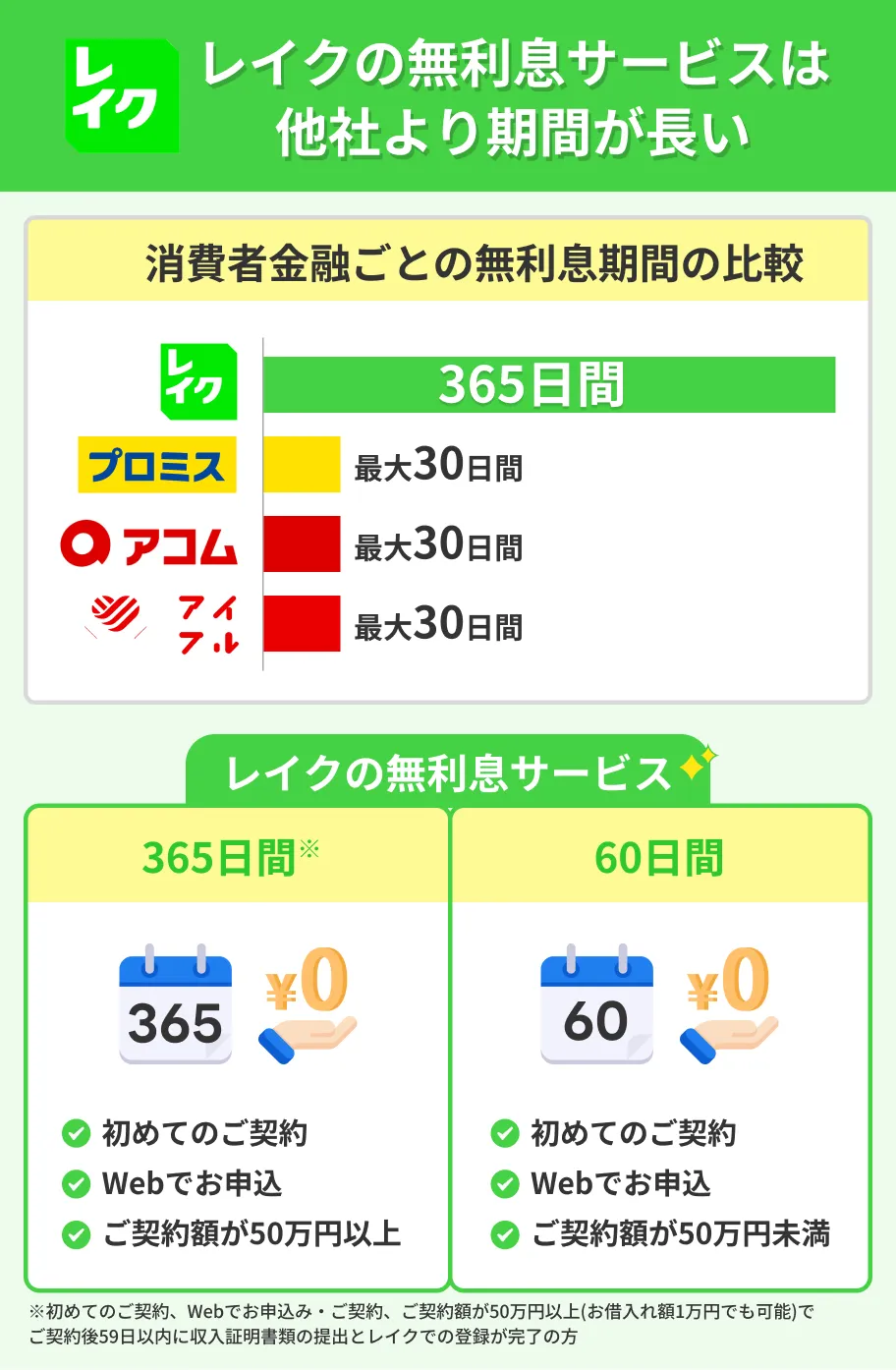

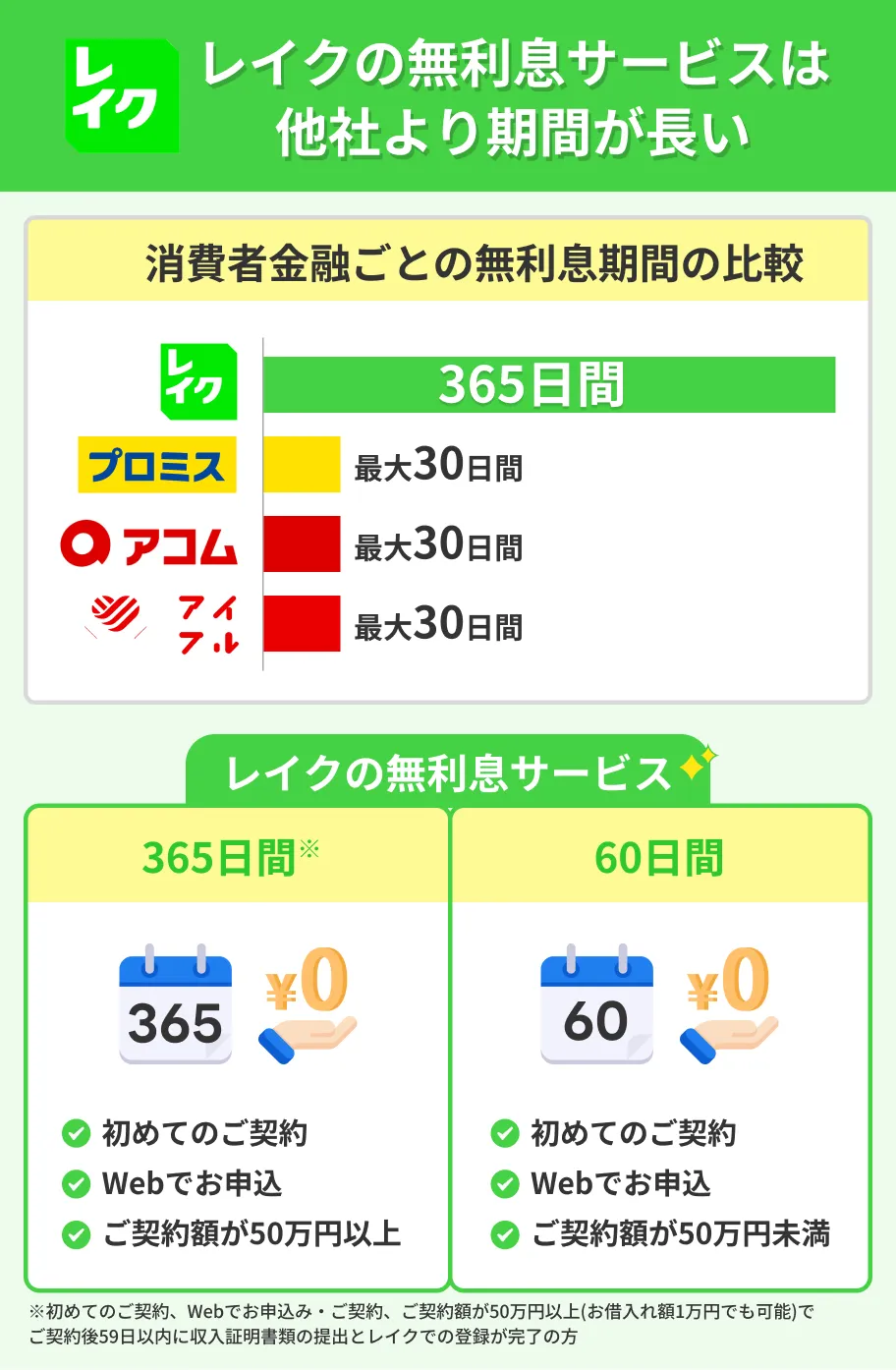

②利息がかからない期間が長いのはレイク

アコムの無利息期間が30日間であるのに対し、レイクでは申込方法や契約額などに応じて、以下のいずれかの無利息が適用されます。

多くの消費者金融の無利息期間はアコムと同様の30日間です。よって無利息期間の長さが決め手でレイクを選ぶ人も多くいます。

ただ、レイクの無利息期間は、適用条件が細かく定められているため、利用したい場合は確認のうえ慎重に手続きを進めてください。

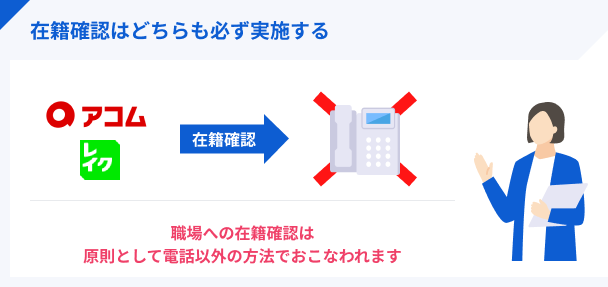

③レイクは電話による在籍確認なし

アコムでは、原則として電話による在籍確認がおこなわれていません。

在籍確認とは、申告した勤務先に、実際に在籍しているかどうかを確認するための手続きです。もし電話での在籍確認が必要になった場合も、アコムでは本人の承諾なくおこなうことはないと明言しています。

一方、レイクでは、「在籍確認が必要な場合でも、お客さまの同意なく電話いたしません。」としています。審査の都合上やむを得ず連絡をする際でも、勤務先より先に、個人宛てに連絡が来る流れです。

レイクの在籍確認の仕組みや流れについては、以下の記事で詳しく解説しています。レイクに申込した人の体験談も載せているので、レイクを検討している人はこちらも参考にしてください。

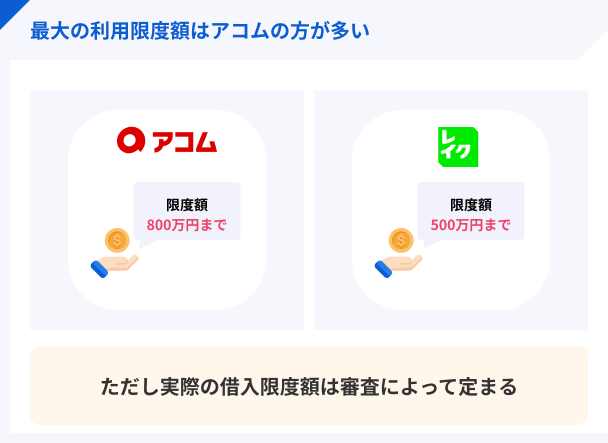

④利用限度額が大きいのはアコム

利用限度額が大きいのはアコムです。

アコムとレイクの利用限度額 |

- アコム:800万円

- レイク:500万円

ただし、消費者金融での借入には総量規制が適用されることを覚えておいてください。

また、利用限度額は審査結果によって決まるので、必ずしも利用限度額まで借入できるわけではないと覚えておきましょう。

⑤アコムは71歳以上でも申込可能

71歳以上でアコムとレイクを検討している人は、必然的にアコム一択になります。レイクでは、20歳以上70歳までしか申込を受け付けていないからです。

一方、アコムの申込条件では、年齢は20歳以上と定められているのみで、上限は制限されていません。ただし、年金収入のみの人は利用できないので注意してください。

⑥アコムのほうが申込方法が豊富

アコムとレイクでは、アコムの方が申込方法が豊富であると言えるでしょう。

| アコム | レイク |

|---|---|

| ・Web ・店舗 ・電話 ・郵送 |

・Web ・自動契約機 ・電話 |

なお、アコムで郵送申込を選択した場合は、まず電話で申込書類を取り寄せてから自宅で記入して郵送するため、通常より時間を要します。

とはいえ、最近はWebから申込する人が多いため、両社においても申込の利便性が大きく変わることはないでしょう。

⑦融資スピードは同じ

最短の融資スピードはアコムよりレイクの方がやや早いです。

アコムとレイクの融資スピード |

- アコム:最短20分

- レイク:Webで最短15分

審査状況によって最短融資ができない場合もありますが、少しでも早く利用したい場合はレイクのほうが適しているでしょう。

⑧どちらも返済方法は豊富

アコムもレイクも返済方法が豊富なので、自分の都合に合わせていずれかの方法を選択できます。

| アコム | レイク |

|---|---|

| ・インターネット ・アコムATM ・提携ATM ・振込 ・口座振替 |

・Web返済 ・提携ATM ・振込 ・引落 ・スマホATM取引(セブン銀行) |

アコムはインターネット・アコムATM・口座振替なら手数料がかかりません。

一方、レイクもWeb返済・口座振替であれば手数料無料です。

⑨アコムは返済日を2種類から選べる

アコムは返済日を2種類から選べます。

| アコム | レイク |

|---|---|

| ・毎月指定日の返済 ・35日ごとの返済 |

・毎月指定日の返済 |

35日ごとの返済とは、借入日から35日以内ごとの返済期日までいつでも返済できる方法です。

自分の都合に合わせて返済できるので、特にはじめてカードローンを利用する人にも適しています。

一方、レイクは毎月指定の返済日に遅れそうな場合、返済日の3日前から会員ページおよびフリーダイヤルで当月の返済日を変更できます。

⑩最低返済額はレイクの方がわかりやすい

毎月の最低返済額は、借入残高に応じて段階的に返済額が変わるレイクの方がわかりやすいでしょう。

レイクは、「残高スライドリボルビング方式」「元利定額リボルビング方式」の2つの返済方式ごとに、以下のような返済額となります。

| 期間中の最大借入残高 | 毎月の返済額 |

|---|---|

| 1円〜100,000円 | 4,000円 |

| 100,001円〜200,000円 | 8,000円 |

| 200,001円〜300,000円 | 12,000円 |

| 300,001円〜400,000円 | 12,000円 |

| 400,001円〜500,000円 | 14,000円 |

※追加の借入が発生した場合、借入後の残高に応じて再設定

| 毎月の返済額 | |

|---|---|

| 10万円 | 4,000円/36回まで |

| 20万円 | 8,000円/36回まで |

一方アコムでは、「借入金額×利用限度額ごとに定められた一定の割合」とにより各回の返済額が決まります。

| 利用限度額 | 一定の割合 |

|---|---|

| 30万円以下の場合 | 借入金額の4.2% |

| 30万円超、100万円以下の場合 | 借入金額の3.0% |

| 100万円超の場合 | 借入金額の3.0% 借入金額の2.5% 借入金額の2.0% 借入金額の1.5% |

従って、10万円借入した場合は「10万円×4.2%=5,000円(※1,000未満の端数は繰上となるため)」となります。

10万円借入した場合の毎月の返済額はいずれの方式でも4,000円と、返済額が明確になっています。

⑪どちらも提携先のATMは多数

提携先のATMはどちらも豊富なので、ATMの利便性に大きな差はありません。

以下の提携先の中から利用できます。

| アコム | レイク |

|---|---|

| ・三菱UFJ銀行 ・セブン銀行ATM ・イーネット ・ローソン銀行ATM ・イオン銀行 ・北海道銀行 ・北陸銀行 ・八十二銀行(返済不可) ・三十三銀行 ・広島銀行 ・西日本シティ銀行 ・福岡銀行 ・十八親和銀行 ・熊本銀行 |

・三菱UFJ銀行 ・セブン銀行ATM ・イーネット ・ローソン銀行ATM ・イオン銀行 ・三井住友銀行 ・三十三銀行 ・広島銀行(返済不可) ・西日本シティ銀行 ・福岡銀行(返済不可) ・十八親和銀行(返済不可) ・熊本銀行(返済不可) |

ただし、提携先の中には借入のみ対応のものもあるので、利用の際はあらかじめ公式サイトで確認してください。

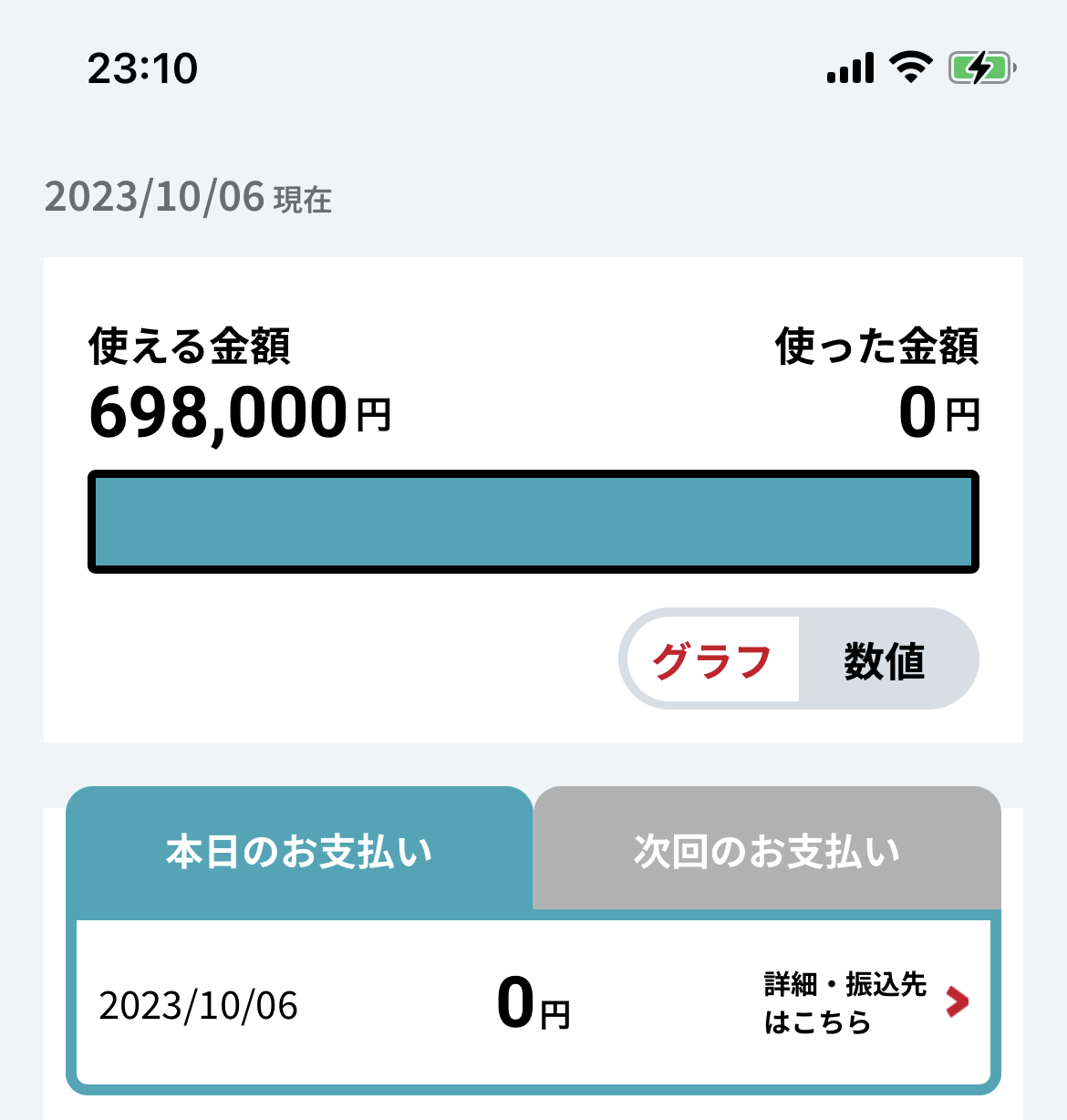

⑫アプリはどちらも機能豊富

画像引用:アコム公式スマホアプリ「myac」

画像引用:レイクアプリの便利な使い方

近年ではスマートフォンのアプリを使って取引するのが一般的なので、アプリの機能は重要な要素です。

アコムとレイクは大手消費者金融のカードローンということもあり、どちらもアプリの機能が充実しています。

| アコム | レイク |

|---|---|

| ・生体認証ログイン ・書類提出機能 ・カードレス取引 ・返済情報確認 ・返済日通知 サービス ・クレジットカード 情報登録 |

・生体認証ログイン ・書類提出機能 ・カードレス取引 ・返済情報確認 ・返済日通知 サービス |

1つ異なるのは、 アコムにはクレジットカード情報を登録する機能があることです。登録しておけば、店頭での買い物やネットショッピングの際にも、カード情報の入力に困りません。

アコムが向いている人の特徴

アコムとレイクのどちらが自分に合っているのかわからない人もいるでしょう。

アコムが向いている人の特徴を解説するので、自分にアコムが適しているのかを確かめてください。

アコムの利用が適している人の特徴 |

- 楽天銀行の口座を使っている

- 年齢が71歳以上

- 自分の都合に合わせて返済したいと考えている

楽天銀行の口座を使っている

楽天銀行の口座を使えば、アコムでは最短10秒で預金口座に振込されます。手数料無料であり、メンテナンスにより利用できない場合を除いて24時間365日利用可能です。

その他の金融機関の口座を指定すると、依頼した曜日や時間帯によっては翌日になることもあるのでその差は大きいでしょう。

たとえば三菱UFJ銀行などの主な金融機関と比較した場合、振込のタイミングの違いは以下のようになります。

| 日時 | 受付時間 | 振込実施の目安 | |

|---|---|---|---|

| 楽天銀行 | 毎日 | 0:10〜23:49 | 受付完了から 最短10秒 |

| 三菱UFJ銀行 三井住友銀行 ゆうちょ銀行 みずほ銀行 |

月曜 | 0:10〜8:59 | 当日9:30頃 |

| 9:00〜23:49 | 受付完了から 1分程度 |

||

| 火曜〜金曜 | 0:10〜23:49 | 受付完了から 1分程度 |

|

| 土日・祝日 | 0:10〜8:59 | 当日9:30頃 | |

| 9:00〜19:59 | 受付完了から 1分程度 |

||

| 20:00〜23:49 | 翌日9:30頃 |

年齢が71歳以上

年齢が71歳以上の人はアコムを利用しましょう。レイクは70歳までの人しか申込できないためです。

しかし、収入が年金のみである場合、アコムを利用することはできません。アルバイトなどで毎月一定の収入を得る必要があるため注意してください。

自分の都合に合わせて返済したいと考えている

毎月決められた日付ではなく、自分の都合に合わせて返済したい人にはアコムが向いています。

アコムの「35日ごとの返済」なら、借入日から35日以内ごとの返済期日までであればいつでも返済できるからです。

レイクが向いている人の特徴

続いて、レイクが向いている人の特徴も確認し、アコムとどちらが適しているのかを確かめましょう。

レイクの利用が適している人の特徴 |

- 無利息を有効活用したいと考えている

- 普段から新生銀行を利用している

- 返済額のわかりやすさを求めている

長い期間利息がかからない状況で利用したいと考えている

無利息を出来る限り長く活用したいのであれば、レイクが有効です。

アコムの無利息期間が30日間であるのに対し、レイクでは適用条件はありますが、Web申込なら「60日間」か「365日間」が適用されます。

返済額のわかりやすさを求めている

毎回の返済額のわかりやすさを求めるなら、アコムよりレイクが向いているでしょう。

レイクは「残高スライドリボルビング方式」「元利定額リボルビング方式」のいずれの返済方式を選んでも、最低返済額は4,000円からと決まっているからです。

一方アコムは、利用限度額に一定の割合をかけて返済額を計算することに複雑さを感じる人もいるでしょう。そのような人はレイクを選択しましょう。

アコムとレイクの審査に通過する確率を上げる方法

アコムとレイクどちらを利用するにしても、まずは審査を通過する必要があります。

しかし、どちらも明確な審査基準が公開されているわけではないので、絶対審査に通る方法はありません。

しかし、審査で重要視されるポイントがいくつかあるので、その点を意識して申込すると審査に通過する確率を上げられるでしょう。

安定した収入を得る

カードローンの審査では、安定した収入を得ていることが重視されます。貸したお金が返済されないと、消費者金融は不利益を被ってしまうからです。

また、年収や収入の継続性だけでなく、雇用形態や仕事内容についても調査されます。

パートやアルバイト勤務でも借入は可能ですが、正社員や公務員など、より雇用が安定した職業の方が審査に通る可能性は高いと言えます。

他社からの借入をしていない状況を作る

カードローンの申込をする際には、できるだけ他社からの借入をしていない状況を作りましょう。

他社からの借入があるとお金に困っている印象が強くなり、返済能力がないと判断されやすくなるからです。

自分の信用情報を事前に確認する

過去に他のローンや携帯電話の料金などの支払いが遅れたことがある場合は、自分の信用情報を確認しておきましょう。

信用情報は、CICやJICCなどの信用情報機関に開示請求することで確認できます。

信用情報

信用情報 信用情報機関

信用情報機関信用情報に問題があるとその記録は5年程度残り、カードローンの審査以外にもさまざまな影響があります。

引落日の数日前には銀行口座の残高を確認するなど、日頃から滞納しないよう注意しましょう。

必要最低限の希望額で申込する

借入希望額は必要最低限に抑えて申込することも重要です。借入金額が少ない方が返済される可能性が高いと判断され、審査に通る可能性が高くなるからです。

なお、契約後に増額申請も可能です。

アコムとレイク以外の消費者金融の特徴も知っておこう

ここまではアコムとレイクを比較してきましたが、他にもさまざまな特徴を持った消費者金融が存在します。

より目的に合ったものを利用できるよう、以下の3社の特徴も確認しておきましょう。

アコムとレイク以外の便利な消費者金融 |

- アイフル

- プロミス

- SMBCモビット

アイフル

アイフルのメリット |

- 着せ替えできるスマホアプリ

- スマホ取引はセブン銀行ATM・ローソン銀行ATMの両方に対応

アイフルのスマホアプリはアイコンが6種類から選択できます。

画像引用:アイフル「スマホアプリのご紹介」

消費者金融のアプリとはわからないデザインのものもあるので、スマホの画面を第三者に見られてもカードローンの利用が知られる可能性は低いでしょう。

また、カードレスで取引できるスマホ取引は、セブン銀行ATMとローソン銀行ATMの両方に対応しており便利です。

ユーザー評価

困ったときにとてもたすけられました。初回金利が0円だったのが大きいですが、かりやすすぎて、次回、金利ありで借りてしまうと返済が大変になってしまうかもしれないという心配もありました。また利用するときがあれば、本当に計画的にしないといけないと思います。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 8万円 | 金利 | 年18.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

プロミス

プロミスのメリット |

- 初回借入日から最大30日間利息0円

- 最短3分※で融資が受けられる

プロミスは契約日ではなく、初回借入日の翌日から最大30日間利息0円になります。契約日から日数が経過していても無利息が適用されるので、利息の負担を抑えたい人に選ばれているカードローンです。

また、申込後は最短3分※で審査および融資が可能なため、急ぎの人に向いています。

ユーザー評価

スマホ1台で手続きから借入まで出来てしまう所が円滑に物事が進むので良かったと思います。自分が必要としている時に家でも出来るので良いなと思いました。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 145万円 | 金利 | 年17.8% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 審査の容易さ | ||

※契約当時の金利です。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビット

SMBCモビットのメリット |

- 返済利息分でVポイントが貯まり、貯まったポイントは返済に使える

- 三井住友銀行ATMなら手数料無料で利用できる

SMBCモビットでは、返済利息分200円で1ポイントVポイントが貯まります。また、貯まったVポイントは1ポイント1円で返済に使えるので、その分利息の負担感が軽減されるでしょう。

ユーザー評価

即日借入が可能だったことは大きなメリットでした。審査もすぐにしていただくことができました。また、返済時に予め提携させておいたカードがあればポイントが溜まる点もありがたいです。

| 利用したカードローン | SMBCモビット |

||

|---|---|---|---|

| 借入金額 | 47万円 | 金利 | 年18.0% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 審査の容易さ | ||

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

アコム・レイクなどカードローンに関するよくある質問

ただし、多くのカードローンでは、以下のポイントを押さえることで審査に通過する確率を上げられるでしょう。

▶カードローンの審査通過の確率を上げるポイント

・安定した収入を得る

・他社からの借入をしていない状況を作る

・自分の信用情報を事前に確認する

・必要最低限の希望額で申込する

このように、カードローンの申込状況も信用情報に登録され、審査の材料にされています。

また、カードローンは利用限度額が大きいほど金利が安くなる仕組みなので、それぞれ利用すると金利が高くなる可能性があります。自分の目的に合ったものを見極め、いずれかを申込してください。

まとめ

今回は、アコムとレイクのカードローンを比較してきました。それぞれに特徴があり、どちらが自分に合っているのか判断するのは難しいと感じる人もいるのではないでしょうか。

そんなときは「無利息が長い方が良い」「自分の都合で返済したい」など、自分が重視するポイントを考え、より条件が有利なものを選ぶようにしましょう。

アコムに向いている人の特徴 |

- 楽天銀行の口座を使っている

- 年齢が71歳以上

- 自分の都合に合わせて返済したい

レイクに向いている人の特徴 |

- 無利息を有効活用したいと考えている

- 普段から新生銀行を利用している

ただ、アコムとレイクの他にもさまざまな特徴のカードローンがあります。本記事を参考に比較検討し、自分に適したものを選んでください。

マネット編集担当/キャッシングガイド

奥山 裕基

双方とも利用条件に大きな差はありません。実際の利用者の声としても、どちらのカードローンにも満足している声が多いです。そのため、「自分の生活場所の側に無人店舗があったから」などといった、ご自身の生活環境などで判断しても良いでしょう。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

年収の3分の1を超える融資は不可

総量規制とは、「年収の3分の1を超える融資を原則として禁止する」という貸金業法で定められたルールです。

たとえばアコムで利用限度額800万円を借入する場合、年収は最低でも2,400万円以上でなければならない計算になります。

したがって、定められた限度額まで借入できる人はごく少数です。