カードローン申込時に収入証明書は必要?提出不要な条件を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

borrowingdiagnosis:summarylist: この記事でわかること

- 収入証明書とは源泉徴収票や給与明細書など個人の収入を証明する書類

- 所定の条件に該当した場合に収入証明書の提出が必要になる

- マイナンバーカードで収入情報を提出できる消費者金融もある

消費者金融のカードローンに申込する際、契約額が50万円を超える、または他社借入と契約額の合計が100万円を超えると、収入証明書の提出が求めらられます。

なお、上記の条件に当てはまらなくても、審査で収入証明書が必要だと判断されると提出を求められるケースもあるのです。

そこで本記事では、収入証明書として認められる書類の種類や提出方法などを具体的に解説しています。

なかには収入証明書の用意が不要で、マイナンバーカードを使って収入情報を提出できるカードローンもあるので、ぜひご一読ください。

| 公式サイト | 審査時間 | 必要書類 | カードレス | 借入方法 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 身分証明書※2 | ・銀行振込 ・提携ATM |

|

|

詳細は こちらへ |

最短3分 | 身分証明書 | ・インターネット振込 ・スマホATM ・提携ATM・プロミスATM ・プロミスコール |

|

|

詳細は こちらへ |

最短18分 | 身分証明書 | ・口座振込 ・スマホアプリ ・提携ATM |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

収入証明書とは個人の収入を証明する書類

収入証明書とは、その名の通り収入を証明する書類のことです。

具体的には、源泉徴収票や給与明細書などが該当し、カードローンへ申込する際に提出を求められる場合があります。

カードローンの利用を考えている人は、申込をスムーズに進められるよう、収入証明書について正しく理解しておきましょう。

ここでは、カードローンで有効とされている主な収入証明書の種類や、再発行方法について解説します。

カードローンの申込で利用できる収入証明書類の例 |

- 源泉徴収票

- 給与明細書

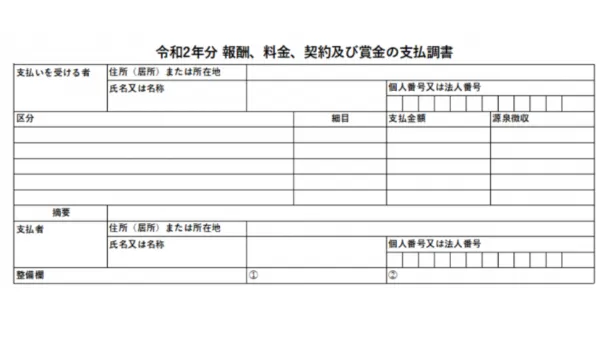

- 支払調書

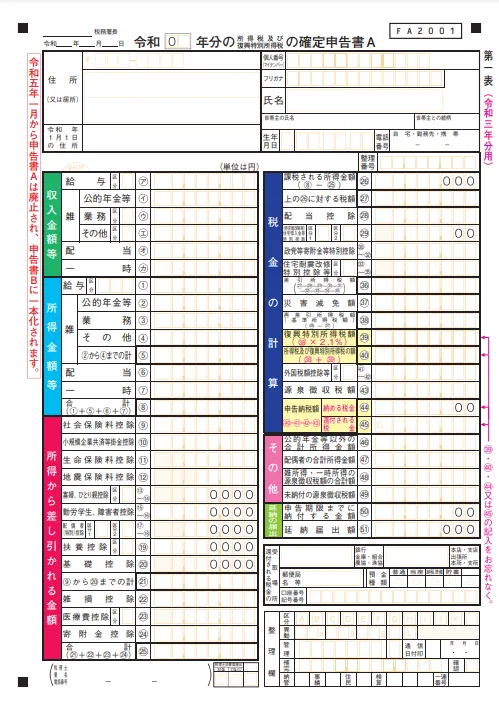

- 確定申告書

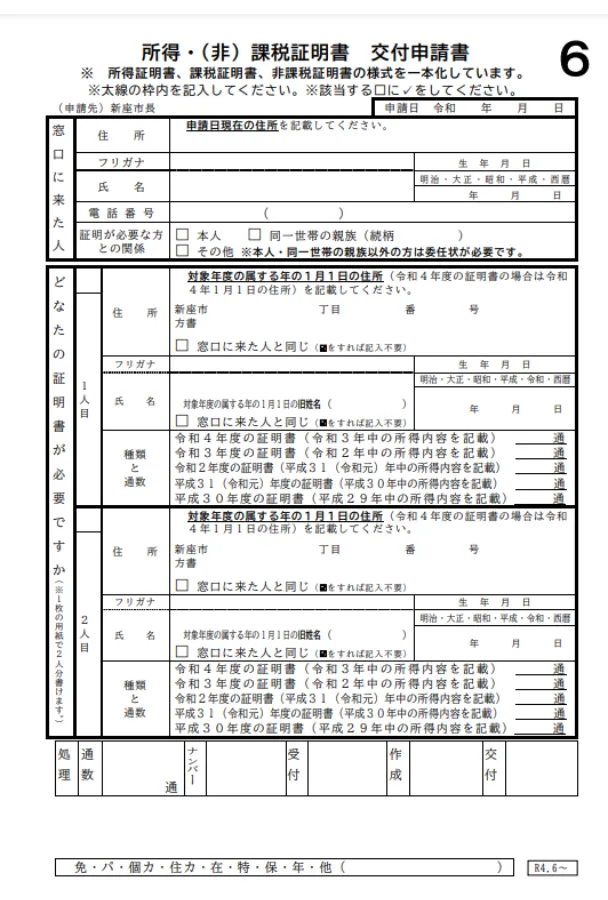

- 所得証明書、課税証明書

- 年金証書

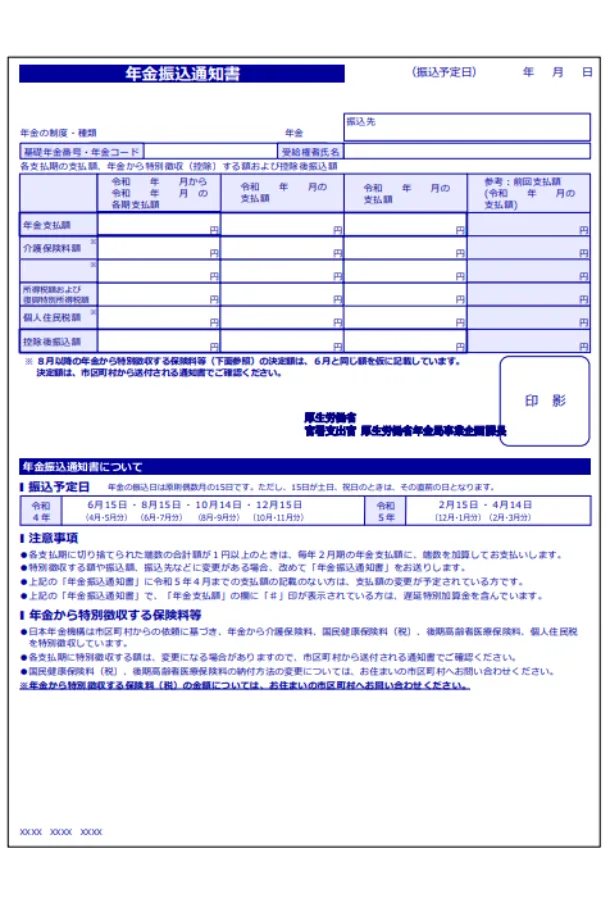

- 年金通知書 など

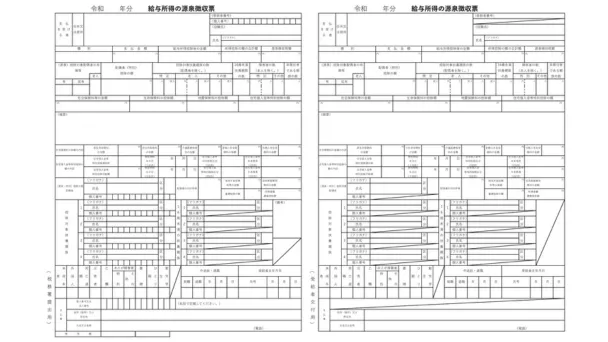

源泉徴収票

源泉徴収票とは、勤務先の企業が発行する、年収や所得控除額などが記載されている書類です。

一般的には毎年12月に、給与明細書と一緒に受け取ります。

一般的には再発行が可能なので、紛失した場合は担当の上司や経理担当者に相談しましょう。

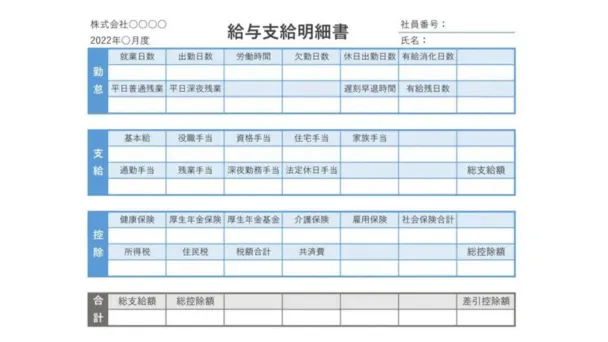

給与明細書

給与明細書は、勤務先の企業が毎月発行する、給料や出勤日数、控除などが記載された書類です。

収入証明書類として提出する場合は、基本的には直近2カ月分が必要となります。

源泉徴収票と同様、紛失した場合も再発行が可能です。

ただし、会社側に義務はないため、確実に再発行をしてもらえるとも限りません。

再発行してもらえない場合は、源泉徴収票を提出するか、これから2カ月分の給与明細書を利用しましょう。

支払調書

支払調書は、企業が個人や法人に対して金銭を支払ったことを税務署に申告するための書類です。

税務署に提出するものですが、金銭を支払った相手にも発行されることがあります。

ただし、個人や法人に対しては支払調書に発行義務はないため、紛失した場合や発行されていない場合は、別の書類を収入証明書として提出しましょう。

確定申告書

確定申告書とは、個人事業主の人などが税務署へ1年間の収入・所得を申告するための書類です。

収入証明書として利用する場合は、確定申告をした際に受け取った控えを提出しましょう。

紛失した場合も、管轄の税務署に問い合わせれば再発行してもらえます。

e-Taxで確定申告をした場合は控えがないため、申告・申請データをダウンロードし、印刷をして提出しましょう。

なお、青色申告を選択した場合の青色申告決算書も、収入証明書類として利用できます。

所得証明書・課税証明書

所得証明書や課税証明書は、市区町村が発行する、所得額が記載された書類です。

役所で発行手続きをするのが一般的ですが、自治体によってはコンビニで発行をしたり、電子申請や郵送で受け取ったりできます。

手数料はかかるものの、会社員・自営業関係なく即日で受け取れるので、すぐにカードローンの申込をしたい人に適した収入証明書類です。

年金証書

年金受給者の人は、年金の請求手続きをした際に送られる年金証書を収入証明書として利用できます。

年金証書とは、年金を受け取る権利があることを証明する書類で、年金の支給が決定した際に発行されます。

紛失した場合は、年金事務所やねんきんダイヤルから再交付申請が可能です。

年金通知書

毎年6月頃に届く、年金通知書も収入証明書となります。

年金通知書とは、その年の6月から翌年4月まで2カ月に1回振込される、年金の金額を記載した書類です。

年金証書と同様に、年金事務所やねんきんダイヤルから再発行できます。

なお、毎年6月に加え、振込額や振込口座に変更があった場合にも発行されます。

カードローンで収入証明書が必要になる条件

カードローンで収入証明書の提出が必要になるのは、主に以下の条件のいずれか、もしくは両方に該当した場合です。

カードローンで収入証明書が必要になる条件 |

- ①借入希望額が50万円を超える場合

- ②他社の借入含めて借入金が100万円を超える場合

ただし、条件に当てはまらなくても、金融機関の判断で提出が必要になる場合もあります。

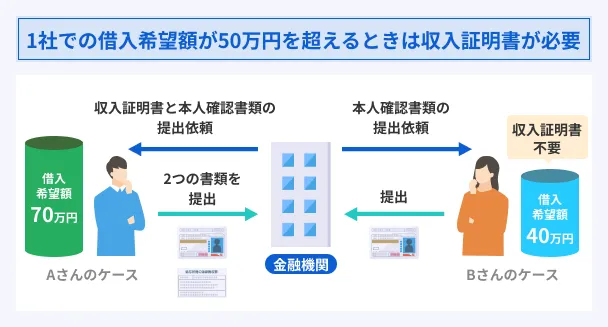

借入希望額が50万円を超える場合

カードローンの借入希望額が一社で50万円を超える場合は、収入証明書の提出が必要です。

一方で、現状他社から融資を受けておらず、30万円の希望限度額で新規申込をするなら、基本的に提出は不要になります。

他社の借入含めて借入金が100万円を超える場合

新規申込の借入希望額が50万円に満たなくても、他社借入額との合計が100万円を超える場合は収入証明書の提出が必要です。

たとえば、ほかの貸金業者ですでに60万円の融資を受けており、新しく50万円の希望限度額で新規申込をする場合は、収入証明書が必須となります。

一方で、同じく新たに30万円の借入を希望する場合でも、他社借入額が60万円の場合は合計が90万となり、収入証明書は原則として必要ありません。

貸金業務取扱主任者・FP|村上敬

銀行カードローンでも収入証明書が求められるケースはあります

所定の条件に該当する際に収入証明書の提出を求めるのは消費者金融が対象になる貸金業法のルールですが、銀行カードローンでも提出が求められる場合があります。

銀行も、年収などから申込者の返済能力を正確に判断し、融資の可否を決定する必要があるためです。

したがって、「銀行カードローンならば収入証明書を用意する必要はない」と考えていると、手続きがスムーズに進まない可能性があります。

カードローンで収入証明書の提出が求められる理由

カードローンで収入証明書の提出が求められるのは、主に2つの理由があります。

カードローンで収入証明書の提出が求められる理由 |

- 申込者の返済能力を判断するため

- 総量規制に抵触しないか判断するため

カードローンの審査で重視されるポイントを理解することにもつながるため、ここで理解しておきましょう。

申込者の返済能力を判断するため

カードローンで収入証明書の提出を求められるのは、返済能力を判断するためです。

金融機関は収入証明書で申込者の年収を確認して返済能力を測り、融資の可否を決定しています。

返済能力の調査

返済能力の調査スムーズにカードローンの申込を進めるためにも、収入証明書は事前に準備しておくと良いでしょう。

総量規制に抵触しないか判断するため

年収の3分の1を超える借入を禁止する総量規制に抵触しないかの判断も、収入証明書の情報にもとづいています。

消費者金融カードローンは貸金業法に則って審査を実施しており、総量規制はその法制度として定められています。

総量規制

総量規制ただし、利用限度額はあくまでも審査で決定されるもので、総量規制に抵触しなければ希望通りの金額を借りられるわけではありません。

ちなみに、総量規制は対象外となる貸付もあります。具体的な内容は以下の記事で解説していますので、ぜひご一読ください。

銀行は総量規制の対象外だが同等の基準が設けられている

総量規制はあくまでも貸金業者に適用されるルールであるため、銀行は対象外となります。

なぜなら、銀行は貸金業法ではなく、銀行法に基づいて営業しているからです。

しかし、2017年に銀行の過剰な融資が問題となったことで金融庁が融資審査を厳格化をおこない、今では各銀行が自主的に上限を決めていることが多く、年収の3分の1を超える融資を受けるのは難しいと言えます。

プロミスに源泉徴収票を提出した経験のある小森さんの体験談

実際に収入証明書を提出する際、どのような手順で提出するか気になる人も少なくないでしょう。

ここからは、実際にプロミスに源泉徴収票を提出した経験のある小森さんのインタビュー内容をお伝えします。

小森さんはプロミスの申込当時、全国にある写真スタジオの社員として働いていました。

転勤で引っ越しが必要となりましたが、補助の対象外の距離だったこと、そのとき妊娠が発覚したため遠距離通勤は難しいことが重なり、自費で次の勤務先に近い場所への引っ越しを決められたそうです。

| 項目 | 詳細 |

|---|---|

| 借入時の職業 | 写真スタジオの社員 |

| 借入時の年収 | 370万円 |

| 借入限度額 | 30万円 |

| 適用金利 | 年17.8% |

※契約当時の金利です。

収入証明書の提出は案内に従って自主的に提出

マネット

編集者

小森さん

▼プロミスでの収入証明書提出と借入までの流れ

- 申込

- 本人確認・収入証明書提出

- 審査

- 審査結果の連絡・契約手続き

- 借入

マネット編集担当/キャッシングガイド

奥山 裕基

小森さんのケースのように、あくまで金融機関側が「提出いただければ限度額が増やせるかもしれません」というスタンスで収入証明書を任意で提出してもらえるように働きかけることもあります。この場合は提出しなくても問題ありませんが、借入限度額を増やしたい人は検討してみましょう。

小森さんのより詳しい体験談は、以下の記事からご一読ください。

カードローンの申込で収入証明書を提出する方法

カードローンで収入証明書の提出が求められた場合の提出方法は、大きく3つあります。

カードローンの申込で収入証明書を提出する方法 |

- WEB

- 郵送

- 来店

スムーズに提出できるよう、それぞれの手続きの流れを確認しておきましょう。

WEB

多くのカードローンで、スマートフォンやパソコンなどを使ったWEBでの収入証明書の提出が可能になっています。

スマホで収入証明書を撮影した写真をアップロードして送信するだけなので、手間も時間もかかりません。

「郵送をするのは面倒」「すぐにお金を借りたい」という人は、WEBで提出しましょう。

郵送

郵送の場合は、収入証明書の原本またはコピーを金融機関の指定する住所に送付します。

送付する際は金融機関の所定の封筒を使用する場合や、送付状を同封する場合があるため、送付方法は事前に公式サイトなどで確認してください。

なお、郵送の場合は金融機関の確認が完了するまでに数日かかるため、その分融資までに時間がかかります。

来店

自動契約機へ来店する場合は、収入証明書の原本を持参して機械でスキャンして提出します。

ただし、多くの自動契約機は9:00〜21:00などと営業時間が決まっており、曜日によって営業時間が異なる場合もあります。

ほかに利用している人がいれば待ち時間が発生する可能性もあるなど、いつでも収入証明書を提出できるわけではないことには注意してください。

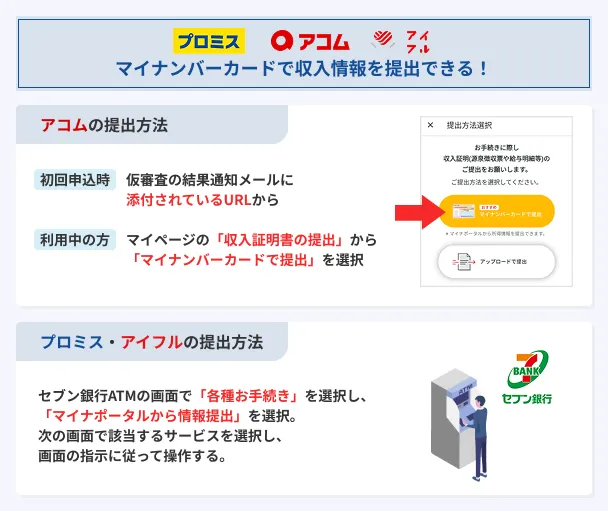

マイナンバーカードで収入情報を提出できる消費者金融もある

源泉徴収票や給与明細を用意しなくても、マイナンバーカードを利用することで収入情報を提出できる消費者金融もあります。

たとえばアコムでは、仮審査の結果が通知された際のメールのURLから提出が可能です。

ほかにも、プロミスやアイフルはセブン銀行ATMを操作することで提出できます。

収入証明書が手元にない人や再発行をする時間がない人は、ぜひ活用してください。

※システムメンテナンスで利用できない場合もありますので、事前に公式サイトのお知らせをご確認ください。

※アイフルの場合、個人事業主と2024年(令和6年)1月以降に入社した人は、当システムで収入情報の提出ができません。

| 公式サイト | 審査時間 | 必要書類 | カードレス | 借入方法 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 身分証明書※2 | ・銀行振込 ・提携ATM |

|

|

詳細は こちらへ |

最短3分 | 身分証明書 | ・インターネット振込 ・スマホATM ・提携ATM・プロミスATM ・プロミスコール |

|

|

詳細は こちらへ |

最短18分 | 身分証明書 | ・口座振込 ・スマホアプリ ・提携ATM |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

なお、本人確認書類としてもマイナンバーカードを利用できるカードローンについても、以下の記事で詳しく解説しています。

カードローンの収入証明書に関する注意点

カードローンの収入証明書は申込時に限り必要なわけではなく、場合によっては利用中に提出が求められることもあります。

ほかにも注意すべき点があるため、事前に確認しておきましょう。

カードローンの収入証明書に関する注意点 |

- 利用中に収入証明書の提出が必要になる場合がある

- 収入証明書が不要でも本人確認書類は必須

- 収入証明書に何らかの不備があると再提出となる

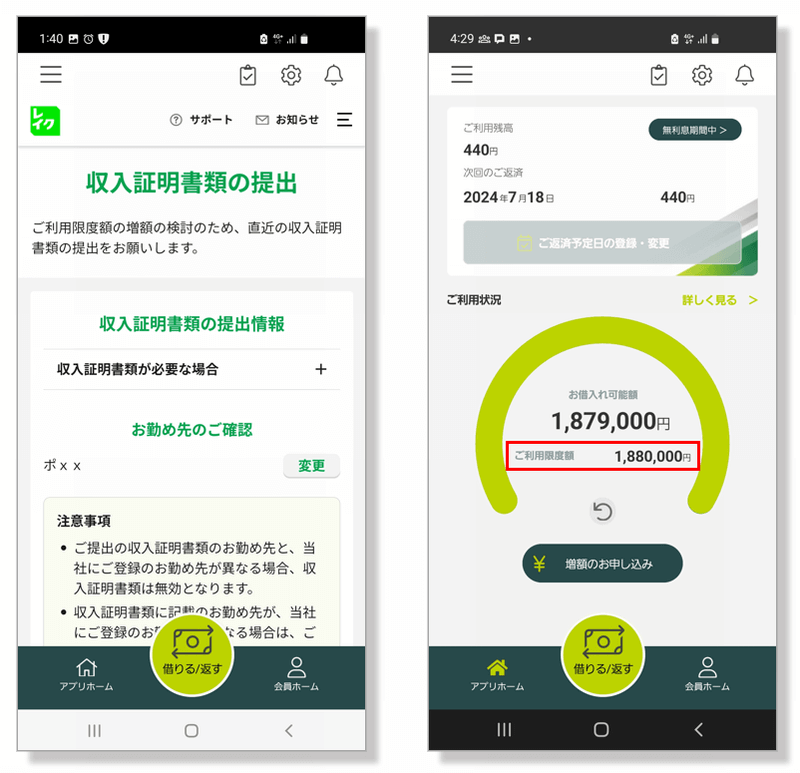

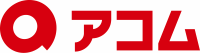

利用中に収入証明書の提出が必要になる場合がある

※上記に該当しない場合でも、収入証明書の提出を求められるケースがあります。

カードローンでは、返済能力を確認する必要が生じた際に、利用中でも収入証明書の提出が求められる場合があります。

主に、年収の低下や他社借入額の増加など、年収と借入額のバランスに変化があったタイミングです。

ほかにも、最後に提出してから3年以上経過した場合や、増額申請で50万円を超える利用限度額を希望した場合にも提出が求められます。

カードローン契約後も収入証明書になるものは保管しておき、いつでも提出ができるようにしておきましょう。

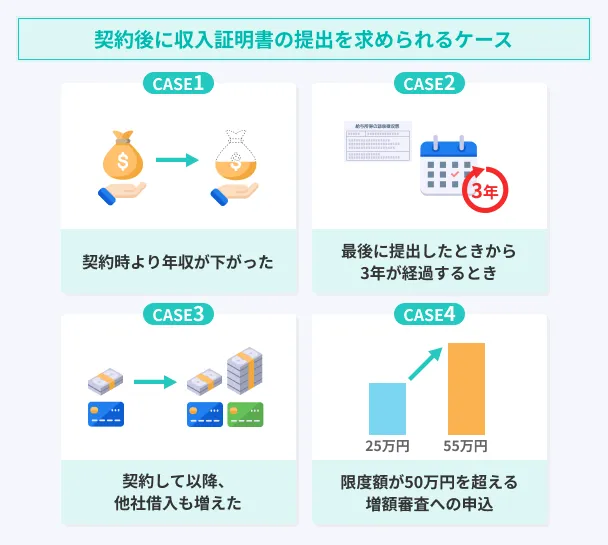

収入証明書が不要でも本人確認書類は必須

収入証明書が不要だったとしても、本人確認書類はどのカードローンでも条件に関係なく、確実に必要となります。

そのため、申込の際は本人確認書類を準備してから進めていきましょう。

なお、WEB完結のカードローンなら、本人確認書類のコピーなどを郵送する必要はありません。

以下の記事で解説するカードローンは、スマホで撮影しWEB上でアップロードできるので、手間や時間が惜しい人に向いています。

収入証明書に何らかの不備があると再提出となる

収入証明書に何らかの不備があった場合、金融機関が年収などの情報を確認できないため再提出が必要となります。

再提出の主な理由として挙げられるのは、提出した収入証明書が最新のものでなかったり、画像が不鮮明で内容が読み取れなかったりする場合です。

提出の際は、カードローンが指定している条件や収入証明書の有効期限などを確認し、鮮明な画像を送信しましょう。

貸金業務取扱主任者・FP|村上敬

賞与の支給がある人は前年度の賞与額が記載された書類も必要になります

賞与がある場合は、賞与額がわかる書類がなければ、申告した収入と収入証明書類の金額が一致しないことになります。

1年間の賞与金額がわかる賞与明細書なども、あらかじめ準備しておきましょう。

よくある質問

まとめ

収入証明書とは源泉徴収票などの個人の収入を証明する書類で、所定の条件に該当した場合などに提出が求められます。

カードローン契約後でも、返済能力の確認のために提出が求められる場合もあるので、収入証明書として利用できる書類は、日頃から大切に保管しておきましょう。

なお、現在は、マイナンバーカードを使って収入情報を提出できるカードローンもあるので、収入証明書を用意するのが難しい人は利用を検討してみてください。

貸金業務取扱主任者・FP|村上敬

金融機関に提出する収入証明書は必ず最新のものが必要です

たとえば給与明細書なら直近2カ月分、源泉徴収や確定申告書なら前年度分を用意して提出します。

これは、金融機関が申込者の現在の収入の状況を正確に判断する必要があるためです。

また、審査に通過する目的で収入証明書を偽造すると、公文書偽造罪に問われる可能性があるため、絶対に行わないでください。