クレジットカードの利用状況を調査|平均利用額や最大の請求額はいくら?

【コンテンツの広告表記に関して】

>提携企業一覧

この記事の内容 |

- クレジットカード何枚持っている?

- クレカで毎月いくら使っている?

- 請求額が払えなかった経験は…?

| 項目 | 詳細 |

|---|---|

| 調査方法 | ネットリサーチ |

| 調査対象数 | 318名 |

| 調査日 | 2019年6月29日~7月1日 |

| 調査対象 | 20~39歳の男女 |

| 調査対象地域 | 全国 |

20代30代の318人を対象にクレジットカード利用実態を調査

飲食店やショッピングの決済にとても便利なクレジットカード。中には複数のクレジットカードを日常的に使いこなしているという人もいるのではないでしょうか。

ただ、無計画にクレジットカードを使ってしまうと月末の支払い日になって「まずい…請求額が払えない…」なんて事態にもなりかねません。ついつい支払いの多くをクレジットカードで済ませてしまうという人は、自分の使った額をきちんと把握しておかなければいけません。

そこで今回は、社会人のみなさまのクレジットカード利用状況をアンケート調査しました。毎月の平均利用額や過去の最大請求額などを、20代30代の社会人318人に聞いてみました。

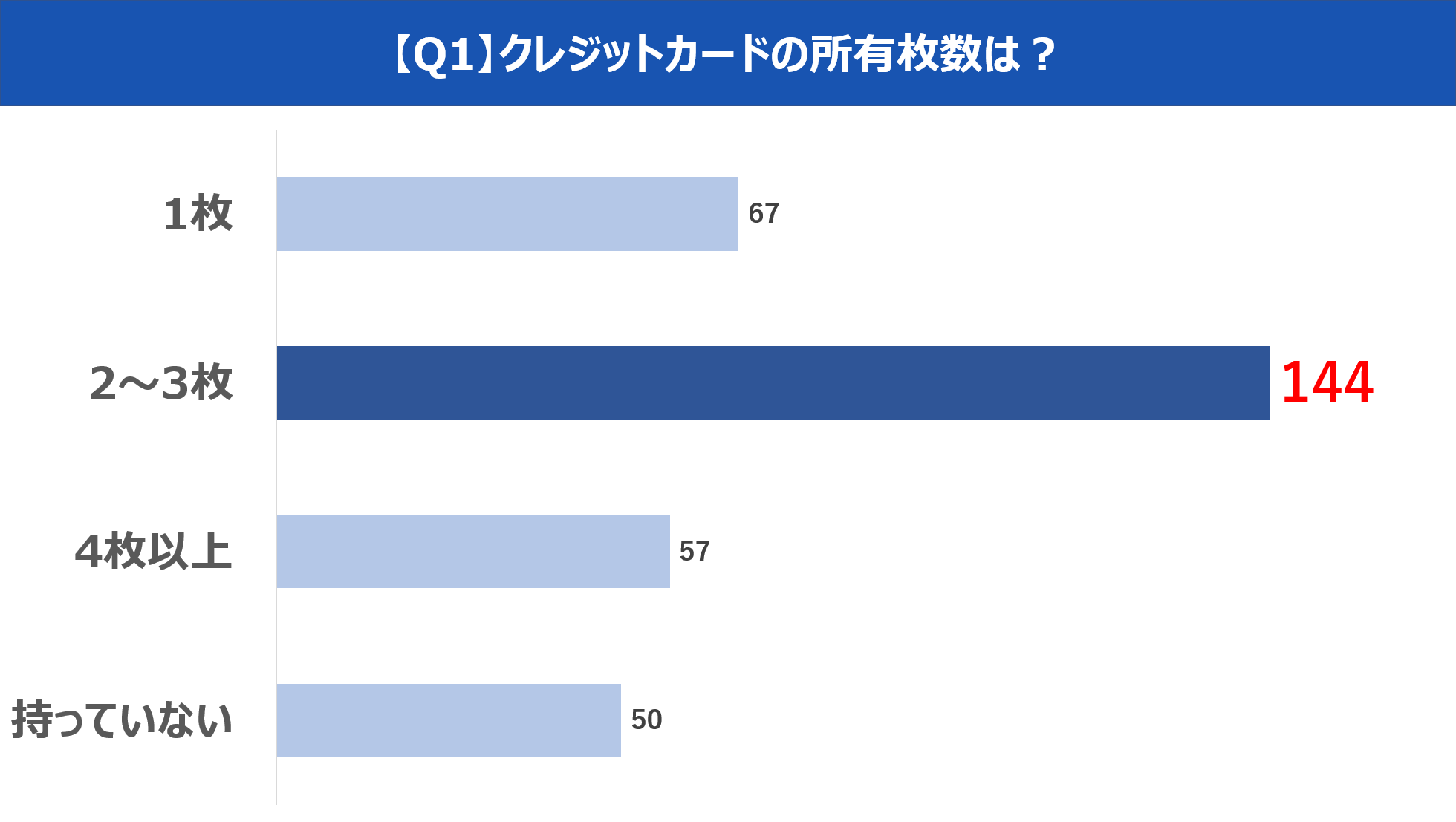

調査1|クレジットカード所持率は約84%

クレジットカードを所持している人の割合は、全体の約84%にあたる268人でした。その中でもっとも多かったのは、2枚もしくは3枚のクレジットカードを持っているという層でした。

クレジットカードを1枚も持っていない人の割合}は、全体の{red: 約16%にあたる50人にとどまりました。]

キャッシュレス化が進む現代でもまだまだ主流

クレジットカードを持っていない人は、現金主義を貫いている人でしょうか。それとも単純に、クレジットカードを作るタイミングがこれまでに無かったという事でしょうか。

あるいはキャッシュレス社会が進む中で、クレジットカードではなくスマホの決済アプリ等で済ませている人もいるのかもしれません。

持っているクレジットカードの枚数は「2枚~3枚」と回答した人が最も多く、所持者のうち約45%(144人/318人)にものぼります。

4枚以上の人と合わせると約73%にもなりますので、ほとんどの人が複数のクレジットカードを使いこなしているという事になります。

この結果から、クレジットカードはやはり社会人の必需品と呼べる状態と言えそうです。持っていない人は1枚くらい作っておくと便利かもしれません。

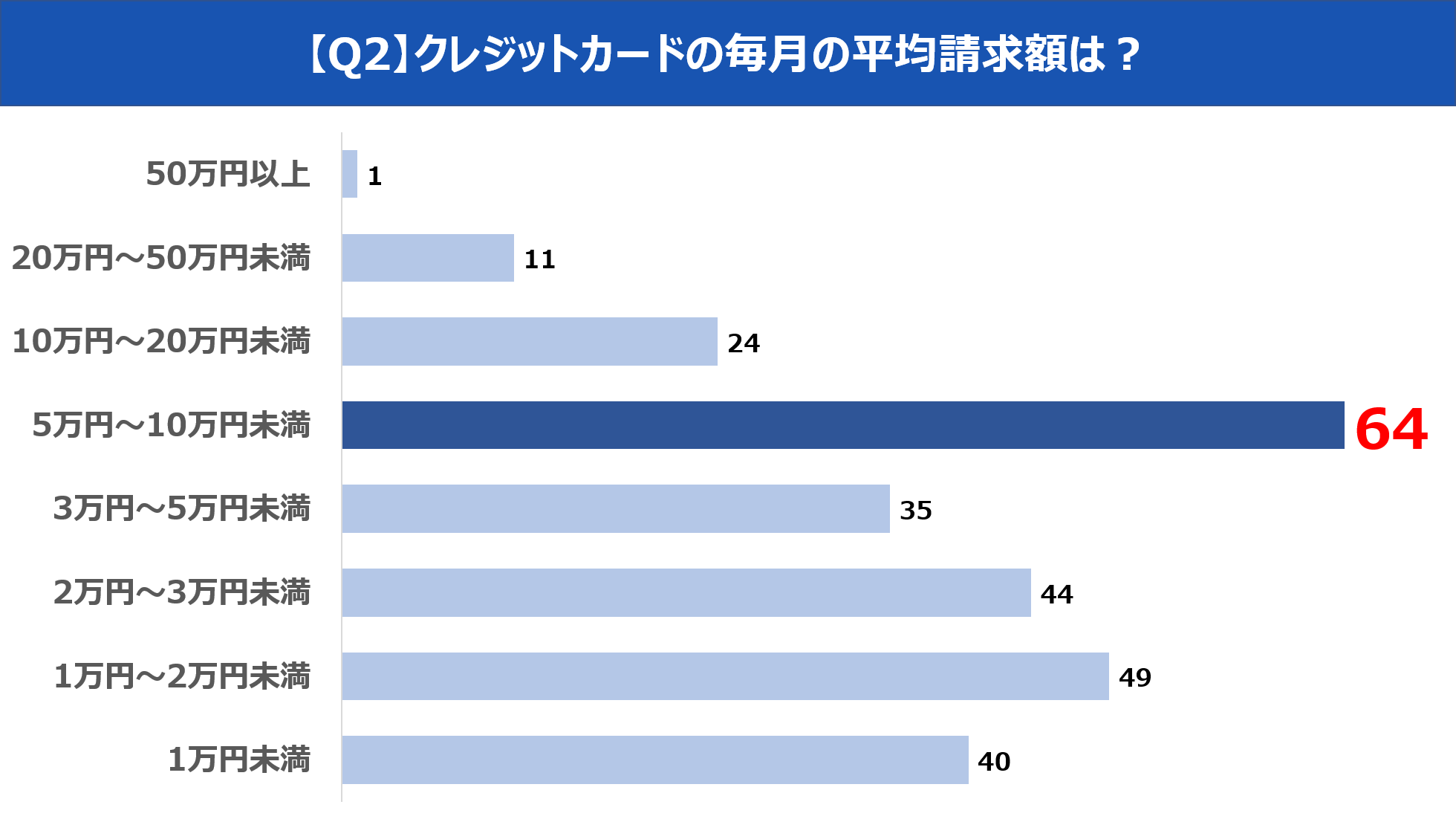

調査2|毎月の請求額の平均で最も多いのは「5万円~10万円」

クレジットカードを利用している268人の方々を対象に、平均利用額を調査したところ、最も多いのは「平均5万円~10万円」という回答でした。意外とみなさん多くの額を使っているんですね。

それに次いで、1万円~2万円、2万円~3万円という回答が多くなりました。毎月の固定費をクレジットカードで払って、それ以外は基本的には使わないという人も多いのかもしれません。

クレジットカード払いのほうがお得?

クレジットカードの請求額に含まれるのは、商品の購入代金や飲食店での精算だけではありません。

家賃や光熱費、車のガソリン代やコンビニでの買い物など、あらゆるものがクレジットカードで精算できる時代。それを考えると請求額が増えてくるのも無理はありません。

そして、多くの人は「ポイントが付くから」という理由でクレジットカード払いを選択していると思われます。カードによっては支払った額の数%が還元されるので、現金払いよりもお得という仕組みになっている場合が多いでしょう。

まとめて請求が来るのは確かに怖いですが、ポイントが貯まるメリットを考えるとクレジットカードのほうが賢い選択かもしれません。

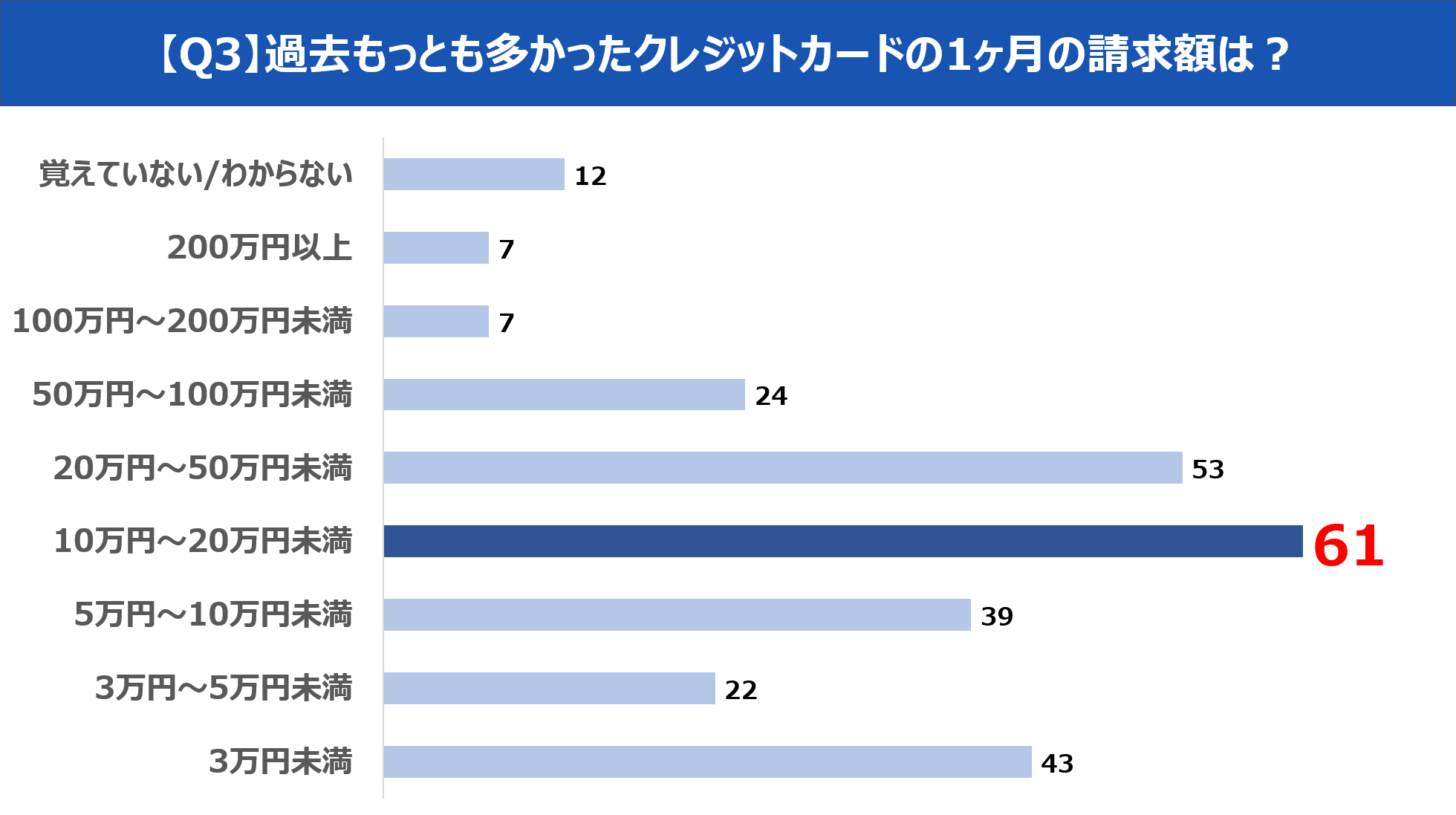

調査3|クレジットカード請求額の最大は「10万円~20万円」

平均利用額の次は、過去の最大請求額についての調査です。これまでに最も大きなクレジットカード利用額の調査をしたところ、「10万円~20万円」という回答がもっとも多い結果になりました。

ショッピングの限度額により変わる

クレジットカードは、持っている人によってそれぞれ限度額が変わります。30万円までしか買い物ができない人もいれば、100万円以上の買い物ができるという人もいるわけです。

それでもやはり、請求日に支払わなければならない額が10万円を超えるとかなり高額と言えます。少し高めの買い物をして、限度額付近まで使ってしまった事により、「10万円~20万円」と「20万円~50万円」に多くの票が集まったのではないでしょうか。

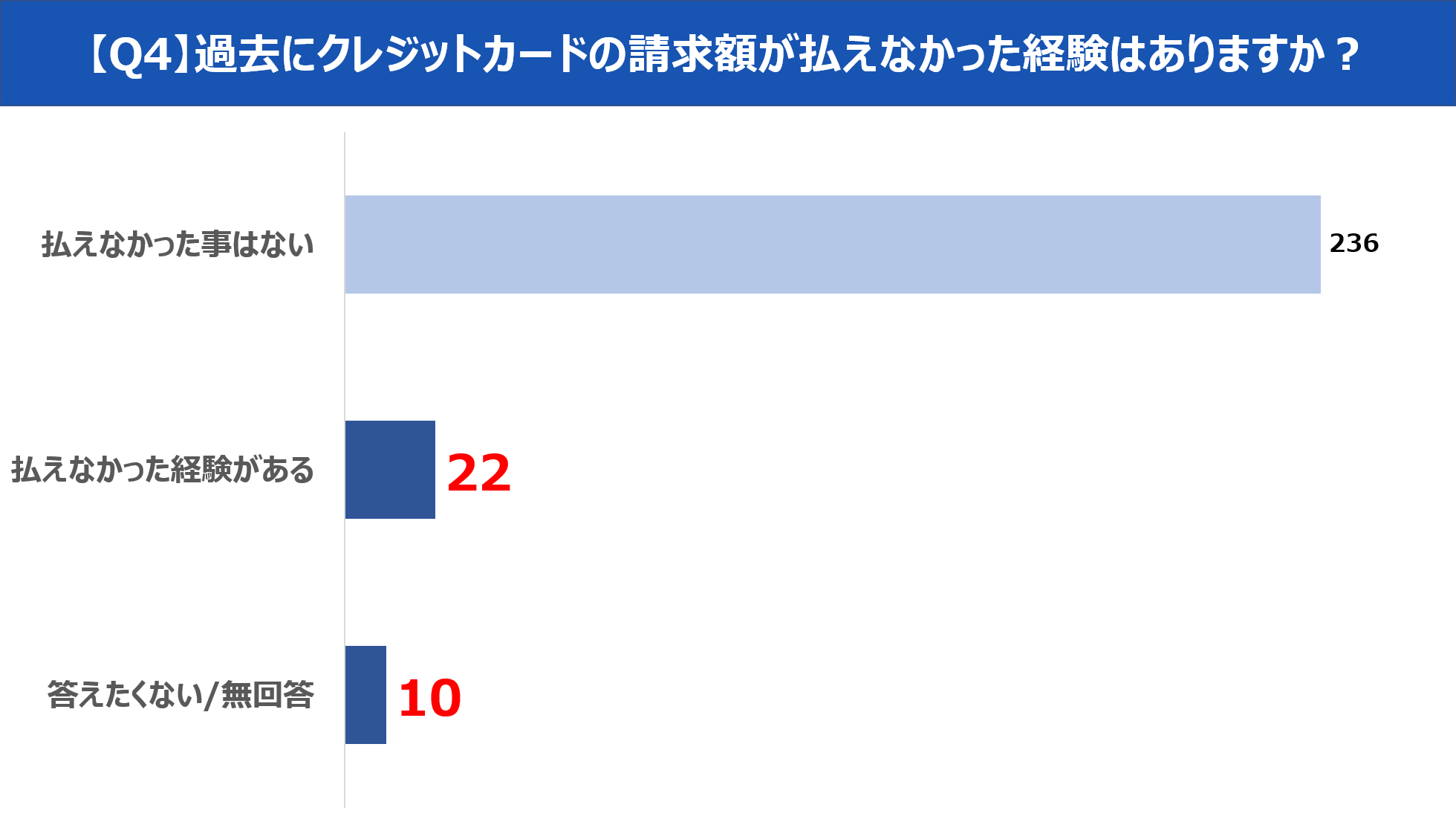

調査4|およそ10人に1人はクレジットカードが払えなかった経験がある

銀行に残高を用意するのを忘れたり、うっかり振込を忘れたりという経験を除いた、純粋に足りなくて払えなかった事がある人の割合を調査してみたところ、クレジットカードを持っている{red: 268人のうち、 約8.2%にあたる22人が「払えなかった経験あり」を、その他10人は「答えたくない」を選びました。}

ほとんどの人は払える限度内で収めている

クレジットカードを持っている人は、全員がカード作成時にクレジット会社と契約を交わしています。その契約内容には、月の請求額を遅れることなく支払う旨が記載されています。

もしも支払い遅れを起こしてしまうと、金利による利息が発生したり、カード会社や信用情報機関に記録が残ったりと、何かと不都合なことが発生してしまいます。

今回のリサーチでは、多くの人が遅れること無く支払っているという結果でしたが、クレジットカードの使いすぎには今一度気をつける必要がありそうです。

調査5|クレジットカードが払えなかった人はどうしているか

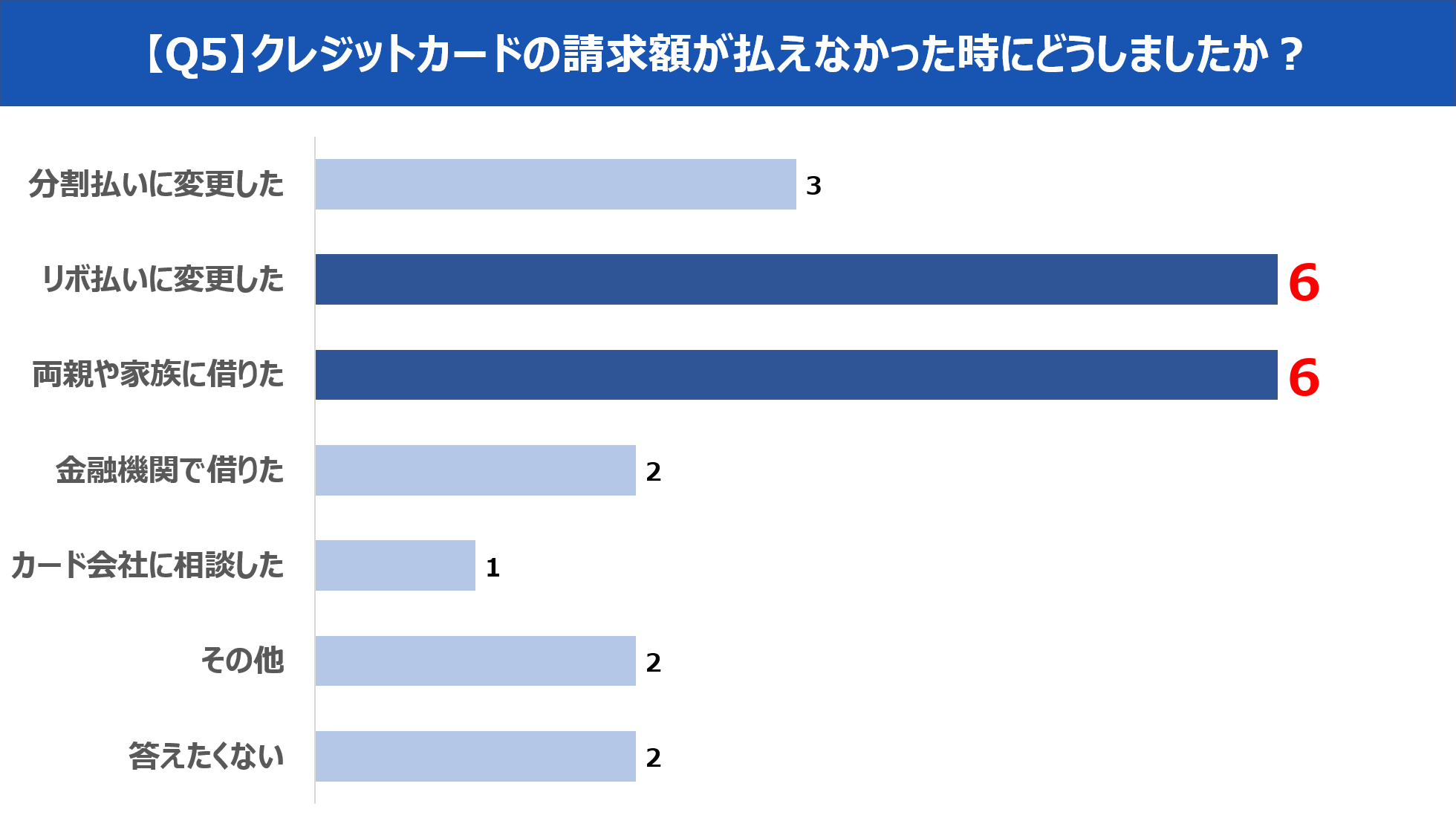

最後に、実際にクレジットカードの請求額が払えなかった場合の対処法について、該当の22人に聞いてみました。その結果、「リボ払いに変更」と「両親や家族に借りた」という意見が同率で1位となりました。

分割払いやリボ払いは利息(手数料)に注意

先程も少し触れましたが、分割払いやリボ払いに変更すると、その延ばした期間分だけ金利による利息(もしくは手数料)が発生する可能性があります。

これは完済までの期間が長くなればなるほど増えていきますので注意が必要です。

もちろん、両親や家族といえど「お金を貸して欲しい」とは言いにくいでしょうから、使いすぎには気をつけなければいけませんね。

金融機関で借りた経験がある人もいる

一方でクレジットカードが払えなかった場合の対処法として「金融機関で借りた」という回答もありました。

確かにカードローンなどの金融機関で借りるという方法ならば、保証人を立てずに借りられる場合がほとんどなので、周囲の誰にも迷惑はかかりません。しかし、金利による利息がかかるのは同じですし、新たな契約を結ぶために多少の手間が発生します。

また、1度でもカードローンサービスで借りてしまうと「足りなくなったらいつでも借りられる」という状況になるため、どうしても気が緩みがちになります。

カードローンでお金を借りる場合には、借入と返済のバランスを考えて計画的に利用する必要があります。

まとめ|クレジットカードの利用額は大丈夫?

手元に現金がなくても便利に買い物ができるクレジットカードですが、最近ではネットショッピングなどで手軽にクレジットカード決済をする人も多いのではないでしょうか。

便利である反面、自分の利用可能限度額と支払い可能額を把握しておかないと、後で大きな後悔をしてしまうかもしれません。

周囲の人がどれぐらいの額を使っているのか調べた今回の結果を参考にして、クレジットカードとの付き合い方を見直してみてください。