プロミスとレイク選ぶならどっち? 8つの観点から比較

∨【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

二松学舎大学国際政治経済学部卒。2級FP技能士、貸金業務取扱主任者(第F241000177号)。

カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

この記事はこんな人向け |

- プロミスとレイクの違いを知りたい

- 自分に適したカードローンを探している

- カードローン初心者に適した商品を知りたい

プロミスとレイクはいずれも大手銀行のグループ会社が運営しているという点で共通しているものの、サービス内容を細かく見るといくつか違いが見られます。

本記事では、プロミスとレイクのサービスについて金利や利用限度額をはじめ、さまざまな観点で比較してみました。

どちらのサービスを利用すべきか迷っている人が判断できるように解説しているので、ぜひ参考にしてください。

どちらも銀行のグループ会社が運営している

プロミスとレイクはいずれも大手銀行のグループ会社が運営しています。

プロミスを運営しているSMBCコンシューマーファイナンス株式会社は、三井住友銀行を運営する「SMBCグループ」に属しています。

対して、レイクを運営しているのは新生フィナンシャル株式会社で、こちらの株主は「株式会社SBI新生銀行」です。

申込できる年齢が異なる

プロミスとレイクでは申込できる年齢が異なり、それぞれ以下のように定められています。

- プロミス:満18~満74歳※高校生および収入が年金のみの人は対象外

- レイク:満20~満70歳

プロミスのほうが下限・上限とも、レイクよりも範囲が広いことが特徴です。

プロミスは、高校生でなければ18・19歳でも申込が可能です。以前までは18・19歳の人が申込をするためには親の同意が必要でした。

しかし、成人年齢の引き下げが2022年4月におこなわれたことにともない、親の同意なしで申込が可能となっています。

プロミスとレイクの違いは?10の観点から徹底比較

※ロゴ変更前(2023年9月29日前)

プロミスとレイクは一見同じようなサービスを提供しているように見えますが、細かく見るといくつか違いが見られます。

プロミスとレイクの違い |

- 上限金利はプロミスのほうが低め

- 利用限度額は同じ

- 最低返済額はプロミスのほうが低め

- 借入方法は両社とも多様な方法に対応

- 無利息期間はレイクのほうが長い

- 審査時間と受付時間は両社ともおおむね同じ

- 在籍確認は原則としてどちらも電話でおこなわない

- 提携ATMは大手銀行・コンビニとも対応

- 返済スケジュールはレイクのほうが柔軟に設定可能

- プロミスは女性専用ダイヤルが用意されている

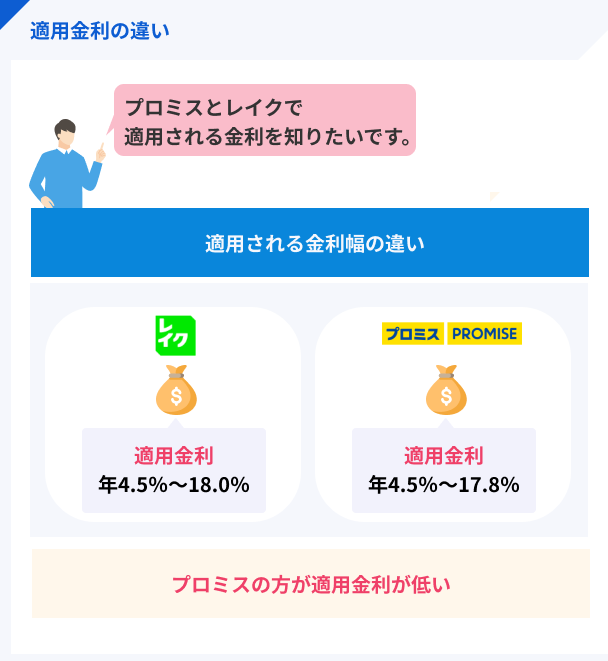

①上限金利はプロミスのほうが低め

プロミスは、上限金利が年0.2%レイクよりも低めに設定されています。

金利が低ければ返済時に支払う利息額は低くなります。

たとえば、100万円を24カ月かけて返済した場合、総返済額はプロミスのほうが約2,300円ほど抑えられる計算です。

| 月々の返済額 | 総返済額 | |

|---|---|---|

| プロミス(年17.8%) | 49,828円 | 1,195,860円 |

| レイク(年18.0%) | 49,924円 | 1,198,178円 |

| 差額 | -96円 | -2,318円 |

金利が低いと借入期間が長期になったときや、借入額が増えたときに、利息を抑えやすくなります。

②利用限度額は同じ

利用限度額については、プロミス・レイクとも最高500万円となっています。ただし、利用限度額は信用情報や年収に応じて決められることから、500万円を借りられる人は多くありません。

まず、信用情報に問題があると利用限度額は低くなる、もしくは借入ができなくなります。

信用情報

信用情報また、個人が借入できる金額は総量規制により年収の3分の1までと定められている点も理解しておきましょう。

つまり、プロミスとレイクで500万円の借入をする場合は、年収1,500万円以上でなければなりません。

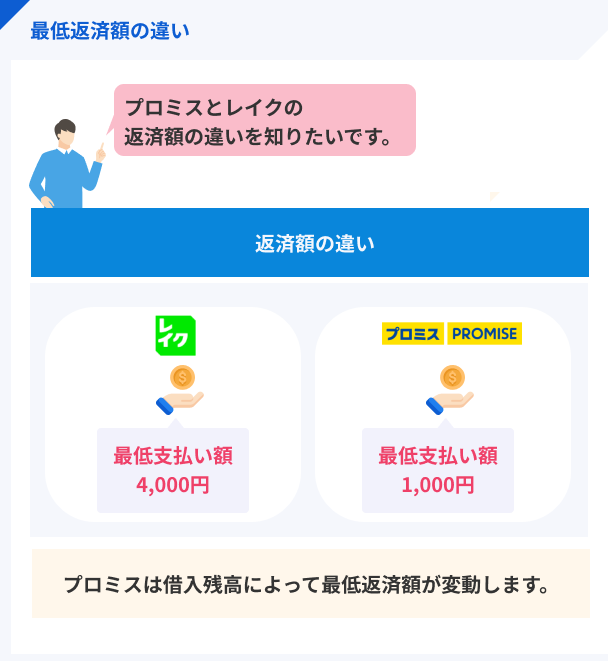

③最低返済額はプロミスのほうが低め

最低返済額はプロミスのほうが低めで、月1,000円からの返済が可能となっています。

プロミス・レイクとも最低返済額は借入額に応じて決められています。プロミスであれば、借入額が2万円以下の場合に、最低返済額の1,000円が適用されます。

また、プロミスでは返済金額の算出方法が明記されており、借入後残高に応じて最低返済額が決まります。

| 借入後残高 | 返済額 | 返済回数 |

|---|---|---|

| 30万円以下 | 借入後残高 × 3.61% | ~36回 |

| 30万~100万円以下 | 借入後残高 × 2.53% | ~60回 |

| 100万円超 | 借入後残高 × 1.99% | ~80回 |

※1,000円未満は切り上げ

このことから、プロミスのほうが柔軟な返済計画が立てられると言えます。

④借入方法は両社とも多様な方法に対応

借入方法は両社ともインターネット振込や銀行振込、コンビニATMなど多様な方法があります。

| プロミス | レイク | |

|---|---|---|

| 借入方法 | ・インターネット振込 ・スマホATM ・コンビニ ・提携ATM ・プロミスATM ・プロミスコール(電話) | ・銀行振込 ・スマホATM取引 ・提携ATM |

とくに、コンビニATMは店舗数が多いうえに時間帯を選ぶ必要がないため、好きなタイミングでの借入が可能です。借入方法においては、プロミス・レイクともに不便に感じることはないでしょう。

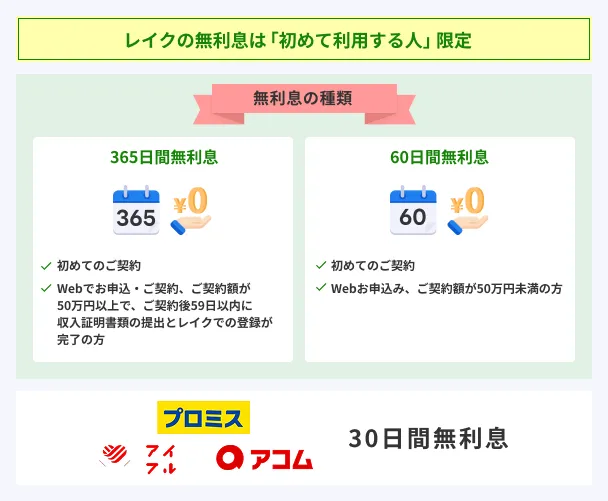

⑤レイクは利息が発生しない期間が長い

レイクは利息が発生しない期間が長いことが魅力です。プロミスの無利息期間は初回借入日の翌日から30日間と、レイクよりも短めとなっています。

レイクの無利息期間は、以下の2種類となります。

ただし、レイクの無利息期間で注意すべき点は、契約日の翌日から借入の有無に関係なく適用されることです。

一方、プロミスは借入日の翌日から無利息期間の30日がスタートします。契約後30日以上経ってから借入する場合は、プロミスの方が利息を抑えられる場合もあります。

⑥審査時間はプロミスのほうが早い

プロミスはWEBからなら、申込後最短3分で審査と融資が完了します。

| プロミス | レイク | |

|---|---|---|

| 審査時間 | 最短3分で 審査・借入まで実現※ | 最短25分 (21:00までの契約手続き完了で最短即日融資可能) |

| 申込受付時間 | 24時間365日 | 24時間365日 |

※お申込みの時間帯によって、当日中の融資ができない場合があります。

いずれも申込受付は24時間365日対応しているので、好きなタイミングで申込できます。

ちなみに、レイクでは契約手続きが21:00(日曜日は19:00)までに完了すれば最短即日融資が可能な旨が明記されています。夕方以降で確実に最短即日融資を受けたい人は、レイクで申込をしましょう。

⑦在籍確認は原則としてどちらも電話でおこなわない

カードローンでは、審査の過程で勤務先への在籍確認の電話をおこなうことがあります。

在籍確認とは、利用者が申込時に記入した勤務先に偽りがないか確認することです。一般的に、カードローンが在籍確認をおこなう場合は申込時に記載された勤務先へ電話する方法を取っています。

しかし、プロミスとレイクでは両社とも、勤務先への電話による在籍確認を原則としておこなわないと明記しています。

プロミスの場合、在籍確認をおこなう際は「本人の同意を得てからおこなう」とホームページ上に明記しているため、前触れなく勤務先に連絡がくる心配はありません。

また、レイクでも在籍確認の電話をかけるときは個人名で発信する旨を公表しているので、同僚や上司にカードローンの利用が知られる心配をせずに済みます。

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

⑧提携ATMは大手銀行・コンビニとも対応

プロミスとレイクは、大手銀行やコンビニのATMと提携しているので、不便なく利用できます。両社の提携ATMは以下の表のとおりです。

| プロミス | レイク | |

|---|---|---|

| 提携ATM | ・三井住友銀行※ ・セブン銀行 ・ローソン銀行 ・E-net ・ゆうちょ銀行 ・イオン銀行 ・三菱UFJ銀行 など | br>・セブン銀行 ・ローソン銀行 ・E-net ・三菱UFJ銀行 ・イオン銀行 など |

※手数料無料で利用可

基本的に提携ATMで借入・返済をすると、取引の度に手数料が発生します。しかし、プロミスは三井住友銀行ATMであれば手数料無料で取引できます。

少しでも費用を抑えて利用するために、手数料無料のATMが生活圏内にないか調べておきましょう。

なお、ATMの種類によっては借入しか対応していないこともあるので、利用する前に確認しておいてください。

⑨返済スケジュールはレイクのほうが柔軟に設定可能

両社とも、利用者が返済日を選べます。ただし、レイクのほうが柔軟な設定が可能です。

| プロミス | レイク | |

|---|---|---|

| 返済スケジュール | 返済期日は5・15・25・末日から選べる ※一部金融機関での口座振替の場合は 毎月5日に指定 | 返済日を自由に 設定可能 |

プロミスの返済期日の選択肢は4つしかないものの、不便を感じるほどではないでしょう。

ただし、プロミスの場合は連携する金融機関によっては返済期日を選べない点に注意が必要です。

返済スケジュールを設定できる金融機関は、公式ホームページに明記されています。契約前に連携する金融機関を決めておきましょう。

⑩プロミスは女性専用ダイヤルが用意されている

プロミスには女性の利用者でも気軽に借入ができるように「レディースキャッシング」と呼ばれる、女性専用カードローンが用意されています。

プロミスのレディースキャッシングであれば女性オペレーターが対応してくれるので、女性ならではのお金の悩みを相談しやすい人もいるでしょう。

参考までに、一般社団法人全国銀行協会の調べによると、カードローンの利用経験者は男性が7割弱を占めています。一方、カードローンを利用する意向については、男女間での相違はさほど見られません。

このことから「利用してみたいけどためらっている」と考えている女性は一定数いることが伺えます。

プロミスでは、女性オペレーターが親身になって対応してくれるので、カードローンをはじめて利用するのであればレディースキャッシングを利用してみてはいかがでしょうか。

プロミスを選ぶのが向いている人

ここまで、プロミスとレイクの違いについて見てきましたが、状況によってどちらを利用すべきかは異なります。

以下に該当する人は、レイクよりもプロミスのほうが適していると言えます。

プロミスを選びたい人 |

- 少しでも早く借入がしたい

- 三井住友銀行の口座を保有している

- 毎月の返済額を少しでも抑えたい

少しでも早く借入をしたい

審査にかかる最短時間はプロミスのほうが短いため、少しでも早く借入をしたい人向けのサービスと言えます。

ただし、プロミスで明記しているのはあくまで「最短時間」であるため、審査状況によっては20分以上かかる可能性がある点は理解しておきましょう。

三井住友銀行の口座を保有している

プロミスは三井住友銀行のグループ会社が運営していることもあり、三井住友銀行ATMであれば手数料0円で取引ができます。

そのため、三井住友銀行ATMでプロミスから借入したお金を引き出し、そのまま三井住友銀行の口座へ入金するといったことが可能です。

ちなみに、プロミスでは借入・返済とも提携ATMの利用手数料は1万円以下なら110円、1万円超だと220円かかります。

積み重なれば手数料で大きな出費をすることになるため、少しでも抑えるために三井住友銀行ATMを積極的に利用しましょう。

毎月の返済額を少しでも抑えたい

毎月の返済額を少しでも抑えたい人は、最低1,000円から返済が可能なプロミスを利用しましょう。レイクは最少返済額が4,000円であることから、プロミスのほうが返済時の負担を抑えられます。

プロミスの最低返済額は、最終借入後の借入残高に応じて決まる仕組みになっています。

ただし、最低返済額で返済を続けて借入期間が長期化すると、利息が膨らみやすくなる点には注意が必要です。

それでも、返済が困難なときに返済額を抑えられるのは、信用情報に傷が付く事態を未然に防げます。借入した後に返済できるか不安な人は、返済額が低めのプロミスのほうが使いやすいと感じるでしょう。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

レイクを選ぶのが向いている人

レイクに向いている人の特徴も把握し、どちらが自分に適しているか見極めましょう。

レイクを選びたい人 |

- 2カ月以内に返せるもしくは数万円だけ借りたい

- 返済日を自由に設定したい

2カ月以内に返せるもしくは数万円だけ借りたい

レイクは長めの無利息が魅力で、WEB申込をすれば契約日の翌日から「60日間」または「365日間」の無利息期間が適用されます。借入期間が短いほど、金利が低めのプロミスよりも総返済額を抑えられます。

また、借入額が50万円以上の場合でも、条件を満たせば「365日間無利息」が適用されるため、返済負担を抑えつつ利用できる点も大きなメリットです。

ただし、レイクの無利息期間は、借入がなかったとしても契約日翌日から適用されます。無利息期間を有効に活用するために、契約日翌日から借入しましょう。

返済日を自由に設定したい

レイクでは返済日を好きな日に設定できるため、柔軟に返済スケジュールを立てられます。当月の返済についても返済日当日の14日前から可能です。

加えて、返済日に遅れそうな場合も3日前から変更できるため、返済を滞らせる心配はありません。

一方のプロミスでも返済日の設定はできますが、5・15・25・末日と選択肢が限られています。

レイクであれば好きな日にちに返済日を設定できるうえに、3日前から変更が利くので、柔軟な返済ができるサービスと言えます。

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短25分融資可能!アプリが充実していてカードレス対応可能!

プロミスとレイクの申込方法

基本的な流れは両社とも同様ですが、細かい違いもいくつかあるのでひとつずつ押さえておきましょう。

プロミスの場合

プロミスで申込をする場合の手順は、以下のとおりです。

- WEB・自動契約機・電話のいずれかの方法で申込する

- 申込時に必要事項の記入もしくは回答する

- 審査結果を待つ

- 契約する

申込時には以下いずれかの書類が必要となるので、事前に準備しておきましょう。

プロミス申込時に必要な書類 |

- 運転免許証

- パスポート

- マイナンバーカード※

- 在留カード

- 特別永住者証明書

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

また、以下の条件に該当する人は本人確認書類に加えて収入証明書類も提出する必要があります。

収入証明書類が必要な人 |

- 借入希望額が50万円を超える人

- 借入希望額と他社借入額の合計額が100万円を超える人

- 申込時の年齢が19歳以下の人

収入証明書類には源泉徴収票や確定申告書、税額通知書などが該当します。

なお、申込をする際には以下の情報の入力が求められます。

申込時の入力情報 |

- 氏名

- 生年月日

- 電話番号

- 家族構成

- 住所

- 勤務先情報 など

レイクの場合

レイクで申込をする場合の手順は、以下のとおりです。

- WEB・自動契約機・電話などで申込手続きをおこなう

- 必要事項の記入・回答する

- 審査結果を待つ

- 契約する

プロミス同様に、電話申込だと時間がかかる可能性が高いので、スムーズに手続きしたい人はWEB申込を選択してください。

申込時には以下の書類が必要となるので、事前に用意しておきましょう。

レイク申込時に必要な書類 |

- 本人確認書類(運転免許証、パスポート、健康保険証など)

- 住所確認書類(公共料金の領収書、住民票、印鑑登録証明書など)

- 収入証明書類(源泉徴収票、確定申告書、税額通知書など)

プロミスとレイクの審査に通るためのポイント

プロミス、レイク共に審査基準は明確に公開されていないため、どちらのほうが難易度が高いのかは比較できません。

しかし、プロミス・レイクなどのカードローンの審査に通過するためには、共通して押さえるべきポイントがあります。

審査に通過してすぐにでもお金を借りるために、以下のポイントを押さえておきましょう。

審査に通過するためのポイント |

- 毎月一定以上の収入を得ている

- 他社からの借入額がない、または少額

- 信用情報に問題がない

毎月一定以上の収入を得ている

毎月一定以上の収入を得ている人であれば、借入しやすくなります。プロミス・レイクとも安定した収入があれば雇用形態に関係なく、パートやアルバイトなどでも申込が可能です。

対照的に、安定した収入がない人は、プロミスやレイクに申込をしても審査で落とされてしまう可能性が高いでしょう。

収入がない人でお金を借りたい場合は、不用品を売却する、公的融資制度を利用するなどの方法を取りましょう。

他社からの借入額がない、または少額

他社からの借入額がない、もしくは少額な人は、法律で定められている総量規制に引っかかる可能性が低いため、審査に通過する確率が上がります。

カードローンやクレジットカードのキャッシングで借入ができる金額は、総量規制によって年収の3分の1までと決められています。

すでに他社からの借入がある人でも、総量規制を超えない範囲であれば、審査に通過する可能性は十分にあります。

申込をする際は、現時点での借入額に基づいて借入希望額を決めましょう。

信用情報に問題がない

信用情報に問題がある人は、審査に通過する可能性が一気に低くなります。カードローンをはじめとした金融サービスを利用している人が滞納や延納をすると、信用情報機関に登録されます。

信用情報機関

信用情報機関短期間の返済遅延を1,2回した程度であれば、大きな影響はありません。

しかし、延滞・遅滞期間が61日以上になると「異動情報」として登録され、他社金融サービスの審査に通過するのが難しくなってしまいます。

過去にクレジットカードやカードローンなどの返済を滞納したことがあり、異動情報に登録されていないか気になる人は、事前に確認しておきましょう。

信用情報機関のCIC・JICC・KSCのいずれかに情報開示の申請をすれば、自身の信用情報を照会できます。

プロミスとレイクを比較したときのよくある質問

まとめ

プロミスとレイクは、どちらも大手銀行のグループ会社が運営しているため、似たようなサービスに感じられるでしょう。

しかし、金利や最低返済額などに違いがあるので、比較したうえでどちらを利用するか選ぶことが大切です。

最後に、プロミスとレイクの違いについて簡単にまとめました。

プロミスとレイクの違い |

- プロミスは三井住友銀行、レイクはSBI新生銀行のグループに属している

- 対象年齢はプロミスのほうが下限・上限とも範囲が広い

- 上限金利はプロミスのほうが年0.2%低め

- 無利息期間はレイクのほうが長い

- 最低返済額はプロミスのほうが低めで、1,000円~の返済が可能

借入額や借入期間によって総返済額が変わるので、両社でシミュレーションをしたうえで選べば、借入後も負担なく返済できるでしょう。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短25分融資可能!アプリが充実していてカードレス対応可能!

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

マネット編集担当/キャッシングガイド

奥山 裕基

無利息の適用期間や女性専用ダイヤルの有無など細かい部分で差はありますが、大まかなサービス内容はほぼ同じです。細かい条件ですが、三井住友銀行の口座所有や比較て少額のお金を長期で借りたいなどと、少しでも条件が有利なことや目的と合致している点で選ぶと、満足しやすいです。