学生がお金を借りられる方法は? 安全に利用できるサービスを紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 学生向けローンは主に3種類

- 学費以外の用途なら学生ローン

- 学生も利用可能なカードローンを紹介

学生のためのローンは大きく分けて「消費者金融」「教育ローン」「奨学金」の3種類があります。

学生自身が用途自由でお金を借りたい場合は「消費者金融」を利用し、学校の授業料や通学をするための資金が必要な場合は「教育ローン」「奨学金」を利用するのが一般的です。

ほかにも学生は、給料の前払いや質屋など今すぐお金を工面できる方法があります。お金の借り方によって金利や融資にかかる時間などが異なるので、自分に合った方法を見つけましょう。

本記事では学生が利用できるローン、学生がお金を借りる方法などについて詳しく解説していきます。

学生のためのローンは主に3種類ある

用途が制限される借入方法もあるため、まずは自分が利用するべきローンがどれに該当するのか確認しましょう。

消費者金融:低金利で用途は自由

学生本人に融資をする消費者金融のことを学生ローンといいます。

使い道は自由で、飲み会費用や旅行費用、免許取得費用などにも使えます。急な出費などでお金に困っている学生に適しているローンです。

大手消費者金融に比べると上限金利が低い点が大きな特徴で、おおむね年16%~17%の金利が設定されます。

最短即日融資も可能で「今すぐお金が必要」という人にも適している借入方法と言えます。

教育ローン:保護者向けで用途は限定的

教育ローンは、子どもの教育費のために親が借りるローンです。入学金や授業料などの、子どもが学校で教育を受けるために必要な出費に使えます。

教育ローンは大きく分けて「国の教育ローン」「民間金融機関の教育ローン」の2種類があります。

国の教育ローン

国の教育ローンはその名のとおり、国が提供している教育ローンです。

上限350万円(海外留学は450万円)までで、金利は令和6年5月時点で年2.40%となっています。比較的低金利で借入できるため、子どもの教育費が捻出できなくて困っている場合は利用を検討してみましょう。

なお、手続きには時間がかかるため、資金が必要になる時期の2~3カ月前には申込をするよう案内されています。詳細な条件の確認や申込は「教育一般貸付(国の教育ローン)|日本政策金融公庫」からおこないましょう。

民間金融機関の教育ローン

民間金融機関の教育ローンは、三井住友銀行やみずほ銀行などの民間の金融機関が提供している教育ローンです。

金利は各金融機関によって異なりますが、おおむね年2%~4%で国の教育ローンに比べると高い傾向にあります。しかし、借入できる上限額が1,000万円となっている金融機関もあり、多くの場合で国の教育ローンよりも多額の資金を借りられます。

また、国の教育ローンは世帯年収に上限が設けられていますが、民間金融機関の教育ローンは年収の上限はありません。ただし、金融機関によっては申込条件に年収の下限が設けられている場合があります。

国の教育ローンに申込できない人、国の教育ローンでは資金が足りない人は、民間金融機関の教育ローンの利用を検討しましょう。

奨学金:種類によって利用条件が異なる

奨学金も教育ローンと同じように教育資金として利用できます。教育ローンとの大きな違いは「融資を受ける対象が親ではなく子」という点です。そのため、基本的に子ども本人が返済をおこないます。

日本学生支援機構の貸与型奨学金の場合は、主に第一種奨学金と第二種奨学金の2種類があります。

| 利率 | |

|---|---|

| 第一種奨学金 | 無利息 |

| 第二種奨学金 (利率固定方式) |

年3.0%を上限とし貸与終了時に決定 |

| 第二種奨学金 (利率見直し方式) |

年3.0%を上限とし 貸与終了時の金利が5年ごとに変動 |

第二種奨学金は「利率固定方式」と「利率見直し方式」の2種類から自分で選んで利率が決定します。第一種奨学金は無利息で、一定の家計基準や学力を満たすことで申込できます。

なお、奨学金は入学前には受け取ることができないため、入学金の支払いには充てられません。入学金を支払う資金が必要な場合は教育ローンを利用しましょう。教育ローンと奨学金を併用することも可能です。詳細や申込は「奨学金 | JASSO」を確認してください。

学生で学費以外のお金が必要なら学生ローンを使う

これまで紹介したように、奨学金や教育ローンは基本的に学費の支払いに利用する資金です。そのため、学生自身が学費以外の用途で、お金が必要になったら学生ローンを利用しましょう。

最短即日融資が可能

学生ローンは最短で申込したその日に融資を受けられます。そのため「唐突にお金が必要になった」という場合には特に重宝します。

ただし、あくまで最短なので翌日以降になる場合もあることは留意しておきましょう。

特に申込が夕方以降になると、審査に時間がかかって最短即日融資を受けられない場合があります。そのため、できるだけ時間に余裕をもって申込をしましょう。

利用目的が自由

教育ローンは教育費用、自動車ローンは車の購入費用、住宅ローンは住宅の購入費用といったように、多くのローン商品は利用目的が決まっており、ほかの用途には利用できません。

しかし、学生ローンは「学生向けのローン」であり、利用用途は教育に関連する必要はなく自由です。恋人とのデート費用や、好きな洋服を買うための費用など、自由に使えます。

ただし、ギャンブル目的での借入は多くの金融機関で禁止されています。

大手消費者金融よりも上限金利が低い

大手消費者金融の上限金利はおおむね年18.0%ですが、学生ローンの多くは年16.0~17.0%に設定されています。上限金利に関しては基本的に学生ローンのほうが低いと考えて良いでしょう。

ただし、多くの大手消費者金融は、はじめての利用に限り一定期間利息が発生しない「無利息」を設定しています。そのため、場合によっては大手消費者金融のほうが利息の負担が少ない可能性があります。

学生ローンと大手消費者金融、一概にどちらが優れているかは断言できないため、双方を検討してより自分に合っているほうを選びましょう。

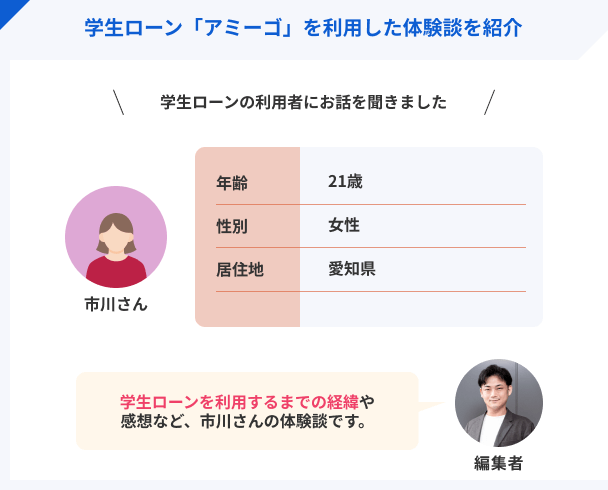

体験談を紹介|学生ローン「アミーゴ」を利用した市川さんにインタビュー

学生ローンは最短即日融資を受けられる点や、他消費者金融よりも金利が低く設定されている傾向がある点が特徴です。

実体験として、学生ローンのアミーゴを利用した市川さん(仮名)のインタビューを紹介します。

〇インタビュー当時の市川さんのプロフィール

| 項目 | 詳細 |

|---|---|

| 借入時の職業 | 塾講師、家庭教師 |

| 借入時の年収 | 60万円 |

| 借入限度額 | 10万円 |

| 適用金利 | 年16.8% |

アミーゴに決めた理由はWEBで完結できる点

マネット

編集者

市川さん

市川さんがアミーゴと契約した流れ

- WEB申込

- メールに本人確認書類を添付して送付

- 希望の時間に電話連絡

- 審査結果の通知

- 契約書類の郵送・返信

マネット

編集者

市川さん

マネット

編集者

市川さん

マネット

編集者

市川さん

詳しいインタビュー内容は以下の記事で紹介しています。

多くの人に利用されている学生ローン5選

以下の5つの学生ローンは多くの人に利用されています。

| 学生ローン | 上限金利 | 申込条件 | 利用限度額 |

|---|---|---|---|

| カレッヂ | 年17.0% | ・日本国籍を持つ 高卒以上の大学生、 短大生、予備校生、 専門学校生(18歳以上) ・安定した収入がある |

1,000円~50万円 |

| 学協 | 年16.4% | ・顔写真入りの 学生証を持つ 大学生、短大生、 専門学校生(18歳以上)※ 安定した収入がある |

1万円~40万円 |

| フレンド田 | 年17.0% | ・高卒以上の大学生、 短大生、専門学生、 予備校生(18歳以上) ・安定した収入がある |

1万円~50万円 |

| イー・キャンパス | 年16.5% | ・高校生を除く 18歳〜30歳の学生 ・安定した収入がある |

1万円~50万円 |

| マルイ | 年17.0% | ・高校、高専、 大学、大学院、 短大、専門学校等に 在学中の学生(18歳以上) ・安定した収入がある |

1万円〜100万円 |

※20歳以上はネット申込不可

金利・利用限度額・審査にかかる時間など、特徴を確認して自分に合ったローンを選びましょう。

カレッヂ:学生ローンの老舗

カレッヂは1977年に開業した長い歴史を持つ学生ローンです。上限金利は年17.0%で、1,000円~50万円まで利用できます。

午前中までに電話連絡をすることで、最短即日融資の可能性を高められます。13:30を過ぎると最短即日融資は難しくなるため、できるだけ早く連絡をしましょう。

多くの学生ローンは借入・返済方法が銀行振込のみですが、カレッヂはセブン銀行ATMで取引できるのが特徴です。借入・返済がしやすい学生ローンを探しているならカレッヂの利用を検討してみましょう。

学協:ネットから申込可能

学協は上限金利が年16.4%で、比較的利息を抑えやすいという特徴があります。利用限度額は1万円~40万円です。

最短即日融資にも対応しており、WEBから申込をおこない審査通過となれば口座振込にて借入できます。

また、三軒茶屋と高幡不動に店舗があるため、近くに住んでいる人は来店して審査を受ければ、審査通過後にその場で借入金を受け取ることも可能です。

低金利の学生ローンを希望する場合は学協への申込を検討してみましょう。

フレンド田:LINEで相談できる

フレンド田は上限金利が年17.0%で1万円~50万円までの融資をおこなっている学生ローンです。ほかの学生ローンと同様に最短即日融資に対応しています。

LINEで申込の問い合わせをおこなえるのが大きな特徴です。

「電話で相談するのは恥ずかしい」「メールでの問い合わせは面倒」という人はフレンド田にLINEで相談してみましょう。公式サイトからLINEの友達追加ができます。

イー・キャンパス:はじめての人は30日間利息0円

ほとんどの学生ローンでは、無利息期間は設定されていませんが、イー・キャンパスは新規の契約で30日の無利息があるのが大きな特徴です。

また、上限金利が年16.5%と比較的低いため利息を抑えやすくなっています。無利息がある学生ローンを探している人はイー・キャンパスを検討しましょう。

なお、イー・キャンパスは審査スピードも早く平日なら10:00~17:45、土曜日なら10:00~15:45に申込をすることで最短で即日中に審査・融資を受けられます。

利用限度額は1万円~50万円です。学生から社会人になると利用限度額は80万円までとなります。

マルイ:審査は最短30分

マルイは審査時間を最短30分と公表しており、学生ローンの中でも特に審査スピードに優れています。審査通過後、16:30までに契約手続きをおこなえば最短即日融資が受けられます。

なお、30分はあくまで最短の時間なので、場合によっては審査に数時間もしくは翌日以降までかかる可能性もあります。最短即日融資を受けたい人はできるだけ早めに審査の申込をしましょう。

マルイの上限金利は通常年17.0%ですが、はじめての利用で35万円以上の融資を受ける場合は金利が年15.9%以下となります。まとまった資金を低金利で借りたい場合は特に重宝するでしょう。

学生ローン以外の消費者金融も利用可能

学生は学生ローンだけでなく大手消費者金融でもお金を借りられます。

学生ローンは、主に店頭や振込で借入・返済をおこなうため、住んでいる地域によっては不便に感じる可能性があります。

一方、大手消費者金融はコンビニATMやアプリなど複数の借入・返済方法があり便利です。

また、専用アプリによって、利用状況を一目で確認できるのも大手消費者金融ならではのメリットです。なお、学生ローンと同じように利用目的は自由であり、最短即日融資にも対応しています。

金利は学生ローンのほうが低い傾向にありますが、利便性を求めるなら大手消費者金融の利用を検討してみましょう。

アコム:利用者数が多く初心者でも使いやすい

アコムは大手消費者金融の中でも特に利用者が多く、高い人気を誇ります。多くの人に利用されている消費者金融を探しているならアコムを選びましょう。

また、はじめての申込に関する電話相談は24時間いつでもできるのもアコムならではの特徴です。

「アルバイトと学校が忙しくて日中に相談する暇がない」「家族が寝静まった深夜に相談したい」という人はアコムを利用してみましょう。

なお、20歳以上で安定した収入と返済能力を有する人なら学生でも申込可能であると明記されています。18歳~19歳は利用できない点は留意しておきましょう。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

アイフル:郵送物なしで周りに知られる心配を軽減

アイフルは、パートやアルバイトなどの正社員以外の利用者も多くいることが特徴です。

初回利用者は30日間無利息の特典があり、融資までも最短18分とスピーディーです。

すべての手続きはアプリからおこなうことができ、カードレスでの契約も可能です。そのため、郵送物を一切なしにすることができます。

また、アプリはアイコンをアイフルだとわからないようなデザインに変更できるなど、プライバシーへの配慮が行き届いています。

なお、20歳以上から申込ができ、18歳~19歳は利用できません。

ユーザー評価

郵送物がなく家族にバレてしまう心配もなくて対応が早く、万が一の借入もコンビニATM等で振込してもらえるため、アイフルを選びました。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年18.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

プロミス:大手の中で唯一18歳から申込可能

プロミスは18歳以上なら学生でも申込ができる点が大きな特徴です。大手消費者金融で18歳~19歳が申込できるのはプロミスだけです。ただ、18歳でも高校生の申込はできません。

また、18~19歳の申込では収入証明書が必須になります。収入証明書はアルバイト先の給与明細書で問題ありません。申込前に直近2カ月分の給与明細書を準備しておきましょう。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

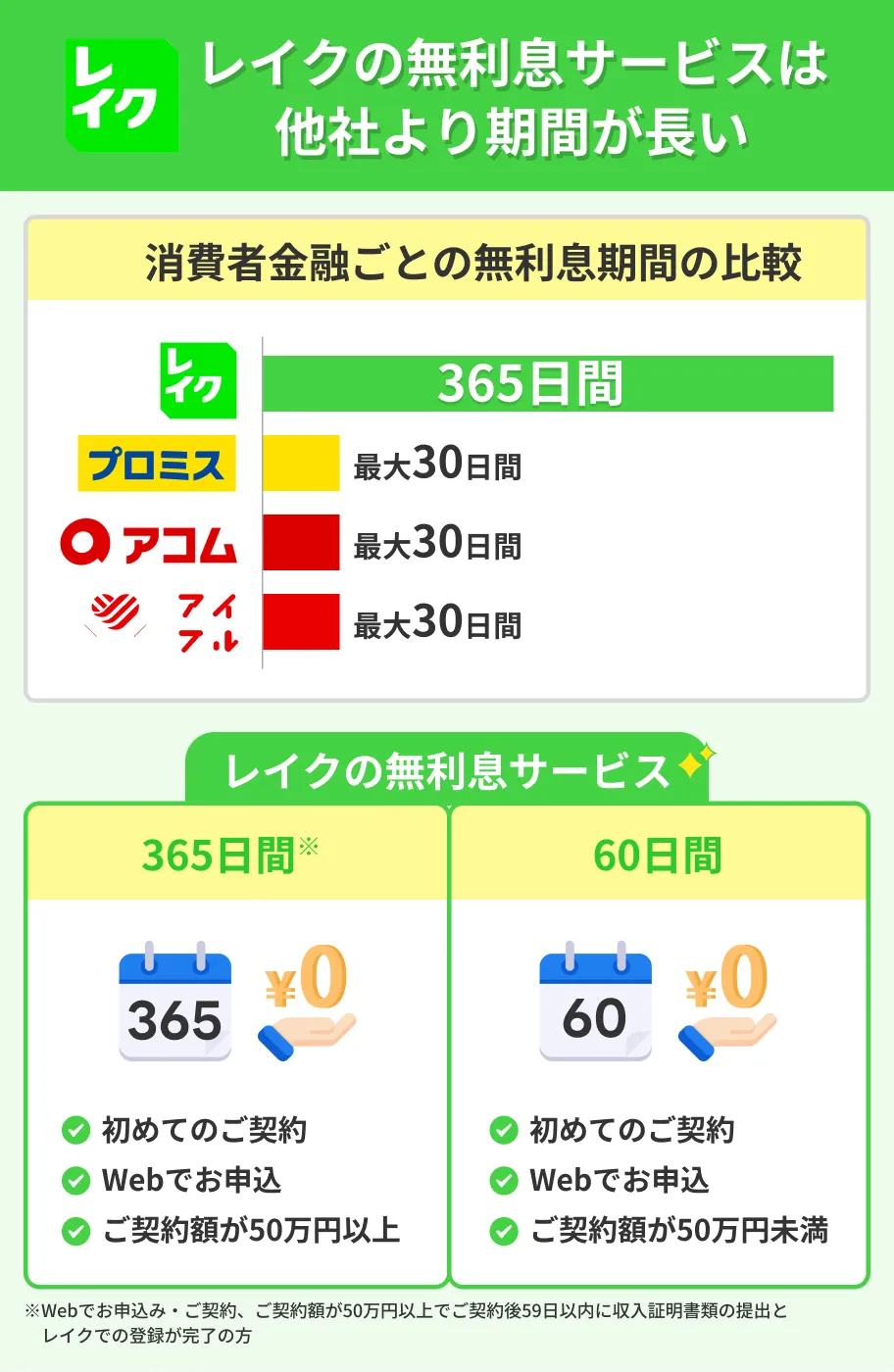

レイク:無利息期間の長さが特徴

レイクは無利息期間が長いのが特徴です。レイクの無利息の期間と適用条件は以下の通りです。無利息期間の適用開始日は、初回契約日の翌日からです。

契約額によって、適用される無利息の期間が異なるのと、いずれも初めてレイクとご契約する人に限られるサービスとなるので、注意してください。

なお、レイクの申込条件は20歳以上となっているため、18歳~19歳の学生は利用できません。

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

SMBCモビット:Vポイントが貯まる・返済に使える

SMBCモビットは利息の返済ごとにVポイントを貯められる点が大きな特徴です。

利息を200円返済するたびに、Vポイントが1ポイント貯まります。貯めたVポイントは返済に充てることも可能です。

そのため、今後継続的にローンを利用する場合は、Vポイントが付与される分、返済時の負担を減らすこともできます。

なお、SMBCモビットもプロミスを除くほかの大手消費者金融と同じように、学生は20歳以上から申込できます。

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

学生がお金を借りる際の注意点

学生は以下の注意点を理解したうえでローンを利用しましょう。

ローンを利用する際の注意点 |

- 借入をすると利息が発生する

- 学生のうちは基本的には少額しか借りられない

- 返済計画を立てて利用する

- 個人間融資の利用は避ける

- 複数社への同時申込は避ける

勘違いから思わぬ後悔をしたり、想定外のトラブルに巻き込まれたりする可能性もあるため、必ず注意点を確認したうえでローンを利用してください。

借入をすると利息が発生する

借入をすると、借りた金額に利息を上乗せして返済しなければなりません。たとえば、年18.0%の金利で10万円借りて、毎月1万円のペースで返済をすると、最終的な返済額は109,158円となります。

利息の負担があることも理解したうえで利用しましょう。

ただし、一部の大手消費者金融にある無利息を活用し期間内に返済できれば、利息はかかりません。すぐに返済できる見込みがあるなら、大手消費者金融の無利息を活用しましょう。

学生のうちは基本的には少額しか借りられない

収入が高く安定した職業であれば、審査の際に「融資しても問題なく返済をしてもらえる」と判断され、多額の資金を借りやすくなります。

一方、学生はアルバイト勤務が一般的であり、正社員のように固定給ではありません。

また、給料も正社員に比べると低い傾向にあるため、審査の際に「多額のお金を融資すると返済されない可能性がある」と判断されやすくなります。

また、貸金業法にて定められている「総量規制」というルールによって、消費者金融では年収の3分の1を超える融資が禁止されています。

そのため、基本的に収入が少なく安定していない学生は少額しか借りられません。

返済計画を立てて利用する

学生は正社員に比べると収入が少ない傾向にあるため、返済計画を適切に立てて滞りなく返済できるようにすることが大事です。

返済計画とは、毎月の収入からどれだけ返済できるのか、何カ月間返済をするのか整理することです。

返済計画を立てないと「毎月の返済額が想定よりもきつかった」「利息が多額であり、想定よりも長期間の返済となった」と後悔しかねません。

学生ローンや大手消費者金融のホームページにある「返済シミュレーション」を使って、毎月の返済額や返済期間を確認したうえで利用しましょう。

返済が遅れるとさまざまなリスクが発生する

ローンを利用すると、完済するまで毎月一定額返済を続ける必要があります。毎月の返済が遅れると以下のリスクが発生します。

返済が遅れた場合のリスク |

- 利息が大きくなる(遅延損害金が発生する)

- 信用情報に影響が出る

- 裁判に発展する

遅延損害金とは、返済が遅れた際に借入先に対し支払う損害賠償金です。

基本的に大手消費者金融や学生ローンでは、滞納した金額に対して年20.0%の遅延損害金が発生します。そのため、返済が遅れると結果として費用負担が重くなります。

また、さらに返済遅れが続くと、ローンの利用履歴が登録されている信用情報機関に「滞納をした」という情報が登録されます。

信用情報機関

信用情報機関この情報が登録されると、今後クレジットカードの作成やローンを組むことが困難になります。

さらに返済をしないまま放置をすると裁判にまで発展し、最終的に給料や銀行口座などが差押えられます。

このように返済が遅れると事態は次々と悪化します。借りる前に必ず返済計画を立てて返済が遅れることがないようにしましょう。

個人間融資の利用は避ける

SNSには「個人間融資をする」と謳っているアカウントが多数ありますが、実際は個人と謳っていても実際はその背後に闇金が絡んでいる可能性があります。

消費者金融は正式に登録され、貸金業法を遵守したうえで運営していますが、闇金は違法な貸金業者です。

つまり、個人間融資を利用すると、闇金とかかわることになり、法外な高い利息の返済を迫られたり、身に危険が及ぶような取り立てをされたりする可能性があります。

そのため、個人間融資の利用は避けましょう。

複数社への同時申込は避ける

ローンに申込をすると、信用情報機関にその履歴が登録されます。

そのため、短期間に複数社へ申込をすると「複数社に申込をして必死にお金を集めようとしている?」「返済のあてはある?」と不審に思われてしまい、審査で不利に働く可能性があります。

より審査通過の可能性を高めたいのであれば、同時申込は避けて1社に絞って申込をしましょう。

学生がローン以外でお金を借りる方法

学生でもローン以外でお金を借りる方法はいくつかあります。

学生ローン以外でお金を借りる方法 |

- アルバイト先で給料の前払いをしてもらう

- 質屋でお金を借りる

- 親に借りる

ローンは利息がかかったり、審査に通らなかったりするため、お金を借りる方法として必ずしも最適解とは限りません。そのため、別でお金を借りる方法も覚えておきましょう。

アルバイト先で給料の前払いをしてもらう

急を要する理由がある場合は、すでに働いた分だけ給料の前払いを受けられます。

出典: 労働基準法 | e-Gov法令検索第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

ただし「出産、疾病、災害その他厚生労働省令で定める非常の場合」と記載されているように、非常の場合でなければ会社は前払いに応じる義務はありません。

また「既往の労働に対する賃金を支払わなければならない。」とあるように、すでに働いている分の給料のみ前払いをしてもらえます。

なお、前給制度を採用しているアルバイト先なら、緊急時でなくても働いた範囲内で給料日前に給料の支払いを受けることができます。

すでに働いている分の支払いとなるため、借金という扱いにはならず、利息はかかりません。

ただし、会社が給与前払いサービスを導入している場合は、サービスの利用手数料がかかる場合があります。また、利用手数料とは別で銀行振込手数料が発生する可能性もあります。

前給制度の有無や、手数料の負担内容は会社によって異なるため、一度アルバイト先に確認してみましょう。

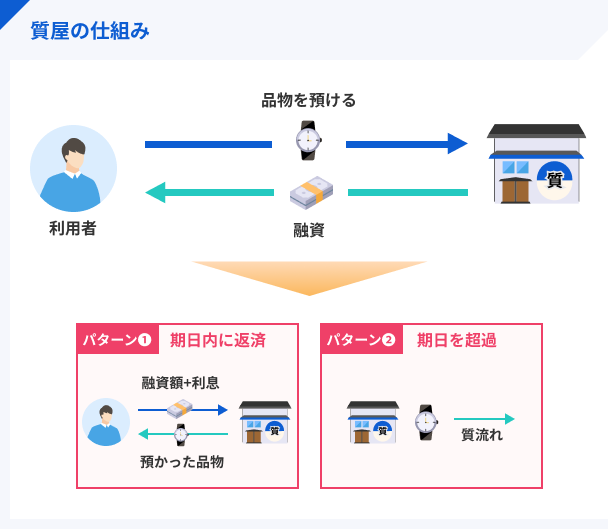

質屋でお金を借りる

質屋では価値のある物品を預けることでお金を借りられます。

預けた品物が担保となるため、学生でも審査なしで利用できます。また、預けたその場で現金を受け取れるため、質屋の営業時間内に来店すれば最短即日融資も可能です。

ただし、融資額は預けた品物の市場価値によって変わります。したがって、多額のお金を借りたい場合は、それ相応の価値のある品物が必要です。

なお、金利は消費者金融に比べると高い傾向にあります。そのため、消費者金融の審査に落ちてしまった場合や、確実に最短即日融資を受けたい場合に利用すると良いでしょう。

親に借りる

学生のうちは収入が安定していないため、ローンを利用するよりも親に借りたほうが、金銭的問題をトラブルなく解決しやすいとも考えられます。

また、親からしても「ローンは利用してほしくない」と考えている可能性もあります。

そのため、学生のうちは自分一人の力で解決しようとせずに、親に頼ってみるのも一つの方法です。

学生向けのローンに関するよくある質問

まとめ

学生ローンは大手消費者金融と比べると、上限金利が低いという特徴があります。

また、学生ローンは学校卒業後・就職後も利用できるため、学生のうちに契約しておけば社会人になった後も低金利で借入できる可能性もあります。

一方、大手消費者金融は学生ローンよりも借入・返済方法が豊富です。また、アプリ上で利用状況の確認ができるなど利便性に優れています。

そのため、学生だからといって学生ローンを利用するのが最適とは限りません。また、場合によっては質屋を利用したり、親から借りたりするのも一つの手です。

自分に合った方法で資金を用意し、金銭的問題を解決しましょう。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

マネット編集担当/キャッシングガイド

奥山 裕基

学生向けローンの金利は大手消費者金融よりも低めに設定しているところも多く、収入が少ない学生にとって利用しやすい商品です。もちろん、アルバイトなどで収入が安定していることが前提ですが、お金に困ったときには頼りになる存在となるでしょう。