ブラックリストは5年経つと消える?信用情報が審査に与える影響

【コンテンツの広告表記に関して】

>提携企業一覧

行政書士・FP

大学卒業後、某大手損保会社に8年間勤務後、行政書士の資格を取得。その後、不動産会社に転職し、在職中に宅地建物取引士の資格を取得。賃貸物件の仲介、家賃管理、リフォーム工事などを担当し10年間勤務する。現在は行政書士として相続や債務整理における不動産の任売や競売物件の相談などに従事。

ファイナンシャルプランナー

CFP、一種証券外務員、資産形成コンサルタント。

大手アパレル企業在職中にFP資格を取得し独立。投資が怖い・分からない投資初心者の女性向けにマネー相談、セミナーを開催。執筆多数。

カラーアドバイザーとしてパーソナルカラー診断、骨格診断をベースにしたスタイリング提案も人気。お金もおしゃれも手に入れたい女性を応援している。

弁護士

藤垣法律事務所代表弁護士。岐阜県高山市出身。東京大学卒業,東京大学法科大学院修了。2014年12月弁護士登録(67期)。全国展開する弁護士法人の支部長として刑事事件と交通事故分野を中心に多数の事件を取り扱った後,2024年7月に藤垣法律事務所を開業。弁護活動のスピードをこだわり多様なリーガルサービスを提供。

弁護士

吉原綜合法律事務所 / 弁護士(弁護士登録番号:46814)、2012年に弁護士登録。刑事事件を専門とする事務所・知的財産を中心に取扱う都内の国際特許事務所などのキャリアを経て、2023年に吉原綜合法律事務所を開業。相談者様の安心と平穏のために最善を尽くすことを大切にしている。

ファイナンシャルプランナー

FP技能士2級、AFP、証券外務員一種、貸金業取扱責任者。26年超にわたって金融機関に勤め、融資推進や審査、債権回収、住宅ローン推進に従事。FPや証券・保険関連の資格を活かして投資信託や年金保険等の預り資産の販売や推進の実績がある。

弁護士

市ヶ谷東法律事務所。弁護士・弁理士。

YouTube上で債務整理チャンネルに出演し、債務整理に関する様々な情報を発信している。債務整理に関する記事についてこれまで多数の執筆や監修の実績がある。

ファイナンシャルプランナー

筑波大学大学院修了後、自治体職員として税金、健康保険や年金相談を経験。リタイア後の収入相談を含めた年金相談は1,300件を超える。2級FP技能士、AFPを取得。相談業務をはじめ、記事執筆や年金講座講師をおこなう。お客様が「自分にとって理想のライフプラン」を実現できるよう、中立的な立場でサポートするFPとして活動中。

弁護士

弁護士法人なかま法律事務所 / 代表社員弁護士

平成24年に弁護士登録。開業以来、離婚事件等の離婚に関するお困りごとのサポートを実施。特に老若男女問わず、分かりやすい説明とリラックスして相談できる親しみやすい雰囲気作りを心がけており、年間約300件の相談実績がある。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融の審査基準と通過率

- 審査通過のための重要ポイント

- カードローン利用時の注意点と対策

「返済を滞納してしまった」

「過去に債務整理をしている」

上記のように理由は様々ですが、信用情報がブラック化してしまうと、ほとんどの金融機関から融資してもらうのが困難になります。

日常生活に何かと支障をきたしてしまう信用情報の問題ですが、一度ブラックリストに入ってしまったら一生そのままという訳ではありません。

この記事で、ブラックリストの基本知識について確認しておきましょう。

ブラックリストとは?

カードローンなどの身近な借入サービスに申込する際、「ブラックリスト」という言葉をよく耳にするものです。

「借入できない人はブラックリストに入っている…」などのように使われていますが、実際にそのようなリストがある訳ではありません。

ブラックリストとは、信用情報に何らかの問題があった人を指す場合に使われている言葉です。

信用情報

信用情報異動情報によって信用情報に問題がある状態を指す

ブラックリスト、つまり金融機関がお金を貸す際に警戒しなければいけない人物は、信用情報に異動情報が残っている可能性があります。

異動・異動情報

異動・異動情報たとえば、各種ローンの返済金を長期間にわたって滞納する行為、さらには借金を支払えずに債務整理している場合などは、異動情報として信用情報に大きなダメージが残ってしまいます。

異動情報に関する情報は永久に残る訳ではなく、一定期間保管された後、クリアな状態に戻ります。しかし、信用情報に記録されている間は、下記のようなリスクを負わなければいけません。

信用情報に異動情報が載ると(ブラック) |

- 住宅や車のローンが組めなくなる

- クレジットカード契約ができない

- カードローンでお金が借りられなくなる

- スマホの分割払いが不可になる

- 賃貸住宅の契約で保証会社を保証人にする場合に審査落ちする

- 事実が知られると職場や家庭などでも信用を失う

ファイナンシャルプランナー|夏目真弓

法的整理の実行は慎重に判断する必要がある

「自己破産」や「個人再生」といった法的整理をおこなった場合だけでなく、長期遅滞でも信用情報機関に異動情報として登録され、最長で10年間、金融機関の審査に大きな影響を与えます。この期間中は、新たなローンやクレジットカードの契約が難しくなるのが一般的です。また、異動情報として登録される期間は、返済した日からのカウントになります。異動情報は「返済能力に問題があった」という評価に直結するため、金融機関はリスク回避の観点から慎重になります。信用回復には、家計管理の改善と時間が不可欠です。

行政書士・FP|岩井和幸

債務整理とは借金で困っている人のための法的な救済制度

債務整理とは、借金を完済するために借金の負担を減免する救済的措置で、主に「任意整理」「個人再生」「自己破産」という3つの方法があります。その3つの方法のうち、もっとも多く利用されているのは「任意整理」です。任意整理は金融業者などの債権者と直接交渉することで、借金の負担を軽減し、返済可能な条件を取り決める手続きで、裁判所を介さなくても良いため、3つの手続きの中で最もデメリットが少なく費用もかからないのが特徴です。

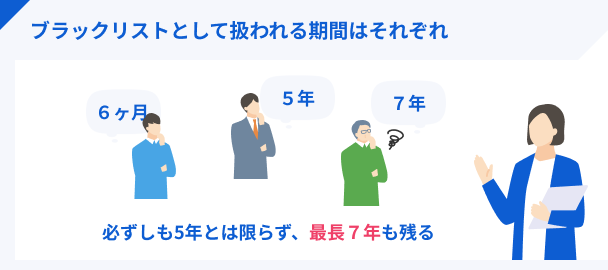

ブラックリストとして扱われるのは5年とは限らない

「ブラックリストとして扱われるのは5年まで」という話をよく耳にします。しかしながら、必ずしも5年とは限りません。

信用情報にダメージを与えてしまった原因、つまり異動情報の内容によって保管期間は変化します。

最長10年間は信用情報にダメージが残る

一般的に「長期延滞」「任意整理」などの異動情報は、登録が抹消されるまでに5年程度を有します。

対して「自己破産」や「個人再生」などの異動情報は、借入先にもよりますが最長10年間残ってしまうのです。

過去の金融取引で何らかのトラブルがあった場合、上記の保管期間中であればどんなローン審査も通過できません。

弁護士|吉原崇晃

異動情報が登録されているなら、まずは「信用回復」が重要

異動情報が信用情報機関に登録されると、数年間(目安:5年間)は新たな借入やクレジットカードの契約が困難になるという実情がありますが、一定期間の経過とともに信用回復は可能です。

まずは債務を完済し、返済実績を積むことが第一歩です。また、定期的な収入や安定した生活状況を維持することで、将来的な審査通過の可能性も高まります。信用情報の内容を定期的に確認し、登録ミスがある場合は訂正手続きをおこなうなど、正確な情報管理も重要です。

信用情報を保管する機関によって登録期間は異なる

何らかのトラブルを起こしてしまった場合、登録される期間は信用情報機関によって異なります。

信用情報機関

信用情報機関審査(信用供与)の際、金融会社は、信用情報機関に登録されている消費者の他社でのローンやクレジットの利用状況(信用情報)を確認することで、返済能力に応じた適切な信用供与が可能となり、過剰貸付などを未然に防ぐことができます。

クレジットカードやローンなど、金融取引に関する情報を取り扱う専門機関は、主に下記の3社です。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

ファイナンシャルプランナー|神宮弘一

まずはご自身で情報開示の手続きをしましょう

ローンやクレジットカードの利用履歴は信用情報機関に登録され、延滞などの情報も一定期間残ります。信用情報にネガティブな情報があると、今後の審査に悪影響を与えます。そのため、ローンに不安がある人は、先んじて情報開示を自分でもしておくことをおすすめします。

登録期間が5年とされる異動情報

では、各信用情報機関に5年間登録される異動の例を確認してみましょう。

契約継続中及び完済日から5年を超えない期間(ただし、延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間)

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等

当該事実の発生日から5年を超えない期間(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間)

契約期間中および契約終了後5年以内

(延滞、代位弁済、強制回収手続、解約、完済等の事実を含む)契約期間中および契約終了日(完済していない場合は完済日)から5年を超えない期間

▶参照元:個人情報の取り扱い|全国銀行協会

3つの信用情報機関ごとに対象事例は様々ですが、共通して言えるのは「延滞」や「債務整理」などの異動は5年間保管されると考えていいでしょう。

弁護士|中間隼人

異動情報が登録されている間は審査通過が難しい

異動情報とは、返済の長期延滞や債務整理、自己破産といった事実が信用情報機関に登録されたものを指します。この情報が登録されている間は、返済能力や信用力に不安があると判断されるため、カードローンやクレジットカードの審査に通過するのが非常に難しくなります。異動情報の登録は一般的に5〜10年続き、その間は新たな借入や契約が制限されるリスクがある点に注意が必要です。

ブラックリストは”完済してから”5年で消える

信用情報機関の保有年数は「完済してから5年間」となっているので、滞納分を支払ったからと言ってカウントが始まる訳ではありません。

一度でも長期延滞などを起こしてしまうと「完済までにかかった期間+5年間」となるので、実際は保有年数以上となります。

知らずに申込して審査落ちするケースもある

信用情報に関する知識がなければ、5年経ったからといって安易に申込してしまい、その結果審査落ちしてしまいます。

インターネット上でよく見かける「5年経っているのになぜ?」などの疑問が生まれるのは、上記のような状況が起因しています。

行政書士・FP|岩井和幸

ブラックの期間中のローン契約はかなり厳しい

信用情報がブラックになっている間に住宅ローン審査を申込した場合には、個人信用情報に事故情報があるということで返済能力や信用度が低いと判断されてしまいます。そのため、住宅ローン審査の通過はかなり厳しいものとなります。逆にブラックでなくなれば、住宅ローンの審査に通る確率はより高くなります。また、個人信用情報に登録された事故情報は永遠に残るわけではなく、登録情報にもよりますが、5年から10年経てば消えます。

本当にブラックリストなのか確認してみましょう!

ブラックリストについて説明してきましたが、「自分は信用情報に問題があるかも…」と思い込んでいる場合も考えられます。

たとえば、クレジットカードの支払いで滞納したことがあったとしても、61日以上の長期的なものではなかったケースもあるでしょう。

金融機関からお金を借りる以上、滞納などの行為は絶対にするべきではありません。しかし、場合によっては信用情報に影響するトラブルではなかった可能性もあります。

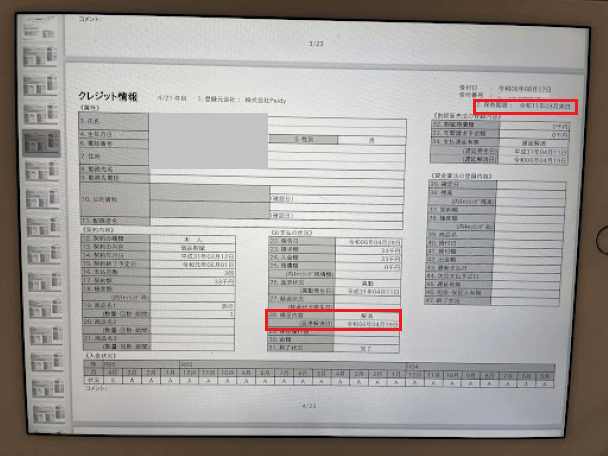

信用情報は前述した各専門機関に申請すれば開示してもらえるので、不安な人は一度照会してみるのをおすすめします。

信用情報の開示方法

では、実際にどのようにして信用情報を開示してもらうのか?例として、CICで開示する方法を紹介していきましょう。

画像引用:インターネット開示(スマートフォンで開示)

上記のように、お手持ちのスマートフォンを使って情報の開示申請が可能です。サービス時間は8:00~21:45、年末年始も利用できます。

信用情報を開示してもらう際は、手数料として1,000円必要です。支払い方法はクレジットカード決済で1回払いとなっているので、事前に準備しておきましょう。

ご自身がブラックかどうか簡易セルフチェック

信用情報を開示するのが面倒だと感じる方は、簡易セルフチェックを用意しましたので、ご利用ください。

まずは、以下のチェックリストをご覧ください。

✓過去5年間にスマホ・携帯が利用停止になった

✓ 奨学金の一括請求がきた

✓ 借金問題を法的に解決した

上記に1つも心当たりがないなら、信用情報は問題ない可能性が高いです。

ちなみに、公共料金の支払いは信用情報と無関係なので、光熱費等を滞納していても信用情報に影響ありません。

問題がなければ各種ローンを組める可能性あり

仮に、ブラックリスト入りしていると思い込んでいた場合は、金融機関のローンを利用できる可能性があります。

とはいえ、信用情報以外にもチェックされる要素は多いので、審査を受けてみなければ結果は分かりません。

ローンを組みたいけれど信用情報に不安があった人は、開示結果に問題がなければ申込して審査を受けてみましょう。

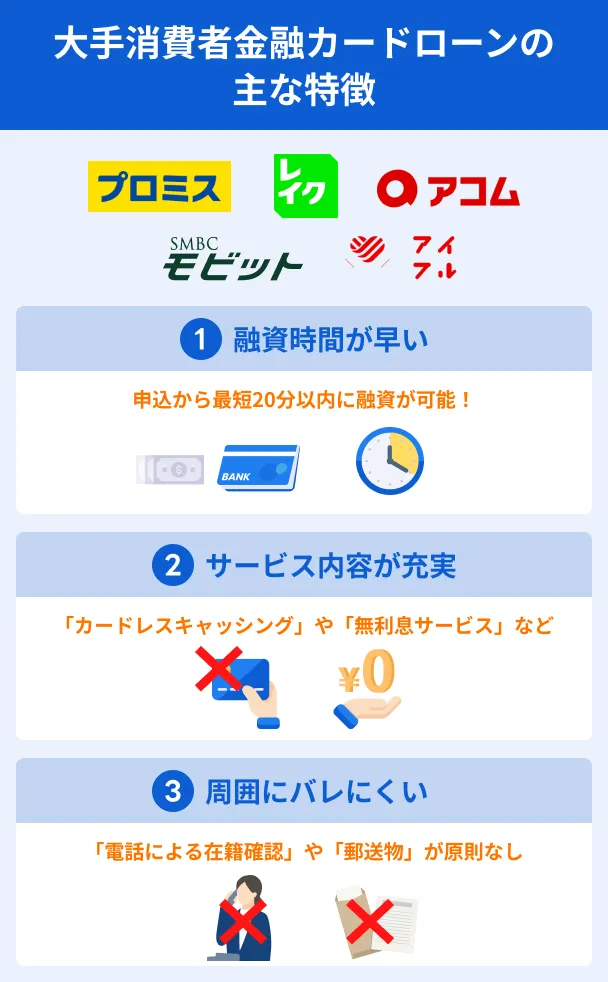

現金が必要ならカードローンという選択肢もある

まとまったお金を借入する方法として、たとえば「カードローン」という選択肢もあります。

カードローンとは、ローン専用カードを利用してATMから現金を借入できる商品です。

大手コンビニに設置されているATMでも利用できるので、まとまったお金を現金ですぐに借りることもできます。

早ければ今日中にお金を借入できる

審査が早いカードローンを利用すれば、最短で今日中にお金を借入できます。

具体的には、最短20分で審査結果が出るカードローンがおすすめです。このようなカードローンは、無人店舗でカードの即日発行もできるので、今日中にお金が必要な方でも、安心して利用できるでしょう。

審査に不安がある方は簡易診断ツールをご利用ください

信用情報に問題がなかったとしても、審査に通るかどうかという不安が拭い切れない人もいることでしょう。

そのような人は、ぜひ当サイトの簡易診断ツールをご利用ください。

このツールは、年齢や職業、年収、他社借入金額をもとに、「どのカードローンなら借入できる可能性のあるか」を診断できます。ぜひお試しください

条件を入力する

ちなみに、おすすめのカードローンは以下のとおりです。

| 公式サイト | 審査時間 | 融資時間 | 金利 | 無利息期間 | 借入限度額 | 在籍確認の電話 | |

|---|---|---|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 最短3分 | 年2.5 ~ 18.0% | 初回借入日の翌日から30日間 | 最大 800万円 | 原則として電話での連絡なし |

|

詳細は こちらへ |

10秒簡易審査 | 最短15分※1 | 年3.0 ~ 18.0% | 無し | 最大 800万円 | 原則として電話での連絡なし |

|

詳細は こちらへ |

最短18分 | 最短18分 | 年3.0 ~ 18.0% | 初回契約日の翌日から30日間 | 最大 800万円 | 原則として電話での連絡なし |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

ブラックリストだった場合は借入を見送るしかない…

信用情報機関で開示してもらった結果、異動情報が残っていた場合は、残念ながらどのローン審査も通過できません。

規定期間が過ぎるのを待つしか方法はないので、カードローンなどの申込は見送りましょう。

ファイナンシャルプランナー|高橋禎美

ブラックの人は借りる以外の選択肢も視野に入れましょう

審査が通らない理由として、信用情報に問題がある、定期的な収入が見込めないなどがあります。特に異動情報が残っている間は、銀行や大手消費者金融では審査が通りません。闇金には手を出さず、不法な金利を避けましょう。借入が難しい場合、単発のアルバイトや質屋、公的制度を活用する方法を検討することが大切です。

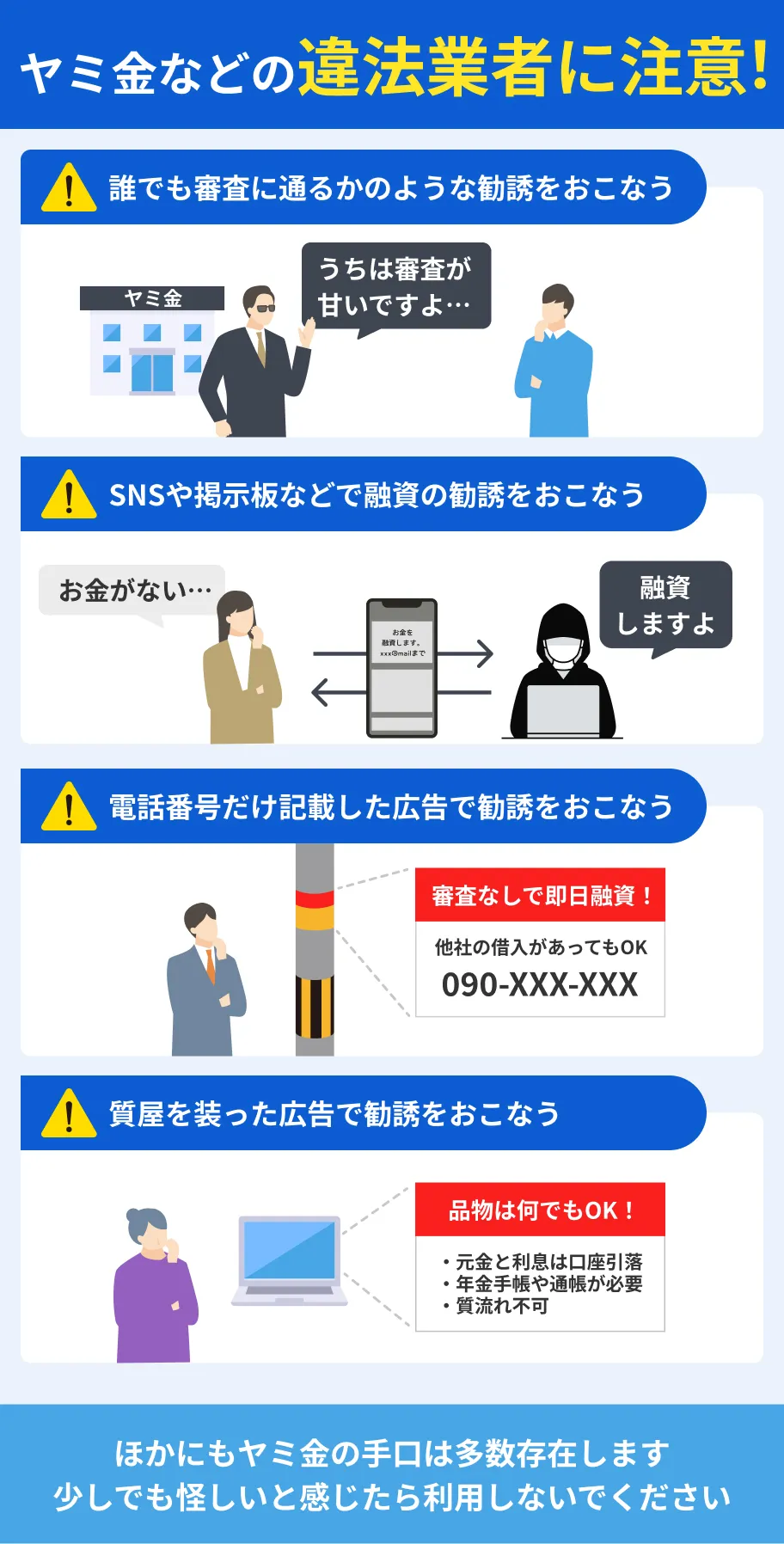

ブラックOKなどの商品は闇金などの違法業者の可能性大

信用情報に異動情報が残っている期間中は、銀行や大手消費者金融、信販会社などがお金を貸すことは絶対にありません。

「ブラックでもOK」などの広告を掲げる金融機関は、闇金などの違法業者である可能性が高いので、絶対に利用しないでください。

法外な金利で貸したり、過度な取り立てをする可能性もあるので、信用情報に不安があっても手を出さないようにしましょう。

弁護士|幸谷泰造

闇金を利用することで想定される重大なリスク

闇金(違法業者)を利用すると、法外な金利(出資法や利息制限法違反)を請求されることにより返済不能に陥る可能性があります。さらに、返済を滞ると執拗な取り立てや、職場・家族への連絡、SNSなどを通じた個人情報の晒しといった違法行為に発展するケースもあります。被害を受けた場合は、警察や弁護士への相談を速やかにおこなうことが重要です。正規の貸金業者は金融庁または都道府県に登録されており、登録番号の確認がリスク回避の第一歩です。

専門家に相談して適切に対処してください

どうしても解決できないお金の悩みを抱えている人は、悪質な業者から借入するのではなく、法的な措置も考慮しておきましょう。

弁護士などの専門的なアドバイスをもらい、今後の方針をしっかり定めてから行動することが大切です。

以下のように、無料相談ができる機関もあるので、どこに連絡すればいいのか迷ってしまった人はぜひ参考にしてください。

公式サイトはこちら

弁護士|藤垣圭介

ブラックリストならまずは専門家への相談が有効

ブラックの状況では、金融機関からの借り入れを検討することは現実的ではないでしょう。生活が厳しい場合には、ブラックでも無利子又は低利子で借り入れ可能な公的貸付の制度があるため、各地域の社会福祉協議会にご相談されるのは一案です。また、借金返済のためにお金が必要である場合は、借入金からの返済でなく債務整理を検討すべき状況かもしれません。専門家に相談などしながら、将来的な生活再建のために適切な方法を選択しましょう。

ブラックリストに関するよくある質問

まとめ

長期滞納などの異動情報によって問題のある信用情報は、5年程度経てばクリアな状態に戻ります。

保有期間がカウントされるのは、借入金を完済した時点からとなるので、計算する際は注意しておきましょう。

信用情報を確認して、ブラックリストに入っていなかった人は、記事中で紹介した選択肢も検討し、お金の問題を解決していってください。

| 公式サイト | 審査時間 | 融資時間 | 金利 | 無利息期間 | 借入限度額 | 在籍確認の電話 | |

|---|---|---|---|---|---|---|---|

|

詳細は こちらへ |

最短3分 | 最短3分 | 年2.5 ~ 18.0% | 初回借入日の翌日から30日間 | 最大 800万円 | 原則として電話での連絡なし |

|

詳細は こちらへ |

10秒簡易審査 | 最短15分※1 | 年3.0 ~ 18.0% | 無し | 最大 800万円 | 原則として電話での連絡なし |

|

詳細は こちらへ |

最短18分 | 最短18分 | 年3.0 ~ 18.0% | 初回契約日の翌日から30日間 | 最大 800万円 | 原則として電話での連絡なし |

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

マネット編集担当/キャッシングガイド

奥山 裕基

ブラックリストは異動情報を解決してから5年間残り続けるため、解決していない場合はその分期間が延びます。ブラックリストの場合は、基本的にクレジットカードも作成できませんし、ローンも組めません。まずは解決に向けて行動を起こしましょう。

ファイナンシャルプランナー|高橋禎美

消費者金融に借入をしているだけでは信用情報に悪影響はありません

消費者金融からの借入は、悪いことではなく、信用を失う原因となるのは返済の遅延や滞納です。返済期日を守ることで信用を保ち、借入審査にも良い影響を与えます。滞納を避けるために、計画的な返済スケジュールを立てることが重要です。