消費者金融の審査に通らない理由は?実際に申込したユーザーの声も紹介

【コンテンツの広告表記に関して】

>提携企業一覧

行政書士・FP

大学卒業後、某大手損保会社に8年間勤務後、行政書士の資格を取得。その後、不動産会社に転職し、在職中に宅地建物取引士の資格を取得。賃貸物件の仲介、家賃管理、リフォーム工事などを担当し10年間勤務する。現在は行政書士として相続や債務整理における不動産の任売や競売物件の相談などに従事。

ファイナンシャルプランナー

立教大学法学部法学科卒。CFP資格を保有。三井住友海上きらめき生命保険(現:あいおい生命)、 日本興亜損保(現:損保ジャパン)で生命保険と損害保険の販売を14年経験した後、独立系FPとして起業。個人相談やセミナー、執筆業務を中心に活動中。

ファイナンシャルプランナー

琉球大学大学院農学研究科修了(農業経営学修士) FP2級、AFP(番号60447565)、国家資格キャリアコンサルタント(登録番号22004871)。沖縄県庁職員として18年間奉職。現在はKYお金と仕事の相談所 所長として、子ども~子育て世代の支援を中心に幅広く活動。

ファイナンシャルプランナー

AFP認定者、2級ファイナンシャル・プランニング技能士、2級DCプランナー(企業年金総合プランナー)

銀行の財務企画や金融機関向けサービスに10年以上従事。企業のお金に関する業務に携わる中、その経験を人々の生活に生かすためFP資格を取得。現在は金融商品を売らない独立系FPとして執筆・監修や相談業務を中心に活動中。

ファイナンシャルプランナー

慶應義塾大学大学院商学研究科経営学・会計学専攻修了。学生の間にCFP資格、DCアドバイザー資格取得。その後、証券会社の営業・経営企画、社長秘書を経験し、2007年11月にスキラージャパン株式会社を設立。取締役に就任。東洋大学経営学部非常勤講師、大手前大学通信教育部非常勤講師、千葉科学大学危機管理学部非常勤講師。

弁護士

藤垣法律事務所代表弁護士。岐阜県高山市出身。東京大学卒業,東京大学法科大学院修了。2014年12月弁護士登録(67期)。全国展開する弁護士法人の支部長として刑事事件と交通事故分野を中心に多数の事件を取り扱った後,2024年7月に藤垣法律事務所を開業。弁護活動のスピードをこだわり多様なリーガルサービスを提供。

弁護士

吉原綜合法律事務所 / 弁護士(弁護士登録番号:46814)、2012年に弁護士登録。刑事事件を専門とする事務所・知的財産を中心に取扱う都内の国際特許事務所などのキャリアを経て、2023年に吉原綜合法律事務所を開業。相談者様の安心と平穏のために最善を尽くすことを大切にしている。

ファイナンシャルプランナー

筑波大学大学院修了後、自治体職員として税金、健康保険や年金相談を経験。リタイア後の収入相談を含めた年金相談は1,300件を超える。2級FP技能士、AFPを取得。相談業務をはじめ、記事執筆や年金講座講師をおこなう。お客様が「自分にとって理想のライフプラン」を実現できるよう、中立的な立場でサポートするFPとして活動中。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融の審査に通らない主な原因は不安定な収入や過去の滞納履歴

- 審査落ちの原因を考え対策を講じることで審査通過の可能性が上がる

- 質屋や契約者貸付制度など審査なしでお金を工面する方法もある

消費者金融の審査に通らないときは、まずは審査落ちの原因を突き止め、少しでも解消することが大切です。

審査基準は消費者金融ごとに異なるため、状況を改善して再申込することで、別のカードローンの審査に通過できる可能性があります。

また、お金を用意する方法はカードローン以外にも複数あり、なかには審査なしの方法もあります。

この記事では消費者金融の審査に通らない6つの原因と、具体的な解決策について解説しているので、審査に通らずに悩んでいる人は参考にしてください。

消費者金融の審査に通らないときは原因をチェックしてみよう

各消費者金融は審査基準を公開していないため、審査に通らない直接の原因を知ることはできません

しかし、マネットが収集した口コミから推測すると、審査に通らない人には共有する特徴があることがわかりました。

ほかの消費者金融に再申込する人、これから申込する予定の人も、ここで審査に通らない原因をチェックしておきましょう。

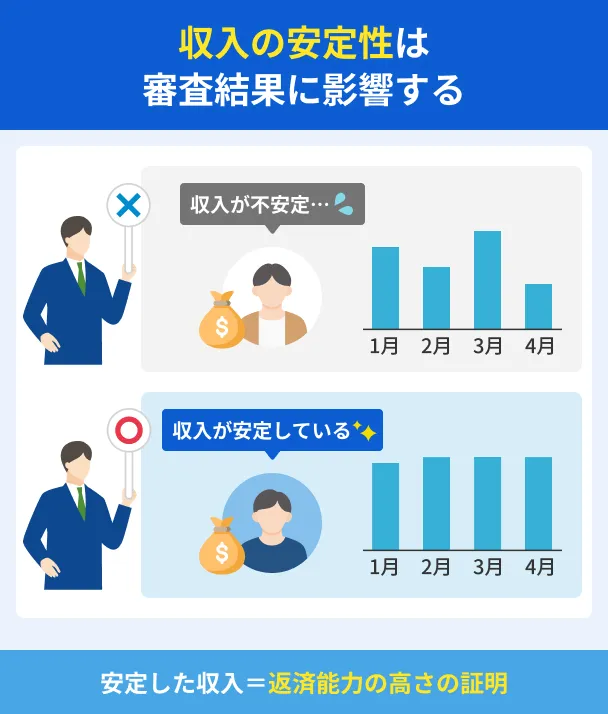

原因1|収入が安定していない

審査では年収・勤続年数・勤務先などの情報から「毎月の返済日にきちんと返済できる能力があるか」を判断しており、金融機関の基準に満たなければ審査に通りません。

「年収が高い = 審査に通過できる」わけではなく、毎月ほとんど変わらない給料を受け取れている人のほうが収入の安定性は高いと判断されます。

そのため、年収が低くても勤続年数が長く、毎月一定の給料を受け取れていれば、パートやアルバイトの人も審査に通過できる可能性があります。

一方、転職回数が多い人、転職して間もない人、無職の人は審査に通らない可能性が高いといえます。

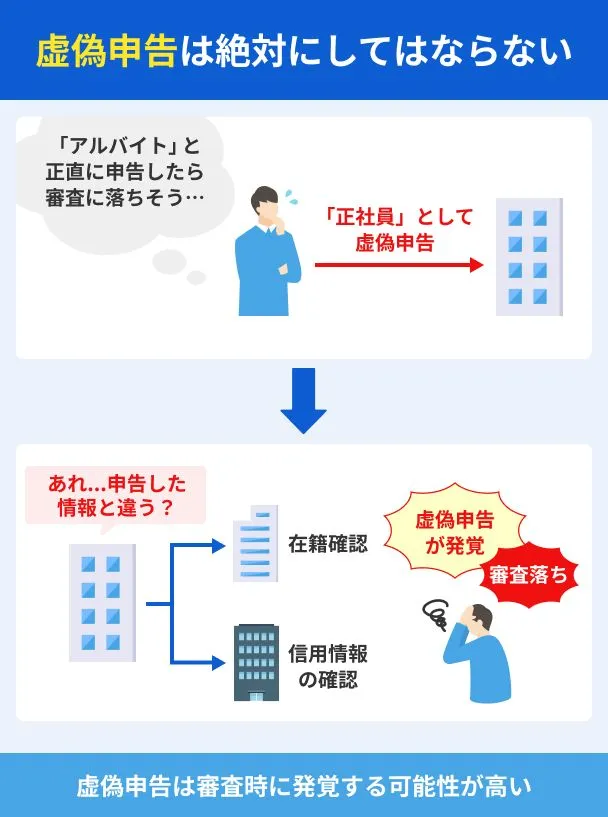

原因2|申込フォームに虚偽の内容を入力した

カードローンに申込する際に入力する年齢や住所などの個人情報や、勤務先・他社借入などで事実と異なる内容で申込すると、審査に通らない原因になります。

よくある虚偽申込の例 |

- 実際の年収よりも多い金額を入力する

- 以前勤務していた大企業の名称を入力する

- 他社借入の金額を少なくして入力する

虚偽申告をする利用者として信用を失い、金融機関から悪質な利用者として把握されるためです。

なかには架空の勤務先で働いているように見せかけ、在籍確認の代行などをしている「アリバイ会社」を利用して申込をする人もいますが、発覚した時点で詐欺罪に問われる可能性もあります。

ファイナンシャルプランナー|伊藤亮太

虚偽申告には大きなリスクがある

仮に虚偽の申告をして、その内容がばれた場合には、当然のことながらカードローンの作成をおこなうことができない可能性があります。その後の他の金融機関等の審査(住宅ローンなど)にも響く恐れがあるかもしれません。マイナスの影響しかありませんので、虚偽の申告は控えましょう。

また、年収の申告で虚偽申告をした場合、詐欺未遂罪等法的なトラブルへと発展してしまう可能性もあります。恐ろしいのは、すでに借入をしている場合に虚偽がばれると、契約の取り消しがおこなわれる可能性があるうえに、借入残高が残っている場合には一括返済を求められることもあります。

原因3|他社借入が年収の3分の1に近い

すでに他社借入があり、総額が年収の3分の1に近い場合は、貸金業法で定められる「総量規制」に抵触する可能性があるため、審査に通過できません。

総量規制

総量規制総量規制とは年収の3分の1を超える融資を禁止する法律で、利用者の借りすぎによる「多重債務」を防止するために制定されました。

多重債務

多重債務たとえば年収300万円の人は、他社借入も含めて最大で100万円まで借入できる計算です。

ただし、実際の利用限度額は返済能力に応じて審査で決定されるため、総量規制の上限金額まで借入できるとは限りません。

他社借入がなくても借入希望額が多すぎると審査に通らない

他社借入がない人でも、申込時に総量規制に引っかかる借入希望額を入力すると審査に通りません。

たとえば年収300万円の人が借入希望額を150万円とした場合、総量規制での借入金額の上限額である100万円を上回っているため、法律上審査に通過できないことになります。

借入希望額を入力する際は、給与明細に記載されている正確な年収をもとに、3分の1よりも少ない金額で申込しましょう。

ファイナンシャルプランナー|夏目真弓

借入希望金額は必要最低限に設定するのが理想

総量規制により、原則年収の3分の1まで借入することができますが、借入希望金額は、実際に必要な金額に絞ることが重要です。希望額が高すぎると審査で「返済能力に不安あり」と判断され、否決されるリスクが高まります。また、借入が通った場合でも借入額が多ければその分利息負担も増加し、返済総額が膨らみます。無理のない返済計画を立てるためにも、必要最小限の金額に設定することが賢明です。

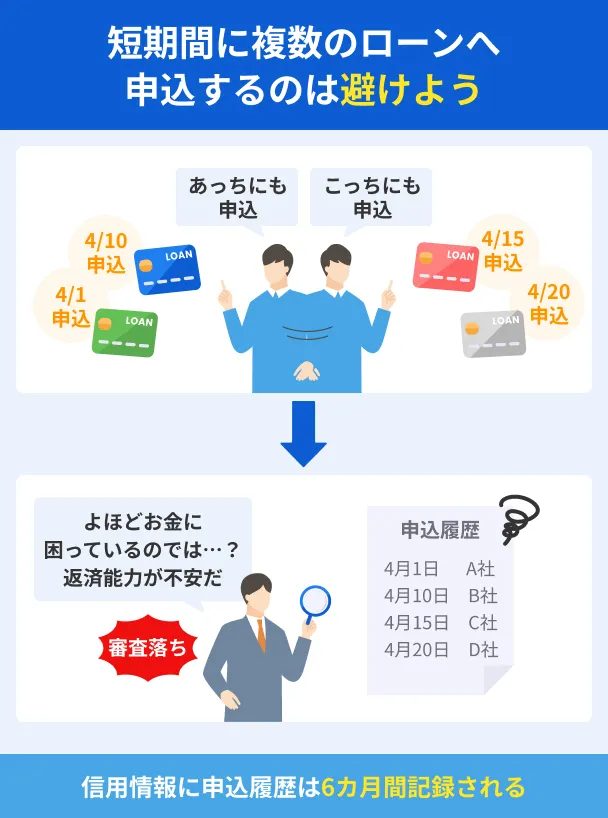

原因4|短期間のうちに複数申込をした

短期間のうちに複数のローンに申込すると、重度の金欠で返済が難しい状態に陥っていると判断され、審査に通過できません。

一般的には1カ月以内に3~4社以上申込すると審査に影響が出ると言われますが、「カードローンの審査に通らなかった人の体験談を紹介」で紹介しているインタビューのように、2社同時申込してどちらも審査に通らないケースもあります。

ファイナンシャルプランナー|金子賢司

申込は最低限の件数で1社ずつにしましょう

どうしてもお金を借りたい状況になると、審査に落ちたときの保険として、複数の金融機関にまとめて申込人も少なくありません。

しかし、このような行動は逆効果となり、審査担当者に「返済能力に不安がある」と判断される可能性があります。

なお、「何社以上の申込がNG」といった具体的な基準は公表されていませんが、同時に複数社や短期間で連続した申込をすることは避けたほうがよいでしょう。

元 銀行員|斎藤共二

申込は焦らずに1社ずつに絞りましょう

信用情報は審査だけでなく、将来の借入条件にも影響します。短期間に複数社へ申込すると「申込ブラック」となり、半年間は借入が厳しくなる可能性があります。

一方で、計画的な返済を続ければ信用スコアが向上し、低金利の銀行カードローンが利用しやすくなることも。将来の選択肢を広げるためにも、申込は1社に絞り、返済計画を明確に立てることが重要です。

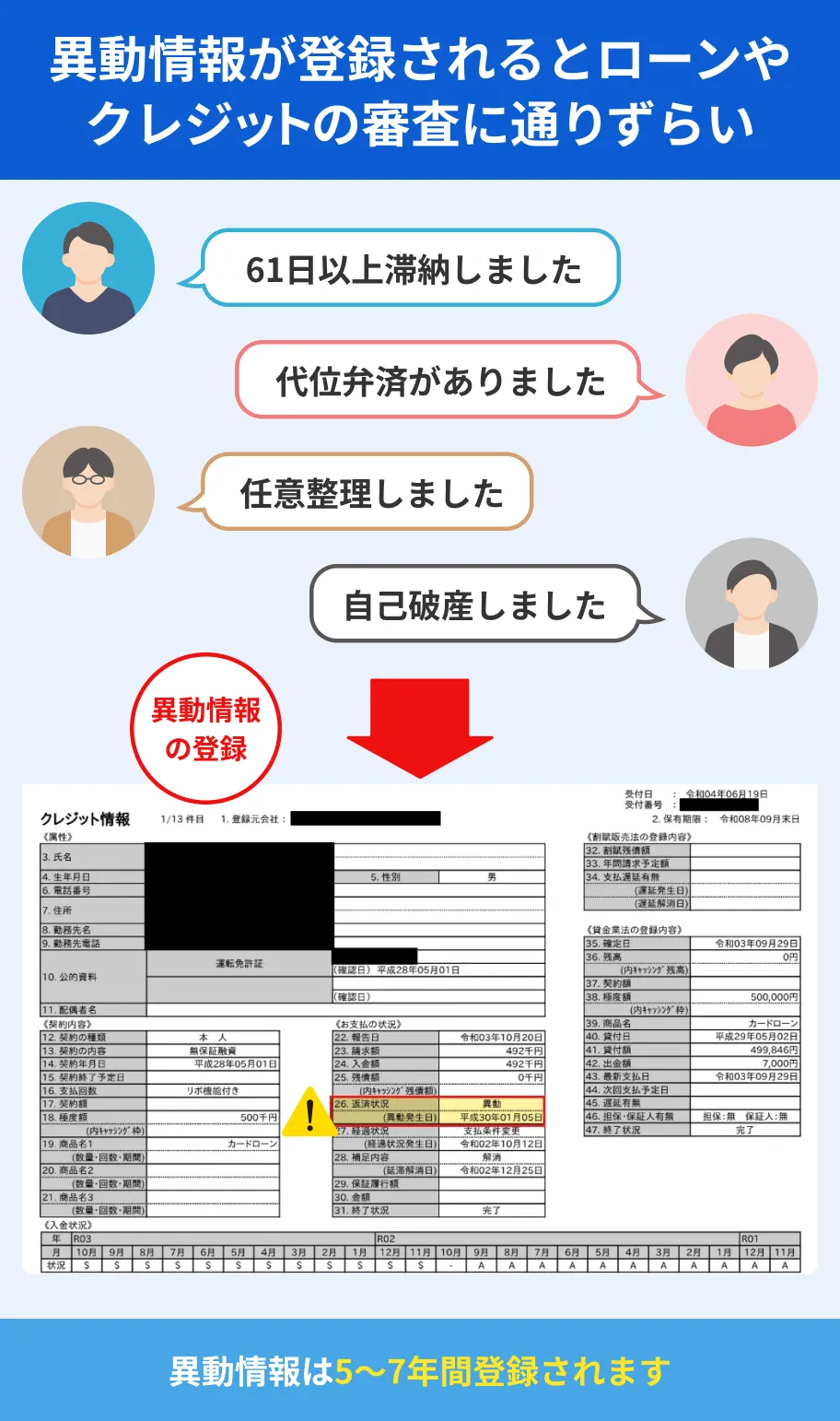

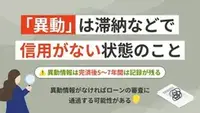

原因5|過去に61日以上の滞納などのトラブルを起こした

過去にカードローンやクレジットカード、携帯料金などを61日以上滞納したり、強制解約や債務整理などのトラブルを起こしたりしていると、信用情報に「異動情報」が登録されます。

異動・異動情報

異動・異動情報異動情報が登録されると以下の画像のような状態になり、完済後5年間は登録が残ります。

この期間中に新たなローンに申込しても、審査には通りません。

ファイナンシャルプランナー|山田圭佑

信用スコアを改善しましょう

消費者金融の審査に落ちた場合、その金融機関での「信用スコア」が低く評価されている可能性が高いです。

信用スコアが下がる理由はさまざまですが、思い当たる点があれば早めに改善しましょう。

金融機関は「過去の実績」を重視するため、延滞履歴があると審査に不利になります。

一度審査に落ちると、他の金融機関で審査が通ったとしても金利が高くなる傾向があるため、返済可能か慎重に判断することが大切です。

また、複数の金融機関に同時申込をすると、信用情報に疑問を持たれやすいため注意が必要です。

信用情報は信用情報機関に開示請求できる

強制解約や債務整理といった大きなトラブルは記憶に残りやすいものの、携帯代やクレジットカードの滞納などは、いつ起きたか覚えていないことも少なくありません。

信用情報に不安があるときは、信用情報機関に開示請求して確認してみましょう。

信用情報機関

信用情報機関手数料が1,000円前後かかりますが、インターネットで手続き可能なうえ、早ければその日のうちに閲覧できるので便利です。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

弁護士|藤垣圭介

異動情報の登録を回避するには円滑な返済が必要です

異動情報が登録される主な経緯としては、返済が一定期間(61日以上又は3カ月以上)延滞したこと、任意整理や自己破産などの債務整理をしたこと、保証人や保証会社が代わりに弁済したことなどが挙げられます。登録を回避するには、返済能力が不十分であったという経歴を残さないことがポイントです。無理のない借入を心掛け、万一の場合は早めに債権者へ分割方法、返済条件等の相談をすることで、円滑な返済に努めましょう。

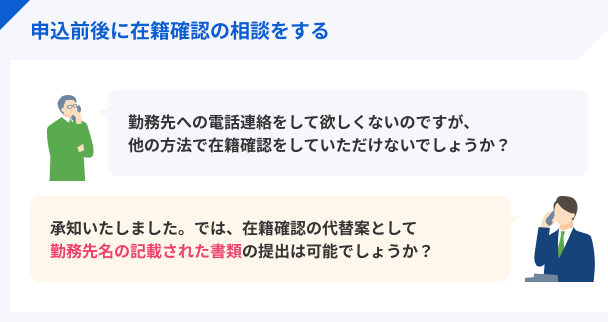

原因6|在籍確認が完了できなかった

在籍確認とは、申込フォームに入力した勤務先に本当に勤めているかどうかを確認し、返済能力の有無を判断する審査の一環の行程です。

在籍確認は勤務先への電話、または提出書類の確認によっておこなわれます。

その際、以下のようなケースに一つでも該当すると、審査に通過できません。

在籍確認が完了しないケース |

- 勤務先が休業日で誰も電話に出られなかった

- 申込者を知らない社員が応対し「その名前の社員はおりません」と回答した

- 勤務先が外部からの着信を禁止しており、取り次いでもらえなかった

- 在籍を確認できる書類(健康保険証など)が偽造だと判明した

※以上の条件を満たしている場合でも、審査に通らない可能性があるので、注意してください。また、実際の審査基準は公開されていないため、弊社での取材・調査によるものである点ご了承ください。

審査落ちの原因が解消できたらカードローンを再検討してみよう

審査に落ちた原因を特定・解消できたら、再度カードローンの申込を検討できます。

カードローンの選び方ですが、最短即日融資や審査通過率が高いものを希望される場合は大手消費者金融を選択肢に入れてみましょう。

もし大手消費者金融の審査に落ちた場合、まだ審査落ちの原因を解消しきれていない可能性があります。

ただし、事情があるケースでも中小消費者金融は親身に相談に乗ってくれるため、大手の審査落ちの後でも検討可能です。

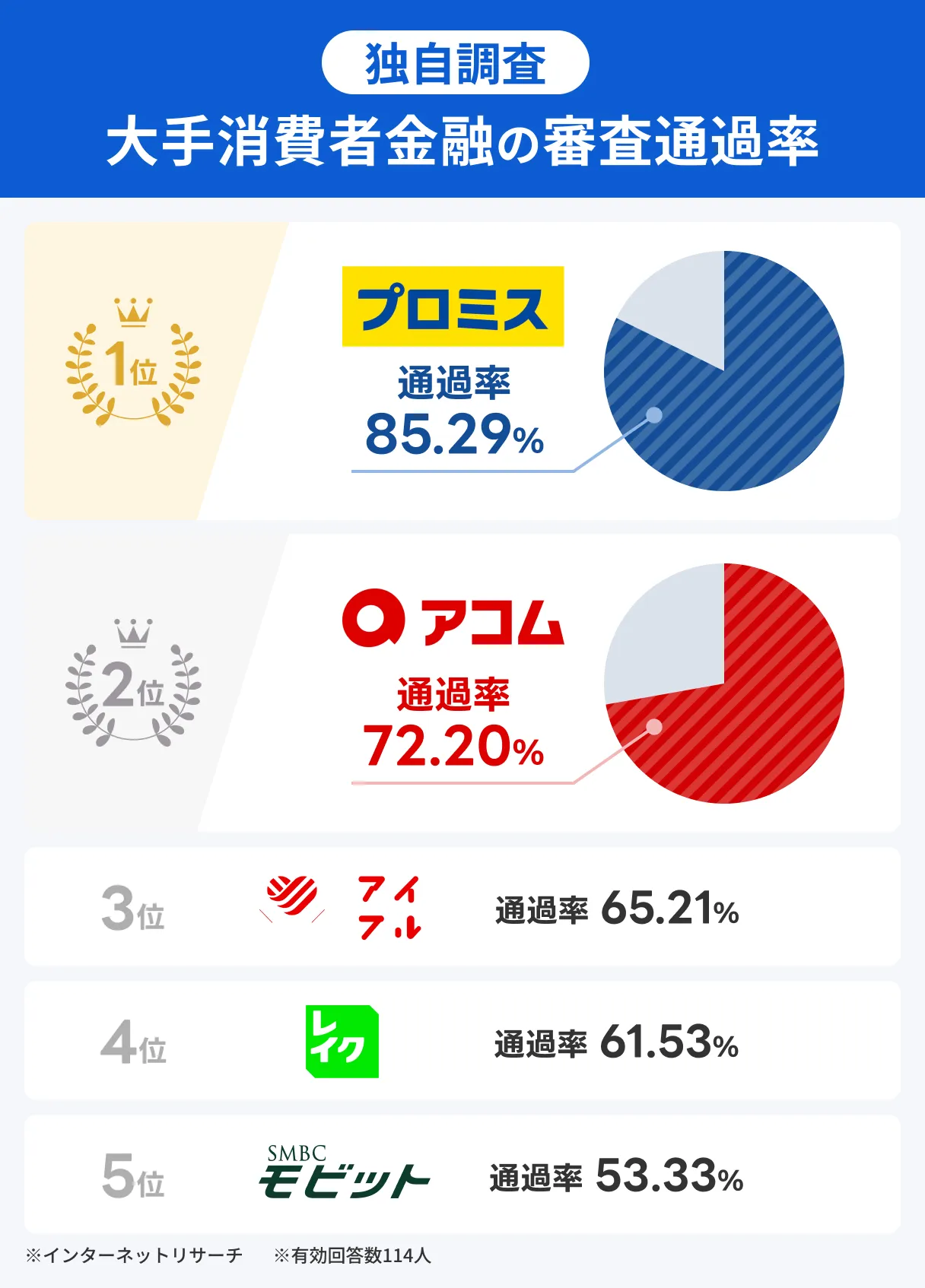

大手消費者金融にも比較的成約率が高いものがある

大手消費者金融のなかでも比較的成約率の高いカードローンに申込すれば、利用できる可能性があります。

マネットが独自に実施した調査によると、プロミスは審査通過率が85.29%と、大手消費者金融の中でも審査通過率が高くなっています。

融資時間も最短3分とスピーディーなので、急ぎの用件でお金が必要な場合でも対応できる可能性があります。

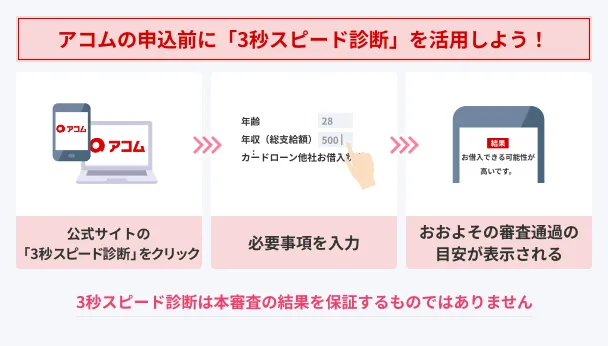

72.20%と2番目に成約率が高かったアコムは、申込前に「3秒スピード診断」で審査通過の可能性を診断できるのが特徴です。

診断結果は本審査の通過を保証するものではありませんが、申込するか迷った際、一つの判断材料になるでしょう。

3秒スピード診断およびプロミスのお借入れ診断は、以下からお試しできます。

事前に借入できるかが分かる

マネット編集担当/キャッシングガイド

奥山 裕基

大手消費者金融カードローンの利用者に対し、申込した理由を伺ったところ「その日のうちに借りられて誰にも知られない」「電話での在籍確認を回避したかった」という意見が多く見られました。

利便性の高いサービスを求める人は大手消費者金融に申込してみましょう。

大手消費者金融の審査に通らない人は中小消費者金融を検討してみよう

大手消費者金融の審査に通らないという人は、中小消費者金融も選択肢に入れてみましょう。

大手とは異なる基準で審査をおこなうことに加え、対面で申込できるものもあるので、個々の事情を汲んでもらえる可能性があります。

ただし、土日祝の審査に対応していないケースが多いほか、借入金額に関係なく収入証明書や住民票の提出が必要なケースもあります。

安心して利用できる中小消費者金融、および必要書類などは以下の記事で詳しく解説しています。

※金融機関によって、商品やサービスは異なります。詳細は、必ず商品提供者のHPまたは直接お問い合わせをするなどしてご確認ください。

ファイナンシャルプランナー|金子賢司

中小消費者金融には老舗も多い点が特徴です

中小の消費者金融は、大手のように大規模な広告展開をしていないため、社名を聞いても「知らない会社だ」と感じる人も少なくありません。しかし、実際には創業が古く、長年営業を続けている老舗企業も多いのが特徴です。

マネット編集担当/キャッシングガイド

奥山 裕基

過去に多くのカードローン利用者にインタビュー調査を実施した際、大手消費者金融では借りられなかったけれど、中小の消費者金融であれば審査に通過できたという人をたくさん見てきました。

中小消費者金融は、大手で借りられない人の受け皿の役割を果たしていると言えます。

消費者金融の審査に通るには原因を解消しておくことが重要

消費者金融の審査に通るには「消費者金融の審査に通らないときは原因をチェックしてみよう」で解説した原因を一つでも多く解消しておく必要があります。

とはいえ、実際にどういった行動を取ればいいか分からない人も多いのではないでしょうか。

そこで、 審査に通らない原因を解消する方法について、以下で具体的に解説していきます。

勤続年数が短い人は最低でも6カ月は勤務する

申込する際は、最低でも6カ月以上は現在の勤務先で働き、一定期間給料を受け取っている実績を作ることが重要です。

消費者金融の審査では「毎月一定の金額を給料として受け取れており、かつ一定期間の勤務実績があるか」を重点的にチェックしています。

したがって、転職したばかりの人や新卒入社して間もない人は勤続年数が短いため審査に通りにくくなります。

なお、これから転職する予定の人は、勤務先が変わる前にカードローンに申込しましょう。

数年間勤務した実績があれば、安定した収入があると審査で判断されます。

申込フォームには正確な情報を入力する

審査の申込フォームには正確な情報を入力し、申込ボタンを押す前にも内容を再確認しておきましょう。

虚偽の内容を入力しないことはもちろんですが、入力に誤りがあると消費者金融の担当者が正確な事実を確認する手間が発生し、審査時間が長引く原因になります。

たとえば正確な年収額を忘れた場合でも、おおまかな金額を入力するのは避けましょう。

利用限度額の決定にかかわる重要な情報なので、給与明細などで正確な数字を把握しておくことが大切です。

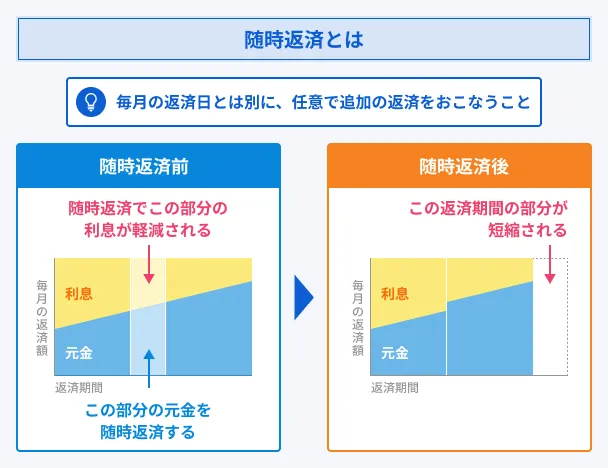

他社借入は計画的に返済しておく

他社借入がある人は、新しくカードローンに申込する前に返済を進めておくと、審査で有利になる可能性があります。

年収に対する借入額が少ないほど、返済能力が高いと判断されるためです。

また、総量規制に抵触して審査に通らない可能性も低くなります。

毎月の返済に加えて任意の金額を返済する「随時返済」も活用すれば、借入残高が減るスピードが早まり、利息負担の軽減にもなります。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)ただし、翌月の返済は通常通りおこなう必要があるため、生活費を圧迫するような無理のある随時返済は避けましょう。

ほかの貸金業者へ申込をする際は1カ月ほど期間を空ける

消費者金融に再申込する場合は、前回審査に落ちたときから最低でも1カ月は期間を空けましょう。

短期間に申込を繰り返していると、複数のカードローンがなければ生活が成り立たないほどお金に困っていて、返済能力が審査基準に満たないと判断されるためです。

信用情報にはローンやクレジットの申込履歴が、6カ月程度登録された状態になっています。

ただし、再申込までに期間を空けても、審査に通らなかった原因が解消していなければ再び同じ結果になるでしょう。

また、過去に長期滞納や債務整理を経験している場合は、信用情報に異動情報が登録されている5〜7年の間は審査通過は難しくなります。

在籍確認の対策を考えておく

在籍確認は電話、または書類によって実施されます。

どちらの方法で実施されるかは公式サイトの「よくある質問」などに掲載されているケースが多いため、事前に確認して対策を考えておきましょう。

たとえば、勤務先が外部からの電話を禁止している、土日祝日は休業で誰も対応できない、といった場合は、申込の前後でコールセンターに相談しておきましょう。

書類提出を求められたときも、すみやかに提出できれば審査時間の短縮につながるため、あらかじめ健康保険証など勤務先に在籍していることがわかる書類をそろえておくと良いでしょう。

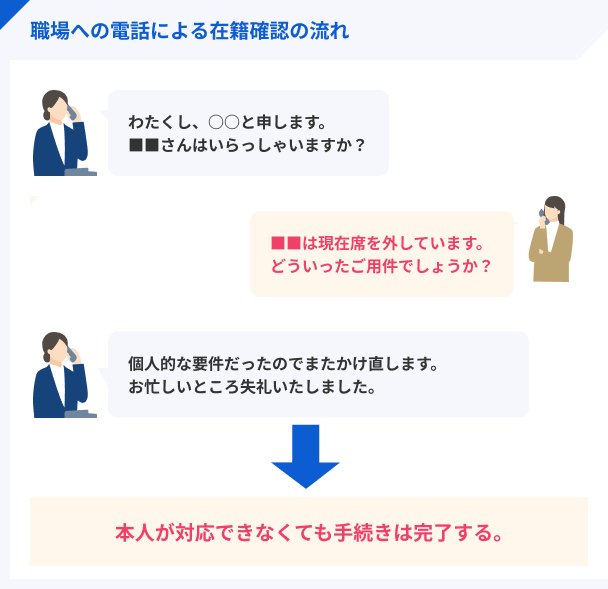

電話による在籍確認は本人以外が対応しても問題ない

在籍確認の電話に出られないことを不安に思う人もいるかもしれませんが、申込者以外の従業員が電話に出ても問題はありません。

以下の画像のように、本人が在籍しているとわかる発言があれば、在籍確認は問題なく完了します。

また、消費者金融の担当者は会社名やカードローンなどの文言を使わず個人名でかけてくるため、ほかの従業員に利用を知られる可能性は低いといえます。

消費者金融の審査に通らない人がお金を工面する方法

消費者金融の審査に通らないことに困っている人は、カードローン以外でお金を用意する方法も検討しましょう。

審査なしの方法や、より低金利で借入できる方法もあります。

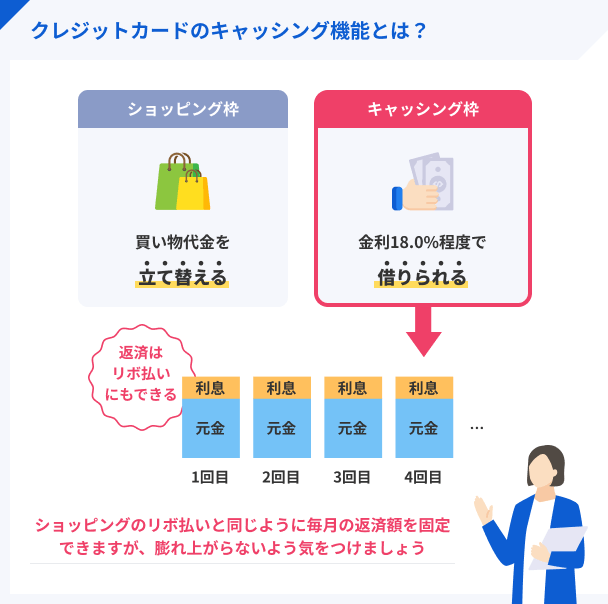

クレジットカードのキャッシング枠を利用する

キャッシングとは、クレジットカードの付帯サービスの一つです。

クレジットカードには買い物などで使用するショッピング枠と、現金を借入できるキャッシング枠があります。

キャッシング枠が設定されたクレジットカードが手元にあれば、審査なしで振込融資やATMで借入可能です。

ただし、キャッシング枠はすべてのクレジットカードに付帯しているわけではなく、新たに設定する場合は審査に通過する必要があり、利用できるまでに数日程度かかります。

会員ページやスマホアプリ、カード送付時の台紙などでキャッシング枠が設定されているかを確認しましょう。

なお、キャッシング枠の利用限度額がショッピング枠に含まれているクレジットカードでは、キャッシングを利用するとショッピングで使える金額が減る点に注意が必要です。

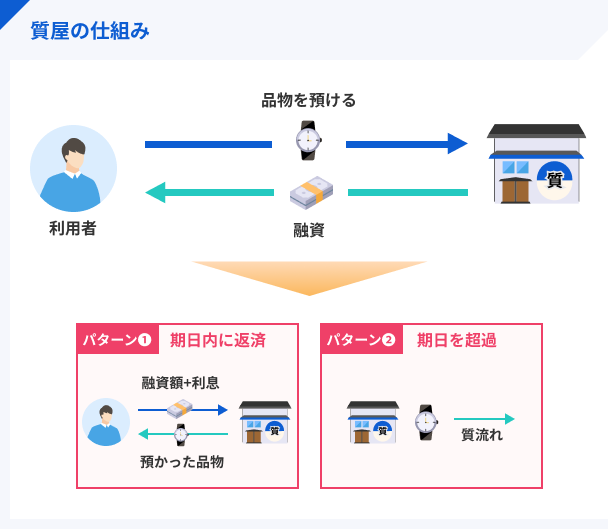

質屋に担保となる品物を預けて借入する

貴金属やブランド品など、担保として価値の認められる品物を預ければ質屋でお金を借りられます。

預けられる品物の例 |

- ブランドバッグや財布

- 腕時計

- ジュエリー

- 金・プラチナ

- 貴金属

- カメラ

- スマートフォン

担保を入れるため審査の必要がなく、消費者金融の審査に通らない人でも借入できます。

ただし、金利は月利で計算されるため、返済が長引けばカードローンよりも利息負担が重くなる可能性があります。

銀行の定期預金担保貸付(当座貸越)を利用する

定期預金担保貸付(当座貸越)とは、銀行の普通預金の残高が不足した際に、定められた金額の範囲内で自動的に借入ができる仕組みです。

一般的に、定期預金残高の90%以内、かつ金融機関ごとに定められた上限金額の範囲内となります。

利息が発生するものの、定期預金を担保とするため審査が不要なので、一時的な資金不足にすぐに対応できます。

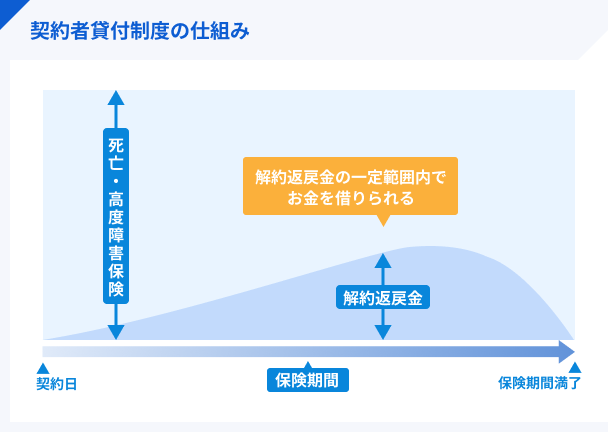

生命保険の契約者貸付制度を利用する

生命保険の契約者貸付制度とは、加入している生命保険の解約返戻金を担保にして、保険会社から借入できる制度です。

借入できる金額は、一般的に解約返戻金の60〜90%程度の金額となっています。

保険会社により異なりますが、最短即日〜数日で入金されるため、比較的短期間でお金を工面できる方法です。

ただし、比較的低金利ではあるものの利息がかかり、返済がない場合に保険契約が失効または解除となる場合もあるため注意が必要です。

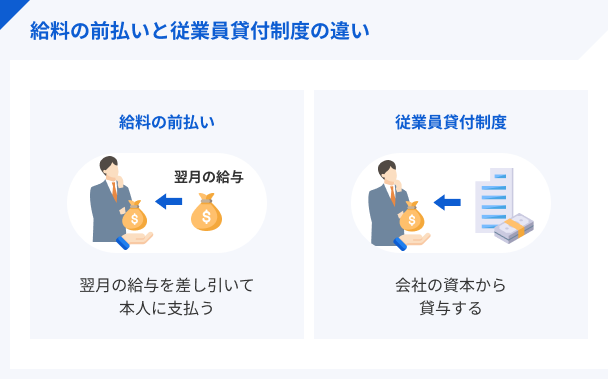

給与の前借りや従業員貸付制度を利用する

企業に勤務している場合は、給与の前借りや従業員貸付制度でお金を工面することもできます。

給与の前借りとは、言葉通り通常の支払日よりも早く給与を受け取れる制度です。

出典: 厚生労働省「労働基準法第25条(非常時払)について」労働基準法第25条では、労働者が、出産、疾病、災害等の非常の場合の費用に充てるために請求する場合は、賃金支払期日前であっても、使用者は、既に行われた労働に対する賃金を支払わなければならないと定められています。

一方の従業員貸付制度は、企業の福利厚生の制度の一つで、従業員の急な出費や特別な支出をサポートする制度です。

勤務状況などに関して社内審査が必要になりますが、低金利もしくは無利息で借入でき、信用情報に影響を与えることもありません。

ただし、審査から借入まで1カ月程度かかるため、時間に余裕を持って利用してください。

消費者金融の審査に通らなくてもやってはいけないこと

消費者金融の審査に通らないと、「どのような手段でも良いからお金を借りたい」という気持ちになるかもしれません。

しかし、犯罪やトラブルに巻き込まれる原因となるため、以下のような誤った方法に頼るのは避けましょう。

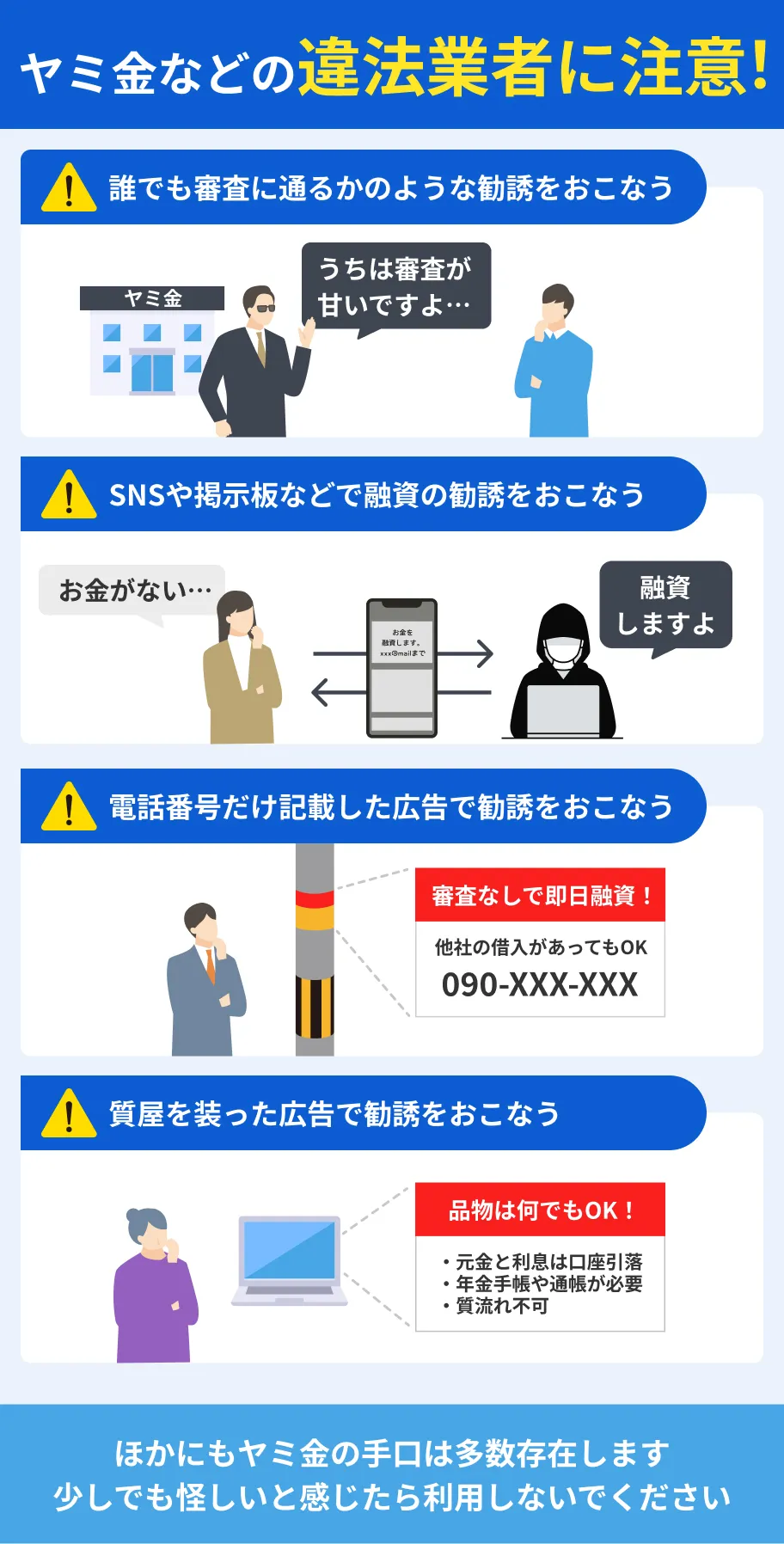

「審査なし」と宣伝するヤミ金から借入する

貸金業者は「貸金業法」によって、申込者の返済能力を調査する義務があります。

よって、「審査なし」といった宣伝をしている業者は、「ヤミ金」と呼ばれる違法業者です。

返済能力の調査

返済能力の調査ヤミ金は法律を遵守しない悪質な業者であるため、一度かかわりを持つと法外な利息を請求されるなどの被害を受ける可能性があります。

生活に支障が出るリスクがあるので、絶対に利用しないでください。

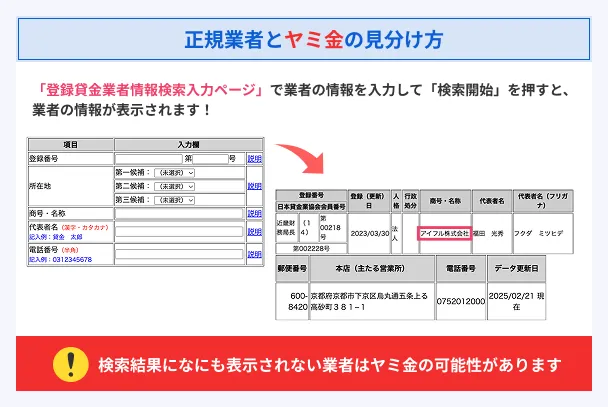

違法業者かどうか判断しかねる場合は、金融庁の「登録貸金業者情報検索サービス」で名称や登録番号で検索し、正規の金融機関であることを確認しましょう。

弁護士|吉原崇晃

闇金を利用することで想定されるリスク

闇金(違法金融業者)を利用すると、法外な金利での返済を強要されるだけでなく、返済が遅れた場合に脅迫や違法な取り立て行為を受けるリスクがあります。家族や勤務先に連絡されるケースもあり、生活や仕事に深刻な悪影響を及ぼす可能性があります。さらに、個人情報が悪用される恐れもあるため、闇金(違法金融業者)の利用は極めて危険なばかりではなく、現状を悪化させるばかりです。資金に困った場合は、正規登録された金融業者や公的な支援制度の活用を検討すべきです。

ファイナンシャルプランナー|鈴木靖子

審査に落ちたら自身の経済状況を振り返りましょう

消費者金融の審査に落ちた場合、まず原因を分析することが重要です。信用情報に問題があるのか、収入に対して借入希望額が過大なのかを確認しましょう。また、短期間で複数の申込をすると審査に不利になるため、次の申込は慎重におこなうべきです。収支の見直しや公的融資制度の利用など、別の選択肢も検討し、無理のない返済計画を立てることが大切です。

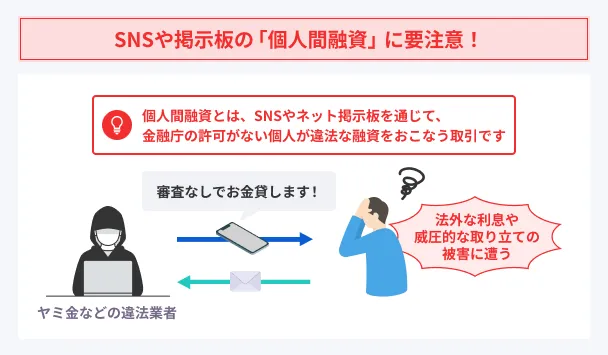

SNSなどの個人間融資でお金を借りる

近年ではSNS上で「お金貸します」と宣伝する個人アカウントもありますが、これらは「個人間融資」と呼ばれる、個人を装った違法業者である可能性があります。

従来のヤミ金のように法外な金利設定や威圧的な取り立てがおこなわれるリスクがあるだけでなく、闇バイトなどの犯罪行為に巻き込まれるケースもあり危険です。

どんなにお金に困っていても、決して手を出さないようにしましょう。

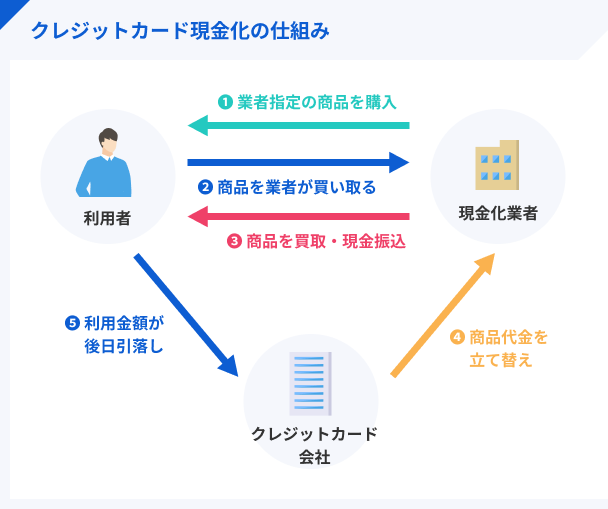

クレジットカードの現金化をおこなう

クレジットカードの現金化とは、換金性の高い品物をクレジットカードで購入して、品物を業者などに売却することで現金を手に入れる手法です。

個人情報が悪用されたり、現金化業者から高額な手数料を請求されてかえって経済状況が悪化したりする可能性があるため、利用は避けましょう。

また、多くのクレジットカード会社では現金化を禁止しており、規約違反が明らかになればカードが利用できなくなる可能性もあります。

行政書士・FP|岩井和幸

何度もカードローン審査に落ちた場合でも諦める必要は無い

カードローンの審査は落ちることもあります。そして何度も落ちてしまうと諦めてしまいがちですが、審査に通らない理由を考え、それぞれに対策することが重要です。もう一度、半年以上継続して勤務しているかどうかや申込内容に虚偽の記載はないか、信用情報に問題はないかなどチェックしてみましょう。

まとめ

消費者金融の審査に通らなかった場合は、まず審査に落ちたと考えられる理由を分析し、改善したうえで別の消費者金融に申込を検討しましょう。

ただし、お金を用意する方法はカードローンだけではなく、質屋や生命保険の契約者貸付制度など、審査に通る必要がないものもあります。

審査が不安な場合はヤミ金の利用や無理な再申込は避け、候補となるあらゆる手段から検討しましょう。

元 銀行員|斎藤共二

審査落ち後はさまざまな選択肢を持ちましょう

審査に落ちても、消費者金融以外の選択肢があります。たとえば、家族や友人からの一時的な借入は可能ですが、借用書を作成し、返済期限や方法を明確にすることが重要です。

また、質屋を利用すればブランド品を担保に即日資金を得られます。審査不要で便利ですが、質流れのリスクがある点には注意しましょう。

何より、闇金に頼るのは絶対にNGです。正規の方法を活用し、安全に資金を確保することを最優先に考えましょう。

ファイナンシャルプランナー|金子賢司

毎月の返済を継続的にできることが重要です

カードローンの審査では、収入の金額よりも「毎月安定して得られるかどうか」が重視される傾向があります。

たとえば、年収が高くても、個人事業主や成果報酬型の営業職など収入の変動が大きい場合よりも、決まった日に給与を安定して受け取れる会社員やパート、アルバイトのほうが審査で有利に評価される可能性があります。

ただし、総量規制の影響があるため、収入が安定していても借入限度額に制限がかかる点には注意が必要です。