横浜銀行カードローンを増額できない理由|審査落ち後の対処法も解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 横浜銀行カードローンは電話で増額申請ができる

- 利用限度額60万円以上は収入証明書の提出も必要

- 増額できない場合は大手消費者金融に申込するもの選択肢になる

横浜銀行カードローンは、利用限度額が必要な金額に満たない場合、増額申請をすることで利用限度額を引き上げられる可能性があります。

ただし、増額審査は新規申込よりも審査時間がかかり、審査基準も厳しい傾向があります。

素早く資金を借りたい場合は、一時的に最短即日融資が可能なカードローンを利用する方法も検討してみましょう。

たとえば以下のカードローンは、審査時間が最短3~15分で完了するため、急な資金需要にも柔軟に対応可能です。

横浜銀行カードローンを増額できない人の特徴

横浜銀行カードローンの増額審査の審査基準は公表されていませんが、増額できない人にはある程度共通する傾向があります。

自分に当てはまるものがないか確認し、できる限り解消してから増額申請したほうが、審査落ちや利用限度額の減額を避けられるでしょう。

横浜銀行カードローンを増額できない人の特徴 |

- 収入証明書を提出できない

- 信用情報に異動情報が登録されている

- 横浜銀行カードローンの返済に遅れたことがある

- 契約から時間が経っていない

- 契約から一度も借入をしていない

- 申込時よりも年収が下がっている

- 転職したばかり

収入証明書を提出できない

横浜銀行カードローンは、利用限度額が60万円以上の場合に収入証明書の提出が求められます。

収入証明書は返済能力の裏付けを取るのに欠かせない書類であるため、提出されなければ審査が完了しません。

また、提出が遅れると審査が長引く原因になるため、該当する人は増額申請前に準備しておくと良いでしょう。

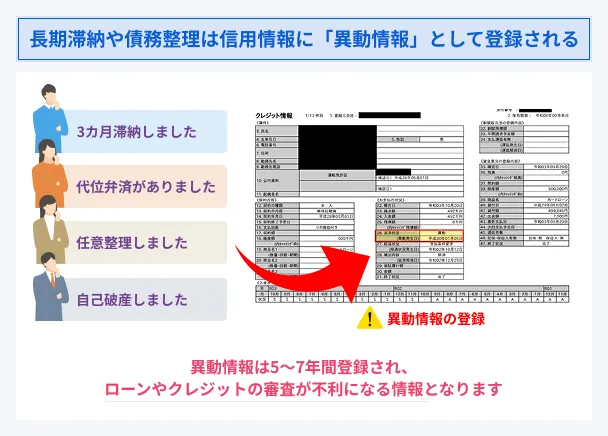

信用情報に異動情報が登録されている

過去にクレジットカードやローンを長期滞納したなど、信用情報に異動情報が登録されていると、審査通過が難しくなります。

信用情報

信用情報 異動・異動情報

異動・異動情報500〜1,500円ほど手数料がかかりますが、信用情報機関に開示請求して、自分の信用情報の状態を確認しておくのが有効です。

信用情報機関

信用情報機関異動情報が登録されている場合は増額申請のタイミングを見直したほうが、カードローンの利用限度額減額や利用停止を回避できます。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

横浜銀行カードローンの返済に遅れたことがある

信用情報に異動情報が登録されていない場合でも、横浜銀行カードローンの返済に遅れたことがあると、増額は難しくなります。

それまでのカードローンの利用状況も重要な判断材料になっているなかで、再び返済が滞るのではないかと、信用を損ねた状態になっているためです。

まずは毎月期日までに返済して良好な利用実績を積み上げ、信用を取り戻すことが大切です。

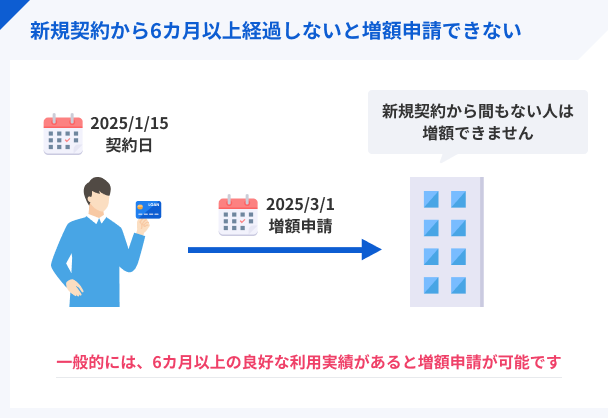

契約から時間が経っていない

一般的に、カードローンは新規契約から間もない段階では増額審査に通過するのは難しいと言えます。

短い期間では借入・返済の利用実績が十分でないことが多く、期日までに返済し続けられる人物なのかを判断しかねるためです。

一つの目安として契約から6カ月以上経過しており、返済に遅れたことがなければ、増額申請を検討しても良いでしょう。

契約から一度も借入をしていない

契約から一度も借入していないと、基本的に増額審査には通過できません。

増額審査ではそれまでの利用状況も重要になるため、一度も借入していなければ、審査のための判断材料が揃っていない状態になるためです。

まずは借入して期日までに返済することを繰り返して、良好な利用実績を重ねましょう。

申込時よりも年収が下がっている

カードローンの利用限度額は、年収の範囲内で無理なく返済できる金額として設定されているため、年収が下がれば利用限度額も下がります。

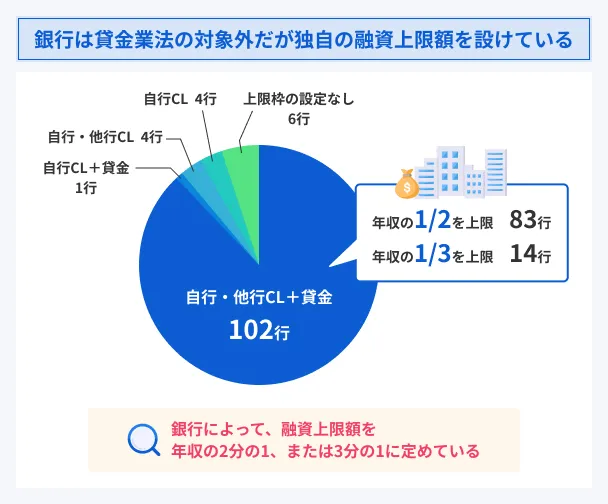

また、銀行カードローンは総量規制の対象ではないものの、多くの銀行は年収の3分の1や2分の1などの基準を設け、過剰な融資を防止しています。

転職したばかり

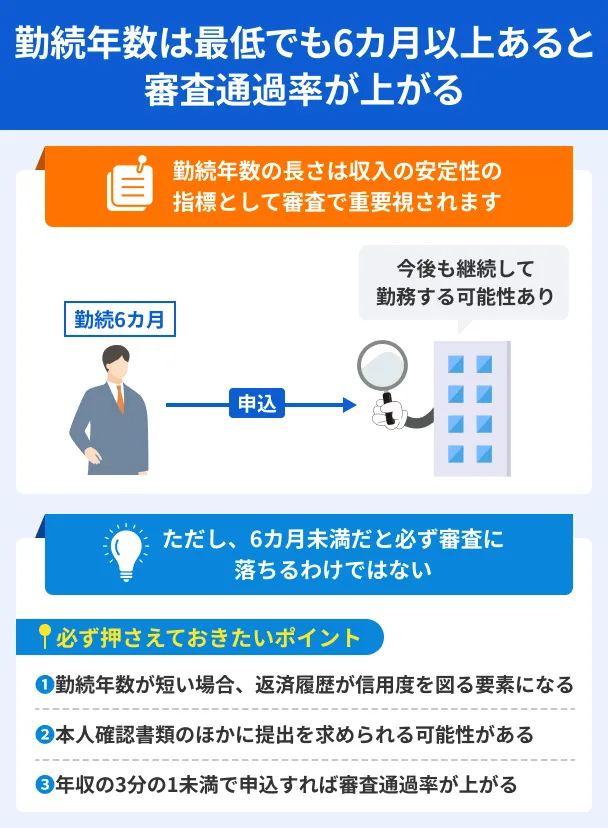

勤続年数は返済能力を計るうえで重要な指標になっているため、転職間もないうちに申込すると、審査に通過しにくいと言えます。

その勤務先で働き始めたばかりでは、今後も継続して働けるとは予想しにくく、安定した収入があるとは言い切れないためです。

最低でも、6カ月は今の勤務先で働いたうえで増額申請しましょう。

横浜銀行で増額できない人は消費者金融のカードローンも検討

横浜銀行カードローンの増額審査に通過できなかった人や、年収や勤務先の変化で増額が難しいと思われる人は、新たに消費者金融のカードローンに申込することも検討しましょう。

カードローンの審査基準は各社で異なるので、横浜銀行カードローンで増額できなかった人でも、借入できる可能性は十分にあります。

また、消費者金融のカードローンは借入希望額が50万円を超えるか他社合わせて100万円を超える場合以外は、原則として収入証明書なしで利用できます。

※審査状況や希望額によっては提出を求められるケースがあります。

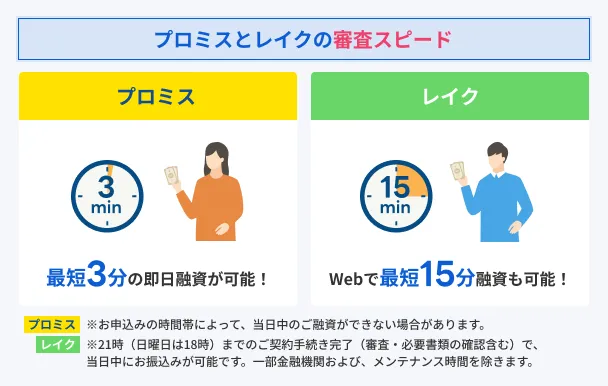

最短3分融資のプロミスや最短15分融資のレイクなど審査スピードも早いので、急な出費にも対応できる可能性があります。

事前に借入できるかが分かる

こちらの「カードローンおすすめランキング30選」の記事でも、審査時間の早いカードローンを多数紹介しているので、気になる人は併せてご確認ください。

増額できない場合でもすぐに申込しない

横浜銀行カードローンが増額できない場合でも、すぐに消費者金融のカードローンに申込するのは避けましょう。

審査に申込した履歴は信用情報に6カ月程度残り、短い期間に複数申込していると、複数のカードローンが必要なほどお金に困っていると見なされます。

返済能力が認められず、審査に通過しない原因となるので、6カ月程度は期間を空けるのが望ましいと言えます。

横浜銀行カードローンで借りている金額を把握しておく

カードローンの申込にあたっては、他社借入金額を申告する必要があります。

横浜銀行カードローンを利用している場合は、横浜銀行マイダイレクトで確認し、正確な借入残高を申込フォームに記入してください。

申告と実際の借入残高に大幅な相違があると、事実の確認のために審査が長引いたり、虚偽の申告と見なされて審査に通過しない原因になります。

横浜銀行カードローンの増額申請は電話でおこなう

一般的に初回の申込時は少額の利用限度額が設定されることが多くなっていますが、増額申請で返済能力が認められれば、あとから利用限度額を引き上げることは可能です。

横浜銀行カードローン受付センターに連絡して手続きしましょう。

なお、横浜銀行カードローンの増額申請はWEBでおこなうことはできないため注意してください。

- 電話で申込する

- 担当者からの質問に回答する

- 増額審査を受ける

- 審査結果通知後に借入する

担当者と直接電話でやりとりするため、不明点を解消しながら手続きできるのが特徴です。

1|電話で申込する

横浜銀行カードローン受付センター(0120-458-014)に連絡し、利用限度額を増額したい旨を伝えてください。

土日祝日を除く、9:00〜19:00の時間帯で受け付けています。

2|担当者からの質問に回答する

利用限度額の増額を希望する旨を伝えると、担当者からいくつか質問をされるため、正確な事実を回答してください。

質問内容は公表されていませんが、年収や勤務先など、返済能力にかかわる情報について確認されると考えられます。

初回契約時と勤務先や収入状況が変わっている場合は、正直に申告しましょう。

3|増額審査を受ける

質問への回答内容をもとに、増額審査が実施されます。

審査内容は初回契約時にも確認されている信用情報などに加え、それまでの横浜銀行カードローンの借入・返済などの利用状況も確認されます。

計画的に借入し、毎回期日までに返済していれば、利用状況が審査結果に悪影響を与えることはありません。

4|審査結果通知後に借入する

審査結果は電話連絡で通知されます。

普段は登録されていない番号の電話に出ないという人も、増額申請後はこまめに着信をチェックしましょう。

利用限度額が増額されれば、振込融資やATMで借入できるようになります。

横浜銀行カードローンの増額審査の特徴

横浜銀行カードローンの増額審査は、初回申込時の審査とは異なる点がいくつかあります。

特に、収入証明書が必要になる場合はあらかじめ準備しておくほうが、借入までの時間の短縮につながります。

横浜銀行カードローンの増額審査の特徴 |

- 金利は利用限度額に応じて決まる

- 利用限度額が60万円以上になると収入証明書が必要

- 原則として在籍確認はおこなわれない

金利は利用限度額に応じて決まる

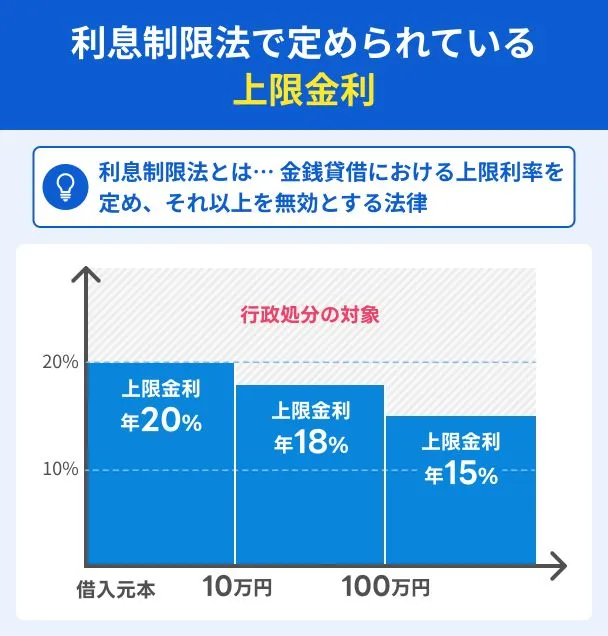

横浜銀行カードローンを含めたカードローンは、利息制限法にもとづき、一定の利用限度額に達するごとに適用金利が変更されます。

そのため、増額をすると、適用される金利が下がるケースがあります。

以下が、横浜銀行カードローンの利用限度額と適用金利です。

| 借入限度額 | 適用金利 |

|---|---|

| 100万円以下 | 年14.6% |

| 100万円超200万円以下 | 年11.8% |

| 200万円超300万円以下 | 年8.8% |

| 300万円超400万円以下 | 年6.8% |

| 400万円超500万円以下 | 年4.8% |

| 500万円超600万円以下 | 年4.5% |

| 600万円超700万円以下 | 年4.0% |

| 700万円超800万円以下 | 年3.5% |

| 800万円超900万円以下 | 年3.0% |

| 900万円超1,000万円未満 | 年2.5% |

| 1,000万円 | 年1.5% |

そのため、増額によって適用金利が低くなれば利息を抑えやすくなります。

利用限度額が60万円以上になると収入証明書が必要

横浜銀行カードローンでは、利用限度額が60万円以上になると収入証明書が必要となります。

増額によって60万円以上になる予定なら、事前に収入証明書を準備しておきましょう。

横浜銀行カードローンでは、以下のいずれかが収入証明書として利用できます。

収入証明書の例 |

- 源泉徴収票

- 納税証明書(税務署の発行印があるもの)

- 確定申告書

- 住民税決定通知書(市区町村長の発行印があるもの)

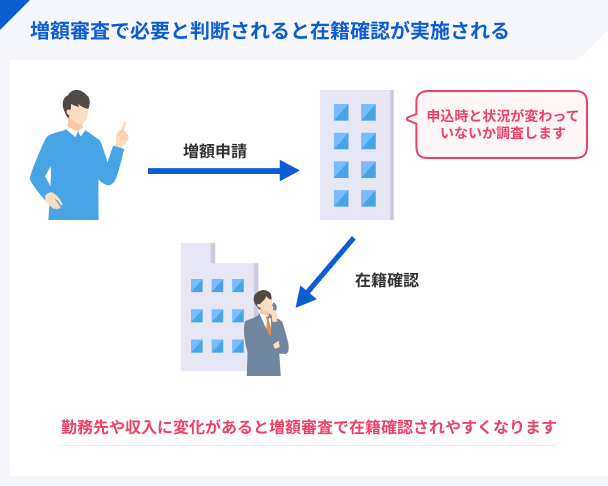

原則として在籍確認はおこなわれない

カードローンは、一般的には増額審査の際に在籍確認を実施しません。

在籍確認の目的は返済能力の裏付けを取るものですが、返済の実績があれば、その人の返済能力もある程度は見極められるためです。

ただし、たびたび返済に遅れているなど利用状況が良好でない人は、あらためて在籍確認が実施される可能性が高まります。

ほかにも、申込時とは勤務先が異なる人や、収入状況に変化があった人は在籍確認が実施される可能性が高いと言えます。

横浜銀行カードローンの増額審査で起こるリスク

増額審査を受ければ利用限度額が増額される可能性があるため、メリットが大きいと感じる人もいるでしょう。

しかし、審査の結果利用限度額が引き下げられるなど、かえって状況が悪くなることもあります。

安易に申込するのではなく、リスクも理解したうえで検討しましょう。

横浜銀行カードローンの増額審査で起こるリスク |

- はじめての申込よりも審査時間がかかる

- 増額審査の結果によっては限度額が少なくなる

- 返済能力が認められずに利用停止になる可能性がある

はじめての申込よりも審査時間がかかる

一般的に、カードローンの増額審査は入会時の審査と比較して時間がかかる傾向があります。

入会審査でも確認された項目に加えて、これまでの横浜銀行カードローンの利用実績も確認されるためです。

横浜銀行カードローンの入会時の審査は最短即日の審査回答となっていますが、増額審査は翌日以降になる可能性も十分にあります。

必要としている予定に間に合わないケースもあるため、急いでいる場合は別の方法も検討してください。

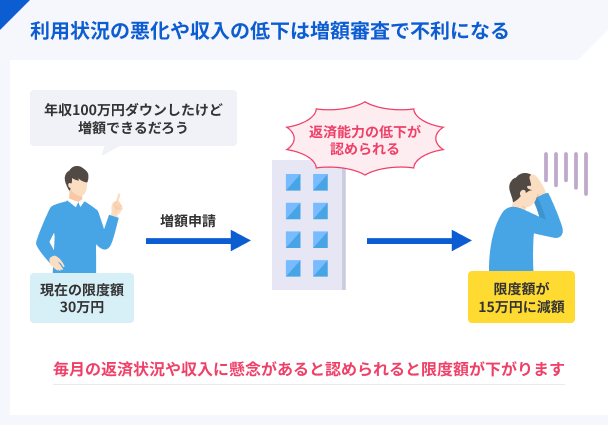

増額審査の結果によっては限度額が少なくなる

増額申請をしても、必ずしも希望通りの結果になるとは限りません。

増額審査は今の状況に適した利用限度額を再設定するものなので、審査の結果によってはかえって借入できる金額が減る可能性もあります。

たとえば、転職をして収入が減った人、勤続年数が短い人は減額もあり得るため、増額申請のタイミングを見直すことも検討しましょう。

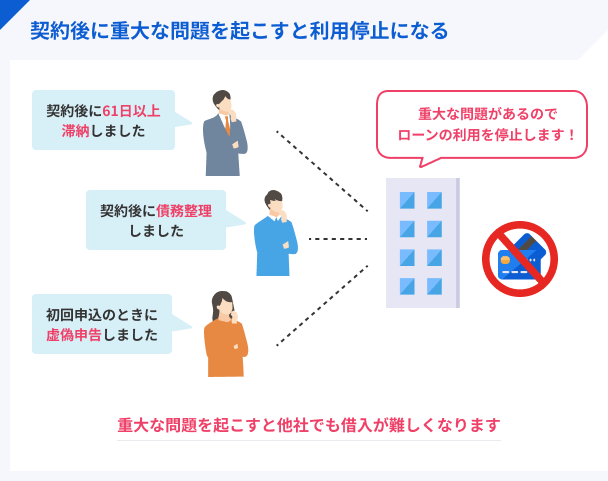

返済能力が認められずに利用停止になる可能性もある

審査状況によっては、利用限度額の減額ではなく、カードローン自体が利用停止になることも考えられます。

たとえば契約後に退職して無職になっていたり、他社借入が増えていたりすると「これ以上の融資はリスクが高い」と判断される可能性が高まります。

契約時よりも返済能力が低下していると判断されそうな場合は、増額申請ではなく、新たにカードローンを契約するなどの別の手段を検討したほうが良いでしょう。

よくある質問

まとめ

横浜銀行カードローンは増額申請をして審査に通過することで、利用限度額の増額が可能です。

ただし、増額審査は新規申込時よりも審査基準が厳しく、審査に時間がかかる傾向もあります。

増額審査に不安がある場合や急ぎの用件で借入が必要な場合は、消費者金融のカードローンも検討してみてください。

審査スピードが早く、収入証明書なしで借入できる可能性も高いと言えます。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

増額審査では利用実績が重要視されます

カードローンの増額申請は、必ずしも希望通りに通るとは限りません。

収入状況やこれまでの返済履歴、他社借入の有無など、金融機関による総合的な審査がされるためです。

特に直近で滞納がある場合や返済比率が高いと、審査に通りにくくなります。