親から上手にお金を借りるための方法|注意点と断られたときの対処法も紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 資格取得の費用など納得感ある理由なら親からお金を借りられる可能性が高い

- お金を借りる目的や期限をきちんと説明すると親も納得しやすい

- 自立した問題解決を目指すならカードローンの利用も有効

急な出費などでお金が必要になったとき、「親にお金を借りたいけれど、どう切り出せばいいか分からない」と悩む人もいるでしょう。

円満に親からお金を借りるには、お金が必要な理由を正直に伝えるなどの誠実な対応が不可欠です。

円満に親からお金を借りるために重要なポイント |

- お金が必要な理由や使い道を正直に相談する

- 客観的な資料を添えるなど、具体的に必要な金額を示す

- 返済計画を立て、期限を決める

- 借用書をつくって約束を明確化する

本記事では、親に納得してもらいやすい具体的な理由や、より納得感を得るための伝え方のコツを詳しく解説します。

もし、親からお金を借りるのが難しい状況でしたら、他の手段も視野に入れてみましょう。こちらの「今すぐお金が必要なときの対処法」の記事では、お金を用意する方法を多数紹介しているので、参考にしてみてください。

親からお金を借りるときに納得感のある理由6つ

急な出費でお金が必要になった時、頼りになるのはやはり親の存在です。

特に以下の理由であれば、親は納得しやすくお金を借りられる傾向があります。

- 学生生活にかかる費用

- 生活費

- 税金の支払い

- 自己投資

- 子供の生活費

- ペットのケガや病気の治療費

一方で、お金を借りる原因がギャンブルや浪費の場合、断られる可能性も高く、さらには信頼も損なってしまう可能性があります。

だからといって、嘘の理由を伝えるのはさらに避けるべき行為です。

親の納得を得られなさそうな理由の場合、まずは今借りてまでお金を投じる必要が本当にあるのか、じっくり考えたうえで親に相談するかを判断しましょう。

ここでは理由ごとに、より理解を得やすい伝え方について解説します。

学生生活にかかる費用を理由に借りる

教材費や就活費用は、学生生活を送るうえで必然的にかかる費用なため、親も納得してお金を貸してくれる可能性があります。

特に就職活動中は面接や説明会などでアルバイトの時間が減り、収入が不安定になりがちです。

その一方で、スーツの購入費や交通費など、必要な支出は増える傾向があります。

この理由で親に相談する際は、必要な金額の内訳を具体的に示すとより納得が得やすくなります。

学生生活でかかる費用を理由に借りるときの伝え方の例 |

- 「最終面接で○○県に行くための交通費と宿泊費で5万円が必要」

- 「公務員講座を受けたいので3万円貸してほしい」

- 「学部指定のパソコンを購入しなければならないので10万円必要」

- 「実習で○○県で○○をするのに5万円かかるので貸してほしい」

正確かつ具体的に伝えることで、お金の必要性が明確になり、より納得感を得られやすくなります。

生活費を理由に借りる

体調不良や転職、引っ越しなどのやむを得ない事情により一時的に生活費が不足した場合も、親の理解を得られやすい理由の一つです。

たとえば、「転職したばかりで次の給与まで期間が空いてしまうので、その間の生活費を一部援助して欲しい」といった、明確な原因と期間が示せるケースがこれにあたります。

相談する際はお金が必要な理由に加え、いつ頃には収入が安定するのか、今後の見通しを伝えましょう。

これにより、返済の意思と見通しがあることを示せ、親も安心できます。

ただし、病気やけがなどを理由にする場合は、過度に心配させない配慮として「順調に回復している」「治療のめどは立っている」など、前向きな状況を添えて伝えましょう。

税金を理由に借りる

個人事業主は、住民税や所得税をまとめて納付しますが、所得によって納税額は変動するため、想定以上の金額が必要になることも少なくありません。

また、固定資産税や自動車税の支払いに悩まされている人もいるでしょう。

税金を滞納してしまうと、本来納めるべき税額に加え「延滞税」が課され、支払い総額が増えてしまいます。

延滞税

延滞税最終的には財産の差押えといった大きな問題に発展することもあります。

親もこうしたリスクは認識しているため、「税金を一時的に立て替えてほしい」という相談は、緊急性の高い問題に映ります。

相談の際は、納税通知書を提示し必要な金額と緊急性の高さを正確に伝えることが重要です。

自己投資を理由に借りる

キャリアアップのための資格取得や専門スキルを学ぶための費用も、将来への前向きな投資として理解を得られやすい理由の一つです。

この場合は「その投資が将来にどうつながるのか」具体的な計画を説明することが重要です。

自己投資を理由に借りるときの伝え方の例 |

- 「今期までに○○の資格を取ると来期から資格手当がつくが、受験料1万円が今支払えない」

- 「昇給のために○○を学べるスクールに通いたいので、入学金の10万円を貸してほしい」

「試験に合格して、昇給したら返してね」と応援されやすく前向きな返事がもらえるかもしれません。

子供の生活費を理由に借りる

親から見れば「孫」の養育に関する費用は、親自身の子育ての経験から、費用の必要性を理解しやすい傾向にあります。

特に一時的な娯楽費用などではなく、あくまで子供の将来や成長につながる費用であれば、積極的にお金を貸してくれる親は多くいます。

たとえば、塾の講習費や習い事の月謝、部活動の遠征費など、子供の教育や成長にとって重要と考えられる出費はさまざまです。

子供の成長過程で発生する出費の例 |

- 塾の講習代・合宿費用

- 習い事の入会費

- 習い事の発表会の参加費

- 部活動の遠征費

- 部活動を始めるために必要な備品の購入費

- 進学先への入学金

- 短期留学の費用

これらを理由に伝える際は、具体的な金額や使用用途に加え「いつまでに必要で、借りたお金はいつ返せるのか」という期限も説明しましょう。

ペットにかかる費用を理由に借りる

ペットを家族の一員として捉える価値観が一般的になる中で、飼育にかかわる急な費用や予期せぬ医療費が発生することもあるでしょう。

ペット保険大手のアニコム損害保険株式会社による調査では、ペットの医療費に大きな費用がかかることが示されています。

| 犬 | 猫 | |

|---|---|---|

| けがや病気の治療費 | 80,371円 | 32,458円 |

| ワクチン・健康診断等の予防費 | 35,280円 | 13,977円 |

引用:アニコム損害保険株式会社「2024最新版 ペットにかける年間支出調査」

このような緊急性かつ必要性のある費用は、やむを得ない理由として受け入れやすく、納得してもらえる可能性があります。

相談する際は、動物病院からの診断書や見積書を提示し、状況を正確に伝えることが信頼を得るうえで重要です。

円満に親からお金を借りるためのコツ

親子間の信頼を壊さず、円満に親からお金を借りるためには誠意ある説明が極めて重要です。

たとえ正当な理由であっても、それらをどのように伝えるかによって、親の納得感は変わるものです。

ここでは、円満に親からお金を借りるために事前に準備したい、重要なポイントを解説します。

円満に親からお金を借りるためのコツ |

- お金を借りる目的をはっきりさせる

- いくら必要なのか説明する

- 期限を設定する

- 借用書をつくって約束を明確化する

お金を借りる目的をはっきりさせる

親にお金の相談をする際、最初に伝えるべきは「なぜお金が必要なのか」という具体的な目的です。

ただ「お金を貸してほしい」と伝えるだけでは、親は使い道がわからず判断に迷ってしまいます。

「生活費が少し足りない」といったあいまいな表現ではなく、「今月の家賃で足りない分の補填として5万円が必要」というように、資金の使い道を明確に説明することが求められます。

目的をはっきりとさせることは、真剣に考えて相談しているという誠実さを示すことにもつながり、親の納得を得るための重要な工程です。

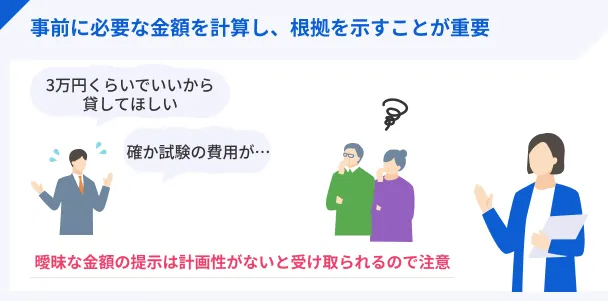

いくら必要なのか説明する

目的とあわせて、「いくら必要なのか」という具体的な金額を正確に伝えることも重要です。

「だいたい〇〇万円くらい」といった曖昧な金額の提示は計画性がないと受け取られ、信頼を損なう原因になりかねません。

事前に必要な費用をきちんと計算し、なぜその金額になるのか根拠を明確に示しましょう。

たとえば学費であれば学校からの請求書、引越し費用であれば不動産会社からの見積書など、客観的な資料を提示することで、説得力は高まります。

また、必要以上に多く借りようとせず、本当に不足している最低限の金額をお願いする姿勢も、親の負担を思いやる気持ちの表れとして安心感を与える要素です。

期限を設定する

返済期限の取り決めは、そのお金のやり取りが「贈与」ではなく、返済義務のある「借金」であることを示すための重要な要素となります。

相談する際には、「来月の給与日から毎月3万円ずつ返済し、〇年〇月までには完済します」といった、具体的な返済計画を説明しましょう。

なお、この計画は自身の収支状況を踏まえた、現実的なものである必要があります。

現在の収入と支出から毎月いくらまで返済に回せるのか確認し、返済計画を立てましょう。

期限と毎月の返済額が明確であれば、貸す側の親も返済の見通しを立てられ、安心して支援を検討できます。

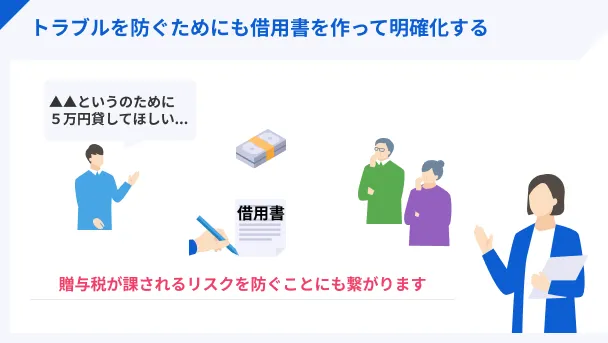

借用書をつくって約束を明確化する

親子間であっても、金銭の貸し借りをする際は、口約束ではなく「借用書」を作成し、約束を明確化しましょう。

借用書を作成することで「貸した」「もらっていない」といったのちの認識のずれを防ぎ、トラブルを回避できます。

また、税務署から「贈与」とみなされ贈与税が課されるリスクを防ぐためにも借用書の作成は重要です。

贈与税

贈与税借りる側から「親子だからこそ、あとで揉めないように書面に残しましょう」と提案することで、真剣な姿勢と責任感を示すことができます。

お金を借りたいとき多くの人が親に頼る5つの背景

急な出費のためにお金を借りる手段を考える時、親に頼ることをまず思い浮かべる人もいるでしょう。

この背景には、心理的な理由や親から借りることで受けられる利点など、さまざまな要因が関係しています。

ここでは、多くの人が選びがちな「親」という選択肢に至る5つの背景について解説します。

お金を借りたいとき多くの人が親に頼る5つの背景 |

- 心理的ハードルが低く相談しやすい

- 無利息・低金利で借りられる可能性が高い

- 信用情報の審査などがない

- 返済計画の変更を相談しやすい

- 犯罪に巻き込まれる危険がない

心理的ハードルが低く相談しやすい

親からお金を借りることは、ほかの手段と比べて心理的なハードルが低いという特徴があります。

たとえば、友人や同僚に対しては、「お金に困っていると思われたくない」という気持ちが働き、なかなか切り出せない人もいるでしょう。

しかし、親に対してはそうした対面を気にせず、自分の状況を正直に打ち明けられる人は多くいます。

また、カードローンなどの金融サービスにおいて、「仕組みがよくわからない」「利用すると後戻りできないのでは」といった、漠然とした不安を感じる人も少なくありません。

最も身近で信頼できる存在の親はこのような体裁を守りたい意識や不安が生じにくいため、最初の相談相手として選ばれやすいのです。

無利息・低金利で借りられる可能性が高い

親からお金を借りる最大のメリットの一つは、金銭的な負担の軽さにあります。

カードローンなどの金融機関から借入した場合、借入額に応じた利息も含めて返済する必要があり、返済総額は借りた金額よりも大きくなります。

一方で、親子間の貸し借りは利益を目的としたものではなく支援の側面が強いため、無利息、あるいはごく低い金利で済むケースがほとんどです。

これは、返済計画を立てやすくし完済を早めるうえで、大きな利点といえるでしょう。

信用情報の審査などがない

金融機関から融資を受けるには、年収や勤務先、クレジットカードなどの返済履歴といった、信用情報に基づく厳格な審査に通過する必要があります。

収入が不安定な場合や過去に長期滞納の経験があると、「返済能力が低い」と判断され審査に通らないことも少なくありません。

しかし、親からの借入にはこのような形式的な審査はありません。

親子間の貸し借りは、客観的なデータではなく、これまでに築いてきた信頼関係が基盤となります。

そのため、「審査に通らないかもしれない」と不安を抱くことがなく、煩雑な手続きが不要であるという利点があります。

返済計画の変更を相談しやすい

返済計画の変更を相談しやすいのも、親子ならではの利点です。

金融機関からの借入では、返済日に1日でも遅れると、返済期日の翌日から遅延損害金が発生します。

さらに、滞納が長期に渡ると、その事実は信用情報に記録され、将来のローン契約に悪影響を及ぼす可能性があります。

一方、親からの借入であれば、不測の事態で一時的に返済が厳しくなった際に、「今月は厳しいから、来月多めに返したい」といった相談が可能です。

遅延損害金や信用情報への影響の心配が少なく済み、状況に応じた対応を期待できます。

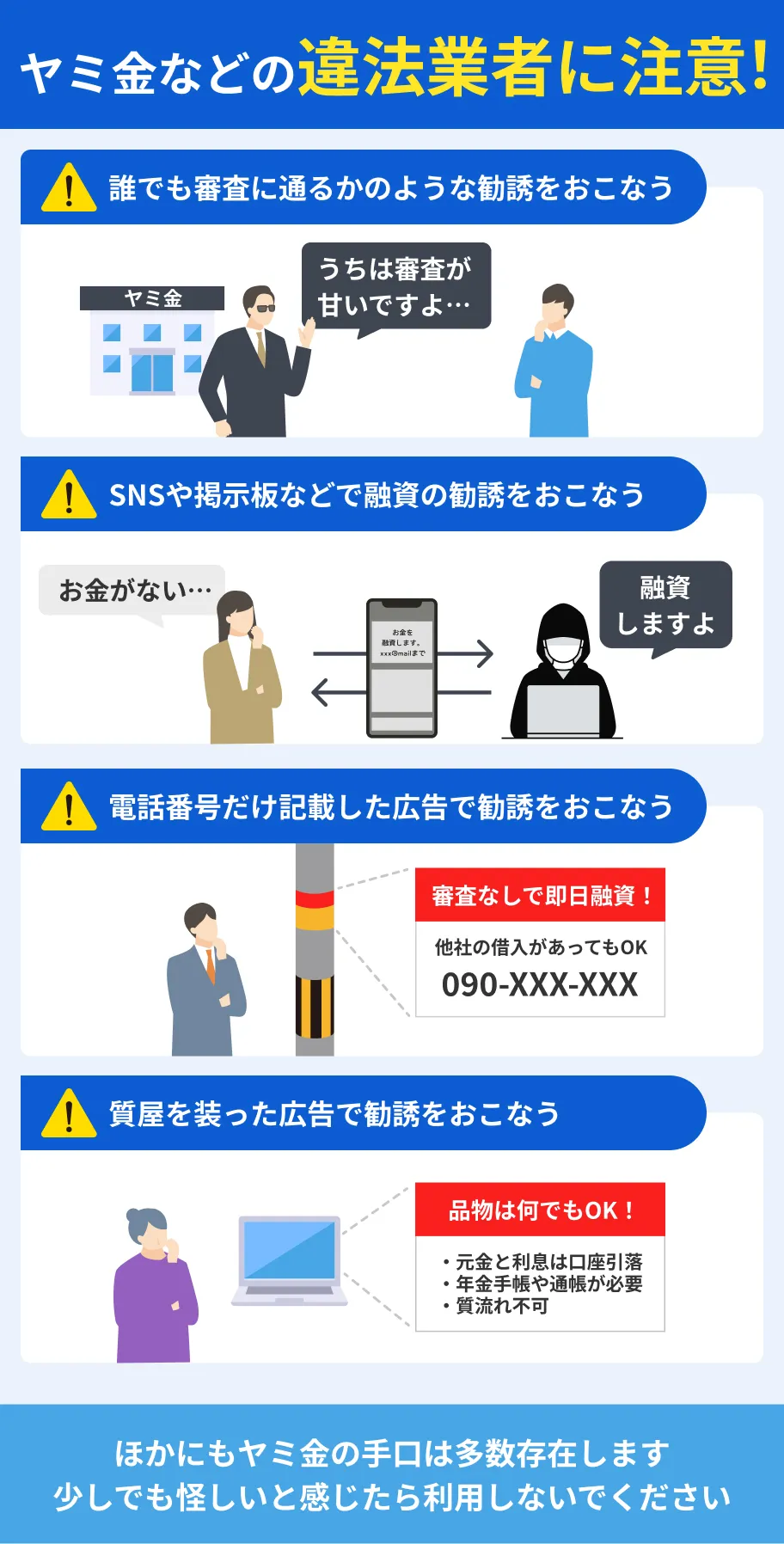

犯罪に巻き込まれる危険がない

お金に困っている状況では、冷静な判断ができなくなりがちです。

世の中には、国や都道府県に登録された正規の貸金業者だけではなく、法外な高金利や脅迫的な取り立てをおこなう業者や、詐欺も存在します。

知らずに利用してしまい、大きなトラブルに巻き込まれるケースも少なくありません。

その点、貸し手が親である場合、こうした犯罪被害に遭う心配をせずに相談できます。

親からお金を借りると起こりうるリスク

親からの借入は、無利子や無審査といった金銭的・手続き的な利点が多いため、非常に魅力的な選択肢に思えます。

しかし、手軽である一方で金融機関からの借入とは性質の異なる、親子だからこその深刻なリスクが存在することも理解しておく必要があります。

親からお金を借りると起こりうるリスク |

- 親子関係が悪化するリスクがある

- お金の管理に甘えが出てしまう可能性がある

- 親の経済状況がさらに厳しくなる場合がある

これらのリスクは単にお金の問題にとどまらず、親子関係そのものや、自身の将来にまで影響を及ぼす可能性があるため、事前に理解を得ることが不可欠です。

メリットだけに目を向けるのではなく、以下のリスクも踏まえたうえで総合的に判断することが重要です。

親子関係が悪化するリスクがある

親子間での金銭の貸し借りが、関係の悪化につながる変化をもたらすことがあります。

親からお金を借りることによって起こりうる変化 |

- 親が過干渉になる

- 家族関係が対等ではなくなる

たとえば、貸し手となった親がお金の使い道や生活態度にまで干渉するようになり、関係に息苦しさを感じてしまうケースも少なくありません。

また、お金を借りた負い目から親に対して意見が言えなくなるなど、それまで対等だった関係性にも影響する可能性があります。

さらに、返済遅れや本来の目的からそれた浪費は、親子関係にますます深い亀裂を入れる原因となりかねません。

このように、親からお金を借りる行為は常に一定のリスクをはらんでいます。

だからこそ、安易に頼るのではなく、ほかの手段も検討したうえで相談することが重要です。

お金の管理に甘えが出てしまう可能性がある

一度でも「親に頼って何とかなった」という経験をすると、「困ったらまた親に頼ればいい」という甘えにつながる可能性もあります。

そのような考え方が定着すると、自力で問題を解決しようとする意識が削がれ、経済的な自立が遅れる原因となりかねません。

また、収入の範囲内で生活するという意識も薄れ、浪費を繰り返したり、安易に借金を重ねたりする習慣の原因にもなりえます。

この習慣がついてしまうと、根本的な生活の立て直しはさらに困難になります。

このような事態を避けるためにも、今回きりの借入にするという強い意思をもち、責任ある資産管理を徹底しましょう。

家計簿をつけ収支を正確に把握するなどの心掛けが重要です。

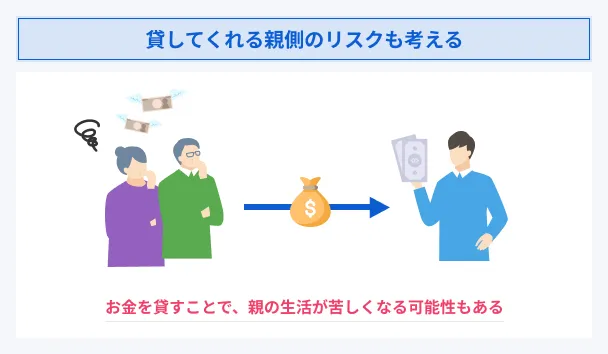

親の経済状況がさらに厳しくなる場合がある

子供にお金を貸したことで親の経済的に苦しくなる場合もあります。

お金を貸すために、親が自身の老後のための貯蓄や、日々の生活を切り詰めている可能性も考えられます。

たとえ親が「心配いらない」と言ったとしても、その言葉の裏で、自身の趣味や旅行を我慢しているかもしれません。

親からお金を借りるときは、親の生活に与える影響を考慮したうえで、本当に借りてまでほしいものなのか判断することが重要です。

親子関係の悪化を防ぐためにカードローンの利用を選んだ本田さんの体験談

親からお金を借りることには、関係悪化のリスクが伴います。

一方で、だからといってほかの方法に頼ることにも、金銭的な負担や安全性への不安を感じる人は少なくないでしょう。

しかし、そうした葛藤を解決する有効な手段の一つが、カードローンの利用です。

特に大手消費者金融などが提供するカードローンは、初めての人向けの「無利息期間」サービスを設けていることが多く、期間内に返済すれば親から借りるのと同様に利息の負担を抑えられます。

また、国に登録された正規の貸金業者であるため、安全性も確保されています。

ここでは、実際に親子関係を守るため、ご自身の判断でカードローンという選択をした本田さん(仮名)の体験談を紹介します。

| 項目 | プロフィール |

|---|---|

| 名前 | 本田太郎さん(仮名) |

| 性別 | 男性 |

| 利用した年月 | 2011年10月 |

| 年齢 | 20歳(当時) |

| 職業 | 学生(アルバイト) |

| 年収 | 84万円 |

| 家族構成 | 独身 |

| お住まい | 神奈川県(実家住まい) |

| 借入先 | レイク |

| 利用状況 | 完済 |

本田さんはサークル仲間との海外旅行のため、レイクに申込し、旅行費用に必要な10万円を借入したようです。

大切な親子関係を保つため、どのような工夫をしたのか、ぜひ参考にしてください。

サークル仲間との海外旅行のために利用

マネット

編集者

本田さん

借入で心配だったのは親に知られること

滞納して郵送物が届くことで親に知られないように気を付けた

より詳細なインタビューは以下の記事で紹介しています。気になる人は参考にしてください。

自立した問題解決を目指すならカードローンの利用も有効

親に頼るという選択肢がある一方で、「やっぱり親には頼りにくい」あるいは「金銭的な問題は自力で解決したい」と感じる人もいるでしょう。

そのような状況で、自分の責任と計画のもとで問題を解決するための有効な選択肢の一つが、カードローンです。

カードローンの利点は、親子間の関係性に影響を与えることなく、プライバシーを確保しながら資金を調達できる点にあります。

- 申込から契約までWEB完結

- 原則として勤務先への在籍確認なし

- カードレス契約で自宅への郵送物なし

最近では、以下のように、利用者のプライバシーに配慮したサービスを提供するカードローンも増えています。

| 公式サイト | 在籍確認の電話 | 郵送物 | 土日の審査対応 | |

|---|---|---|---|---|

|

詳細は こちらへ |

原則、お勤め先へ在籍確認の電話なし | なし | |

|

詳細は こちらへ |

電話による在籍確認なし※2 | なし | |

|

詳細は こちらへ |

原則として電話での連絡なし | なし | |

|

詳細は こちらへ |

原則として電話での連絡なし | なし | |

|

詳細は こちらへ |

原則として電話での連絡なし | なし | |

|

詳細は こちらへ |

勤務先への電話なし | なし | |

|

詳細は こちらへ |

原則電話連絡なし | 原則なし | |

|

詳細は こちらへ |

あり | 原則なし |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

原則として勤務先への在籍確認がないカードローンについては、こちらの記事で多数紹介しています。カードローンの利用を検討している方は、ぜひ参考にしてください。

お金を借りる以外の方法で問題を解決するには

カードローンは、個人の信用に基づく迅速な資金調達手段として有効です。

しかし、それが唯一の解決策というわけではありません。

状況によっては、借入を伴わない、あるいはより負担の少ない方法を選択することが賢明な場合もあります。

ここではカードローン以外の選択肢として、自力で経済状況を改善するための3つの方法を紹介します。

カードローン以外で親に頼らず問題を解決する方法 |

- 方法1|不用品を売る

- 方法2|一人暮らしであれば実家に戻ることを検討する

- 方法3|学費などの場合は公的支援に頼る

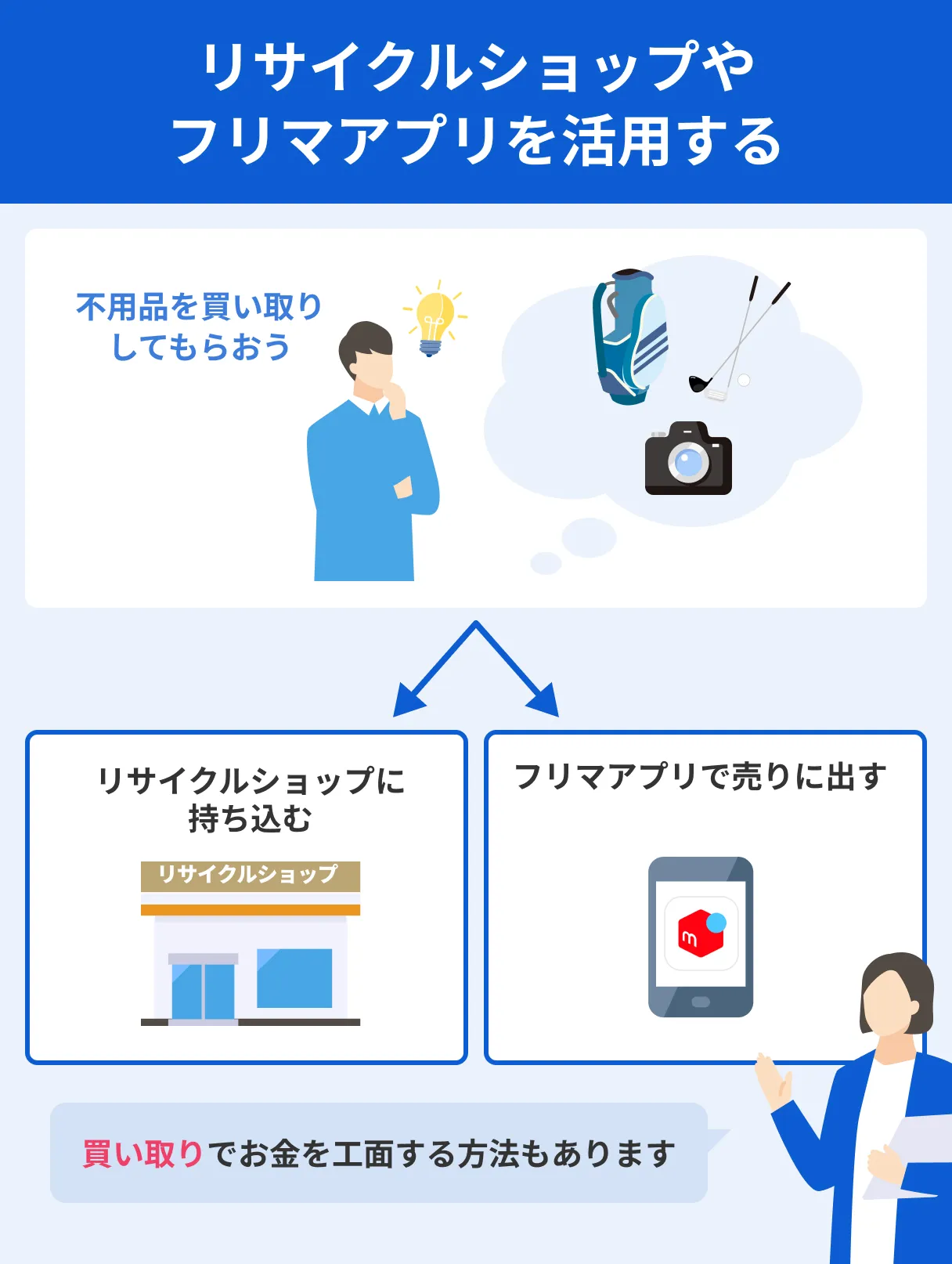

方法1|不用品を売る

不用品のリサイクルはもっとも手軽に始められる方法で、数千円から数万円程度の比較的少額のお金が必要な人には効果的な方法です。

返済不要で審査もないため、精神的な負担も少なくすぐに現金を用意できる可能性があります。

リサイクルショップよりも高く売りたい人は、自分で価格設定できるフリマアプリの活用も有効です。

ただし、希望通りの価格にならないこともあるので注意が必要です。

また、フリマアプリは買い手が見つかるまでに時間がかかったり、梱包の手間もかかります。

すぐにお金が必要な人は別の方法を検討しましょう。

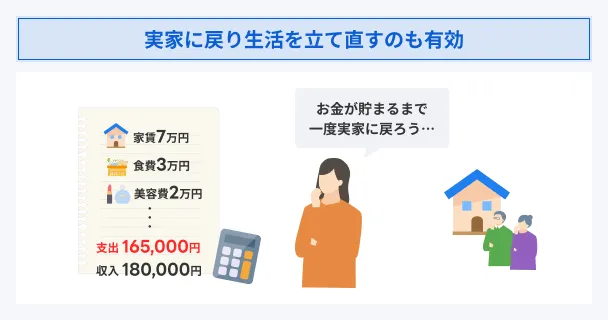

方法2|一人暮らしであれば実家に戻ることを検討する

毎月の家賃や光熱費といった固定費が収支を圧迫している場合、一時的に実家へ戻ることも、生活を立て直すための有力な選択肢です。

この方法の最大の利点は、経済状況そのものの立て直しを図れる点にあります。

削減できた固定費を貯蓄や借金の返済に充てることで、効率的に経済状況の再建を図ることが可能です。

ただし、実家に戻る際は甘えにつながらないよう、いくつかの注意点を把握しておく必要があります。

- 親との事前相談:生活再建という前向きな目的と、実家に戻る期間を明確に伝え、理解を得ることが不可欠です。

- ルール作り:自立性を示すため、「毎月〇円を生活費として家に入れる」といったルールを設けましょう。

- 環境の変化:プライバシーの確保や通勤環境など、生活環境の変化も考慮しておく必要があります。

方法3|学費などの場合は公的支援に頼る

経済的な理由で学費の支払いが遅れそうな学生や、収入減・失業などで生活の維持が困難になった人は公的支援に頼るのも一つの方法です。

これらは国民や学生に与えられた正当な権利であり、最も安全で健全な資金調達手段の一つと言えます。

以下は、国や自治体が運営しているため安心・安全に利用でき、無利子や低金利もしくは返済不要の貸付・給付制度です。

| 具体的な制度の例 | |

|---|---|

| 幅広い人が利用可能な公的制度 | 生活福祉資金貸付金 |

| 主に学生向けの公的制度 | 日本学生支援機構(JASSO)の奨学金 国の教育ローン 大学独自の授業料免除・減免制度 |

| 主に社会人向けの公的制度 | 失業手当 職業訓練給付金 住居確保給付金※ |

※住居確保給付金について、学生は一般的に主たる生計維持者に該当しないため、基本的には給付の対象外としています。ただし例外的に対象となる場合もあります。

生活の立て直しが見込みやすい一方で、申請から受給までに数カ月かかることもあるなどの注意点もあります。

また、これらの制度には利用条件があるため、所得などによっては利用できない可能性もあります。

公的支援の利用を考える場合、資金が必要になるとわかった時点で、できるだけ早く情報収集を始め、大学の学生課や自治体の担当窓口へ相談することが重要です。

よくある質問

まとめ

親からお金を借りる際の具体的な方法からそれに伴うリスク、さらにはカードローンをはじめとするほかの解決策まで、多角的に解説しました。

親からお金を借りる際は「誠実な姿勢」と「納得感のある返済計画の説明」が不可欠です。

目的や金額を明確にし、借用書を交わすなどの手順を踏むことが、信頼関係を維持するカギとなります。

とはいえ、親子間だからこそのリスクもあります。

「親に頼りにくい」「自分自身で解決したい」という人はカードローンや公的支援など、自身の状況に適した方法を検討しましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可