カードローンは在籍確認なしで借りられる?おすすめ14社と電話が来る条件などを解説

【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

CFP(R)認定者。一級ファイナンシャルプラン二ング技能士(資産運用)

福岡大学法学部法律学科卒業。1995年4月 情報通信会社入社。30歳を機に苦手だった経済分野を克服したいという思いから、ファイナンシャル・プランナーの勉強を始める。同時期に購入したマンションの返済を8年で完済した実績を持つ。

ファイナンシャルプランナー

関西学院大学法学部法律学科卒。宅地建物取引士、管理業務主任者、2級FP技能士(AFP)、登録販売者など多岐にわたる資格を保有。数々の保有資格を活かしながら、有限会社アローフィールド代表取締役社長として学習塾、不動産業務をおこなう。

行政書士・FP

大学卒業後、某大手損保会社に8年間勤務後、行政書士の資格を取得。その後、不動産会社に転職し、在職中に宅地建物取引士の資格を取得。賃貸物件の仲介、家賃管理、リフォーム工事などを担当し10年間勤務する。現在は行政書士として相続や債務整理における不動産の任売や競売物件の相談などに従事。

ファイナンシャルプランナー

琉球大学大学院農学研究科修了(農業経営学修士) FP2級、AFP(番号60447565)、国家資格キャリアコンサルタント(登録番号22004871)。沖縄県庁職員として18年間奉職。現在はKYお金と仕事の相談所 所長として、子ども~子育て世代の支援を中心に幅広く活動。

元 銀行員

明治大学政治経済学部経済学科卒。FP2級(会員番号F20210390982)、証券外務員一種、相続診断士、株式会社ROTENSTUDIO代表。生命保険会社6年、メガバンク12年、計18年の金融機関の経験を経て独立。相続の相談、執筆業の傍らスクールの経営もおこなう。

ファイナンシャルプランナー

福岡大学商学部経営学科卒。CFP®認定者、FP1級資格(会員番号F12121010851号)、証券外務員1種、DCプランナー2級、有限会社バード商会代表取締役。大学を卒業後、大手ガス会社にて家庭の光熱費削減や新電力の業務に約4年間従事。現在は、各種金融メディアでの執筆・監修・日本FP協会支部での相談員としても活動中。

ファイナンシャルプランナー

関西学院大学商学部卒業後、銀行にてカードローンやクレジットカード、投資信託などの金融商品を扱う窓口営業部門に所属。その後、保険営業や不動産業界での社長秘書業務などを経て、FPとして独立。元「貧困女子」で金銭的に苦労した経験から、お金や仕事で悩みを抱える方の良き相談相手になれるよう邁進中。

ファイナンシャルプランナー

神奈川県出身 湘南工科大学大学院修了。Conserve&Investment代表。民間研究機関に勤務し、理工系出身のデータ重視のコンサルティングが強み。不動産は『買っておしまいではなく、管理・資産計画まで含めた総合的なサポート』を保険は『保険貧乏にならないよう、必要な保証を必要な期間だけ』を理念としている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- カードローンの中には電話での在籍確認なしのものもある

- 他社借入が多い人は電話による在籍確認なしになりにくい

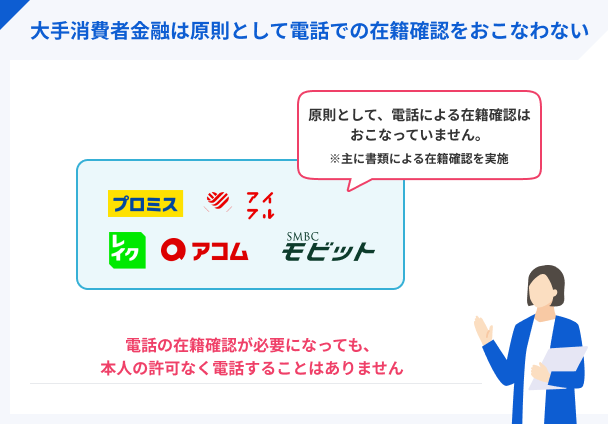

- 大手消費者金融なら在籍確認なしになる可能性が高い

カードローンの審査では、申込者が申告した勤務先に在籍しているかを確認する在籍確認がおこなわれますが、必ずしも電話連絡で実施されるわけではありません。

最近は大手消費者金融を中心に、申込者のプライバシーに配慮して、電話ではなく書類での在籍確認をおこなうところも増えてきています。

この記事では、電話での在籍確認を実施しない具体的な商品や、電話連絡で周囲に利用が知られないための対処法を紹介しています。

カードローンを利用したいものの、在籍確認の電話を避けたい人は参考にしてください。

| 公式サイト | 在籍確認の電話 | カードレス | 必要書類 | 借入限度額 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

原則、お勤め先へ在籍確認の電話なし | 身分証明書※2 | 1万円 ~ 800万円 | |

|

詳細は こちらへ |

原則として電話での連絡なし | 身分証明書 | 最大 800万円 | |

|

詳細は こちらへ |

原則として電話での連絡なし | 身分証明書 | 最大 800万円 |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

原則電話による在籍確認なしのカードローン14選

電話による在籍確認を避けたい人は、原則として電話連絡を実施しないと明言しているカードローンの申込を検討しましょう。

ただし、カードローンの種類によって電話での在籍確認なしになる条件が異なるため、条件を満たせるかを確認してから申込してください。

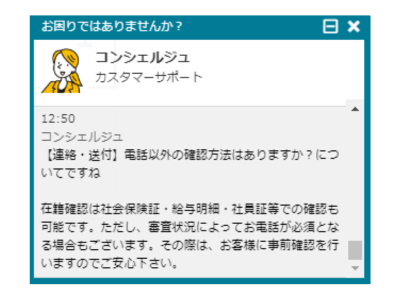

アコム|原則として電話による在籍確認なし

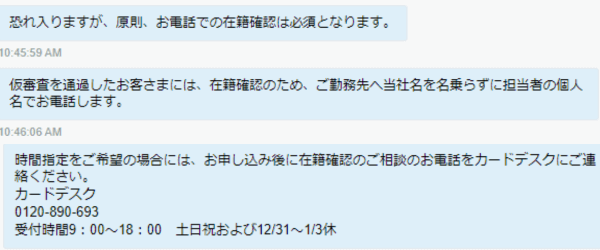

アコム公式サイトの「よくある質問」によると、原則として電話による在籍確認なしの旨が明記されています。

出典: アコム株式会社「よくある質問|勤務先に在籍確認の電話がかかってきますか?」原則、実施しません。

※原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

申込情報に不備がある場合などには電話連絡が実施される可能性がありますが、申込者の同意なく電話がかかってくることはありません。

電話がかかってきた際も担当者の個人名を名乗る配慮をしてくれるので、在籍確認で借入が知られるリスクは極めて低いといえます。

また、どうしても電話による在籍確認が不安な場合は、申込後にフリーコールで相談すると書類での確認を優先してもらえる場合もあります。

受付時間:平日 9:00~18:00

実際にアコム利用者の口コミでは、在籍確認の電話がないことで安心して申し込めたという声が多く、勤務先に借入を知られたくない人から支持されています。

ユーザー評価

在籍確認が怖かったので、担当者に相談したところ、資格確認書を見せればいいとなったことです。上司にキャッシング利用者がいるので、安心しました。

| 利用したカードローン | アコム | ||

|---|---|---|---|

| 借入金額 | 30万円 | 金利 | 年18.0% |

| 審査時間 | 当日中 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 口コミ・評判 | ||

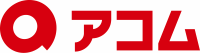

体験談を紹介|在籍確認の電話なしでアコムを利用できた柳沢さんにインタビュー

実体験として、アコムを利用した柳沢さん(仮名)のインタビューを紹介します。

〇インタビュー当時の柳沢さんのプロフィール

| 項目 | アコム |

|---|---|

| 借入限度額 | 30万円 |

| 金利 | 年18.0% |

マネット

編集者

柳沢さん

詳しいインタビュー内容は以下の記事で紹介しています。

プロミス|98%の申込者に電話での在籍確認を実施していない

プロミスは、WEBや自動契約機から契約した利用者のうち、実に約98%が電話連絡なしで在籍確認が完了していることを公表しています。※

※調査機関2023年8月1日~31日の間に、WEBもしくは自動契約機から申込した人が対象

出典: SMBCコンシューマーファイナンス株式会社「プロミス|申込をしたら、勤務先に電話はかかってきますか?」原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

プロミスでは、実際に98%のお客さまには電話での在籍確認を実施しておりません。

もし在籍確認が必要になっても、プロミスは事前に申込者の同意を得るほか、電話連絡は担当者の個人名でおこなわれるため、同僚にローンの利用が知られる可能性が低いと言えます。

また、女性専用の「プロミスレディースローン」では、電話対応が女性オペレーターに限定されるため、女性利用者からの支持も高いのが特徴です。

電話の在籍確認に不安がある人は、申込後に以下のプロミスコールまたはレディースコールにてオペレーターに相談してみましょう。

受付時間: 平日9:00 ~18:00

受付時間: 平日9:00 ~18:00

ユーザー評価

勤務先への電話連絡なしでキャッシングできるというは良かったです。また、短い期間での借入だったので、金利が高くても、無利息期間があるのが良かったです。

| 利用したカードローン | プロミス | ||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年17.8% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入金利、借入スピード、口コミ・評判 | ||

アイフル|99.1%の申込者に電話による在籍確認なし

アイフルは、WEBや無人店舗を利用して申込・契約をした顧客の99.1%に対して、電話による在籍確認を実施していないことを公式に公表しています。※

出典: アイフル株式会社「申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?」お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

実際、99.1%のお客様には、 電話での在籍確認を実施しておりません※。

※調査期間: 2025年1月1日〜2月28日 調査対象: WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様

信用情報の状態や勤続年数などによっては電話による在籍確認が実施されやすくなるものの、事前に申込者の許可を得てから連絡するため、いきなり電話がくる心配はありません。

信用情報

信用情報不安な場合は申し込み後にフリーコールにて相談ができ、在籍確認の方法やタイミングに関する個別対応も受けられます。

受付時間:9:00~18:00

受付時間:9:00~18:00

利用者の口コミからも「電話連絡がないため家族や勤務先に知られずに借入できた」と高く評価されています。

ユーザー評価

在籍確認を行わない事と、ATMやインターネット上でやり取りが出来るので、家族にバレにくい事、即日融資が出来る点等を考慮して選びました。CMの通り、愛があるカードローンでした。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 8万円 | 金利 | 年18.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

体験談を紹介|在籍確認の電話なしでアイフルを利用できた工藤さんにインタビュー

実体験として、アイフルを利用した工藤さん(仮名)のインタビューを紹介します。

| 項目 | 詳細 |

|---|---|

| 年齢 | 26歳 |

| 住居地 | 岐阜県 |

| 職業 | 医療関係 |

| 年収 | 約350万 |

| 家賃 | 4万7,000円(一人暮らし) |

| 項目 | アイフル |

|---|---|

| 借入限度額 | 30万円 |

| 金利 | 年18.0% |

マネット

編集者

工藤さん

詳しいインタビュー内容は以下の記事で紹介しています。

SMBCモビット|同意なしに勤務先へ電話連絡をしない

SMBCモビットの公式サイトのQ&Aには、原則として自宅や勤務先への電話での在籍確認なしと明記されています。

出典: 三井住友カード株式会社:SMBCモビット|よくある質問「審査の際に自宅や勤務先に電話がかかってくることはありますか?」原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ

また、はじめての利用で在籍確認に不安がある場合は、専用のフリーコールに相談が可能です。

申込前でも在籍確認の有無や審査の詳細について質問でき、利用者の疑問に丁寧に対応してくれます。

<営業時間>:9:00~21:00

(初めての利用者専用)

ユーザー評価

よく聞く名前で安心感がありました。また、在籍確認などの煩わしさもなく、借入スピードも早かったのでここに決めました。

| 利用したカードローン | SMBCモビット |

||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年18.0% |

| 審査時間 | 当日中 | 借入事実の把握 | 家族 |

| 重視した点 | 借入スピード | ||

レイク|在籍確認が必要な場合でもレイクの名称は出さない

レイク公式サイトのQ&Aには、原則として自宅や勤務先への電話による在籍確認なしと明記してあります。

出典: 新生フィナンシャル株式会社|レイク「申込みしたときに、自宅や会社に連絡が入るのですか?」お申込みの際に、自宅や勤務先へご連絡はおこなっておりません。

在籍確認が必要な場合でも、お客さまの同意をいただかずに実施することはございません。

電話による在籍確認が必要となった際も、申込者の同意なく電話がくることはありません。

在籍確認の相談は、レイクのフリーコールで受け付けているため、不安な人は事前相談をしておくと良いでしょう。

はじめてのお客さま:9:00~21:00

毎月第3日曜日:9:00~19:00

実際に利用者の口コミでは「しっかりと相談すれば電話での在籍確認が不要になる点が非常に助かる」との声があり、勤務先に借入が知られたくない人に選ばれています。

ユーザー評価

しっかりと相談すれば、在籍確認なしにできる所は素晴らしいと思う。会社にバレずに一人で借りられることは、プライバシーの観点でも安心できる。

| 利用したカードローン | レイク |

||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年18.0% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 家族、誰も知らない |

| 重視した点 | 借入スピード | ||

また、レイクは初回WEB申込、かつ所定の条件を満たすと【60日間無利息】「365日間無利息」いずれかが適用されます。

金利負担が少ない方法で借入した人は検討してみましょう。

ファイナンシャルプランナー|山田圭佑

無利息期間を効果的に利用しましょう

消費者金融が提供する「無利息期間」は、上手に活用したいサービスです。たとえば、休日や夜間に急に現金が必要になった場合、通常の銀行ATMでは数百円の手数料がかかることが多いです。そのため、消費者金融を短期間利用するほうが経済的な場合があります。

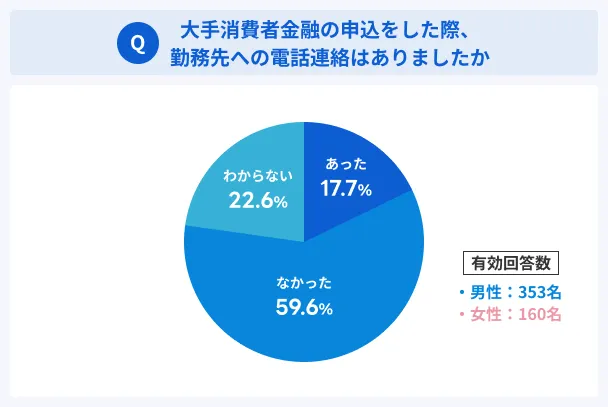

マネットのアンケート調査では大手消費者金融の利用者のうち59.6%が在籍確認なし

マネット編集担当/キャッシングガイド

奥山 裕基

マネットが2025年3月に大手消費者金融カードローン利用者513名に対し実施したアンケート調査によると、在籍確認の電話なしと回答した割合は59.6%にのぼりました。

「わからない」と回答した人も22.6%いましたが、電話の有無を認識していない場合は連絡がなかったケースが大半と考えられるため、実際にはもっと多くの人が電話による在籍確認がなかったと予想できます。

在籍確認を回避したい人は、まず大手消費者金融カードローンへの申込を検討してみましょう。

体験談を紹介|在籍確認の電話なしでレイクを利用できた山田さんにインタビュー

実体験として、レイクを利用した山田さん(仮名)のインタビューを紹介します。

| 項目 | 詳細 |

|---|---|

| 年齢 | 39歳(インタビュー当時) |

| 居住地 | 新潟 |

| 職業 | 農業生産法人 |

| 年収 | 360万円 |

| 住居 | 持ち家 |

| 家族構成 | 奥様と子ども3人 |

| 項目 | レイク |

|---|---|

| 借入限度額 | 16万円 |

| 金利 | 年18.0% |

マネット

編集者

山田さん

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

詳しいインタビュー内容は以下の記事で紹介しています。

セブン銀行カードローン|ネット銀行では珍しく原則として電話の在籍確認なし

セブン銀行カードローンは、ネット銀行の中でも珍しく「原則として電話による在籍確認なし」を公式サイトで掲げています。

出典: 株式会社セブン銀行「ローンサービスの審査にあたって、登録している電話番号や勤務先に電話連絡することはありますか。」審査において、原則としてご登録の電話番号および勤務先へご連絡することはありません。

当社が必要と判断した場合は、勤務先に在籍されていること、ご本人さまのお申込みであることを確認するため、お客さまの勤務先、携帯電話等にお電話いたします。

なお、審査結果につきましてはメールでお知らせいたします。

ただし、審査によって在籍確認が必要と判断した場合は、勤務先または携帯電話に電話がかかってきます。

有人チャットでも本人の承諾なく勤務先や携帯電話に電話をかけるとの回答があったため、思いがけないタイミングで電話連絡があることも想定しておきましょう。

ユーザー評価

セブン銀行ATMでいつでも借入や返済ができるので便利です。返済金額も少額から返済できるので財布事情にも優しいです。

| 利用したカードローン | セブン銀行カードローン |

||

|---|---|---|---|

| 借入金額 | 10万円 | 金利 | 年15.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 審査の容易さ | ||

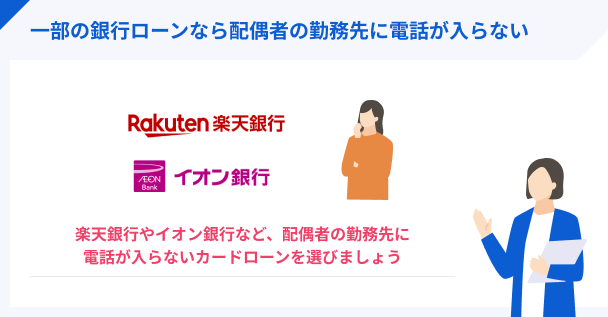

イオン銀行カードローン|専業主婦(主夫)は配偶者の勤務先に在籍確認されない

イオン銀行カードローンの在籍確認について、コールセンターに確認したところ、専業主婦(夫)が申し込む場合は、配偶者の勤務先への電話連絡はおこなわれないとの回答がありました。

スタッフ

専業主婦が申込する場合、借入限度額は最大50万円までとなっており、小口融資として適切な範囲に設定されています。

そのため、配偶者の勤務先に電話連絡が入ることに不安がある人も安心して申込できます。

ユーザー評価

審査などをスピーディーに進めてくれますし、何か困ったことがあっても親身になって対応してくれるので安心して利用することができたこと。オペレーターが分かりやすく説明してくれて良かったです。

| 利用したカードローン | イオン銀行カードローン | ||

|---|---|---|---|

| 借入金額 | 30万円 | 金利 | 年13.8% |

| 審査時間 | 当日中 | 借入事実の把握 | 友人 |

| 重視した点 | 会社の知名度・信頼性 | ||

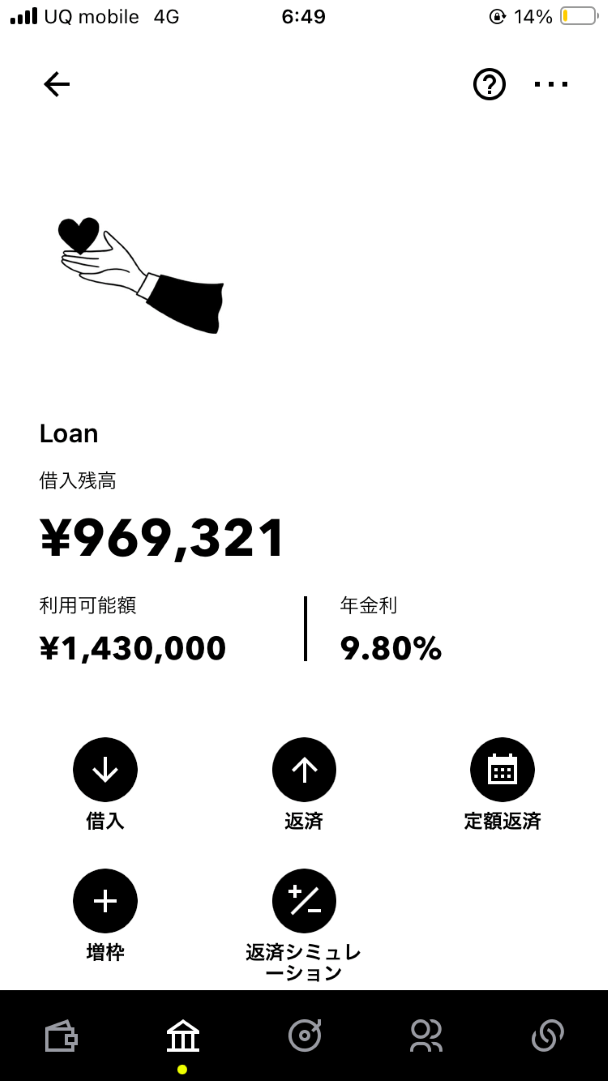

みんなの銀行ローン|電話による在籍確認はないと明言している

みんなの銀行ローン公式サイトのQ&Aでは、はっきり「在籍確認なし」と明言しています。

出典: 株式会社みんなの銀行「ローン申込み時、勤務先への在籍確認はありますか」勤務先への在籍確認はありません。

ほとんどの金融機関「原則として」実施しない、または実施することがあるとしている中、みんなの銀行ローンでは在籍確認を実施しないと言い切っているのが特徴です。

これはみんなの銀行ローンはすでに口座開設をしている人を申込対象としているためだと考えられます。

ユーザー評価

金利が低かったことと在籍確認がない点で選びました。50万までなら簡単に借りることができます。また登録するだけで千円もらえました。

| 利用したカードローン | みんなの銀行ローン |

||

|---|---|---|---|

| 借入金額 | 100万円 | 金利 | 年9.8% |

| 審査時間 | 当日中 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入金利 | ||

横浜銀行カードローン|必要書類を提出すれば電話での在籍確認が不要

横浜銀行カードローンでは、書類確認もしくは電話連絡で在籍確認をおこなっています。

申込後に必要書類を送付すれば電話連絡はしないとしているので、ほとんどのケースで電話での在籍確認が避けられると言えるでしょう。

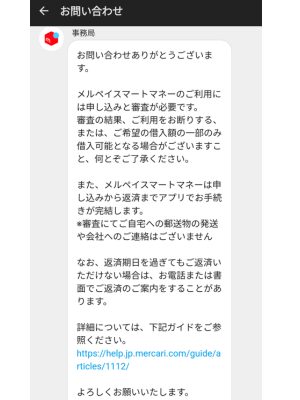

メルペイスマートマネー|メルカリ利用者は本人確認や在籍確認が不要

メルペイスマートマネーの在籍確認について、メルカリにログインした後利用できる「お問い合わせ」で質問したところ、勤務先に連絡することはないとの回答がありました。

画像引用:株式会社メルカリ公式サイト「ヘルプセンター」

メルペイスマートマネーはすでにメルカリを利用している人を対象にしているため、あらためて本人確認や在籍確認をする必要がないと考えられます。

また、利用実績が豊富な人は金利が優遇されるため、頻繁にメルカリを使っている人向けと言えるでしょう。

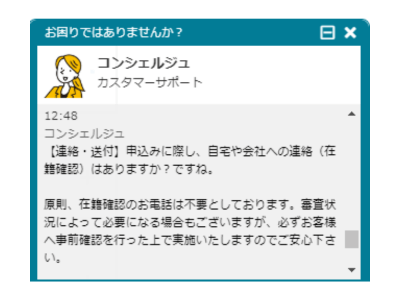

いつも|大手消費者金融と同様に原則電話による在籍確認なし

中小消費者金融のいつもは、大手消費者金融カードローンと同様に、原則電話による在籍確認を実施しないと公式サイトに明記しています。

画像引用:いつも公式サイト「チャットで質問する」

画像引用:いつも公式サイト「チャットで質問する」

出典: 「いつも|申込みの時に、自宅や勤務先へ確認の電話がかかってきますか?」原則、電話での確認はございません。

→審査結果により電話確認が必要な場合も、お客様の同意を得ずに実施することはございません。

電話による在籍確認をおこなうケースが多い中小消費者金融の中で、同意なく電話をかけないいつもは、在籍確認を避けたい人に向いているカードローンです。

ユーザー評価

家や職場に電話などの確認連絡が無いので、まわりの人にバレる事無く手続きを進める事が出来た点が非常に良かったです。

| 利用したカードローン | いつも-itsumo- | ||

|---|---|---|---|

| 借入金額 | 15万円 | 金利 | 年16.0% |

| 審査時間 | 当日中 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

アロー|収入証明書などで確認し電話では実施しない

アローの在籍確認は書類確認を基本とし、原則として勤務先への電話連絡はおこないません。

勤務先に電話が来ないか不安な人も、以下のフリーコールから相談できるため一度問い合わせてみましょう。

アローの審査や問い合わせは平日の9:30~18.00のみ対応なので、タイミングによっては回答に時間がかかるので気を付けましょう。

ユーザー評価

オンライン完結かつ在籍確認なしで借りられるので、ですぐにお金が必要な人にとっては非常に助かります。また、パートやアルバイトの方でも申込ができ、かつアローは運営歴が長く利用者もたくさんいるため安心して利用できるのが良いです。

| 利用したカードローン | アロー | ||

|---|---|---|---|

| 借入金額 | 30万円 | 金利 | 年18.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

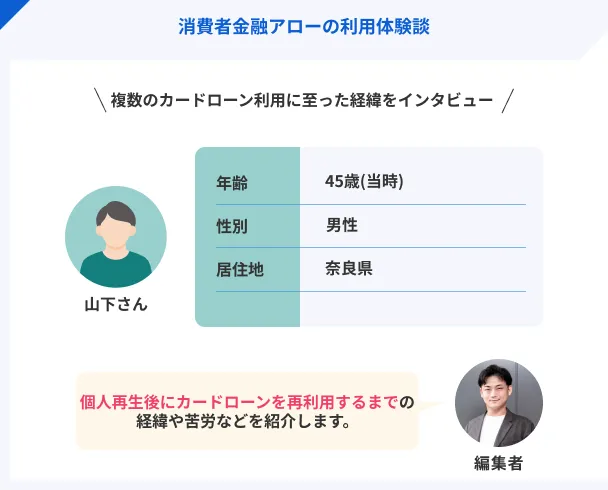

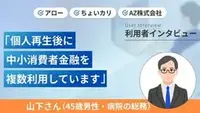

体験談を紹介|在籍確認の電話なしでアローを利用できた山下さんにインタビュー

実体験として、アローを利用した山下さん(仮名)のインタビューを紹介します。

〇インタビュー当時の山下さんのプロフィール

| 項目 | アロー |

|---|---|

| 借入限度額 | 10万円 |

| 金利 | 年18.0% |

マネット

編集者

山下さん

詳しいインタビュー内容は以下の記事で紹介しています。

アムザ|在籍確認は書類の確認のみで原則として電話では実施しない

アムザ公式サイトの「契約までの流れ」によると、審査では書類の確認のみで在籍確認をおこなっていると明記されています。

出典: 株式会社アムザ「契約までの流れ」弊社の審査では、資格確認書の確認のみで在籍確認等は行っておりません。

「おこなわない」と言い切っているため、申込情報や書類に不足があった場合でも、まず本人に連絡が入るものと考えられます。

ダイレクトワン|申告内容や書類などで確認し電話での在籍確認はなし

ダイレクトワンは申込フォームに入力された情報や書類確認で在籍確認をおこなうため、原則として電話連絡がありません。

出典: ダイレクトワン「よくあるご質問」原則、電話で在籍確認は行っておりません。ご申告内容や書類にて確認させていただいております。電話での在籍確認が必要な場合は、事前にお客さまの同意をいただいております。

電話で確認が必要になった場合でも本人の許可なく実施することはないので、突然の連絡に戸惑うことはないでしょう。

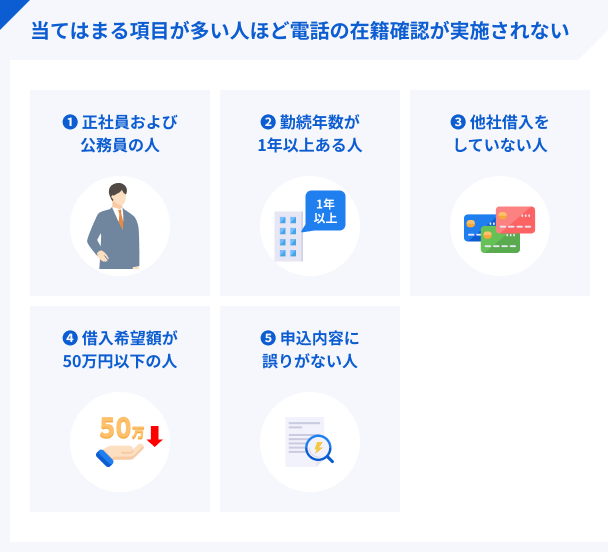

電話による在籍確認なしにしやすい人の特徴

「原則として電話による在籍確認をおこなわない」としているカードローンでも、必要が生じれば実施されるため、確実に電話連絡を回避することはできません。

ただし、電話による在籍確認を回避できる人にはいくつか共通する傾向があります。

電話による在籍確認なしにしやすい人の特徴 |

- 正社員および公務員の人

- パート・アルバイト・派遣・契約社員でも勤続年数が1年以上ある人

- 他社借入をしていない人や滞納していない人

- 借入希望額が50万円以下の人

- 申込内容に誤りがない人

行政書士・FP|岩井和幸

貸金業法に準じると在籍確認無しはできないが、電話無しのケースはある

法律で貸金業者に対して「返済能力の調査」が義務付けられています。在籍確認はその「返済能力」をチェックする上で重要な意味を持っています。ただし、近年は個人情報保護法の観点から、在籍確認の電話がかかってきても回答しない企業も増えています。それに伴って電話ではなく書類提出のみの在籍確認も増えつつあります。

正社員および公務員の人

正社員や公務員で勤続年数が長い人は、今後も同水準の収入が期待でき返済能力があると判断されるため、電話による在籍確認なしとなる可能性が高くなります。

また、上場企業の正社員も申込の際に提出する給与明細書などの書類で在籍情報が十分に確認できるため、電話連絡が不要になるケースが多くなっています。

スムーズに審査が進むよう、申込前に給与明細などの最新の所属証明書類を用意しておきましょう。

ただし、勤続年数が短い場合は在籍確認が実施される可能性があるため注意が必要です。

パート・アルバイト・派遣・契約社員でも勤続年数が1年以上ある人

パートやアルバイトの学生や主婦、派遣や契約社員の人でも、勤続年数が1年以上であれば、電話による在籍確認なしとなる可能性があります。

毎月一定の金額を給料として受け取っており、その状態が一定期間続いていれば、安定収入があると判断されやすくなるためです。

ただし、勤続年数が1年以上あっても、勤務日数が極端に少ない場合は安定収入があるとは判断されない可能性があります。

勤務日数を増やして、毎月の収入を増やすなど工夫しましょう。

他社借入をしていない人や滞納していない人

他社借入がない場合、返済能力に問題がないと金融機関に判断され、在籍確認の電話がおこなわれない傾向があります。

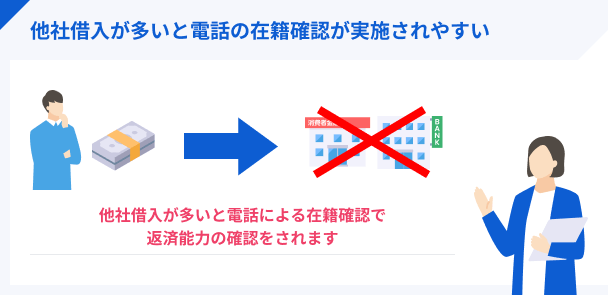

複数の他社借入があると多重債務者として経済的に苦しい状況にあるのではないかと見なされ、電話連絡が実施される確率が高まります。

また、過去にクレジットカードの支払いやローンの返済を滞納した経験がない人も、計画的に返済ができる人と評価され、電話連絡がおこなわれない傾向があります。

借入希望額が50万円以下の人

借入希望額が50万円以下と少額である人は、年収に対する借入金額の割合が大きくなり過ぎない可能性が高いため、在籍確認なしで審査が進みやすくなります。

実際に、借入希望額が50万円以下の人は、他社借入との合計が100万円を超えている場合を除き、収入証明書の提出が必要ないケースがほとんどです。

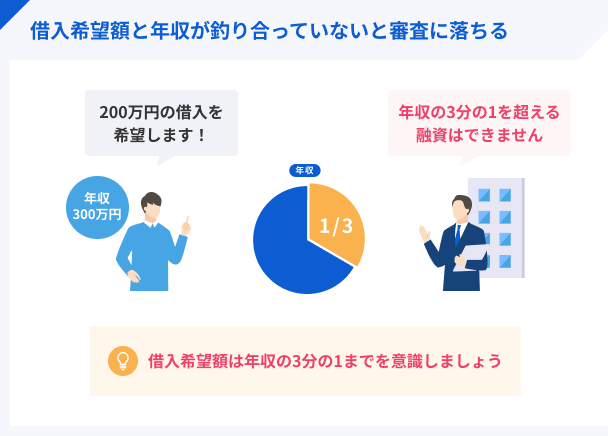

なお、消費者金融では貸金業法に定められる「総量規制」を遵守しており、年収の3分の1を超える融資は原則として禁止されています。

すでに他社で借りている人は、新規融資の申込で年収の3分の1に近くなる場合、返済能力を慎重に調査されるため、電話による在籍確認が実施されやすいため注意が必要です。

銀行カードローンは総量規制の対象外ですが、多くは消費者金融と同等の基準で返済能力をチェックしています。

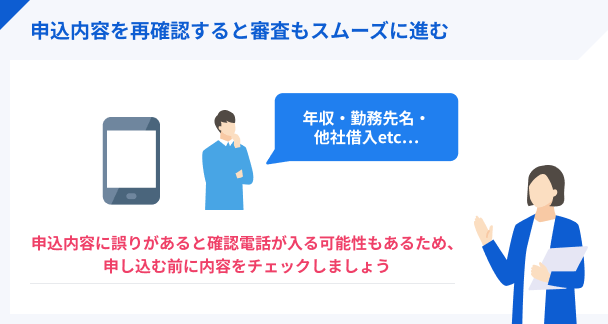

申込内容に誤りがない人

申込フォームの入力に誤りがなければ、電話連絡が実施される可能性が低くなります。

金融機関の電話連絡には、申込情報が正確かを確認するケースもあるためです。

正確な情報がわからなければ金融機関は審査をおこなえないため、申込情報に誤りがあると考えられる場合は電話連絡を実施します。

在籍確認の方法を相談できるカードローン9選

基本的には電話による在籍確認を実施するものの、相談次第では時間指定や書類による在籍確認に変更してもらえる金融機関もあります。

| 公式サイト | 在籍確認の電話 | 土日の審査対応 | 必要書類 | 郵送物 | 融資時間 | |

|---|---|---|---|---|---|---|

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

なし | 最短翌営業日 | |

|

詳細は こちらへ |

あり | 身分証明書 | キャッシュカード | 最短翌営業日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

・ローンカード ・お手続き完了のご案内 ・ご利用ガイド |

数日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

なし | 最短30分 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

なし | 最短即日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

・カード | 最短30分 | |

|

詳細は こちらへ |

運転免許証 または 資格確認書 |

公式サイト参照 | 16時までの審査完了で即日融資 | ||

|

詳細は こちらへ |

あり | 身分証明書 | カード | 平日14時までの申込受付で当日融資可能 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

なし | 最短即日 |

申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

必ず要望通りに対応してもらえるとは限りませんが、金利の低さや配偶者貸付など、大手消費者金融とは異なる特色があるカードローンを利用したい場合は検討してみましょう。

ファイナンシャルプランナー|鳥谷威

必要書類は事前に用意しておきましょう

電話確認の代用となる審査をおこなうためには、本人確認書類あるいは収入証明書類の提出が欠かせません。とくに源泉徴収票などは、新たに揃えるまでに時間を要する可能性があります。スムーズな提出が電話対応を極力避けられる方法ともいえますので、必ず事前に用意しておきましょう。

ファイナンシャルプランナー|矢野翔一

自身の収入を正しく証明しましょう。

融資をおこなう金融機関は、貸金業法に則って利用者の返済能力を確かめる必要があります。逆に言うと、電話をせずとも返済能力があると確認できれば問題ないわけです。昨今では書面の提出やその他の証明により、安定収入があると判断するケースも多いので、状況に応じてカードローン会社へ相談するなどを実施してみても良いでしょう。

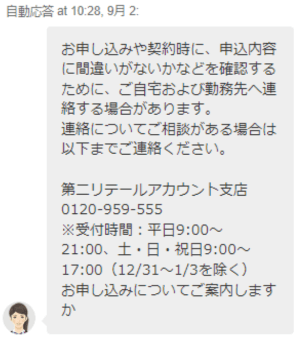

三菱UFJ銀行カードローン「バンクイック」|第二リテールアカウント支店に相談可能

三菱UFJ銀行公式サイトのチャットサービスに問い合わせたところ、バンクイックは「第二リテールアカウント支店」に在籍確認について相談できるとの回答がありました。

画像引用:三菱UFJ銀行「カードローン「バンクイック」のよくあるご質問|チャットで質問」

バンクイックの審査は申込完了後、平日9:00~21:00(土・日・祝日は9:00~17:00)に実施されるため、できる限り早く第二リテールアカウント支店へ電話をしましょう。

ただし、第二リテールアカウント支店に電話がつながる前に在籍確認が実施される可能性もある点には注意が必要です。

【受付時間】

平日9:00~21:00

土日祝日9:00~17:00

※12/31~1/3を除く

PayPay銀行カードローン|申込後にローン専用ダイヤルで書類による在籍確認にできるか相談できる

PayPay銀行カードローンも、申込後にフリーコールへ電話をすると在籍確認の方法を相談できます。

出典: PayPay銀行株式会社「【カードローン】ローンの申込をした場合、勤務先や携帯電話に電話がかかってきますか。」審査にあたり、「銀行名+担当者名」でご登録の勤務先電話番号に在籍確認のお電話をします。

その他、提出書類の内容確認や融資内容のご説明のためにご勤務先や携帯電話にご連絡する場合があります。

注意点として、PayPay銀行のフリーコールは平日の9:00~17:00のみ営業している点です。

土日祝日に申込しても相談はできないので注意しましょう。

営業時間:平日9:00~17:00

休業日:土日祝日、12/31~1/3

オリックス銀行カードローン|在籍確認の時間指定について相談可能

オリックス銀行は、電話による在籍確認が必須です。

ただし、時間指定を希望する際はフリーコールへの電話にて相談可能であるとチャットサービスから回答がありました。

画像引用:オリックス銀行株式会社「チャットサポートでお問い合わせ」

ただし、審査結果によっては、時間指定に対応できない場合もあるとの回答もありました。

なお、オリックス銀行もフリーコールは平日9:00~18.00のみの受付です。

受付時間:平日9:00~18:00

休業日:土日祝日、12/31~1/3

アスト|申込時に電話以外の在籍確認にできるか相談できる

アスト公式サイトのQ&Aには、電話以外の在籍確認の方法もあるため、申込時に申し出てほしいと明記されています。

出典: 株式会社アスト「よくあるご質問|勤務先に確認の連絡がありますか?」お勤め先へ在籍確認のためにお電話をさせて頂きますが、お客様のプライバシーに配慮し、個人名でお電話いたしますのでお申込がお勤め先の方に知られることはございません。

なお、在籍確認はお電話以外の方法もございますので、どうしてもお勤め先に電話をされては困るという方は、お申込の際にお申し出ください

インターネット・電話・店頭の3つの申込方法のうち、電話と店頭のときは担当者にそのまま相談すれば問題ありません。

インターネット申込でも、仮審査完了後に希望連絡先に電話がかかってくるため、在籍確認の方法を相談してみましょう。

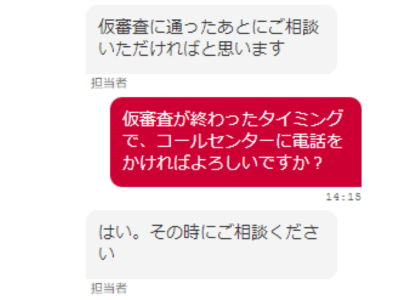

VIPローンカード|電話での確認が難しいときは申込後に相談できる

VIPローンカードに申込し、仮審査が完了したタイミングでコールセンターに電話をすると、在籍確認の方法を相談できるとチャットサービスから回答がありました。

画像引用:株式会社ドコモファイナンス「よくあるご質問|契約するまでに、勤務先へ連絡がきますか?」

出典: 株式会社ドコモファイナンス「よくあるご質問|契約するまでに、勤務先へ連絡がきますか?」お勤めされていることの確認のため、ご勤務先に個人名でお電話させていただきます。

※お客さまのプライバシーには十分配慮し、オペレーターの個人名にておかけしますのでご安心ください。

※お電話での確認が難しい場合は、お申込後にご相談ください。

VIPローンカードのフリーコールは土日祝も受付しているため、平日は忙しくて申込や相談ができない人でも利用できます。

平日 9:00~19:00

土日祝 9:00~18:00(※1月1日除く)

ベルーナノーティス|希望の連絡先に連絡してくれるほか、在籍確認の相談も可能

ベルーナノーティスの在籍確認は希望の連絡先に電話をかけてくれるので、所属部署に直接電話をしてもらうことも可能です。

在籍確認について不安な点があれば担当者へ相談できるため、勤務先に知られるリスクは低いでしょう。

出典: 「よくあるご質問|株式会社サンステージ|ベルーナノーティス|はじめての申込みの際に、自宅や勤務先に確認の電話がかかってきますか?」基本的にご希望のご連絡先にご連絡をいたします。

繋がらない場合にはご自宅にご連絡をする可能性もございます。

勤務先に関しては、お客様に事前の確認なくご連絡することはございませんのでご安心ください。

ご連絡の際はお客様のプライバシーに十分配慮し、担当者の個人名でご連絡いたします。

ご心配な点などございましたら担当者へご相談ください。

仮審査が完了したタイミングで、申込者に「在籍確認をしてもよろしいですか」という確認の電話が入るので、要望があるときはこのタイミングで申し出てください。

なお、ベルーナノーティスには専業主婦が申込可能な「配偶者貸付」に対応しています。

配偶者貸付とは、申込者本人と配偶者の収入を合算した総額の3分の1までの借入が認められる、貸金業法の制度です。

申込時には配偶者の同意書の提出、および配偶者の勤務先への在籍確認が必要になります。

フタバ|契約が決まったタイミングで在籍確認について相談可能

フタバに在籍確認について問い合わせたところ、契約手続きのタイミングでコールセンターに電話をかけることで、時間指定や書類による在籍確認に対応できる可能性がある、との回答がありました。

スタッフ

仮に電話による在籍確認を回避できないときでも、フタバは担当者の個人名で電話をかけてくれるため、借入が勤務先に知られる心配は少ないでしょう。

出典: フタバ株式会社「よくあるご質問|自宅や勤務先に申込の確認連絡がきますか?」ご本人さまであるかどうかの確認、お申込み内容に間違いがないかなどを確認させていただくために、ご自宅および勤務先に個人名でご連絡させていただく場合がございます。

お客さまのプライバシーに配慮し、担当者の個人名でご連絡いたしますので、フタバ名でご連絡がいくことはございません。

セントラル|基本は電話での確認だが方法について相談できる

セントラルの在籍確認は原則電話で実施されますが、事前に確認の電話が入るため、時間指定や書類による在籍確認について相談可能です。

出典: 株式会社セントラル「よくあるご質問|在籍確認は有りますか?」在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。

お申込をいただいてからすぐにお取りするわけではございません。

基本的にお電話確認をさせていただきます。

ただし、基本的には電話で在籍確認するケースが多いため、確実に書類の確認へ変更できるわけではありません。

キャネット|営業時間内であれば在籍確認の時間帯を相談可能

キャネットのお問い合わせフォームで在籍確認について相談できるか問い合わせたところ、営業時間内の時間指定なら可能であるとの回答がありました。

基本的には電話による在籍確認を回避できないため、時間指定をしたうえで自ら対応するのが良いでしょう。

出典: 株式会社キャネット「新規申込み時の、「勤務先などへの在籍確認」って、どのようにされるのですか?」新規のお申込みをいただいたときは、ご本人様であるか、お申込み内容に間違いがないかなどを確認させていただいております。

確認は、個人名でお電話させていただき当社の社名はお出しません。

なお、キャネットはWEB申込でも、住んでる地域によって申込可能な支店が異なるほか、お住まいの地域によっては利用できません。

詳しくは以下のボタンから公式サイトをご確認ください。

マネット編集担当/キャッシングガイド

奥山 裕基

ここまで紹介した金融機関は在籍確認の方法を相談できますが、必ずしも希望通りになるとは限らない点には注意しましょう。

確実に電話の在籍確認なしで借入したい人は、公式サイトに在籍確認なしと記載しているカードローンを検討してみてください。

電話の在籍確認なしにするための対処法7選

できる限り勤務先への電話連絡を避けたい人は、原則として電話による在籍確認を実施しないカードローンを申込しましょう。

ほかにも、担当者への連絡や書類の提出などで電話連絡を避けられる可能性があります。

電話の在籍確認なしを実現する方法 |

- 原則として電話の在籍確認を実施しないカードローンへ申込する

- 申込後30分以内に担当者へ相談する

- 会社への所属が分かる書類を提出する

- 複数の金融機関に申込しない

- 借入希望額を50万円以下にする

- 申込内容を再確認する

- 専業主婦でも申込可能な銀行のローンに申込する

1|原則として電話の在籍確認なしのカードローンへ申込する

公式サイトに「原則として電話による在籍確認をおこないません」と明言しているカードローンに申込しましょう。

こうしたカードローンは、公式サイトのチャットサービス・Q&A・問い合わせでも「原則として電話による在籍確認を実施しない」※と明言しています。

※イオン銀行カードローンと楽天銀行スーパーローンは専業主婦のみ電話の在籍確認なし

ただし、後ほど解説する「電話による在籍確認なしになりにくい人の特徴」に当てはまる人は、電話による在籍確認が実施される可能性がある※ので注意が必要です。

※メルペイスマートマネーは電話の在籍確認なし

また、電話連絡が必要になった際にも本人の許可なく実施することはなく、さらに非通知の電話番号でかけてきたり、担当者の個人名を名乗ったりするなど、プライバシーへの配慮も万全です。

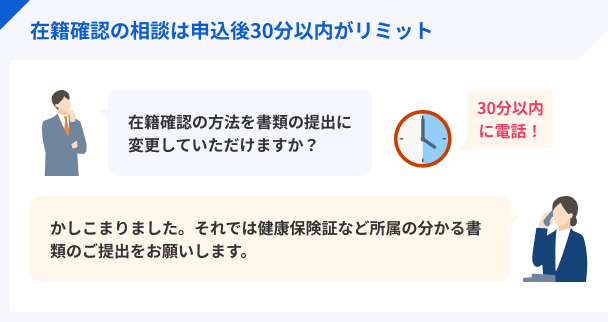

2|申込後30分以内に担当者へ相談する

原則として電話による在籍確認なしの金融機関でも、審査結果によっては申込者に許可を得たうえでおこなう可能性もあります。

こうした事態を避けたい人は、申込後に来る本人確認の電話、もしくはフリーコールで在籍確認の方法を相談してみましょう。

金融機関のなかでも、大手消費者金融カードローンは書類による在籍確認の相談について柔軟に対応してくれます。

3|会社への所属が分かる書類を提出する

申込の時点で、本人確認書類とは別に所属が分かる書類を提出すると、コールセンターに電話せずとも書類で在籍確認をしてくれる可能性が高くなります。

在籍確認に活用できる書類一覧 |

- 在籍証明書

- 給与明細書

- 社員証の写し

- 雇用契約書

- 源泉徴収票 など

金融機関によって在籍確認で利用できる書類が異なる可能性もあるため、申込前に問い合わせておくのも効果的です。

4|複数の金融機関に申込しない

短期間で複数のカードローンに申込すると、多重債務に陥る可能性のある申込者だと判断され、より厳しく返済能力を調べられます。

多重債務

多重債務1社申込したら、まずは審査結果が出るまで待ちましょう。

審査に通過しなかった場合も、すぐに再申込やほかのカードローンへの申込をするのは避けましょう。

審査に通過しなかった際に再度申込するときの目安となるタイミング |

- 同じカードローンへの再申込:前回の申込から6カ月後

- ほかのカードローンへの申込:前回の申込から1カ月前後

5|借入希望額を50万円以下にする

借入金額は必要最低限の金額にすることが重要です。

大手や中小の消費者金融では、借入希望額が50万円以上、または借入希望額と他社借入の合計が100万円を超える場合、収入証明書の提出も別途求められます。

銀行でも同様の基準を設けているケースが大半です。

借入希望額や他社借入が多くなればより厳格に返済能力を審査されることの表れであるため、電話による在籍確認も実施されやすくなります。

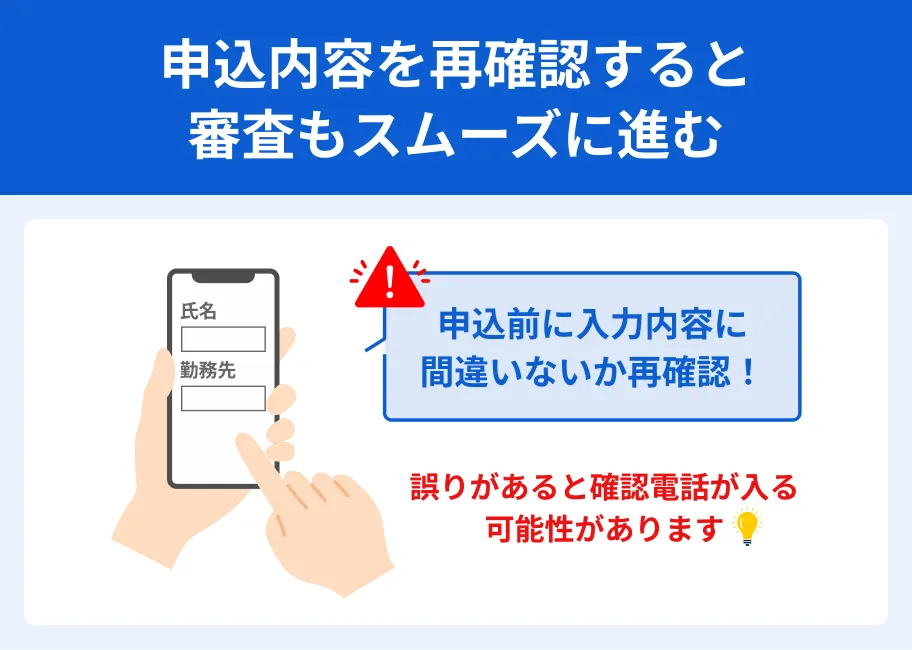

6|申込内容を再確認する

申込内容に誤りがあると、審査担当者が確認のために電話による在籍確認を実施する確率が高くなります。

審査に申込む前に内容をチェックし、問題ないことを確認しましょう。

なお、誤字以外で間違えやすいものは、年収などの数字です。

給与明細書や源泉徴収票といった収入証明書の金額を正確に記入しましょう。

7|専業主婦でも申込可能な銀行のローンに申込する

専業主婦の人は、「配偶者貸付」の制度があるカードローンへの申込が検討できます。

ただし、配偶者貸付では配偶者に同意書を記入してもらう必要があるため、借入が知られたくない人は、同意書なしで申込できるイオン銀行に申込しましょう。※

※専業主婦の借入限度額は50万円まで

配偶者の勤務先に電話連絡が入ることもないので、安心して申込できます。

貸金業務取扱主任者|手塚大輔

配偶者に内緒で同意書にサインすると、私文書偽造の罪に問われる可能性があります

契約に関する書類を偽造して契約した場合、私文書偽造罪に問われる可能性があります。

それ以前に、内緒でお金を借りたことが配偶者に知られれば、夫婦関係が破綻する原因になりかねません。

電話の在籍確認はあるが借入が知られにくいカードローン6選

電話による在籍確認があっても、勤務先に借入が知られにくい金融機関もあります。

ほかのサービスでもよく知られる会社が提供しているカードローンもあるので、在籍確認に不安があるものの、馴染みのある会社を利用したい人にも向いています。

| 公式サイト | 在籍確認の電話 | 土日の審査対応 | 必要書類 | 融資時間 | |

|---|---|---|---|---|---|

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

最短即日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

最短即日 | |

|

詳細は こちらへ |

あり | 身分証 収入証明書 |

最短即日 | |

|

詳細は こちらへ |

あり | 身分証明書 | 最短翌営業日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 |

数日 | |

|

詳細は こちらへ |

あり | 身分証明書 収入証明書 印鑑 |

最短即日 |

ファイナンシャルプランナー|菊原浩司

電話での在籍確認は利用者にとってリスクとなりえます。

電話による在籍確認は、金融機関名を伏せていたとしても会社側に察せられてしまう可能性はぬぐえませんし、たとえ気が付かれずとも電話確認は私用電話と受け取られてしまうので、利用者にとってはリスクです。知られずに使いたい場合は、書類提出など電話以外で在籍確認ができる金融機関も検討してみると良いでしょう。

JCBカードローン「FAITH」|本人以外に申込に関する話題を出さないので安心

クレジットカード会社のJCBが提供するカードローン「FAITH」の審査では、必ず電話による在籍確認がおこなわれます。

ただし、本人以外の人が電話に出たときは、プライバシーに配慮してカードローン申込の件は一切話すことはありません。

出典: 株式会社ジェーシービー(JCB Co., Ltd.)「FAITHのお申込について|在籍確認について」JCBのカードローン「FAITH」では、勤務先の在籍確認のため、株式会社ジェーシービーより、勤務先にお電話をする場合があります。

基本的にはカードローンの審査終了後のタイミングに在籍確認がおこなわれます。審査は最短で当日に完了するため、早ければお申込された日に在籍確認がおこなわれることがあります。

お電話の際にご本人以外の方にお申込に関するお話をすることはありませんので、勤務先の方にカードローンをお申込されたことが知られることはありません。

本人以外の人が電話に出たときでも、「〇〇は現在席を外しております」というように、在籍がわかる会話があれば在籍確認は問題なく完了します。

LINEポケットマネー|オペレーターの個人名で電話が来るので知られにくい

LINE ウォレットを利用している人が申込できる「LINEポケットマネー」は、オペレーターが個人名を名乗って電話の在籍確認をおこないます。

出典: 「ヘルプセンター|勤務先に連絡することはありますか?」勤務先にご連絡する場合があります。

※ご連絡する場合は、オペレーターの個人名で連絡します

なお、勤務先への連絡に関するご要望は承れません。

何卒ご了承ください。

在籍確認の方法に関して相談はできないため電話連絡は避けられませんが、借入が勤務先に知られる心配はありません。

マネット編集担当/キャッシングガイド

奥山 裕基

LINEポケットマネーには

「LINE Payの取引実績があれば電話の在籍確認がない」

「50万円以下の借入希望額なら電話の在籍確認がない」

といった噂があります。

この件をフリーコールで質問しようとしたところ、音声ガイダンスのみで在籍確認に関する質問はできませんでした。

そのため、申込したら電話がかかってくるものと思うのが無難ですね。

auじぶん銀行じぶんローン|電話口で名乗る名前の指定も可能

auじぶん銀行じぶんローンは、担当者に「銀行名」と「個人名」どちらを名乗ってほしいかを相談できます。

出典: auじぶん銀行株式会社「【じぶんローン】申込みや、契約時に勤務先に電話連絡が入ることはありますか?」お勤めされていることを確認するため、ご登録いただいた勤務先へご連絡させていただきます。

原則、「銀行名(auじぶん銀行)」でご連絡いたしますが、個人名でのご連絡も可能です。

ご希望の際はauじぶん銀行ローンセンターまでお問い合わせください。

なお、プライバシーには十分配慮し、ご本人さま以外にじぶんローンに関する内容についてお話しすることは一切ありませんので、ご安心ください。

また、お勤め先へのご連絡にご不安やご心配等等ございましたら、お申込後にauじぶん銀行ローンセンターまでお問い合わせください。(新規借入:0120-926-800)

突然知らない人から電話がくる理由が思いつかないという人も、銀行名を名乗ってもらうよう相談すれば「新規口座開設で確認の電話が入った」などと説明しやすいしょう。

みずほ銀行カードローン|電話による在籍確認はプライバシーに徹底配慮して実施される

みずほ銀行の公式サイトには、在籍確認に関する情報が掲載されていません。

そこで、筆者がフリーコールで質問したところ、時間指定や書類による確認の相談はできないものの、個人名で電話をかけるとの回答がありました。

スタッフ

電話による在籍確認は避けられないものの、申込者のプライバシーに配慮して実施されるため、勤務先に申込が知られる可能性は低いと言えます。

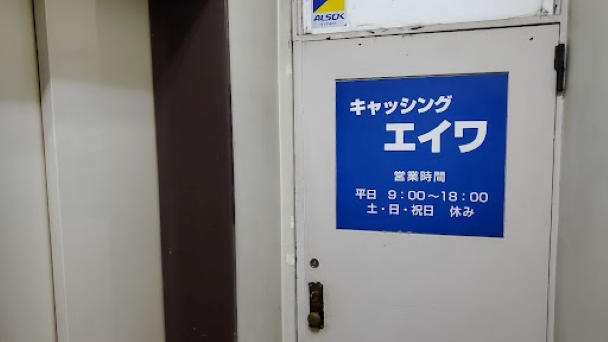

エイワ|勤務先へ自ら電話をかけて在籍確認するので知られにくい

中小消費者金融のエイワは、店舗に赴いて申込する「対面与信」のみを取り扱う金融機関です。

在籍確認の方法も特徴的で、審査の途中で申込者自らが勤務先に電話をかけ、その会話内容で在籍の有無を確認します。

必ず電話による確認が必要ですが、従業員が会社に連絡するのは不自然ではないため、同僚から怪しまれる心配はないでしょう。

なお、エイワでは申込を検討している店舗に電話をかけることで、不安な点を事前に質問することも可能です。

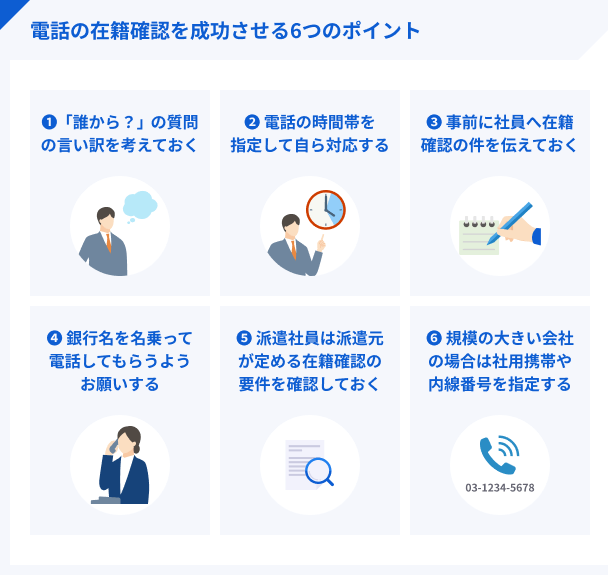

電話による在籍確認で気を付けたい6つのポイント

電話での在籍確認は申込者のプライバシーに配慮して実施されますが、場合によっては勤務先にカードローンの申込を疑われることもあります。

さらに、入社間もない人の場合は同僚に名前を把握されておらず、「そんな社員はいない」などと答えられて審査に通過しないケースもあります。

周囲に知られずにスムーズに審査に通過できるよう、以下で解説する対処法を実践してみてください。

ファイナンシャルプランナー|塚越一央

在籍確認は、安定収入の事実を確認するために必要な工程です。

在籍確認が完了しない場合、基本的にカードローンの契約はできません。在籍確認は、申込者が申告した勤務先に本当に在籍しているかを確認する重要な審査工程の一つです。ただし、会社の事情で電話に出られない場合などは、給与明細の提出で代替できるケースもあります。どうしても電話確認が難しい場合は、事前に金融機関に相談することで、柔軟な対応をしてもらえる可能性があります。

1|「その電話だれ?」と聞かれたときの理由を考えておく

馴染みのない人物から電話がかかってくると、会社の人から「今の電話は誰?」と聞かれることは珍しくありません。

そのようなときに焦った様子を見せると余計に疑われるため、あらかじめどのように答えるかを考えておきましょう。

| 質問例 | 説明の例 |

|---|---|

| さきほど田中さんという人から電話が来ましたが、ご用件を言わずに切れてしまいました。 | この間、クレジットカードを申込したので、その関係で電話が来たのかもしれません。 |

| 田中さんという人からお電話がありましたが、どなたかご存じですか? | 休日に保険の見直しにいったときの担当さんが田中さんだったから、その人だと思います。 |

| 田中さんと仰る人が、改めて電話すると言っておりました。 ご用件わかりますか? |

そういえば、名刺交換した人の名前が田中さんだったな。 そこまで重要な用事ではないので大丈夫ですよ。 |

| 田中という人からお電話ですが、誰か分かりますか? | 今朝エアコンの修理をお願いした業者さんかもしれません。 急ぎだったので会社の電話番号を教えていたんです。 |

説明の仕方を考える際は、自分の現在の状況に合ったものにするのがポイントです。

たとえば現在家族が介護を受けている人なら、ヘルパーさんに念のため勤務先の電話番号を教えていたと説明するのは自然です。

2|電話の時間帯を指定して自ら対応する

電話連絡の時間帯を相談できる金融機関の場合、指定した時間帯に電話をしてくれるケースもあるので、自ら対応できる可能性が高まります。

ただし、確実に自分が在籍確認の電話に出られるとは限らないため、併せて同僚への説明も考えておくと安心です。

3|事前に社員へ在籍確認があることを伝えておく

動揺せず答えられるか不安という人は、あえて事前に在籍確認があることを伝えるのも効果的です。

「クレジットカード会社から連絡が来るかも」「銀行から電話が来るかもしれない」といった理由を伝えておけば、同僚から怪しまれることも少ないでしょう。

個人名でかかってくる場合はクレジットカード、銀行名でかかってくる場合は銀行口座開設など、在籍確認の方法に合わせて伝える内容を変えるのもポイントです。

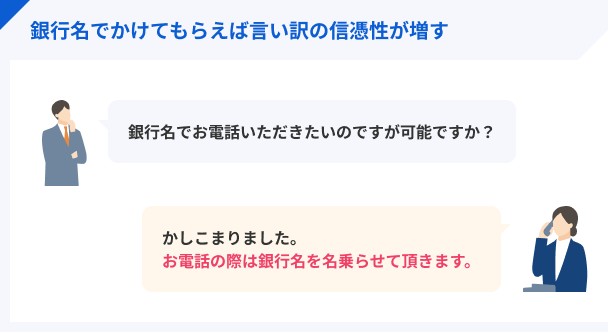

4|銀行名を名乗って電話してもらうようお願いする

会社に個人名のみ名乗って電話をかけてくる人はあまりいないため、人に言えない用件ではないかと勘繰られる可能性もあります。

そこで、事前に銀行名を名乗って電話をしてもらえるよう相談しておけば、「口座開設」「投資信託」などの申込に関する連絡だと説明しやすくなるでしょう。

なお、銀行名を名乗ってもらえる銀行カードローンは、三井住友銀行カードローン・PayPay銀行カードローン・auじぶん銀行カードローンの3つです。

| PayPay銀行 カードローン |

auじぶん銀行 カードローン |

|---|---|

| 名乗る名前 | 銀行名 + 担当者名 |

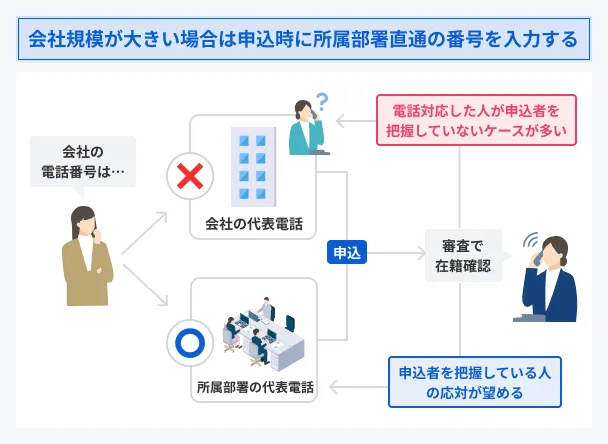

5|規模の大きい会社の場合は社用携帯や内線番号を指定する

大企業、または部署の数が多い会社では、電話に出た同僚が「〇〇という社員は弊社におりません」と伝えるリスクが高くなります。

その点、社用携帯や内線番号を申告しておけば、自分もしくは関係の深い社員が電話に出られるので安心です。

在籍確認が完了しなければ審査に通過できないため、連絡先の選定は慎重におこないましょう。

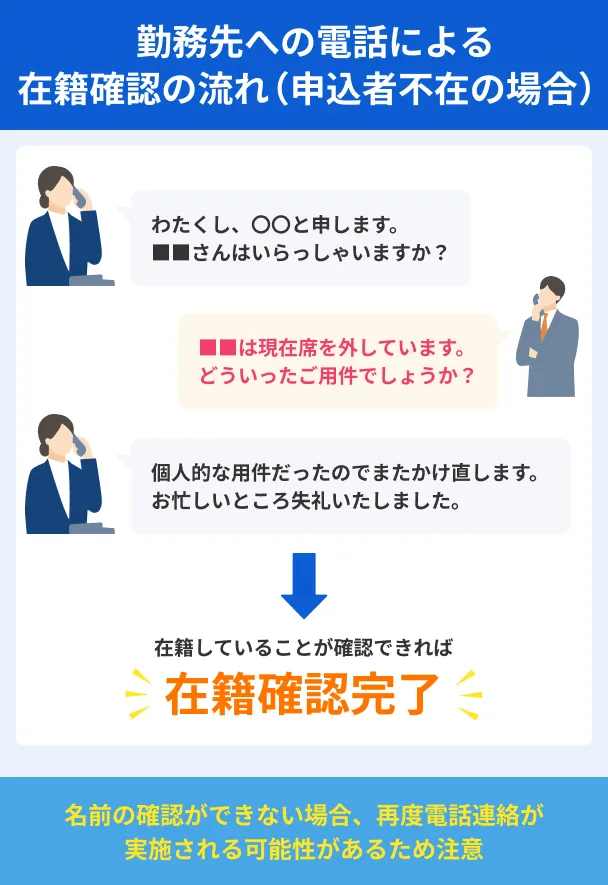

電話による在籍確認は本人が対応しなくても問題ない

電話による在籍確認は、申込者本人が申告した勤務先で実際に働いていること確認できれば完了します。

そのため、本人以外の人が電話に出た場合でも、「外出しています」「席を外しています」といった回答をしてくれれば、在籍していることは確実と言えるため在籍確認に支障はありません。

ファイナンシャルプランナー|新井智美

原則として審査において在籍確認は必要です

在籍確認は原則として電話で実施されますが、必ずしも本人が電話口にでなければならないわけではありません。また、中には条件を満たすことで電話での在籍確認を不要としている金融機関もあります。その場合は条件を満たしているかを確認するとともに、必要書類を提出することを忘れないようにしましょう。

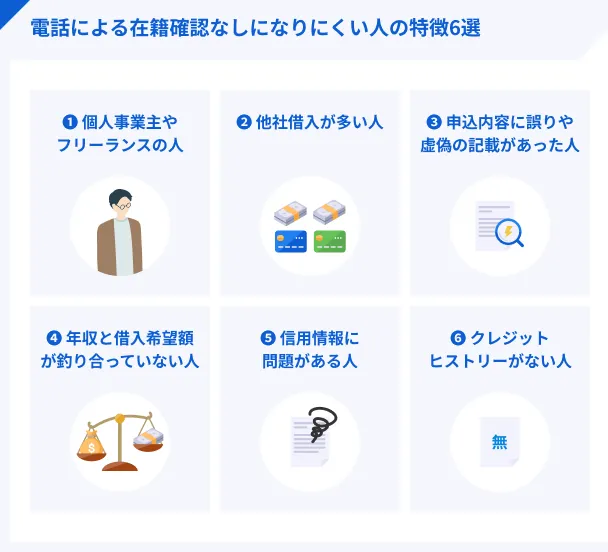

電話による在籍確認なしになりにくい人の特徴

原則電話による在籍確認を実施しない金融機関に申込しても、電話連絡が実施される可能性はあります。

電話での在籍確認なしになりにくい人には共有する傾向があるため、あらかじめ確認し、自分に当てはまるものがないかをチェックしておきましょう。

在籍確認なしが難しい人の特徴 |

- 個人事業主やフリーランスの人

- 他社借入が多い人

- 申込内容に誤りや虚偽の記載があった人

- 年収と借入希望額が釣り合っていない人

- 信用情報に問題がある人

- クレジットヒストリーがない人

個人事業主やフリーランスの人

個人事業主やフリーランスは毎月の収入の変動が大きく、安定した収入があると認められにくいため、電話連絡が実施される可能性が高まります。

また、年収も変動しやすいため、総量規制に抵触する年収の3分の1以上という金額を判断しにくいと言えるでしょう。

在籍確認の際は勤務先、つまり事務所や携帯電話に電話がかかってきます。

毎月の報酬がある程度安定している人が付き合いのある金融機関で申込する際には、相談次第で書類による在籍確認に応じてもらえる可能性もあります。

ファイナンシャルプランナー|鳥谷威

不明点は公式サイトにて問合せをしましょう

自営業の人であれば、中には営業許可書を求められるケースもあり、戸惑うかもしれませんが、原則法人名や屋号がわかる書類(確定申告書など)を提出すれば大丈夫です。不明な点はチャットやコールセンターに問い合わせてみましょう。

他社借入が多い人

他社借入が多いと年収と借入残高のバランスが取れていない印象を与え、返済能力に疑念を持たれるために電話による在籍確認が実施されやすくなります。

また、他社借入が年収の3分の1に近づいていると、電話連絡が実施されないまま審査に通過しないことも珍しくありません。

こまめに随時返済をおこなうなど、現状の借入残高をできる限り減らして申込するのが理想的です。

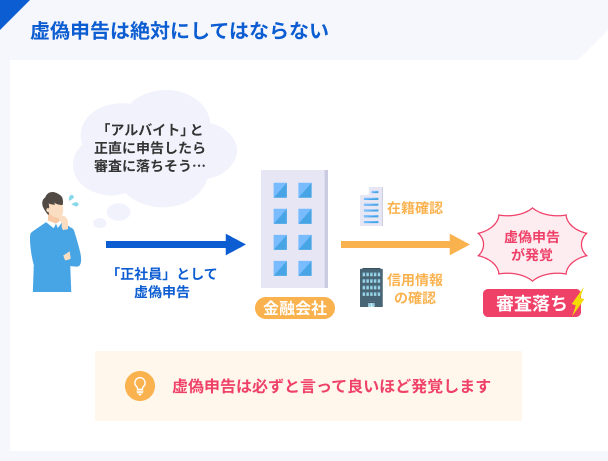

申込内容に誤りや虚偽の記載があった人

申込の際に申告する年収や勤務先、他社借入金額を偽って申告した場合、書類や信用情報などの調査で矛盾が発覚し、事実確認のために電話による在籍確認が実施されやすくなります。

貸金業務取扱主任者|手塚大輔

信用情報には、カードローンやクレジットカードの申込や利用の履歴が登録されています

過去に申込した履歴や、滞納などのトラブルは、すべて信用情報に登録されています。

たとえば他社借入が3社ある人が1社と偽った場合、信用情報には借入の記録が残っているため、嘘の申告だと判明します。

さらに、虚偽申告をすると審査に通過しない可能性も高く、同じカードローンへの再申込も断られるようになるので要注意です。

仮に虚偽申告で審査に通っても、利用中の状況確認の審査で虚偽が判明すると、強制解約や詐欺罪に問われることもあるため注意が必要です。

年収と借入希望額が釣り合っていない人

たとえば年収が300万円で、借入希望額が200万円と高額すぎる場合、入力ミスなのか本当にその金額を希望しているのか、確認のために電話が入る可能性があります。

一般的には、消費者金融も銀行も「年収の3分の1」以上の金額をカードローンで融資することはないため、その点も踏まえて借入希望額を入力しましょう。

場合によっては、在籍確認の電話もなく審査に落ちる可能性もあります。

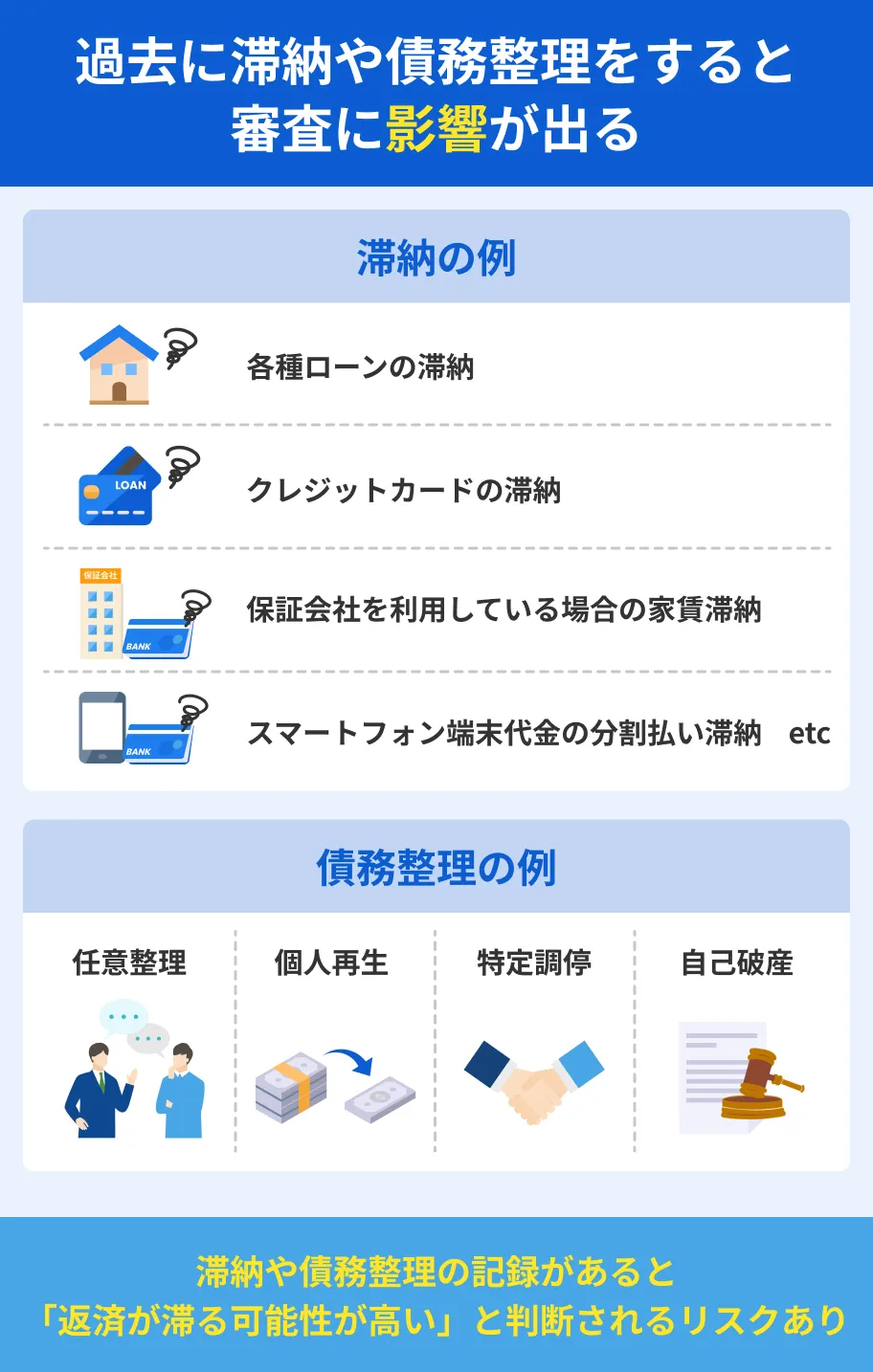

信用情報に問題がある人

過去にカードローンやクレジットカードの支払を61日以上滞納したり、強制解約や債務整理を経験したりしていると、返済能力に問題があるのではないかと電話連絡が実施されやすくなります。

こうした履歴は「異動情報」として5年程度信用情報に登録されているためです。

異動・異動情報

異動・異動情報ファイナンシャルプランナー|山田圭佑

異動情報は今後のローン審査に影響があります

過去に借入金の返済遅延や債務整理、自己破産の経験がある場合、「異動情報」が登録され、ローンやクレジットカードの審査が厳しくなります。返済遅延が軽微な場合、完済後に信用スコアが回復することがあります。しかし、債務整理(個人再生や自己破産など)をおこなった場合、信用情報機関に異動情報が長期間(自己破産の場合、最長10年)保存されます。

滞納の可能性がないかを慎重に審査する必要があるため、電話による在籍確認は確実に実施されます。

元 銀行員|斎藤共二

滞納歴があっても電話を減らす秘策

信用情報に滞納歴があると、貸金業者はリスクを慎重に判断するため、電話連絡が増えることがあります。

しかし、「回復の兆し」を示せば、審査の印象を改善できる可能性があります。例えば、過去に滞納があっても、直近6カ月で他社借入を減らしていれば、中小消費者金融が柔軟に対応することもあります。

重要なのは、直近の給与明細や返済履歴を揃え、安定性を証明すること。逆に、情報を隠そうとすると逆効果になりかねません。正直に信用を補強することで、スムーズな借入が可能になります。

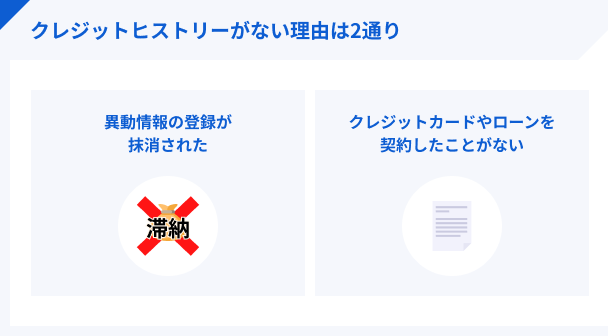

クレジットヒストリーがない人

これまで一度もクレジットカードやローンを契約していない人は、信用情報がまっさらな状態です。

これを「クレジットヒストリー(クレヒス)がない」と表現します。

実は債務整理などで異動情報の登録が抹消された人もクレジットヒストリーがない状態になるため、審査担当者は事実を確認するために電話連絡をおこないます。

なぜクレヒスがないかの確認のために電話による在籍確認で質問されたときは、正直にクレジットカードやローンを契約したことがないと説明しましょう。

「在籍確認なし」と宣伝する業者は闇金の可能性が高い

金融機関は基本的に、貸金業法や銀行法で申込者の返済能力を調査することが義務づけられています。

そのため、「在籍確認なし」、または「審査なしで誰でも借りられる」、といった宣伝をおこなっている業者は違法業者(闇金)と考えましょう。

| 言い回し | 見分け方 |

|---|---|

| 「原則として」電話による在籍確認なし | 正規の業者 |

| 在籍確認なし | 違法業者 |

| 審査なし | 違法業者 |

| 本人確認なし | 違法業者 |

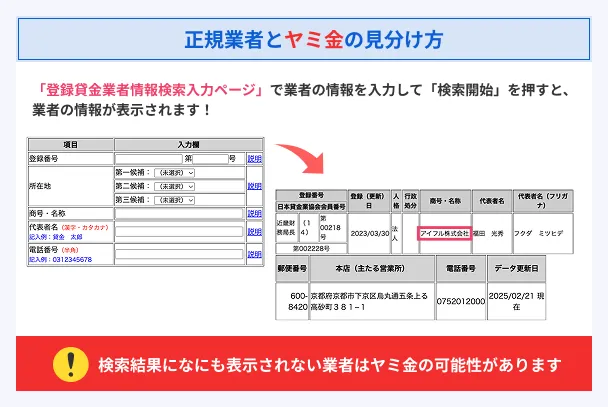

判断しかねる場合は、金融庁の「登録貸金業者情報検索入力ページ」にアクセスし、サイトに掲載されている登録番号や電話番号を入力してください。

正規の業者なら検索結果に表示されます。

極力電話による在籍確認を避けつつカードローンを利用するなら、本記事で紹介した金融機関から選んでください。

「原則電話による在籍確認なしのカードローン14選」はこちら

「在籍確認の方法を相談できるカードローン9選」はこちら

「電話の在籍確認はあるが借入がバレにくいカードローン6選」はこちら

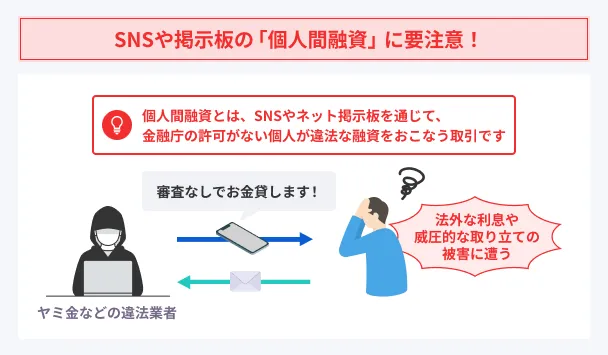

SNSで「融資します」と話しかけてくる個人にも要注意

SNS上の個人同士が金銭の貸し借りをおこなう「個人間融資」も利用してはいけません。

「お金がない」といったつぶやきに対して融資するとコメントをしてくるアカウントがありますが、それらは違法業者の手口なので注意してください。

また、定期的に融資申込を募集するアカウントもありますが、これも同様に違法業者です。

お金を借りたいときは、聞いたことがない業者、または見知らぬ人から借りようとせず、金融庁や都道府県に登録をしている正規の業者を利用してください。

よくある質問

まとめ

どうしても電話による在籍確認を回避したい人は、公式サイトで「原則として電話による在籍確認をおこないません」と明記している金融機関を検討しましょう。

なかでも大手消費者金融カードローンは、書類による在籍確認を実施する確率が非常に高いほか、電話の在籍確認が必要なときでも許可なく実施しません。

できる限り電話での在籍確認なしで借入できるよう、年収に対する借入希望額割合が大きすぎないかや、申込内容に誤りがないこともよく確認してから申込しましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

ファイナンシャルプランナー|鳥谷威

口コミを参考にしてみましょう

最近だと、ネットやSNSなどに実際の利用者による口コミ情報などが掲載されていることも多いです。実際の利用者の声のため、参考にしてみましょう。すべてを鵜呑みにするのは危険ですが、申込前の参考になることがあるかもしれません。