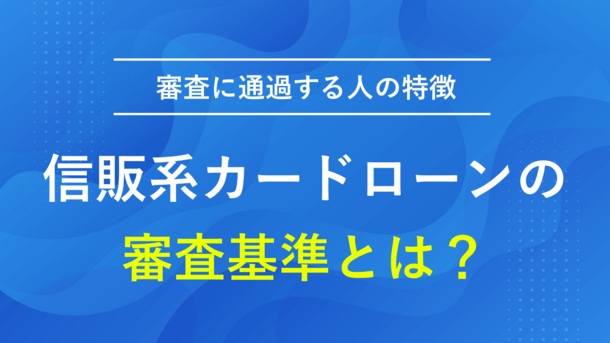

信販系カードローンの審査基準と通過しやすい人の特徴

∨【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

今月は出費が多くて金欠。そんなとき、選択肢のひとつにカードローンが挙がる人は少なくありません。

カードローンにはいくつか種類がありますが、中にはクレジットカードも取り扱っている信販会社(信用販売会社の略)が提供しているものがあります。

この記事では、信販会社が提供しているカードローンの審査について解説します。

信販系カードローンとは

カードローン商品を大きく分類すると、3タイプに分かれています。

カードローンの種類 |

- 信販系カードローン

- 銀行カードローン

- 消費者金融カードローン

様々な金融機関が提供しているカードローンですが、信販系と言われてもピンとこない人もいることでしょう。

銀行や消費者金融のカードローンは、テレビCMなどで見かける機会も多いです。それらと比較すると、信販系カードローンの知名度はそれ程高くないと言えるかもしれません。

基本的なサービス内容は銀行や消費者金融と同じ

信販系カードローンは、銀行や消費者金融が提供しているものと同様、「カードを使って現金を借入できるサービス」です。

提携ATMから直接現金を借入できる点や、指定口座に借入金を振込してくれる点など、基本的なサービス内容は銀行・消費者金融のカードローンと変わりません。

借入できるのは年収の3分の1まで

カードローンで利用できる限度額は審査で決まりますが、上限は年収の1/3までと決まっています。

これは、信販系カードローンが「総量規制」という制度の影響を受けるからです。

総量規制

総量規制「年収150万円の人は50万円まで」といったように、自身の収入で借りられる限度額を把握しておいてください。

他社からも借入がある場合は、その金額との合計が年収の3分の1以内に収まるよう、新しく作るカードローンの限度額が設定されます。

信販系カードローンの審査で確認される3つのポイント

カードローンは、金欠時にもお金を用意できる便利な金融商品ですが、利用するには審査に通過しなければいけません。

カードローンの審査では、以下のポイントが確認されます。

審査のポイント |

- 安定収入の有無

- 他社借入状況

- 信用情報の状態

ポイント1|安定収入の有無

カードローンの審査では、毎月きちんと返済できる人かどうかを判断されます。

借りたお金を毎月きちんと返済していける安定収入がなければ、審査に通過することはできません。

審査が不安な人は、下記の条件をクリアしているか確認しておいてください。

安定収入と見なされる条件 |

- 毎月一定の収入を得ている

- 同じ職場で一定期間以上働いている

ポイント2|他社借入状況

カードローンの審査では、他社からの借入件数・金額も確認されています。

借入件数が極端に多かったり、すでに年収の3分の1に近い金額を借りていたりする場合は、多重債務者になる可能性を危惧されてしまい、審査落ちの原因になってしまいます。

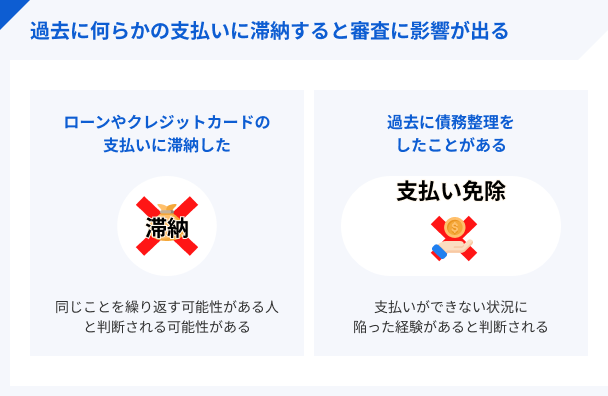

ポイント3|信用情報の状況

カードローンの審査では、信用情報から直近5~10年間の金融取引の状況を確認されます。

信用情報

信用情報信用情報に、クレジットカード等の長期延滞や債務整理の記録があると、返済遅延や踏み倒しのリスクがあると判断され、審査通過が困難になってしまいます。

自分の信用情報は、専門機関に開示請求ができます。自分の信用情報に問題がああるか確認したい人は、一度問い合わせてみてください。

【クレジットカードの履歴に関する問い合わせ】

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン・郵送は1,500円) |

| HP | 公式サイト |

【消費者金融の履歴に関する問い合わせ】

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

【銀行の履歴に関する問い合わせ】

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

審査通過しやすい人の特徴をチェック

信販系カードローンの審査を通過するには、どういった基準をクリアすればいいのかに関しては、残念ながら、それは信販会社の社内秘であるため、詳細に知ることはできません。

しかし、一般的に、審査に通過しやすい人には一定の特徴があります。1つずつ解説するので、自分が当てはまっているか確認してみてください。

審査に通過するポイント |

- 申込先を1社に絞っている

- 最低限の借入希望額で申込している

- クレカやスマホ料金の支払いに遅れていない

1|申込先を1社に絞っている

複数のカードローンに同時申込するより、1社に絞り込んだほうが審査に通過しやすいと考えられます。

どうしてもお金が必要だからと言って、複数社に同時に申込をするのは良くありません。

信販会社に「お金に困っている」イメージを与えてしまうので、きちんと比較して1社に絞ってから申込してください。

2|最低限の借入希望額で申込している

申し込みフォームに記入する借入希望額は、最低限であるほうが審査に通過しやすいと考えられます。

年収に対して借入希望額が多すぎると、返済能力を超えた借入をする可能性があると判断されるからです。

3|クレカやスマホ料金の支払いに遅れていない

クレジットカードや携帯料金の支払いに遅れが無い人は、比較的に信用情報の状態が良いと判断できるので、ある程度審査に通過しやすいと考えれます。

もちろん、何らかの長期滞納や債務整理をしている人は、信用情報の状態が悪いと考えられるので審査に不利です。

貸金業務取扱主任者・FP|村上敬

審査は厳正かつ慎重におこなわれます

信販系カードローンの審査は、比較的厳格な傾向があり、過去のクレジットやローンの利用履歴が重視されます。審査に落ちる主な要因としては、信用情報に延滞や金融事故の記録がある、他社からの借入件数・金額が多い、収入が不安定、あるいは申込内容に不備があるといったケースが挙げられます。申し込み前には信用情報の確認や収支の見直しを行い、正確な情報で申請することが重要です。

信販系カードローンの選び方とは

審査に通過しやすい人の特徴が、自分にも当てはまっている。そういった人は、さっそく申込先を選んでみてください。

ちなみに、申込先を選ぶ際は、カードローンを提供している信販会社の知名度に注目してみるというのも、選択肢のひとつとしてオススメです。

大手の信販会社が提供しているカードローン

| 横目 | 詳細 |

|---|---|

| 金利 | 年1.7%~年17.8% |

| 限度額 | 800万円 |

| 貸付条件 | ・日本国内に居住している方 ・年齢満20歳以上69歳までの方 ・毎月定期収入のある方 |

| 返済方式 | リボルビング払い |

| 返済期間 | 最終借入日から最長20年・1~240回 |

| 遅延損害金 | 実質年率19.9% |

たとえば、大手信販会社のオリックス・クレジット株式会社が提供している、「VIPローンカード」がおすすめです。

審査がスピーディーにおこなわれているので、最短で即日融資も可能というメリットもあります。※

※申込の曜日や時間帯によっては翌営業日以降の対応となります。

信販会社のカードローン審査に落ちてしまったら

もし審判会社のカードローン審査に落ちてしまった場合、別のカードローン審査を受けるのも1つの手です。

カードローン会社はそれぞれで審査基準が異なっているため、信販会社の審査に落ちてしまった人でも、別のカードローンであれば利用できる可能性があります。

別の選択肢としては大きく、「銀行系カードローンに申込む」「消費者金融系カードローンに申込む」の2つがあります。

審査が気になるなら消費者金融系から検討

もし審判会社のカードローン審査に落ちてしまった場合、別のカードローン審査を受けるのも1つの手段です。

カードローン会社はそれぞれで審査基準が異なっているため、信販会社の審査に落ちてしまった人でも、別のカードローンであれば利用できる可能性があります。

別の選択肢としては大きく、「銀行系カードローンに申込」「消費者金融系カードローンに申込」の2つが挙げられます。

マネット編集担当/キャッシングガイド

奥山 裕基

信販系カードローンの申込者を調査すると、審査に通過しやすい人には一定の特徴があることがわかります。この特徴が当てはまっている人は申込先を検討してみましょう。もし審査に落ちたときは消費者金融系カードローン申込も選択肢の一つです。各消費者金融の公式サイトには、誰でも利用が可能な「事前診断」が用意されており、大まかな審査結果を診断できます。

以下に事前診断(会社によって名称は異なる)が利用できるカードローン会社一覧を掲載しておりますので、参考にしてみてください。

オリックスグループの特典が多い

オリックスグループの特典が多い

マネット編集担当/キャッシングガイド

奥山 裕基

審査に通りたい一心で、複数のカードローン(キャッシング)に同時申込をして「どれかに通れば良いや」という形を想定する利用者がいますが、これは絶対にNGです。一般的に申込ブラックと言われる状態になってしまい、以後の信用情報照会の際に不利にはたらいてしまうため、2社以上への申込を検討する際には一定の期間(理想は数カ月)を空けるようにしてください。