消費者金融で借りるとローンが組めないは嘘?審査に影響するケースを解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 消費者金融の利用は他のローン審査に必ずしも影響しない

- 返済遅延や過剰借入は審査で不利になる可能性がある

- 計画的な利用で安心してカードローンを活用できる

消費者金融からの借入を検討している人の中には、「将来的にほかのローンが組めなくなるのではないか」と不安に感じている人もいるかもしれません。

結論として、消費者金融で借入したからといってローンが組めなくなることはありません。ただ、返済を長期に渡って延滞したり、収入に見合わないほどの借入をしていたりすると、ローンの審査で不利になる可能性はあります。

今回の記事では、「消費者金融の借入がほかのローン審査に影響を与えるのか」という点について解説します。また、消費者金融を計画的に利用するためのポイントも紹介するので、借入を検討している人は参考にしてください。

消費者金融で借りるとローンが組めなくなるわけではない

前提として、消費者金融の利用がほかのローン審査に影響を及ぼすことはありません。なぜなら、ローン審査では申込者の返済能力があるかどうかを確認しているからです。

返済能力とは、ローンを借りる人が「どのくらい返済に充てられるのか」をあらわす能力のことです。申込者の収入、生活費や他社の借入額、過去の返済実績などの情報を総合的に判断して返済能力を審査しています。

つまり「返済能力がある」と認められれば、消費者金融を利用していてもほかのローンを組めることになります。

消費者金融の利用実績によっては審査に影響する場合もある

ローンの審査では、消費者金融からの借入が影響する可能性があります。

返済に遅れたことがある・借入金額が過度に多い・契約社数が複数ある、といった要因があると、返済能力が不足していると判断されてしまうからです。

ただし、必ずしもそれらの要素だけが審査に影響を及ぼす訳ではありません。審査では申込者のさまざまな情報から返済能力を判断しています。

ローンの審査で確認される情報

ローン審査では申込者のさまざまな情報を確認して融資しても問題ないかを判断しています。

主に、以下の5点に問題がなければ、審査に通過できる可能性が高いと考えられるでしょう。

ローンの審査で確認される情報 |

- 申込条件を満たしているか

- 属性情報に問題はないか

- 信用情報に問題はないか

- 在籍確認は取れたか

- 担保や保証人・連帯債務者に問題はないか

一つでも問題があると、消費者金融の借入にかかわらずローンを組めなくなります。

申込条件を満たしているか

ローンは「申込条件」を満たしていない場合は審査に通りません。たとえば、以下の項目が申込条件として設定されている場合があります。

申込条件はローンを提供する会社の公式サイトに記載されていることが一般的です。ローンに申込する前に確認しておきましょう。

属性情報に問題はないか

属性情報はローンを返済できるかどうかに直結する項目のため、審査では重要なポイントとなります。

属性情報とは、収入や年齢・勤務先などの返済能力にかかわる個人情報のことです。具体的には、以下のような項目が属性情報に該当します。

属性情報の例 |

- 年齢

- 収入(年収)

- 職業

- 勤務先の規模

- 勤続年数

- 家族構成

- 家賃(住宅ローン)の額 など

ローンの審査では、属性情報のさまざまな項目を確認して問題なく返済できるかを判断しています。

信用情報に問題はないか

信用情報に問題があるとローンの審査に落ちる可能性が高くなります。

信用情報とは、クレジットカード・割賦販売(分割払いなどの契約)・各種ローンなどの申込や契約に関する情報のことです。信用情報は信用情報機関が管理しており、加盟会社が審査時に照会できるようになっています。

信用情報

信用情報 信用情報機関

信用情報機関たとえば、他社借入額や件数、滞納の情報は信用情報で確認できます。そのため、審査時に信用情報を確認し、返済能力に問題があると判断されるとローンを組めなくなる可能性があるでしょう。

在籍確認は取れたか

在籍確認は、返済能力を証明するために必要な審査項目のひとつです。

在籍確認とは、申込時に申告した勤務先に実際に勤務しているかどうかを確認する審査のことです。在籍確認は電話や書類などによって確認されることが一般的です。

申込者が在籍している事実を確認できれば完了するため、本人が電話に出られなくても問題ありません。

ただし、在籍確認が取れないと申込時に申告した勤務先で働いていることが証明できません。その証明ができない場合は返済能力があるか判断できないため、審査に落ちてしまうでしょう。

担保や保証人・連帯債務者の情報

住宅ローンなどの担保・保証人・連帯債務者が必要なローンでは、それぞれの情報について審査します。たとえば担保の場合は「価値がどのくらいあるのか?」などが調査されます。

保証人・連帯債務者の場合は「申込条件」「属性情報」「信用情報」「在籍確認」など、申込者と同様の審査がおこなわれることが一般的です。

そもそも担保や保証人は申込者が返済不能になった場合に、残りの借入を弁済するための役割があります。担保や保証人では十分な返済が見込めないと判断された場合は、審査に落ちる可能性があるでしょう。

消費者金融での借入がローン審査に影響するといわれる2つの理由

消費者金融で借入した場合は返済が長期化しやすいために、ローンの審査に影響を与えるといわれています。

消費者金融は元金が減りにくい仕組みとなっているため、返済が長引きやすい傾向にあります。

元金が減りにくい理由として、以下の2点が挙げられます。

約定返済額が少ない

消費者金融は約定返済額が数千円から可能な場合もあります。月々の返済額が少なければ元金の減るスピードが遅くなるため、返済が長期化します。

たとえば、大手消費者金融のひとつであるプロミスでは、借入残高に一定割合を乗じて約定返済額が計算されます。

30万円を借入した場合、約定返済額は11,000円です。金利18.0%(年率)で30万円の借入を毎月11,000円ずつ返済した場合は、完済までに35カ月かかります。(無利息期間を利用した場合)

約定返済額が少ないと月々の返済負担が抑えられるメリットがある一方で、完済までに時間がかかる点を理解しておきましょう。

返済額に占める利息の割合が多い

消費者金融では、約定返済額だけを返していくと、返済額に対する利息の割合が多くなる場合があります。

これは金利が高い傾向があることと、約定返済額が少ないことが要因です。

利息は「借入残高×金利(実質年率)×借入日数÷365」で計算されます。たとえば、金利18.0%(年率)で30万円を30日間借入した場合の利息は4,500円です。

約定返済額が11,000円だった場合、6,500円しか元金を返済していないことになります。

借入残高が多いうちは毎月の利息が高くなるため、計画的に返済することが重要です。

消費者金融を賢く利用するためのコツ

消費者金融を借りた後に、ほかのローンを組む予定がある場合には、審査に影響しないよう計画的に利用する必要があります。

消費者金融を賢く利用するためのコツ |

- 必要以上に借りすぎない

- 計画を立てて返済する

- 返済を滞納しない

- 随時返済を活用する

必要以上に借りすぎない

消費者金融では借入の使い道が自由な「カードローン」「フリーローン」の商品がほとんどです。

カードローンは利用限度額の範囲で繰り返し借入ができますが、借りすぎると将来ローンを組めなくなる可能性があります。

借りすぎを防ぐためにも、必要最低限の借入にとどめることが重要です。あらかじめ使い道を決めておくことで、借りすぎを防げます。

計画を立てて返済する

他社の借入残高が原因でローンを組めなくなることがないよう、計画を立てて返済することが重要です。

計画を立てる際に便利なサービスとして「返済シミュレーション」が挙げられます。

「返済シミュレーション」は借入希望額や金利(実質年率)、返済回数などの必要な項目を入力することで、返済額の目安を把握できるサービスです。

「いつまでに完済したい」という目安が決まっている場合に便利でしょう。

シミュレーションすることで、毎月の返済金額が目安として表示されるため、借入後にいくら返済する必要があるのか把握できます。

返済を滞納しない

将来ローンを組む際に審査落ちの原因となるため、借入したあとは滞納しないことが重要です。

滞納の履歴は、借入を完済してから5年間は登録され続けるため、将来的にローンを組む際に影響を及ぼす可能性が高くなります。

返済を滞納しないためには、「次回返済日」「返済金額」をこまめに把握することが重要です。

消費者金融会社の公式サイトやアプリから、次回返済についての情報を確認できるため活用しましょう。

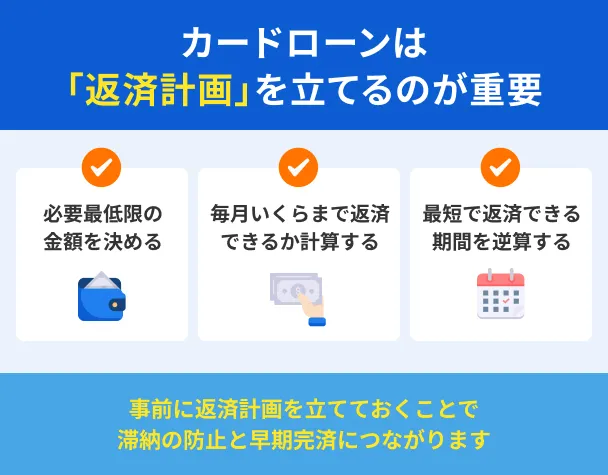

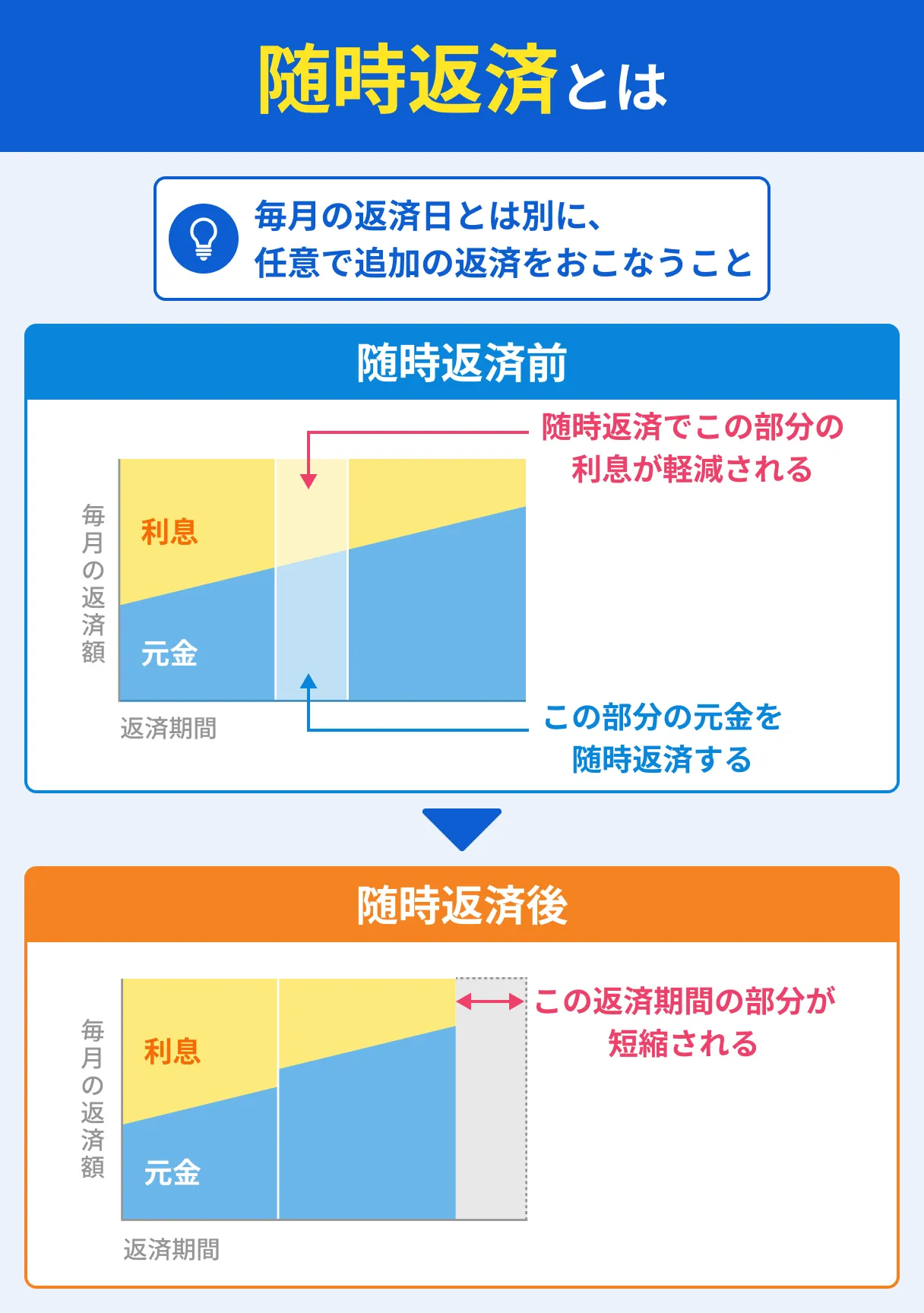

随時返済を活用する

資金に余裕のあるタイミングで随時返済を活用すると、借入残高を早く減らせます。

随時返済とは、約定返済とは別のタイミングで、任意の金額を返済することです。随時返済を活用することで。効率的に元金を減らせます。

将来的にほかのローンを組む際に他社借入額が少なくなるため、審査に良い影響を与える場合もあるでしょう。

たとえば、臨時収入やボーナスが入ったタイミングで、一部を随時返済に充てると無理なく返済できます。

安心して利用できる消費者金融3選

消費者金融を賢く利用することで、ほかのローンを組めるようになる可能性があります。しかし、消費者金融を利用するのは不安と感じる人もいるかもしれません。

消費者金融は、以下の特徴から安心して利用できるといえます。

消費者金融が安心して利用できる理由 |

- 審査時間が短く最短即日融資に対応している

- 利息が発生しない期間を設けてくれる可能性がある

- 借入・返済の利便性が高い

大手消費者金融では審査時間が短く、最短即日融資が可能です。「すぐにお金が必要」という場合でも、早く借入できる可能性があるでしょう。

また、借入から一定期間の利息がかからない「無利息期間」が設定されている消費者金融もあります。そのため、利息を抑えて借入できます。

さらに、ローンカードがなくてもアプリからコンビニATMで借入できる「スマホATM」に対応している消費者金融もあります。

ここからは、特に安心して利用できる消費者金融を3社紹介します。

利便性の高い大手消費者金融3選 |

- アイフル│返済期日の相談ができる

- SMBCモビット│借入機能を自主制限できる

- プロミス│消費者金融の中でも融資時間が早い

アイフル│返済期日の相談ができる

アイフルでは返済が遅れそうな場合に、電話、もしくはアプリから返済期日変更(猶予)手続きが可能です。

また、35日ごと(サイクル制)の返済も可能です。一般的な約定返済は毎月1回ですが、35日ごとの場合は年間に約10回の返済となります。

さらに、はじめて利用する場合は契約日の翌日から30日間の無利息期間が適用されます。利息を抑えたうえで元金返済が可能なので、ほかのローンを組む際に残高を減らせるでしょう。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

SMBCモビット│借入機能を自主制限できる

SMBCモビットでは「モビットコールセンター(0120-03-5000)」に電話することで、出金(借入)の停止が可能です。借入を自主的に制限できるため、使いすぎを防げるでしょう。

他社の借入残高が審査に与える影響は大きいため、必要以上に借入残高を増やさないことで、将来的にローンを組む際に影響しにくいと考えられます。

SMBCモビットには無利息期間がないものの、利息の返済200円ごとにVポイントが1ポイント貯まります。

貯めたVポイントは全国にある加盟店で利用できるだけでなく、返済に充てることも可能です。

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

プロミス│消費者金融の中でも融資時間が早い

プロミスの融資時間は、業過トップクラスの最短3分※です。そのため、急いでお金を借りたい人に向いています。

| 会社名 | 融資時間 |

|---|---|

| プロミス | 最短3分※ |

| SMBCモビット | 最短15分 |

| アイフル | 最短18分 |

※お申込み時間や審査によりご希望に添えない場合がございます。

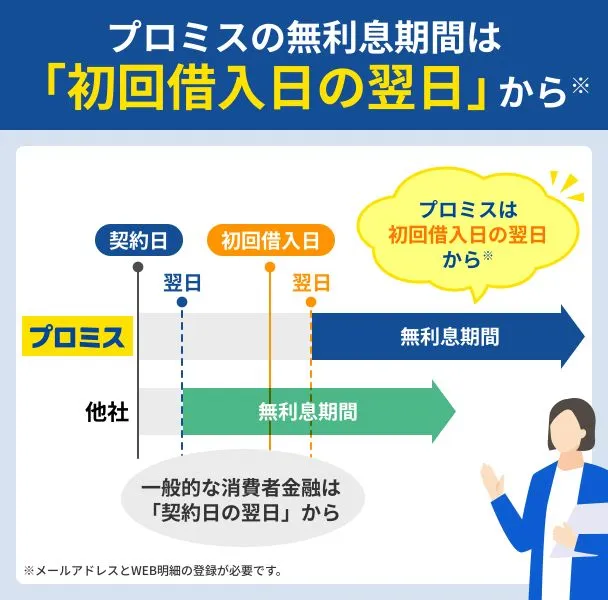

また、無利息期間が「初回借入日の翌日」から適用される点も特徴です。

ほかの消費者金融では「初回契約日の翌日」から適用されることが一般的ですが、プロミスでは、実際に借入をした日の翌日から無利息が適用されるため、無利息期間の日数が減りません。

さらに、利息の返済200円ごとにVポイントが1ポイント貯まります。利息負担が抑えられる分、元金の返済に充てられるため、借入残高を早く減らせることにつながるでしょう。

そのため、将来ローンを組む際に、他社の借入額が少ない状態で申込できる可能性があります。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWEB完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

消費者金融の審査に落ちてしまう4つの要因

これから消費者金融の借入を検討している人の中には、審査に通るか不安を感じる人もいるでしょう。

消費者金融の審査に落ちてしまう原因として、以下の4点が挙げられます。

審査に落ちる主な要因 |

- 借入件数・金額が多い

- 信用情報に借入や申込の登録が多すぎる

- 信用情報に「異動情報」が登録されている

- 申込時に虚偽の情報を申告した

そのため、申込時や申込前に上記のポイントに当てはまっていないか確認することが重要です。

借入件数・金額が多い

借入している金額が多い場合や複数の業者から借入している場合は、審査に落ちる可能性があります。

そもそも借入の審査では「返済に問題はないか?」を確認しています。借入額や件数が多いと返済できなくなるリスクが高まるため、審査に落ちる可能性があるでしょう。

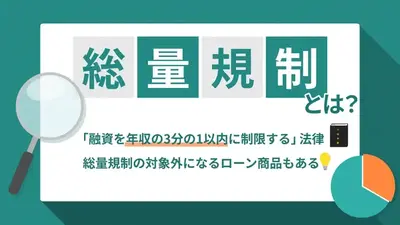

総量規制を超えていないことが重要

消費者金融のような貸金業者からローンを組む場合は「総量規制」を超えていないか確認しましょう。

総量規制とは全ての貸金業者から借入している金額の合計が、本人の年収の3分の1を超えてはならないという法律です。

たとえば、年収が450万円の場合は貸金業者全体の借入額が150万円を超えると審査に落ちます。そのため、借入金額と年収を確認し3分の1を超えていないかどうかを事前に確認しておきましょう。

借入金額に問題が無いか確認したい場合は、消費者金融会社の公式サイト上にある「借入診断」を活用すると便利です。

借入診断では、年齢や年収、他社借入額などの最小限の項目だけで、申込可能な見込みがあるかどうかが判定されます。

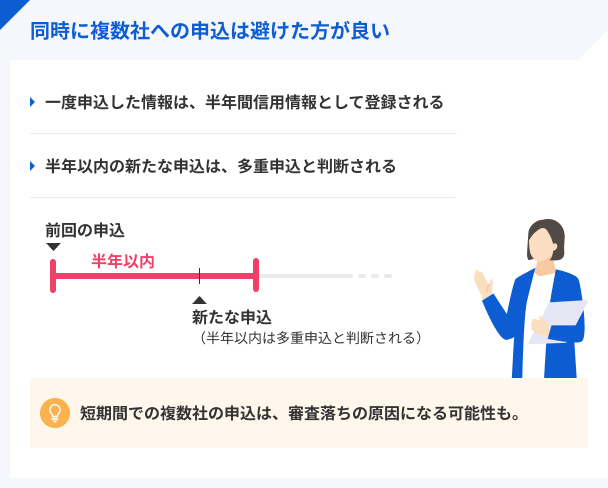

信用情報に借入や申込の登録が多すぎる

短期間のうちに借入の契約や申込を繰り返している場合、審査に落ちる場合があります。

なぜなら、申込先が信用情報を照会した際に申込の履歴などが複数あると、お金に困っている人だと判断される可能性があるからです。

また、審査に不安がある場合でも、複数社へ同時に申込するのは避けましょう。

信用情報に「異動情報」が登録されている

信用情報に「異動情報」がある場合はローンの審査に落ちる可能性が極めて高いです。異動情報とは、信用情報に登録されている滞納などの重要性の高いマイナスな情報のことです。

具体的には、以下の情報が異動情報に該当します。

異動情報の例 |

- 返済の滞納

- 債務整理:任意整理、特定調停、自己破産、個人再生など

- 強制解約:クレジットカードやカードローンなどを強制的に解約させられること

- 代位弁済:保証会社や保証人が本人に代わって返済すること

異動情報は借入の契約解消後から5年間(破産、民事再生などの官報情報は7年間)信用情報に登録されます。

そのため、過去に債務整理などをおこなった人は、何年経過しているか確認する必要があるでしょう。

異動情報が残っているか不安な場合は開示請求も検討する

異動情報が残っているか不安な人は、信用情報の開示請求が可能です。

信用情報機関は3つあり、それぞれ加盟している金融機関が異なります。

信用情報機関 |

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

利用していた金融機関などが加盟する信用情報機関に、開示請求をしましょう。

開示請求には料金が発生しますが、信用情報にどのような登録が残っているか確認できます。

申込時に虚偽の情報を申告した

年収や勤務先、他社借入額などの申込情報を偽って申告した場合は審査に落ちます。

そもそもローンの審査では申込情報を以下のような方法で確認できるため、虚偽の申告が発覚しやすい仕組みとなっています。

申込情報の確認方法 |

- 年収:収入証明書類で確認する

- 勤務先:在籍確認や収入証明書類を通じて確認する

- 他社借入額:信用情報を照会して確認する

つまり、年収や勤務先などで虚偽の申告をしても審査時に発覚します。審査に不安がある項目でも、最初から正しい情報を申告することが重要です。

また、以下のような誤申告が原因で審査に落ちる可能性もあるため注意が必要です。

間違えやすい項目の例 |

- 電話番号

- 住所

- 年収

- 他社借入額

消費者金融の借入に関するよくある質問

クレジットカードの審査もローンと同様「返済能力」が重視されます。消費者金融の返済を滞納しているなど問題のある情報が見られた場合は審査に落ちる可能性もあるでしょう。

しかし、返済能力に問題のない範囲で利用していれば審査に影響しないと考えられます。

消費者金融が提供しているカードローンやフリーローンは使い道が自由な分、ほかのローンと比べて金利が高くなる傾向にあります。

そのため、返済が長期化すると返済する利息が増える可能性もあるでしょう。

消費者金融の借入を完済することで借入合計額が減るため、ほかのローン審査に良い影響を与えることもあります。

ただし、ほかの審査項目で問題があった場合は審査に落ちる可能性があるでしょう。

ローンの審査では「他社借入額」「信用情報」が影響する場合があります。

そのため、利用中の借入を滞納せずに、随時返済を活用して残高を減らしましょう。

たとえば、期間を空けることで他社の借入額が減り、審査に通る可能性もあります。勤続年数や収入などが増えることで審査に良い影響を与えるため、数カ月や1年程度経ってから申込してみましょう。

おまとめローンとは、他社の借入を1つにまとめるためのローンです。借入件数を減らせるだけでなく、月々の返済額や金利が抑えられるなどのメリットがあるため、返済が厳しい場合は検討しましょう。

まとめ

消費者金融で借入したことを直接の原因として、ほかのローンが組めなくなることはありません。

ローンの審査では「返済能力を満たしているかどうか」について調査されるため、消費者金融の借入があっても返済に問題ない場合は審査に通ります。

一方で、消費者金融は返済が長期化しやすく残高が減りにくい傾向にあるため、借入残高が原因でほかのローン審査に落ちることは起こり得ます。

そのため、返済期日の相談が可能なアイフルや、借入を自主制限できるSMBCモビットなど、返済を管理できる消費者金融を選ぶのが重要です。

借入は必要最低限にとどめ、随時返済を活用し少しでも残高を減らせるよう工夫しましょう。

マネット編集担当/キャッシングガイド

奥山 裕基

消費者金融での借入経験があっても、住宅ローンやカーローンの審査に通った人は多くいるので、過度に心配する必要はないでしょう。ただ、きちんと返済義務を果たすことが必須です。これから消費者金融へ申込をする人や、返済時の利便性や管理のしやすさも考慮して借入先を選びましょう。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

マネット編集担当/キャッシングガイド

奥山 裕基

クレジットカードの支払いの滞納をしたことがある人が、携帯電話の機種代のローンの審査に落ちたという話は聞いたことがあります。消費者金融に限らず、クレジットカードや奨学金等も含めて、支払いの義務をきちんと果たしていることが重要です。