他社借入が4社以上あっても借りられる消費者金融はあるのか

【コンテンツの広告表記に関して】

>提携企業一覧

元 銀行ローンセンター長

銀行にてローンセンター長を務めた他、大手証券会社・大手クレジットカード会社において、30年に渡り審査を中心に様々な職種を担当。現在は「共生プランニング」の代表を務め、ファイナンシャルプランナー兼相続診断士として、多くの消費者の力になっている。

ファイナンシャルプランナー

CFP、一種証券外務員、資産形成コンサルタント。

大手アパレル企業在職中にFP資格を取得し独立。投資が怖い・分からない投資初心者の女性向けにマネー相談、セミナーを開催。執筆多数。

カラーアドバイザーとしてパーソナルカラー診断、骨格診断をベースにしたスタイリング提案も人気。お金もおしゃれも手に入れたい女性を応援している。

ファイナンシャルプランナー

慶應義塾大学大学院商学研究科経営学・会計学専攻修了。学生の間にCFP資格、DCアドバイザー資格取得。その後、証券会社の営業・経営企画、社長秘書を経験し、2007年11月にスキラージャパン株式会社を設立。取締役に就任。東洋大学経営学部非常勤講師、大手前大学通信教育部非常勤講師、千葉科学大学危機管理学部非常勤講師。

ファイナンシャルプランナー

CFP®、証券外務員2種。専修大経営学部卒業後、16年間パソコン業界の営業の職業に携わる。2004年6月、札幌にて「オンダFP事務所」を開業。初心者向け資産運用に関するセミナーと投資信託など資産運用を中心としたコラムの執筆やローン関連を中心に記事の監修などを中心に活動中。

弁護士

2014年に弁護士登録。都内で事務所を開設した後、2019年に現在の弁護士法人J&Tパートナーズへ移籍。個人や法人の破産、インターネット問題、不貞や離婚、相続の他、企業法務や訴訟案件全般もオールラウンドに多数取り扱う。インターネットの記事監修等の依頼にも対応中。

弁護士

市ヶ谷東法律事務所。弁護士・弁理士。

YouTube上で債務整理チャンネルに出演し、債務整理に関する様々な情報を発信している。債務整理に関する記事についてこれまで多数の執筆や監修の実績がある。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 法律上は4社以上の他社借入があっても消費者金融は利用可能

- 4社以上の借入は審査に悪影響が出る可能性がある

- 大手消費者金融カードローンに借換えることで利息の軽減が狙える

カードローンの審査では、他社借入の件数も返済能力を判断する重要な要素になります。

現在、他社借入が4件以上ある人は、審査に通過する可能性はあるのでしょうか?もしかしたら、すでに審査に落ちてしまった人もいるかもしれません。

どうすれば、追加で融資を受けるようになるのか、この記事で解説します。

※申込の時間や条件によりご希望に添えない場合があります。

4件から借入があるけど、どうしてもお金が必要になった…

どうしてもお金が必要な時ってありますよね。たとえば、以下のようなシチュエーションは誰にでもあることかと思います。

- 月末給料前での急な飲み会

- 子供の通ってる塾の特別講習

- 前々から欲しかった物がオークションで安く売ってた

お金が手元にない時に限って、このような場面が訪れます。手元に無いからどこからか借りようにも、既に4社から借りてるから厳しいかなと感じている人もいるでしょう。

4件以上の借入ってできるの?

一般的には「消費者金融を利用している人はほとんどが1社、もしくは2社」というデータがあります。普通の人で4社も借りてると「この人はそんなに困っているのか。」と思われるかもしれません。

確かに4件以上の借入は審査に悪影響

消費者金融では審査の際に、信用情報機関で保管されている信用情報を閲覧します。

信用情報機関

信用情報機関そこでは個人の借用履歴が全て解る様になっていますので、他社で何件借りてるか、借金額はいくらか、を細かく確認されます。

自分は「今まで支払いが遅れてないから大丈夫。」と思われているかもしれませんが、消費者金融はそれだけを見ている訳ではありません。

弁護士|幸谷泰造

複数社のカードローンの利用は債務超過のリスクがある

複数社からのカードローン利用は、月々の返済管理が複雑になりやすく、金利負担も増加しやすいことから債務超過に陥るリスクが高まります。また、信用情報機関には申込や借入情報が共有されるため、追加借入の審査にも不利になります。返済が困難になった場合は、早期に債務整理やおまとめローンの活用、または専門家(弁護士や認定司法書士、FPなど)への相談を検討し、計画的な返済に立て直すことが重要です。

複数借入があると返済能力が低下する

消費者金融からすると「この人はこれだけ多くの会社から借りてるけど、うちの会社を後回しにしないかな。」と思われます。

やはり「多くの会社から借りている」という事実は、新しく貸す側としてはリスクが伴うので、審査は慎重になります。

皆さんもいろんな友達から借りてる人に貸すのには慎重になりますよね。それと同じことです。

ファイナンシャルプランナー|高橋禎美

複数借入によって返済能力が低下する理由

複数に借入を分散することで、金利負担が増える可能性があります。たとえば、多くの消費者金融での借入額が100万円未満なら金利は年18.0%、100万円以上なら年15.0%です。A社から80万円、B社から30万円、C社から10万円の借入があった場合、すべて金利は年18.0%です。1社からまとめて借入していれば金利は15.0%に下げることができ、返済金額も下がります。

年収の3分の1まで借金があると追加借入できない

それと大事な事ですが総量規制という貸金業者法があります。

そこでは「年収の3分の1までしか借入出来ない」と定められています。

ファイナンシャルプランナー|恩田雅之

「総量規制」は利用者を守るための法律

カードローンは、借入限度額を設定してその枠内で借入と返済を継続的におこなうローンです。

そのため利用者の借り過ぎや多重債務、貸金業者の過剰な貸付を防ぐ必要があり貸金業法で「総量規制」定められています。総量規制では、返済能力を超えると考えられる年収の3分の1を超える貸し出しが原則禁止されいます。また、貸金業者からの借り入れ以外にクレカでのキャッシングも総量規制の対象になります。また、銀行など資金業者以外のフリーローンは対象外です。

マネット編集担当/キャッシングガイド

奥山 裕基

たとえ、期日に送れずに払っていようとも、年収3分の1近くになると審査は通過せず、借りれなくなります。しかし、これは皆さんを自己破産から守る法律でもあります。

まずは現状の借金を軽くしましょう

まずは、自分の過去に向き合って借金生活の改善をしましょう。無駄な買い物はしていないか、無駄に支払いをしていることが無いか等々。

調べてみると意外に余計な出費をしている可能性もあります。

4社から借りてしまっている根本的な原因を突き止めなければなりません。そのうえで、下記に書いていることも確認してみてください。

ファイナンシャルプランナー|高橋禎美

借金の原因を把握しましょう

なぜ借金が発生したのか、その原因を把握しましょう。突発的なやむを得ない事情かもしれませんし、ただの無駄遣いによるものかもしれません。支出は収入よりも小さいことが健全な家計を保つ前提となります。ギャンブルなどへの支出はもってのほかですが、背伸びした生活をしていないかを見直すことが大切です。

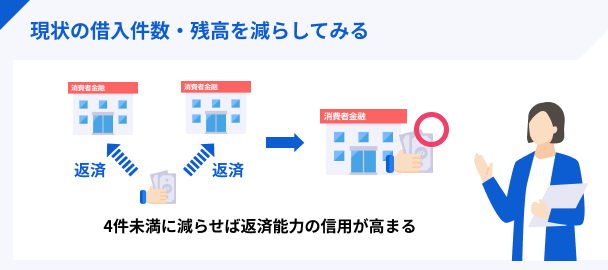

借入を4件未満に減らそう

前にも書きましたが「自社の支払いは後回しにされないか」と思われてしまいますので、まずは借入先を4件未満に減らしましょう。

そうすれば「この人の返済能力は十分にある」と信用されます。

また、よくありがちな「この会社の引き落としがあるの忘れてた」というケアレスミスな案件も無くなります。

件数が減れば返済負担も軽くなります

消費者金融で借りている件数が多いと、1カ月に支払う金額が多くなってきます。

1カ月の支払い金額が各社1万円だとしたら3社で1カ月3万円ですが、1社にまとめることが出来れば1カ月1万円になり、月々の支払いはだいぶ楽になります。

金利の面でも1社にまとめたほうが、複数の会社に支払うよりもお得です。

ファイナンシャルプランナー|志塚洋介

借入先を1社にしたいなら「おまとめローン」を利用する方法もある

借入先を1社にまとめる「おまとめローン」には、複数のメリットがあります。まず、毎月の返済日や金額を一本化できるため、返済管理がしやすくなり、うっかり延滞を防ぐことが可能です。また、金利の低いローンへ借り換えることで、返済総額を抑えられる可能性もあります。さらに、借入件数が減ることで信用情報の印象も改善され、将来的な住宅ローンなどの審査に良い影響を与える場合もあります。計画的な返済に向けた第一歩として有効な手段です。

すでに返済が辛いなら、専門機関に相談しましょう

しかし、既に支払いが滞っており、払いきれないとお考えでしたら、直ぐに日本貸金業協会や法テラスに相談してください。

借金を「他の会社で借金して返す」と言うのは、非常に危険な考え方です。分割払いの相談に乗って頂けますので遠慮なく相談してみてください。

ファイナンシャルプランナー|伊藤亮太

返済に悩んだらまずは専門家に相談

返済が辛い時、誰に相談して良いかわからず一人で悩むこともあるかもしれません。そのような時は専門機関に相談することで返済の猶予、分割払いによる支払いなどの対応を図ってもらえることもあります。何より、心理的な不安をある程度解消できる可能性があることが、専門機関に相談するメリットになるでしょう。

また、専門機関に相談することで、一人では考えもしなかった対応方法などを知ることができます。ぜひあきらめずに、一度専門機関に相談されると良いでしょう。

4件の借入をまとめるという選択肢

上記で書いてきた通り、借りている会社が多いほど、月々の支払金額は増えてますのでまとめることで月々に支払う金額が減ります。

それにより、普段の生活にも余裕が出来て、借金があることによって貯まっていくストレスが軽減されます。

また、それぞれに払っていた金利も、まとめることによって減らすことが出来ます。

ユーザー評価

ローンをまとめたことにより、財布に入れるカードが減って楽になりました。またコンビニで返済する時、各社毎のカードを毎回入れねばなりませんでしたが、1社で済むようになったので、入金時間の短縮にも繋がり急いでる時など楽になりました。

| 利用したカードローン | アイフル | ||

|---|---|---|---|

| 借入金額 | 137万円 | 金利 | 年15.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入金利、会社の知名度・信頼性 | ||

弁護士|村木孝太郎

おまとめローンは総量規制の対象外になる

おまとめローンは、借入の一本化によって返済負担を軽減することを目的としており、貸金業法における「総量規制」の例外とされています。通常、消費者金融などからの借入は年収の3分の1を超える貸付が制限されますが、既存の借入を整理するためのおまとめローンは対象外となるため、年収の3分の1を超える借入が可能です。ただし、すべての貸金業者が対応しているわけではなく、返済計画の立案や信用情報の状況次第では審査が厳しくなる点にも注意が必要です。

件数が減るだけでも信用が回復する

CIC(信用情報機関)に多くの会社からの借用履歴があるより、1件のみのほうが信用が高くなりやすいです。

借りてる会社が多いと「この人は月々の支払いに困って生活費を借りている」と思われます。

カードローンをまとめることで、他の会社の支払いが終了して完済履歴が残り、「この人は返済をしっかりする」という信用も生まれます。

元 銀行ローンセンター長|佐藤喜三男

借金のおまとめは月々の返済負担を軽くできます

複数の借入をまとめるためには専用のローン(おまとめローン)を利用することにより、返済の手間を簡略化することができます。

また、金額そのもが大きくなることにより、金利もより低金利が適用され、返済総額を削減できる効果も期待できます。つまり、おまとめローンは月々の返済負担を軽くするためのものと言って良いでしょう。

また、おまとめローンは総量規制の対象外でもあり、多重債務に苦しむ人には、魅力的なローンと言っても良いかも知れません。以前の借入を完済するために利用するものであることを忘れずに、毎月の返済額が高すぎて返済が滞らないよう、逆に低過ぎて返済が長期化しないよう返済方法に注意して、検討してみると良いでしょう。

※申込の時間や条件によりご希望に添えない場合があります。

中小消費者金融なら4件でも可能性はある

大手に比べて審査が比較的優しいと言われている中小消費者金融ならば、もしかしたら審査に通過するかもしれません。

フクホー

「安心」「早い」っていいかも!50年以上の運営実績!

フクホーなら3秒で借入可能か判断します。

ユーザー評価

担当と話す必要がないんで、人目が気になる人とか、サラ金怖いって思ってる方にこそおすすめですね。他にも中小業者ありますけど、とりあえずフクホーは安心して使えますよ。

| 利用したカードローン | フクホー | ||

|---|---|---|---|

| 借入金額 | 9万円 | 金利 | 年180.0% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 口コミ・評判 | ||

フタバ

申込から契約・借入まで来店不要でOK!

平日16時までの審査完了で即日振込が可能です。来店も不要ですので、お忙しい方にもスピーディな対応が可能です。

※銀行、信販などのローン・キャッシングは除きます。

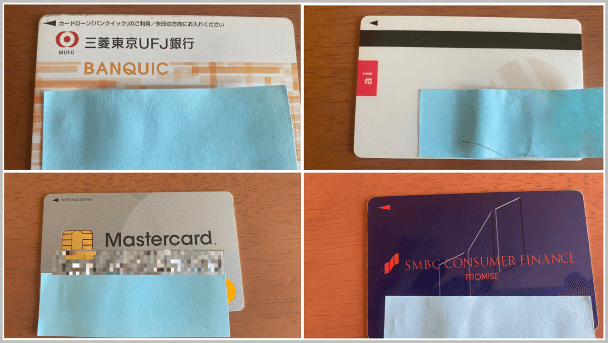

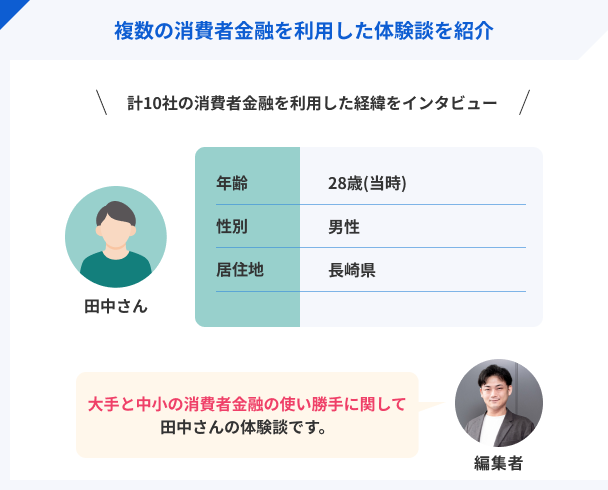

大手から中小まで10社の消費者金融を利用した人のインタビュー

「4社以上から借りることは本当に可能なのか」と疑問に思われる人もいるでしょう。

ここでは、計10社の消費者金融を利用した田中さん(仮名)のインタビューを一部紹介します。

なぜ多くの消費者金融から借りることになったのか、背景からしっかり話してくれているので、参考にしてみてください。

〇田中さんのプロフィール

※(左)田中さん(右)インタビュアー

| 項目 | 詳細 |

|---|---|

| 借入当時の職業 | マスコミ関係 |

| 借入当時の年収 | 500万円前後 |

| 借入当時の住居 | 賃貸マンション |

| 家賃 | 7万円程度 |

マネット編集者

田中さん

田中さん

マネット編集者

田中さん

マネット編集者

田中さん

中小消費者金融も複数利用した

マネット編集者

田中さん

田中さん

より詳細のインタビュー内容は以下の記事で紹介しています。気になる人はご覧ください。

マネット編集担当/キャッシングガイド

奥山 裕基

4社以上の金融機関から融資を受けることは禁止されているわけではないので、利用することは可能です。しかし、むやみに借入先を増やしてしまうと、返済管理が大変になりますし、月々の返済額も多くなるので注意が必要です。田中さんのように、気が付いたら借入先が増えていたというケースも出てくるので、複数社を利用する際は慎重に検討してください。

すでに4社以上借りている人からよくある質問

まとめ

4社から借入があるというのは非常にストレスの貯まる状況だと思います。

今まで書いてきた通り、あらゆる面でリスクを抱えている状態になっています。ですがまとめることによって、これらのストレスやリスクが無くなり日々の暮らしにも余裕が出来ることが解ったと思います。

毎月の支払金額に不安を抱えるより、カードローンをまとめて負担を減らす返済方法も検討してみてください。

ファイナンシャルプランナー|高橋禎美

貸金業者からの借入は法律上、4社以上でも可能です

消費者金融やクレジットカード会社などの貸金業からの借入は、法律上では借入件数に上限を設けていません。審査を通過すれば4社以上からの借入も可能です。ただし借入ができる総額は、総量規制で年収の3分の1までとされていますので注意が必要です。