カードローンの審査とは?審査時間や落ちる理由を解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- カードローンの審査では返済能力が確認される

- 審査時間は最短即日〜1週間程度が目安

- 他社借入が多い人や信用情報に問題がある場合は審査に通らない

カードローンの審査では、申込者の返済能力が確認されます。

たとえば、他社借入が多かったり信用情報に問題があったりすると、審査に通らないこともあります。

とはいえ、カードローンの審査基準は金融機関によって異なるため、ご自身に適した借入先を見つけることが大切です。

本記事では、カードローンの審査で見られる主なポイントや審査にかかる時間、審査に落ちる理由を解説します。

もし、審査を受けることに不安がある人は、事前にお借入れ診断を活用してみましょう。

希望する条件を3つ入力して、「借入可能」と表示が出たら審査に通過できる可能性があります。

事前に借入できるかが分かる

カードローンの審査とは|申込者の返済能力を確認する作業

カードローンに申込すると、必ず審査がおこなわれます。

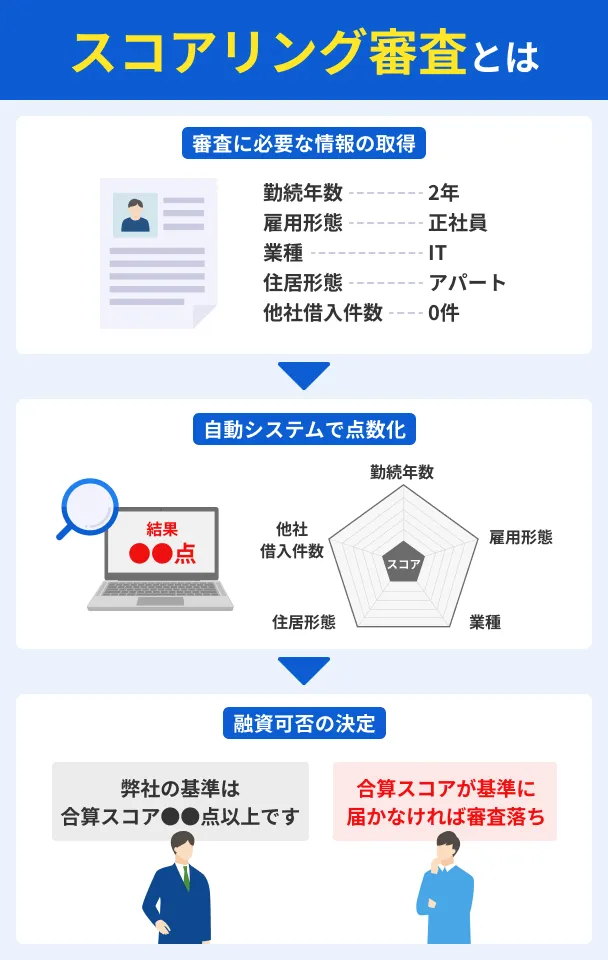

審査とは、申込者の属性や他社借入状況、信用情報を確認し、「返済能力があるかどうか」を総合的に判断する行程を指します。

返済能力の調査

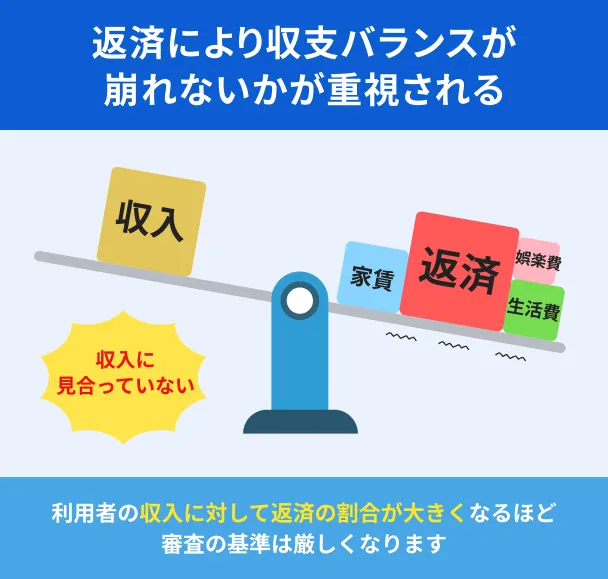

返済能力の調査金融機関が返済能力を重視する理由は、利用者が返済できなくなれば、貸倒れによって損失を被る可能性があるためです。

貸倒れ

貸倒れまた、返済能力の乏しい人に融資することで、利用者が多重債務に陥るリスクもあります。

多重債務

多重債務こうした背景から、カードローンを利用する際には、必ず審査がおこなわれます。

確認項目1.申込者の属性

カードローンの審査では、申込者の収入や勤務先といった「属性情報」がチェックされます。

審査で確認される属性情報 |

- 安定収入の有無

- 年収額

- 勤続年数

- 勤務先の規模や業種

- 雇用形態(正社員・契約社員・パート・アルバイトなど)

- 家族構成

- 住居の種類(持ち家・賃貸・社宅など)

なかでも、安定した収入があることは、カードローンの審査で特に重視されるポイントです。

カードローンでお金を借りたあとは毎月の返済が伴うことから、高い年収よりも「毎月一定の収入があるかどうか」が重要になります。

正社員や公務員はもちろん、契約社員やパート・アルバイトでも審査対象になりますが、雇用形態や勤続年数によっては慎重に審査されるケースもあるため注意が必要です。

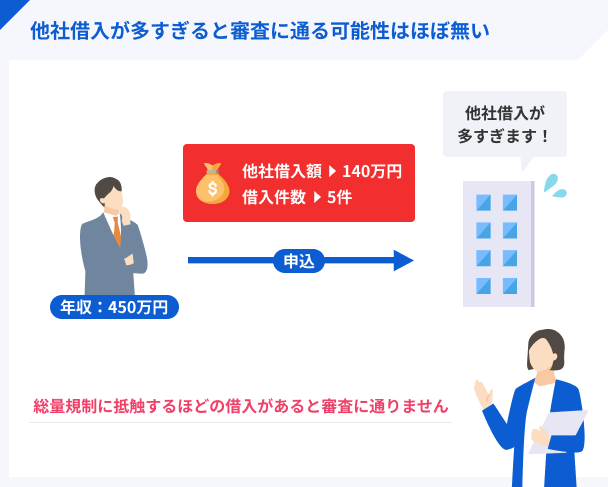

確認項目2.他社の借入総額や件数

カードローンの審査では、他社からの借入状況も確認されます。

なかでも、「他社の借入総額」は審査において重要なポイントです。

消費者金融などの貸金業者は「総量規制」の対象となるため、年収の3分の1を超える借入はできません。

貸金業者

貸金業者

銀行は総量規制の対象外ですが、自主的に利用限度額を年収の3分の1〜2分の1程度に制限しているケースが多く、他社借入が多い場合は審査で不利になることがあります。

出典: 銀行カードローンのフォローアップ調査結果について丨金融庁年収の2分の1を上限に設定している銀行が 81%(83/102 行)と最も多く、年収の3分の1を上限としている銀行も 13%(14/102 行)ある。

また、借入件数が3社以上あると多重債務とみなされることもあり、たとえ総額が年収の3分の1未満であっても、審査に悪影響を与える可能性があります。

確認項目3.信用情報

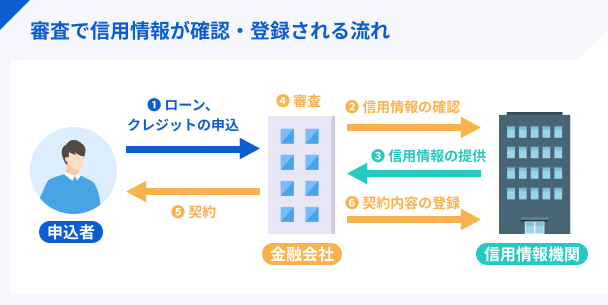

カードローンの審査では、申込者の返済能力を正確に判断するため、信用情報が確認されます。

信用情報

信用情報金融機関は、CICや JICCといった信用情報機関を通じて、申込者の過去の返済状況や借入履歴を確認します。

複数回にわたる滞納や債務整理の情報、同時期に複数社へ申込した情報が登録されている場合は、審査に悪影響を及ぼすこともあるため注意が必要です。

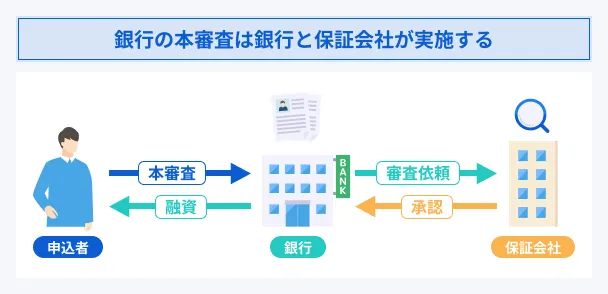

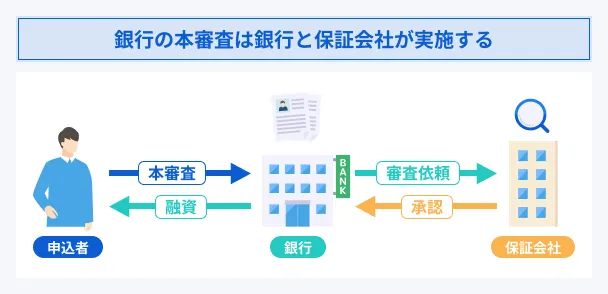

銀行カードローンは保証会社の審査がある

銀行では、カードローン審査の一部を保証会社に委託しているケースが一般的です。

貸倒れになると保証会社が損失を被ってしまうため、審査は厳正におこなわれます。

たとえ長年の取引がある優良顧客であっても、保証会社の審査に通らない限り借入できません。

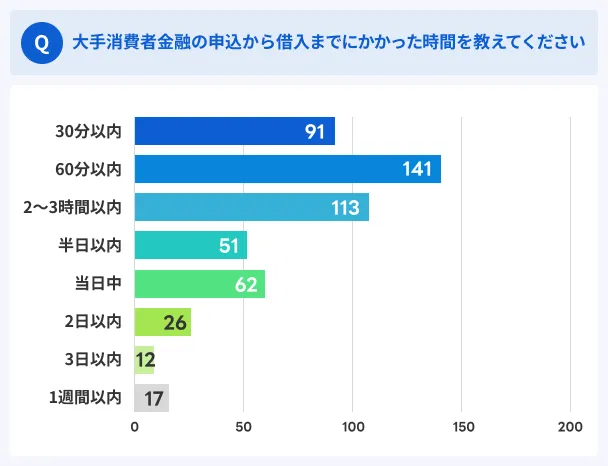

カードローンの審査時間と目安

カードローンを利用するうえで、「いつ借りられるのか」は重要なポイントです。

審査にかかる時間は金融機関によって異なり、最短即日融資が可能なところもあれば、借入まで数日〜1週間程度かかるケースもあります。

ご自身がいつまでにお金を必要としているのか、その緊急度に合わせて、借入先を選択することが大切です。

| 審査時間の目安 | 最短即日融資 | 土日対応 | |

|---|---|---|---|

| 消費者金融 | 最短即日 | ◯ | ◯ |

| 銀行カードローン | 最短2日〜1週間程度 | △※ | × |

※最短即日融資を受けられる銀行カードローンはごく少数

消費者金融のカードローンは最短即日融資が可能

消費者金融のカードローンは最短即日で審査が完了するケースが多く、急ぎの場合に役立ちます。

消費者金融の審査スピードが早い理由は、自社で審査が完結するためです。

近年では、AIスコアリングシステムを導入している金融機関も増えており、瞬時に審査を完了できる環境が整えられています。

また、申込から契約、借入までのすべての手続きをWEB上で完結できることもポイントです。

店舗へ足を運んだり、ローンカードを発行したりする時間も省けるため、スピーディーな借入につながります。

さらに、アコムやプロミスなどの大手消費者金融は、平日だけでなく、土日祝日の最短即日融資にも対応しています。

大手消費者金融の場合、21:00までに契約できれば最短即日融資を受けられる※ため、飲み会や冠婚葬祭、おでかけや旅行などで、急きょお金が必要になったときにも困りません。

※日曜日にレイクで最短即日融資を受けるには、18:00までの契約完了が必須

銀行カードローンは最短2日〜1週間程度かかる

銀行カードローンは、審査に最短2日〜1週間程度かかります。

近年は「最短当日」を謳う銀行カードローンも増えていますが、申込した当日中に融資を受けられるケースは稀です。

銀行カードローンは自社で完結する「仮審査」と、保証会社によって実施される「本審査」の2段階で審査がおこなわれることから、どうしても時間がかかるためです。

そのため、仮審査こそ最短即日で完了することはあっても、本審査に数日かかるケースが多くなっています。

実際、最短当日を謳っているみずほ銀行カードローンへ問い合わせたところ、「最短当日は口座開設済みの人のみで、審査がスムーズに進んだ場合に限る」とのことでした。

また、土日祝日はカードローン審査をおこなっていない銀行が多く、休日を挟む場合はより審査に時間がかかります。

したがって、銀行カードローンはお金が必要なときまで数日の余裕がある人に適しています。

審査結果が遅いときは問い合わせてみよう

申込から数日〜1週間ほど経っているにもかかわらず審査結果が届かない場合は、金融機関に直接問い合わせてみましょう。

書類不備や在籍確認が取れない場合など、何かしらの問題があって、審査が保留になっている可能性があるためです。

在籍確認

在籍確認なかには、WEBから審査状況を確認できる金融機関もありますが、このような対応をしているカードローンはごく一部です。

審査状況を確認することで問題が解消され、審査がスムーズに進むこともあるため、不安な場合は遠慮せずに問い合わせてみましょう。

ご自身の氏名や申込日時を話せば、審査状況について教えてもらえます。

なお、スマートフォンのメール受信設定によっては、審査結果の通知メールが迷惑フォルダに振り分けられている可能性もあります。

迷惑フォルダを確認し、それでも審査結果が届いていない場合は、金融機関に問い合わせてみると良いでしょう。

カードローンの審査に落ちる6つの理由

カードローンの審査基準が公表されることはないため、ご自身が借入できるかどうかは、実際に審査を受けてみるまでわかりません。

しかし、カードローン審査では主に申込者の返済能力が確認されるため、審査に落ちる理由は、ある程度絞り込めます。

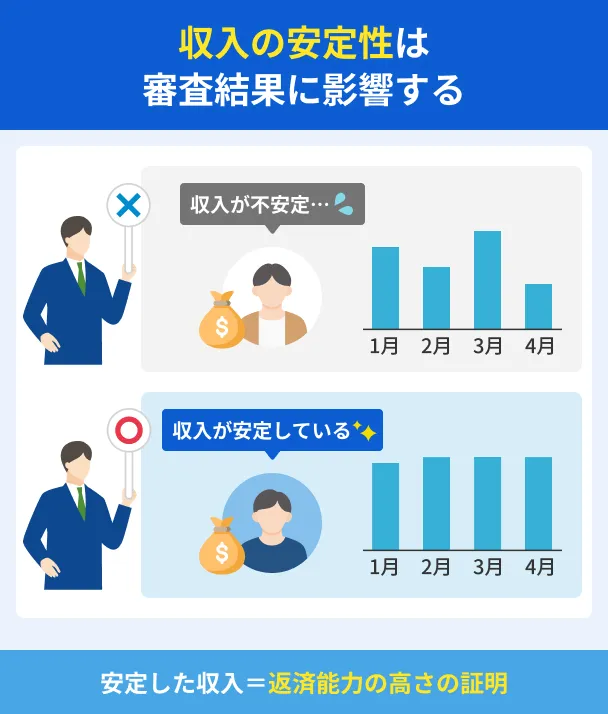

1.収入が不安定

カードローンの審査に落ちる理由として、収入が不安定であることが挙げられます。

収入が不安定な人にお金を貸し出すと単月の返済が滞る可能性があり、「完済が見込めない」と判断されやすいためです。

収入が安定しているかどうかは、以下の項目から総合的に判断されます。

安定収入の目安として確認する項目の一例 |

- 勤続期間の長さ

- 雇用形態

- 業種/職種

- 会社規模

- 現在の年収金額

たとえば、転職したばかりで勤続期間が1カ月にも満たない場合は、審査に落ちる可能性があります。

また、カードローンの多くは「安定した収入」が申込条件となるため、収入がない専業主婦(主夫)や年金のみで生活する人、無職は審査を通過できない場合があるのです。

ほかにもパートやアルバイト、派遣社員などの非正規労働者は、正社員などに比べて収入の変動が大きく早期退職のリスクが高いため、収入が不安定だと判断されやすくなります。

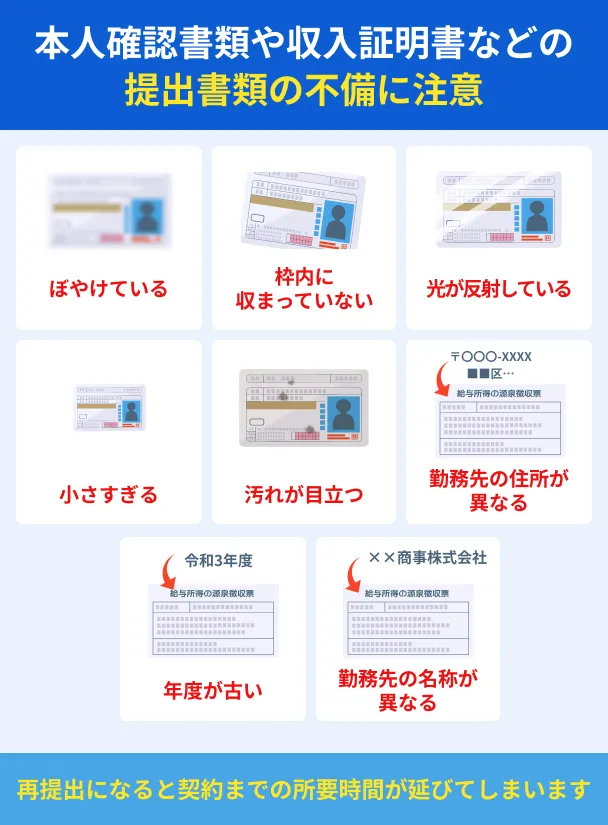

2.入力内容や提出書類に不備がある

カードローンの審査は、申込フォームに記入された内容と提出書類、信用情報をもとに進められます。

もし、入力内容や提出書類に不備があると、信用情報とズレが生じ、正確な返済能力を確認できません。

たとえば、年収や借入額など事実と異なる情報を記載すると、虚偽申告と判断されて審査に落ちることがあります。

また、「有効期限が切れている」「新しい情報に更新できていない」などの理由で書類に不備がある場合も、審査に通らない原因の一つです。

カードローンに申込する際は正確な情報を入力するとともに、あらかじめ必要書類を用意しておきましょう。

| 必要書類 | 内容 |

|---|---|

| 本人確認書類(1〜2点) | ・運転免許証 ・個人番号カード ・パスポート(住所記載のもの) ・住民基本台帳カード ・健康保険証など |

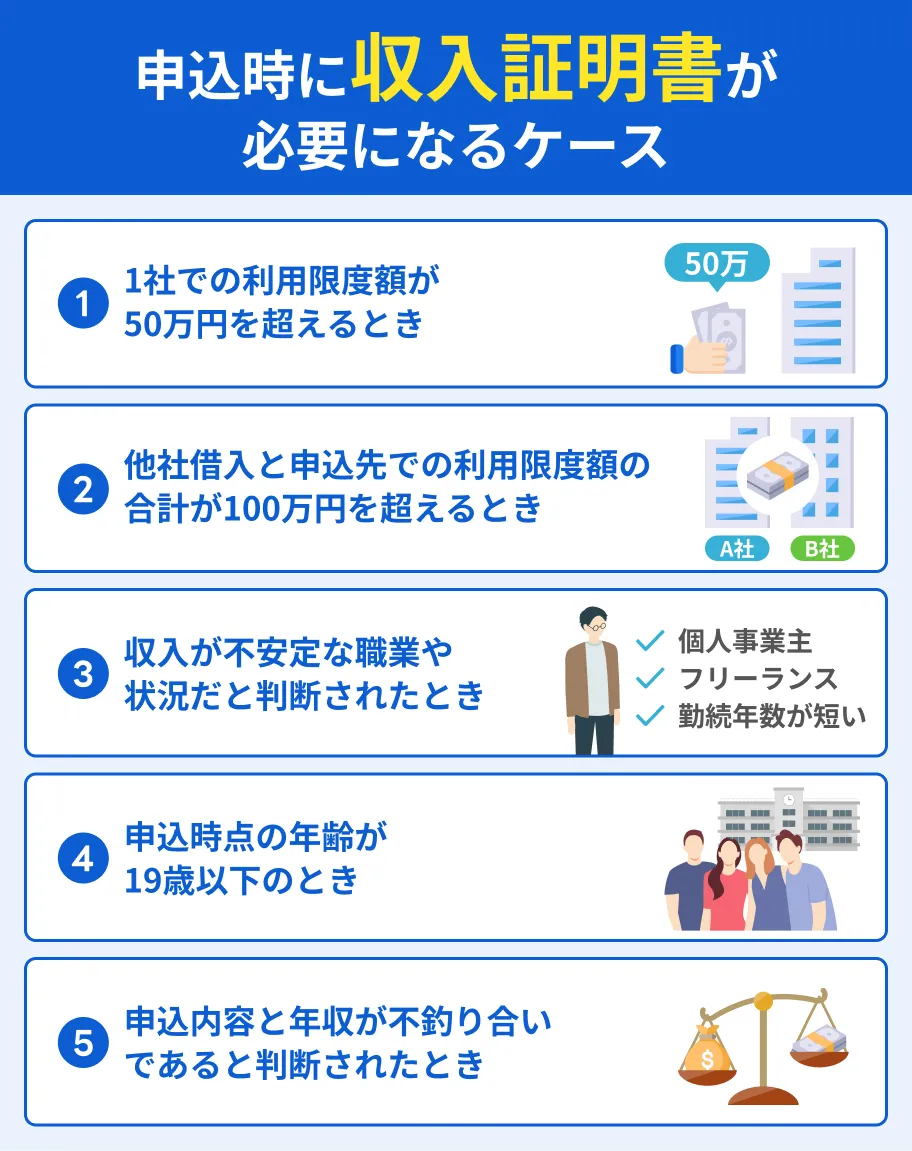

| 収入証明書類(1点)※ | ・源泉徴収票 ・税額通知表 ・所得証明書 ・確定申告書 ・給与明細書+賞与明細書 |

※原則として借入希望額が50万円を超える場合、または他社を含む借入総額が100万円を超える場合に必要

3.他社借入と希望額の合算が年収の3分の1を超えている

他社借入と希望額の合算が年収の3分の1を超えている場合も、カードローン審査で不利になります。

上述したとおり、貸金業法を遵守して営業している消費者金融は、利用限度額を年収の3分の1までに制限する総量規制の対象となるからです。

貸金業法

貸金業法たとえば、消費者金融のカードローンやクレジットカードのキャッシングの総額が年収の3分の1を超えている場合、カードローン審査は否決となります。

総量規制の対象となるのは貸金業者からの借入のみであるため、銀行カードローンや住宅ローン、目的別ローンなどは対象外です。

総量規制の対象となる借入 |

- 消費者金融のカードローン

- 信販会社のカードローン

- クレジットカードのキャッシングなど

しかし、銀行カードローンも自主的に利用限度額を制限しているため、年収の3分の1を超える借入があると審査で不利になります。

他社借入が多いほど審査通過が厳しくなるため、まずは借入総額を減らすことに注力しましょう。

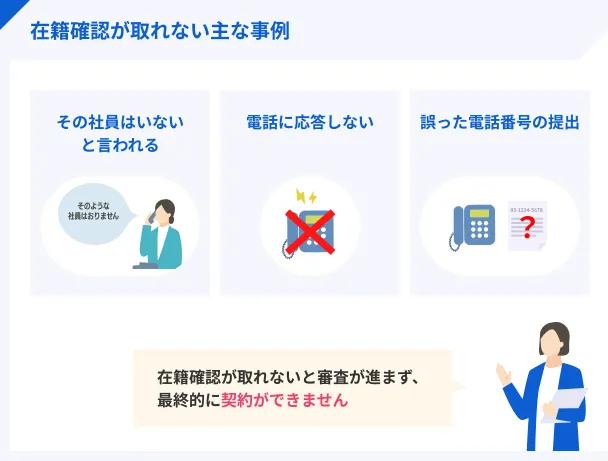

4.在籍確認が取れない

カードローンの審査に落ちる理由として、在籍確認が取れないことが挙げられます。

在籍確認の方法は各社で異なるものの、申込者が申告した勤務先に直接電話をかけて確認することが一般的です。

本人が電話応対できなくとも、勤務先の人が「〇〇は今席を外している」などと回答すれば在籍確認は完了します。

しかし、担当者が勤務先へ何度も電話をかけたにもかかわらず、数日応対できなければ、審査に落ちることもあります。

たとえば、プライベートの電話には応対しない方針の勤務先に勤めている場合や、日中は社員全員が外出している場合などです。

これらに該当する場合は、「事前に担当者に相談しておく」「原則として電話による在籍確認なしのカードローンを利用する」などの対策を講じましょう。

原則、電話による在籍確認がないカードローンの種類については、以下の記事で紹介しています。

5.同時期に複数社へ申込している

短期間に複数社へ申込することも、審査に落ちる原因の一つです。

複数社からお金を借りなければならないほど、お金に困っている状況だと判断される可能性があるためです。

具体的な件数は公表されていませんが、一般的に1カ月以内に4社以上のカードローンに申込していると、審査に通りにくいといわれています。

まずは、1社にしぼって申込をするなどの工夫が必要です。

貸金業務取扱主任者・FP|村上敬

複数社へ申込すると、6カ月間は審査に通りにくくなります。

カードローンに申込した情報は6カ月間、信用情報機関に登録されるため、この間は審査に通りにくくなります。

もし短期間に複数社へ申込した経験があるなら、6カ月経ってから再度申込しましょう。

6カ月後には、複数申込した情報が信用情報から消えています。

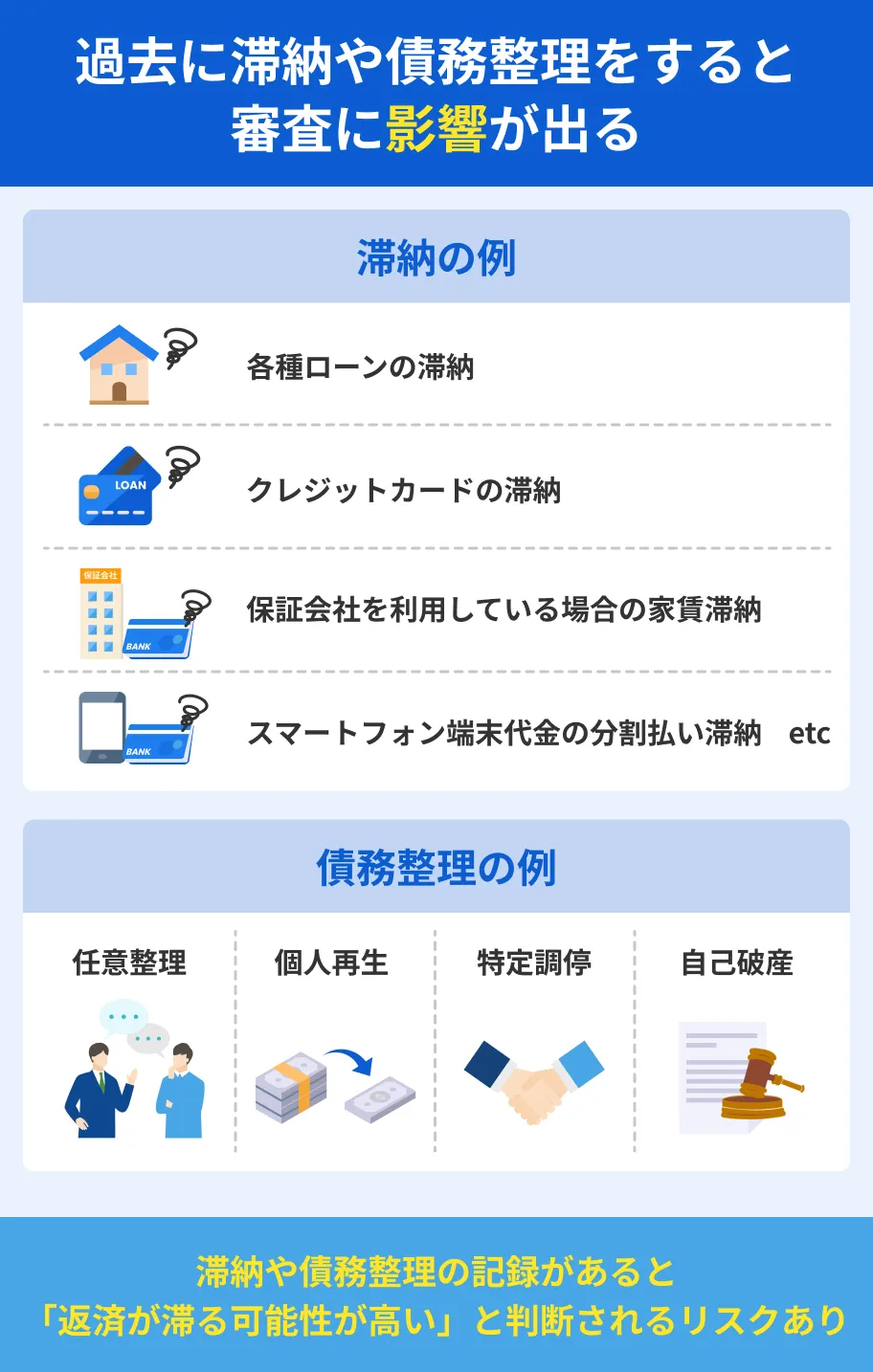

6.信用情報に問題がある

カードローンの審査では、過去の金融取引状況も「信用情報」をもとに確認されます。

もし、ご自身の信用情報に滞納や債務整理の情報が登録されていると、契約後の貸倒れを懸念されやすく、審査に通過できない原因となり得ます。

滞納や債務整理の情報は、信用情報機関に5〜7年間登録されます。

| 内容 | 登録期間 |

|---|---|

| 滞納 | 5年 |

| 任意整理 | 5年 |

| 個人再生 | 5〜7年 |

| 自己破産 | 5〜7年 |

たとえ現在は解消している場合でも、過去のトラブルがカードローン審査に悪影響を及ぼす可能性もあるため注意が必要です。

なお、信用情報を扱う信用情報機関は3つあります。それぞれの特徴や情報開示請求の方法について以下の記事で解説しているので、あわせてご確認ください。

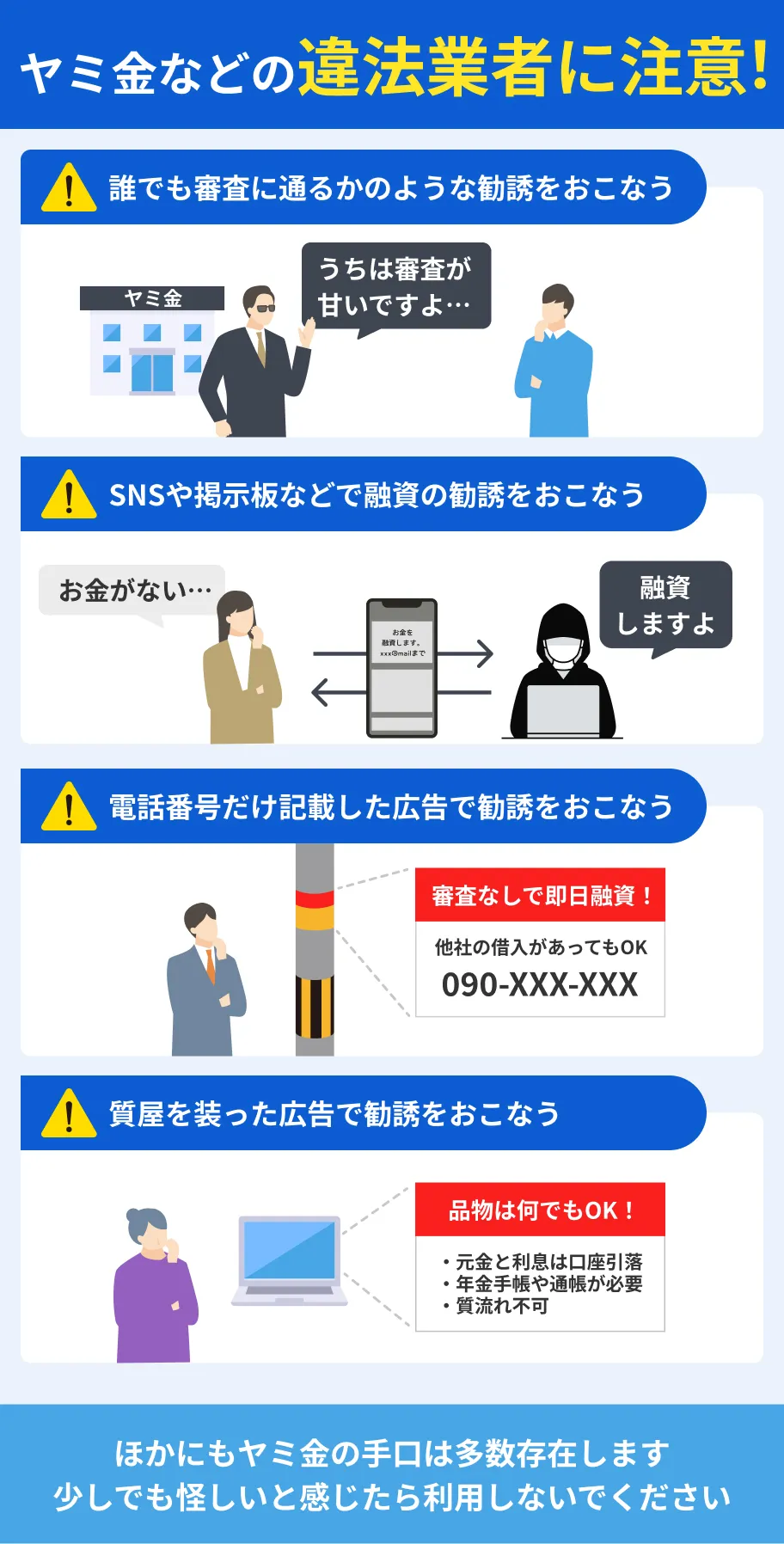

審査なし・審査が甘いカードローンはない

「審査に不安がある」「とにかく急ぎで借りたい」といった人の中には、できるだけ審査に通りやすいカードローンを探している人もいるでしょう。

しかし、審査なし・審査が甘いカードローンは存在しません

すべてのカードローンは、審査を通して申込者の返済能力を確認することが、法律で義務付けられているためです。

ただし、カードローンの審査基準は金融機関によって異なります。

マネット編集担当/キャッシングガイド

奥山 裕基

マネットが実施したアンケート調査によると、大手消費者金融を利用した513名のうち、458名は当日中にお金を借りられたと回答しています。当日に審査結果が出ることがほとんどである点から、大手消費者金融は審査基準を柔軟に設定していることが伺えますね。

審査なしのカードローンが存在しない理由

審査なしのカードローンが存在しない理由は、貸金業法や銀行法 によって、申込者の返済能力を調査することが義務づけられているためです。

これは、利用者が多重債務に陥ることを未然に防ぐためであり、消費者金融・銀行ともに法律に基づいた審査がおこなわれています。

また、正規の業者では、誰もが容易に借入できる旨を強調する広告を打つのは禁止されています。

出典: 貸金業法丨e-Gov法令検索貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

つまり、「審査なし」や「審査が甘い」などをうたっている業者は、法令を遵守していない違法業者の可能性が高いといえます。

相対的に審査が柔軟なのは消費者金融

「審査なし」「審査が甘い」カードローンは存在しないものの、審査難易度は各社で異なります。

審査が比較的柔軟とされているのは「消費者金融」です。

たとえば、アコムやプロミスなどに代表される大手消費者金融は、毎月数千円〜1万円程度の安定収入があれば、審査を通過する可能性があります。

職種や雇用形態は問われないので、パートやアルバイト、内職などで収入を得ている主婦も申込が可能です。

消費者金融に申込できる人 |

- パート

- アルバイト

- 派遣社員

- 契約社員

- フリーランス

- 学生※など

※アルバイトなどで収入を得ていることが条件

また、申込条件に勤続年数の要件も設けられていないため、新社会人や転職したばかりの人も申込できます。

実際、プロミスへ電話調査したところ、「今の職場に1日以上出勤していれば申込できる」とのことでした。

ただし、審査が柔軟でも、毎月の収入が不安定だったり、滞納歴があったりすると通過できない点は注意しましょう。

銀行カードローンは審査を厳格化している

銀行カードローンは、2017年3月に公表された全国銀行協会の「申し合わせ」に基づき、審査を厳格化しています。

これは、銀行による過剰な融資が社会問題となったことを受け、返済能力の確認体制を強化し、多重債務者の増加を抑制するための対応です。

銀行カードローンの審査厳格化は現在も継続されており、今後緩和される予定もありません。

出典: 銀行による消費者向け貸付けに係る申し合わせ丨全国銀行協会昨今、銀行カードローンの残高が増加していることを受け、当協会は、銀行による消費者向け貸付けについて、改正貸金業法の趣旨を踏まえた広告等の実施および審査態勢等の整備をより一層徹底する

また、銀行カードローンは消費者金融に比べて金利が低い分、貸倒れが発生した際の損失が大きくなります。

| 金融機関 | 目安金利 |

|---|---|

| 銀行カードローン | 年1.5〜14.5%程度 |

| 消費者金融 | 年3.0〜18.0%程度 |

そのため、申込者の属性や信用情報から返済能力を徹底的に確認し、審査結果を判断しています。

今からできるカードローン審査に通過する5つのコツ

カードローンの審査に通過するためには、ご自身に合った借入先を選ぶとともに、事前準備や申込方法を工夫する必要があります。

「返済能力が不足している」と判断されないよう、あらかじめ対策を講じましょう。

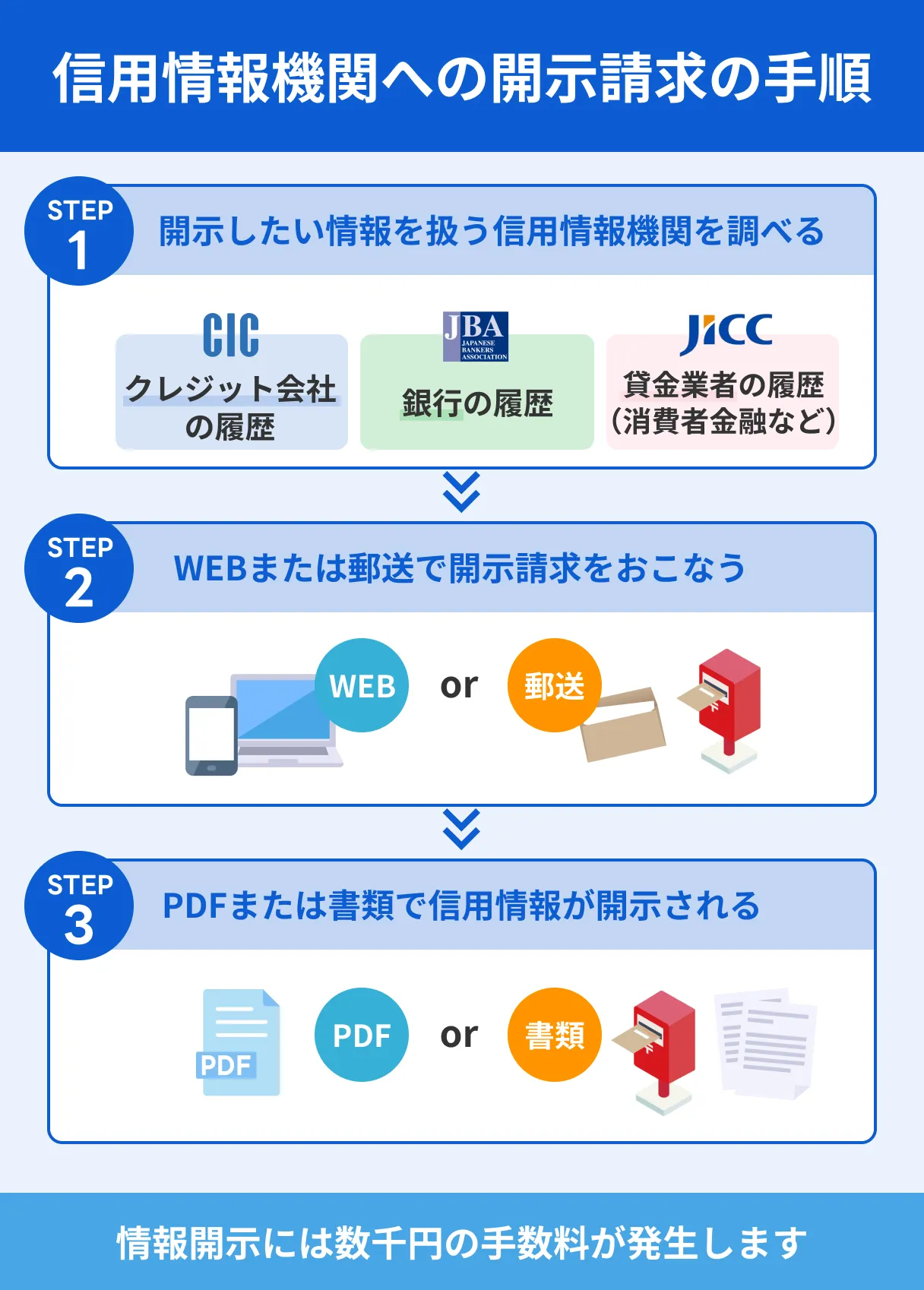

1.事前に信用情報を確認しておく

過去に滞納や債務整理をした人は、事前に信用情報を確認しておきましょう。

滞納や債務整理の情報が信用情報機関に登録されている間は、カードローンの審査に通らない可能性が高いためです。

「もう滞納や債務整理の情報は消えているだろう」と思っていても、実際は信用情報に履歴が残っている場合もあります。

信用情報の開示請求には500円〜1,000円ほどの費用がかかるものの、WEBから手続きすればすぐに確認できます。

審査に落ちることを未然に防ぐためにも開示請求をし、信用情報に問題がないかを確認しておきましょう。

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン) 1,960円(郵送) |

| HP | 公式サイト |

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

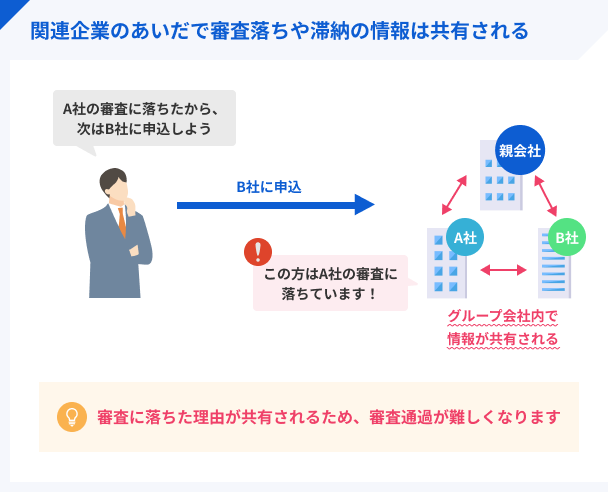

2.審査落ち経験があるグループ会社の申込は避ける

過去にカードローンの審査に落ちた経験がある人は、そのグループ会社が取り扱うローンへの申込は避けましょう。

カードローンの申込情報や審査結果は、基本的にグループ会社内で共有されるためです。

出典: SMBCコンシューマーファイナンス株式会社SMBC コンシューマーファイナンス株式会社(以下、弊社)では、個人情報を含めたお客さまの情報(以下、お客さま情報)について、その保護を第一とした上で、お客さまのニーズにあった付加価値の高いサービスの提供等を目的に利用させていただくと共に、個人情報保護法に定められている共同利用の仕組みを活用し、SMBC グループ内に連携しております。

これらの情報はいつまで保管されているのか明らかになっておらず、信用情報から抹消されたあとも登録されている可能性があります。

なお、滞納や債務整理といった情報も審査に悪影響を及ぼす可能性があるため、借入先を選定する際は注意が必要です。

| グループ会社(一例) | カードローン(一例) |

|---|---|

| SMBCコンシューマー ファイナンス株式会社 |

・プロミス ・三井住友銀行カードローン ・PayPay銀行カードローン ・住信SBIネット銀行カードローン ・横浜銀行カードローンなど |

| アコム株式会社 | ・アコム ・三菱UFJ銀行カードローン ・auじぶん銀行カードローン ・セブン銀行カードローンなど |

| アイフル株式会社 | ・アイフル ・みずほ銀行カードローン ・東京スター銀行スターカードローンαなど |

| 新生フィナンシャル株式会社 | ・レイク ・SBI新生銀行カードローン ・オリックス銀行カードローン ・静岡銀行カードローン「セレカ」など |

3.借入希望額は年収の3分の1以下に抑える

カードローンに申込する際は、借入希望額を年収の3分の1以下に抑えることも大切です。

借入額が年収の3分の1を超えると総量規制に抵触することから、「返済に計画性がない」と判断され、審査に落ちる可能性が高まるためです。

特に、以下に該当する場合は収入証明書類の提出が必要となり、より細かく返済能力をチェックされます。

まずは、審査に通ることを目指して少額の借入を希望しましょう。

利用限度額が不足する場合は、カードローンの契約後に増額審査を受けることも可能です。具体的な内容は以下の記事で解説しています。

4.現時点で滞納している場合はただちに解消する

現時点で滞納期間が61日未満なら、すみやかに返済をしましょう。

1日でも早く滞納を解消することで、信用情報に問題が生じる事態を未然に回避できるためです。

61日以上の滞納をした場合、今後5年間は各種ローンやクレジットカードなどの審査に通りません。

これからのライフプランに悪影響を及ぼす可能性があるため、滞納が61日未満であれば、早期に返済を進めましょう。

5.他社借入がある人は既存ローンで増額審査を受ける

他社借入がある人は、既存ローンで増額審査を受けることも一つの方法です。

増額審査時には、利用者の返済能力だけでなく「これまでの利用実績」も加味されることから、他社に新規で申込するより審査に通る可能性が高まるためです。

| 追加借入する方法 | 審査で確認される内容 | 申込時の入力内容 | 必要書類 |

|---|---|---|---|

| 増額審査 | ・年収などの属性 ・他社借入額 ・信用情報 ・これまでの利用実績 |

借入希望額など | 収入証明書類※ |

| 新規申込 | ・年収などの属性 ・他社借入額 ・信用情報 |

・基本情報 (氏名、住所、電話番号など) ・勤務先情報 (勤務先名、連絡先、勤務先住所など) ・借入状況 (他社借入件数、借入総額など) |

・本人確認書類 ・収入証明書類※ |

※不要な場合もあります

特に、銀行や消費者金融からメールや電話で増額案内が届いている場合は、審査に通過する可能性が高いと考えられます。

また、増額なら新規申込時に比べて入力内容や提出書類が少なく済む点もポイント。

今以上に借入先を増やす必要もないため、複数社から借りるより返済管理がしやすくなることもメリットといえます。

カードローンの審査に落ちた場合の対処法

カードローンの審査に落ちた場合は、期間をあけて再申込したり、ほかの方法でお金を工面したりする必要があります。

ご自身の状況に合わせて、適した方法を選びましょう。

6カ月あけて再申込する

どうしても審査に落ちたカードローンを利用したい場合は、6カ月以上期間をあけて再申込しましょう。

審査に落ちた情報は6カ月間、信用情報機関に登録されており、期間を空けずに申込しても否決となる可能性が高いためです。

ただし、6カ月以上の期間をあけたとしても、状況が変わっていない場合は再申込しても審査に落ちる可能性が高いといえます。

そのため、6カ月のうちにご自身で審査に落ちた理由を突き止め、状況を改善することが大切です。

| 審査に落ちた理由の例 | 改善方法 |

|---|---|

| 収入が不安定 | アルバイトなどをして、安定した収入を得る |

| 勤続年数が短い | 6カ月以上勤務したうえで再申込する |

| 他社借入が多い | 返済を進めて残債務を減らす |

| 信用情報に問題がある | 信用情報から滞納や債務整理が消えるまで待つ |

審査落ち後の再申込はタイミングが重要です。以下の記事で具体的に解説しているので参考にしてください。

中小消費者金融を検討する

カードローンの審査に落ちたあと「すぐにでもお金が必要」といった場合は、中小消費者金融への申込を検討しましょう。

中小消費者金融では独自審査を採用しており、銀行や大手の審査に通らなかった人も借入できる可能性があるためです。

具体的に、中小消費者金融の審査では、過去の情報より現在の年収や借入状況などが重視されます。

出典: よくあるご質問丨キャッシングのエイワQ.他の金融機関で断られたのですが、借りられますか?

A.現在の状況をご確認させて頂き、ご融資を検討します。

つまり、中小消費者金融であれば、信用情報に問題がある人でも柔軟に対応してもらえる可能性があります。

さらに、平日に申込できる場合は、最短即日で融資を受けられることもポイント。

近年、WEB完結での申込に対応している中小消費者金融も増えているため、急ぎの場合にも困りません。

まずは、各社公式サイトにある「お借入診断」を活用し、審査に通過できる可能性があるかどうかを確認してみましょう。

なお、ほかの大手消費者金融に申込できるか、それとも中小消費者金融を利用したほうがいいかの目安については、以下の記事で具体的に解説しています。

おまとめローンで他社借入を一本化する

年収の3分の1以上の借入がある人は、おまとめローンで他社借入を一本化することも一つの方法です。

おまとめローンとは、複数社からの返済を一本化して、返済負担を軽減するローン商品のこと。

主に消費者金融で取扱がありますが、総量規制の例外貸付に該当するため、年収の3分の1以上の借入がある人も利用できる場合があります。

おまとめローンは返済専用なので追加融資は受けられないものの、借換前より毎月の返済額や金利が上回ってはいけないことが法律で定められています。

出典: 2 総量規制にかかわらず、お借入れできる貸付けの契約があります丨日本貸金業協会総量規制の「例外貸付け」に該当する「借換え」であるための条件

(一部・概要)

(1)借換えの対象となる債務は、貸金業者からの借入債務全般。銀行からの借入債務や、親族・知人などからの借入債務は対象になりません。

(2)「借換え後」の金利が、借換え前の金利を上回らない。

(3)返済方法は、約定に基づく返済により段階的に残高を減らしていくことを要件とする。

(4)1か月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない。

(5)担保・保証に係る要件について、借換え後の条件が、借換え前の条件より厳しくならない。

つまり、おまとめローンで返済を一本化すれば、今より毎月の返済負担を軽減できる可能性があるということです。

たとえば、4社から年18.0%の金利で50万円ずつ借りている人が「おまとめローン」を利用した場合、以下のとおり金利や毎月の返済額が下がります。

| 借入額 | 適用金利 | 最低返済額/月 | |

|---|---|---|---|

| 借換前 | 総額:200万円 (4社から50万円ずつ) |

年18.0% | 総額:52,000円 (4社とも13,000円) |

| 借換後 | 200万円 | 年15.0% | 36,000円 |

追加で融資を受けられない点は難点ですが、返済負担が軽減される分、必要な金額を工面できることもあるでしょう。

ただし、毎月の返済額が減る分、借換前より返済期間が長引き、利息総額が増えるケースもあります。

おまとめローンを利用したあとは、積極的に随時返済をし、早めの完済を目指すことが大切です。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)借入以外の方法でお金を工面する

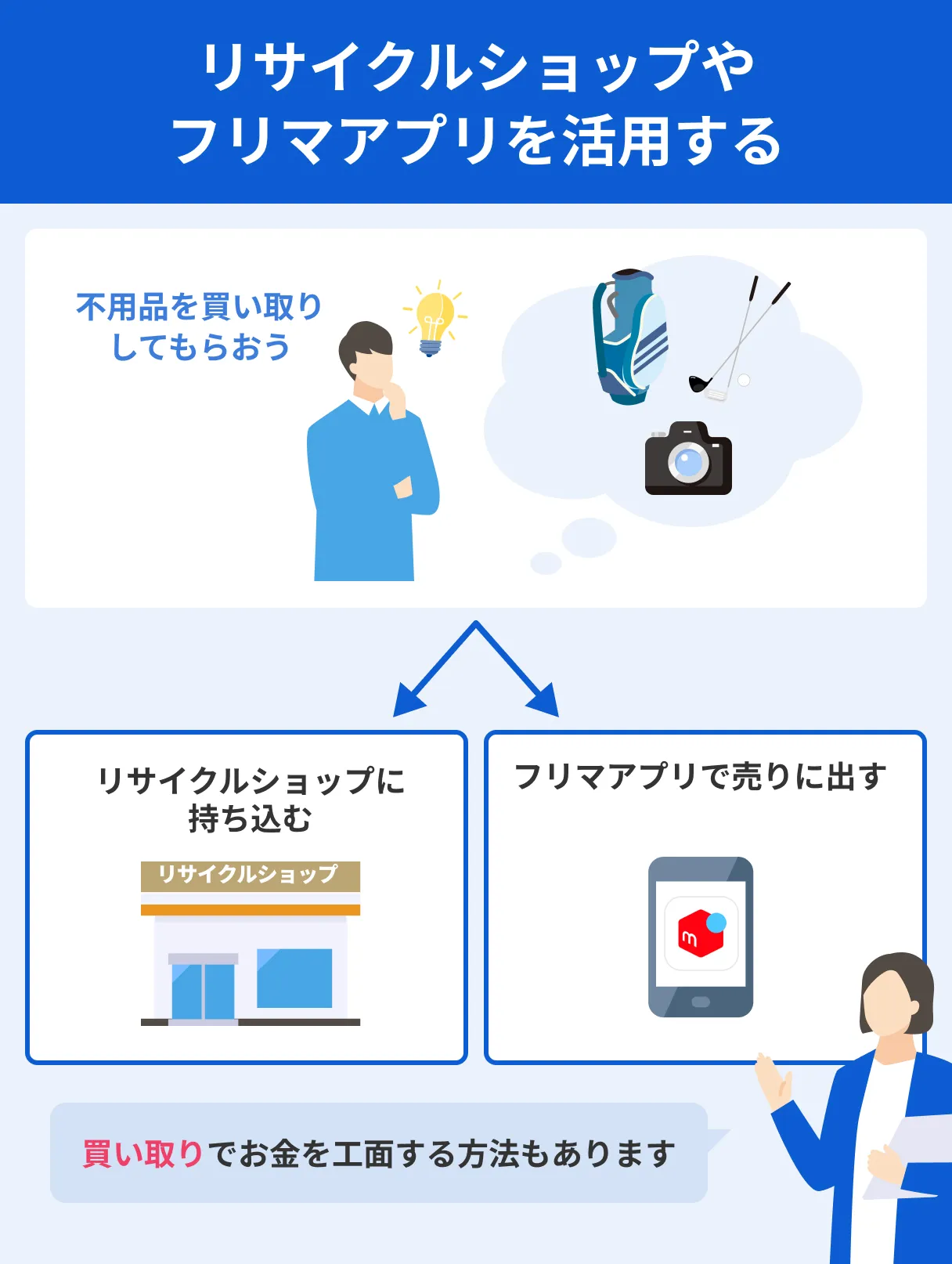

カードローンの審査に通らない場合は、借入以外の方法でお金を工面することも検討しましょう。

お金を工面する方法 |

- 不用品の売却

- 単発のアルバイト

- 副業を始める

たとえば、不用品がある場合は、買取専門店で売却することで最短当日中にお金を工面できます。

お金が必要なときまで数日〜1週間程度の余裕がある場合は、フリマアプリを使って売却することも一つの方法です。

売却するものがない場合は、単発のアルバイトや副業をしてお金を工面しましょう。

なかでも「タイミー」や「シェアフル」などのスキマバイトアプリなら、履歴書の提出や面接は不要で、最短当日中にお仕事を始められます。

1時間から働ける仕事もあるので、本業がある人も取り組みやすいでしょう。

副業はお金を工面するまで1カ月程度かかるものの、コツコツ実績を積めば本業以上の収入を得ることも可能です。

ほかにも借入以外でお金を工面する方法はさまざまです。具体的な方法を以下の記事で解説しているので、あわせて参考にしてください。

よくある質問

まとめ

カードローンに申込したあとは、申込者の返済能力や信用情報など、さまざまな観点から慎重に審査がおこなわれます。

審査では返済能力の有無が重要視されるため、誤って審査に落ちることがないよう「事前に返済を進めておく」「正確な情報を入力する」などの対策を講じましょう。

また、ご自身の状況に合った借入先を選定することも大切です。

「審査が不安」「なるべく早く借りたい」という人には消費者金融、「金利を抑えて借りたい」といった人は銀行カードローンを検討できます。

まずは、各社公式サイトに用意されている「お借入診断」を活用し、審査通過の可能性を確認してみましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

銀行カードローンは消費者金融より審査が厳しいと言われています。

銀行カードローンは銀行と保証会社の2回審査が実施されます。

保証会社が入る理由ですが、銀行カードローンは債務者が返済不能になると保証会社が代位弁済をおこないます。

そのため、事前に代位弁済にならない返済能力を有するかどうかを確認しているため、審査が厳しくなる傾向にあるのです。