カードローンの利用目的で通りやすいのは?NGな使い方も紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

カードローンの申込をする際は利用目的を申告する必要があります。このときに「利用目的によって審査に通りやすくなるのか?」と疑問をいだく人は少なくありません。

結論として、利用目的が審査に与える影響は大きくないといえるでしょう。なぜなら、カードローンは原則として利用目的が自由な商品だからです。

この記事では、カードローンの利用目的が審査に与える影響や申込時に注意したいポイントについて解説します。利用目的の申告が不要なカードローンも紹介するので、あわせて参考にしてください。

原則として「利用目的」はカードローン審査に影響を与えない

出典: アイフル「融資金はなにに使ってもよいですか?」融資金はなにに使ってもよいですか?

キャッシングローンの場合、資金使途(利用目的)は問いません。

原則として、カードローンは資金使途(利用目的)を問いません。そのため、利用目的が審査の対象になったとしても「特定の利用目的を選択すれば審査において有利になる」という項目はないといえます。

一部の利用目的では申込できない

カードローンは原則として使い道が自由ですが、例外もあります。たとえば、ギャンブルや投資目的、事業目的では基本的に利用はできません。

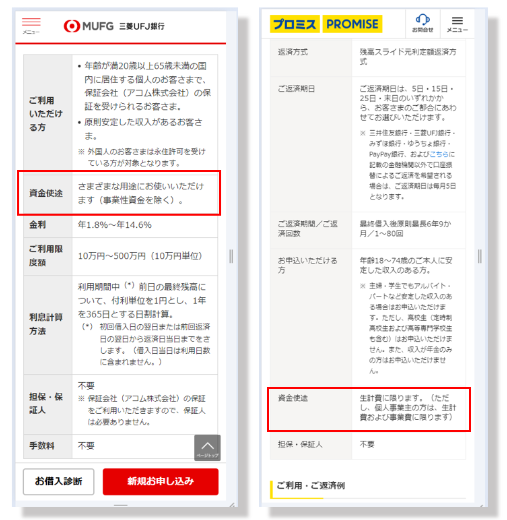

画像引用:三菱UFJ銀行「カードローン「バンクイック」の商品詳細」

たとえば、三菱UFJ銀行カードローン バンクイック」では「事業性資金」として利用できないと明記されています。

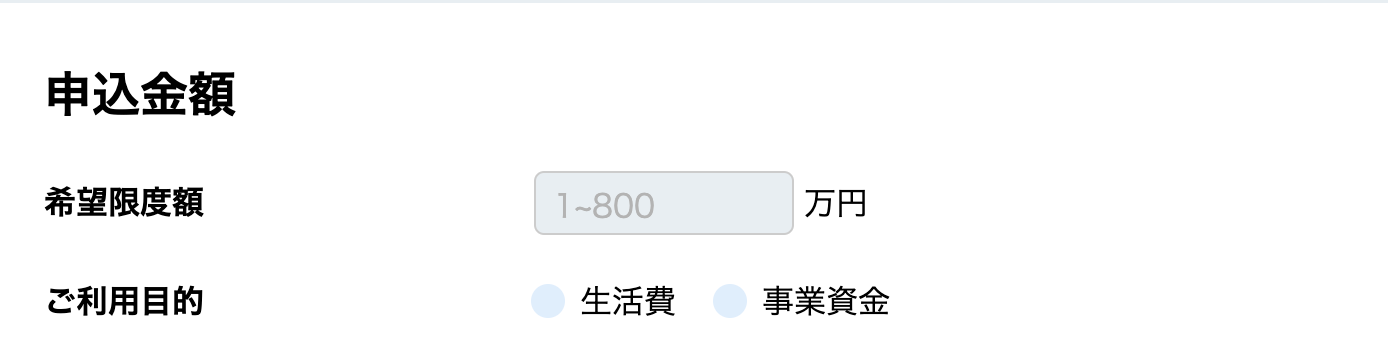

プロミスのように「生計費(生活費)のみ」という記載がある場合も事業費やギャンブル・投資資金には使用できません。あくまで生活するうえで必要な資金としてのみ借入できます。

このように、カードローンでは基本的にギャンブル資金や事業資金に使えないようになっているところが多いのが実情です。

多くの人がカードローンの利用目的として選んでいる項目

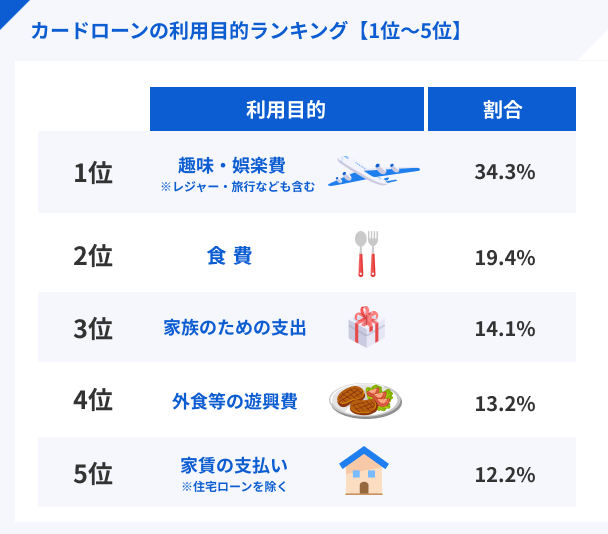

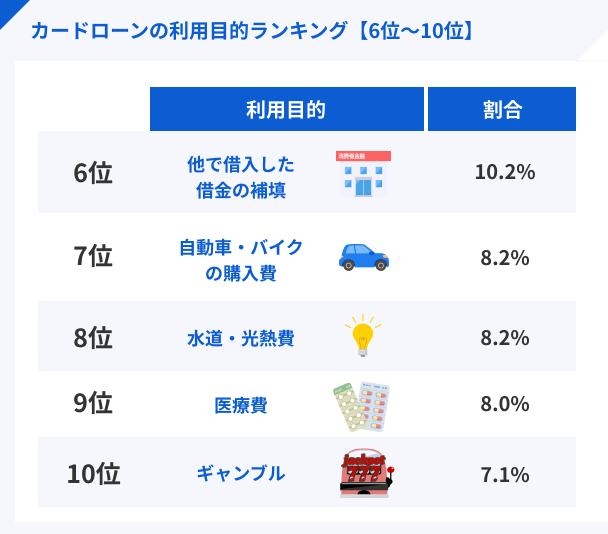

他の人がどのような利用目的でカードローンを契約しているのか気になる人もいるでしょう。日本貸金業協会は、借入申込をおこなった際の利用目的についてアンケートを実施しました。

引用:日本貸金業協会「2023年度 資金需要者等の借入意識や借入行動等に関する調査報告書」

利用目的で最も多いのは「趣味・娯楽費(レジャー、旅行含む)」(34.3%)です。旅行や趣味にはまとまったお金が必要になるため、カードローンで工面する人が多いと考えられます。

次に、食費(19.4%)や家族のための支出(14.1%)が続いており、主に生活費の割合が高いことがわかるでしょう。

つまり、カードローンの利用目的は「生活のために必要な資金」もしくは「趣味や娯楽のために使う資金」が多いといえます。

6〜10位についても生活費が多くみられました。水道光熱費などの固定費から、車両の購入・医療費などの突発的に発生する費用に利用する人などさまざまです。

また、借入の返済資金やギャンブル目的での利用も10位に入りました。

| 順位 | 利用目的 | 割合 |

|---|---|---|

| 11位 | 授業料、保育料、給食費等の学校関係費 | 5.9% |

| 12位 | 納税・納付などの支払 | 5.7% |

| 13位 | 通信費 ※電話料金やインターネット利用料等 |

5.3% |

| 14位 | 冠婚葬祭費 | 4.8% |

| 15位 | 住宅のリフォーム費 | 3.6% |

| 16位 | 学習教材等の教育関係費 | 3.6% |

| 17位 | 投資などの資産形成に必要な費用 | 3.6% |

| 18位 | 起業・副業のための費用 | 2.9% |

| 19位 | 資格試験・受験勉強のための予備校等受講料 | 2.0% |

| 20位 | 資格試験・学校等の受験費 | 1.5% |

出典:日本貸金業協会「2023年度 資金需要者等の借入意識や借入行動等に関する調査報告書」

11位以降の利用目的については学費や通信費・納税資金などの費用が多く見受けられました。他にも冠婚葬祭やリフォームなど、突発的に発生する費用の支払に利用されるケースもあります。

また、投資資金や企業・副業資金など、生活費以外で利用している人も一部いることがわかりました。

全体としては生活費が多いものの、さまざまな目的で利用されていることがわかるでしょう。

カードローンによって利用目的の回答方法は異なる

カードローンの利用目的は、ある程度細かく申告しなければなりません。とはいえ、各カードローンによって利用目的の回答方法が異なります。細かい利用目的の申告が必要な場合もあれば、申告が不要なカードローンもあります。もし、申告が不要な場合は、利用目的が審査に影響することはないと考えられるでしょう。

そのため、自分が申込を検討しているカードローンがどのタイプに当てはまるのか確認しておくことが重要です。

細かく利用目的を答える必要があるカードローン

利用目的が選択肢として提示されており、該当の目的を選ぶ必要があるカードローンがあります。

たとえば、SMBCモビットでは10項目から選択するため、細かい利用目的の申告が必要なことがわかります。

簡易的な選択肢から選ぶ必要があるカードローン

申込時に細かい利用目的の申告が不要なカードローンもあります。

アイフルでは「生活費」「事業資金」の2種類から選択可能で、どちらかを選択するだけで申込できます。そもそも選択肢が2つのみであるため、利用目的が理由で審査に落ちる可能性は少ないと考えられるでしょう。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

利用目的を申告しないカードローンもある

一部のカードローンでは利用目的の申告が不要な場合もあります。

利用目的を申告しないカードローンの例 |

- 三菱UFJ銀行カードローン バンクイック

- みずほ銀行カードローン

- アコム

- レイク

利用目的を申告しないため、審査に影響することはないと考えられるでしょう。ただし、三菱UFJ銀行カードローン バンクイックやみずほ銀行カードローンは「事業性資金に利用できない」と公式サイト上に記載されているため注意が必要です。

カードローンの審査に影響が出る可能性のある利用目的

カードローンを利用する場合、ギャンブルや事業用資金として使うことはできません。

他にも審査に影響を及ぼしやすい項目もあるため、事前に確認しておきましょう。

投資資金

投資資金もギャンブルと同じく「生活費」「生計費」として認められない場合があります。そもそも投資は借入資金でおこなうものではありません。「資産運用」ともいわれるとおり余剰資金でおこなうものです。

投資は資金が減るリスクがあり、損失が大きくなった際にカードローンの返済が困難になる可能性もあります。そのため、投資資金としては借入できないことが多くなっています。

他社の返済

他社借入を返済する目的で借入を希望する場合は、審査に影響を及ぼす可能性がある点に注意が必要です。

日本貸金業協会が調査した「2023年度 資金需要者等の借入意識や借入行動等に関する調査報告書」でも、10.2%の人が他の借入返済を利用目的として挙げられているため、利用方法としては問題ありません。

ただし、複数社からの借入がある場合は「多重債務者」と判断され審査に落ちる可能性があります。

複数社から借入してる場合はおまとめローンを使うのもひとつの手段

他社の返済を検討している人は、おまとめローンを検討しましょう。

おまとめローンを活用すると返済負担の軽減や金利が下がるなどのメリットがあります。また、カードローンのように追加で借入できないため、返済に専念できる点も特徴です。

代表的な商品として、大手消費者金融のおまとめローンの特徴を以下の表にまとめました。複数社の借入を1つにまとめたい人は検討してみましょう。

| 会社名 | 利用限度額 | 金利(実質年率) |

|---|---|---|

| アイフル「おまとめMAX」 | 800万円まで | 年3.0~17.5% |

| プロミス「おまとめローン」 | 300万円まで | 年6.3~17.8% |

| アコム「借換え専用ローン」 | 300万円まで | 年7.7~18.0% |

| SMBCモビット「おまとめローン」 | 500万円まで | 年3.0~18.0% |

| レイク「レイク de おまとめ」 | 500万円まで | 年6.0~17.5% |

利用目的以外でカードローンの審査に通らない原因

カードローンの審査では利用目的以外にも調査される項目が複数あります。そのため、利用目的以外の理由で審査に落ちる場合も考えられるでしょう。

利用目的以外で審査に落ちる要因 |

- 信用情報に問題がある

- 年収の3分の1に近い借入希望額で申告した

- 勤務先への在籍確認ができなかった

- 申込内容に虚偽の情報がある

信用情報に問題がある

カードローンは「信用情報」に問題があると審査に通らない可能性が高くなります。

信用情報とは、金融機関との取引履歴をまとめたものです。他社への申込履歴や現在の借入金額・件数、返済実績などが該当し、各金融機関は審査の際に信用情報を確かめています。

出典: JICC 指定信用情報機関 株式会社 日本信用情報機構「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

特に、以下の4点に問題がある場合、審査に影響を与えます。

審査に落ちる可能性がある情報の例 |

- 過去に借入の返済を滞納したことがある

- すでに多くの会社から借入している

- 同時に複数の会社へ申込している

- 過去に債務整理をおこなっていた

過去に借入の返済を滞納したことがある

過去に返済を滞納した事実は信用情報として記録されます。滞納期間や頻度がどの程度で審査に落ちるかは公表されていませんが、資金の貸し手にとっては貸し倒れのリスクとなるため、審査に影響を与える可能性があるでしょう。

ごく僅かな滞納であれば審査に通る可能性もありますが、なるべく返済に遅れないよう注意が必要です。

すでに多くの会社から借入している

すでに多くの会社から借入している複数社から借入する状態を「多重債務」と呼びます。2006年には5件以上借入している「多重債務者」が230万人以上おり、社会問題化していました。

しかし、2006年以降は貸金業法の改正により、貸し手側も返済能力をより厳正に審査するようになりました。貸金業法の改正以降は複数社の借入があると「返済能力に影響を及ぼす」と判断されるため、審査に落ちる可能性があります。

わかりやすく言うと「複数社からお金を借りている人は、お金に困っている可能性が高いから融資を控えたい」と考える貸金業者などが多いと考えられるでしょう。

同時に複数の会社へ申込している

短期間に複数社へ申込した場合、審査に落ちる可能性が高まります。

複数社の申込が審査に影響を与える理由 |

- 「とにかく借入したい」という印象となり、貸倒れのリスクが考えられるから

- 審査完了後に他社の申込済融資を契約されると、多重債務となるから

また、借入の申込履歴は信用情報機関に少なくとも半年間登録されます。そのため、半年の間に複数社へ申込しないよう注意しましょう。

信用情報機関

信用情報機関過去に債務整理をおこなっていた

過去に債務整理をおこなった経験がある場合は、審査に通過できない可能性が高くなります。

債務整理とは、借金の減額や免除、返済期間の延長などをおこない、債務者の経済生活を立て直す法的な手続きを指します。

債務整理の種類 |

- 任意整理:金融機関と交渉し分割返済や利息の免除をおこなう手続き

- 個人再生:裁判所へ再生計画案という返済計画を提出し、認可された場合は計画どおりに返済する手続き

- 特定調停:裁判所・債務者・金融機関の3者で話し合い、今後の返済計画を作成する手続き

- 自己破産:裁判所に申し立てをおこない借入を免除する手続き

債務整理は審査に与える影響が大きい要素となります。なぜなら、債務整理は過去に重大な返済トラブルを起こしていた証拠となり、申込者の信用性が懸念されるからです。

また、債務整理は信用情報に5年間登録されるため、過去に自己破産や任意整理など借入の減免・免除をおこなった経験があると審査に落ちる可能性が高いでしょう。

年収の3分の1に近い借入希望額で申告した

年収の3分の1に近い金額の借入希望額で申請すると、総量規制に抵触するため審査に落ちる場合があります。

マネット編集担当/キャッシングガイド

奥山 裕基

総量規制とは、貸金業法で定める収入と借入の条項のことです。すべての貸金業者から借入した金額は、本人の年収の3分の1を超えてはならないという規制になります。

たとえば、年収が360万円の人は、貸金業者全体で120万円を超える借入ができません。そのため、複数社から借入している場合は注意が必要です。

また、総量規制にかかわらず、収入に見合っていない借入額を希望している場合は、返済できなくなる場合も考えられます。そのため、年収の3分の1であっても「返済能力を満たしていない」と判断された場合には、審査に落ちるでしょう。

勤務先への在籍確認ができなかった

カードローンの審査でおこなわれる「在籍確認」が進まなかった場合、審査に落ちることがあります。

マネット編集担当/キャッシングガイド

奥山 裕基

在籍確認とは、申込者の勤務先情報が正しいかどうか確認するための審査です。電話や書類などを通じて確認されることが一般的です。

勤務先への電話連絡の際に申込者の在籍が確認できないと審査に落ちる可能性があります。ただし、本人が電話に出なくても、他の人に対応してもらえれば在籍確認は完了します。

申込内容に虚偽の情報がある

申込内容に虚偽の情報が確認されると、審査に影響が出ます。たとえば「勤務先を偽る」「年収を多く記載する」など、返済能力に大きく影響を及ぼす情報の場合は厳正に審査されます。

年収は収入証明書類を通じて確認されることが一般的です。そのため、書類に記載されている金額と申告した情報が大きく異なる場合は、審査に落ちる可能性が高いでしょう。

年収のような正確な数値が必要な情報は、提出する書類と同内容で記載することが重要です。

カードローンの審査に落ちないために意識するポイント

カードローンの審査では信用情報や在籍確認が重要です。そのため、以下の3点に注意する必要があります。

カードローンの審査に落ちないために意識するポイント |

- 「借入診断」を活用し適切な借入金額を把握する

- 申込情報は正確に申告する

- 在籍確認の方法について確認しておく

上記のポイントを確認するだけでも審査結果が改善される場合があるため、申込前に確認しましょう。

「借入診断」を活用し適切な借入金額を把握する

借入と収入のバランスが悪いとカードローンの審査に落ちるため、自身の年収にあった借入額で申込する必要があります。適切な借入金額を把握するためには「借入診断」の活用が効果的です。

画像引用:プロミスの借入診断

借入診断とは、最小限の入力項目だけで借入可能かどうか目安を判定してくれるサービスです。たとえば、プロミスでは「生年月日」「税込年収」「他社借入額」の3項目を入力すると、借入可能額の目安が表示されます。

収入と借入のバランスが悪いと判断された場合は、上記のように「お借入可能か判断できません」と表示されます。本審査も同じ結果になるとは限りませんが、申込金額の目安を判断する際に役立つでしょう。

申込情報は正確に申告する

申込情報の誤申告は、虚偽の申告と捉えられる可能性があるため注意が必要です。たとえば勤務先や年収のような重要な情報の申告に不備があると、審査に落ちる可能性もあるでしょう。

WEB申込の場合は情報の入力後に「申込内容の確認画面」が表示されるので、入力ミスなどがないかを確認することが重要です。また、本人確認書類や収入証明書類などの提出書類を確認しながら情報を申告すると、間違いを防げます。

在籍確認の方法について確認しておく

在籍確認が原因で審査に落ちることのないよう、方法を確認しておきましょう。公式サイトで在籍確認の方法を明記しているカードローンもいくつかあります。

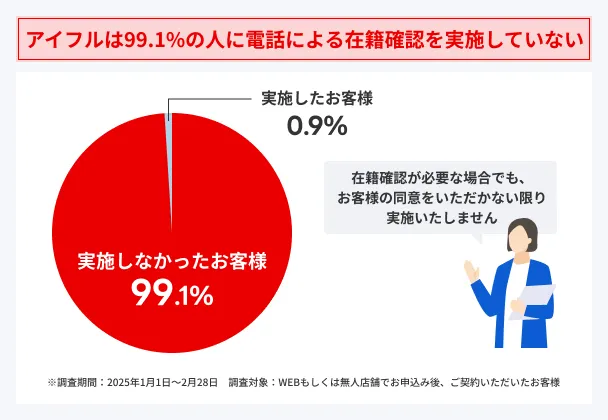

アイフルのように、電話による在籍確認がおこなわれないカードローンもいくつか存在します。もし、勤務先への電話を避けたい場合は、公式サイトから在籍確認の方法を調べておきましょう。

また、原則として電話での在籍確認がおこなわれないカードローンを一部まとめましたので、参考にしてください。

原則として在籍確認を電話でおこなわないカードローンの例 |

- アイフル

- アコム

- プロミス

- SMBCモビット

- レイク

利用目的が自由なカードローンを2つ紹介

カードローンの中には利用目的の申告が不要なものや、細かい目的を申告する必要がないものがあります。利用目的の申告が不要であれば、審査に影響することはありません。

そのため、利用目的が審査に与える影響について悩みたくない場合は、申告が不要なカードローンを選ぶのも1つの方法です。

アイフル女性向けや初めての人向けのサービスがある

アイフルでは、利用目的の申告は「生活費」「事業費」の2つから選択するため、細かい目的を申告する必要がありません。また、選択肢にもあるとおり、事業用として申込が可能です。

また、アプリを使ってコンビニATMから借入できる「スマホATM」が特徴です。他のカードローンではセブン銀行ATMしか対応していない場合がありますが、アイフルではローソン銀行ATMでも借入が可能な点がメリットです。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

楽天銀行口座がある人はアコム

アコムは公式サイトに「資金の使い道が自由」と記載されており、利用目的の制限がないカードローンです。申込時に利用目的を申告する必要がありません。

また、アコムでは振込融資にかかる時間が短い点がメリットです。特に、楽天銀行口座の保有者は振込融資が最短10秒程度で受けられるため、すぐに口座へ入金したい場合に適しています。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

事業資金以外であれば利用可能なカードローン3選

カードローンの利用目的は原則として自由ですが、事業用の借入を禁止している会社もあります。しかし、事業目的以外に利用目的の制限がない場合は、幅広い用途で借入できます。

「テレビ窓口」で過度発行可能な三菱UFJ銀行カードローン バンクイック

三菱UFJ銀行カードローン バンクイックは公式サイトに資金の使い道が「自由(事業用資金を除く)」と記載されています。また、申込時に利用目的を申告する必要がないため、審査に影響を与えることがありません。

メガバンクが提供するカードローンの中では、唯一土日の審査にも対応している点が特徴です(土日祝日は9時〜17時まで審査受付)。また、全国の支店のATMコーナーなどに設置されている「テレビ窓口」では、審査完了後すぐにローンカードの発行が可能です。

上記2点の理由により、銀行カードローンの中ではカード発行までの期間が短くなっていると考えられます。

三菱UFJ銀行カードローン バンクイック

WEB完結で24時間いつでも申込可能

まずは4つの質問に答えるだけの「お借入診断」をお試しください!

※1.金利が年率8.1%以下の方の場合

※2.カードの発行は即日で可能ですが、借入は審査終了後となります。

キャッシュカードで借入可能な三井住友銀行カードローン

三井住友銀行カードローンは、公式サイトに資金の使い道が「自由(事業用資金を除く)」と記載されています。そのため、事業性資金以外に利用目的の制限がないことがわかります。

また、ローンカードを発行せずに利用できる点が特徴です。三井住友銀行のキャッシュカードを持っている場合はカードローン機能を付帯できます。さらに「カードレス」タイプの商品はWEBから振込による借入が利用可能です。

銀行の中でも上限金利が低い傾向にあるみずほ銀行カードローン

みずほ銀行カードローンは、公式サイトに資金の使い道が「自由(事業用資金を除く)」と記載されています。また、申込時に利用目的の申告が不要なため、審査に影響することはありません。

また、金利が年2.0〜14.0%とカードローンの中でも低い水準にあります。特に上限金利14.0%は銀行が提供するカードローンの中でも低い水準のため、なるべく金利を抑えたい人に向いています。

さらに、みずほマイレージクラブに入会し、カードローンの残高がある人は翌々月末のATM手数料が無料(※)なため、ATMで借入する人はコストが抑えられます。

※みずほ銀行ATM、イーネットATM(月3回まで)が対象

みずほ銀行カードローン

口座があれば簡単手続き!

みずほ銀行の口座を持っている人は普段のカードでOK!来店不要で郵送物もなしで利便性高く使えます。

みずほ銀行カードローンのご利用は計画的に!

カードローンの利用目的に関するよくある質問

まとめ

カードローンの申込では利用目的の申告が必要な場合があります。しかし、基本的に利用目的が自由であるため、審査に高評価となる項目はありません。

カードローンの審査では信用情報や収入などの情報が与える影響が大きいとされています。そのため、適切な借入額かどうか申込前に確認しておくことが重要です。

また、一部のカードローンでは申込時に利用目的の申告が不要な場合もあります。利用目的が審査に影響を与えるか不安な人は、アコムやアイフルなど申告不要なカードローンも検討しておきましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

マネット編集担当/キャッシングガイド

奥山 裕基

複数社から借入をしている場合は、おまとめローンの利用を検討しましょう。おまとめローンは、返済に特化したローンのため、借入総額が多い場合でも対応できる可能性があります。ただし、追加借入などはできないため、返済に専念したい人以外は利用しない方が良いケースもあります。