フクホーの増額はいつからできる?手順や増額できない要因を解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- フクホーの増額は3回以上返済をしてから申請が可能

- 増額審査の結果、利用限度額が減ってしまうケースもある

- すぐにお金が必要な人は他社カードローンが適していることも

フクホーの増額手続きはインターネットで申請が可能です。

ただし、「毎月のご返済を3回以上お済の方」が対象となるため、契約して間もない場合は増額ができません。

また、増額審査の結果が出るまでに数日を要するケースもあります。

増額の対象でない場合や借入を急ぐ場合は、即日融資に対応している他社カードローンを検討しても良いでしょう。

本記事では、フクホーの増額審査の流れや注意点について解説します。

増額審査に落ちる要因や対処方法も説明するため、ご自身の状況に適した方法をご検討ください。

フクホーの限度額を増額する方法

フクホー

「安心」「早い」っていいかも!50年以上の運営実績!

フクホーなら3秒で借入可能か判断します。

現在フクホーを利用している人が増額する場合、初回利用時と同様にインターネット上から申請できます。

フクホーの公式サイトにある増額のお申込みボタンをクリックするだけで、増額申請のページにアクセスでき、手続きが可能です。

増額申請自体はシンプルですが、よりスムーズに手続きを進められるように、審査の流れや必要書類を把握しておきましょう。

フクホーの増額審査の流れ

フクホーで増額するための手続きの流れは、以下の通りです。

増額までの手順 |

- 申込手続き

- 仮審査

- 契約手続き

- 借入開始

まず、公式サイトから会員ページにログインし、増額申込の手続きをします。

その際、すでに登録している氏名・住所・勤務先など本人情報に変更がないかをご確認ください。

申込情報に基づいて仮審査がおこなわれ、審査結果がメールで届きます。

増額審査に通過したら、契約書類に記入・捺印のうえ、必要書類とともにフクホーへ提出してください。

契約書類の確認が完了すると、追加の借入が可能となります。

提出する書類

フクホーでは、契約時に以下の書類が必要です。

出典: フクホー|Qご契約の際の必要書類を教えてくださいご契約の際に必要となる書類は次のとおりです。

・本人確認書類(運転免許証、健康保険証、マイナンバーカード、パスポート等)

・所得を証明する書類(源泉徴収票、給与明細書、所得証明書)

・住民票原本(本籍地記載分)

・その他当社が必要と認めた書類

なお、上記の書類以外にも、申込内容や利用状況によっては追加書類の提出を求められる可能性があります。

必要書類が不足したり誤りがあったりすると、審査の途中で確認作業が生じて、結果として手続きが長引きます。

そのため、本人確認書類や所得を証明する書類は、不備のないように準備しておきましょう。

フクホーの増額審査における注意点

フクホーで増額を申込するにあたって、以下の3つの注意点を理解しておくことが大切です。

フクホーの増額審査の注意点 |

- 契約してすぐの増額申込はできない

- 審査結果が分かるまで時間がかかる

- 限度額が減少する場合がある

注意点を理解したうえで、自分の状況に増額が適しているかどうかを判断しましょう。

注意点1|契約してすぐの増額申込はできない

フクホーで増額に申込できるのは、「毎月の返済を3回以上済ませている」人に限定されています。

出典: フクホー|Q追加融資を受けたい場合はどうすればいい?追加融資をご希望の場合、会員ページから増額申込みができます。

なお、毎月のご返済を3回以上お済の方が対象となります。

そのため、新規申込後、すぐに増額を申込することはできません。

また、新規申込から一定期間が経過している場合でも、借入・返済の実績がない人は増額の対象外となります。

これは、一定の返済実績がないと、申込者の返済能力を判断するのが難しいためです。

利用限度額の増額を検討しているならば、まずは利用実績を積むことが大切です。

期日通りに返済している実績があれば、増額審査に通る可能性も高められます。

注意点2|審査結果が分かるまで時間がかかる

さらに注意しなければいけないのが、審査結果が届くまでにかかる期間です。

借入状況や増額申請したタイミングにもよりますが、審査結果の通知メールや電話が届くまでには、数日かかる可能性があると考えておいてください。

一概にはいえませんが、限度額を上げるには、より高い返済能力が求められるため、通常よりも慎重に審査がおこなわれる傾向にあります。

フクホーは新規契約時の仮審査結果の通知は最短で30分と、非常にスピーディーですが、増額でも同様になるとは限らないことは理解しておきましょう。

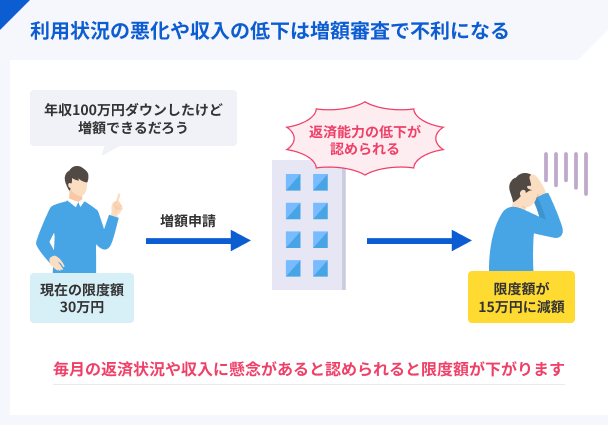

注意点3|限度額が減少する場合がある

増額を申込しても、必ずしも限度額が上がるとは限りません。審査の結果によっては、逆に減少してしまうケースもあります。

たとえば、以下のような状況に該当する場合、限度額が引き下げられる可能性があります。

限度額が引き下げられる可能性がある事例 |

- 新規申込時よりも年収が下がっている

- 転職によって今後の収入が見込みづらい

- 以前よりも他社借入が増えている

増額審査は、返済能力をあらためて把握する機会でもあります。

そのため、収入や借入状況に変化がある場合は、増額審査によって限度額が調整されるケースもあることを理解したうえで申込しましょう。

フクホーの増額審査に落ちる要因

フクホーの増額審査に落ちた場合、その明確な理由は公表されません。

しかし、一般的に増額が認められにくい要因を理解しておくと、今後の対策を立てやすくなります。

フクホーの増額審査に落ちる要因 |

- 利用状況に問題がある

- 年収の3分の1に近い借入がある

- 信用情報に問題がある

増額の再申込を検討している場合でも、まずは審査に落ちた要因を把握して、現状を改善することが大切です。

要因1|利用状況に問題がある

借入の審査では、「期日通りに返済できるかどうか」が重視されるポイントのひとつです。

返済能力の有無を判断する際、申込者の収入・雇用形態・他社借入の状況などさまざまな要素を考慮します。

なかでも、借りたお金を遅滞なく返済している実績は、増額においても好影響となります。

利用し始めて間もない場合は、まずは継続して利用実績を積み、信用を形成することから始めましょう。

要因2|年収の3分の1に近い借入がある

フクホーを含む消費者金融による借入には、貸金業法の総量規制が適用されます。

総量規制とは、貸金業者に対して、年収の3分の1を超える貸付を原則として禁止する法律です。

増額を申込する際、すでにフクホーや他社からの借入金額が年収の3分の1に近い場合、限度額を引き上げるのは難しいでしょう。

なお、借入の審査では、年収に対する借入残高だけでなく、返済状況や信用情報などさまざまな要素が考慮されます。

そのため、年収の3分の1以内であるからといって、必ずしも増額が認められるわけではありません。

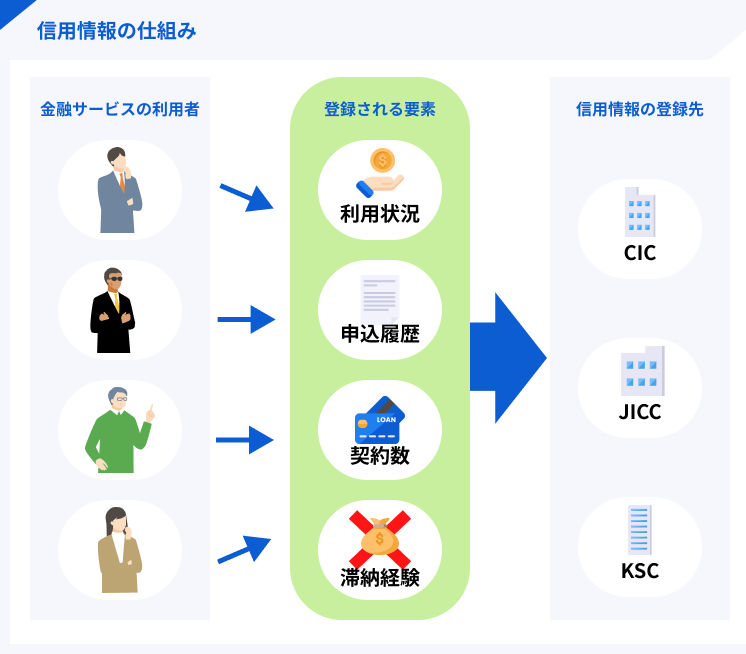

要因3|信用情報に問題がある

クレジットカードやローンの利用に関する履歴は、指定信用情報機関に登録・保有されます。

銀行や貸金業者は、申込者の返済能力を判断するために、審査の際に信用情報を確認します。

その際、以下のような異動情報が登録されていると、「信用情報に問題がある」と見なされ、増額は難しくなります。

異動情報の事例 |

- 61日以上または3カ月以上の滞納

- 保証履行

- 破産手続き

指定信用情報機関によって異なりますが、異動情報はその事実の決定日・完済日から約5〜7年の間は登録・保有されます。

登録期間を過ぎると抹消されるため、異動情報がある場合、そのデータが抹消されてから申込するのが理想的です。

フクホーの増額審査に落ちた場合の対処方法

フクホーの増額審査に落ちてしまっても、ほかの方法でお金を借りられる可能性はあります。

増額審査に落ちた場合の対処方法 |

- 一定期間を空けてから再申込する

- 借入を急ぐ場合は他社カードローンを検討する

- 返済が難しい場合は専門機関へ相談する

審査に落ちた要因を見直し、適切な対応を取ることで再申込で通過する可能性を高められます。

また、他社カードローンを検討したり専門機関へ相談したり、状況に応じて対処しましょう。

方法1|一定期間を空けてから再申込する

増額審査に再申込する場合、一定期間を空けることが重要です。

たとえば、利用実績が十分でない場合や信用情報に問題がある場合、状況を改善したうえで再申込すると、増額審査に通る可能性を高められます。

再申込までに意識するべきポイント |

- 期日通りに返済して、良好な利用実績をつくる

- 滞納などの履歴が信用情報から抹消されるのを待つ

- 他社借入などを整理して、借入残高を減らすように努める

焦って短期間に何度も申込するよりも、改善点を整えてから再申込する方が良い結果につながりやすいでしょう。

方法2|借入を急ぐ場合は他社カードローンを検討する

「お金を用意できないと本当に困るのに、フクホーは限度額不足」や「増額審査の結果をはやく知りたいのに連絡がない」といった状況にある人は、他社カードローンを検討してみましょう。

フクホーの増額審査に申込するよりも、スピーディーな審査が可能な他社カードローンの方が、スムーズに資金を準備できる可能性があります。

とくに、大手の消費者金融では、以下のようなメリットがあります。

大手消費者金融のメリット |

- 最短即日での融資に対応している

- WEB完結で手続きできる

- 土日祝日にかかわらず申込できる

借入を急ぐ場合は、増額にこだわらず、状況に応じてフクホー以外の借入先を検討するのも良いでしょう。

| 商品 |

|

|

|

|

|

|---|---|---|---|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短20分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15秒※1 | 最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

| 融資時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短20分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分※1 | 最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

| 無利息期間 | 最大30日間※初回借入日の翌日から |

最大30日間 | 365日※2 | 最大30日間 | なし |

| 申込 | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ |

方法3|返済が難しい場合は専門機関へ相談する

増額できないうえに、すでに既存の借入残高を返済するのも困難な状況である場合は、早めに専門機関へ相談して現状を改善することが大切です。

返済が難しい場合、新たに借入するのではなく、まずは既存の借入件数や残高を整理しましょう。

借入に関する主な相談窓口は、以下の通りです。

| キャッシング・ローンに関する主な相談窓口 | 連絡先 |

|---|---|

| 消費者ホットライン | 188 |

| 法テラスサポートダイヤル | 0570-078-374 |

| 一般社団法人日本クレジットカウンセリング協会 | 03-3226-0121 |

| 日本弁護士連合会 | 0570-783-110 |

| 日本司法書士連合会 | 各都道府県の司法書士会 |

| 日本貸金業協会 | 0570-051-051 |

状況によっては、債務整理など法的手続きが必要なケースもあります。

少しでも「返済が難しい」と感じたら、ひとりで悩まず、専門家や公的機関を頼りましょう。

よくある質問

まとめ

フクホーの限度額を増額するには、公式サイトの増額申込ボタンから手続きします。

ただし、増額審査の結果が届くまでに時間がかかる場合や、審査後に限度額が引き下げられる場合もあります。

「フクホーの増額審査に落ちた」「今すぐお金を用意できないと困る」といった人は、ほかの消費者金融を利用することも検討してみてください。

消費者金融であれば24時間いつでもWEBで申込できるうえに、最短即日での融資も可能です。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可