アコムで総量規制以上を借りられる?カードローン限度額の決まり方

∨【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- アコムで借りられる金額は最大でも年収の3分の1まで

- すでに他社借入がある場合や、収入が不安定な人は利用限度額が上がりにくい

- 増額の審査を通過すれば、利用限度額を上げられる可能性もある

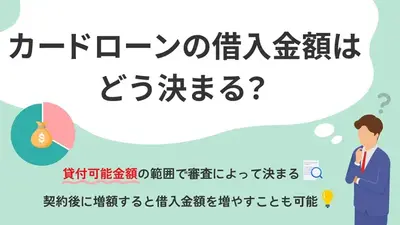

利用限度額とは「利用者が借りることができる最大金額」を指します。お金が必要になった際に、本当にアコムなら希望金額を借りることができるのか、と不安になる人も少なくありません。

ここではアコムの利用限度額について、借りられる金額だけでなく、審査方法や利用限度額が高い人の特徴についても解説します。

※アコムでは利用限度額のことを「契約極度額」と呼称しますが、ここでは一般的な呼び方である「利用限度額」と統一して解説します。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

■算出における前提条件

・返済サイクル:35日ごと

・ご返済日:返済期日当日にご返済

・お借入頻度:はじめてのお借入以降、追加借入なし

・契約変更:半年間の契約変更はなし

※アコムではじめての契約時に適用される金利30日間0円は考慮せず計算

アコムの限度額とは? 年収の3分の1以上は借入はできない

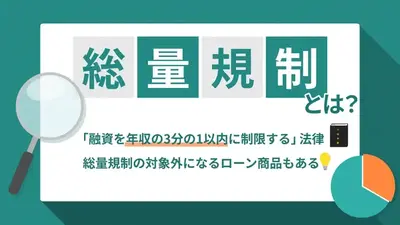

アコムに限らず全ての消費者金融は、お金を貸す際に「総量規制」を守る必要があります。この法律は利用者が借りられる金額に大きく関わってくるため覚えておきましょう。

総量規制

総量規制

1社だけではなく他社からもお金を借りている場合は、すべてを合算した金額が「年収の3分の1まで」になるように規制されることを意味します。

つまり、年収180万円で他社からのお金を借りていない場合は「最大60万円が利用限度額になる」ということになります。

ただし、総量規制はあくまで利用限度額の目安ですので、アコムの審査の結果次第では、年収の3分の1よりも下回る利用限度額になる可能性もあります。

アコムの利用限度額は審査時に決まる!

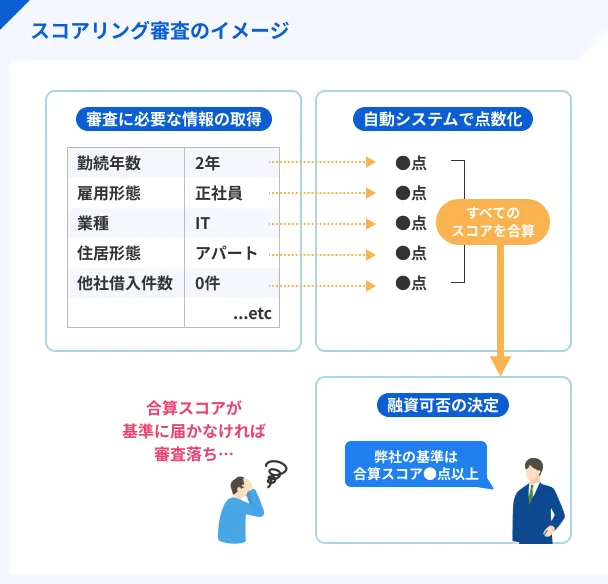

自分がいくらを借りることができるのかは、申込後の審査時に決まります。事前にアコムでいくらを希望金額にするか提示できますが、アコムは「スコアリング」という方法を用いて審査を実施し、申込者の利用限度額を決めています。

スコアリング

スコアリング

スコア化された点数は申込者には開示されないため、あくまで上記のような方法にて利用限度額が決まる、という点を覚えておきましょう。

はじめて契約する場合:「50万円以下」が一般的

アコムではじめて契約した場合、利用限度額は「50万円以下」が一般的となっています。下記はアコムが公表しているIR情報を参考に「新規顧客の年収」と「初回貸付金額の平均金額」を記載した表となります。

| 年収 | 初回貸付単価 |

|---|---|

| 200万円以下 | 119,000円 |

| 200万円超 500万円以下 | 183.000円 |

| 500万円超 700万円以下 | 250,000円 |

| 700万円超 1,000万円以下 | 310,000円 |

| 1,000万円超 | 416,000円 |

引用先:アコム「2025年3月期第2四半期決算」(2024年9月)

表を見るとわかるように、年収1,000万円の場合でも416,000円が初回貸付金額となります。そのため、基本的にはじめて契約する場合、50万円以上は借りられる可能性が低いと考えた方が良いでしょう。

総量規制では「年収の3分の1まではお金を貸すことができる」となってはいますが、初回契約時に数百万円を借りられる可能性は低いでしょう。

アコム側にとっても“返済がされなかった場合のリスク”を抱えることになるため、利用限度額を決める際は審査を厳重におこない、初回契約の人には利用限度額を少額に設定していると推測できます。

既に契約済みの場合:増額申請が通れば利用限度額を上げられる

既にアコムと契約をしていて、今よりも多くのお金を借りたい場合は「増額申請」をおこなうことで、利用限度額を上げることができます。

増額申請をする際は、初回申込時と同様に審査を受ける必要があります。増額申請時の審査については後述しますが、「希望金額に対して返済能力があるか」を確認している点は初回申込時の審査と変わりません。

アコムは「最大800万円」まで利用限度額を上げることが可能です。自分の年収や借入金額を確認して、自分の利用限度額が適切であるかは計算できるようになっておくと良いでしょう。

アコムで利用限度額が高くなる人の特徴

利用限度額をできるだけ高くしたい、と考える人は多いでしょう。ここでは、高い利用限度額にて契約できている人の特徴を解説します。目標金額の借入ができるように、まずは審査基準を理解しましょう。

- 年収が高い

- 職を失いにくい職業に就いている

- 勤続年数が長い

年収が高い

消費者金融がお金を貸すことができる上限は、総量規制によって年収の3分の1までと定められています。そのため、必然的に「年収が高い顧客」は利用限度額が高い傾向にあります。

アコムも「顧客に返済能力があるか否か」を審査基準としているため、年収が高い顧客は借りたお金に対する返済能力も高いと判断されやすく、利用限度額が上がりやすいといえるでしょう。

安定した職業に就いている

継続的に収入を得ることができており、今後もその見込みがある人は利用限度額が高くなる傾向にあります。

「職を失いにくい」と判断されやすい人 |

- 規模の大きい会社で働いている

- 事業形態が安定している

- 会社の運営歴が長い

- 正社員として働いている

- 公務員

お金を借りた後も職を失わずに収入を得られるということは、返済能力があり、継続される見込みもあるということになります。

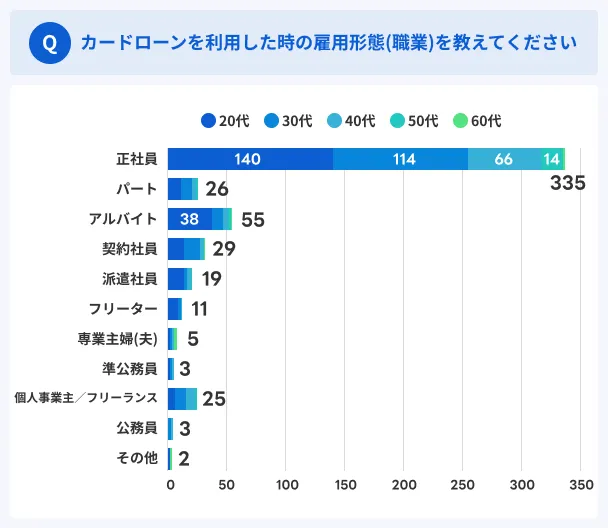

マネットが実施したアンケート調査でも、カードローン利用時の雇用形態は正社員の割合が最も多い結果となりました。

そのような顧客に対しては、アコムも信頼することができるため、高い金額を貸すことができるようになります。

勤続年数が長い

勤続年数が長いことも「安定した収入」を得られることの根拠になるので、勤続年数が長い人も利用限度額が高い傾向にあります。

ただし、勤続年数が仮に短い場合や正社員として働いていない場合でも、審査に通過する可能性がない、というわけではありません。あくまで利用限度額が高くなる傾向にある人の特徴となりますので、覚えておきましょう。

アコムで利用限度額が希望額より低くなりやすい人の特徴

審査に通過しても希望した金額が借りれるか不安を感じる人もいるでしょう。こちらでは利用限度額が希望額より低くなってしまう人の特徴を解説しますので、自分に当てはまっていないか確認してみてください。

- 収入が安定していない

- すでに他社から借入をしている

収入が安定していない

安定した収入を得られない職業に就いている場合は、利用限度額が上がりにくい傾向にあります。

収入が安定していないと判断されやすい職業 |

- 日雇い労働者

- 勤続期間の短いアルバイト

- 派遣社員、契約社員

- フリーランス、個人事業主

基本的に消費者金融側としては「継続的に返済をできるか」を審査基準のひとつとしています。年収はもちろん月収が安定しないような職業の場合は、返済の見込みを立てにくいため、必然的に貸すことができる利用限度額を下げざるを得ない状況となってしまいます。

すでに他社から借入をしている

アコムだけではなく他社から借入をしている場合は総量規制によって、利用限度額が上がりにくいです。

貸金業者からの借入総額は「年収の3分の1まで」と決まっているため、複数社から借入をおこなうと、1社で借りられる上限が下がってしまいます。利用限度額を上げたいと考える場合は、利用しているカードローンで増額申請をすることも視野に入れてみてください。

契約者向け|アコムで利用限度額の増額申請する際の確認ポイント

アコムで契約済みの人が増額を希望する場合は、以下3つの確認ポイントを押さえておきましょう。

- 年収が上がったことを証明できる書類を用意できるか

- 今まで遅延することなく返済ができているか

- 定期的にアコムを利用していたか

年収が上がったことを証明できる書類を用意できるか

増額審査で利用限度額を上げる際に、収入を証明できる「収入証明書」の提出をもとめられる場合があります。

収入証明書の対象書類 |

- 源泉徴収票

- 給与明細書(直近2カ月分)

- 所得証明書

- 市民税・県民税額決定通知書

- 確定申告書

- 青色申告書

- 収支内訳書

アコムでは「源泉徴収票」の提出を推奨しています。給与明細書は、賞与がある場合は直近1年分の賞与明細書の提出が必要になります。その他の書類に関しては、最新年度のものが必要となるため、提出をもとめられる可能性がある場合はあらかじめ用意しておくと良いでしょう。

今まで滞納することなく返済ができているか

今まで遅延なく返済ができていなければ「返済能力に疑いがある」として、増額審査に落ちてしまう可能性があります。

増額審査も初回審査同様に「返済能力があるか」「安定した収入を得ているか」を基準としています。そのため、返済を延滞している場合はアコムからの信用を得ることができずに増額審査に落ちる可能性が高くなるでしょう。

定期的にアコムを利用していたか

増額審査の際は、カードローンの返済実績を重視します。そのため、滞納などの問題なく定期的にアコムを利用できていることが重要となります。

増額申請をする際は初回契約から半年以上の返済実績があることが望ましいとされています。半年以上の返済実績があるから増額審査が必ず通るというわけではありませんが、最低単位として半年は返済実績を積むようにしましょう。

アコムで実際に、増額申請をしたユーザーの口コミは以下となります。

アコムの利用限度額を増額申請の方法とは?

アコムで増額申請は店舗などに足を運ぶ必要がなく、申込方法によってはWEBで完結することができます。申込方法は以下の3つです。

- インターネット

- 電話

- 自動契約機(むじんくん)

どの方法でも増額審査は土日祝でも可能で、結果は【原則、当日に回答】となっています。以下にて申込方法を解説します。

①インターネット

【インターネット】の申込手順

- マイページにログイン後、「ご利用可能金額を増やす」を選択

- 希望の利用限度額などの必要情報を入力後、確認画面で「契約する」を選択

- メールか電話にて審査結果が届く

インターネットでの申込は24時間対応可能ですが、21:50~8:00までの申込の場合は、翌日9:00以降の審査開始となるため、当日に結果がわかりません。

また、収入証明書などの必要書類は、アプリなどを利用してインターネット上でのアップロードがもとめられるため、あらかじめ手元に用意しておくようにしておくとスムーズに申込を進められるでしょう。

②電話

【電話】での申込手順

- アコム総合カードローンデスク(0120-629-215)に電話

- 案内に沿って必要事項を回答

- 必要書類をインターネットまたは郵送にて提出

- メールまたは電話にて審査結果が届く

電話の場合はオペレーターの指示に従って必要事項等の回答を進めていきます。利用可能時間は「平日9:00〜18:00」となっているため、平日の遅い時間や土日祝などは申込をおこなうことができないため注意が必要です。

また、インターネット申込の際に「ご利用可能金額を増やす」が表示されていない場合は電話申込にて申請をおこなう必要があるため覚えておきましょう。

③自動契約機(むじんくん)

【自動契約機(むじんくん)】の申込手順

- 本人確認書類と収入証明書を用意して自動契約機に行く

- 増額案内の表示がされていれば選択し、申込に進む

- オペレーターの指示に従い、必要事項の記入や書類の提出をおこなう

- その場で審査結果を受け取る

営業時間は9:00〜21:00となっており、土日祝も利用可能です。タッチパネルの操作をおこないつつ、オペレーターと話し合いながら申請作業を進めることができます。

むやみに上げるのは危険?利用限度額を上げることの注意点

利用限度額を上げることで「金利を引き下げが狙える」「より多くのお金を借りられる」などのメリットがある一方、増額審査の申請をする際の注意点があることについても理解しておきましょう。

- 金利が下がっても利息が軽減されるとは限らない

- 逆に利用限度額が引き下げられる場合がある

- 利用状況によっては利用停止になる場合がある

何も考えずに増額申請をした結果、返済が難しくなる可能性があるため申請する前に確認してください。

注意点①金利が下がっても利息が軽減されるとは限らない

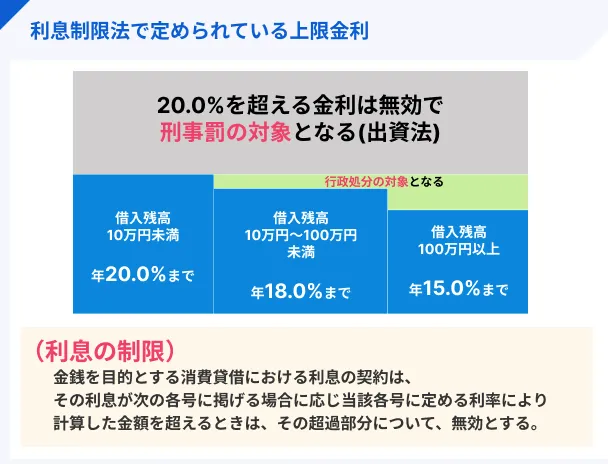

利息制限法によって上記のように定められているため、利用限度額を上がり、借入残高の金額が100万円以上になった場合、上限金利は年15.0%が適用されることになります。

ただし、たとえ金利が下がったとしても、毎月の最低返済額を下げて返済期間を延ばしてしまった場合は、利息を多く支払うことになるため、返済計画をしっかりと立てる必要があるといえるでしょう。

貸金業務取扱主任者・FP|村上敬

アコムの場合は「利用限度額」に対して上限金利を決めている

利息制限法は「元本」を参考に金利が指定されるルールとなっていますが、直接問い合わせて確認をしたところ、アコムの場合は「利用限度額」に対して上限金利を決めているようです。つまり、100万円を借りていなくても、利用限度額が100万円の場合は年15.0%の上限金利が適用されることになります。年収が上がったなど、利用限度額の増額が見込める場合は増額申請をすることで金利が下がる可能性もあるでしょう。

注意点②逆に利用限度額が引き下げられる場合がある

利用限度額を上げるために申込をしたにもかかわらず、逆に限度額が引き下げられてしまう場合があります。

年収や他社への借入状況に変化があり、既に年収の3分の1近く借りている状況の場合、「今の限度額でお金を貸すことは、返済されないリスクがある」と判断されてしまい、増額時の審査にて利用限度額が引き下がってしまう可能性もあります。

増額審査では、「返済能力があるか」「安定した収入を得ているか」を改めて確認することですので、年収が以前より下がっている場合などは、増額申請は控えたほうが良いでしょう。

注意点③利用状況によっては利用停止になる場合がある

「返済が遅延している」などの問題を抱えている場合は、増額審査時に利用停止となることもあります。

再審査をおこなうことで現状の返済能力がスコアとして可視化されるため、支払いの遅延などの問題から「現状、この顧客にお金を貸すことはできない」と判断された場合は、最悪の場合、カードローン自体を利用できなくなる可能性があります。

審査にマイナスとなってしまうような懸念がある場合は、状況が良くなるまで増額申請を待ちましょう。

アコムの利用限度額が希望金額に達しなかった場合の対処法

アコムの利用限度額が自分の希望借入金額に達しなかったものの、どうしてもお金が必要な場合は、以下方法を検討するのも手段のひとつです。

- 他社のカードローンの利用を検討する

- 質屋を利用して現金を得る

他社のカードローンの利用を検討する

アコムで希望金額まで借りることができなかった場合は、他社のカードローンの利用を検討する方法もあります。

審査は各金融機関ごとに基準を設けておこなっているため、アコムでは希望上限額まで借りることはできなかったとしても、他の消費者金融で申込して借りられれば、希望額に届く可能性があります。

また、消費者金融はそれぞれサービスの特徴が異なるため、利用限度額だけでなく金利やサービス内容も踏まえて検討すると良いでしょう。ここでは、2社をご紹介します。

プロミス:融資時間が「最短3分」と早い

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは「融資時間が早い」点が特徴です。

| アコム | プロミス | |

|---|---|---|

| 融資時間 | 最短20分 | 最短3分※ |

※お申込み時間や審査によりご希望に添えない場合がございます。

融資時間は、申込から借入するまでの時間で、早ければ早いほど緊急時に役立ちます。もちろん、混雑具合や申込時間によって時間を要する場合もありますが、急ぎ対応を希望する場合は重要な指標です。

マネット編集担当/キャッシングガイド

奥山 裕基

アコムとプロミスの「無利息期間」はどちらも30日ではありますが、無利息期間の開始日が異なる点は押さえておきましょう。アコムは「契約日の翌日から30日間無利息」なのに対し、プロミスは「初回借入の翌日から30日間無利息」となっています。アコムはお金を借りていなくても、契約日翌日から無利息期間は経過してしまうため注意が必要です。

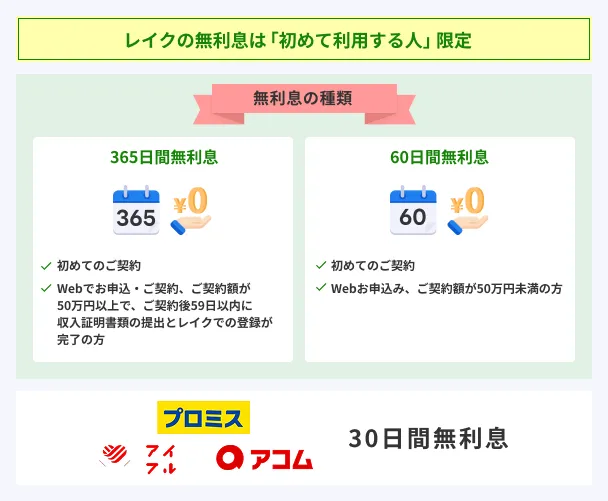

レイク:無利息期間が最長365日間と長い

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短20分融資可能!アプリが充実していてカードレス対応可能!

レイクは「無利息期間の長さ」が特徴です。

利息が発生しない「無利息期間」の長さは、中長期での返済を計画している場合には注目すべきポイントです。

レイクではじめて契約する人は、Web申込かつ所定の条件を満たした場合に、365日間無利息または60日間無利息が適用されます。

条件こそあるものの、最長で365日間無利息になる点は、他の消費者金融にはない強みです。

ただし、無利息期間中に滞納するとサービスが途中で停止になるので注意しましょう。

質屋を利用して現金を得る

すぐにでも現金が欲しい場合は「質屋」を利用するのも、有効な手段のひとつです。質屋でお金を得る方法は主に2種類あります。

- 質の買取り

- 質を担保にお金を借りる

「質の買取り」は、自分のカバンや服などを査定してもらい、買取ってもらうことを指します。この場合、利息などは発生せずにすぐに現金を受け取ることができ、返済義務も発生しません。

「質を担保にお金を借りる」とは、自分のカバンや服などを査定してもらい、査定金額に応じたお金を借りることができます。その際、査定してもらった商品は担保として質屋に預けることになり、お金を返済した際に商品も手元に戻ってくることになります。

質屋からお金を借りる場合は、カードローンと同じように利息が発生しますので、返済の際は「元本+利息」を返済する義務があります。

アコムの限度額に関するよくある質問

もし、在籍確認の実施が必要となった場合でも、本人の同意を得ずに実施することはありません。

まとめ

アコムの利用限度額は、総量規制によって最大利用限度額を予想することは可能ですが、最終的な利用限度額は「審査」によって決まります。

審査は年収の高さや勤続年数など「収入の安定性」「返済能力の有無」を考慮して判断されるため、審査基準をしっかりと理解したうえで、申込しましょう。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

■算出における前提条件

・返済サイクル:35日ごと

・ご返済日:返済期日当日にご返済

・お借入頻度:はじめてのお借入以降、追加借入なし

・契約変更:半年間の契約変更はなし

※アコムではじめての契約時に適用される金利30日間0円は考慮せず計算

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

収入証明書の提出がもとめられるタイミングは決まっている!

貸金業者では「利用限度額が50万円を超える場合」「他社との借入額の合計が100万円を超える場合」は収入証明書の提出が必要となります。また、初回で収入証明書を提出していた場合でも利用限度額の増額を申請をした場合は、再度審査をおこなうため収入証明書の提出がもとめられるでしょう。