アイフルとレイクのサービス内容はどう違う?比較して正しい選び方の基準を紹介

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- アイフルとレイクの違い

- カードローンの選び方

- 無利息期間や金利で選ぶカードローン

両社とも大手消費者金融ですが、アイフルとレイクとでは審査にかかる時間や金利、無利息となる期間などの特徴が大きく異なります。

そのため、自分の希望する借入額や返済プランなどに合わせて選ぶことが大事です。そこで本記事ではアイフルとレイクの特徴を比較して紹介します。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

アイフルとレイクの基本情報

| 基本情報 | アイフル | レイク |

|---|---|---|

| 運営会社 | アイフル株式会社 | 新生フィナンシャル株式会社 |

| 申込条件 | 安定した収入がある 満20歳~69歳の人 |

安定した収入がある 満20歳~70歳の人 |

| 必要書類 | 本人確認書類 収入証明書類 (必要に応じて) 住所確認書類 (必要に応じて) |

本人確認書類 収入証明書類 (必要に応じて) 住所確認書類 (必要に応じて) |

| 担保・連帯保証人 | 不要 | 不要 |

アイフルとレイクはどちらも消費者金融に分類されますが、運営会社が異なります。アイフルは独立系の消費者金融会社です。

対してレイクは、株式会社SBI新生銀行の子会社である新生フィナンシャル株式会社が運営しています。申込条件は大きな違いはありませんが、レイクは70歳まで申込が可能です。

前提として、どちらも安定した収入がない場合は利用できない点には留意しておきましょう。

必要書類に関しても大きな違いはなく、またどちらも担保・連帯保証人は不要です。

どちらも明確に審査基準を公開していませんが、審査が甘いカードローンは存在しないため、事前に準備をしておく必要があります。

アイフルとレイクを項目別に比較!

| 項目 | アイフル | レイク |

|---|---|---|

| 申込方法 | ・スマホアプリ ・Web ・電話 ・無人店舗 |

・Web ・電話 ・自動契約機 |

| 審査までの時間 | 最短18分 | 最短15秒 |

| 融資までの時間 | 最短18分 | Webで最短15分※ |

| 金利 | 年3.0%~18.0% | 年4.5%~18.0% |

| 無利息 | 30日間無利息 | 契約額が50万円未満なら60日間無利息 契約額が50万円以上なら365日間無利息 ※それぞれ適用条件あり |

| 既存契約者数 (2023年3月時点) |

1,103,000人 | 827,000人 |

| カードレス契約 | 可能 | 可能 |

| Web完結 | 可能 | 可能 |

| 借入・返済方法 | ・銀行振込 ・提携ATM ・スマホATM (セブン・ローソン銀行) |

・銀行振込 ・提携ATM ・スマホATM (セブン銀行) |

| 在籍確認の 電話連絡 |

原則としてなし | なし ※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。 |

| スマホアプリ | あり | あり |

| 女性専用ダイヤル | あり | なし |

アイフルとレイクどちらも消費者金融に分類されるため、申込条件や必要書類など基本的な情報に関しては大きな違いはありません。

しかし、申込方法や審査時間、金利などに関してはさまざまな違いがあります。

各項目を比較して、より自分に合ったカードローンを選びましょう。

どちらもWeb・電話・自動契約機で申込ができる

| アイフル | レイク | |

|---|---|---|

| 申込方法 | ・スマホアプリ ・Web ・電話 ・無人店舗 |

・Web ・電話 ・自動契約機 |

どちらも、Webから24時間いつでも申込ができます。

なお、アイフルとレイクともに電話では申込手続きのみとなり、契約手続きは店舗やWebでおこなう必要があります。電話だけでは契約が完了しないという点には留意しておきましょう。

レイクは審査結果がすぐにわかる

| アイフル | レイク | |

|---|---|---|

| 審査時間 | 最短18分 | お申込み完了後、最短15秒で審査結果を表示 |

レイクは申込をしてから最短15秒で審査結果がわかります。Webで申込後、早ければその場ですぐに審査結果が表示されるため「借りられるかどうかだけでもすぐに知りたい」という人に適しています。

一方、アイフルは最短18分で審査結果がわかります。レイクよりは時間はかかるものの、数ある消費者金融と比べれば審査スピードは十分早いと言えるでしょう。

なお、審査の混雑状況によっては翌日以降になる可能性もあります。あくまで「最短」という点には留意しておきましょう。

最短融資はアイフルのほうが若干早い

| アイフル | レイク | |

|---|---|---|

| 融資までの時間 | 最短18分 | Webで最短15分融資も可能 |

融資までの時間はアイフルは最短18分、レイクは最短15分です。レイクは審査結果が表示されるのは早いですが、融資までの最短時間はアイフルよりはやや遅くなります。

なお、アイフルは毎日21:00までに、レイクは平日と土曜日は21:00まで、日曜日は19:00までに審査を含むすべての手続きを完了させなければ、当日中の借入はできません。

たとえば、20:50に申込をした場合は審査や手続きにかかる時間を含めると確実に21:00を超えてしまうため、即日融資は受けられません。

即日融資を受けたい場合は、21:00(レイクは日曜日なら19:00)までにすべての手続きが完了できるように、早めに申込をしましょう。

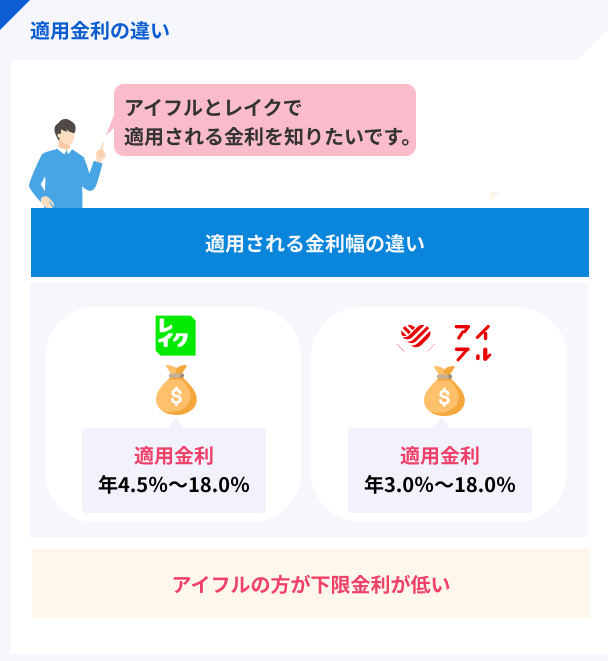

上限金利はどちらも同じ

| アイフル | レイク | |

|---|---|---|

| 金利 | 年3.0%~18.0% | 年4.5%~18.0% |

上限金利はどちらも年18.0%です。下限金利はアイフルのほうが低いですが、はじめての利用では基本的に上限金利が適用されるため、下限金利については過度に意識する必要はありません

なお、年18.0%の上限金利はほかの一般的な消費者金融と同水準です。そのため、金利に関してはどちらも大きな差はなく、一般的であると考えて差し支えありません。

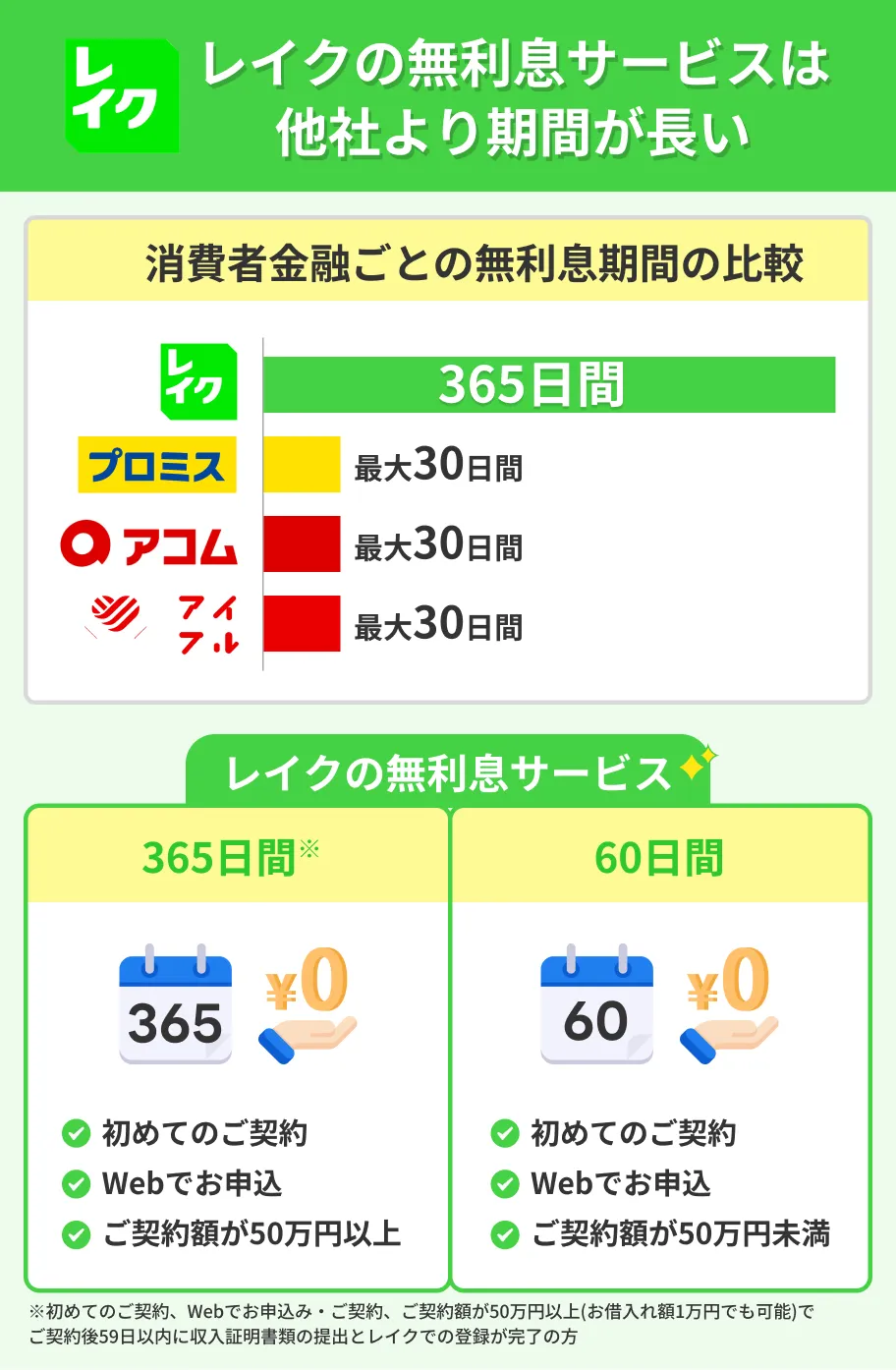

レイクは「60日間または365日間」の無利息期間を展開している

アイフルとレイクはどちらも、はじめての人を対象に一定期間利息が0円になるサービスを実施しています。

アイフルが契約日の翌日から30日間無利息になるのに対し、レイクでは条件に沿って、以下の無利息期間が適用されます。※

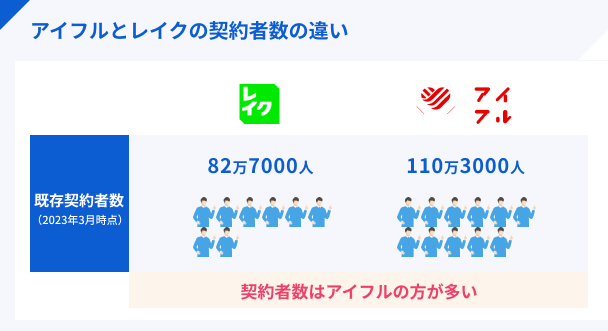

契約者数はアイフルのほうが多い

契約者数はアイフルは1,103,000人、レイクは827,000人となっています。

契約者数が多いほうが優れているというわけではありませんが、より多くの人に選ばれている消費者金融を利用したいならアイフルを選択しましょう。

借入・返済方法はどちらも充実

| アイフル | レイク | |

|---|---|---|

| 借入・返済方法 | ・銀行振込 ・提携ATM ・スマホATM (セブン・ローソン銀行) |

・銀行振込 ・提携ATM ・スマホATM (セブン銀行) |

どちらも銀行振込・提携ATM・スマホなどで借入・返済ができます。借入や返済方法で不便に感じることは少ないでしょう。

どちらもカードレスで契約ができ、スマホのアプリを使ってコンビニATMで借入・返済ができます。

しかし、アイフルはセブン銀行とローソン銀行がスマホATMに対応しており、レイクはセブン銀行のみスマホATMに対応しています。

カードレスで借入・返済ができるのはアイフルやレイクだけではない

実はカードレスで借入・返済ができるはアイフルやレイクだけではありません。

たとえば、アイフルやレイク同じ大手消費者金融のアコムやプロミスもスマホアプリから取引することが可能です。

こちらの、「お金を借りる少額融資アプリ42選」の記事では、カードレスで利用できるサービスを多数紹介しているので、アイフルとレイク以外の商品も気になる人は、併せて参考にしてください。

どちらも原則として在籍確認の電話連絡はおこなわれない

アイフルとレイク、どちらも原則として勤務先へ在籍確認の電話連絡はおこなわれません。

審査状況によっては申込者に事前連絡をしたうえで、勤務先へ電話での在籍確認がおこなわれることがありますが、本人の同意なしでは勤務先への連絡はありません。

そのためアイフルとレイクどちらも「勤務先にカードローンの利用を知られたくない」という人でも安心して利用できます。

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

以下の記事では、レイクに申込した人の体験談を載せています。申込時の在籍確認の有無についても話してくれているので、気になる人はこちらも併せてご覧ください。

どちらもスマホアプリに対応

アイフルとレイクどちらもスマホアプリを提供しています。スマホアプリでは借入や返済に加えて、利用状況や返済日などの確認が可能です。

また、アプリのアイコンの着せ替えができるため、第三者にスマホのホーム画面を見られても消費者金融を利用していることを知られにくくなっています。

なお、前述したようにレイクはセブン銀行のみスマホATMに対応しています。アイフルはセブン銀行とローソン銀行がスマホATMに対応しているため、利便性はわずかにアイフルのほうが優れていると言えるでしょう。

アイフルは女性専用ダイヤルがある

女性専用ダイヤルでは、女性オペレーターが対応してくれるため、同性の方が相談しやすいという女性は安心して利用できます。

レイクには女性専用ダイヤルはありません。そのため、電話相談をしたい女性はアイフルの利用が向いています。

できるだけ早く融資を受けたい人はアイフルが向いている

アイフルは最短融資18分と、融資スピードに優れています。そのため、できるだけ早く融資を受けたい人はアイフルが向いています。

スマホアプリでローソン銀行でも借入返済ができる点も、レイクにはない利点と言えるでしょう。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

無利息期間を重視する人はレイクが向いている

レイクは無利息期間を重視する人に向いています。レイクは無利息期間が長い点がメリットです。

「60日後には完済できそう」「5万円を借りて半年を目途に完済したい」と考えているようであればレイクを選びましょう。

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

アイフルとレイクの審査に通過するためのコツ

アイフルやレイクを利用するには、申込をするだけではなく審査に通過する必要があります。そのため、以下の審査に通過するためのコツも覚えておきましょう。

審査通過のコツ |

- 申込内容に誤りがないようにする

- 借入希望額は必要最小限にする

- 普段から各種支払の滞納をしないようにする

申込内容に誤りがないようにする

アイフルやレイクの申込項目で、年収や勤続年数などを誤って入力すると虚偽の申告と見なされてしまう可能性があります。

結果として「虚偽の申込をする人は信用できない」と判断され審査に落ちやすくなります。

そのため、申込内容は必ず確認して、誤りがないようにしましょう。

借入希望額は必要最小限にする

資金の貸し手からすると、多額の融資は貸し倒れたときの損失が大きくなります。そのため、消費者金融は多額の融資は慎重におこなう傾向にあります。

反対に少額の融資は、貸し倒れとなるリスクは少なくなるため、審査に通過する可能性は高まるといえます。

なお、利用限度額は契約後に増額申請することもできるので、最初は借入希望額を必要最低限にして申込しましょう。

普段から各種支払いの滞納をしないようにする

消費者金融が審査の際に確認する信用情報には、消費者金融の利用内容だけでなく、クレジットカードや奨学金に関する内容も含まれています。

信用情報

信用情報そのため、クレジットカードや奨学金の支払いが遅れると、信用情報に滞納した事実が登録されてしまい、結果として消費者金融の審査に落ちやすくなります。

普段から各種支払いの滞納をしないように心がけておきましょう。

アイフルとレイク以外の大手消費者金融の特徴

消費者金融には、アイフルやレイクも含めた大手といわれる5社が存在します。

消費者金融大手5社 |

- アコム

- プロミス

- アイフル

- レイク

- SMBCモビット

アイフルやレイク以外の大手消費者金融も、借入・返済方法が豊富で、アプリにも対応しているため利便性に優れています。

そのため、場合によってはアイフルやレイク以外の消費者金融を選んだほうが良い可能性もあります。

ほかの大手消費者金融の特徴も確認して、自分に適したカードローンを選びましょう。

アコム:利用者数が多い

アコムは大手消費者金融の中でも特に会員数が多いのが大きな特徴です。

アイフルとレイクを比べたときに、アイフルのほうが会員数が多いことは前述しました。しかし、アコムはそのアイフルよりもさらに多い179万人(2024年3月時点)となっています。

また、24時間のフリーコールがあるため、時間帯を問わずにオペレーターと相談できる点もメリットの一つです。

人気の消費者金融を利用したい人や、深夜でも相談できる消費者金融を探している人はアコムの利用を検討しましょう。

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

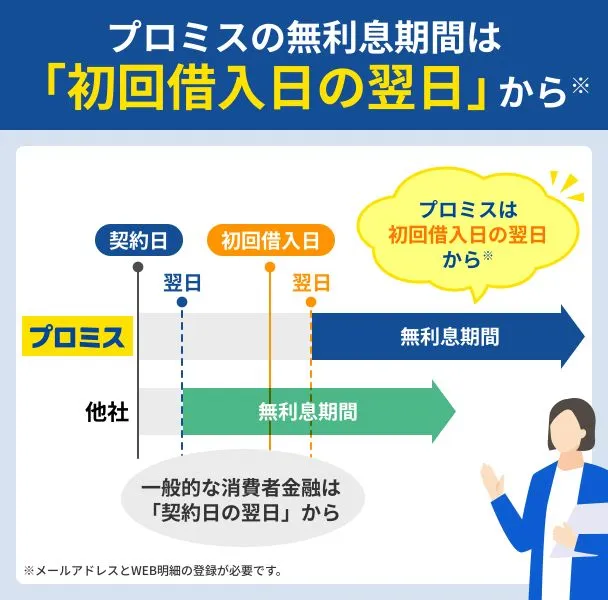

プロミス:無利息期間のカウントが初回借入後

プロミスには無利息期間のカウントが初回借入語からという特徴があります。

多くの消費者金融では、無利息期間の開始日が契約日もしくは、その翌日からに設定されています。そのため、契約したがすぐに必要なくなった場合などは、無利息期間が無駄になることがあります。

一方、プロミスの場合は初回借入の翌日からカウントされるため、無利息期間を無駄にせず最大限活用できます。

そのため、少しでも利息を抑えたい人に向いています。

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビット:Vポイントが貯まる

SMBCモビットは利息分200円ごとに1ポイントのVポイントが貯まります。Vポイントを貯めたい人はSMBCモビットの利用を検討してみましょう。

また「カードローン」「クレジットカード」「Vポイントカード機能」の3つの機能が1枚になった「モビット VISA-W」が作成できるのも特徴の一つです。

クレジットカードの見た目をしているため、カードローンを利用していることを周囲に気付かれにくくなります。

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

アイフルとレイクの違いに関するよくある質問

信用情報機関

信用情報機関まとめ

アイフルとレイクはどちらも大手消費者金融の1つです。どちらも借入・返済方法が豊富で、アプリにも対応しているため、利便性は特に優れていると言えるでしょう。

両社ともに多くの利用者がいる大手消費者金融です。しかし、強いて言えばアイフルはすぐに融資を受けたい人、レイクは無利息期間の長さを重視する人に適しています。

申込をする際は、入力内容に誤りがないか確認し、借入希望額は必要最小限にして、審査通過を目指してください。

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

マネット編集担当/キャッシングガイド

奥山 裕基

たとえば、5万円を借りて利息を払いたくない場合、アイフルなら契約日翌日から30日以内に返済する必要がありますが、レイクは60日間以内の返済で利息を0円にできます。無利息期間が長い方が良い人にとっては、レイクの方が適しています。