お金借りるアプリ42選|少額融資アプリで即日スマホから借りられる方法

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 少額融資が可能なアプリは最短即日で借りられることが多い

- 銀行のアプリでは口座への振替かATMで借りられる

- 後払いや不用品を換金できるアプリも存在する

一口にお金を借りるアプリといっても、少額融資アプリや銀行系アプリ、後払いアプリなど、さまざまなサービスが存在します。

まずは、どういった系統のお金を借りるアプリが存在するのか、以下のカオスマップで確認してみましょう。

種類が多くてどのアプリを選べばよいか分からない場合は、借入までにかかる時間、および借りられる金額を目安に検討してみましょう。

上記の画像を見ると、少額からまとまった金額まで最短即日で借りられるのは大手消費者金融系アプリと銀行系アプリだと分かります。

審査時間の早さと借入限度額が高めな8商品について、以下に詳細を記載したので参考にしてください。

| 商品 |

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15秒※1 | 最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短20分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短60分 | 最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

| 融資時間 | 最短3分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短15分※1 | 最短15分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短20分 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短60分 | 最短即日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

最短翌営業日 ※お申込み時間や審査状況によりご希望に添えない場合があります |

| 限度額 | 1万円~800万円 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~800万円 | 50万円~500万円 | 10万円~800万円 | 10万円~800万円 |

| 無利息期間 | 最大30日間※初回借入日の翌日から |

365日※2 | なし | 最大30日間 | 最大30日間 | なし | 最大30日間 | なし |

| 申込 | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ | 詳細はこちらへ |

少額融資アプリおすすめ15選|即日融資可能なアプリも紹介

少額融資アプリのなかには、最短即日融資が可能なものがあります。

また、一部の少額融資アプリには「無利息期間」というサービスがあり、一定期間中の返済には利息がかかりません。

無利息期間

無利息期間無利息期間が利用できる少額融資アプリ |

少額だけ借入し、無利息期間中に完済すれば元金だけの返済で済むため、急な資金繰りにも重宝するでしょう。

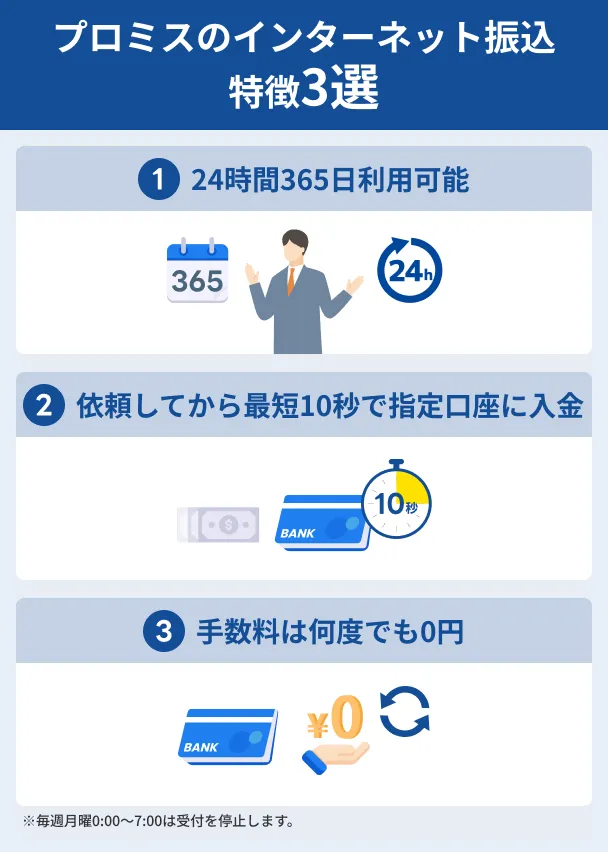

プロミスのアプリローン®では原則24時間365日「インターネット振込」可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短3分※ |

| 融資時間 | 最短3分※ |

| スマホATM対応 | ・セブン銀行ATM ・ローソン銀行ATM |

| 金利 | 年2.5~18.0% |

| 無利息期間 | 初回借入日の翌日から30日間 |

※お申込みの時間帯によって、当日中のご融資ができない場合があります。

プロミスのアプリローン®では、原則24時間365日最短10秒で振込できる「インターネット振込」を利用可能です。

原則として最短10秒で指定口座へ振り込まれますが、対応日時や金融機関によって異なるケースもあります。

自身が持っている口座への振込にはどの程度時間がかかるか、事前に「金融機関別振込実施時間検索」で確認しておきましょう。

▼プロミスの商品詳細

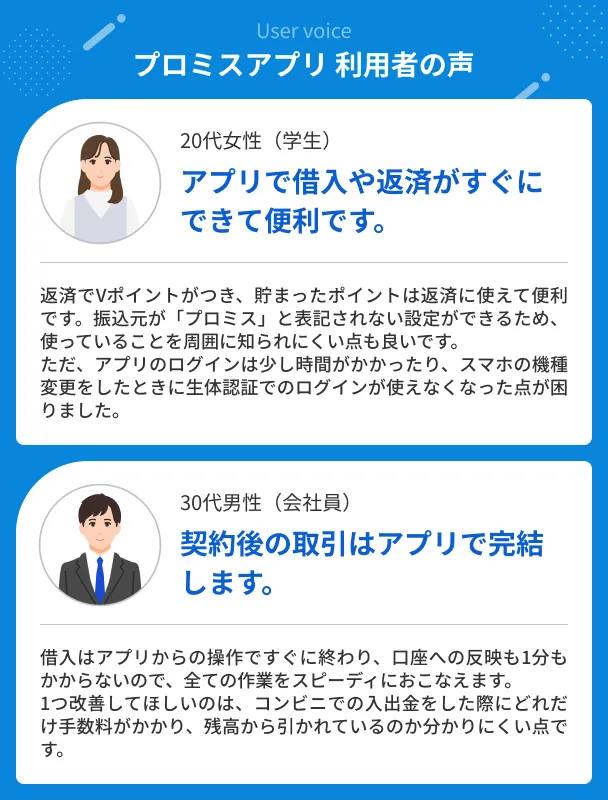

プロミス公式アプリ利用者の口コミを紹介

レイクアプリはPayPayマネーへのチャージで借りられる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短15秒 |

| 融資時間 | Webで最短15分融資も可能※1 |

| 金利 | ・利用限度額200万円以下:年12.0〜18.0% ・利用限度額200万円超:年4.5〜15.0% |

| 無利息期間 | ・365日間無利息※2 ・60日間無利息※3 |

レイクアプリはPayPayと連携することで、直接PayPayマネーにチャージしてお金を借りられます。

多くの消費者金融ではスマホATMでコンビニATMから借りられるのが主流でしたが、この方法は取引ごとに手数料が発生します。

しかし、Payチャージは手数料無料で利用でき、コンビニへの来店も不要です。

加えて、レイクは返済もPayPayマネーから可能なため、日ごろからPayPayをよく利用する人にとっては非常に利便性が高いと言えるでしょう。

注意点として、PayPayへの借入・返済の受付時間は曜日によって異なるので、以下の表を参考にしてください。

| 月曜日 | 1:30~23:50 ※第3日曜日翌日は、3:30~23:50 |

|---|---|

| 火曜日 水曜日 |

0:15~23:50 |

| 木曜日 | 4:00~23:50 |

| 金曜日 土曜日 日曜日 |

0:15~23:50 ※第3日曜日は、0:15~23:15 |

▼レイクの商品詳細

レイクアプリ利用者の口コミを紹介

SMBCモビット公式スマホアプリでPayPayチャージを利用可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 10秒簡易審査 |

| 融資時間 | 最短15分※ |

| スマホATM対応 | ・セブン銀行ATM ・ローソン銀行ATM |

| 金利 | 年3.0〜18.0% |

| 無利息期間 | なし |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

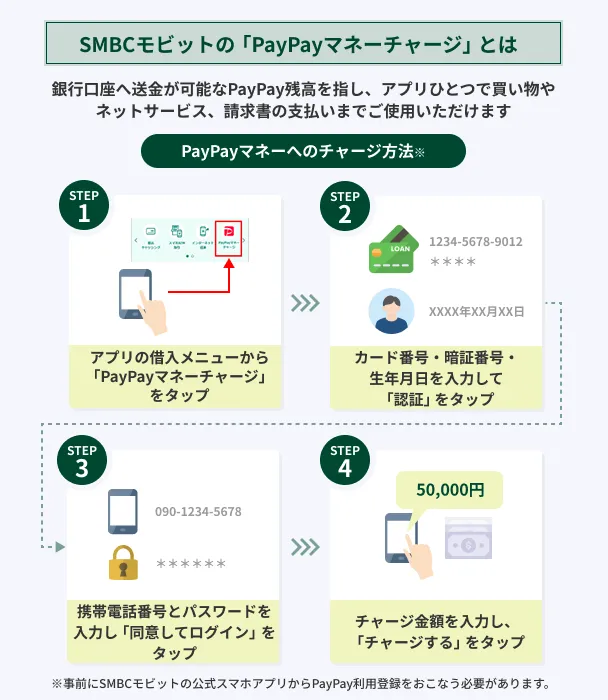

SMBCモビットのスマホアプリでは「PayPayマネーチャージ」が利用でき、簡単な入力でPayPayマネーへの直接チャージが可能です。

PayPayマネーチャージは何度利用しても手数料無料なため、返済にかかる利息以外に負担はかかりません。

ちなみに、SMBCモビットがPayPayマネーチャージを導入した背景には、「お客様の声」に、以下の意見が寄せられたことがきっかけです。

今のところ返済方法としてPayPayは利用できないものの、SMBCモビットは顧客満足度向上の取り組みに力を入れているため、将来的に実現する可能性もあるでしょう。

▼SMBCモビットの商品詳細

SMBCモビット公式アプリ利用者の口コミを紹介

アイフルのスマホアプリなら全国約1,200の金融機関で24時間365日振込可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短18分※ |

| 融資時間 | 最短18分※ |

| スマホATM対応 | ・セブン銀行ATM ・ローソン銀行ATM |

| 金利 | 年3.0〜18.0% |

| 無利息期間 | 契約日の翌日から30日間 |

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルのスマホアプリでは、地方銀行や都市銀行を問わず、1,200の金融機関に振込での融資が可能です。

アイフル公式サイトでは主な金融機関に以下の5行を挙げていますが、ほかにも「接続予定時間一覧」に掲載されている金融機関に振込できます。

振込先の代表例 |

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

なお、振込先金融機関によって接続予定時間(振込可能な時間帯)が異なるため、こちらも「接続予定時間一覧」から確認しておきましょう。

▼アイフルの商品詳細

アイフル公式アプリ利用者の口コミを紹介

アコムのアプリ「myac」で振込手続きをすると最短10秒で着金

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| スマホATM対応 | セブン銀行ATM ローソン銀行ATM |

| 金利 | 年2.4〜17.9% |

| 無利息期間 | 契約日の翌日から30日間 |

※お申込時間や審査によりご希望に添えない場合がございます。

アコムの公式スマホアプリmyacでは、最短10秒で口座にお金が振込されます。

アプリ内のメニューの「お金を借りる」から「口座振込で借りる」をクリックし、借入希望金額などの必要情報を入力すれば手続き完了です。

ただし、振込にかかる時間は金融機関ごとに異なるため、事前に普段利用している金融機関の受付時間と振込にかかる時間の目安は事前に把握しておきましょう。

| 楽天銀行 | 受付時間 | 振込実施の目安 |

|---|---|---|

| 毎日 | 0:10〜23:49 | 受付完了から最短10秒 |

| 三菱UFJ銀行 三井住友銀行 ゆうちょ銀行 みずほ銀行 |

受付時間 | 振込実施の目安 |

|---|---|---|

| 月曜 | ①0:10〜8:59 ②9:00〜23:49 |

①受付完了から最短10秒 ②受付完了から1分程度 |

| 火曜〜金曜 | 0:10〜23:49 | 受付完了から1分程度 |

| 土日祝日 | ①0:10〜8:59 ②9:00〜19:59 ③20:00〜23:49 |

①当日9:30頃 ②受付完了から1分程度 ③翌日9:30頃 |

上記以外の金融機関は、「振込実施時間拡大(モアタイム)金融機関」と「それ以外の金融機関」で振込実施時間が異なります。

| その他の振込実施時間拡大 (モアタイム)金融機関 |

受付時間 | 振込実施の目安 |

|---|---|---|

| 月曜〜金曜 | ①0:10〜8:59 ②9:00〜17:29 ③17:30〜23:49 |

①当日9:30頃 ②受付完了から1分程度 ③翌営業日9:30頃 |

| 土日祝日 | 0:10〜23:49 | 翌営業日9:30頃 |

| それ以外の金融機関 | 受付時間 | 振込実施の目安 |

|---|---|---|

| 月曜〜金曜 | ①0:10〜8:59 ②9:00〜14:29 ③14:30〜23:49 |

①当日9:30頃 ②受付完了から1分程度 ③翌営業日9:30頃 |

| 土日祝日 | 0:10〜23:49 | 翌営業日9:30頃 |

なお、振込手続きはメンテナンス中のみ受付できない点は注意しましょう。

出典: アコム「銀行振込(口座振込)で借りる(お客さまの口座に送金)」原則24時間お取扱い可能ですが、以下の時間帯はメンテナンスによりご利用いただくことができません。

・毎週月曜日 1:00 ~ 5:00

・毎日 23:50 ~ 0:10

▼アコムの商品詳細

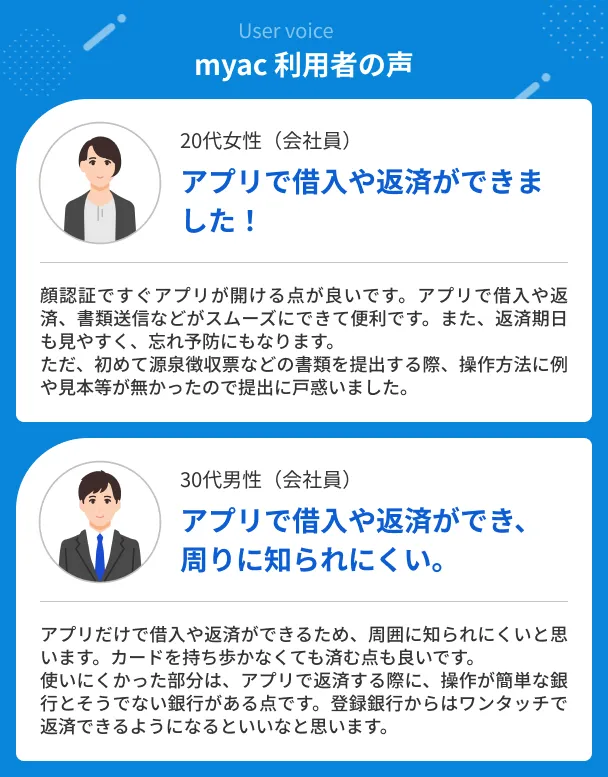

myac利用者の口コミを紹介

au PAYスマートローンのアプリはau PAY残高にチャージ可

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| スマホATM対応 | セブン銀行ATM |

| 金利 | 年2.9〜18.0% |

| 無利息期間 | なし |

au PAYスマートローンは借りたお金をau PAYにチャージでき、対象店舗での買い物は200円(税込)ごとに1Pontaポイント貯まります。

au PAY残高へのチャージ方法 |

- 会員専用サイトまたはau PAYスマートローンアプリへログイン

- 「au PAY残高チャージ」を選択

- 暗証番号とワンタイムパスワードを使ったSMS認証後、借入希望金額を入力して「申込」をタップ

ただし、au IDに携帯電話の番号を登録していない場合、先に登録が必要です。

メニューから「口座番号」を選択し、登録した銀行口座の番号で認証をおこなったあと、「携帯電話番号の登録変更」に進んで手続きします。

アローの公式アプリは申込から借入までの手続きが可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短45分※ |

| 融資時間 | 最短45分※ |

| スマホATM対応 | なし |

| 金利 | 年15.0〜19.94% |

| 無利息期間 | なし |

※お申込み時間によっては対応できない場合がございます。

アローは中小消費者金融に位置付けられる貸金業者で、提供するアプリから申込・借入までの手続きが可能です。

| iPhone | 必要OS iPhone:iOS10.0以降 |

|---|---|

| Android | 必要OS Android:4.1以降 |

アローの借入方法は振込のみですが、契約手続きが完了し次第、すみやかに指定口座に振り込まれます。

なお、毎日AM5:00~7:00はシステムメンテナンスのため、アプリを利用できません。

VIPローンカードのアプリは振込手数料0円で振込可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短60分 |

| 融資時間 | 最短60分 |

| スマホATM対応 | ・セブン銀行ATM ・ローソン銀行ATM |

| 金利 | 年1.5〜17.8% |

| 無利息期間 | なし |

VIPローンカードのアプリ(ドコモ・ファイナンス)は、休日や深夜を問わず振込手数料0円で借りたお金を振込できます。

ただし、PayPay銀行以外の金融機関は平日6:00〜8:30に手続きすると8:30以降に振込されます。

また、毎日23:45〜0:15はシステムメンテナンスのため、同様にサービスの利用ができません。

システムメンテナンスは、年末年始やゴールデンウィークなどの連休のタイミングでも不定期で実施される可能性があります。

LINEポケットマネーは指定の銀行口座に即時振込が可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短30分~1時間程度※1 |

| 融資時間 | 最短30分~1時間程度※1 |

| スマホATM対応 | なし |

| 金利 | 年3.0〜18.0% |

| 無利息期間 | 契約日の翌日から30日間※2 |

LINEポケットマネーの「口座入金サービス」は24時間365日、指定口座への振込が即時入金されます。

ただし、指定口座の金融機関の都合によっては、入金までに時間を要する可能性もあります。

加えて、平日6:00~8:29の受付分は当日8:30以降の振込となります。

口座入金サービスの利用回数は、申込時に選択したコースによって異なるため、以下をご確認ください。

| スタンダードプラン※ | 月5回 |

|---|---|

| マイペースプラン | 月3回 |

※スタンダードプラン対象者が55万円の増枠に成功すると「プレミアムプラン」となり、回数無制限で振込が可能です。

▼LINEポケットマネーの商品詳細

ファミペイローンのアプリはファミペイ残高へのチャージが可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日※ |

| 融資時間 | 最短即日※ |

| スマホATM対応 | なし |

| 金利 | 年0.8〜18.0% |

| 無利息期間 | 契約日を含む60日以内に借入し、返済した利息相当額を 期間限定ファミマポイントで還元 |

※17:00以降のお申込みは翌営業日以降の回答となります。お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

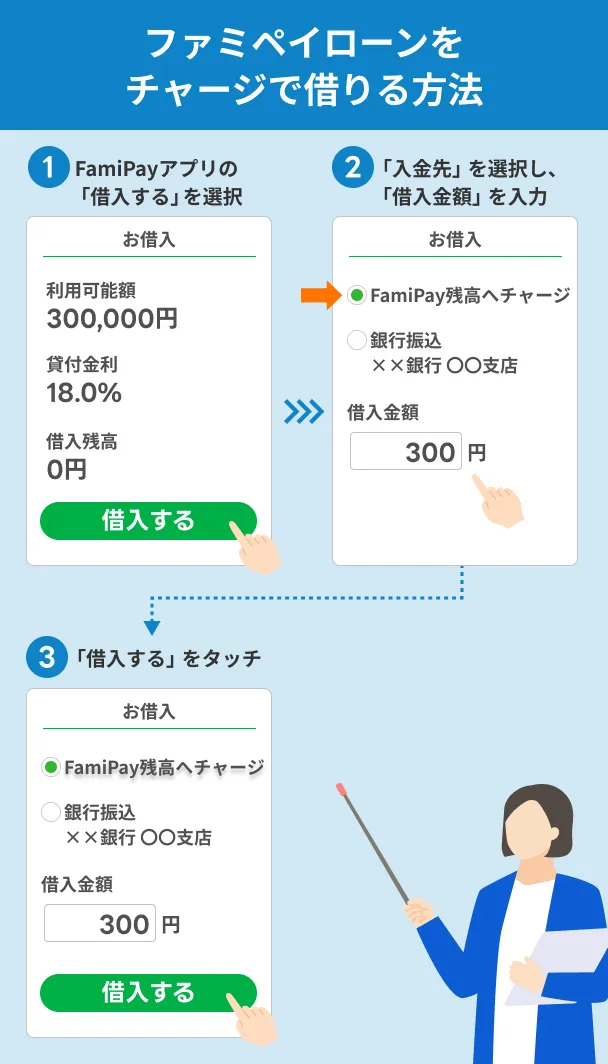

ファミペイローンの借入は「ファミペイ」アプリから手続きが可能で、借入金額を直接ファミペイ残高にチャージできます。

ファミペイをdポイントや楽天ポイントと連携しておくと、利用額200円(税込)で1ポイント貯まるため、借りながらポイ活できるのも強みです。

なお、ファミペイローンはファミリーマートの店頭で返済することも可能なので、頻繁に利用する人はより便利に活用できるでしょう。

▼ファミペイローンの商品詳細

dスマホローンのアプリはd払い残高にチャージ可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日※ |

| 融資時間 | 最短即日※ |

| スマホATM対応 | セブン銀行ATM |

| 電話での在籍確認の有無 | あり |

| 金利 | 年0.9〜17.9% |

| 無利息期間 | なし |

※年末年始を除く。最短即日審査は17:00までのお申込みに限ります。

dスマホローンのアプリでは、借入の際にd払い残高へ直接チャージが可能です。

チャージは1,000円単位で指定できるため、必要な分だけ借りられます。

d払い残高はアプリでセブン銀行ATMから現金としても引き出し可能ですが、手数料は利用者負担となります。

なお、チャージはd払い残高種別が「現金バリュー」の場合のみ対応可能な点には注意しましょう。

▼dスマホローンの商品詳細

メルペイスマートマネーは借入金をメルペイ残高に入金できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 1〜2日※ |

| 融資時間 | 1〜2日※ |

| スマホATM対応 | なし |

| 金利 | 年3.0〜15.0% |

| 無利息期間 | 初回借入月の月末までの利息に相当する ポイントを還元 |

メルペイスマートマネーは、申込時に借入金の受取方法をメルペイにしておくと、借入の際にメルペイ残高にチャージする形で借りられます。

メルペイ残高はメルカリでの買い物だけでなく、メルペイが使えるお店での決済や、メルペイあと払いの決済でも利用可能です。

現金で受け取りたい場合は振込申請が必要になり、手数料として都度200円かかります。

手数料を発生させたくない場合は、申込時に銀行振込での借入を選択し、指定口座への振込をおこなってください。

MyJCBアプリは「キャッシング振り込みサービス」で借入できる

| 項目 | 内容 |

|---|---|

| 審査時間 | カード契約済みの場合は審査なし |

| 融資時間 | 即時 |

| スマホATM対応 | なし |

| 金利 | 年15.0〜18.0% |

| 無利息期間 | なし |

JCBのクレジットカードにキャッシング枠が付帯されていれば、MyJCBアプリで「キャッシング振り込みサービス」を利用できます。

キャッシング振り込みサービスとは、契約時に定められたキャッシング1回払い・リボ払い利用可能額の範囲内で借入できるサービスです。

出典: JCB「キャッシング振り込みサービス」最短数十秒でお客様の口座へお振り込みします。会員専用WEBサービス「MyJCB」か電話で申し込み可能です。(口座への振込手数料は無料)

振込手数料無料で、カード代金の引落し口座に入金されます。

MyJCBアプリの利用状況メニュー内にある、キャッシングサービスから手続きできます。

セゾンPotalの振込キャッシングは原則24時間最短数十秒で口座に入金可能

| 項目 | 内容 |

|---|---|

| 審査時間 | カード契約済みの場合は審査なし |

| 融資時間 | 最短数十秒 |

| スマホATM対応 | なし |

| 金利 | 年2.8〜18.0% |

| 無利息期間 | なし |

セゾンカードのスマホアプリであるセゾンPotalは、振込キャッシング(ONLINEキャッシング)の手続きが可能です。

振込は1,000円単位で、WEBから原則24時間受付・最短数十秒で振り込まれます。

ただし、WEBからの申込でも、振込可能時間は曜日によって異なるのであらかじめ確認しておきましょう。

| 曜日 | 振込可能金額 |

|---|---|

| 月曜日 | 8:00〜23:30 |

| 火〜土曜日 | 0:30〜23:30 |

| 日曜日 | 4:00〜18:40 |

| 祝日 | 曜日の振込時間に準じる |

また、電話でも申込可能ですが、即日融資の対象は平日9:00〜14:29に手続きが完了したものに限られます。

Oliveマネーアシストは契約済なら無利息で5万円まで借りられる

| 項目 | 内容 |

|---|---|

| 審査時間 | 契約済なら即時※ |

| 融資時間 | 契約済なら無し※ |

| スマホATM対応 | なし |

| 金利 | なし |

| 無利息期間 | なし |

※新たにOliveを契約する場合、審査や契約手続きで約1カ月半ほどかかります

Olive会員限定のサービス「マネーアシスト」は、手数料無料かつ無利息で5万円まで借りられます。

すでに利用手続きが済んでいる人は、三井住友銀行アプリかVpassアプリで最短5分程度で借入可能です。

Oliveを契約済みでマネーアシストを契約していない場合は、三井住友銀行アプリかVpassアプリから「最大5万円無金利で借り入れ」を選択して申込します。

所定の手続きはありますが、おおむね15分程度で借入可能です。

まだOliveを契約していない場合、口座開設やクレジットカードの審査などの手続きが発生するため、借入までおよそ一カ月半ほどかかります。

▼Oliveマネーアシストの商品詳細

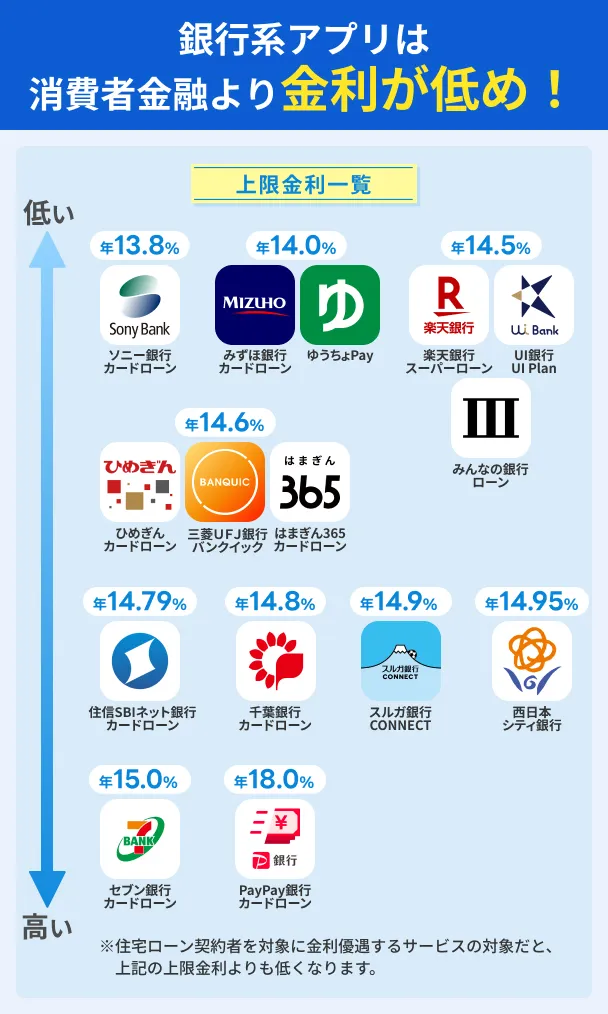

銀行アプリおすすめ15選|低金利かつ借入に手数料がかからない

お金借りるアプリの中でも、銀行カードローンが提供しているアプリは消費者金融と比較すると低めなため、大きな金額を借入したい人に向いています。

代表的な借入方法はATMや振込ですが、消費者金融とは異なりATMの利用手数料がかからないのが特徴です。

なお、最近では審査は最短即日で完了する銀行カードローンも増えていますが、融資実行までには数日~数週間かかる点は覚えておきましょう。

ソニー銀行アプリはソニー銀行口座への振替が可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 2~3日 |

| 融資時間 | 2~3日※ |

| スマホATM対応 | セブン銀行ATM ローソン銀行ATM |

| 金利 | 年1.45~13.90% |

| 無利息期間 | なし |

※ソニー銀行の普通預金口座を持っていない、かつ申込時に初回振込サービスを選択している場合、カードが届く前に振込融資を受けられる

ソニー銀行アプリは、カードローンの契約が完了し次第、すぐにソニー銀行普通預金口座への振替でお金を借りられます。

基本的に振替で借入する場合、ソニー銀行の普通預金口座が必要となりますが、「初回振込サービス」なら一度だけ他行の普通預金口座あてに振込が可能です。

現金で引き出したい場合は、ソニー銀行アプリでセブン銀行ATMまたはローソン銀行ATMから引き出しましょう。

みずほダイレクトアプリはみずほ銀行口座に手数料無料で借入できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短当日※ |

| 融資時間 | 最短当日※ |

| スマホATM対応 | なし (キャッシュカードでATMから借入可能) |

| 金利 | 年2.0〜14.0% |

| 無利息期間 | なし |

※普通預金口座を保有している人に限ります。

みずほダイレクトを利用すれば、24時間手数料無料で口座に借入でき、借入残高や借入・返済明細もすべてアプリ内で確認が可能です。

公式サイトによると、みずほ銀行口座を持っている場合、最短申込当日にみずほダイレクトでお金を借りられます。

出典: みずほ銀行「みずほダイレクトでのお借入」みずほ銀行口座を既にお持ちの方は、最短お申込当日にお借入可能となります。口座をお持ちでない方もキャッシュカードの到着を待たずにお借り入れいただけます。

契約後も振替での借入は24時間受付しているため、すでに当該口座をお持ちの人は便利にご利用いただけます。

▼みずほ銀行カードローンの商品詳細

「ゆうちょPay」は口座貸越サービスでお金を借りられる

| 項目 | 内容 |

|---|---|

| 審査時間 | 10日程度 |

| 融資時間 | 残高不足時に即時 |

| スマホATM対応 | なし |

| 金利 | 年14.0% |

| 無利息期間 | なし |

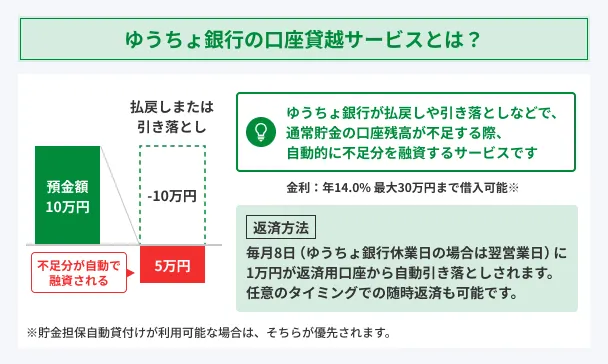

ゆうちょ銀行が提供する決済アプリ「ゆうちょPay」は、事前にアプリで申込しておくことで口座貸越サービスが利用できます。

口座貸越サービスの審査に通過したあと、ゆうちょPayのメニュー画面から「お支払い方法の管理」を選択し、「口座貸越サービスの利用」をタップすることで利用できるようになります。

口座が残高不足になった際に自動で不足分が融資されるので、うっかりクレジットカードなどの引落しを忘れていても安心です。

ただし、口座貸越サービスの審査には10日程度かかるため、時間に余裕を持って申込してください。

なお、口座貸越サービスを登録しても、「貯金担保自動貸付」が利用可能な場合はこちらが優先されます。

楽天銀行はアプリからメンバーズデスクを利用して即時振込が可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短当日〜2営業日※ |

| 融資時間 | 最短当日〜2営業日※ |

| スマホATM対応 | なし |

| 金利 | 年0.95〜14.5% |

| 無利息期間 | なし |

※土、日、祝日が間に入る場合やお申し込みの状況等により、審査時間を数日間頂戴する場合もございます。お申込時に「振込融資ご希望金額」欄にお借入希望金額をご入力いただくと、カード到着前にご融資可能です。

楽天銀行は、口座を持っていて楽天銀行アプリを使用していれば、カードローン専用のメンバーズデスクにもログイン可能です。

特に借入は、24時間365日楽天銀行口座への即時振込ができ便利です。ただし、システムメンテナンスの時間帯は取引できません。

出典: 楽天銀行「カードローンのお借入はPC/スマートフォン、お電話、ATMから可能」メンバーズデスクは23:57~0:03の時間帯はシステムメンテナンスのため、ログインができない状態となっております。楽天銀行のメンテナンス時間帯及び23:50~0:10の間はお振込できません。

借入や返済はもちろん、利用限度額の増額申込や登録内容の変更手続きも簡単におこなえます。

最初にメンバーズデスクにログインする際は、アプリ内の「カードローン(新規申込・会員専用サービス)」を選び、ユーザーIDとパスワードを入力してログインしてください。

▼楽天銀行スーパーローンの商品詳細

UI銀行アプリは普通預金へ借入金を即座に振替できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短当日 |

| 融資時間 | 最短翌日 |

| スマホATM対応 | ・セブン銀行ATM ・ローソン銀行ATM (普通預金からの出金) |

| 金利 | 年1.3〜14.5% |

| 無利息期間 | なし |

UI銀行アプリでは、本人名義の普通預金口座(指定したローン返済用口座)に振替入金する方法でお金を借りられます。

UI銀行カードローンの借入方法は上記のみのため、申込には必ず普通預金口座が必要となります。

出典: UI銀行「UI Plan(スマホローン)【保険付】商品概要説明書」ご利用いただける方

以下の条件を全て満たす日本国内に居住する個人のお客さま

①お借入時の年齢が満20歳以上満74歳以下の方

②日本国籍の方、または永住許可を受けている外国人の方

③収入のある方

※パート、アルバイト、派遣社員、契約社員、年金受給者の方もご利用いただけます

※勤続年数や年収による制限はございません

④当社所定の保証会社の保証が受けられる方

⑤UI銀行普通預金口座をお持ちの方、または口座開設いただける方

なお、普通預金に振替した資金は、スマホATMでセブン銀行やローソン銀行のATMから引き出し可能です。

みんなの銀行「LOAN」は借入や返済もドラッグ&ドロップで利用可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌日 |

| スマホATM対応 | セブン銀行ATM (普通預金口座からの出金) |

| 金利 | 年1.5〜14.5% |

| 無利息期間 | なし |

みんなの銀行「LOAN」は、アプリ内の「ローン」の項目から普通預金口座にドラッグ&ドロップするだけで借入できる、操作のわかりやすさが強みです。

ドラッグ&ドロップをすると金額入力画面が表示されるため、希望の借入金額を入力すれば完了します。

返済の際も、同じ要領で普通預金口座から「ローン」にドラッグ&ドロップすれば返済として扱われます。

毎月末、利息のみ普通用金から引落しされますが、元金返済のタイミングは自由です。

三菱UFJ銀行カードローン「バンクイック」アプリから振込の手続きが可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

| スマホATM対応 | なし |

| 金利 | 年1.4〜14.6% |

| 無利息期間 | なし |

三菱UFJ銀行カードローン「バンクイック」は、申込時にカードレスを選択するとアプリから振込の手続きが可能です。

三菱UFJ銀行以外の口座でも手数料無料で振込可能ですが、ゆうちょ銀行など一部の金融機関は振込の対象外です。

| 振込先 | 振込借入 | 申込時間 | 振込実施の目安 |

|---|---|---|---|

| 当行 | 初回ご利用 ※口座変更時含む |

①平日0:00~14:00 ②平日14:00~24:00 ③土日祝日 |

①当日中 ②当日~翌営業日 ③当日~翌営業日 |

| 当行 | 2回目以降ご利用 | 24時間 | お申込後即時 |

| 他行 | 初回ご利用 ※口座変更時含む |

お電話にてお申込ください 第二リテールアカウント支店 (0210-76-5919) |

同左 |

| 他行 | 2回目以降ご利用 | 24時間 | ご利用の金融機関による |

引用:三菱UFJ銀行「カードローン「バンクイック」のお借入方法」

なお、一部の曜日や時間帯は振込に対応できません。

振込対応不可のタイミング |

- 毎月第2土曜日の20:50~翌日7:59(メンテナンス)

- 一部の祝日(毎年変更あり・サービス休止期間)

▼バンクイックの商品詳細

ひめぎんアプリカードローンは振替手続きをすると普通預金に入金される

| 項目 | 内容 |

|---|---|

| 審査時間 | 非公開 |

| 融資時間 | 非公開 |

| スマホATM対応 | なし |

| 金利 | 年3.8〜13.8% |

| 無利息期間 | なし |

ひめぎんアプリカードローンはアプリで手続きを完結できる商品で、本人名義の普通預金口座への振替で借入が可能です。

返済も一カ月以内なら複数回に分けられるため、予定に合わせて柔軟に対処できるのがメリットです。

なお、愛媛銀行普通預金口座のキャッシュカードがあれば、愛媛銀行ATMに加えて全国の提携ATMから引き出せます。

はまぎん365アプリはかんたん操作で普通預金に振替できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| スマホATM対応 | なし |

| 金利 | 年1.5~14.6%(変動金利) |

| 無利息期間 | なし |

横浜銀行が提供している「はまぎん365」アプリは、横浜銀行カードローンの契約が完了し、カードが到着した時点でアプリから振替による借入が可能です。

なお、借入にはアプリの初回利用登録後、画面左下にあるメニューをタップし、「すべての口座」→「口座を追加」の順でカードローン口座の登録が必要になります。

手元にあるローンカードを使用すれば、横浜銀行ATMや提携ATMからも借入可能です。

▼横浜銀行カードローンの商品詳細

住信SBIネット銀行アプリはローンの申込から借入までスマホ完結

| 項目 | 内容 |

|---|---|

| 審査時間 | 数日 |

| 融資時間 | 数日 |

| スマホATM対応 | なし |

| 金利 | 年1.99〜14.79%※ |

| 無利息期間 | なし |

※利用限度額、金利優遇により金利が決定します。

住信SBIネット銀行自体がスマホ完結で取引可能なアプリなので、ローン取引もスマホで完結します。

カードローンの借入画面で必要な金額を入力すると、即座に普通預金口座の残高に反映されます。

現金として引き出したい場合は、キャッシュカードまたはスマホATMで提携ATMから手数料0円で引き出し可能です。

なお、ATMの引出限度額は1日あたり50万円までの範囲内(1万円単位)、1カ月あたりの引出限度額は1,000万円の範囲内(1万円単位)です。

▼住信SBIネット銀行カードローンの商品詳細

ちばぎんアプリは1日の取引額20万円以内なら何度でも振替可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 2〜3営業日 |

| スマホATM対応 | なし |

| 金利 | 年1.4〜14.8% |

| 無利息期間 | なし |

ちばぎんアプリでは、千葉銀行のカードローンで借入したお金を、アプリ操作で千葉銀行口座に資金を振替できます。

なお、1日の取引額が20万円以上となる場合、SMSで通知される認証番号の入力が求められます。

ちなみに、返済時は取引金額の制限はなく、お金に余裕のあるタイミングで随時返済することも可能です。

スルガ銀行CONNECTアプリは他行への振込手数料無料で振込融資できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短翌営業日(仮審査) |

| 融資時間 | 2週間程度 |

| スマホATM対応 | なし |

| 金利 | 年3.9〜14.9% |

| 無利息期間 | なし |

スルガ銀行CONNECTの最大の特徴は、他行への振込融資でも手数料無料で手続きできる点です。

なお、スルガ銀行CONNECTで振込融資をするには、以下2つの条件を満たす必要があります。

振込融資の条件 |

- スルガ銀行の普通預金口座をお持ちでインターネットバンキング契約がある

- インターネットバンキングでカードローンを本人口座として登録している

西日本シティ銀行アプリは最短7日で振替による借入が可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短7日程度 |

| 融資時間 | 最短7日程度 |

| スマホATM対応 | なし |

| 金利 | 年0.975〜11.0% |

| 無利息期間 | なし |

西日本シティ銀行のNCBアプリカードローンは、申込後最短7日でアプリによる借入が可能です。

申込後に勤務先または自宅に確認の電話が入ります。連絡がつかないと手続きが遅くなるため、早めに借りたい人は電話を取れるようにしておきましょう。

セブン銀行のMyセブン銀行アプリは原則24時間365日借入できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短翌日※ |

| 融資時間 | 最短翌日※ |

| スマホATM対応 | セブン銀行ATM |

| 金利 | 年12.0〜15.0% |

| 無利息期間 | なし |

※審査回答にお時間を要する場合があります。年末年始(12/30の20時30分以降(土日祝日の場合は15時30分以降)1/3まで)に申込完了の場合、1/4以降順次メールにてご連絡いたします。

Myセブン銀行アプリは、1円単位でセブン銀行普通預金口座への振替による借入が可能です。

操作方法も非常に簡単で、Myセブン銀行アプリで「口座」→「ローン」の順にタップし、「借入」から「WEBで借入」を選択すると借入金額の入力画面が表示されます。

なお、現金で借入したいときは、Myセブン銀行で振替をしなくてもセブン銀行ATMからキャッシュカードまたはスマホATMで引き出せます。

なお、ATMでの借入単位は1,000円です。

▼セブン銀行カードローンの商品詳細

PayPay銀行「ローンアプリ」は借入金を口座に即時入金できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短当日※ |

| 融資時間 | 最短当日※ |

| スマホATM対応 | なし |

| 金利 | 年1.59〜18.0% |

| 無利息期間 | なし |

※審査状況や書類の提出状況によってお時間がかかる場合がございます。

PayPay銀行「ローンアプリ」は、PayPay銀行への送金ならローンアプリでの手続き後に即時入金されます。

手続きも簡単で、以下の3つのステップで借入完了です。

ローンアプリでの借入方法 |

- アプリにログインする

- 「借りる」を選択する

- 借入規模金額を入力する

なお、ログインは生体認証もしくは指でなぞった線や数字の順番をパスワードとする「パターン」が利用できます。

▼PayPay銀行カードローンの商品詳細

後払いアプリおすすめ8選|チャージやあと払いのシステムが柔軟

後払いアプリとは、商品やサービスの代金を後日支払うことができるスマホ決済サービスです。

手元に現金がなくても決済でき、分割払いや翌月まとめ払いなど、柔軟な支払いができます。

PayPayクレジットはPayPay残高へのチャージ不要で使える

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短2分 (PayPayカードの審査) |

| 融資時間 | 審査完了後即時 |

| スマホATM対応 | なし |

| 金利 | 無料 (翌月27日の一回払いに限る) |

PayPayクレジットは、PayPayへのチャージ不要で利用でき、当月にPayPayで利用した金額を翌月にまとめて支払えるアプリです。

また、PayPayステップのポイント基本付与率が2倍になるメリットもあります。

通常、PayPayに残高チャージして支払う場合はポイント還元率は0.5%ですが、PayPayクレジットを利用することで1.0%になるため、ポイ活にも最適です。

バンドルカードのアプリは後払い機能「ポチっとチャージ」が使える

| 項目 | 内容 |

|---|---|

| 審査時間 | 1〜2分 |

| 融資時間 | 1〜2分 |

| スマホATM対応 | なし |

| 金利 | 金額に応じた手数料がかかる |

バンドルカードは、お金をチャージするとVisaカードとして利用できるサービスで、後払いの「ポチっとチャージ」機能は満18歳以上から利用できます。

「ポチっとチャージ」とは、アプリで利用したい金額を入れて「OK」ボタンをタップするだけで、即時チャージされて支払いができる仕組みです。

ただし、チャージする際には都度審査があり、チャージ金額に応じた手数料もかかります。

| ポチっとチャージ申込金額 | 手数料 |

|---|---|

| 3,000〜10,000円 | 510円 |

| 11,000〜20,000円 | 815円 |

| 21,000〜30,000円 | 1,170円 |

| 31,000〜40,000円 | 1,525円 |

| 41,000〜50,000円 | 1,830円 |

Paidyの分割あと払いは3・6・12回払いの分割手数料無料

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短5分 |

| 融資時間 | 最短5分 |

| スマホATM対応 | なし |

| 金利 | なし |

Paidyの分割あと払いは、分割回数を3回・6回・12回から選べるほか、分割手数料もかかりません。

一括払いで購入したあとでも、Paidyアプリを使って後から6・12回後払いに変更することも可能です。

AmazonやDMM.comなど、人気のさまざまなサービスで利用できます。

ただし、分割手数料が無料になる返済方法は口座振替・銀行振込の2種類に限られているので注意してください。

Kyash(キャッシュ)は会員登録だけでVisaプリペイドカードを発行可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 審査なし |

| 融資時間 | 即時 |

| スマホATM対応 | なし |

| 金利 | 金額に応じた手数料がかかる |

Kyash(キャッシュ)は、アプリでVisaプリペイドカードを発行できる決済・送金アプリです。

「イマすぐ入金」は3,000円〜50,000円までの金額を簡単操作でチャージ可能です。

氏名・生年月日・連絡先などの簡単な会員登録をすれば書類の提出も必要なく、すぐに「あと払い」のサービスを利用できます。

ただし、以下の表のように、チャージ金額に応じた手数料がかかります。

| 申込金額 | 手数料 |

|---|---|

| 3,000〜10,000円 | 500円 |

| 11,000〜20,000円 | 800円 |

| 21,000〜30,000円 | 1,150円 |

| 31,000〜40,000円 | 1,500円 |

| 41,000〜50,000円 | 1,800円 |

返済はチャージした月の翌月末が期限で、指定日に銀行口座から自動で引落しされるよう設定するか、Kyash(キャッシュ)残高もしくはコンビニ支払いで精算してください。

コンビニ支払いに対応している店舗 |

- ローソン

- ファミリーマート

- セイコーマート

ワンバンクのあとばらいチャージは入金した日から翌月末日までの任意の日に支払可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 非公開 |

| 融資時間 | 最短1分 (バーチャルカードの場合) |

| スマホATM対応 | なし |

| 金利 | 金額に応じた手数料がかかる |

家計簿アプリワンバンクの「あとばらいチャージ」は、手元にお金がないときでも最大5万円までのチャージができ、入金日から翌月末日までの任意のタイミングで支払えます。

利用する際は、まずワンバンクの登録とカード発行をおこなってください。

バーチャルカードなら、本人確認から最短1分で発行できます。

ただし、あとばらいチャージはチャージの都度リアルタイムで審査がおこなわれるため、審査に通過しなければチャージできません。

また、チャージした金額に応じた手数料がかかります。

| チャージ申込金額 | 手数料 |

|---|---|

| 3,000〜10,000円 | 500円 |

| 11,000〜20,000円 | 800円 |

| 21,000〜30,000円 | 1,150円 |

| 31,000〜40,000円 | 1,500円 |

| 41,000〜50,000円 | 1,800円 |

atone(アトネ)は200円の利用で1ポイントが貯まる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短5分 |

| 融資時間 | 最短5分 |

| スマホATM対応 | なし |

| 金利 | 金額に応じた手数料がかかる |

atone(アトネ)は、カード登録不要で対象店舗のネットショッピングで後払いができる決済アプリです。

200円の利用で1ポイントが貯まり、ネットショッピングでの値引きに利用できます。

以下のようなネットショップで利用できるので、 コスメ・ファッション・日用雑貨など、幅広い買い物で活用できます。

atone(アトネ)が利用できるネットショップの一例 |

- クロコダイル

- Qoo10

- Racbaki

- 電話占いマディア

- GRL

なお、ネットショッピングを対象店舗としているatone(アトネ)ですが、利用実績に応じて実店舗でのコード決済も利用できます。

メニューの「コード決済情報」に「ご利用履歴が不十分」とある場合は、実店舗での決済はできません。

smartpayは3回無料分割払いが国内200以上の金融機関で利用可能

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短5分程度 |

| 融資時間 | 最短5分程度 |

| スマホATM対応 | なし |

| 金利 | 無料 |

smartpayは、今使っているクレジットカードで手数料無料の3回払いが利用できるあと払い決済アプリです。

「smartpay BANK DIRECT」では、クレジットカードを利用しなくても、銀行口座からリアルタイムで引落しができます。

メガバンク3社をはじめ、国内200以上の金融機関が登録可能です。

ただし、一部の金融機関は本人確認をおこなっていても利用金額が制限される場合があるので注意してください。

BANKITの「スマートクレカ」は後払いとキャッシングの両方を利用できる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| スマホATM対応 | なし |

| 金利 | 分割払い:年10.76〜13.27% キャッシング:年18.00% |

BANKITの「スマートクレカ」は、ショッピングの分割払い、翌月末払いのほかに、10万円までのキャッシングも利用できるアプリ完結型のクレジットカードです。

どこにいてもWalletに即時チャージできるため、会計の列に並んでから残高不足に気がついたときや、タイムセールで欲しい商品を見つけたときなどに役立ちます。

ただし、利用には申込をおこない審査に通過する必要があり、分割払いとキャッシングには所定の手数料がかかります。

| チャージ方法 | 手数料 |

|---|---|

| 分割払い | 10.76〜13.27% |

| キャッシング | 18.00% |

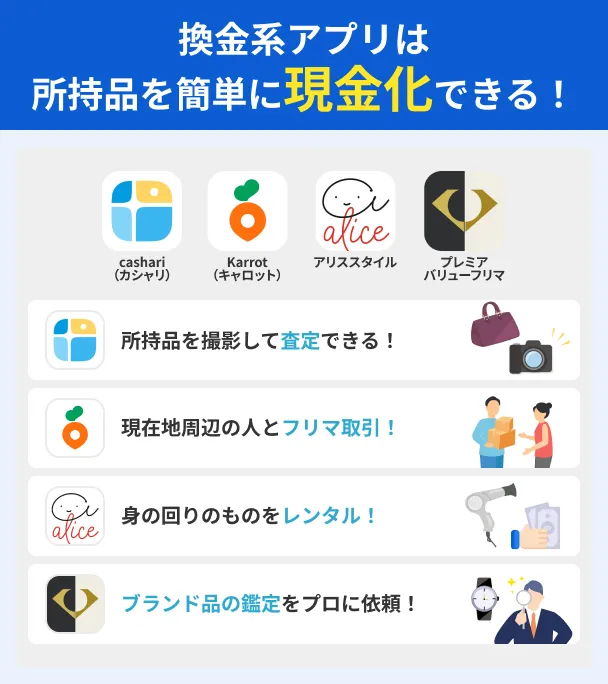

お金を借りられない人は所持品を換金できるアプリが便利

金融機関やアプリでお金を借りる際は審査に通過する必要がありますが、中には信用情報に問題があり、審査に不安を抱えている人もいるでしょう。

そのような人が利用しやすいのが、所持品をお金に換金するアプリです。

それぞれ使い勝手に配慮したサービスを提供しているので、自分に合ったものを見極め利用してみてください。

cashari(カシャリ)は所持品を手放さずに資金を受け取れる

| 項目 | 内容 |

|---|---|

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 金利 | 分割払い:年10.76〜13.27% キャッシング:年18.00% |

cashari(カシャリ)は、所持品を売却して現金化できるアプリです。

所持品を撮影すると査定がおこなわれ、金額に納得したら査定額を受け取れます。

また、所持品は売却したあともリースバックという仕組みを使い、毎月リース料として分割で返済することで継続して使用できます。

Karrot(キャロット)はご近所さんと簡単にフリマの取引ができる

| 項目 | 内容 |

|---|---|

| 申込条件 | なし |

| 申込方法 | アプリ |

| 金利 | なし |

| アプリの便利機能 | ・出品者:購入希望者=1:1のチャットができる |

Karrot(キャロット)は現在地周辺の人とフリマ取引が可能なアプリで、衣類やキッズ用品などさまざまな品物が出品できます。

同じ地域に居住している人同士が対象となり、取引はすべて直接の受け渡しでおこないます。

手数料や面倒な梱包は必要ありませんが、対面で取引するため、トラブルには注意が必要です。

アリススタイルは所持品をレンタルして利用料を受け取れる

| 項目 | 内容 |

|---|---|

| 申込条件 | なし |

| 申込方法 | ・WEB ・アプリ |

| アプリの便利機能 | ・故障時は保険適用で修理・交換ができる |

アリススタイルは、自宅で使っていない所持品をレンタルに出して、利用料を受け取れるサービスです。

自分で出品する方式とアリススタイルに出品する「お預け出品」があり、お預け出品の場合は配送や利用者とのやりとり、返却後のメンテナンスまですべてアリススタイルに委託できます。

ただし、お預け出品は申込殺到により、当分の間受付を停止しているようです。

会員登録をしておけば再開時に通知が送られるため、利用を検討している人は先に会員登録を済ませても良いでしょう。

プレミアバリューフリマはブランド品の鑑定をプロに依頼できる

| 項目 | 内容 |

|---|---|

| 申込条件 | なし |

| 申込方法 | アプリ |

| アプリの便利機能 | ・匿名で価格交渉できる ・運営チャットで相談に乗ってもらえる |

プレミアバリューフリマは、高級腕時計などのブランド品を、プロの鑑定士に鑑定してもらえる個人間取引サービスです。

取引が成立したのちに出品者が運営に品物を送付すると、送付後にプロが鑑定してくれます。

売却手数料は国内最低水準の2.5%なので、少しでも高く売りたい人向けのアプリです。

借入が可能なアプリは申込時に審査がある

借入が可能なアプリは、申込時に審査がおこなわれます。

金融機関などのお金を貸す企業は、申込者の生活に支障が出たり、返済されないことによって自社の経営に影響が出たりすることを防ぐために実施します。

これらは、法律により申込者の返済能力を確認することが義務付けられているからです。

審査では「安定収入」「他社借入」「過去の取引実績」を重視される

審査で重視される項目 |

- 安定収入

- 他社借入

- 過去の取引実績

アプリなどで借入すると、基本的には翌月から毎月返済する必要があるため、安定収入がなければ返済が難しくなる可能性が高くなります。

他社の借入に関しては、他社の借入が多く、総量規制に抵触していないかを確認しています。

総量規制

総量規制また、過去の取引実績も、申込者がお金を貸すうえで信用に値する人間かを確認するために重要です。

信用情報にネガティブな情報が登録されていないか信用情報機関に照会して確認しています。

信用情報機関

信用情報機関チャージタイプのアプリはチャージ手続きの度に審査が発生する

アプリ内でプリペイドカードをチャージして利用するタイプのあと払いアプリは、チャージの都度審査がおこなわれます。

チャージの際に都度審査がおこなわれるアプリ |

- バンドルカードのポチッとチャージ

- Kyash(キャッシュ)

- ワンバンクのあとばらいチャージ

登録済みであっても、チャージの都度審査に通過する必要があります。

お金を借りられるアプリを利用するメリット

お金を借りられるアプリは手軽なだけでなく、利便性やプライバシー保護の観点からもメリットが複数あります。

お金を借りられるアプリを利用するメリット |

- スマホひとつで最短即日融資が受けられる

- 書類やカードが郵送されないので家族にバレにくい

- 取引内容がアプリひとつで一括管理できる

- 土日祝日問わず取引できるアプリが多い

スマホひとつで最短即日融資が受けられる

お金借りるアプリの多くは、スマホ一つで申込から借入まで最短即日で完了します。

審査状況によっては最短即日での融資ができない可能性もあるものの、店舗に赴いたり、郵送で書類をやりとりしたりするよりも短い時間で借入できます。

また、アプリ内で画像をアップロードして本人確認書類や収入証明書の提出も可能なため、余計な手間が発生しません。

予期しない冠婚葬祭や家電の故障などの突然の出費でも、数日以内に対応できる可能性が高いと言えます。

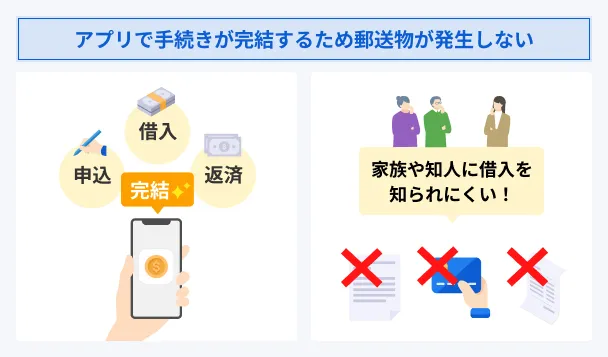

書類やカードが郵送されないので家族にバレにくい

お金借りるアプリでは、申込から借入・返済までアプリ内で完結するため、お金借りる際に発生する、以下のような郵送物がありません。

お金借りる際に発生する主な郵送物 |

- 契約書類

- ローンカード

- 利用明細書

借入に関するものが家族の目に触れないため、お金を借りたことが知られるリスクがより低くなります。

ただし、一部のサービスでは、そのままでは取引明細書が郵送される可能性もあります。

別途電子明細への変更手続きが必要なので、契約後に対応しましょう。

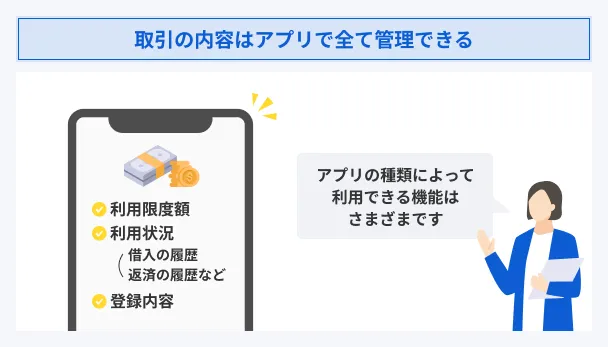

取引内容がアプリひとつで一括管理できる

アプリでお金を借りると、取引内容や手続きを一括管理できるメリットがあります。

契約書類や利用明細書の郵送が省略され、アプリ内で閲覧できるため、手間を省いたうえで利用可能です。

ほかにも、返済日の前に通知が来るサービスや、振込手数料無料で繰上返済ができるサービスを利用できるアプリもあります。

土日祝日問わず取引できるアプリが多い

アプリのサービスは店舗のように休業日がないため、基本的に土日祝日を問わずいつでも利用できるものが多くなっています。

平日は手続きに充てる時間の余裕のない人や、週末に急な出費が発生した人でも手続きが可能です。

ただし、多くのアプリは定期的にシステムメンテナンスをおこなっており、その間は申込や借入ができない可能性があります。

アプリでお金借りるときの注意点

お金借りるアプリは手軽に借入ができる反面、注意すべき点も存在します。

思わぬトラブルに巻き込まれて後悔しないよう、ここで確認しておきましょう。

アプリでお金借りるときの注意点 |

- SNSで個人間融資の勧誘をしてくるのは違法業者なので利用しない

- 手続きが簡単なので借りすぎるリスクがある

- スマホの電波や充電がないと利用できない

- スマホを担保にお金借りるのは違法行為

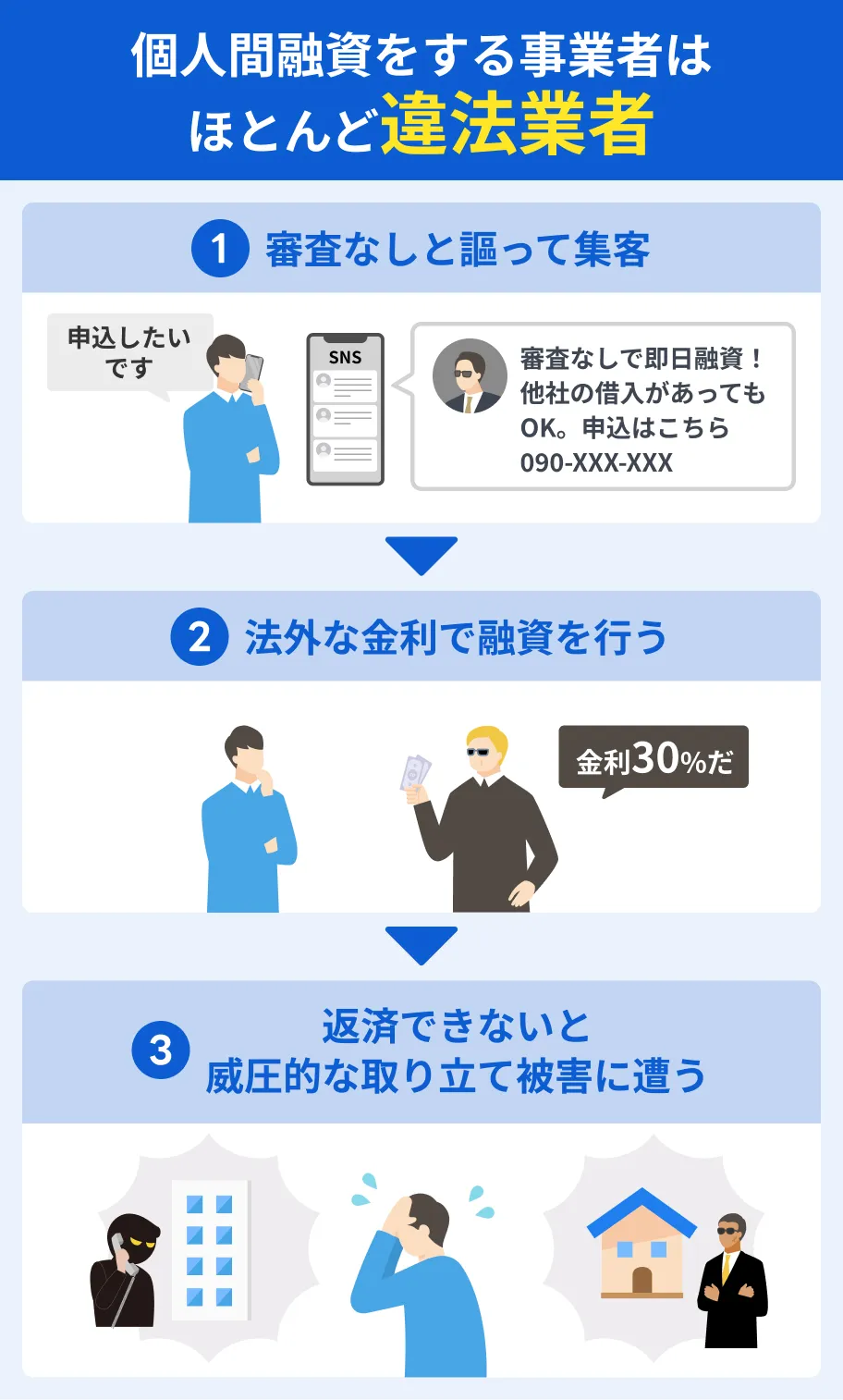

SNSで個人間融資の勧誘をしてくるのは違法業者なので利用しない

SNSなど、オンライン上で「お金を貸します」などと勧誘をしてくる業者は違法業者のため、決して利用しないでください。

闇金とも呼ばれる違法業者から借入すると、法外な利息を請求されたり、違法な取り立てに遭ったりするなど、トラブルに巻き込まれる可能性があります。

闇金(ヤミ金・ヤミ金融)

闇金(ヤミ金・ヤミ金融)お金を借りる際は、本記事で紹介している正規の業者が運営しているアプリを利用してください。

借入を検討している業者が正規の業者か見極めが難しいと感じた際は、金融庁の「登録貸金業者情報検索サービス」で検索しましょう。

住所や電話番号を入力し、検索結果に表示されれば、正規の業者だと判断できます。

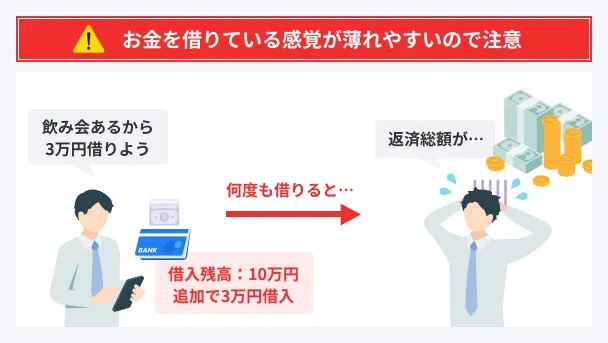

手続きが簡単なので借りすぎるリスクがある

スマホひとつでお金が借りられるアプリは便利な反面、手続きが簡単なために借りすぎるリスクがあります。

お金借りる際には返済能力を確認するために審査が実施されているものの、毎月返済し続ける必要があるため、収入や家計の状況に変化があれば返済が難しくなる可能性もあります。

また、借入には利息や手数料がかかるため、思ったよりも返済の負担が大きく感じる人もいるでしょう。

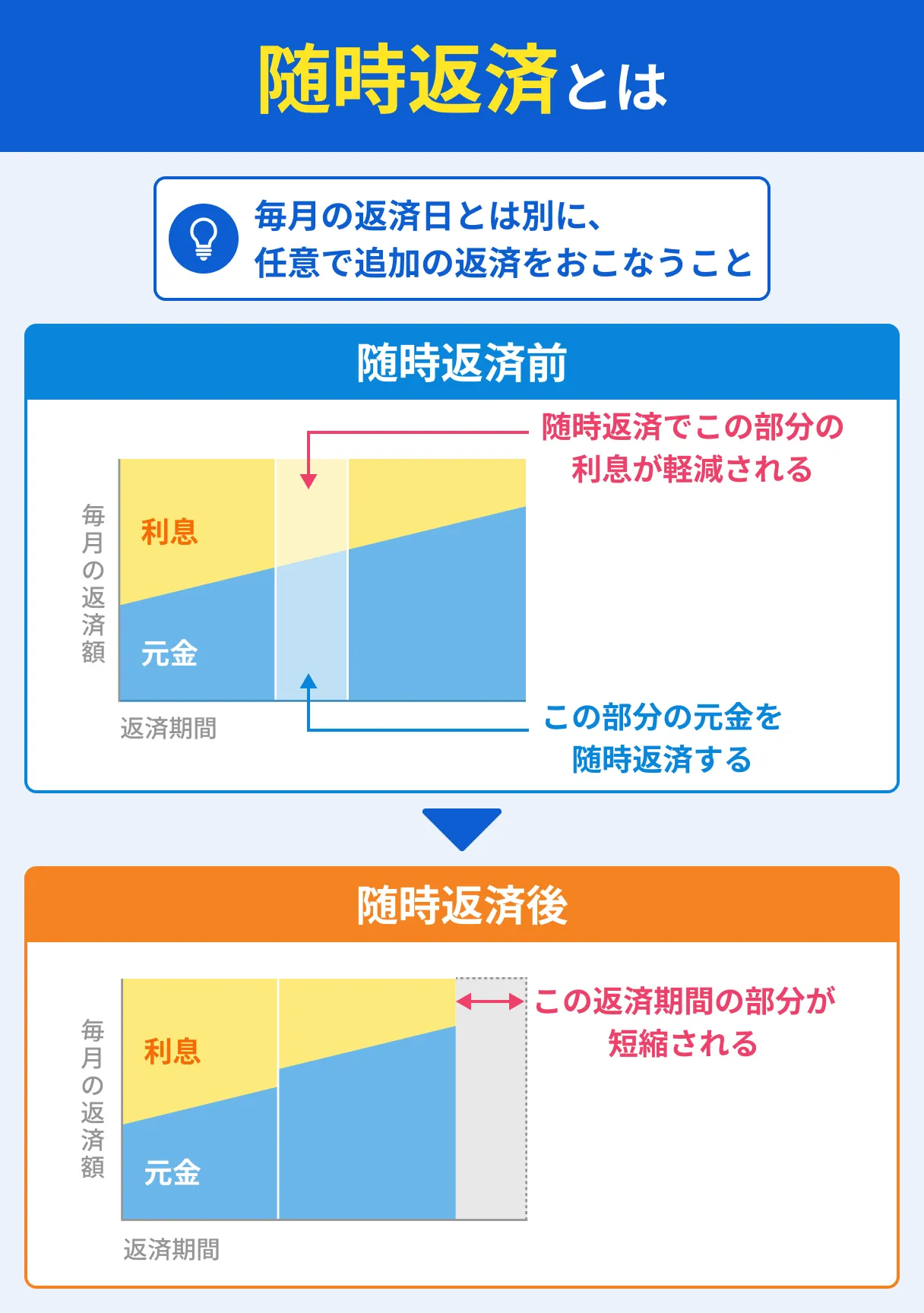

あらかじめゆとりを持った返済計画を立て、随時返済も活用しながら利用してください。

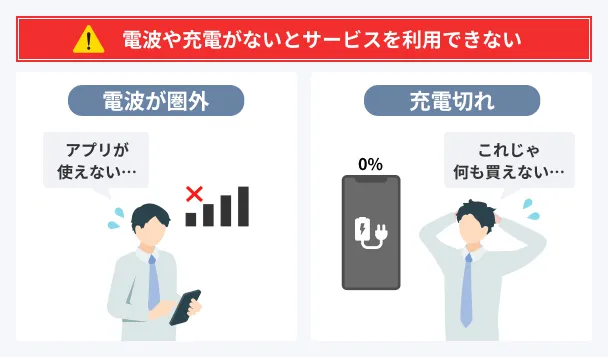

スマホの電波や充電がないと利用できない

スマホひとつでお金が借りられるのは便利な反面、スマホの電波や充電がなければ一切の手続きができないデメリットもあります。

消費者金融など、お金借りるアプリの一部ではローンカードの発行も可能なため、不安な人は利用を検討してください。

また、電池切れのリスクに対しては、モバイルバッテリーを持ち歩くなどの対策もあります。

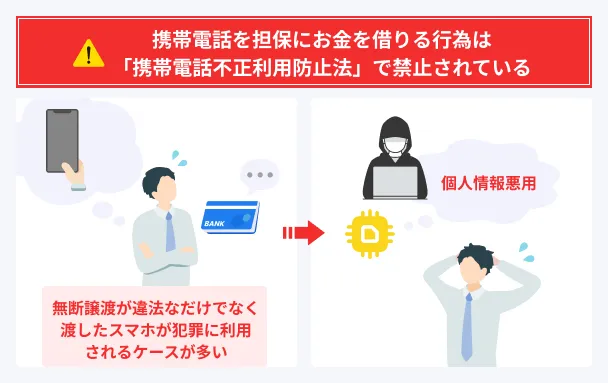

スマホを担保にお金借りるのは違法行為

スマホを担保にお金を借りるのは違法行為です。

携帯電話不正利用防止法では、自分名義の携帯電話を通信会社に無断で譲渡する行為を禁止しています。

違反した場合、2年以下の懲役または300万円以下の罰金に処せられます。

また、こうした違法行為を提案する業者は違法業者です。

携帯電話を渡してから連絡が取れなくなったり、個人情報が悪用されるなどのトラブルに巻き込まれる可能性があるため、利用は絶対に避けましょう。

よくある質問

まとめ

お金借りるアプリを利用すれば、スマホひとつで最短即日の少額融資を受けられます。

郵送物なしやカードレスでの利用も可能なので、家族に知られずに借入したい人にも適しています。

一方、手軽に利用できるため、借りすぎるリスクがあることには注意が必要です。

メリット・デメリットを正しく理解し、計画的に利用しましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

24時間振込手続き可能!

24時間振込手続き可能!

貸金業務取扱主任者・FP|村上敬

スマホを担保にお金を借りたい場合は、質屋を利用してください。

質屋は合法的に認められた仕組みのため、違法行為にはなりません。

ただし、質屋の金利は月利で計算されるため、利息が膨らみやすい傾向があります。

返済できなければ質流れといい、スマホが手元に戻らない可能性もあるため、安易に利用しないでください。