カードローンとは?メリットや自分に合ったカードの選び方を解説

【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

ファイナンシャルプランナー(CFP)、海外生活ジャーナリスト。金融機関勤務を経て96年FP資格を取得。現在は、FPとして各種相談業務やセミナー講師として活躍する一方、多数の執筆活動も行っている。海外移住に関する相談にも対応しており、特にカナダや韓国への移住や金融・保険情報に関して多数の相談を受けている実績がある。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- カードローンの基礎知識を知り正しく利用をしたい

- カードローンの種類を知り目的に合った選択をしたい

- 自分に合ったカードローンを知りたい

テレビCMや街中の看板などで目にすることはあっても、いまいちピンと来ない人は多いかと思います。

結論、カードローンとは「カードを使ってATMでお金を借りるサービス」です。

そうなると、次に気になってくるのが以下のような点です。

- クレジットカードのキャッシングとどう違うのか?

- どんなカードローンがあり、どんな特徴があるのか?

- カードローンはどのように比較すればいいのか?

この記事で、全てわかりやすく解説します。

カードローンとは「お金を借りるためのカード」である

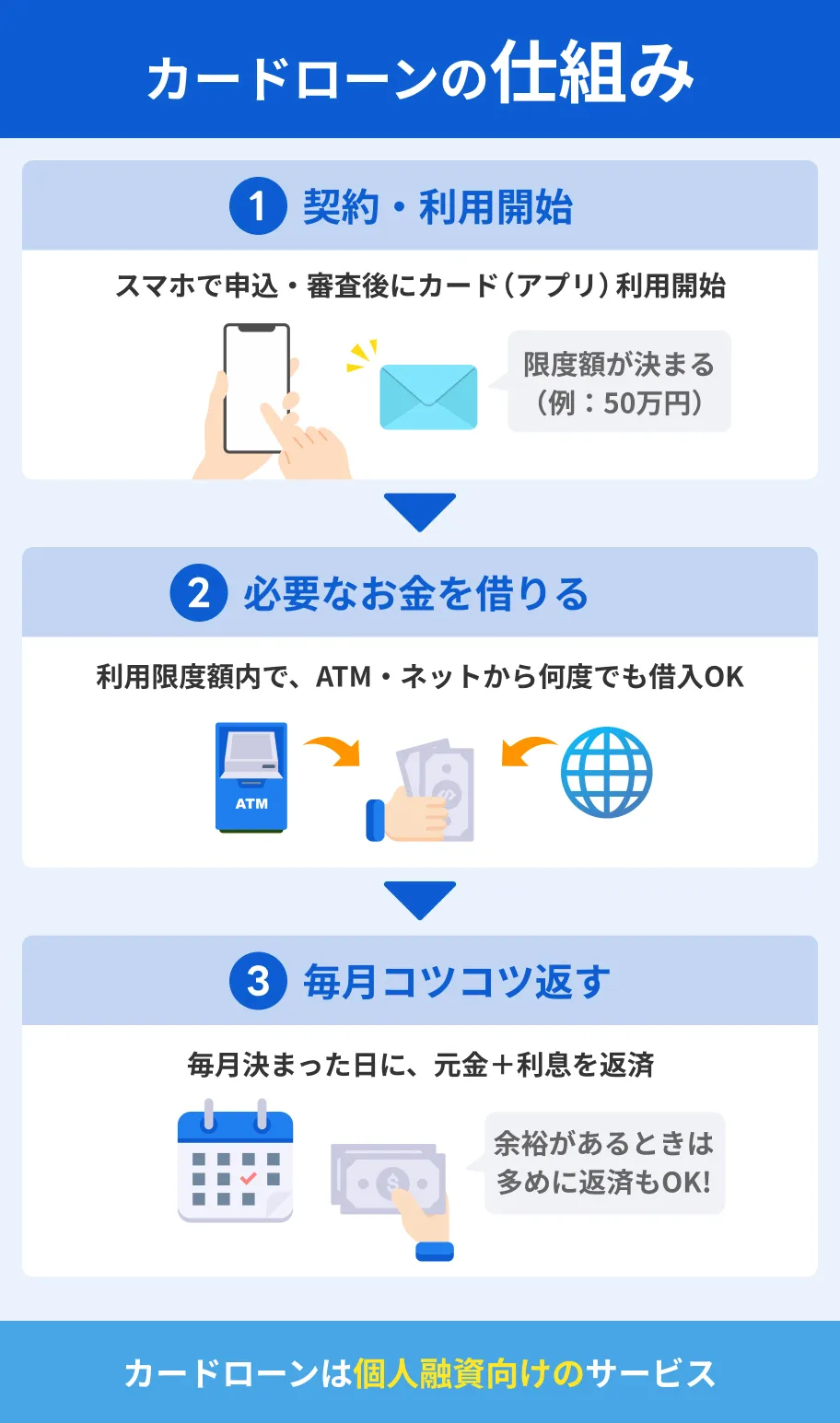

カードローンは、金融機関に直接出向くことなく、ATMでお金を借りることができるローン商品です。

「お金を借りる」と言うと、金融機関(銀行や消費者金融など)の窓口で直接お金を受け取る様子をイメージする人も多いでしょう。

カードローンは、ATMで使える専用カードの発行やアプリを使用することで、来店の手間を無くしています。

テレビCMで有名なカードローン

「お金を借りるところ」は、テレビCMなどで馴染みがありますし、街中の看板でもよく見かけます。

アコムやプロミス、アイフルなどは、カードローンの1つです。

また、三井住友銀行カードローンや三菱UFJ銀行カードローンなどは、CMでも「カードローン」と言っているのでイメージしやすいかと思います。

他にも多くの「お金を貸している業者」がカードローンを取り扱っています。

カードローンの特徴【4つのメリット・3つのデメリット】

カードローンとは具体的にどういったものか。

それを理解するには、「カードローンにどんな特徴があるのか」を知るのが近道です。

4つのメリット

一言にまとめると、カードローンには手軽に利用できるという特徴があります。

なぜなら、カードローンは「必要なときに、必要なお金を借りるため」のローンだからです。

手続きが複雑で、住宅ローンや自動車ローン(マイカーローン)のように手間・時間がかかるものだと、その目的に適しません。

住宅ローン

住宅ローンカードローンは、クレジットカードと同じくらい手軽に契約・発行できるローン商品です。

詳しい契約手順は、後ほど解説します。

メリット1.担保・保証人なしで利用できる

カードローンは担保・保証人が不要な商品が多くあり、顧客の返済能力に応じた金額を貸付けしています。

返済能力とは、「毎月の返済に充てられるお金の余裕」のことで、収入と支出に関する情報をもとに測られます。

簡単に言うと、収入から家賃やローン返済額などの支出を除いた金額に余裕があればあれば、「返済能力あり」ということになります。

返済能力がある人は、それに応じた金額をカードローンで借りることができます。

メリット2.限度額の範囲内なら何度でも利用できる

カードローンは、顧客の返済能力に応じて限度額(借りられる金額の上限)を設定してくれます。

その範囲内であれば、いつでも・何度でも自由に借入が可能です。

たとえば、50万円の限度額が設定されたとしましょう。この場合、最初に20万円借りたとしたら、残り30万円の範囲内で借入できます。

追加でお金を借りる際に、毎回審査を受ける必要はありません。

借入のたびに審査が発生する他ローンと違い、手間が少なく済みます。

メリット3.どんな目的にも利用できる

カードローンは、住宅ローンや自動車ローンなどとは違い、借りたお金を何に使っても問題ありません。

犯罪・反社会的組織に関係する費用以外であれば、何に使っても良いです。

カードローンの用途(例) |

- 日常的な出費

- レジャー・趣味・娯楽の費用

- 冠婚葬祭の費用

- 教育・教養・養育費

- クレジットカードの代金支払い

- 自動車の修理・維持にかかる費用

- 納税・納付等の支払い(自動車税、地方税など)

たとえば、旅行に行くための費用としても使えますし、家賃の支払いに充てることも可能です。

メリット4.コンビニの提携ATMで借入・返済できる

セブンイレブンやファミリーマートなど、身近なコンビニに設置されている提携ATMで借入・返済できます。

そのため、提携ATMさえ稼働していれば、深夜であっても土日であってもお金を借りることができるのです。

たとえば、休日に旅行先で現金を忘れてしまったとしても、カードローンがあればお金を用意できます。

3つのデメリット

カードローンには、他のローンほど貸付条件が良くないという特徴があります。

貸付条件とは、金利と融資額(限度額)のことです。

要は、住宅ローンや自動車ローンより金利が高く、借りられる金額は少ないということです。

そもそも、カードローンは「日常的な支出」に使えるように設計されたサービスなので、非日常的な高額商品(住宅や自動車)の購入などには向いていません。

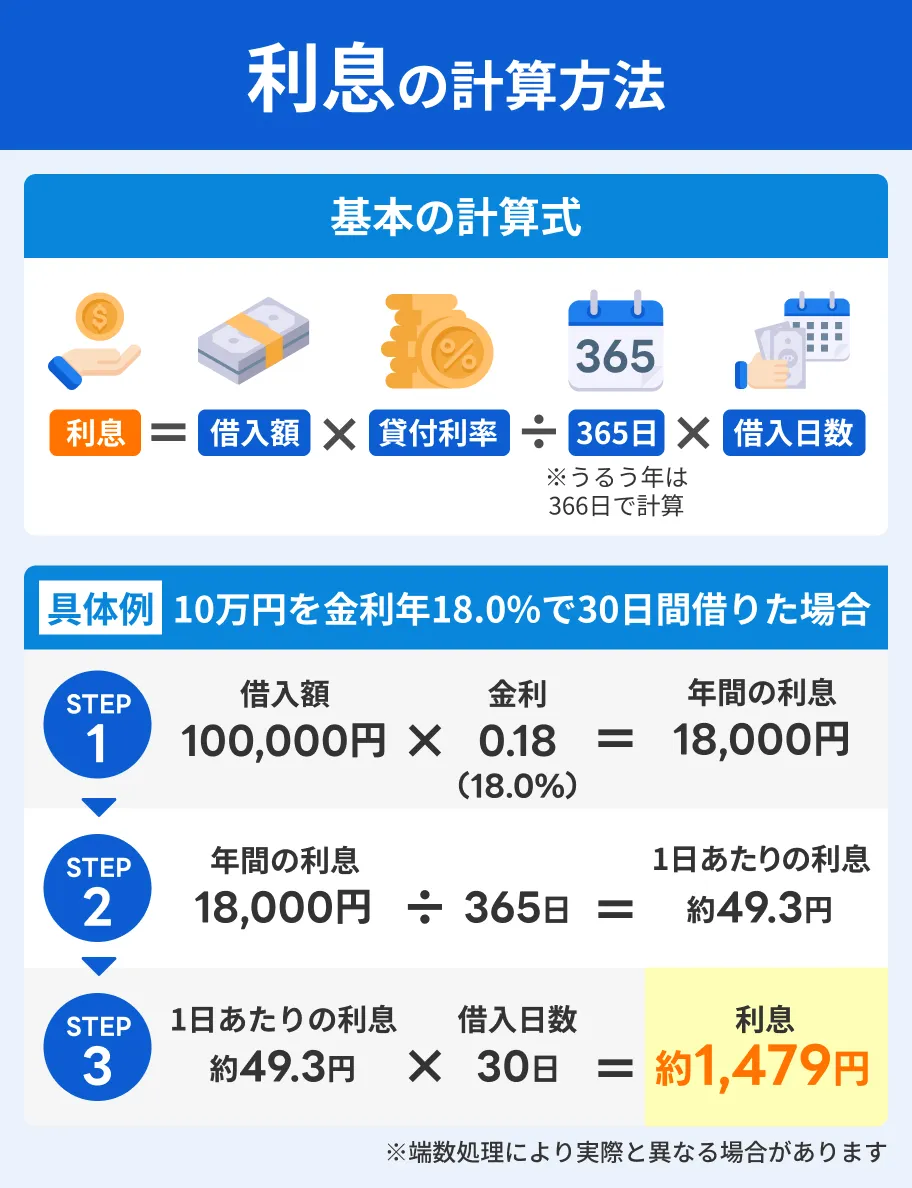

デメリット1.他のローンと比べて金利が高い

どのカードローンも、はっきり言って金利は高いです。

住宅ローンや自動車ローンが年10.0%未満の金利を設定していることに対し、カードローンは基本的に年15.0~18.0%程度の金利に設定されます。

貸付金額が少ない分、貸し手(金融機関)の利益が少ないからです。

金融機関にとってローンというものは、「利息で収益を得る商品」です。その利息は、貸付金額と金利をもとに算出されます。

カードローンは、住宅ローンや自動車ローンなどと比べて貸付金額自体が少ないため、金利を上げて収益を高めないと仕事になりません。

そのため、どうしてもカードローンの金利は他ローンより高くなってしまう傾向にあります。

デメリット2.年収の3分の1までしか借りられない

年収の3分の1までになっている理由は、それ以上の金額を貸してしまうと、顧客が破産するリスクを高めてしまうからです。

実は、総量規制という「貸し手が守らなくてはならない法律上のルール」があり、その中で年収の3分の1を超える貸付が禁止されています。

総量規制

総量規制すべての金融機関が、このルールを守らなくてはいけないというわけではありません。

しかし、顧客を破産させるほどの貸付をするわけにもいかないため、ほとんどの金融機関が「年収の3分の1を超える貸付はしない」と取り決めているのが現状です。

ファイナンシャルプランナー|飯田道子

総量規制は、借入金額を無理のない範囲に留めるための仕組みです

総量規制のボーダーラインが「年収の3分の1」である理由は、それくらいの金額までなら返済可能であり、破産することは考えにくいとされているからです。とはいえ、家族構成や資金用途はそれぞれ異なります。3分の1は目安に過ぎないため、無理な借入をおこなわないに越したことはありません。

デメリット3.無計画に使うと借り過ぎてしまう

カードローンは、事前に「何に使うか」「いくら使うか」を決めなくとも利用できます。つまり、無計画な借入もできるローン商品です。

しかし、無計画に借入を重ねてしまうと、月々の返済負担が大きくなり過ぎる可能性があります。

このデメリットを回避するには、必要以上の金額を借りないことが重要です。

ファイナンシャルプランナー|飯田道子

カードローンの利用にあたっては自己管理が重要

カードローンのメリットは、用途の制限がなく、自由にいつでも借りられる点です。ただ、それゆえに気づいたら借り過ぎていて返済できないということにもなり兼ねません。しっかり返済するには、まずは本当に必要なお金なのか?を考え、無理なく返済できる金額かをシミュレーションしてから借りるようにしましょう。

カードローンを利用する際は、必ず「毎月いくらまでお金を捻出できるか」を確認のうえ、返済額がそれを上回らない範囲で借りることを心がけてください。

なお、月々の返済額は、返済シミュレーションで試算できます。

返済シミュレーションとは、「借入金額」「金利」「返済期間」から毎月の返済額を試算できるサービスです。

各カードローンの公式サイトにもありますが、マネットでも用意してあるので、ぜひ利用してみてください。

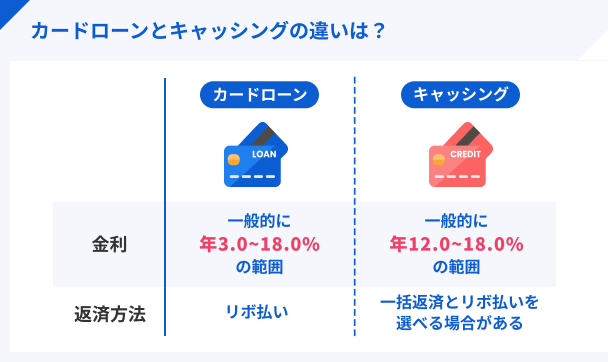

クレジットカードのキャッシングとの違いは?

カードローンもクレジットカードのキャッシングも、「カードを使ってATMでお金を借りるサービスである」という点は同じです。券面にも大きな違いはありません。

結論を言ってしまうと、金利と返済方法が違います。

金利の違い:カードローンのほうが下がりやすい

前提として、カードローンにせよキャッシングにせよ、契約当初の顧客には「上限の利率」が適用されるのが一般的です。

金利は限度額が高いほど低く設定されるのですが、契約当初は限度額自体が低くなりやすいからです。

カードローンの場合、長く利用していると限度額を増やせるようになり、それに応じて金利も下がっていく傾向があります。

一方で、クレジットカードのキャッシングは、なかなか金利が下がりません。

カードローンが「貸付で収益を得ること」をメインとしていることに対し、クレジットカードのキャッシングは「サブ的なサービスとして貸付している」に過ぎないからです。

そのため、クレジットカードのキャッシングは、金利の幅が狭く設定されており、そもそも下がる余地が少なくなっています。

| 金利 | 公式サイト | |

|---|---|---|

|

年2.0 ~ 14.0% | 詳細は こちらへ |

|

年1.4 ~ 14.6% | 詳細は こちらへ |

|

年2.4 ~ 17.9% | 詳細は こちらへ |

|

年3.0 ~ 18.0% | 詳細は こちらへ |

|

年2.5 ~ 18.0% | 詳細は こちらへ |

|

年3.0 ~ 18.0% | 詳細は こちらへ |

|

年4.5 ~ 18.0% | 詳細は こちらへ |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

| クレジットカード名 | 金利 |

|---|---|

| 楽天カード | 年18.0% |

| エポスカード | 年18.0% |

| セゾンカード | 年2.8~18.0% |

| ルミネカード (ビューカード) | 年18.0% |

| セディナカード | 年18.0% |

| オリコカード | 80万円コースまで:15.0~18.0% 100万円コース以上:15.0% |

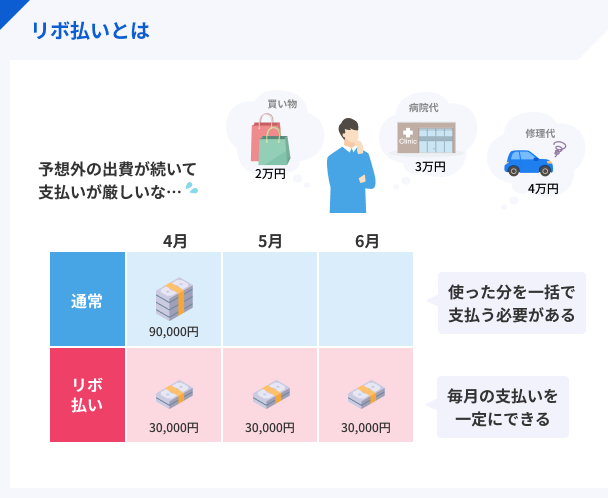

返済方法の違い:キャッシングは「一括」「リボ払い」から選べるケースがある

一部のクレジットカードは、キャッシング時に返済方法を選択できます。

一方で、カードローンの返済方法はリボ払いがメインの返済です。

リボ払い

リボ払いこの違いがある理由は、キャッシングのほうがカードローンよりも少額の利用を想定しているからです。

キャッシングは、10万円以内の少額利用が一般的であり、カードローンは10万~50万円程度の借入が多くなっています。

要は、カードローンの方が1カ月では完済しにくい金額の借入に向いているということです。

ファイナンシャルプランナー|飯田道子

メリットとデメリットを知って使い分けよう

カードローンのメリットは、借入額が多くなると適用される金利が低くなる点です。一方で、キャッシングのメリットは、クレジットカードの利用額と一緒に請求がくるため、支払い管理がしやすい点です。自分のニーズに近いのはどちらかを判断すると選びやすくなります。

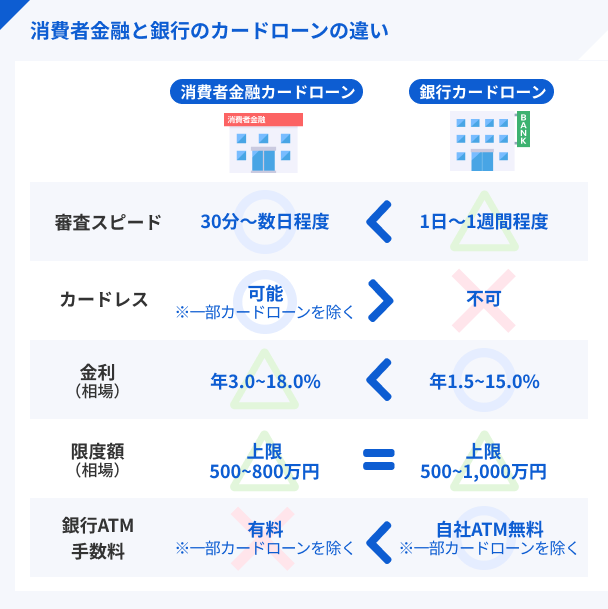

カードローンの種類と特徴

カードローンは、提供している金融機関で2つの種類に大別できます。

その種類とは、消費者金融カードローンと、銀行カードローンの2つです。

細かなサービス内容は1社ごとに特徴がありますが、「消費者金融カードローン全般」と「銀行カードローン全般」とを比較しても違いがあります。

消費者金融カードローンは利便性が高い

利便性が高いというのは、「金利・限度額といった貸付条件」以外のサービスが豊富である、という意味です。

消費者金融のカードローンは対応スピードが銀行より早く、専用アプリを使った借入・返済や、スマホ上ですべての利用手続きがおこなえる「WEB完結申込」が利用できることなど、銀行より利便性が高いサービス内容となっています。

一言にまとめると、金利は高いが使い勝手が良い、ということです。以下のような人に向いています。

向いている人 |

- 数日以内にお金が必要

- 電話連絡を受けたくない

- カードを持ちたくない

数日以内にお金が必要

どの消費者金融も、最短で申込をした当日中の借入ができます。

早ければ3分~20分でお金を借りられるので、お急ぎの人は消費者金融が向いています。

電話連絡を受けたくない

担当者に相談することで、スマホ・携帯電話以外の連絡先(勤務先・自宅など)への電話連絡を回避できます。

※場合によって職場・自宅への電話が必須となります。

カードを持ちたくない

一部の消費者金融(プロミス・アイフル・SMBCモビット・レイク)は、「WEB完結」という方法で申込をすることで、カード発行をせず利用できます。

カード発行をしない場合、希望口座に振込もしくは専用アプリを使った借入・返済をすることになります。

実際に消費者金融のカードローンを利用した人の声を紹介

ユーザー評価

借入しやすい環境がATMなどで整っているだけでなく、サポート体制も十分でスピーディーに相談できる状態です。アプリでも書類提出ができる点が、時間もかからずに対応できてありがたいです。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 61万円 | 金利 | 年17.8% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

ユーザー評価

登録から借入がスムーズで電話対応がとても丁寧なところです。また、ネットからすぐに申込ができて職場にもバレることが無いので、こちら側の配慮ができているところも良いです。

| 利用したカードローン | アイフル |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年18.0% |

| 審査時間 | 30分以内 | 借入事実の把握 | 配偶者、友人 |

| 重視した点 | 借入スピード | ||

ユーザー評価

アプリの内容やデザインやポイントの連携など、どの面から見ても特に不満が生まれるようなところでは無いと思います。私はSMBCモビットを含め2社の借入がありますが、はじめからこちら1本にしておけばよかったなと思います。

| 利用したカードローン | SMBCモビット |

||

|---|---|---|---|

| 借入金額 | 47万円 | 金利 | 年18.0% |

| 審査時間 | 3時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 審査の容易さ | ||

銀行カードローンは貸付条件が良い

銀行カードローンは、適用金利の面で消費者金融よりも優れています。

申込した当日中の借入は対応していないところが多いですが、消費者金融と比較して利息の負担を軽くできるでしょう。

なお、消費者金融より対応スピードが遅いとはいえ、銀行カードローンも1週間あれば利用開始できます。

よほど急ぎでないなら、銀行カードローンから利用を検討してみてもいいかと思います。

向いている人 |

- 少しでも金利を抑えたい人

- 消費者金融のカードを持ちたくない

- すでに消費者金融から利用している

少しでも金利を抑えたい人

金利の低さにこだわるなら、銀行カードローンを選びましょう。

たとえば、10万円借りるとしても、消費者金融より年3.0~4.0%ほど低い金利で借りられる可能性が高いです。

上限金利が低めに設定されているためです。ただし、短期間の完済が見込める場合は無利息期間のある消費者金融が向いている場合もあります。

計画を立てたあとに比較、検討してみましょう。

消費者金融のカードを持ちたくない

銀行カードローンは、一般的に「キャッシュカード」にカードローン機能を付け加えられます。

キャッシュカードであれば、ATMで利用している様子を誰かにみられたところで、カードローンを使っているとは気づかれません。

とはいえ、消費者金融の多くはカードレスに対応しているため、専用アプリで取引が可能です。単にカード本体を増やしたくない人は銀行カードローンにこだわる必要はないでしょう。

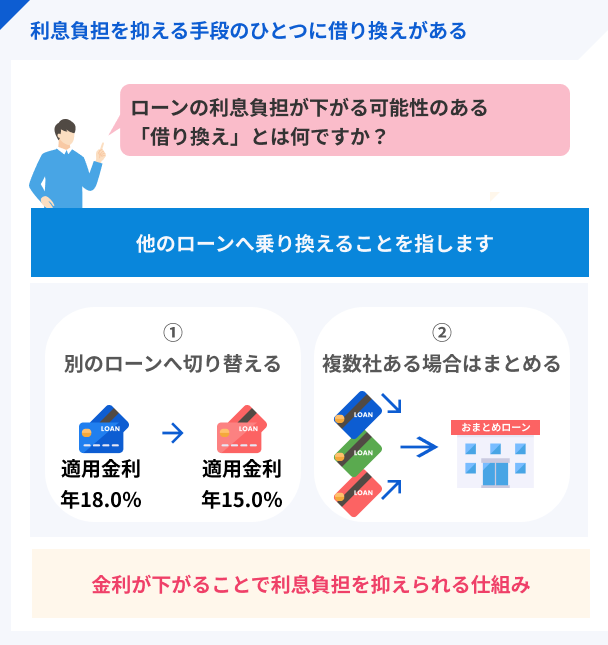

すでに消費者金融から利用している

すでの消費者金融から借入している人は、銀行カードローンに借り換えることで適用金利が下がる可能性があります。

銀行カードローンは消費者金融と比較して上限金利が低めに設定されている傾向があるため、借入限度額が変わらなくても金利を下げることが可能です。

実際に銀行カードローンを利用した人の声を紹介

ユーザー評価

楽天銀行の口座開設をしていれば、借入手続きや返済が簡単にできてカードローンがより身近になります。金利優遇キャンペーンも頻繁に行われているので借入がしやすいです。

| 利用したカードローン | 楽天銀行スーパーローン |

||

|---|---|---|---|

| 借入金額 | 30万円 | 金利 | 年8.0% |

| 審査時間 | 当日中 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入金利 | ||

ユーザー評価

やはり、安心感が大きい。そして、消費者金融などと比べると金利がとても低めなので、お得感がある。あと、キャッシュカードにカードローン機能をつけられるので、誰にもバレずに借りられる。

| 利用したカードローン | みずほ銀行カードローン | ||

|---|---|---|---|

| 借入金額 | 35万円 | 金利 | 年14.0% |

| 審査時間 | 1週間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入金利 | ||

ユーザー評価

金利が最高で年14.6%ですので大手の消費者金融に比べたらかなり低くATM利用手数料も振込手数料も全部無料というのが決め手になります。利用限度額50万円超を希望の場合、収入証明書の提出が必要になりますがそちらも問題なく用意できました。

| 利用したカードローン | 三菱UFJ銀行カードローン バンクイック |

||

|---|---|---|---|

| 借入金額 | 200万円 | 金利 | 年7.6% |

| 審査時間 | 1週間以内 | 借入事実の把握 | 上司 |

| 重視した点 | 借入金利 | ||

マネット編集担当/キャッシングガイド

奥山 裕基

カードローンの選び方は、自身の利用方法によって選択してください。もし、返済までの期間が長くなりそうな場合は、銀行カードローンが適しています。元金とともに返済する利息は借入期間に比例して増加します。また、適用金利が低ければ利息を抑えられます。返済計画を立てた時点で返済期間が1年以上かかりそうな場合は、はじめの金利を抑えられる銀行カードローンの利用が向いていると言えます。

カードローンの選び方【4つの比較ポイント】

カードローンがどんなものなのかが理解できたら、「結局どれを選んだらいいのか?」が知りたいでしょう。

先にお伝えしておくと、最適なカードローンというのは人によって異なります。

なぜなら、「状況」や「何を重視するか」によって、どのカードローンが合っているのか条件が変わってくるからです。

そのため、ここでは適切なカードローンの選び方を解説します。

選び方 |

- 金利を比較

- 返済のしやすさで比較

- 持っている口座から選択

- 借入のスムーズさで比較

選び方1.金利を比較

利息を低く抑える点を重視しているなら、金利に着目してください。

限度額に応じた金利を見比べると良いでしょう。

前提として、カードローンの金利は限度額に反比例します。

具体的には「限度額がいくらのとき、金利が何%になるか」は、カードローンによって異なります。

そのため、金利を比較してカードローンを選ぶのなら、「自分の限度額を試算したうえで、それに応じた金利を見比べる」必要があります。

そうすれば、より正確な金利比較ができます。

| カードローン | 借入額100万円以下 | 100万円超~200万円以下 | 200万円超~300万円以下 | 300万円超~400万円以下 |

|---|---|---|---|---|

| アコム | 年7.7%~18.0% | 年7.7%~15.0% | 年7.7%~15.0% | 年4.7%~7.7% |

| 三井住友銀行 | 年12.0%~14.5% | 年10.0%~12.0% | 年8.0%~10.0% | 年7.0%~8.0% |

| 三菱UFJ銀行 | 年13.6%~14.6% | 年10.6%~13.6% | 年7.6%~10.6% | 年6.1%~7.6% |

| みずほ銀行 | 年14.0% | 年12.0% | 年9.0% | 年7.0% |

選び方2.返済のしやすさで比較

自分のペースで返済できるかどうかを重視するなら、「借入金額ごとの最低返済額」を比較してみましょう。

毎月の返済負担を軽くしたいのであれば、最低返済額が低いカードローンを選びましょう。

短期間に完済したいなら、あえて最低返済額が高いカードローンを選ぶと良いです。

ちなみに、月々の返済負担を軽くしたいなら、「みずほ銀行カードローン」がおすすめです。

借入残高が20万円までなら月々2,000円~になるからです。

選び方3.持っている口座から選択

意外と差がつくのが、「どの銀行口座を持っているか」という観点からの比較です。

カードローンによっては、特定の銀行口座を持っていることで得られるメリットがあるからです。

先にお伝えしておきますが、この観点から比較するならアイフル以外の消費者金融を選んでください。

アイフルは、銀行傘下のカードローンではないため、特定の銀行口座に応じたメリットがありません。

銀行カードローンは、その銀行以外の口座を持っていても大きなメリットがありません。

そのため、アコム・プロミス・SMBCモビット・レイクに絞って比較するほうが効率的です。

選び方4.借入のスムーズさで比較

「手軽にお金を借りたい」「手間と時間をかけたくない」と考えている人は、借入スピードにかかわる項目を比較しましょう。

この観点から比較して総合的に判断するなら、おすすめはプロミスです。

なぜなら、自動契約機の数が多く、アプリローンやWEB完結申込など「カードレスでお金を借りるためのサービス」が充実しているからです。

| 公式サイト | 審査時間 | 融資時間 | 土日の審査対応 | |

|---|---|---|---|---|

|

詳細は こちらへ |

最短20分※1 | 最短20分※1 | |

|

詳細は こちらへ |

最短3分 | 最短3分 | |

|

詳細は こちらへ |

最短18分 | 最短18分 | |

|

詳細は こちらへ |

10秒簡易審査 | 最短15分※1 | |

|

詳細は こちらへ |

お申込み完了後、最短15秒で審査結果を表示※ | Webで最短15分融資も可能!※ | |

|

詳細は こちらへ |

最短即日 | 最短翌営業日 | |

|

詳細は こちらへ |

数日 | 数日 |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

まとめ

以上、カードローンがどういったものなのか、詳しく解説しました。

最後に、要点をおさらいしておきます。

記事の要点 |

- カードローンは「お金を借りるためのサービス」である

- カードローンには手軽に利用できる

- 他のローンほど貸付条件が良くない

- クレジットカードのキャッシングより金利に幅がある

- カードローンは消費者金融と銀行の2種類がある

- 消費者金融カードローンは利便性が高い

- 銀行カードローンは貸付条件が良い

- カードローンは状況・目的に合わせて比較すべき

改めて言いますが、カードローンは無計画に使うと借り過ぎてしまう可能性が高いです。限度額を「自分のお金だ」と錯覚してしまった場合、借り過ぎが加速するため注意しましょう。

そうならないためにも、この記事でお伝えしたポイントはしっかり頭に入れたうえで、計画的な利用を心がけてください。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

ファイナンシャルプランナー|飯田道子

各社でカードローンサービスの内容に違いがあるので申込前に比較しましょう

カードローンは大きく分けると「消費者金融カードローン」と「銀行カードローン」の2つがあります。アイフルやプロミスなどは消費者金融カードローンに該当し、三井住友銀行や三菱UFJ銀行など銀行名が付いているものは「銀行カードローン」に該当します。それぞれメリットや注意点がありますので、カードローンの特徴を考慮し申込先を検討するとよいでしょう。