キャッシングとは借金である!3つのリスクと適切な対処法を専門家が解説

∨【コンテンツの広告表記に関して】

>提携企業一覧

ファイナンシャルプランナー

1級FP技能士、行政書士、宅地建物取引士、1種証券外務員、ビジネス法務エキスパート

東証プライム上場の金融機関に勤務し、主に住宅ローンの相談販売を担当。顧客に対し最適資金計画を提案しマイホーム

購入に関する法令や税額控除制度についても説明。これらの経験を活かし勤務と並行し金融・不動産に特化したライターとし

て活動しています。>公式ウェブサイト

マネット編集担当/キャッシングガイド

奥山 裕基

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

この記事の要点 |

- キャッシングとはカード会社や消費者金融から現金を借りること

- 返済方法は一括払いとリボ払いに分かれている

- キャッシングする際は計画性がとても重要

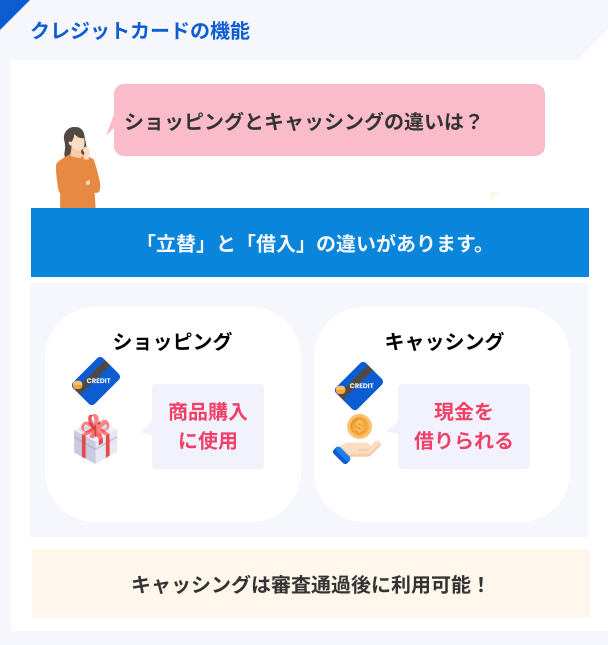

キャッシングとは?ショッピング機能と何が違う?

クレジットカードに追加できる機能のひとつに、キャッシングがあります。

普段、ショッピング機能しか利用していない人にとっては、キャッシングとは何なのかは、わかりにくいものかと思います。

では、キャッシング機能とショッピング機能は何が違うのか。まず、両機能を比較しましょう。

| 機能の比較 | キャッシング | ショッピング |

|---|---|---|

| 用途 | 現金の借入 | 買い物時の代金支払い |

| 使う場所 | ATM | 加盟店のレジ |

| 利息 | 金利・利用額・利用日数に応じて発生 | 1回払い・2回払いは無利息 |

| 枠の上限 | 年収の1/3まで | 信用に応じて決定 |

ショッピングが「物を購入するための機能」であることに対し、キャッシングはどのような目的にも利用できます。

加盟店からの手数料を主な収益源としているショッピング機能に対し、キャッシングは顧客自身から利益を得るしかないため、必ず利息が発生するようになっています。

クレジットカードの機能だからといって、手数料なしで利用できるわけではありません。

カード会社や消費者金融などからの現金借入

簡潔に「キャッシングとは何か」をお伝えすると、カード会社や消費者金融などを相手に現金を借入することです。

現金を借入する相手や方法としては、他にも以下が挙げられます。

- 国(生活福祉資金貸付制度など)

- 保険会社

- 共済組合

しかし、これらはキャッシングと言いません。

キャッシングしたお金の用途は原則として自由

キャッシングしたお金は、事業資金以外としてなら原則としてどういった目的にも使えるので、たとえば生活費の補填や冠婚葬祭費としても利用できます。

「お金を借りる商品」としては、住宅ローンや教育ローンなども代表的ですが、それらは用途が限定されたものでありキャッシングとは言いません。

基本的に金額は少ない

一般的に、キャッシングで利用される金額は10万~50万円程度と、借入としては比較的に少額となっています。

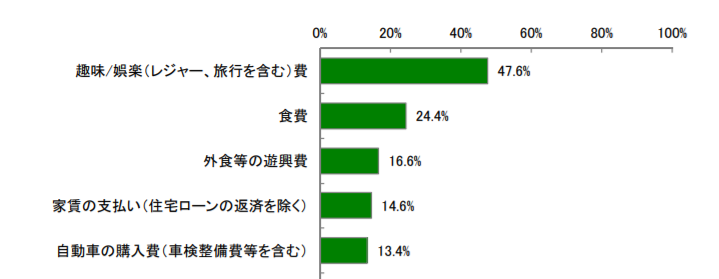

これは、キャッシングが主に「趣味・娯楽のための資金」として利用されているからです。

画像引用:日本貸金業協会『資金需要者等の現状と動向に関する調査結果報告』

確かに、人によっては100万円を超える高額キャッシングをしている場合もありますが、大抵は「欲しいものがあるがお金が足りない」といったような状況で利用されているのです。

キャッシングの具体的な方法

「キャッシング」でお金を借りる具体的な方法としては、カードを使ったものとネットを使ったものが代表的です。

店頭窓口で直接現金を受け取るという手段もありますが、ことキャッシングにおいてそれは一般的ではありません。

キャッシング方法1:ATM・CDを利用した借入

特に代表的なキャッシング方法が、クレジットカードやキャッシング専用カードをATMやCDに挿入して現金を引き出すというものです。

イメージとしては、キャッシュカードを使って預金を引き出す要領で利用できます。

|

|

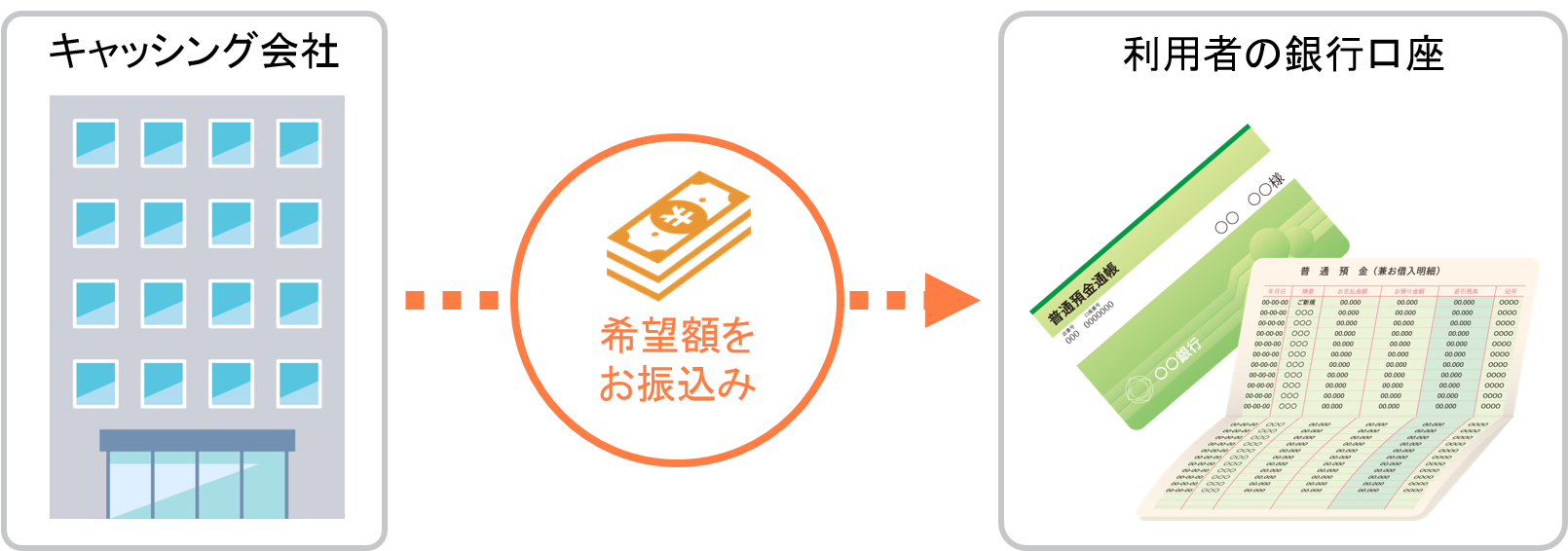

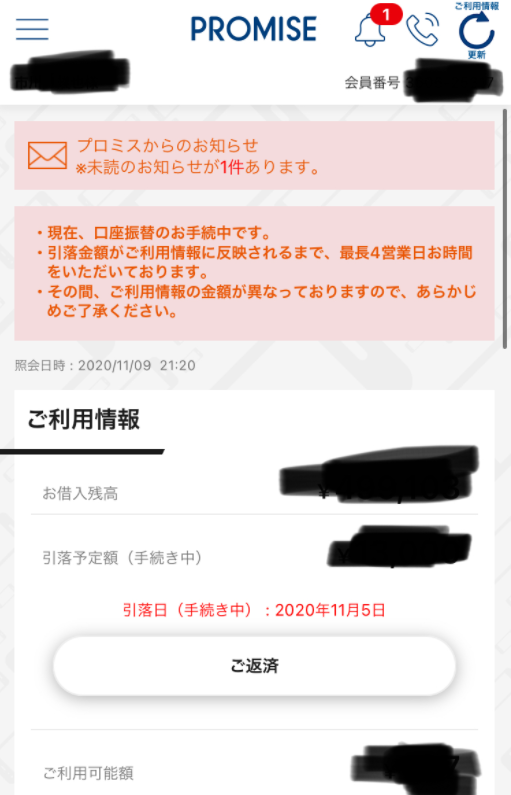

キャッシング方法2:預金口座への振り込みによる借入

カードを利用せず、会員ページから口座への振り込みを依頼するというキャッシング方法もあります。

スマホやPCからWEB上でのキャッシング方法なので、人目を気にする必要がありません。

ただし、このキャッシングは一部のカード会社・銀行では扱っていないので注意しましょう。

|

|

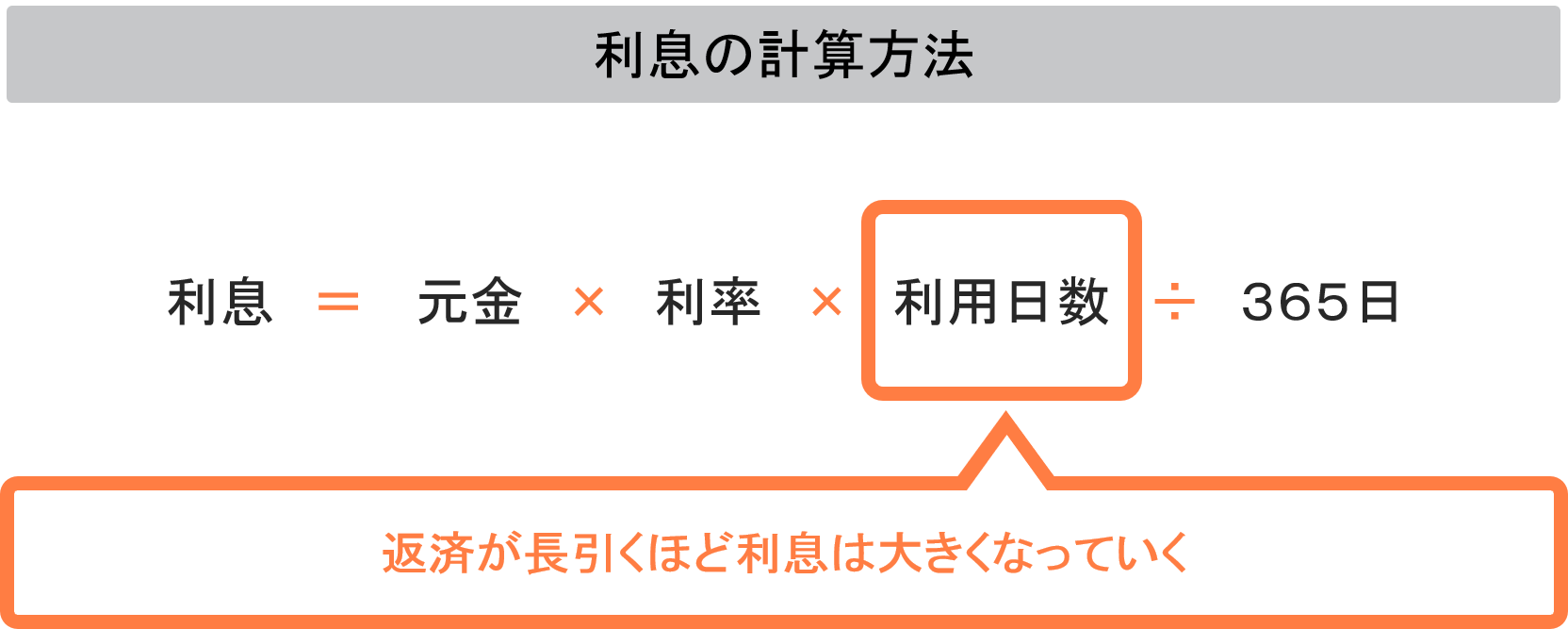

キャッシングは金利に応じた利息が発生する

キャッシングは、平たく言えば借金と変わりません。そのため、借りた金額・金利・利用日数に応じて利息が発生します。

たとえクレジットカードを使ったキャッシングであっても、かならず利息は支払わなくてはならないので、あくまでもお金を借りているという意識はしっかり持っておきましょう。

金利の上限は年20%

利息金額の上下に大きく影響する金利ですが、その数値は法律で「上限は年20%まで」と定められています。

具体的には、利息制限法という法律において、融資額に対して段階的に上限金利が設けられているのです。

|

利息制限法とは |

| 貸付金額 | 上限金利 |

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

金利は限度額に応じて変動する

実際の金利は、一般的に○○%~○○%と幅が設けられており、限度額(キャッシング枠)が大きくなるに従って引き下げられていきます。

もちろん、利息制限法は遵守されるため、たとえば上限18%のキャッシングであっても、枠が100万円以上となれば必ず15%以下に引き下がるのです。

クレジットカードの場合は18%固定が一般的

具体的な金利はキャッシング会社によって異なりますが、クレジットカードのキャッシングにおいて、金利相場は18.0%です。

そして、一般的にその金利は固定であり、どれだけ使い続けても引き下げられることがないケースが少なくありません。

返済は一括もしくはリボ払い

会社によっても違いますが、基本的にキャッシングの返済は一括払いもしくはリボ払いです。

それぞれ、クレジットカードのショッピング代金の支払い方法と同じなので、イメージは掴みやすいのではないでしょうか。

一括払い:翌月に全額返済

一括払いは、キャッシングした翌月に、利息と併せて全額返済する方法です。

ショッピングの一回払いと同じ仕組みですが、支払い回数に関わらず利息が発生するという点は大きな違いと言えます。

|

|

リボ払い:利用額に応じて決まる一定額を数ヵ月かけて返済

リボ払いは、借入残高(実際にキャッシングした金額)に応じて段階的に変わる返済額を、数ヵ月に渡って支払い続ける方法です。

まとまった金額をキャッシングする際は、一括払いの負担がとても大きくなるので、自然とリボ払いになるでしょう。

|

|

利息に大きな差が生まれる

一括払いとリボ払いでは、返済期間そのものが異なるため、結果的に利息に大きな違いが生まれます。

|

一括払いとリボ払いの利息を比較 |

※リボ払いは毎月5,000円ずつ返済

| 一括払い | リボ払い |

| ¥1,500 | ¥17,239 |

| 差額:¥15,739 | |

ご覧の通り、金額にも依りますが、リボ払いは一括払いの10倍以上も利息が大きくなることがあるのです。

もちろん、無理な一括返済はおすすめできませんが、漫然とリボ払いを続けるのは避けたほうがいいでしょう。

キャッシングの種類は主に3つ

「キャッシング」というサービスは、様々な金融機関・貸金業者が提供しています。

代表的なものは、以下の3種類です。

種類1:クレジットカードのキャッシング機能

特に代表的なものが、クレジットカードに追加できるキャッシング機能です。

「キャッシングサービス」の中では特に身近なものと言えますが、一般的に小さい枠が設定されやすく、金利も高めなので、10万円以下の少額利用が適しています。

クレジットカードのキャッシング一覧

| クレジットカード | 金利 | 最低返済額 |

|---|---|---|

| 楽天カード | 年18.0% | ¥10,000 |

| エポスカード | 年18.0% | ¥5,000 |

| JCBカード | 年15.0~18.0% | ¥5,000 |

| NTTグループカード | 年18.0% | ¥10,000 |

| ヤフーカード | 年18.0% | ¥10,000 |

| JACCSカード | 年18.0% | ¥10,000 |

| オリコカード | 年15.0~18.0% | ¥10,000 |

| セブンカード | 年18.0% | ¥10,000 |

| ポケットカード | 年4.40~17.95% | ¥5,000 |

| 三菱UFJ-VISAカード | 年14.5% | ¥5,000 |

| 三井住友カード | 年15.0%・18.0% | ¥5,000 |

| dカード | 年18.0% | ¥10,000 |

| UCカード | 年15.0%・18.0% | ¥10,000 |

| UCSカード | 年18.0% | ¥5,000 |

| JP BANKカード | 年15.0% | ¥5,000 |

| イオンカード | 年7.8~18.0% | ¥3,000 |

| ライフカード | 年15.0%・18.0% | ¥10,000 |

| セゾンカード | 年12.0~18.0% | ¥2,000 |

| ファミマTカード | 年14.95~17.95% | ¥4,000 |

| セディナカード | 年18.0% | ¥5,000 |

種類2:消費者金融のキャッシングローン

消費者金融は、クレジットカードのキャッシングに特化したような、借入専用カードを発行しています。

契約当初の金利は、クレジットカードと同じように高めに設定されますが、利用し続けて信用を積めば段階的にお得になっていきます。

限度額もクレジットカードよりは高めに設定されるので、中長期的な計画に基づいたキャッシングに向いているでしょう。

消費者金融一覧

| 消費者金融 | 金利 | 最低返済額 |

|---|---|---|

| プロミス | 年4.5~17.8% | ¥4,000 |

| アコム | 年3.0~18.0% | ¥3,000 |

| アイフル | 年3.0~18.0% | ¥4,000 |

| SMBCモビット | 年3.0~18.0% | ¥4,000 |

| レイク【PR】 | 年4.5~18.0% | ¥4,000 |

種類3:銀行カードローン

厳密には「キャッシング」ではありませんが、銀行カードローンも本質的には同じサービスです。

今回紹介する中では特に金利が低めに設定されているので、まとまった金額のキャッシングに適しています。

銀行カードローン一覧

| 銀行名 | 金利 | 限度額 |

|---|---|---|

| 三井住友銀行 | 年1.5~年14.5% | 10万円~800万円 |

| 三菱UFJ銀行 | 年1.8~年14.6% | 10万円~500万円 |

| みずほ銀行 | 年2.0~年14.0% | 10万円~800万円 |

| りそな銀行 | 年3.5~年12.475% | 10万円~800万円 |

| 横浜銀行 | 年1.5~年14.6% | 10万円~1,000万円 |

| 東京スター銀行 | 年1.8~年14.6% | 10万円~1,000万円 |

| じぶん銀行 | 年2.2~年17.5% | 10万円~800万円 |

| イオン銀行 | 年3.8~年13.8% | 10万円~800万円 |

利便性の高いキャッシングサービス3選

上記でキャッシングの種類を解説しましたが、「結局どのサービスを使えばいいかわからない」と思った人もいるでしょう。

そんな人に向けて、初めての人でも安心して使える代表的なキャッシングサービスを3つほど紹介するので、参考にしてみてください。

アコム

アコムは三菱UFJフィナンシャルグループに属する消費者金融で、2023年の12月時点で174万人が利用しているカードローンとなります。

「はじめてのアコム」というフレーズでお馴染みですが、フレーズ通りに初めて使う人に優しいキャッシングサービスです。相談窓口が電話とチャットでわかれており、困ったことがあればすぐに相談できる環境が整っています。

WEB申込であれば最短20分で融資をしてくれるため、早くお金が必要な人にも選ばれています。アコムを実際に使った人の口コミは以下の通りです。

ユーザー評価

金利などを確認し無理のない範囲で返済ができることが大事だと思います。不安要素などはスタッフの方が電話などで相談に乗ってくださるのでいろいろと借りる前に相談してみるのもいいと思います。

| 利用したカードローン | アコム |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年18.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入スピード | ||

ユーザー評価

大手金融機関とグループ企業という事や、各種メディアでの広告の多さ、歴史的背景や創業年数など、社会的信用のある会社だと思って決めました。

| 利用したカードローン | アコム |

||

|---|---|---|---|

| 借入金額 | 140万円 | 金利 | 年15.0% |

| 審査時間 | 1時間以内 | 借入事実の把握 | 家族、友人 |

| 重視した点 | 借入の容易さ | ||

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、学生や女性でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

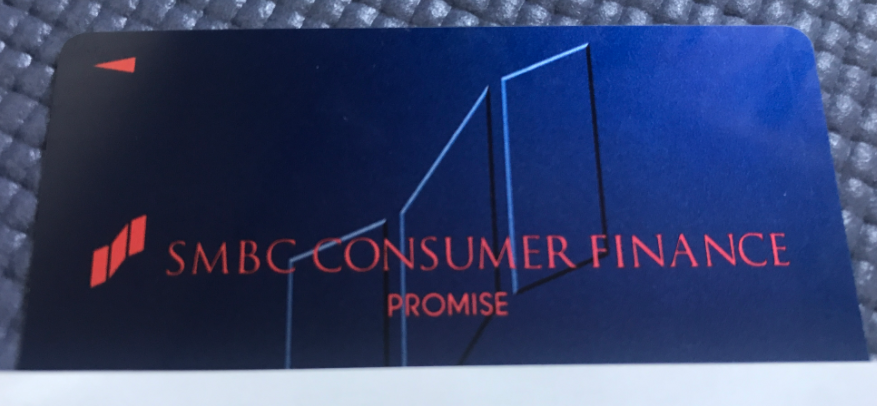

プロミス

プロミスは審査スピードに優れいているキャッシングサービスで、WEB申込なら最短3分で融資をしてくれます。また、上限金利が他の消費者金融より少し低めに設定されているので、利息を抑えやすい点もメリットです。

プロミスは女性専用の相談窓口も用意されているため、主婦やOLの人でも安心して使うことができます。プロミスを実際に使った人の口コミは以下の通りです。

ユーザー評価

アプリが使いやすくわかりやすい、アプリで借入も出来る(セブン銀行)ところ。三井住友系列なので、三井住友銀行ATMでも借入返済ができる為、三井住友銀行を使っているユーザーは使いやすいと思ったから。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 110万円 | 金利 | 年15.0% |

| 審査時間 | 即日 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

ユーザー評価

申込後、すぐにお金を借りられました。アプリもあるので、自分の借入額が常にわかります。また、引き落とし期間が来たときにメールで知らせてもらえるので、忘れることなく使いやすいと思います。

| 利用したカードローン | プロミス |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年0.178% |

| 審査時間 | 即日 | 借入事実の把握 | 友人 |

| 重視した点 | 審査の容易さ | ||

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

三井住友銀行カードローン

三井住友銀行カードローンは、上限金利が年14.5%と消費者金融より低めに設定されているため、利息を抑えたい人に選ばれているキャッシングサービスです。

また、三井住友銀行のATMだけでなく、提携しているコンビニATMでも手数料がかからないため、余計な出費を減らすこともできます。三井住友銀行カードローンを実際に使った人の口コミは以下の通りです。

ユーザー評価

信頼できる金融機関だったから。また、金利が他に比べると低くて便利に借りられたから。ただ、もう少し金利を下げてほしかった。

| 利用したカードローン | 三井住友銀行カードローン |

||

|---|---|---|---|

| 借入金額 | 300万円 | 金利 | 年10.0% |

| 審査時間 | 当日中 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 会社の知名度・信頼性 | ||

ユーザー評価

土日祝関係無くアプリ上で借入が出来る。自分の口座に借入した後はそのままATMから引き出せるので、とても使いやすい。口座と連動しているので、自動的に口座から一定額の月毎の返済が出来るので、返済を忘れる事がない為助かる。

| 利用したカードローン | 三井住友銀行カードローン |

||

|---|---|---|---|

| 借入金額 | 50万円 | 金利 | 年14.5% |

| 審査時間 | 30分以内 | 借入事実の把握 | 誰も知らない |

| 重視した点 | 借入の容易さ | ||

三井住友銀行カードローン

カードレス※が選べる三井住友銀行のカードローン!

スマホ完結・キャッシュレスも可能。土日も24時間審査申込可能です。

※カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

3つのキャッシングサービスを利用した人のインタビュー

「実際にキャッシングサービスを利用した人の話が聞きたい」という人もいるでしょう。

ここでは、「プロミス」「アコム」「アイフル」の3社からキャッシングした経験のある大木さん(仮名)のインタビュー内容を一部紹介します。3社使ってみて感じたことを、赤裸々に語ってくれています。

〇大木さんのプロフィール

(左)大木さん(右)インタビュアー

| 項目 | 詳細 |

|---|---|

| 年齢 | 30歳 |

| 住居地 | 神奈川県 |

| 職業 | 教育系ICT支援員(個人事業主) |

| 年収 | 400万円 |

| 住居 | 賃貸アパート |

| 家賃 | 5万円 |

|

プロミス、アコム、アイフルの中で大木さんが一番良いと思ったサービスを教えてください。

|

マネット

編集部 |

大木さん

|

正直に言うと、そこまで大きな差はなかったと思います。金利や返済方法、サービス内容も似通っていたので。

|

大木さん

|

僕がプロミスにまとめたのも、増額の案内が来たからですからね。ただ、上限金利はプロミスが少し低いので、少しでも利息を抑えたいならプロミスが良いと思います。

|

大木さん

|

強いて違い言うなら、アプリの機能とかですかね。プロミスとアイフルのアプリはセブン銀行ATMとローソン銀行ATMで借入や返済ができますが、アコムはセブン銀行ATMのみなので、近くにセブン銀行がない人は不便に感じるかもしれないですね。

|

より詳細のインタビュー内容は以下の記事で紹介しています。気になる人はご覧ください。

キャッシングに潜むリスク

現金がどうしても足りないとき、「キャッシング」は心強い味方になってくれますが、お金を借りる以上はリスクも伴います。

間違ったキャッシングをしないためにも、ここでリスクと対処法を頭に入れていってください。

リスク1:金銭感覚が狂う可能性がある

キャッシングは利便性(借入・返済のしやすさ)を追求しているため、とても気軽に利用できます。

だからこそ、使い続けているとキャッシング枠が自分の預金残高であるように錯覚したり、「キャッシングすればいいや」という思考となったりと、金銭感覚がマヒするリスクがあるのです。

そうなってしまえば、あっという間に借り過ぎとなり、いわゆる借金地獄となる恐れもあるでしょう。

ファイナンシャルプランナー|桜井 鉄郎

事前に決めた金額以上のキャッシングはやめましょう

金銭感覚のマヒは、基本的に「無計画なキャッシング」によって引き起こされます。つまり、場当たり的なキャッシングが危険なのです。キャッシングは、あらかじめ「借りる金額」「返済期間」「月々の返済額」を決めておき、それ以上の借入は避けるようにしてください。

リスク2:61日間延滞するとブラックリスト入り

キャッシングの最大のリスクは、長期延滞によって引き起こされる信用情報のブラック化です。

具体的には、61日間以上継続して延滞すると、基本的に信用情報はブラック化します。

信用情報はあらゆる審査で確認されるため、万が一ブラックになると、少なくとも5年間はあらゆるローンが組めなくなりクレジットカードすら作れなくなるので注意してください。

ファイナンシャルプランナー|桜井 鉄郎

口座引き落としで返済するといいです

要するに、返済に遅れることが最大のリスクにつながるわけです。それを防ぐには、毎月自動的な支払いが可能な「自動引き落とし返済」の利用が適しています。自動引き落としなら、残高不足にならない限り延滞のリスクが無いため、比較的に安心できるでしょう。

リスク3:大型ローンの審査で不利になる

キャッシングをしていると、それだけで将来的に大型ローンが組みづらくなることがあります。

もちろん、絶対に組めないというわけではありませんが、キャッシングしていると「キャッシュフローに問題がある」と見なされやすく、審査で不利になる可能性があります。

ファイナンシャルプランナー|桜井 鉄郎

大型ローンに申込するまでに完済・解約しよう

大型ローンを組む予定があるなら、それまでに借入金を1円残らず完済し、そのうえでキャッシング契約を解除してください。キャッシングによる負債を無くし、借入する能力(キャッシング枠)そのものを放棄すれば、大型ローンの審査への悪影響を少なくできます。

手元のクレジットカードでキャッシングできない…なぜ?

キャッシング枠をつけたクレジットカードをATMに挿入したら、「お取り扱いできません」と表示された。

なぜ、キャッシングできないのか?利用できていたサービスが突然使えなくなると、不安になりますよね。

原因1:カードの磁気不良

もしかしたら、クレジットカードが磁気不良を起こしており、キャッシングできないのかもしれません。

つまり、ATMがカードの情報を読み取れないのです。

この場合、キャッシングだけでなく、通常のカード決済もできないので、ATMではなくレジで気づくこともあるかもしれません。

対処法:発行元に連絡してカードを再発行

磁気不良が原因でキャッシングができないなら、カードを新しくするしかありません。

カード会社に連絡を取り、再発行手続きを進めましょう。

ただし、クレジットカードの種類によっては手数料を請求されることもあるので、ご注意ください。

原因2:ATMがカードに未対応

クレジットカードのキャッシング機能は、提携ATMでしか利用できません。

大手の流通系クレジットカードなどは、お近くのコンビニATMでも利用できることでしょう。しかし、物によっては一部のATMでしかキャッシングできないのです。

対処法:付近の他ATMを探す

これが原因なら、対処としてはカードに対応しているATMを探すしかありません。

カード会社の公式サイトを確認すれば、対応しているATMの機種がわかると思いますので、それが設置されているコンビニ等を探しましょう。

滞欧機種がわからない場合、キャッシングできなかった物とは違うATMを探したうえで、本体に記載されている提携先一覧を確認してみてください。

お手持ちのカード会社が提携しているなら、キャッシングできるはずです。

原因3:限度額が足りない

設定されている枠いっぱいまで利用しているなら、それ以上のキャッシングはできません。

この場合、キャッシング希望額入力画面までは操作を進められるはずですが、出金ができず領収書のみが発行されるでしょう。

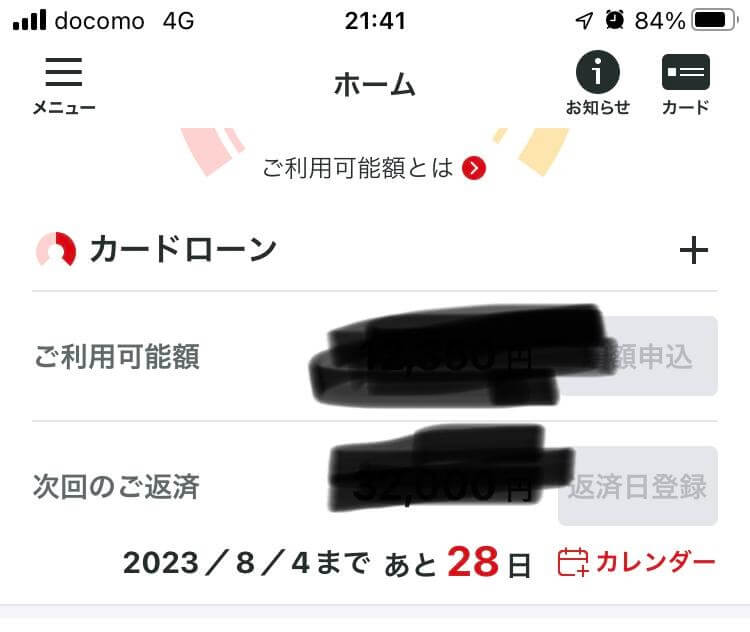

対処法:増額手続きを申込する

キャッシング枠が不足している場合、増額手続きで解決できるかもしれません。

文字通り、枠を増やす手続きです。増額にあたっては改めて審査が実施され、必ずしも通過できるというわけではありませんが、シンプルに問題を解決できるでしょう。

|

利用実績が良好でないと増額は難しいです |

ショッピング枠にせよ、キャッシング枠にせよ、何度も支払い・返済に遅れている場合などは、増額審査に落ちてしまうケースがあるのでご注意ください。

原因4:返済・支払いに遅れている

現在、クレジットカードの支払い・返済を延滞している場合は、カードが一時的な利余殃停止状態となっており、キャッシングできません。

ここまでに解説した原因に心当たりがない人は、カード会社に連絡をとり、支払い状況の確認をしてください。

対処法:利息+遅延損害金以上の入金をする

延滞が原因でキャッシングできない場合は、請求されている金額を清算するしかありません。

ちなみに、延滞中は、キャッシングができないだけでなく、延滞日数に比例して遅延損害金も発生しています。

そのため、最低でも利息+遅延損害金だけの金額は入金する必要があります。

最低限、それだけの入金ができれば、カードの一時利用停止は解除されるでしょう。

まとめ

キャッシングとは、カード会社や消費者金融から現金を借りることであり、主にATM・CDで利用されています。

カードを使って気軽に借入ができるので、キャッシングは非常に便利ですが、「借金」であることは決して忘れないでください。

無計画に利用すると後悔しかねないので、キャッシングする際は必ず「利用額」「完済予定日」「月々の返済額」を決めておきましょう。

-

社名:新生フィナンシャル株式会社

登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

・Webで初めてお申込みで60日間無利息

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息それぞれの併用はできません。

マネット編集担当/キャッシングガイド

奥山 裕基

大木さんが3社使って大きな差を感じなかったのは、3社とも消費者金融のキャッシングサービスを使ったからだと考えられます。消費者金融は審査スピードが早く最短で即日融資をしてくれます。一方で銀行のキャッシングサービスは、審査スピードは消費者金融ほど早くありませんが、金利が低いという特徴があります。このように、キャッシングサービスは金融機関によって特徴が違ってくるわけですね。