借り換えにおすすめのカードローン8選|メリットや注意点も解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(登録番号:K250020096、合格番号:第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 現在の借入件数によって借り換えに適しているローンの種類が異なる

- 借り換えで利息額や毎月の返済額が下がる可能性がある

- 借り換えには審査が必要だが、対策をおこなえば通過の可能性を高められる

カードローンの借り換えは、利息や毎月の返済負担を軽減したい人にとって有効な方法のひとつです。

しかし、金融機関によって金利や返済方法などが異なるため、どのカードローンで借り換えるのが良いかわからない人もいるでしょう。

もし借り換えする金額が50万円を超える可能性がある人は、所定の条件を満たすと「365日間無利息」が適用されるレイクを選択肢に入れてみましょう。

事前に借入できるかが分かる

また、複数の借入がある場合は、それらを一本化する「おまとめローン」も有力な選択肢となります。

そこで本記事では、借り換え・おまとめにおすすめのカードローン8選を紹介します。借り換えのメリット・注意点や借り換えが向いているケース・向いていないケースもあわせて解説するので、ぜひご覧ください。

カードローンの借り換えとは

カードローンの借り換えとは、借入先を変更することです。新たにカードローンを契約して借りたお金で、元のカードローンを完済します。

借り換えの主な目的は、今よりも金利が低いカードローンに借り換えて返済負担を減らすことです。金利が下がることで、利息負担が軽減される、返済の利便性が良くなるなどの効果が期待できます。

毎月の負担が重い、あるいは利便性を向上させたいと感じている人は、借り換えを検討してみましょう。

借り換えとおまとめローンの違い

おまとめローンとは、複数社からの借入をひとつにまとめるローンです。

広い意味で捉えると借り換えの一種ですが、A社からB社(1社から1社)に変更することを「借り換え」、複数社を一本化することを「おまとめ」と区別する場合もあります。

どちらも返済の負担を軽減するために活用できる方法ですが、以下のように目的が異なります。

| 借り換え | より条件の良い借入先に変更する |

|---|---|

| おまとめローン | 複数の借入をまとめて返済負担を軽減する |

借り換えは、金利が高いカードローンからより低金利のカードローンに乗り換えたい場合に利用されるのが一般的です。

一方、おまとめローンは複数の借入を一本化して返済負担を抑えるとともに、返済日・返済先をまとめて管理しやすくするために利用されます。

【借り換え前に確認】現在の借入を増額できないか

借り換えを検討する前に、現在契約中のカードローンを増額(利用限度額の引き上げ)できないかを確認しましょう。

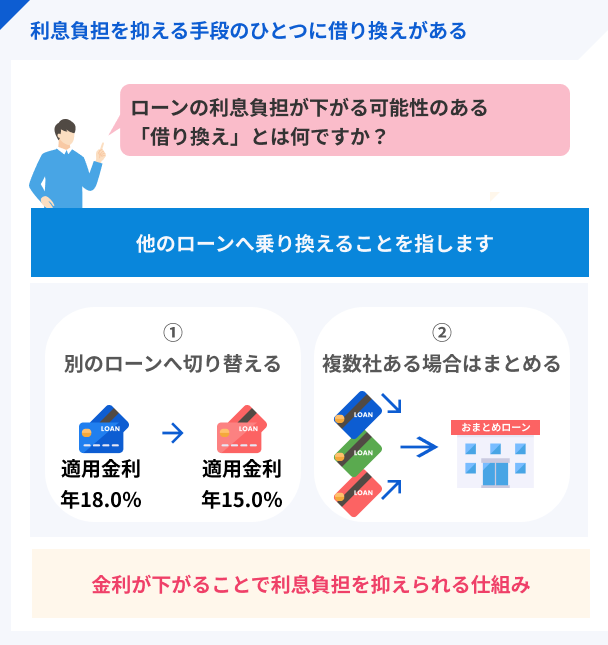

カードローンでは一般的に、利用限度額が大きいほど金利が低くなります。「利息制限法」によって以下のとおり上限金利が決められているためです。

借入額が100万円以上の場合は年15.0%が上限であるため、A社・B社からそれぞれ50万円ずつ借りるよりも、1社で100万円を借りたほうが金利が低くなる可能性があります。

また、契約中のカードローンで増額できれば借入先が増えないため、返済管理がしやすいなどのメリットもあります。

ただし、増額時も審査が必要であり、通過できるとは限りません。また、契約後一定期間が経過していないと増額申込ができない場合もあります。

借り換え・おまとめにおすすめのカードローン8選

借り換え・おまとめの具体的な手段は、大きく以下の2つに分けられます。

借り換え・おまとめの手段 |

- 一般的なカードローンに借り換える

- 借り換え・おまとめ専用のローンを利用する

金融機関によって異なりますが、一般的なカードローンも借り換え・おまとめ目的の利用に対応しているため、選択肢が多く、迷う人もいるのではないでしょうか。

借り換え・おまとめに適しているカードローンは、現在の借入金利や返済しやすいと感じる条件などによって異なります。

この章では、借り換え・おまとめにおすすめのカードローン8選を紹介します。

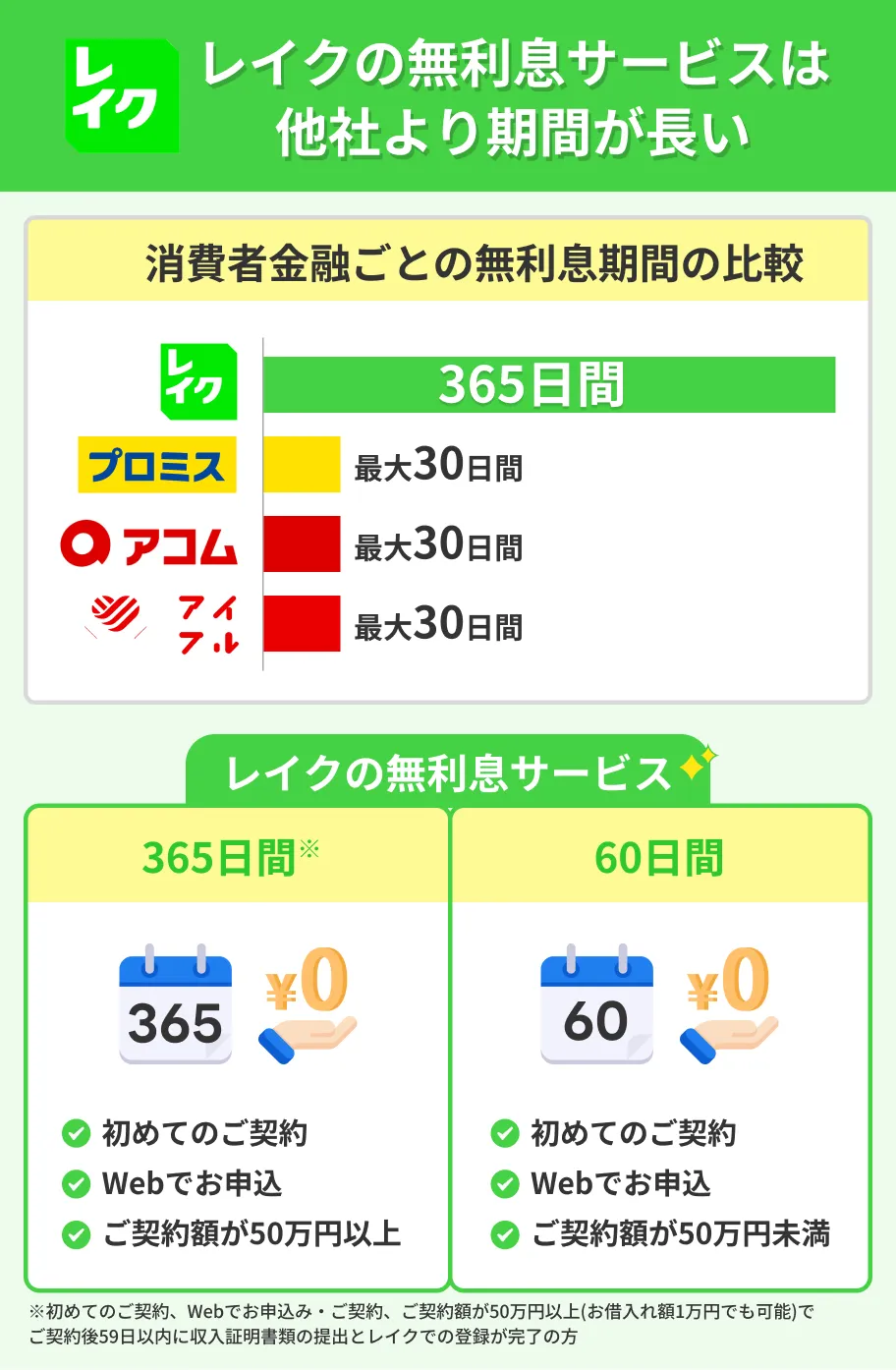

レイク|条件を満たせば365日無利息が適用される可能性あり

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

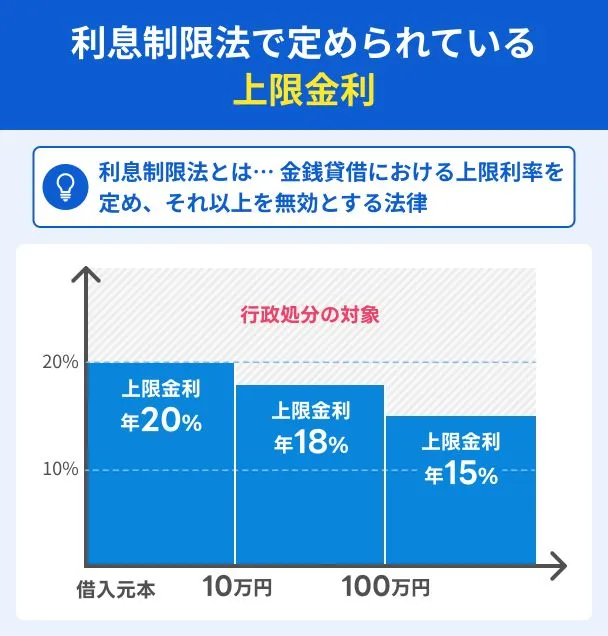

借り換えを検討している人で、レイクを使ったことがない人は、Web申込かつ特定の条件を満たした場合に適用される「365日間無利息」が便利です。

契約額が50万円を超えたら、すぐに2カ月分の給与明細書などの収入証明書を提出すれば、レイクに収入情報が登録されるのが早まるため、365日間無利息が適用される可能性があります。

ただし、借り換え専用ローンではないため、他社借入とレイクでの契約額が年収の3分の1を超える借入はできません。

たとえば、年収300万円の人で他社借入が80万円ある場合、残り20万円のみ借入可能です。

上記を加味したうえでレイクに申込できそうな人は、まず以下のお借入診断で借入できるかを確認してみましょう。

事前に借入できるかが分かる

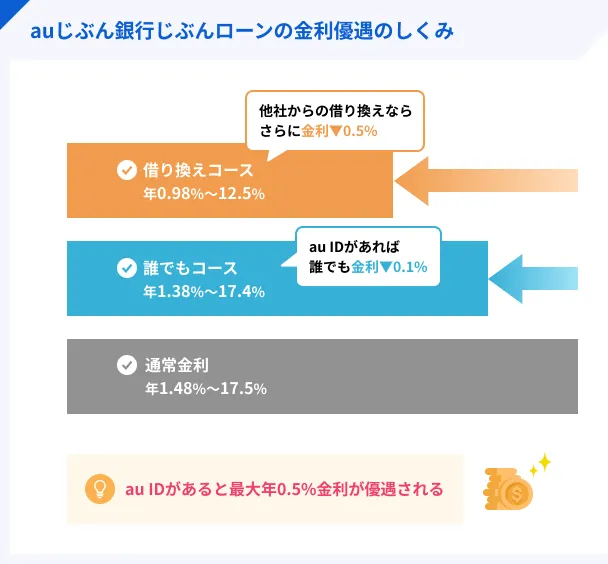

auじぶん銀行カードローン|借り換えで年0.5%優遇

auじぶん銀行じぶんローン

はじめての人でも安心!すぐに借りられて使い道は自由!

自己投資から急な入院費まで、自由な使いみちで、あなたのライフスタイルをサポートします!

※金利はコースによって異なります。

■通常:年1.48%~年17.5%

■カードローンau限定割 誰でもコース:年1.38%~年17.4%

■カードローンau限定割 借り換えコース:年0.98%~年12.5%

※申し込みの時間帯によっては翌日以降の対応になります。

auじぶん銀行カードローンは、借り換えに適したカードローンのひとつです。金利は年1.48~17.5%ですが、他社からの借り換えなら金利が年0.5%引き下げられます(au IDを持っている場合)。

| 利用限度額 | 通常金利(年率) | 誰でもコース(年率) | 借り換えコース(年率) |

|---|---|---|---|

| 710万円~800万円 | 年1.48%~3.5% | 年1.38%~3.4% | 年0.98%~3.0% |

| 510万円~700万円 | 年3.5%~5.0% | 年3.4%~4.9% | 年3.0%~4.5% |

| 310万円~500万円 | 年5.0%~7.0% | 年4.9%~6.9% | 年4.5%~6.5% |

| 110万円~300万円 | 年7.0%~13.0% | 年6.9%~12.9% | 年6.5%~12.5% |

| 10万円~100万円 | 年13.0%~17.5% | 年12.9%~17.4% | 年12.5% ※利用限度額100万円の場合のみ |

※借り換えコースでは、上限金利が適用された場合も年12.5%です。

※「借り換えコース」を申込しても、審査の結果により利用限度額が100万円未満となった場合は、「誰でもコース」の金利が適用されます。

ほかの銀行と比べても低めの水準であり、借り換えによって利息の負担を減らせる効果が期待できます。

また、申込はネットで完結し、最短即日の融資も可能です。

楽天銀行スーパーローン|楽天会員ランクに応じて審査優遇

楽天銀行スーパーローン

期間限定で2,000円分プレゼント中!

楽天会員ランクに応じて審査優遇!お申込はスマホで完結24時間OK!

楽天のサービスを利用している人は、楽天銀行スーパーローンを検討すると良いでしょう。

ほかのカードローンと同様に審査は甘くありませんが、楽天会員ランクに応じた審査優遇があることを公式サイト上で公表しています。

楽天会員ランクは、楽天ポイントの獲得数と獲得回数が増えるほど高くなる仕組みです。

楽天会員ランク(低い順) |

- シルバー

- ゴールド

- プラチナ

- ダイヤモンド

「ランクが高ければ審査に通過する」とは限りませんが、日頃から楽天のサービスをトラブルなく利用していれば、審査で有利に働きやすくなるでしょう。

また、年1.9~14.5%と銀行ならではの金利に加え、定期的に金利半額キャンペーンを実施している点も特徴のひとつです。

三菱UFJ銀行カードローン バンクイック|コンビニATM無料

三菱UFJ銀行カードローン バンクイック

WEB完結で24時間いつでも申込可能

まずは4つの質問に答えるだけの「お借入診断」をお試しください!

※1.金利が年率8.1%以下の方の場合

※2.カードの発行は即日で可能ですが、借入は審査終了後となります。

バンクイックは、メガバンクのひとつである三菱UFJ銀行が提供するカードローンです。WEBで申込が完結し、土日も最短即日で審査結果が分かるため、借り換えができるかどうかを早く知りたい人も検討できます。

| 平日 | 9:00~21:00 |

|---|---|

| 土日祝日 | 9:00~17:00 |

手数料無料で利用できるATMが多く、返済時の負担を抑えやすいメリットもあります。バンクイックでは、三菱UFJ銀行のATMだけでなく、以下のコンビニATMも手数料がかかりません。

手数料無料のATM |

- 三菱UFJ銀行

- セブン銀行ATM

- ローソン銀行ATM

- イーネットATM

計画的に返済できるかどうかは、借り換え先を選ぶうえで重要な要素のひとつです。返済のしやすさを重視する人は、バンクイックを検討しましょう。

ソニー銀行カードローン|利用限度額100万円なら年9.8%

ソニー銀行カードローン

お申込・お借入・ご返済 すべてPC・スマホで完結!

スマホATMまたはカードローン専用カードで取引が可能です。

借入金額が比較的大きい人は、ソニー銀行カードローンを選択肢に入れましょう。

ソニー銀行カードローンの金利は年2.5~13.8%ですが、利用限度額が100万円以上の場合は年9.8%以下の金利が適用されます。他社と比べても低めであり、借り換えによる利息軽減効果が期待できます。

また、ソニー銀行カードローンでは、提携ATMの手数料が夜間・土日祝日にかかわらず無料(借入時は月4回まで無料)です。そのため、こまめに追加返済すれば負担を抑えられます。

プロミスのおまとめローン|最短即日融資

消費者金融やクレジットカードのキャッシングで複数の借入がある人は、プロミスのおまとめローン(借換用ローン)を検討しましょう。

プロミスのおまとめローンは、自動契約機またはプロミスコール(電話)から申込が可能です。お近くに自動契約機がある人は、その場で審査結果が分かり、最短即日で融資が受けられます。

また、プロミスを利用中の人がおまとめローンへ切り替えることも可能です。

ただし、銀行カードローンやクレジットカードのリボ払いはまとめられません。

プロミスの自動契約機は以下のバナーから検索できます。

アイフルのおまとめ・借り換えMAX|リボ払いも対象

アイフルのおまとめローンは、アイフルを利用中の人、はじめて利用する人のどちらも申込が可能です。

| おまとめMAX | アイフルを利用中・利用したことがある人 |

|---|---|

| 借り換えMAX | アイフルを利用したことがない人 |

多くのおまとめローンでは、クレジットカードのリボ払いをまとめることができません。しかし、アイフルではリボ払いもおまとめの対象です。

アイフルでまとめられる主な借入 |

- 消費者金融カードローン

- 銀行カードローン

- クレジットカードのリボ払い

レイク de おまとめ|上限金利が年17.5%

「レイク de おまとめ」は、大手消費者金融レイクが提供するおまとめローンです。専用フリーダイヤルから申込をおこない、審査に通過したら自動契約機で手続きをおこないます。

「レイク de おまとめ」は土日祝日も含め、毎日審査対応が可能です。

また、上限金利が年17.5%であり、ほかの大手消費者金融と比べて低めに設定されています※。

※利用限度額が100万円以上の場合は年15.0%以下となります。

レイク de おまとめでは、消費者金融・クレジットカードのキャッシングに加えて、銀行カードローンもおまとめの対象です。

カードローンの借り換えの流れ

カードローンを借り換える際の一般的な流れは、以下のとおりです。

借り換えまでのおおまかな流れ |

- 借り換え先のカードローンに申込する

- 審査通過後、融資を受ける

- 新たに借りたお金で元のカードローンを完済する

- 借り換え先のカードローンを返済していく

元のカードローンを返済する方法として、「契約者自身が返済する方法」と、「借り換え先の金融機関が元の金融機関に直接振り込んでくれる方法」があります。金融機関によって異なるため、契約前に確認しましょう。

また、金融機関によっては、借り換え元の金融機関が発行する「解約証明書」や「完済証明書」などの書類を求められる場合があります。

カードローンを借り換えるメリット

カードローンを借り換えると、金利や使い勝手などが借り換え前よりも良くなる可能性があります。主なメリットは、以下のとおりです。

カードローンを借り換えるメリット |

- 利息の負担を軽減できる可能性がある

- 毎月の返済額が下がる可能性がある

- 年収3分の1を超えて借入できる可能性がある

- より使い勝手が良い金融機関を選べる

- 複数の借入がある場合は借入先を一本化できる

利息の負担を軽減できる可能性がある

借り換えのメリットは、今よりも金利が低いカードローンに借り換えることで、支払う利息の額を軽減できる点です。

特に、現在の金利が高い場合や借入金額が大きい場合は、借り換えによって利息負担を大きく減らせる可能性があります。金利・借入金額が高くなるほど、利息額も大きくなるためです。

また、金利が下がると、毎月の返済額のうち元金に充てられる割合が大きくなります。借り換え前と同じ金額を返済した場合、元金の減りが早くなり、返済期間を短縮できます。

結果として、当初の予定よりも早く完済でき、総返済額を抑えることが可能です。

毎月の返済額が下がる可能性がある

借り換えによって、毎月の返済額が下がる可能性があります。金融機関によって返済方式が異なり、それに伴って毎月の返済額にも違いが生まれるためです。

たとえば、金利年18.0%のA社から金利年14.5%のB社に借り換えた場合、毎月の返済額が3,000円低くなります(一例)。

| 項目 | 金利 | 毎月の返済額 | 返済回数 |

|---|---|---|---|

| A社(50万円) | 年18.0% | 13,000円 | 58回 |

| B社(50万円) | 年14.5% | 10,000円 | 78回 |

ただし、毎月の返済額が下がると、返済期間が長くなる可能性がある点に留意しなければなりません。詳しくは「カードローンを借り換える際の注意点」をご覧ください。

年収の3分の1を超えて借入できる可能性がある

本来、消費者金融カードローンやクレジットカードのキャッシングには「総量規制」が適用されるため、年収の3分の1を超える借入ができません。

総量規制

総量規制しかし、一定の条件を満たす借り換えローンやおまとめローンは「例外貸付」に分類され、年収の3分の1を超えて借入できる可能性があります。

総量規制の例外

総量規制の例外例外貸付に該当する「借り換え」であるための主な条件は、以下のとおりです。

例外貸付に該当する「借り換え」であるための主な条件 |

- 借り換え後の金利が借り換え前を上回らない

- 段階的に残高を減らしていく返済方法である

- 毎月の返済額が借り換え前を上回らない

なお、法律上は年収の3分の1を超える借入が可能でも、実際に借入できるかどうかは金融機関の審査次第です。

また、一般的なカードローン(消費者金融系)で借り換え・おまとめする場合は、総量規制が適用されます。

より使い勝手の良い金融機関を選べる

より利便性が高いカードローンを選べる点もメリットのひとつです。

使い勝手が良くなるケースの例 |

- 自宅や勤務先近くのATMが利用できる

- 返済方法の選択肢が多い

- 返済日を柔軟に設定できる

- 返済日前にメールが届く

借り換え先を選ぶ際、金利だけに注目しがちですが、計画的に返済するためには上記の要素も重要です。

借り換え前と比べて使い勝手が悪くなることもあるため、自分に合っているかどうかをよく検討しましょう。

複数の借入がある場合は借入先を一本化できる

複数の借入がある人は、おまとめローンを利用すれば借入先を1社にまとめることが可能です。

複数社から借りるよりも、1社でまとめたほうが毎月の返済額や金利が低くなりやすく、返済の負担を抑えられる可能性があります。

加えて、返済管理がしやすくなる点もメリットのひとつです。

借入先が1社になる主なメリット |

- 返済日が月1回になる

- 返済に手間がかからない

- 返済状況を把握しやすい

返済先や返済方法、返済日などがひとつにまとまるため、返済忘れによる滞納を防ぎやすくなります。何度もATMに出向いたり、複数のアプリを管理したりする必要がないため、返済の手間もかかりません。

カードローンを借り換える際の注意点

カードローンの借り換えは、返済負担を軽減したいときの有効な手段のひとつです。

しかし、安易に借り換えると、当初より負担が大きくなってしまったり、返済が困難になったりするケースもあります。

借り換えは、以下の注意点を踏まえて検討しましょう。

カードローンを借り換える際の注意点 |

- 審査に通過する必要がある

- 総返済額が減るとは限らない

- 借り換え後も計画的に返済する

審査に通過する必要がある

借り換える際は、新たなカードローンに申込するため、審査に通過する必要があります。審査は法律上の義務であるため、どの金融機関であっても省略できません。

審査基準は、金融機関によって異なるため、現在のカードローンで借入できていても、借入状況や収入状況などによっては通過できないケースもあります。

総返済額が減るとは限らない

カードローンを借り換えて金利が下がったとしても、総返済額が減るとは限りません。

借り換えで毎月の返済額が下がった場合、毎月の返済負担は軽くなります。しかし、毎月の返済額が下がり、返済期間が長期化すると、結果的に借り換え前より総返済額が大きくなる可能性があります。

返済シミュレーションを利用し、借り換えによって利息や毎月の返済額、返済期間がどう変わるかをよく比較しましょう。

借り換え後も計画的に返済する

借り換え前よりも良い条件で借り換えでき、気が緩むと、余計な支出が増えたり、計画を立てずに追加で借入してしまったりする可能性があります※。

※おまとめローンは返済専用のローンであり、基本的に追加借入ができません。

借り換え後も計画的な返済を心がけ、余裕があるときは追加返済で効率よく借入残高を減らしましょう。

追加返済(随時返済・繰り上げ返済)

追加返済(随時返済・繰り上げ返済)また、家計の状況を把握し、支出の見直しをおこなうことも大切です。

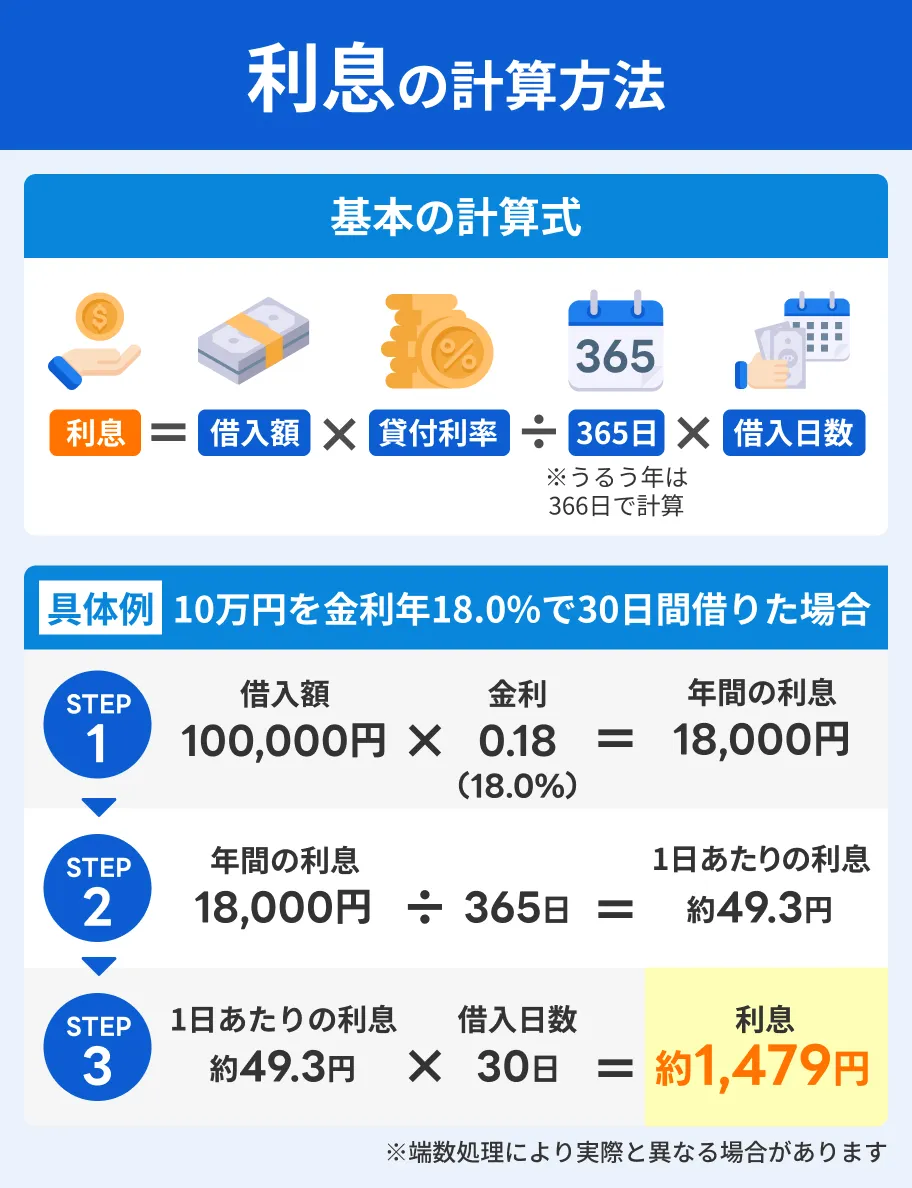

カードローンの借り換えで利息は下がる?シミュレーションを紹介

「借り換えで金利が下がると、利息はどれだけ下がるの?」と気になっている人もいるでしょう。

A社(金利年18.0%)とB社(金利14.5%)を例に、50万円を借入した場合の利息額をシミュレーションしました。

| 項目 | A社 | B社 |

|---|---|---|

| 金利 | 年18.0% | 年15.0% |

| 項目 | 50万円 | 50万円 |

| 借入額 | 13,000円 | 13,000円 |

| 毎月の返済額 | 58回 | 53回 |

| 総返済額 (うち利息額) |

751,057円 (251,057円) |

685,852円 (185,852円) |

試算結果から、金利年18.0%と年15.0%の場合、利息額に65,205円の差が生じることが分かります。

ただし、実際には現在の借入状況や借り換え後の金利、毎月の返済額などによって異なります。

カードローンの借り換えが向いているケース・向いていないケース

一般的に、カードローンの借り換えが向いている・向いていないのは、それぞれ以下に該当する場合です。

| 向いているケース | ・現在の借入金利が高い ・毎月の返済が負担になっている ・現在のカードローンで使い勝手が良くないと感じている |

|---|---|

| 向いていないケース | ・現在の借入金利が低い ・借入残高が少ない ・審査に不安がある |

現在の借入金利が高い場合は、借り換えによって利息を軽減できる可能性が高いため、借り換えを前向きに検討すると良いでしょう。

たとえば、現在の金利が年18.0%程度の人が、上限金利年15.0%程度のカードローンに借り換えた場合、利息の負担が大きく軽減される可能性があります。

一方、すでに金利が年15.0%程度の場合や借入残高が少ない場合、手間をかけて借り換えても恩恵は受けにくいでしょう。

また、「収入が下がった」「滞納している」などの理由で審査に不安がある場合は、慎重な検討が求められます。

カードローンの借り換え審査に通過するためのポイント

カードローンの審査基準は公表されておらず、明確に把握することができません。

ただし、どの金融機関も貸金業法や銀行法などの法律に基づいて厳正な審査をおこないます。

「借り換えやおまとめ専用のローンなら、審査に通りやすいのでは?」と考える人もいるかもしれません。

しかし、すでに借入がある状態での申込となるため、むしろ審査のハードルは高くなると予想されます。

審査のポイントを押さえ、対策をおこなったうえで申込しましょう。

借り換えの審査に通過するためのポイント |

- 借入金額・件数をなるべく減らしておく

- クレジットカードやローンを滞納しない

- 転職前や収入が上がったタイミングで申込する

- 複数社に同時申込しない

借入金額・件数をなるべく減らしておく

審査に通過する可能性を高めるためには、なるべく返済を進め、借入金額を減らした状態で申込することが大切です。

借り換えやおまとめ専用のローンは、総量規制の例外貸付に該当し、年収の3分の1を超えて借入ができる可能性があります。

しかし、総量規制が適用されるかどうかにかかわらず、返済能力を超えると判断されれば、審査に通過できません。年収に対して借入金額が多すぎると、返済が滞るリスクが高いとみなされるでしょう。

また、借入件数が多すぎると、多重債務に陥る懸念から審査落ちにつながる場合があります。

多重債務

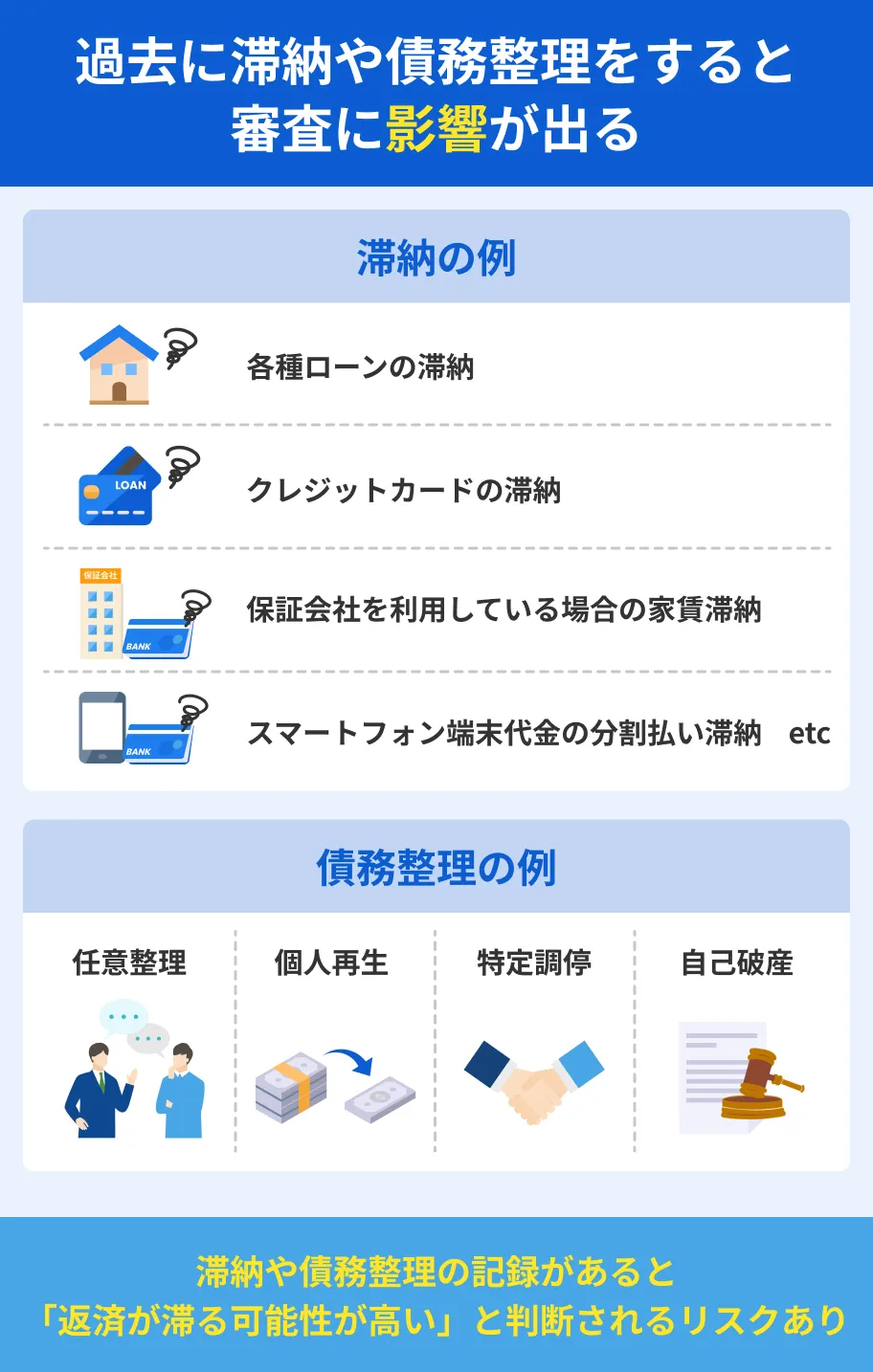

多重債務クレジットカードやローンを滞納しない

現在の借入を滞納している場合、貸したお金が返ってこないリスクが高いと判断され、審査に通過できない原因となります。滞納している人は、解消した状態で申込しましょう。

また、クレジットカードやローンを長期にわたって滞納し、信用情報に異動情報が登録されている場合、審査に通過することが極めて難しくなります。

信用情報とは、ローンやクレジットなどの取引事実を登録した個人情報のことです。

異動・異動情報

異動・異動情報スマートフォンの本体代(分割払い)や、奨学金を一定期間滞納している場合も対象です。期日を守り、毎月確実に返済をしましょう。

転職前や収入が上がったタイミングで申込する

カードローンの借り換えを検討している人は、転職前、あるいは昇進によって収入が上がったなど、安定した収入を示しやすいタイミングで申込を検討しましょう。

たとえば、転職後すぐに申込し、勤続年数が極端に短いと、収入が安定していないとみなされて審査で不利になるケースがあります。

金融機関によっては、「勤続年数1年以上」などと具体的な基準を設けている場合もあります。

複数社に同時申込しない

「複数社に同時申込すれば、借り換えに成功するのでは」と考える人もいるかもしれません。

しかし、カードローンの申込履歴は信用情報として6カ月間登録されます。そして、申込を受けた金融機関が、申込者の信用情報を照会した際に申込履歴を把握できる仕組みです。

立て続けに申込していると、「お金に困っているのでは」「多重債務の懸念がある」などとみなされて、審査に通過できないケースがあります。

「○社同時に申込すると通過できない」というような一律の基準はありません。ただし、一般的に短期間で3社~4社以上の申込があると、審査に通りにくくなるとされています。

よくある質問

まとめ

借り換えとは、新たにカードローンを契約して借りたお金で、元の借入を完済することです。今よりも低金利のカードローンに借り換えができれば、利息が減り、総返済額を抑えられる可能性があります。

また、複数の借入がある人はおまとめローンを利用して一本化するのが有効です。返済日・返済先がまとまるため、返済管理もしやすくなります。

一方で、借り換えによって毎月の返済額が下がり、返済期間が長期化すれば、かえって返済の負担が重くなる可能性もあります。

借り換え・おまとめローンを利用する際は、シミュレーションをおこなって利息額や返済額がどう変わるかをよく比較しましょう。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

自動契約機なら即日融資!

自動契約機なら即日融資!