誰でも借りれる消費者金融はある?契約するためのポイントを解説

【コンテンツの広告表記に関して】

>提携企業一覧

貸金業務取扱主任者・FP

2級FP技能士、貸金業務取扱主任者(第F241000177号)。

大学を卒業後、カードローン、FX、不動産、保険など様々な情報におけるメディアの編集・監修に携わり、実績は計2000本以上。ローン利用者へのインタビューなども多数実施し、専門知識と事実に基づいた信頼性の高い情報発信を心がけている。

奥山 裕基

マネット編集担当/キャッシングガイド

FP資格を有し、カードローン・消費者金融および貸金業に関する豊富な知識を持つ編集者。関連法規(貸金業法・金融商品取引法等)の理解を深めつつ、多数のローン経験者へのインタビューや金融機関勤務経験者へのヒアリングをもとにリアルな情報収集を怠らず、自身も当サイトにおいて1,000本を超える記事を執筆。生活に欠かせない「お金」だからこそ最適な意思決定を支援したいという理念のもとに情報発信を行っている。

- 誰でも借りられる消費者金融はない

- 審査のポイントを押さえれば通過の可能性を高められる

- 審査が不安でも「審査なし」の業者を利用してはいけない

消費者金融の申込を検討している人のなかには、審査に不安があり、「誰でも借りられる消費者金融を知りたい」と考える人もいるのではないでしょうか。

結論、誰でも借りられる消費者金融はありません。なぜなら、消費者金融が融資する際は「返済能力の調査」が義務づけられているためです。

本記事では、誰でも借りられる消費者金融がない理由と、審査が不安な人が検討したい大手消費者金融・中小消費者金融を紹介します。自分が利用できる消費者金融を探している人は、ぜひ参考にしてください。

既に消費者金融の審査に数社落ちてしまっている人は、こちらの今すぐお金を借りられる方法を多く紹介している記事も参考にしてみてください。

| 公式サイト | 金利 | 融資時間 | 在籍確認の電話 | カードレス | 無利息期間 | 土日の審査対応 | 説明 | |

|---|---|---|---|---|---|---|---|---|

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短20分※1 | 原則、お勤め先へ在籍確認の電話なし | 初回契約日の翌日から30日間 | 2025年8月時点で180万人が利用している、初めての方でも安心して使えるカードローン | ||

|

詳細は こちらへ |

年2.5 ~ 18.0% | 最短3分 | 原則として電話での連絡なし | 初回借入日の翌日から30日間 | 融資まで最短3分!利便性の高さが魅力のカードローン | ||

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短18分 | 原則として電話での連絡なし | 初回契約日の翌日から30日間 | 最短18分融資も可能!コンビニでも借入・返済可能なアイフル! | ||

|

詳細は こちらへ |

年4.5 ~ 18.0% | Webで最短15分融資も可能!※ | 電話による在籍確認なし※2 | ①50万円以上なら365日間無利息※3 ②60日間無利息※4 |

審査結果は申込後最短15秒で結果表示。無利息が魅力のカードローン※ | ||

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短15分※1 | 原則として電話での連絡なし | 無し | SMBCグループの安心感!原則として電話での在籍確認なし! |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

■算出における前提条件

・返済サイクル:35日ごと

・ご返済日:返済期日当日にご返済

・お借入頻度:はじめてのお借入以降、追加借入なし

・契約変更:半年間の契約変更はなし

※アコムではじめての契約時に適用される金利30日間0円は考慮せず計算

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

誰でも借りられる消費者金融はない

誰でも借りられる消費者金融は存在しません。消費者金融は貸金業法に基づき、申込者の返済能力を調査する義務があります。

返済能力の調査

返済能力の調査返済能力がない利用者にお金を貸した場合、仮に返済がおこなわれなければ、貸した側に損失が生まれることになります。

つまり審査は、消費者金融がきちんと返済できる人にのみ融資をおこない、適正な利益を確保するためにも必要な過程といえます。

利便性の高い大手消費者金融の申込を検討しよう

誰でも借りられる消費者金融は存在しませんが、安定した収入があり、信用情報に問題がなければ、借入できる可能性は十分にあります。

消費者金融は数多く存在し、融資条件やサービス内容などはさまざまです。どこに申込すれば良いか迷うのであれば、まずは大手消費者金融カードローンを検討しましょう。

大手消費者金融は以下のように、利便性が高い点が特徴となります。

大手消費者金融カードローンの主な特徴 |

- 最短3分~20分程度で借入できる

- 申込から契約までWEBで完結できる

- 借入・返済の選択肢が多い

- 周囲に知られず利用しやすい

- 原則として勤務先への電話連絡がない

ここでは、まず検討したい大手消費者金融5社を紹介します。

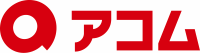

アコム|成約率が40%前後で推移

アコム

ピンチのときは、アコム一択

最短20分で借りられる!(※1)WEB完結も可能!カードローンの中でも特に利用者数が多く知名度も高いので、初めての利用でも安心です!

※1 お申込時間や審査によりご希望に添えない場合がございます。

■算出における前提条件

・返済サイクル:35日ごと

・ご返済日:返済期日当日にご返済

・お借入頻度:はじめてのお借入以降、追加借入なし

・契約変更:半年間の契約変更はなし

※アコムではじめての契約時に適用される金利30日間0円は考慮せず計算

審査が不安な人は、成約率(新規申込者に占める新規契約者の割合)が比較的高いアコムが適しています。

アコムの成約率は40%前後で推移しており、他社と比べて高めの水準です。

※成約率は以下から引用

アイフル株式会社「月次データ」

SMBCコンシューマーファイナンス「2024年3月期営業指標」、「2025年3月期営業指標」

アコム株式会社「マンスリーレポート」

「成約率が高い=審査が甘い」というわけではありませんが、実際に多くの人が借入に成功していることから、有力な選択肢といえるでしょう。会員数も多く、2024年12月末時点で186万人を超えています。

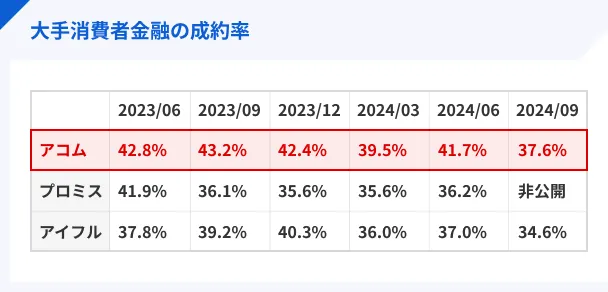

プロミス|最短3分の審査スピードが特徴

プロミス

あなたにいいねをプロミス

初めての利用なら30日間利息0円!24時間申込OKのWeb完結なら郵送物なし!バレずに早く借りたい人向けです!

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは、大手のなかでもトップクラスの審査スピードが特徴の消費者金融です。申込から最短3分で審査が完了し、融資を受けられる可能性があります。

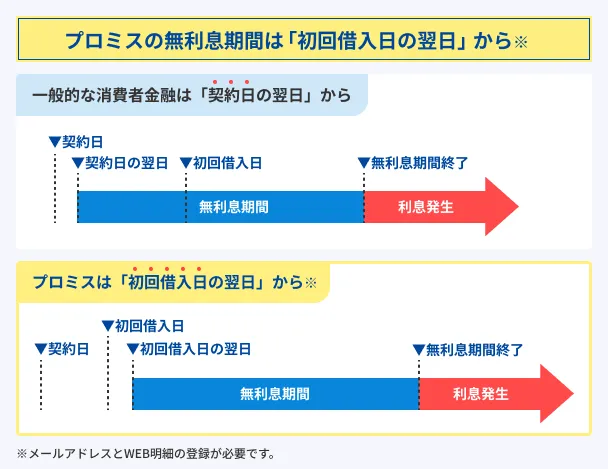

また、プロミスとの契約がはじめての人は、30日間の無利息期間が利用できます。

他社の多くは「契約日の翌日」から無利息が始まりますが、プロミスでは「初回借入日の翌日」から適用されるため、契約後すぐに借入しなくても無利息期間を最大限活用できます。

アイフル|独自の基準で審査をおこなう

アイフル

アプリ評価★4.5以上獲得!

スマホひとつで取引可能!申込から借入までわずか3ステップ!勤務先への電話連絡や郵送物は原則なしなので周囲にバレにくい!

アイフルは、大手消費者金融のなかで唯一、銀行傘下に入っていない独立系消費者金融です。独自の基準で審査をおこなうため、他社で審査に落ちた人でも通過できる可能性があります。

また、アイフルは20代を中心に幅広い年代の人に選ばれており、パートやアルバイトでも安定した収入があれば申込が可能です。

| 利用者の割合 | |

|---|---|

| 正社員 | 61.8% |

| パート・アルバイト | 22.4% |

| 社長・代表者 | 7.6% |

| 嘱託 | 5.2% |

| 期間契約 / 派遣 | 3.0% |

利用者の職種を見ると、正社員が約6割を占めているものの、パート・アルバイトの割合も2割を超えています。

さらにアイフルは、2025年オリコン顧客満足度®調査の「ノンバンクカードローン」ランキングで総合1位となった実績があります。

「申込み手続き」や「審査対応」の項目でも1位を獲得しており、審査がスムーズに進むか不安な人にとって適したサービスといえるでしょう。

レイク|仮審査結果が最短15秒で分かる

レイク

レイクならではの強みが盛り沢山

お急ぎでも最短15分融資可能!アプリが充実していてカードレス対応可能!

レイクは、Webから申込すると、申込後の画面ですぐに仮審査結果を確認できます。

最短15秒で表示されるため、審査が不安な人、すぐに結果を知りたい人はレイクを検討すると良いでしょう。(※)

(※)申込の時間帯や審査の混雑状況によっては、仮審査結果をすぐに確認できない場合があります。

審査通過後、Webで21:00(日曜日は18:00)までに契約手続きが完了すると、最短15分での融資が可能です。

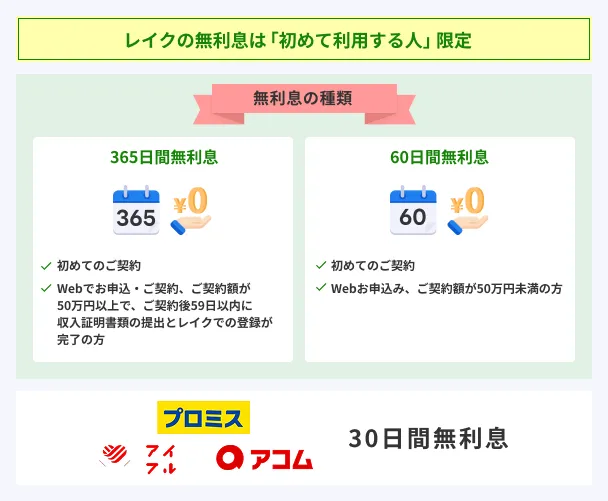

また、他社と比べて無利息期間が長めに設定されている点も特徴のひとつです。Web申込の場合、契約日の翌日から60日間無利息になるため、利息の負担を軽減できます(※)。

(※)利用限度額が50万円超で、収入証明書類の提出・登録が完了している場合は365日間無利息となります。

SMBCモビット|WEB完結・最短15分融資が可能

SMBCモビット

審査完了後「最短3分」で振込可能!

来店不要でWEB完結!安心のSMBCグループ。お勤め先への在籍確認の電話は原則なし。こっそり借りたい人にも安心です。

SMBCモビットは、申込から契約までWEBで完結でき、最短15分での融資が可能な大手消費者金融です。

原則として勤務先への電話連絡が実施されないため、審査をスムーズに進めたい人、早く結果を知りたい人も検討できます。

また、電話対応の品質が高い点も特徴のひとつです。HDI-Japanが主催する「HDI格付けベンチマーク」にて、センター評価(電話)に関して最高評価の三つ星を獲得しています。

また、SMBCモビットが契約者におこなった応対品質アンケートでは、回答者の90.5%が「とても満足」または「満足」と回答しました。

電話で相談し、不安を解消しながら利用を進めたい人は、SMBCモビットを検討しましょう。

大手の審査に落ちた場合に検討したい中小消費者金融

大手消費者金融の審査に落ちてしまった場合は、中小消費者金融を検討するのも有効な手段の1つです。

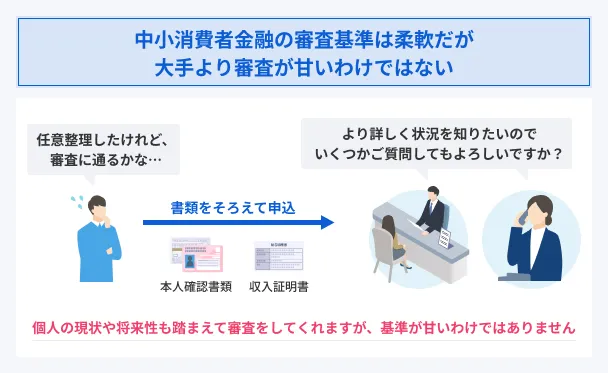

ただし前提として、中小消費者金融も大手消費者金融同様に、審査が甘いわけではありません。

中小消費者金融は、大手消費者金融とは審査方法や基準が異なります。

大手消費者金融では、スコアリングシステムが広く導入されており、スピーディーな審査が可能です。

一方、中小消費者金融は大手消費者金融ほど審査が早くないものの、人の目で個々の事情を考慮した審査をおこなう傾向があります。そのため、大手消費者金融で審査に落ちた人でも借入できる可能性があります。

ここでは、中小消費者金融のなかでも多くの人に選ばれている5社を紹介します。

大手の審査に落ちた場合に検討したい中小消費者金融5社 |

- フクホー

- いつも

- アロー

- フタバ

- エイワ

なお、大手消費者金融と比べて申込手続きや借入・返済方法などの面で利便性に劣る点は、中小消費者金融のデメリットです。

申込先を選ぶ際は、審査以外の面も含めて検討しましょう。

フクホー|加点方式の審査が特徴

フクホー

「安心」「早い」っていいかも!50年以上の運営実績!

フクホーなら3秒で借入可能か判断します。

フクホーは、現在の返済能力を重視した加点方式の審査が特徴の中小消費者金融です。大手と違った基準で判断するため、審査に落ちたことがある人でも借入できる可能性があります。

大阪府の店舗に出向ける人は、最短即日融資も可能です。WEBでも申込できますが、最短即日融資を受けるためにはセブンイレブンのマルチコピー機で契約書類を出力し、FAXで返送する必要があります。

なお、個人事業主や会社役員は申込できません。以下に該当する人は、他社を検討しましょう。

フクホーに申込できない人 |

- 他社の返済を滞納中、あるいは過去の借入を放置している

- 個人事業主

- 会社役員

- 無職の人

- 20歳未満66歳以上の人

- 本人以外からの申込

いつも|原則として電話連絡なし・審査は最短30分

いつも-itsumo-

全国対応の中小消費者金融です。

周囲に知られたくない人におすすめです。

いつもは、WEBから申込でき、中小消費者金融ながら最短30分で審査が完了します。セブンイレブンのマルチコピー機で契約書類を出力し、FAXまたはメールにて送信すれば、最短即日融資が可能です。

また、原則として勤務先への電話連絡が実施されません。電話が必要な場合も事前に同意を取ってくれるため、勤務先への連絡が不安な人も申込を検討しやすいでしょう。

無利息期間が長めに設定されている点も特徴のひとつです。契約がはじめてなら最大60日間の利息がかからないため、負担を抑えられます。

アロー|6カ月以上働いていれば申込が可能

アロー

申込から借入までWEB上だけで完結!

アプリからの申込で郵送物一切なし!※2

※申し込みの時間帯によっては翌日以降の対応になります。

※お客さまの選択された金融機関で本人確認が完了していない場合、ご契約書類の郵送が必要となりますのであらかじめご了承ください。

アローは、中小のなかでも利便性の高さが特徴の消費者金融です。申込から借入までアプリで完結でき、原則として郵送物なしで利用できます。

申込の際に債務整理などの経歴を申告する必要がありますが、あわせて経緯などを入力できます。審査は甘くありませんが、個別の事情を考慮した判断が期待できるでしょう。

ただし、以下に該当する人は申込できません。

アローに申込できない人 |

- 21歳以下・71歳以上の人

- 健康保険未加入の人

- 勤続6ヶ月未満(5ヵ月以下)の人

- 他社の返済が遅れている人

- 個人事業主で確定申告書などの収入証明書類を提出できない人

引用:アロー公式

審査が不安な人は、申込前に3秒診断を利用しましょう。年齢・年収・他社借入金額の入力で、融資が可能かどうかを簡易的に診断できます。

フタバ|借入が4社以下なら申込の対象

フタバ

申込から契約・借入まで来店不要でOK!

平日16時までの審査完了で即日振込が可能です。来店も不要ですので、お忙しい方にもスピーディな対応が可能です。

※銀行、信販などのローン・キャッシングは除きます。

すでに複数の借入があり、審査が不安な人は、フタバを検討しましょう。公式サイトには、借入が4社以下(銀行や信販会社のローン・キャッシングを除く)なら申込が可能な旨が明記されています。

また、最短即日融資が可能な点もメリットのひとつです。24時間いつでもWEBから申込でき、平日16:00までに審査が完了すると即日で振り込まれます。

なお、契約書類が自宅に送付されるため、家族に知られたくない人は注意してください。

体験談を紹介|複数社のカードローンの審査に通過した田中さんにインタビュー

カードローンは誰でも利用できるわけではなく、必ず審査がおこなわれ、申込者の「返済能力」を確認します。そのため、仮に返済能力が申込をした金融機関の基準を満たしていない場合は、融資を受けられません。

ここでは実体験として、大手消費者金融から中小消費者金融まで複数社のカードローンを利用してきた田中さん(仮名)のインタビューを紹介します。借入先に悩んでいる人も、ぜひ参考にしてください。

〇インタビュー当時の田中さんのプロフィール

▼田中さんが利用した消費者金融

| 金融機関 | 利用当時の借入限度額 |

|---|---|

| プロミス | 50万円(完済) |

| SMBCモビット | 40万円(完済) |

| アイフル | 30万円(完済) |

| レイク | 30万円(完済) |

| アコム | 20万円(完済) |

| 中小消費者金融A | 覚えていない(完済) |

| 中小消費者金融B | 覚えていない(完済) |

| 中小消費者金融C | 20万円(借入中) |

| 中小消費者金融D | 30万円(借入中) |

| 中小消費者金融E | 65万円(借入中) |

田中さんは、2020年頃から約4年間で合計10社から融資を受けました。娯楽費用としてお金が必要になったが、生まれ育った東京から大阪に転居してばかりで家族や友人もいない環境で誰にも頼れず、消費者金融を利用を検討したとのことでした。

大手消費者金融は全て契約することができた

マネット編集者

田中さん

マネット編集者

田中さん

田中さん

大手消費者金融と中小消費者金融の違い

マネット編集者

田中さん

マネット編集者

田中さん

田中さん

田中さん

詳しいインタビュー内容は以下の記事で紹介しています。

お金が必要でも避けるべき消費者金融の特徴

「審査に落ちてしまった」「どこからも借入できない」などの事情があり、お金に困っていても、違法業者から借りてはいけません。審査は貸金業法で義務付けられており、省略できないためです。

利用すべきではない業者の特徴として、主に以下の3つが挙げられます。

お金が必要でも避けるべき業者の特徴 |

- 貸金業者として登録されていない

- 「審査なし」と公言している

- 金利が利息制限法の上限金利(年20.0%)を超えている

違法業者は、お金に困っている人の心理につけこんで甘い勧誘をしてきます。

利用してしまうと、高額な利息を請求されて返済不能となったり、悪質な取立てによって精神的に追い込まれたりする可能性があるため、十分に注意しましょう。

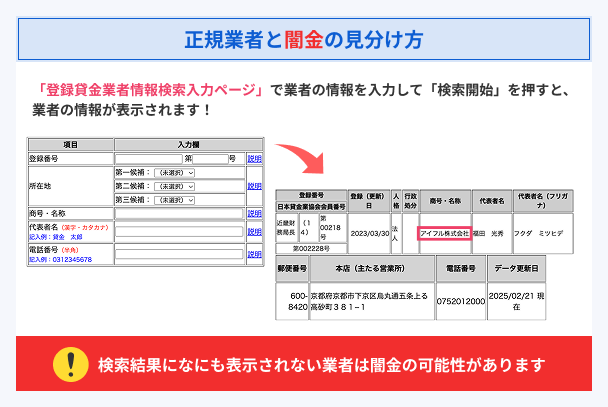

貸金業者として登録されていない

貸金業者の登録を受けていない業者は違法であるため、利用してはいけません。

貸金業をおこなう際は、「貸金業者」として財務局長または都道府県知事の登録を受けることが義務付けられています。

貸金業者

貸金業者貸金業の登録を受けているかどうかは、各業者のホームページに記載されていますが、架空もしくは他社の番号を詐称している違法業者も存在します。そのため、金融庁の「登録貸金業者情報検索サービス」で確認しましょう。

また、金融庁のホームページでは、違法な業者名の公表もおこなっています。

「審査なし」と公言している

「審査なし」などの宣伝は、誇大広告として禁止されています。

違法な広告の例 |

- 審査なし

- 誰でも貸します

- お断りすることはありません

- 債務整理した人も大歓迎

- 失業中の人も可

貸金業法では「返済能力の調査」が義務付けられており、調査の結果、「返済能力を超えると認められる貸付」をしてはならないと定められています。

審査は法律で定められた義務であるため、このような業者からは絶対に借入してはいけません。

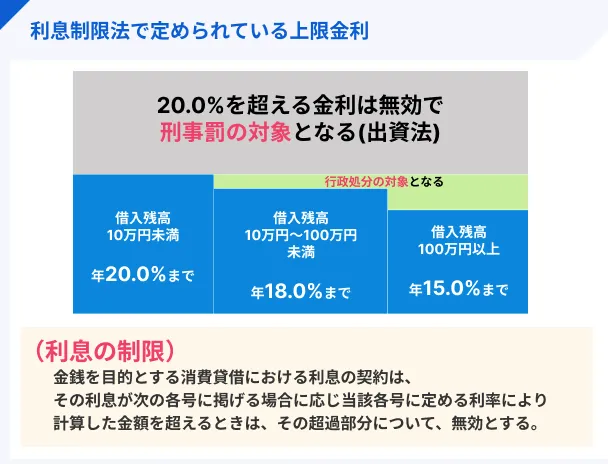

金利が利息制限法の上限金利(年20.0%)を超えている

違法業者を見分ける際は、金利が利息制限法の上限金利を超えていないかどうかも確認しましょう。

利息制限法

利息制限法金融業者のなかには、貸金業登録を受けていながら高い金利で融資をおこなう違法業者も存在します。

違法な高金利を設定している可能性もあり、誤って利用してしまうと高額な利息によって、より返済が困難な状況に陥ります。

消費者金融の審査に通るためのポイント

消費者金融の審査では、申告内容や信用情報などをもとに融資が可能かどうかを総合的に判断します。

審査基準は消費者金融によって異なり、公表されていません。しかし、返済能力が重視される点は共通しているため、以下のポイントを押さえて対策を取れば通過の可能性を高められるでしょう。

消費者金融の審査に通るためのポイント |

- 借入診断を利用する

- 信用情報を確認する

- 借入をなるべく減らす

- 在籍確認が取れるように対策する

- 複数社への同時申込を避ける

借入診断を利用する

自身が申込対象か分からない人や審査が不安な人は、申込前に「借入診断」を利用しましょう。

診断の結果、「ご融資可能と思われます。」などと表示されれば、審査に通過できる可能性があります。

ただし、借入診断は年齢や年収、他社借入額などの一部の項目のみで簡易的に診断するものであり、その他の項目は考慮されません。実際の審査結果とは異なる場合がある点を理解したうえで利用しましょう。

条件を入力する

信用情報を確認する

信用情報とは、ローンやクレジットカードなどの利用状況を登録した個人情報のことで、審査で必ず確認される項目のひとつです。

信用情報に滞納などの異動情報が登録されていると、借入が難しくなります。

異動・異動情報

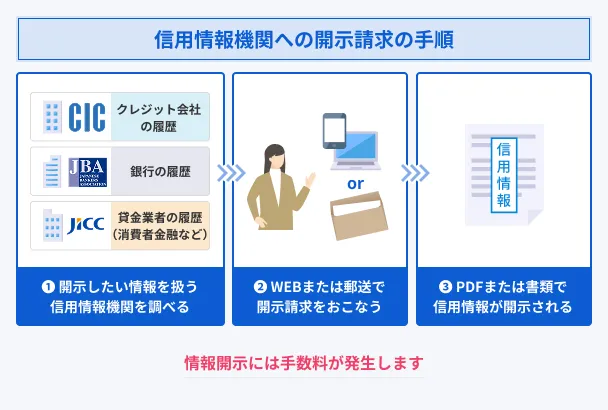

異動・異動情報以下の項目に心当たりがある人は、信用情報機関に開示請求をおこない、自身の信用情報にどのような情報が登録されているか確認しましょう。

異動情報が登録されるケースの例 |

- ローンを長期滞納した

- 保証会社によって代位弁済された

- 規約違反でクレジットカードを強制解約された

- 債務整理をおこなった

信用情報の開示請求は、WEBまたは郵送で手続きできます。郵送での開示は日数がかかるため、急ぐ人はWEBで手続きしましょう。手数料は以下のとおりです。

【クレジットカードの履歴に関する問い合わせ】

| 略称 | CIC |

|---|---|

| 運営 | 株式会社シー・アイ・シー |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 500円(オンライン) 1,500円(郵送) |

| HP | 公式サイト |

【消費者金融の履歴に関する問い合わせ】

| 略称 | JICC |

|---|---|

| 運営 | 株式会社 日本信用情報機構 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 |

| 信用情報の登録期間 | 最長5年間 |

| 情報開示の手続き費用 | 1,000円(オンライン・郵送は1,300円 +300円で速達) |

| HP | 公式サイト |

【銀行の履歴に関する問い合わせ】

| 略称 | KSC(JBA) |

|---|---|

| 運営 | 一般社団法人 全国銀行協会 |

| 登録情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長7年間 |

| 情報開示の手続き費用 | 1,000円 |

| HP | 公式サイト |

借入をなるべく減らす

借入が多いほど返済の負担が大きくなるため、一般的に審査のハードルが高くなります。

また、消費者金融からの借入には総量規制が適用されるため、、原則として年収の3分の1を超える借入ができません。

すでに借入がある人は、なるべく既存の返済を進めることが重要です。

または、収入が上がったことを証明できる給与明細など審査時に提示できる書類を準備することができれば、審査通過の可能性は高まるでしょう。

在籍確認が取れるように対策する

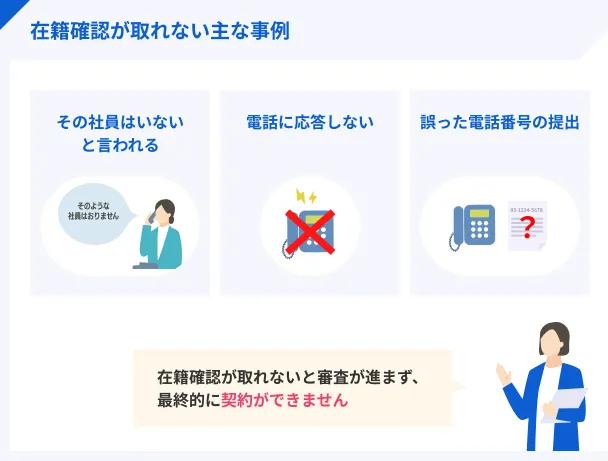

消費者金融の審査では、申込者の勤務実態を確認するために必ず在籍確認が実施されます。

在籍確認

在籍確認在籍確認は、申込者に返済能力があるかどうかを確かめるための重要な審査項目のひとつです。在籍確認が取れないと、返済能力の有無を正確に判断できず、審査落ちの原因となります。

在籍確認がスムーズに完了するように、対策を講じましょう。

在籍確認の対策例 |

- 勤務先の電話番号に間違いがないかよく確認する

- 所属部署に直接つながる番号を申告する

- 勤務先が外部からの問い合わせに対応しているか確認しておく

- 金融機関に在籍確認の曜日や時間帯を相談する

なお、大手消費者金融では、原則として電話による在籍確認を実施されません。

原則として電話連絡がない消費者金融を選べば、電話がつながらない、あるいは勤務先が対応してくれなかったなどの理由で審査に落ちる心配がありません。

マネット編集担当/キャッシングガイド

奥山 裕基

電話による在籍確認は、勤務先の同僚や上司にカードローンの利用がバレる要因の1つになります。カードローン利用者の多くが大手消費者金融を選ぶ理由として、在籍確認の電話の有無は大きいといえるでしょう。

原則として勤務先への在籍確認がないカードローンについては、こちらの記事で多く紹介しているので、カードローンの利用を検討している人は参考にしてください。

複数社への同時申込を避ける

複数社に同時申込すると、以下のような懸念を持たれ、審査に通過できないことがあります。

- お金に困っている

- 返済能力を超える借入をしようとしている

- 多重債務に陥るリスクが高い

消費者金融の申込履歴は、信用情報のひとつとして約6カ月間登録され、ほかの金融機関にも共有されます。

複数の申込履歴があると、異動情報が登録されていなくても審査に影響する可能性があるため、1社に絞って申込するのが賢明です。

貸金業務取扱主任者・FP|村上敬

複数社同時に申込をしても審査通過率が上がるわけではない

複数のカードローンに同時申込をしても、審査通過率が上がるとは限りません。むしろ、短期間に複数社へ申込を行うと「申込情報」が信用情報機関に記録され、貸付側に「資金繰りに困っている」といったマイナス印象を与える可能性があります。このような状況は「申込ブラック」とも呼ばれ、審査に不利に働くことがあります。申込は必要最小限に留め、条件をよく比較・検討したうえで1社に絞っておこなうのが賢明です。

申込時に正しい情報を申告する

申告内容に不備があると、返済能力の有無を正確に判断できず、審査に落ちてしまう場合があります。

不備の例 |

- 電話番号にミスがあり、連絡がつかない

- 申告内容と提出書類の内容が一致しない

- 勤務先や他社借入額が正確でない

また、審査に通過したいがゆえに虚偽の申告をすると、信用のおけない人だと判断されてしまいます。返済能力の有無にかかわらず借入が難しくなるため、必ず正しい情報を申告しましょう。

審査なしでお金を借りる方法

消費者金融からお金を借りる際は、必ず審査が実施されます。

ただし、審査なしでお金を借りる方法もいくつか存在します。利用できる人は限られますが、条件を満たす人は注意点も理解したうえで検討しましょう。

審査なしでお金を借りる方法 |

- クレジットカードのキャッシング枠

- 質屋

- 生命保険の契約者貸付

- 銀行の当座貸越サービス

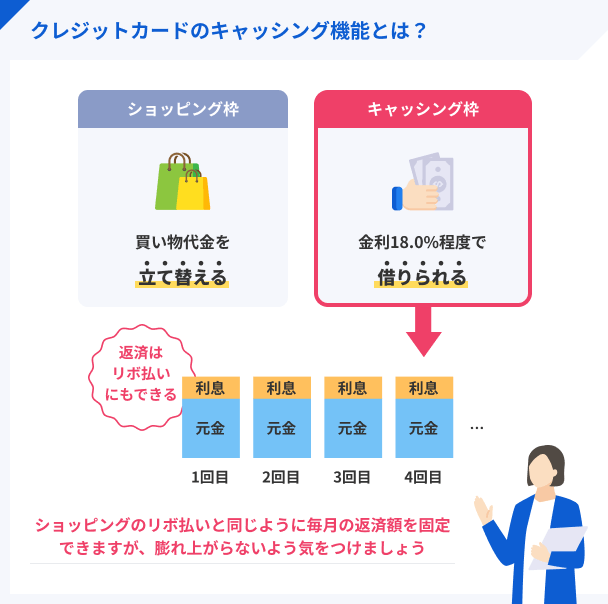

クレジットカードのキャッシング枠

キャッシング枠は、クレジットカードに付帯する機能のひとつです。ショッピング枠とは別にキャッシング枠を設定すれば、ATMや振込を利用して借入ができます。

消費者金融と同様に貸金業者からの借入にあたるため、審査が不要なわけではありませんが、すでにキャッシング枠が付いている場合は追加の手続きが不要です。

ただし、利用限度額が比較的低く、クレジットカードによってはキャッシング枠がショッピング枠に含まれている場合があります。キャッシング枠を利用すると、ショッピング枠で使える金額が減る可能性がある点を踏まえて検討しましょう。

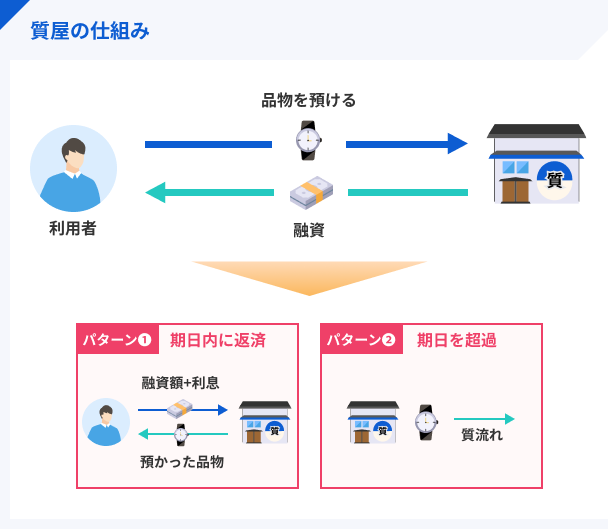

質屋

質屋では、品物を担保にお金を借りる「質入れ」のサービスを提供しています。

担保として預ける品物の査定額をもとに借入額が決まる仕組みであり、審査が不要です。したがって、預ける品物があれば、専業主婦(主夫)や無職の人でもお金を借りられます。

預けられる品物の例 |

- 腕時計

- ジュエリー

- ブランドバッグ

- 財布

- カメラ

- パソコン

期日までに返済できなければ、預けた品物は戻ってきませんが、督促などはおこなわれません。ただし、質入れの査定額は買取の場合と比べて一般的に低くなるため、品物を手放しても良いなら最初から買取を選んだほうが良いケースもあります。

また、質屋の金利は消費者金融と比べて高めです。利息が日割りではなく月割りで計算されるため、負担が大きくなりやすい点にも留意しなければなりません。

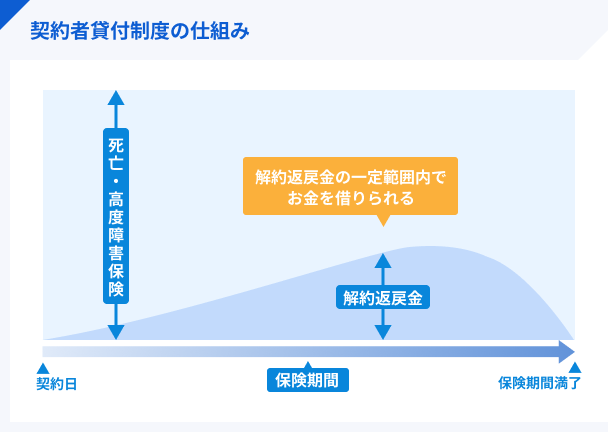

生命保険の契約者貸付

貯蓄型の生命保険を契約している人は、契約者貸付を利用する手もあります。

契約者貸付

契約者貸付貯蓄型の生命保険とは、万が一に備えつつ、貯蓄もできる保険です。契約者貸付を利用できる可能性がある貯蓄型保険として、主に以下のものが挙げられます。

貯蓄型保険の例 |

- 終身保険

- 養老保険

- 個人年金保険

- 学資保険

契約者貸付は、解約返戻金を担保にするため審査が不要で、金利も低めに設定されているメリットがあります。ただし、返済がない状態で保険金などの支払事由が生じた際は、元利金を差し引いた金額が支払われるため、あらかじめ理解しておくことが必要です。

また、元利金が解約返戻金を上回り、それでも返済がなければ、契約が失効となる可能性もあります。いざというときに保障を受けられなくなるため、慎重に検討しましょう。

銀行の当座貸越サービス

銀行の総合口座に定期預金を預けている場合、当座貸越サービスを利用できる可能性があります。

定期預金を解約せずに借入できる点がメリットで、一般的に金利も年1.0%未満と低めです。当座貸越を扱っていないところもあるため、まずは利用中の銀行に確認してください。

また、ATMなどで出金するだけで借入できるため、借りている感覚が薄れやすい傾向があります。ほかの借入方法と同様に借金であることを理解し、計画的に利用しましょう。

公的融資制度なら無職でも利用できる

公的融資制度は、国や自治体などの公的機関がおこなう融資です。

公的機関から借入する際も審査は必要ですが、利益を得ることを目的とする民間金融機関とは異なり、経済的な支援などを目的に融資をおこないます。したがって、無職の人でも借入できる可能性があります。

主な公的融資制度は以下のとおりです。

| 公的融資制度 | 概要 |

|---|---|

| 生活福祉資金貸付制度 | 低所得者・高齢者・障害者世帯が生活費などを借入できる制度 |

| 求職者支援資金融資 | 職業訓練受講中の生活費などが不足する場合に借入できる制度 |

| 母子父子寡婦福祉資金貸付金制度 | ひとり親などが生活費・教育費・住宅費などを借入できる制度 |

公的融資制度は、制度ごとに細かく要件が決まっています。また、必要書類が多い場合や面談が必要な場合もあり、民間金融機関と比べて融資に時間がかかることが一般的です。

よくある質問

個人を謳っていても、実態は違法業者の可能性があります。また、個人情報を悪用されたり詐欺の被害に遭ったりするリスクもあるため、お金に困っていても利用は避けましょう。

まとめ

どの消費者金融も、貸金業法に基づいて融資をおこなうため、「絶対に借りられる消費者金融」は存在しません。

ただし、成約率が比較的高いところを選んだり、審査のポイントを押さえて対策を講じたりすれば、通過できる可能性は十分にあります。

まずは審査が早く、利便性の高い大手消費者金融を検討しましょう。アコムは大手のなかでも成約率が高い傾向があり、40%前後で推移しています。

審査は法律で義務付けられているため、お金に困っていても「審査なし」を謳う違法業者からは絶対に借りてはいけません。

| 公式サイト | 金利 | 融資時間 | 在籍確認の電話 | カードレス | 無利息期間 | 土日の審査対応 | 説明 | |

|---|---|---|---|---|---|---|---|---|

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短20分※1 | 原則、お勤め先へ在籍確認の電話なし | 初回契約日の翌日から30日間 | 2025年8月時点で180万人が利用している、初めての方でも安心して使えるカードローン | ||

|

詳細は こちらへ |

年2.5 ~ 18.0% | 最短3分 | 原則として電話での連絡なし | 初回借入日の翌日から30日間 | 融資まで最短3分!利便性の高さが魅力のカードローン | ||

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短18分 | 原則として電話での連絡なし | 初回契約日の翌日から30日間 | 最短18分融資も可能!コンビニでも借入・返済可能なアイフル! | ||

|

詳細は こちらへ |

年4.5 ~ 18.0% | Webで最短15分融資も可能!※ | 電話による在籍確認なし※2 | ①50万円以上なら365日間無利息※3 ②60日間無利息※4 |

審査結果は申込後最短15秒で結果表示。無利息が魅力のカードローン※ | ||

|

詳細は こちらへ |

年3.0 ~ 18.0% | 最短15分※1 | 原則として電話での連絡なし | 無し | SMBCグループの安心感!原則として電話での在籍確認なし! |

アコム ※お申込時間や審査によりご希望に添えない場合がございます。

■算出における前提条件

・返済サイクル:35日ごと

・ご返済日:返済期日当日にご返済

・お借入頻度:はじめてのお借入以降、追加借入なし

・契約変更:半年間の契約変更はなし

※アコムではじめての契約時に適用される金利30日間0円は考慮せず計算

プロミス ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。なお、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフル ※お申込み時間や審査状況によりご希望にそえない場合があります。

レイク ※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。※2.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。※3.Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方※4.初めてのご契約かつWebお申込み、ご契約額が50万円未満の方

SMBCモビット ※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

登録番号:関東財務局長(11) 第01024号

日本貸金業協会会員第000003号

電話番号:0120-09-09-09

貸付条件

貸付利率:4.5%~18.0%(年率)

※貸付利率はご契約額およびご利用残高に応じて異なります。

融資限度額 :1万円~500万円

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

必要書類:運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

返済期間・回数: 最長10年・最大120回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

利用対象:満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

収入条件:安定した収入のある方(パート・アルバイトで収入のある方も可)

遅延損害金: 20.0%(年率)

担保・保証人: 不要

※ご契約には所定の審査があります。貸付条件を確認し、借入と返済のバランスを考えて計画的に利用しましょう。

無利息に関して

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

無利息の注意点

・初回契約翌日から無利息適用となります

・無利息期間経過後は通常金利適用となります

・他の無利息商品との併用不可

貸金業務取扱主任者・FP|村上敬

違法な貸金業者を利用しても状況はより悪化する

違法な貸金業者、いわゆる闇金から借入をおこなうと、法外な金利や過酷な取り立てによって返済不能に陥るリスクが非常に高くなります。たとえ一時的に資金を得られても、返済トラブルが深刻化し、生活基盤の崩壊や精神的負担に繋がるケースも少なくありません。困難な状況であっても、まずは公的支援制度や専門機関へ相談することが、根本的な解決に繋がる第一歩です。